B. UN DÉFAUT DE LISIBILITÉ DES OFFRES DES COMPLÉMENTAIRES SANTÉ QUI PEUT POUSSER CERTAINS ASSURÉS À CHOISIR DES CONTRATS INUTILEMENT CHERS

1. Des efforts récents en faveur des consommateurs

a) Une protection accrue des assurés souscrivant un contrat de complémentaire santé

Depuis les années 1980, le législateur s'est engagé pour garantir les droits des assurés dans leurs relations avec leur complémentaire santé. Le cadre réglementaire et législatif a ainsi évolué pour garantir la protection contre les ruptures de couverture et les droits des assurés dans leurs relations avec leur complémentaire.

(1) La protection contre les ruptures de couverture complémentaire

La couverture complémentaire découle, pour l'assuré, d'un ou de plusieurs accords contractuels. Dans le cadre d'une couverture collective, le contrat de travail et le contrat souscrit par l'employeur garantissent la protection, tandis que dans le cadre d'une couverture individuelle, l'affiliation dépend du contrat auquel a adhéré l'assuré.

Par conséquent, la protection complémentaire de l'assuré est, par nature, précaire : elle prend notamment fin avec le contrat de travail.

La loi Évin précitée de 1989 entend répondre au risque de rupture de couverture pour l'assuré, en instaurant une obligation de maintien des garanties pour les anciens salariés et les ayants droit d'un salarié décédé. Ainsi, l'assuré titulaire d'une rente pour incapacité, d'une pension d'invalidité, d'allocations de retour à l'emploi ou d'une pension de retraite peut opter pour le maintien des garanties du contrat complémentaire santé collectif dont il bénéficiait étant salarié. L'organisme assureur doit donc proposer à l'assuré un contrat prévoyant des garanties équivalentes à sa couverture collective précédente, à la charge exclusive de l'assuré.

Ce dispositif a été, par la suite, complété par la loi n° 2013-504 du 14 juin 2013 relative à la sécurisation de l'emploi, qui prévoit une « portabilité des droits » pour les assurés, c'est-à-dire le maintien de la couverture complémentaire collective dans les douze mois suivant la perte d'emploi d'un salarié499(*).

(2) L'assouplissement des conditions de résiliation des contrats de complémentaire santé : la résiliation infra-annuelle

Alors que le droit à résilier sa complémentaire santé n'était ouvert qu'une fois par an pour les assurés, la loi du 14 juillet 2019500(*) permet aux assurés de résilier à tout moment leur contrat de complémentaire santé, sans frais ni pénalité, après un an d'adhésion501(*).

Cette possibilité avait été ouverte en 2014 pour certains autres contrats d'assurance (automobile, habitation notamment), par la loi dite « Hamon »502(*).

Ces dispositions ont renforcé les droits des consommateurs, en leur permettant de résilier un contrat onéreux ou mal adapté à leur situation dès qu'ils ont connaissance d'une meilleure offre.

Selon le bilan de la résiliation infra-annuelle effectué par le CCSF503(*), le premier motif de résiliation est le prix des contrats et le souhait de l'assuré de trouver une couverture santé moins chère. La moitié des résiliations sont le fait d'assurés de plus de 62 ans.

Contrairement aux effets attendus de la réforme, la résiliation infra-annuelle n'a pas entraîné de baisse des tarifs, ce que le CCSF a attribué à l'entrée en vigueur du 100 % santé, au contexte global de hausse des dépenses de santé et à la mise en oeuvre de certaines mesures liées aux suites de la pandémie comme le dispositif Mon soutien psy504(*).

La résiliation infra-annuelle a marqué un important changement pour les complémentaires santé, avec un effet haussier probable sur leurs frais de gestion.

Elle a également constitué une rupture dans la justification des droits ouverts par les assurés : les professionnels de santé rencontrés par le rapporteur sont nombreux à noter que la résiliation infra-annuelle a conduit à priver de valeur la traditionnelle « carte papier » de la mutuelle, valable un an. À compter de la résiliation du contrat, la date de validité inscrite sur la carte papier ne s'applique plus ; or le professionnel n'est pas nécessairement informé de cette résiliation, ce qui génère des risques accrus d'impayés, voire de fraude et est de nature, en outre, à freiner le développement du tiers payant.

Il importe donc de faciliter l'accès à cette information, ce qui passe par la modernisation des cartes de mutuelle qui pourraient, sur le modèle de la carte Vitale, intégrer les données numériques permettant d'évaluer facilement et à tout moment les droits des assurés.

Recommandation. - Moderniser les cartes de mutuelles et les systèmes d'information afin de permettre aux professionnels de santé, en particulier en cas de résiliation infra-annuelle, d'avoir accès à des informations à jour sur les droits des assurés et d'appliquer le tiers payant.

(3) La progression du droit d'information des assurés

Les obligations reposant sur les organismes d'assurance maladie complémentaire en matière d'information des assurés se sont également progressivement renforcées.

Ainsi, l'article 12 de la loi Évin précitée prévoit que, dans le cadre d'un contrat collectif, l'employeur diffuse à ses salariés une notice d'information, rédigée par l'assureur, portant sur les garanties prises en charge par le contrat d'assurance maladie complémentaire auquel il a souscrit505(*).

b) L'harmonisation des tableaux de garanties pour répondre à l'illisibilité des offres

Les associations de consommateurs décrient, de longue date, la complexité et l'illisibilité des prestations des complémentaires santé.

Cette complexité est, il est vrai, le miroir de celle du système de santé. Ce constat réunit la DSS, qui admet ainsi qu'« en comparaison à d'autres systèmes de santé, ce découpage AMO/AMC à la française apparait comme plus difficilement lisible »506(*), et les fédérations d'organismes complémentaires - France Assureurs rappelle que « la complexité des tableaux de garanties renvoie à la complexité de notre système de santé, de son organisation et de son financement [et à celle] de la réglementation »507(*). Dans le même esprit, le médiateur de la protection sociale a estimé lors de son audition qu'« aucun organisme assureur ne peut répercuter sur une notice ou un tableau de garanties de quelques pages la complexité des nomenclatures de la sécurité sociale »508(*).

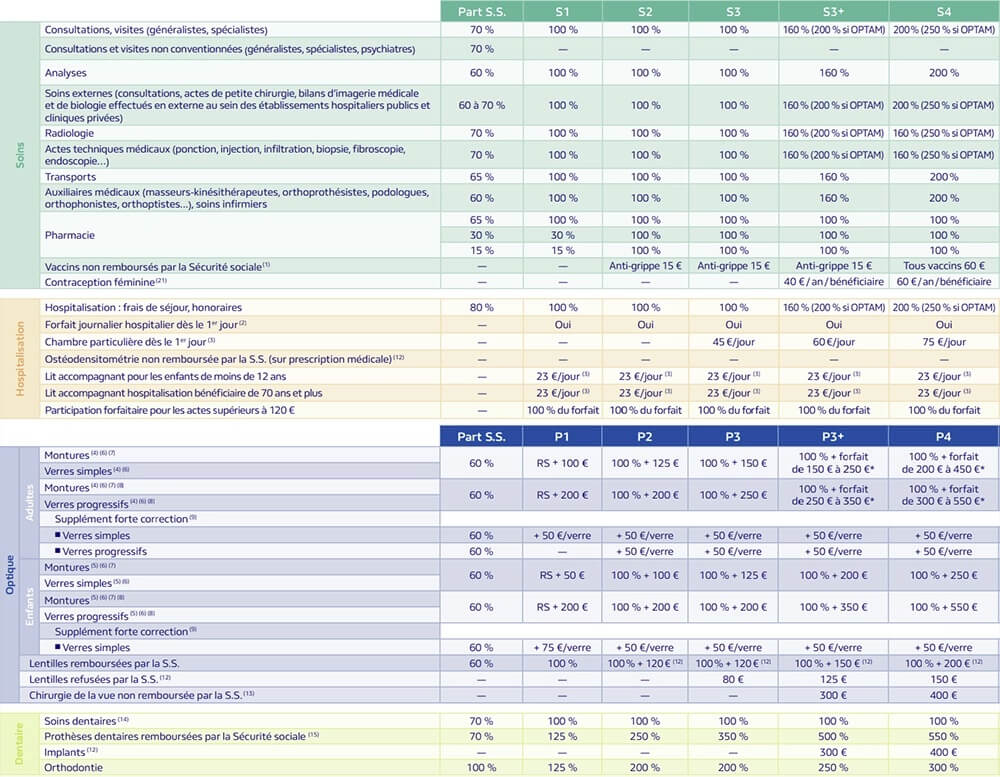

Pour autant, la complexité provient aussi d'une insuffisante harmonisation des tableaux de garanties, des présentations des prestations ou encore des définitions des libellés.

Exemple d'un tableau de garanties de complémentaire santé

Source : magnolia.fr

Des actions ont donc été engagées afin d'harmoniser les tableaux de garantie, dans le but de clarifier et simplifier la présentation des offres pour les assurés.

Dès 2011, sous l'impulsion de Bercy, des travaux ont été conduits sous l'égide du Comité consultatif du secteur financier509(*) (CCSF), une instance consultative hébergée par la Banque de France et réunissant des représentants des établissements financiers, des représentants de la clientèle en nombre égal, un député, un sénateur et des personnalités qualifiées.

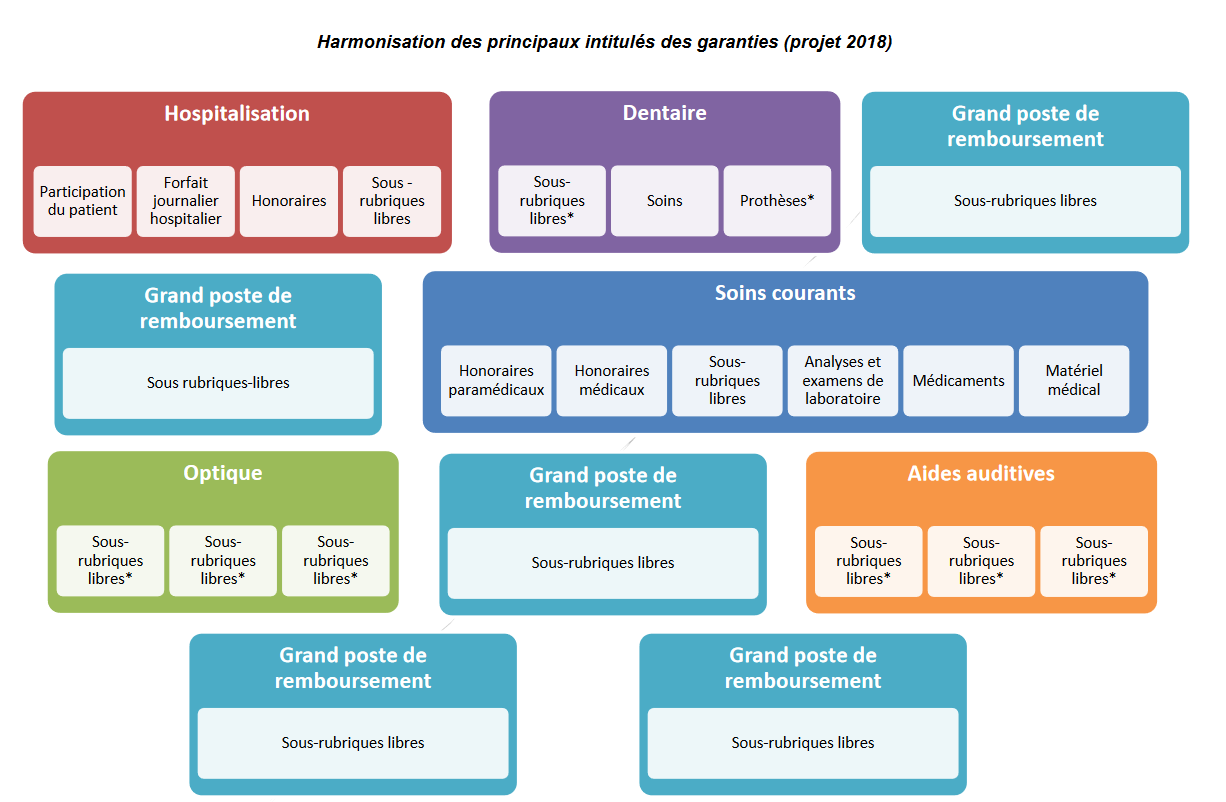

Dans un avis du 19 juin 2018, le CCSF « insiste sur l'importance d'une application effective des engagements de lisibilité, transparence et comparabilité, par tous les organismes de complémentaire santé ». Le comité avait alors approuvé des propositions de l'Unocam destinées à améliorer la lisibilité des garanties :

- prévoir une liste de grands postes de remboursement aux libellés harmonisés et clairement définis, de même que certaines de leurs sous-rubriques. Par exemple, la rubrique « hospitalisation » se décompose en des sous-rubriques « participation du patient », « forfait journalier hospitalier », « honoraires » et d'autres sous-rubriques libres ;

Source : Avis du CCSF en date du 19 juin 2018

- harmoniser les pratiques entre une présentation incluant la prise en charge de l'AMO, et une présentation l'excluant ;

- instituer une liste unique d'une douzaine d'exemples de remboursement faisant apparaître les tarifs opposables, le niveau de remboursement de l'AMO, le niveau de remboursement de la garantie et le reste à charge en euros. Cette recommandation, dans la droite ligne de l'institution d'exemples de remboursements en euros, permet de contourner la complexité du système, fondée sur un remboursement dépendant a minima du taux de ticket modérateur et de la base de remboursement de la sécurité sociale.

Le CCSF souligne en outre l'intérêt d'un devis du professionnel de santé avant l'engagement de frais de santé pouvant entraîner un reste à charge.

Suite à cet avis de 2018, l'Unocam, la Mutualité Française, France Assureurs et le CTIP ont signé le 14 février 2019, en présence de la ministre de la santé, un engagement pour « une harmonisation des libellés des principaux postes de garanties, incluant des exemples communs en euros sur les actes et prestations les plus courants et/ou potentiellement reste à charge important et des outils pédagogiques visant à accompagner les assurés dans leur compréhension du système et leurs démarches »510(*).

Dans un nouvel avis du 10 décembre 2019, le CCSF :

- a constaté que l'accord avait été « effectivement traduit dans les engagements professionnels », bien que le collège des consommateurs ait regretté son « caractère non-contraignant » ;

- a invité une nouvelle fois les organismes à développer les estimations du remboursement en euros plutôt qu'en part de la base de remboursement ;

- a regretté que les professionnels n'aient pas choisi entre l'expression d'un taux de remboursement incluant ou excluant celui de l'AMO, comme il l'avait demandé dans son avis du 19 juin 2018 ;

- a appelé à une meilleure harmonisation des termes utilisés pour désigner des garanties semblables.

Le 11 mai 2021, le CCSF constate la difficulté à comprendre la notion de base de remboursement ainsi que la répartition des parts prises en charge par l'AMO et l'AMC et conclut à nouveau à la nécessité d'exprimer les remboursements en euros et à harmoniser la présentation des garanties, notamment l'ordre dans lequel elles apparaissent. Il propose également de refondre les exemples de remboursement en euros pour offrir plus de pédagogie, et de porter leur nombre à 26. Le CCSF regrette, en outre, la difficulté d'accès aux tableaux de garanties et aux tableaux d'exemples de remboursement sur les sites internet des organismes complémentaires.

On note donc, avis après avis, le caractère répétitif, voire incantatoire des recommandations du comité, révélateur d'un processus long et probablement non consensuel pour les organismes de complémentaire santé.

2. Des efforts à poursuivre pour permettre aux assurés de choisir le niveau de couverture le plus adapté à leurs besoins

a) Le manque persistant de clarté et de lisibilité des offres

Une enquête présentée par l'Unocam au CCSF le 18 avril 2023 indique une application satisfaisante des engagements pris par les complémentaires santé : 97,6 % des assurés ont accès sur le site de l'organisme au tableau des 26 exemples de remboursement en euros, et 94,1 % d'entre eux ont un accès « en trois clics » aux données sur les garanties.

Cette forme de satisfecit n'a pas pleinement convaincu le rapporteur. Dans le même esprit, les associations de consommateurs estiment que les travaux menés à ce jour ne sont pas suffisants pour garantir la clarté et la transparence des garanties. Selon l'UFC-Que choisir, « les offres sont au contraire totalement illisibles et opaques pour les assurés »511(*).

Même si les garanties sont, effectivement, disponibles et accessibles en ligne, la mission d'information a effectivement pu constater que ces tableaux ne sont pas nécessairement mis en avant sur les sites. Dans les faits, on ne peut les trouver que si on les cherche, ce qui suppose de connaître leur existence.

Le marché des contrats de complémentaires santé a même été comparé par le président de la Confédération française des retraités à un « maquis ». L'UFC-Que choisir estime nécessaire de « standardiser davantage et de manière contraignante les tableaux de garanties ainsi que les exemples de remboursements »512(*).

Selon le CCSF, « les associations de consommateurs demandent également que les tableaux de garantie soient harmonisés quant à l'expression de la garantie, remboursement de l'AMO inclus ou remboursement de l'AMO exclu ».

Aujourd'hui, certaines complémentaires santé indiquent par exemple un taux de 100 % de prise en charge des consultations médicales : elles incluent la prise en charge de l'AMO à 70 % et la prise en charge de l'AMC à hauteur de 30 %. Cela correspond à une logique de remboursement total pour l'assuré. Dans le même temps, et pour les mêmes garanties, d'autres organismes évoquent une prise en charge de 30 %, correspondant à la prise en charge AMO exclue, et donc au remboursement effectif de la complémentaire. Ces différences de pratique sont à la source d'un manque de lisibilité pour l'assuré.

Ces revendications rejoignent largement les préoccupations exprimées par le CCSF depuis son avis de 2018, plusieurs fois répétées depuis et à nouveau inscrites au programme de travail du CCSF pour 2024 et 2025.

Les médiateurs des complémentaires santé auditionnés par la mission d'information ont souligné le lien entre certaines saisines et la complexité des contrats - plus particulièrement des tableaux de garanties - pour les assurés : la notion de « base de remboursement de la sécurité sociale », voire de BRSS, à laquelle les contrats se réfèrent, est en effet « peu accessible aux néophytes »513(*). La question du périmètre des soins qui, non pris en charge par l'assurance maladie obligatoire, ne peuvent l'être par les complémentaires constitue également une source d'incompréhension pour les assurés, comme l'a fait observer le médiateur de la protection sociale : « Si vous avez un problème de cataracte, l'implant intraoculaire sera remboursé. Si, à cette occasion, on vous pose un implant multifocal, qui vous permettra de ne plus jamais porter de lunettes, le soin sera qualifié de confort, et ne sera alors pas remboursé. Il est difficile de comprendre les garanties »514(*).

Le rôle des médiateurs

Sous l'influence du droit européen, le code de la consommation515(*) impose désormais à tous les secteurs de la consommation d'offrir la possibilité de recourir à un système de médiation.

Dans le champ de la complémentaire santé, chaque famille dispose d'un médiateur afin de résoudre à l'amiable des litiges entre l'adhérent et sa complémentaire : il y a donc un médiateur de la mutualité, un médiateur des assurances et un médiateur de la protection sociale, chargé des litiges avec les institutions de prévoyance.

En 2023, les médiateurs ont traité 4 019 dossiers relatifs à la santé : 2 664 pour le médiateur des assurances, 979 pour le médiateur de la mutualité et 376 pour le médiateur de la protection sociale, pour des montants compris le plus souvent entre quelques centaines et quelques milliers d'euros. Le montant médian sur lequel portent les litiges était de 800 euros pour le médiateur de la mutualité, à titre d'exemple.

La médiation est gratuite pour l'assuré, le système étant financé par les complémentaires elles-mêmes.

La saisine du médiateur suit une procédure très encadrée : celle-ci est possible si un litige persiste516(*) après avoir adressé une réclamation écrite à son organisme assureur.

À compter de la saisine, le médiateur dispose de trois semaines pour examiner la recevabilité de la demande. En raison du caractère limité du champ des litiges pouvant donner lieu à une médiation517(*) et de règles de recevabilité spécifiques518(*), de nombreuses demandes sont déclarées irrecevables - 66,7 % en 2023 pour le médiateur de la mutualité, par exemple.

Si la demande est recevable, le médiateur a 90 jours519(*) pour trouver une issue amiable au différend. Dans les faits, le délai moyen excède largement le délai légal - 154 jours en 2023 pour le médiateur de la mutualité, 152 jours pour celui de la protection sociale.

Les principales causes des réclamations sont :

- une forme de carence à développer les services de gestion des sinistres et des réclamations par les complémentaires santé, notamment les assureurs. Le médiateur des assurances note ainsi que « certains assureurs ne jouent pas suffisamment le jeu. Ils n'ont pas suffisamment renforcé leur service de gestion de sinistres et réclamations. Ils laissent les dossiers se déverser à la médiation, estimant qu'ils ont réalisé un arbitrage entre le renforcement de leur service de gestion de sinistre, et le financement d'une part du budget de la médiation »520(*) ;

- une forme de consumérisme des assurés, le médiateur de la Mutualité indiquant que les auteurs « considèrent souvent que les prestations prévues par leur garantie sont un dû. Même si les conditions de délivrance de la prestation prévue au contrat ne sont pas toujours remplies, ils estiment y avoir droit ». Cette dynamique est alimentée, selon le médiateur de la protection sociale, par l'obligation de souscrire au contrat collectif de l'employeur, les salariés estimant « qu'ils cotisent à la complémentaire santé comme ils cotisent à la sécurité sociale » et considèrent donc « normal que la complémentaire santé complète totalement la prise en charge des soins exposés »521(*) ;

- le transfert de la relation clients aux courtiers, source d'opacité dans les prestations et les droits des assurés522(*).

b) La complexité des offres, un frein au libre jeu de la concurrence ?

La difficulté pour les assurés de comprendre les offres des complémentaires santé peut avoir pour effet indirect de renchérir la couverture complémentaire santé.

En effet, le manque de comparabilité entre les contrats est un frein à l'application des logiques concurrentielles. De nombreux assurés peuvent ne pas avoir conscience que leur contrat de complémentaire santé est insuffisamment compétitif par rapport au marché. Ces derniers sont alors comme prisonniers de leur choix initial, et peuvent payer au-dessus des prix de marché une complémentaire santé pendant de longues années.

À cet égard, l'UFC-Que choisir note que « le manque d'accessibilité et de lisibilité de l'information limite les possibilités de faire valoir le droit de résilier à tout moment. L'assuré est bien en peine de savoir s'il est plutôt bien loti ou non. »523(*)

En outre, le manque de lisibilité des contrats rend difficile, pour les non-initiés, d'effectuer un choix éclairé et d'opter pour un contrat dont le niveau de couverture est adapté à ses besoins. Dans le doute sur l'étendue réelle des prestations, certains assurés peuvent donc se « sur-couvrir » et payer un contrat qui n'est pas calibré à leurs besoins. Certains organismes complémentaires auditionnés concèdent même que, dans certains cas, l'auto-assurance reviendrait moins cher aux assurés que la souscription à une complémentaire santé aux garanties surcalibrées.

Recommandation. - Poursuivre les efforts d'amélioration de la lisibilité des contrats :

- en contraignant les complémentaires santé à présenter les garanties en euros, et pas seulement en part de la base de remboursement de la sécurité sociale ;

- et en définissant un standard de présentation des garanties, AMC incluse ou exclue.

* 499 Article L. 911-8 du code de la sécurité sociale.

* 500 Loi n° 2019-733 du 14 juillet 2019 relative au droit de résiliation sans frais de contrats de complémentaire santé et décret n° 2020-1438 du 24 novembre 2020 relatif au droit de résiliation sans frais de contrats de complémentaire santé.

* 501 Cette loi ne s'applique toutefois pas si le contrat assure également le souscripteur contre certains dommages, comme les dommages aux biens.

* 502 Loi n° 2014-344 du 17 mars 2014 relative à la consommation.

* 503 Ce bilan a été publié le 20 décembre 2023.

* 504 Voir supra.

* 505 Articles L. 141-4 du code des assurances et L. 932-6 du code de la sécurité sociale.

* 506 Réponses écrites de la direction de la sécurité sociale au questionnaire du rapporteur.

* 507 Réponses écrites de France Assureurs au questionnaire du rapporteur

* 508 Compte rendu du 15 mai 2024.

* 509 Article L. 614-1 du code monétaire et financier.

* 510 Avis du CCSF en date du 10 décembre 2019.

* 511 Réponses écrites de l'UFC-Que choisir au questionnaire du rapporteur.

* 512 Réponses écrites de l'UFC-Que choisir au questionnaire du rapporteur

* 513 Selon le médiateur de la protection sociale (compte rendu de l'audition des médiateurs, 15 mai 2024).

* 514 Compte rendu du 15 mai 2024.

* 515 Article L. 611-1 du code de la consommation.

* 516 Ou, en cas de non-réponse de l'organisme assureur, deux mois après la réclamation.

* 517 Articles L. 611-3 et L. 611-4 du code de la consommation.

* 518 Article L. 612-2 du code de la consommation.

* 519 Ce délai peut toutefois être prolongé si le dossier est complexe.

* 520 Compte rendu du 15 mai 2024.

* 521 Compte rendu du 15 mai 2024.

* 522 Voir supra.

* 523 Compte rendu du 27 mars 2024.