N° 72

SÉNAT

SESSION ORDINAIRE DE 2022-2023

Enregistré à la Présidence du Sénat le 25 octobre 2022

RAPPORT D'INFORMATION

FAIT

au nom de la commission des finances (1) par la mission d'information sur la lutte contre la fraude et l' évasion fiscales ,

Par M. Jean-François HUSSON,

Sénateur

(1) Cette commission est composée de : M. Claude Raynal , président ; M. Jean-François Husson , rapporteur général ; MM. Éric Bocquet, Daniel Breuiller, Emmanuel Capus, Bernard Delcros, Vincent Éblé, Charles Guené, Mme Christine Lavarde, MM. Dominique de Legge, Albéric de Montgolfier, Didier Rambaud, Jean-Claude Requier, Mme Sylvie Vermeillet , vice-présidents ; MM. Jérôme Bascher, Rémi Féraud, Marc Laménie, Stéphane Sautarel , secrétaires ; MM. Jean-Michel Arnaud, Arnaud Bazin, Christian Bilhac, Jean-Baptiste Blanc, Mme Isabelle Briquet, MM. Michel Canévet, Vincent Capo-Canellas, Thierry Cozic, Vincent Delahaye, Philippe Dominati, Mme Frédérique Espagnac, MM. Éric Jeansannetas, Patrice Joly, Roger Karoutchi, Christian Klinger, Antoine Lefèvre, Gérard Longuet, Victorin Lurel, Hervé Maurey, Thierry Meignen, Sébastien Meurant, Jean-Marie Mizzon, Claude Nougein, Mme Vanina Paoli-Gagin, MM. Paul Toussaint Parigi, Georges Patient, Jean-François Rapin, Teva Rohfritsch, Pascal Savoldelli, Vincent Segouin, Jean Pierre Vogel .

L'ESSENTIEL

M. Jean-François Husson , rapporteur de la mission d'information de la commission des finances sur la lutte contre la fraude et l'évasion fiscales, présidée par M. Claude Raynal , présente ses conclusions le 25 octobre 2022.

La lutte contre la fraude et l'évasion fiscales a fait l'objet d'importants travaux de la commission des finances ces dernières années , au gré des transformations de l'économie et de la mise en lumière de nouveaux schémas de dissimulation . Le groupe de travail sur le recouvrement de l'impôt à l'heure de l'économie numérique avait ainsi été à l'origine de plusieurs propositions pour lutter contre la fraude à la TVA sur Internet, aujourd'hui en grande partie reprises au niveau législatif. Plusieurs tables rondes ont également été organisées par la commission sur les « grandes affaires » : Panama Papers , Pandora Papers ou encore Cumex Files , avec, pour cette dernière, l'adoption d'un dispositif anti-abus à l'initiative du groupe de suivi pluraliste de la commission des finances du Sénat.

La création de cette mission d'information, composée de 19 membres 1 ( * ) , intervient près de quatre ans après l'adoption de la loi du 23 octobre 2018 relative à la lutte contre la fraude . Le Sénat s'était montré force de propositions lors de son examen, en initiant la réforme du « verrou de Bercy » ou en introduisant notamment plusieurs dispositions de lutte contre la fraude à la TVA. La mission d'information a eu pour ambition d'en établir un premier bilan, au même titre que les nombreuses dispositions adoptées en lois de finances.

L'arsenal normatif mis en place par la France pour lutter contre la fraude apparaît plutôt robuste . De fait, les travaux de la mission d'information ne concluent pas à la nécessité d'une « révolution fiscale », mais à la proposition d'ajustements et d'évolutions destinés à accroître la portée et l'efficacité des dispositifs mis en oeuvre.

La lutte contre la fraude fiscale, un triple enjeu de civisme, de dissuasion et de répression

Plusieurs administrations et autorités concourent à la lutte contre la fraude et l'évasion fiscales : direction générale des finances publiques (DGFiP), autorité judiciaire, services d'enquête spécialisés, Douanes... Au-delà du rendement budgétaire du contrôle fiscal, qui permet à l'État de recouvrer une partie de ses recettes, la lutte contre la fraude remplit en effet un triple objectif : assurer le civisme fiscal, en appliquant à tous les mêmes règles pour participer à la contribution commune, dissuader les contribuables tentés par des comportements frauduleux et réprimer ceux qui auraient contourné notre régime fiscal pour leur propre bénéfice.

20 RECOMMANDATIONS pour étoffer l'arsenal de lutte contre la fraude et l'évasion fiscales en retenant, en plus de la nécessaire évaluation quantitative de la fraude, 4 axes : renforcement de l'efficacité de la réponse judiciaire à la fraude fiscale, amélioration de la lutte contre la fraude à la TVA, sécurisation des dispositifs d'accès aux données, déploiement de nouveaux outils pour lutter contre les montages abusifs au niveau international

UN PRÉALABLE : RENFORCER L'ÉVALUATION DE LA FRAUDE FISCALE

A. LE CONSTAT : UN DÉFAUT D'ÉVALUATION DU PHÉNOMÈNE DE FRAUDE FISCALE PRÉJUDICIABLE À L'APPRÉCIATION DES RÉSULTATS DU CONTRÔLE FISCAL

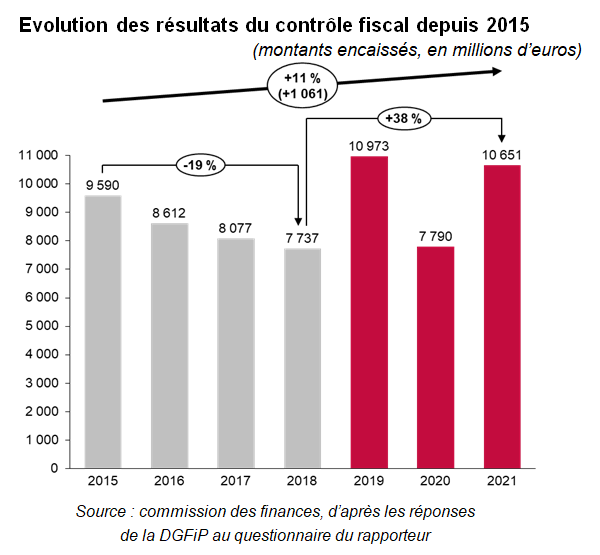

Évolution des résultats du contrôle fiscal depuis 2015

(montants encaissés, en millions d'euros)

Source : commission des finances, d'après les réponses de la DGFiP au questionnaire du rapporteur

Les résultats du contrôle fiscal connaissent une hausse tendancielle depuis 2018 , après plusieurs années de baisse inquiétante . S'ils ont été affectés par la crise sanitaire, ils ont connu un net rebond en 2021 (+38 % par rapport à 2018).

Il convient de se féliciter de la hausse des résultats du contrôle fiscal : ils illustrent l'action des services et des directions en charge de la lutte contre la fraude, dans un objectif de réparation du préjudice subi par les finances publiques mais également de dissuasion. Il demeure cependant difficile d'apprécier, par les seules données des montants notifiés, mis en recouvrement ou encaissés, l'efficacité de la lutte contre la fraude fiscale en France .

Une question reste sans réponse : l'administration fiscale parvient-elle à récupérer 10 %, 20 % ou 50 % des montants fraudés ?

B. LES RECOMMANDATIONS : MIEUX ÉVALUER LA FRAUDE FISCALE ET LES MOYENS MOBILISÉS POUR LUTTER CONTRE CE PHÉNOMÈNE

1. Produire et publier, d'ici le projet de loi de finances initiale pour 2024, des estimations de la fraude fiscale, en détaillant la méthodologie utilisée. Ces évaluations, confiées à l'Insee et à l'administration fiscale, seront ensuite actualisées chaque année et intégrées au document de politique transversale relatif à la lutte contre l'évasion fiscale et la fraude (recommandation n° 1).

Si l'évaluation de la fraude fiscale se heurte à d' importantes difficultés techniques et méthodologiques , qui sont liées aux caractéristiques même de la fraude - un phénomène dissimulé - il n'en demeure pas moins que plusieurs pays ont réussi à les surmonter pour produire des estimations de la fraude fiscale (ex. Royaume-Uni, États-Unis, Australie). Il ne s'agit bien entendu pas de proposer une évaluation « à l'euro près » , ce qui serait irréaliste, mais des ordres de grandeur méthodologiquement plus fiables pour nourrir le débat public, alors que les estimations les plus diverses ont aujourd'hui tendance à se multiplier.

2. Créer un indicateur de performance au sein de la mission « Gestion des finances publiques » sur la part des contrôles programmés par recours au datamining ayant conduit, d'une part, à la mise en recouvrement de droits et pénalités, et, d'autre part, à des contentieux « à enjeux » (recommandation n° 2) .

En 2021, 45 % des contrôles ont été programmés par le biais du datamining (intelligence artificielle). Ces nouvelles techniques d'analyse de la donnée ont connu une forte montée en puissance depuis 2013 tandis que, dans le même temps, de plus en plus d'informations et de données sont traitées : le bureau de la programmation des contrôles et analyse des données du service de la sécurité juridique et du contrôle fiscal (SJCF) a reçu 6,2 téraoctets de données utiles en 2021 . Si le Gouvernement estime que ces méthodes constituent la principale source de progression pour les résultats du contrôle fiscal , leurs résultats concrets ne sont, pour autant, pas connus, ce qui empêche d'apprécier leur apport réel dans la programmation des contrôles.

AXE N° 1 : RENFORCER L'EFFICACITÉ DE LA RÉPONSE JUDICIAIRE À LA FRAUDE FISCALE PAR UNE FLUIDIFICATION DES RELATIONS ENTRE L'ADMINISTRATION FISCALE ET LES AUTORITÉS JUDICIAIRES

A. LE CONSTAT : LES DISPOSITIONS ADOPTÉES DANS LE CADRE DE LA LOI RELATIVE À LA LUTTE CONTRE LA FRAUDE ONT PROFONDÉMENT MODIFIÉ LA RÉPONSE PÉNALE APPORTÉE AUX DOSSIERS DE FRAUDE FISCALE

1. la réforme du « verrou de Bercy » : depuis l'adoption de la loi relative à la lutte contre la fraude, l'administration fiscale ne dispose plus du monopole de l'action publique sur les dossiers de fraude fiscale.

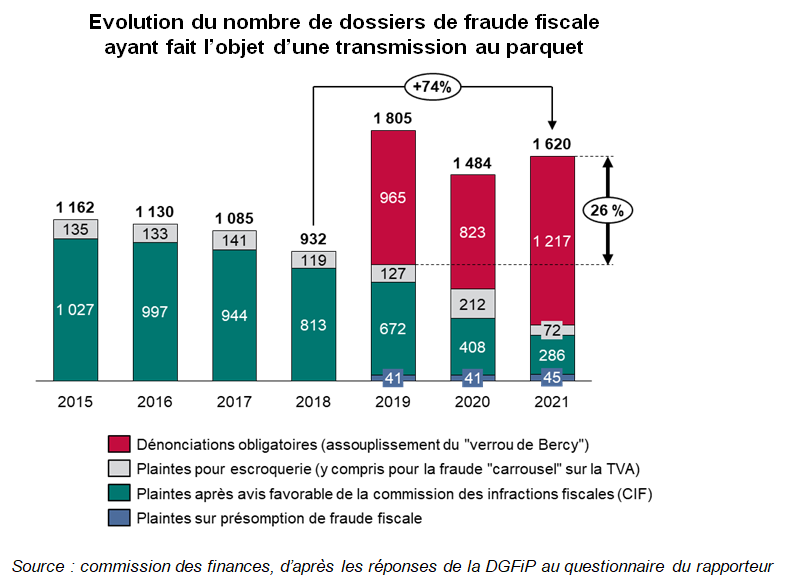

Source : commission des finances, d'après les réponses de la DGFiP au questionnaire du rapporteur

Les dossiers des affaires graves et caractérisées ayant conduit à l'application, sur des droits supérieurs à 100 000 euros, des majorations prévues pour les infractions les plus graves, doivent obligatoirement être transmis au parquet (« dénonciations obligatoires »).

Pour les autres, l'administration fiscale conserve soit la faculté de déposer plainte pour présomptions de fraude fiscale (plaintes dites de « police fiscale »), soit de demander un avis conforme de la commission des infractions fiscales (CIF).

La principale conséquence a été un afflux de dossiers pour les parquets , avec une augmentation de près de 75 % des dossiers transmis par l'administration fiscale.

Au regard de ce volume de dossiers, mais aussi du respect du principe de non bis in idem sur le cumul des sanctions fiscale et pénale, le rapporteur conclut à la nécessité de préserver à ce stade l'équilibre trouvé en 2018 dans le cadre de la réforme du « verrou de Bercy ».

Il n'est donc proposé ni de le modifier, ni de revenir sur les critères de dénonciation obligatoire.

=> En revanche, il est primordial de continuer à déployer des outils de coopération renforcée entre l'administration fiscale et les parquets : fiche d'accompagnement des dénonciations obligatoires, réunions trimestrielles et opérationnelles, suivi des dossiers transmis, recours aux assistants spécialisés.

2. l'extension à la fraude de la convention judiciaire d'intérêt public (CJIP) et de la comparution sur reconnaissance préalable de culpabilité (CRPC) : dans un contexte de saturation de la justice, le rapporteur estime que ces instruments de justice négociée ont fait leur preuve comme outils à part entière de la politique pénale en matière de lutte contre la fraude fiscale. Leur déploiement doit donc être poursuivi.

• La CJIP permet de traiter des dossiers de fraude complexe : 7 CJIP ont été homologuées depuis 2019 pour un montant total d'amendes d'intérêt public d' 1,08 milliard d'euros , porté à 2,3 milliards d'euros en y ajoutant les pénalités fiscales.

• La procédure de CRPC permet quant à elle de raccourcir les délais de traitement des dossiers de fraude (29 mois en moyenne, contre 43 mois en moyenne en procédure ordinaire en 2020). Le nombre de CRPC a quasiment été multiplié par quatre en trois ans (111 en 2021), pour un montant moyen des amendes prononcées de 68 350 euros en 2021 .

3. la création d'une nouvelle « police fiscale », le service d'enquête judiciaire des finances (SEJF). Sur les 314 agents du SEJF, 40 ont la qualité d' officiers fiscaux judiciaires (OFJ). Si, la crainte initiale d'une « guerre des polices » avec la brigade nationale de répression de la délinquance fiscale (BNRDF) semble désormais écartée, les deux services étant très sollicités, la qualité des travaux d'enquête réalisés par ce nouveau service a été unanimement soulignée.

4. le rétablissement de la faculté transactionnelle de l'administration fiscale , en parallèle de l'action publique. Elle garantit un recouvrement rapide et effectif des impositions sans nuire au travail de la justice.

B. LES RECOMMANDATIONS : APPORTER DES AJUSTEMENTS À LA SUITE DE LA RÉFORME DU « VERROU DE BERCY » ET SOUTENIR LE SERVICE D'ENQUÊTE JUDICAIRE DES FINANCES

1. Pour faciliter le traitement des dossiers complexes de fraude fiscale, clarifier les modalités de levée du secret professionnel entre les agents des finances publiques et le procureur de la République prévues à l'article L. 142 A du livre des procédures fiscales en prévoyant, sur autorisation du procureur de la République, que le secret puisse également être levé à l'encontre des assistants spécialisés (recommandation n° 3) .

22 assistants spécialisés sont mis à disposition des juridictions par la DGFiP . Ils jouent un rôle essentiel pour aider les procureurs à traiter des dossiers de fraude les plus complexes. S'ils ont accès aux fichiers de la DGFiP, les modalités de levée du secret fiscal sont actuellement complexes et pourraient être assouplies, toujours sous couvert de l'autorisation du procureur.

2. Pour tenir compte de la baisse de son activité à la suite de la réforme du « verrou de Bercy », réduire le nombre de membres de la commission des infractions fiscales de 28 à 16 (recommandation n° 4) .

La réforme du « verrou de Bercy » s'est traduite par une chute de l'activité de la commission des infractions fiscales (CIF) : le nombre de saisines de la CIF est passé de 964 en 2018 à 286 en 2021 (- 71 %) et le nombre de séances d'environ 70 à 25 en 2021 .

3. Augmenter, par redéploiement, le nombre d'officiers fiscaux judiciaires, d'une quarantaine actuellement jusqu'à les doubler à horizon de cinq ans (recommandation n° 5).

Le SEJF ne dispose aujourd'hui que de 40 officiers fiscaux judiciaires : il a pourtant été saisi de 169 affaires de fraude fiscale et de blanchiment de fraude fiscale entre le 1 er juillet 2019 et le 31 mai 2022, dont 148 sont encore en cours . Sur 95 enquêtes préliminaires ouvertes par le PNF, 66 ont été confiées au SEJF. Les magistrats rencontrés dans le cadre des travaux de la mission d'information ont en effet tous souligné la grande expertise et la qualité des enquêtes des OFJ. Dans ce contexte, le service apparaît sous-dimensionné pour répondre à la demande des parquets et traiter les dossiers de fraude les plus complexes.

4. Étendre le champ de compétences des officiers fiscaux judiciaires aux escroqueries à la TVA (recommandation n° 6).

Au sein du SEJF, seuls les officiers douaniers judiciaires (ODJ) peuvent traiter des escroqueries à la TVA , alors même que la gestion de cette taxe a été transférée de la Douane à la DGFiP. Les parquets se tournent par ailleurs de plus en plus régulièrement vers le SEJF pour que les OFJ traitent de ces dossiers et les approfondissent. Le SEJF ne peut cependant pas les accepter puisque ces affaires n'entrent pas aujourd'hui dans le champ d'intervention des OFJ.

AXE N° 2 : POURSUIVRE ET AMPLIFIER LES EFFORTS DÉPLOYÉS POUR MIEUX LUTTER CONTRE LA FRAUDE À LA TVA

A. LE CONSTAT : DES AVANCÉES DEPUIS LA LOI RELATIVE À LA LUTTE CONTRE LA FRAUDE, MAIS LA PERSISTANCE DE SCHÉMAS DE FRAUDE COMPLEXE

La loi relative à la lutte contre la fraude comprend plusieurs dispositions relatives à la lutte contre la fraude à la TVA sur les plateformes en ligne, dont certaines sont directement issues des travaux du Sénat. L'instauration d'un principe de responsabilité solidaire des plateformes , susceptible d'être engagée dès lors qu'un vendeur y opérant ne se plierait pas à ses obligations de paiement de la TVA, a constitué un véritable outil de dissuasion : les plateformes ont choisi de déréférencer les opérateurs dès qu'elles les suspectaient d'adopter des comportements frauduleux.

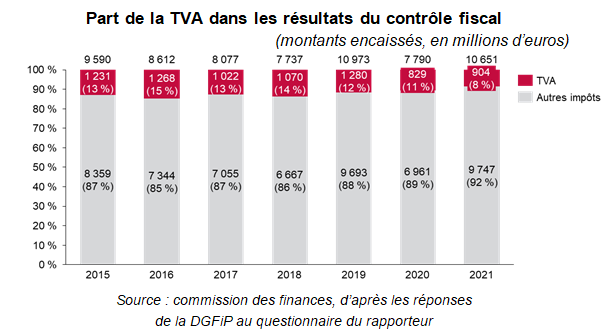

Part de la TVA dans les résultats du contrôle fiscal

(montants encaissés, en millions d'euros)

Source : commission des finances, d'après les réponses de la DGFiP au questionnaire du rapporteur

Les montants recouvrés au titre du contrôle fiscal sur la TVA, 904 millions d'euros en 2021, peuvent toutefois sembler modestes au regard des estimations de la fraude à la TVA qui, selon l'Insee, serait comprise entre 20 et 25 milliards d'euros par an.

La fraude à la TVA repose en effet souvent sur des schémas de fraude complexes et difficiles à détecter, telle que la fraude dite « carrousel » , qui consiste à créer des droits fictifs au remboursement de la TVA, par l'émission de fausses factures par des sociétés éphémères. L'essor du commerce électronique sur les plateformes numériques est également source d'une importante fraude à la TVA : en 2018, près de 98 % des sociétés étrangères opérant sur les plateformes en ligne n'étaient pas immatriculées à la TVA.

B. LES RECOMMANDATIONS : AMÉLIORER LA COLLECTE DE LA TVA AU NIVEAU NATIONAL COMME EUROPÉEN

1. Tirer les conséquences du transfert de compétence à la DGFiP du recouvrement de la TVA à l'importation, en favorisant l'automatisation des échanges de données entre la Douane et la DGFiP dans le cadre du processus de révision de leur protocole de coopération (recommandation n° 7).

En dépit du transfert de la gestion de la TVA à la DGFiP, la Douane demeure impliquée dans le contrôle des flux de marchandises , et est ainsi compétente pour constater la base imposable des biens importés . Elle est ainsi amenée à transmettre des informations à la DGFiP voire à lui signaler directement des cas de fraude, ce qui suppose des échanges accrus.

2. Permettre aux agents de la Douane d'accéder automatiquement aux informations relatives au pays de résidence fiscale des voyageurs lors de la procédure de détaxe sur la TVA, sous réserve d'un encadrement strict en matière de protection des données personnelles (recommandation n° 8).

Les agents de la Douane sont chargés, dans le cadre de leur contrôle aux frontières, de vérifier les conditions exigées pour que les voyageurs puissent bénéficier de la détaxe à la TVA . Cette procédure ne concerne que les résidents hors Union européenne (UE), ce qui conduit à des cas de fraude de la part de personnes disposant d'un passeport français ou européen, mais résidant dans des pays tiers. Dans le cadre de l'examen de la loi relative à la lutte contre la fraude, le Sénat a déjà voté cette mesure qui n'a pas été conservée dans le texte final : les personnes entendues ayant confirmé l'utilité de cet accès , sous réserve de l'encadrer, il est proposé à nouveau.

3. Conforter la procédure de suspension du numéro de TVA intracommunautaire en étendant son champ d'application à de nouveaux schémas de fraude à la TVA (recommandation n° 9).

L'administration fiscale dispose de la faculté de suspendre le numéro de TVA intracommunautaire d'entreprises défaillantes ou sans activité . Cette procédure a pour conséquence immédiate de mettre fin aux transactions douteuses et constitue ainsi un véritable levier de lutte contre la fraude, notamment pour les fraudes de type « carrousel » : en l'absence de ce numéro, les entreprises ne peuvent plus émettre de factures relatives à des opérations intracommunautaires. Toutefois, elle ne peut aujourd'hui être utilisée que dans des cas d'usage abusif du numéro d'identification à la TVA, notamment de la part d'entreprises fictives, alors même qu'elle pourrait s'avérer utile pour d'autres schémas de fraude.

4. Permettre aux agents des Douanes de sanctionner directement la fraude à la TVA réalisée dans le cadre du dédouanement à l'importation, par la création d'un délit douanier spécifique dans le code des douanes ( recommandation n° 10).

Sont exonérées de TVA les marchandises importées en France mais dédouanées dans un autre État membre : or, une fraude fréquente consiste à falsifier des documents visant à prouver qu'une marchandise a bien été dédouanée dans un État membre, alors même qu'elle est en réalité directement importée d'un État tiers . La Douane ne peut pas aujourd'hui sanctionner directement ce type de fraude : elle doit signaler l'opérateur à la DGFiP, au risque qu'il disparaisse ensuite et que les sommes en jeu ne puissent plus être recouvrées.

5. Évaluer la robustesse et l'efficacité du guichet unique à l'importation (guichet IOSS), dans l'optique à terme d'une possible généralisation et de permettre une collecte plus efficace de la TVA à l'importation (recommandation n° 11).

Le guichet unique européen de déclaration de la TVA à l'importation vise, d'une part, à faciliter les modalités de déclaration pour les entreprises assujetties, et d'autre part, à simplifier la collecte de l'impôt et d'informations par les administrations fiscales. Une entreprise qui recourt à ce guichet, facultatif, n'a par ailleurs pas besoin de s'immatriculer auprès des administrations fiscales de chaque État membre. Un peu plus d'un an après son instauration, les retours d'expérience sont positifs, que ce soit de la part des acteurs économiques ou des administrations fiscales et douanières . La Commission européenne étudierait ainsi la perspective de le généraliser.

6. Modifier les dispositions de l'article 60 du code des douanes relatif au droit de visite des agents de la Douane en assortissant l'exercice de cette prérogative de toutes les garanties juridiques nécessaires (recommandation n° 12).

Dans sa décision n° 2022-1010 QPC du 22 septembre 2022, le Conseil constitutionnel a déclaré non conforme à la Constitution les dispositions de l'article 60 du code des douanes, relatif au droit de « visite » des marchandises, des moyens de transport et des personnes par la Douane . Or, le droit de « visite » (fouille) est particulièrement utile à la Douane pour saisir les flux financiers (ex. blanchiment de fraude fiscale) ou pour opérer des contrôles inopinés. Le législateur doit intervenir avant l'abrogation des dispositions prévue au 1 er septembre 2023.

AXE N° 3 : ASSURER LA PLEINE EFFECTIVITÉ DES DISPOSITIFS D'ACCÈS AUX DONNÉES EN LES ASSORTISSANT DES GARANTIES JURIDIQUES NÉCESSAIRES

A. LE CONSTAT : L'ACCÈS AUX DONNÉES, ESSENTIEL POUR RÉPÉRER DES FAITS CONSTITUTIFS DE FRAUDE FISCALE

L'accès aux données s'avère essentiel pour accroître l'efficacité de la lutte contre la fraude fiscale : détection des manquements, caractérisation des faits constitutifs de fraude fiscale, recouvrement des sommes éludées. Toutefois, la mise en oeuvre de dispositifs d'accès et d'exploitation de données doit s'accompagner des garanties juridiques nécessaires afin de répondre aux exigences du Conseil constitutionnel et de la Cour de justice de l'Union européenne (CJUE) en matière de protection de données .

B. LES RECOMMANDATIONS : SÉCURISER LES DISPOSITIFS D'ACCÈS AUX DONNÉES

1. Modifier l'article 154 de la loi de finances initiale pour 2020 afin que les agents de l'administration fiscale et des douanes puissent collecter les données publiquement accessibles, et non uniquement librement accessibles, sur les plateformes en ligne et les exploiter au moyen de traitements automatisés et informatisés, à fins de recherche d'éventuelles infractions graves au code général des impôts et au code des douanes, en assortissant le dispositif de nouvelles garanties pour protéger la vie privée et les données personnelles des contribuables. Prolonger en conséquence l'expérimentation de deux ans, soit jusqu'en février 2026 (recommandation n° 13).

À titre expérimental et pour une durée de trois ans (février 2021-février 2024), les agents de la DGFiP et de la Douane peuvent collecter et exploiter les informations publiées par les utilisateurs de plateforme en ligne, pour rechercher les infractions les plus graves . Sont cependant uniquement concernés les contenus « librement accessibles », c'est-à-dire accessibles sans aucune forme de connexion, et non les données « publiquement accessibles », c'est-à-dire celles auxquelles tout le monde peut avoir accès une fois connecté sur la plateforme concernée. Cette distinction, introduite par le Conseil constitutionnel, a considérablement restreint la portée du dispositif : il est donc proposé de modifier l'expérimentation , en l'étendant aux données publiquement accessibles, et de la prolonger de deux ans , le temps que cette modification produise tous ses effets et puisse ensuite être évaluée. Cette extension irait de pair avec l'ajout de nouvelles garanties pour les contribuables (habilitation des agents, conditions relatives à la création du compte, etc.).

2. Modifier l'article 65 quinquies du code des douanes afin de prévoir que la mise en oeuvre par les agents de la douane de leur droit de communication des données de connexion fasse l'objet d'une autorisation préalable du contrôleur des demandes de données de connexion. Publier les décrets d'application dans un délai de six mois ou, à défaut, justifier leur absence de publication (recommandation n° 14).

La loi relative à la lutte contre la fraude a autorisé les agents de la Douane et de la DGFiP à accéder aux données de connexion . Or, les décrets d'application n'ont jamais été pris, du fait d'un risque de non-conformité des dispositifs législatifs au droit européen et aux exigences de la CJUE, dont les décisions étaient encore pendantes. Celles-ci ont désormais été rendues et il convient de rendre notre réglementation conforme à la jurisprudence européenne , pour que les décrets d'application puissent ensuite être présentés devant le Conseil d'État et publiés. Ainsi, si le dispositif d'autorisation préalable a bien été modifié pour les agents de la DGFiP, en prévoyant l'intervention d'un contrôleur des demandes de données de connexion , tel n'a pas encore été le cas pour les agents de la Douane.

AXE N° 4 : RENFORCER LES OUTILS DE LUTTE CONTRE LES MONTAGES FISCAUX ABUSIFS

A. LE CONSTAT : LA MULTIPLICATION DES SCHÉMAS FISCAUX ABUSIFS À L'ÉCHELLE INTERNATIONALE

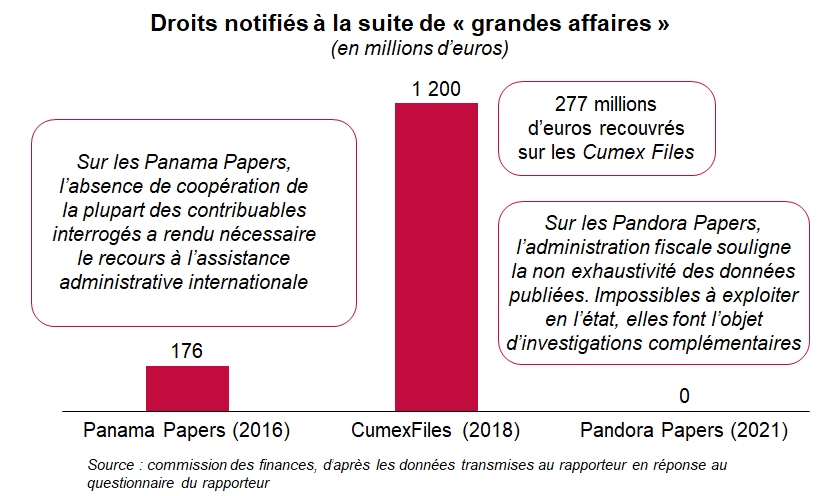

Ces dernières années ont été marquées par la publication dans la presse d'enquêtes mettant en lumière des systèmes à grande échelle d'opacification de flux financiers : Pandora Papers, Panama Papers, Cumex Files . Il est extrêmement difficile pour l'administration fiscale et pour la justice de traiter de ces affaires, les obstacles s'avérant nombreux : délai de prescription, absence de résidence fiscale en française, coopération internationale très lente, montages financiers complexes. Ces difficultés expliquent les faibles taux de recouvrement des droits éludés, sur des affaires portant potentiellement sur des milliards d'euros (un peu plus de 450 millions d'euros recouvrés pour les trois affaires précitées).

Droits notifiés à la suite de « grandes affaires »

(en millions d'euros)

Source : commission des finances, d'après les données transmises au rapporteur en réponse au questionnaire du rapporteur

B. LES RECOMMANDATIONS : ACCROÎTRE LES ÉCHANGES, LA TRANSPARENCE DES INFORMATIONS ET RÉVISER LES CONVENTIONS FISCALES

1. Envisager, au niveau international, une réflexion sur la création d'un dispositif de « name and shame » envers les pays ne jouant pas le jeu de la coopération en matière d'échanges d'informations, en complément des listes européennes d'ETNC (recommandation n° 15).

Alors que la coopération internationale est essentielle pour lutter contre les montages abusifs, pour identifier leurs bénéficiaires effectifs et pour recouvrer les sommes éludées, certains pays refusent encore de coopérer ou ne répondent qu'après de multiples sollicitations .

2. Veiller à l'application des sanctions pour défaut de renseignement du registre des bénéficiaires effectifs (recommandation n° 16) et publier chaque année des statistiques concernant leur application (recommandation n° 17). Élaborer un outil permettant de croiser les données relatives au registre des bénéficiaires effectifs avec d'autres données, notamment celles du cadastre. Cette démarche pourrait être menée au niveau européen pour que les informations soient les plus complètes possibles (recommandation n° 18).

Le défaut d'identification des bénéficiaires effectifs de sociétés offshores et de trusts est au coeur des dossiers de fraudes révélés dans la presse ces dernières années. La création de registres permettant de répertorier les bénéficiaires effectifs en France et dans chaque pays de l'Union européenne a à cet égard constitué une avancée notable . Toutefois, ces registres sont encore incomplets, ce qui complique leur exploitation par l'administration fiscale

3. Mener une évaluation approfondie de l'efficacité des obligations de transparence à l'égard des intermédiaires financiers introduites par la directive « DAC 6 », et sous réserve des résultats de cette évaluation, réfléchir à l'introduction d'un nouveau critère d'inscription sur la « liste noire » de l'Union européenne portant sur l'existence ou non de règles de transparence applicables aux intermédiaires financiers (recommandation n° 19).

Le rôle des intermédiaires financiers dans le cadre de l'élaboration de montages financiers abusifs a été souligné par de nombreux observateurs et les obligations à leur égard ont été renforcées depuis la transposition de la directive dite « DAC 6 ». Cette dernière leur impose en effet de déclarer à l'administration fiscale les montages potentiellement abusifs qu'ils ont concouru à mettre en oeuvre. Toutefois, d'autres pays, qui abritent notamment ces montages, ne disposent pas des mêmes règles de transparence pour leurs intermédiaires financiers.

4. Rappeler au Gouvernement la nécessité de réviser les conventions fiscales internationales prévoyant un taux de retenue à la source nul sur les dividendes, et ce afin de prévenir tout abus fiscal (« arbitrage de dividendes ») (recommandation n° 20).

À la suite des premières révélations d'un consortium international de journalistes concernant les Cumex Files , le Sénat avait adopté à l'unanimité un amendement au projet de loi de finances pour 2019 visant à faire échec aux opérations d' « arbitrage de dividendes » . Le dispositif avait été adopté par l'Assemblée nationale, mais sous une forme altérée et en ne conservant pas la partie du dispositif relatif aux montages « externes », qui reposent sur les conventions fiscales prévoyant un taux de retenue à la source nul pour le versement de dividendes à des résidents étrangers. Aussi, ces montages abusifs perdurent.

* 1 MM. Jean-Michel Arnaud, Jérôme Bascher, Éric Bocquet, Michel Canévet, Thierry Cozic, Charles Guené, Jean-François Husson, Christian Klinger, Mme Christine Lavarde, MM. Victorin Lurel, Thierry Meignen, Sébastien Meurant, Mme Vanina Paoli-Gagin, MM. Georges Patient, Claude Raynal, Jean-Claude Requier, Vincent Segouin, Mmes Sophie Taillé-Polian (jusqu'au 3 juillet 2022) et Sylvie Vermeillet.