C. BOISSONS SUCRÉES ET ALIMENTS DE FAIBLE QUALITÉ NUTRITIONNELLE

À titre liminaire, une observation s'impose : la majorité des taxes nutritionnelles à visée comportementale étant d'application récente, leurs impacts en termes de santé publique et d'économies pour les systèmes de santé ne peuvent être mesurées à ce jour. Seules peuvent l'être les évolutions des achats et des consommations, mais non pas leur traduction en termes d'indicateurs de santé publique. C'est l'une des limites à l'adhésion des populations et des gouvernements à ce type de politique, dont les effets ne sont mesurables qu'au terme de plusieurs années.

1. Taxes sur les boissons sucrées non alcooliques

Selon la Banque mondiale, les taxes reposant sur la teneur en sucres des boissons sont les plus efficaces du point de vue de la santé publique, parce qu'elles produisent un effet de levier plus fort que les taxes ciblant le volume de boisson ; pourtant, près de la moitié des taxes sodas en vigueur dans le monde (46 %) sont aujourd'hui basées sur la quantité globale du produit plutôt que sur le taux de sucres288(*).

En effet, les taxes appliquées aux boissons sucrées et aux sodas peuvent revêtir des formes très diverses : taxes ad valorem portant sur un pourcentage de la valeur du produit, ou taxes d'accise portant sur le volume total d'un produit ou sur la teneur de l'ingrédient dont on souhaite diminuer la consommation (sucre, sel, gras, alcool pur...).

Les études commandées par l'OMS, s'appuyant sur diverses expériences de pays ayant implémenté une taxe soda, attestent de la pertinence de l'outil fiscal pour réduire la consommation de boissons sucrées289(*).

a) Situation en Europe

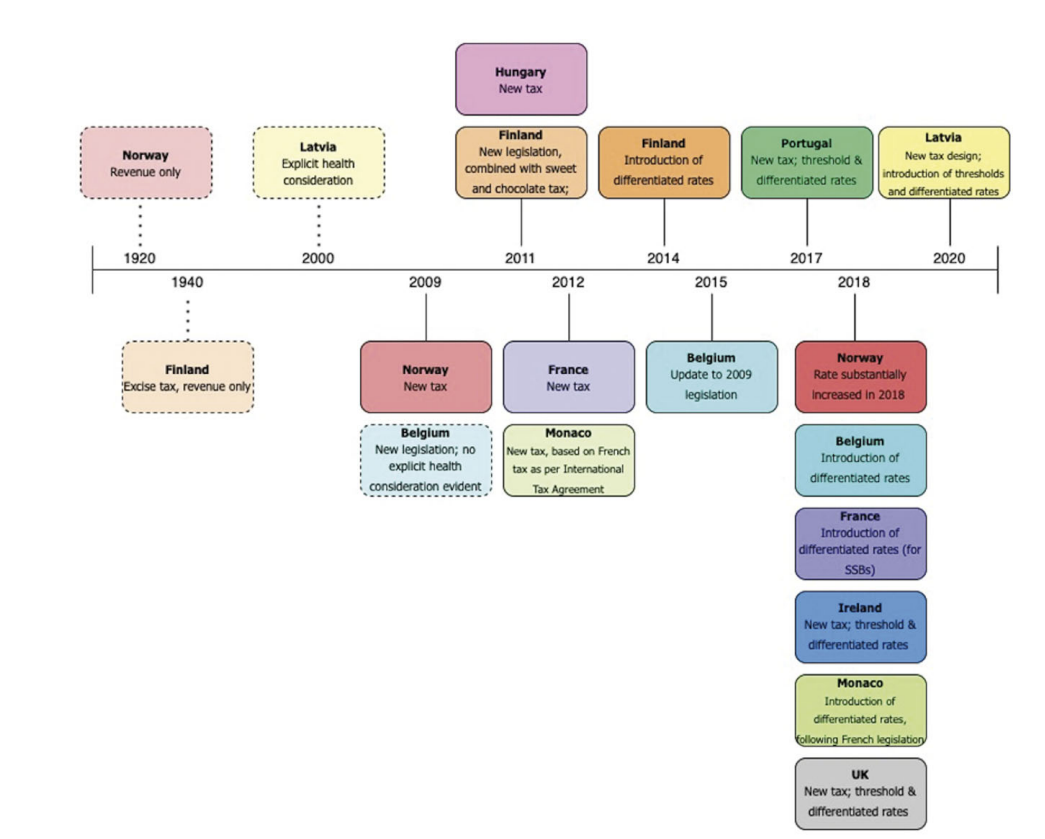

Dans un rapport de 2022, l'OMS regrettait qu'à peine un cinquième des pays appartenant à la région « européenne » de l'OMS - soit 11 États sur un total de 53 - aient adopté une fiscalité à visée comportementale portant spécifiquement sur les boissons sucrées.

Une note du Conseil des prélèvements obligatoires290(*), datée de juillet 2023, présente sous forme de tableau synthétique les taxes en vigueur dans les dix pays d'Europe où s'applique une politique fiscale sur les boissons sucrées (Belgique, région de la Catalogne en Espagne, Estonie, Finlande, Hongrie, Irlande, Lettonie, Norvège, Portugal, Royaume-Uni).

Cette revue atteste de la variété des modèles utilisés, s'agissant tant des barèmes - taxe linéaire ou taxe progressive, montant ou taux de la taxe - que des assiettes retenues. Par exemple, le Royaume-Uni et l'Estonie ont fait le choix de barèmes progressifs, afin de taxer plus fortement les boissons les plus sucrées, alors que la Norvège ou la Finlande appliquent une taxe linéaire par litre de boisson contenant des sucres.

Chronologie des taxes dans la région européenne de l'OMS

Source : European Journal of Public Health291(*)

b) Situation dans le monde

La présente mission d'information n'avait ni pour but ni les moyens de réaliser un panorama des expériences de fiscalité nutritionnelle à travers le monde, d'autant que des revues diverses ont déjà pu être réalisées (projet « soda tax », revues de l'OMS). À ce jour, près d'une cinquantaine d'États dans le monde appliquent des taxes ciblant les boissons sucrées.

En 2022, une méta-analyse commandée par l'OMS et réalisée sur la base de 62 études sélectionnées292(*) confirme :

- la répercussion incomplète des taxes appliquées dans les prix de ces boissons, avec un taux moyen de répercussion fiscale des taxes implémentées de 82 % ;

- la sensibilité de la consommation des boissons sucrées aux variations de prix, avec des réductions moyennes des ventes de l'ordre de 15 % selon les pays et les taux de taxes ;

- la tendance à la reformulation des compositions des boissons taxées par les fabricants pour échapper à la taxe ou supporter un niveau inférieur de taxe, en cas de barème progressif.

L'étude s'est appuyée sur une revue de littérature incluant plus largement 86 études, dont notamment 17 relatives au Mexique, 7 relatives au Royaume-Uni, 4 relatives à la France, 3 au Chili, 3 au Danemark, 2 portant sur la Barbade et 2 sur le Portugal ; elle inclut également des études concernant les politiques menées en Finlande, en Hongrie, en Arabie Saoudite et en Afrique du Sud. Les autres situations étudiées, au nombre de 42, concernent des taxes locales, régionales, ou appliquées à l'échelle d'un État membre d'un État fédéral comme la Pennsylvanie, la Californie ou l'Illinois.

2. Taxes sur les denrées alimentaires autres que les boissons

Une taxe progressive sur les denrées alimentaires solides peut être fixée en référence au taux de sucre, de sel ou de gras, ou bien sur la base d'un référentiel nutritionnel tel que le Nutri-Score. Dans tous les cas, la mise en oeuvre de ce type de taxe suppose l'existence d'un affichage de la composition nutritionnelle du produit ou de la qualité nutritionnelle, appréciée par un indicateur global.

a) Situation en France

En France, les denrées alimentaires solides ne font pas l'objet d'une taxation spécifique.

Preuve pourtant d'une réflexion qui progresse, un amendement créant une contribution sur les produits alimentaires transformés contenant des sucres ajoutés avait été adopté par le Sénat lors de l'examen du PLFSS 2024293(*), bien que non maintenu dans la version de la loi promulguée.

Dans le cadre de la présente mission, la direction générale de la santé a par ailleurs indiqué aux rapporteures que la création d'une taxe portant sur les denrées alimentaires sucrées, par extension du modèle actuel de la taxe sur les boissons sucrées, avait fait l'objet de travaux des services ministériels. La mesure consisterait à élargir l'assiette de la taxe sur les boissons sucrées aux produits alimentaires à la teneur élevée en sucres, en ciblant les produits les plus consommés par les publics jeunes notamment. Auraient pu être concernés les céréales pour petit déjeuner et les barres céréalières, les gâteaux et biscuits sucrés, les confiseries et produits chocolatés.

Une telle taxe permettrait, selon les services ministériels, de collecter des recettes supérieures à 800 millions d'euros par an.

b) Situation en Europe

La fiscalité nutritionnelle à visée comportementale demeure peu développée hors du champ des boissons sucrées : en Europe, deux pays seulement ont expérimenté une taxe sur les denrées alimentaires solides et un seul, la Hongrie, poursuit encore cette politique.

· Au Danemark

L'expérience malheureuse du Danemark s'est rapidement soldée par un échec, dont il est utile de tirer toutes les conclusions pour éviter la reproduction des mêmes erreurs.

Le périmètre de la taxe mise en oeuvre en octobre 2011 portait sur les aliments contenant plus de 2,3 % de graisses saturées, soit un large panel d'aliments comprenant des biens de première nécessité tels que le fromage, le beurre, la margarine, les huiles et la charcuterie, avec des possibilités de substitution relativement limitées pour certains de ces produits.

L'assiette excessivement large de cette taxe, conjuguée à un montant particulièrement élevé, a fortement grevé le budget des ménages. La taxe a également été abondamment critiquée en raison des complexités administratives qu'elle a engendrées pour les entreprises chargées de déclarer le taux de graisses contenu dans les produits finis qu'elles fabriquaient ou importaient.

Mise en oeuvre sur une période de treize mois, cette taxe aurait conduit à une diminution de la consommation des produits riches en graisses saturées de 4 % et permis, selon une modélisation de son impact sur la mortalité, de sauver 123 vies en une année294(*).

· En Hongrie

Depuis 2011, l'instauration du Public Health Product Tax a soumis à une imposition spécifique divers aliments transformés préemballés. Sont notamment visés les produits riches en sucres tels que les produits chocolatés, les confiseries, les biscuits, les boissons sucrées, ainsi que les produits riches en sel tels que les snacks. Si l'assiette de la taxe a été élargie à plusieurs reprises depuis son entrée en vigueur, les produits traditionnels hongrois - dont les diverses charcuteries à haute teneur en sel et graisses - en restent exonérés.

Une étude de 2015 ayant analysé les impacts de ces taxes sur la consommation des produits imposés associe cette politique fiscale à une moindre consommation d'aliments transformés de l'ordre de 3,4 %, et à une augmentation corrélative de la consommation des aliments non transformés d'environ 1,1 %295(*). Les résultats attestent également de la forte incitation des industriels à s'engager dans des reformulations de la composition nutritionnelle de leurs produits.

c) Situation dans le monde : le cas du Mexique

Premier pays en termes d'obésité et de surpoids, le Mexique a créé en 2014 une imposition sur les produits dont la valeur calorique excède 275 kcal pour 100 grammes, à hauteur de 8 % du prix du produit. Une taxe sur les boissons sucrées d'un montant d'un peso par litre a par ailleurs été créée en parallèle.

Si les ventes de ces produits ont diminué d'environ 7 % au cours des deux premières années296(*), elles sont ensuite reparties à la hausse. Dix ans plus tard, le taux d'obésité n'a pas baissé au Mexique.

Le cas mexicain illustre les limites de l'outil fiscal pour infléchir le comportement des consommateurs, qui doit tenir compte d'une variété de facteurs économiques et culturels et s'intégrer à un arsenal de mesures plus large pour améliorer l'état de santé d'une population. La fiscalité comportementale doit ainsi s'inscrire dans une politique transversale, pour une évolution plus durable des modes de consommation et de l'environnement nutritionnel.

3. Le Chili : exemple d'une politique nutritionnelle globale

Le Chili constitue une expérience intéressante de politique nutritionnelle globale, incluant l'utilisation de l'outil fiscal. Comme d'autres pays d'Amérique latine, le Chili est fortement touché par l'obésité et notamment, par l'obésité infantile.

Dans un premier temps, le pays a conduit une réforme fiscale ayant eu pour effet de créer des effets de seuil significatifs en distinguant des tranches fiscales progressives selon la teneur en sucres des boissons. Ainsi, en octobre 2014, le Chili a réévalué de 13 % à 18 % le taux de la taxe pesant sur le prix des boissons à forte teneur en sucres tandis que la taxation des produits à faible teneur en sucres a été abaissée de 13 % à 10 %.

Dans un second temps, une loi de 2016 portant sur l'étiquetage et la publicité des aliments a imposé un dispositif d'étiquetage nutritionnel sur les emballages et fixé des règles pour encadrer le marketing alimentaire. Cette loi a également interdit la vente dans les écoles d'aliments et de boissons contenant des sucres ajoutés ou des graisses saturées dépassant certains seuils.

Ces mesures ont permis de constater une baisse de 25 % de la consommation des boissons sucrées dans les dix-huit mois ayant suivi l'application de la taxe ainsi qu'une hausse de 5 % de la consommation d'eau minérale ou de boissons sans sucres ajoutés297(*).

Progressivement, le Chili a bâti une politique nutritionnelle globale, dont les résultats positifs commencent à être mesurés.

* 288 World Bank Group, Health, Nutrition and Population Global Practice, Taxes on sugar-sweetened beverages : international evidence and experiences, oct. 2020.

* 289 World Bank, Taxes on sugar-sweetened beverages: International evidence and experiences. Washington, 2020.

* 290 CPO, La fiscalité nutritionnelle, note n° 5, juillet 2023.

* 291 Anne Marie Thow, Holly L. Rippin, Georgina Mulcahy, Keeva Duffey, Kremlin Wickramasinghe, « Sugar-sweetened beverage taxes in Europe : learning for the future » , Vol. 32, No. 2, avril 2022, pp. 273-280.

* 292 Andreyeva T., Marple K., Marinello S., Moore T.E., Powell L.M., « Outcomes Following Taxation of Sugar-Sweetened Beverages: A Systematic Review and Meta-analysis », JAMA Network Open, juin 2022.

* 293 Amendement n° 104 rect. ter de M. Bonhomme et plusieurs de ses collègues, déposé en première lecture au Sénat, projet de loi de financement de la sécurité sociale pour 2024.

* 294 Smed S., Scarborough P., Rayner M., Jensen J., « The effects of the Danish saturated fat tax on food and nutrient intake and modelled health outcomes: an econometric and comparative risk assessment evaluation », European Journal of Clinical Nutrition - Nature, 2016; 70: 681-86.

* 295 Bíró A., « Did the junk food tax make the Hungarians eat healthier? », Food Policy 2015; 54: 107-15.

* 296 Taillie, L. S., J. A. Rivera, B. M. Popkin, and C. Batis, « Do High vs. Low Purchasers Respond Differently to a Nonessential Energy-Dense Food Tax? Two-Year Evaluation of Mexico's 8% Nonessential Food Tax », Preventive Medicine, 2017, 105 (Supplement): S37-S42.

* 297 Taillie L.S., Reyes M., Colchero M.A., Popkin B., Corvalán C., « An evaluation of Chile's Law of Food Labeling and Advertising on sugar-sweetened beverage purchases from 2015 to 2017: A before-and-after study », PLoS Med, février 2020.