IV. L'ÉLECTRICITÉ, PRODUIT DE PREMIÈRE NÉCESSITÉ, DOIT ÊTRE MOINS IMPOSÉE

La commission d'enquête estime que la fiscalité constitue un levier sur lequel il est possible d'agir pour :

- encourager la décarbonation et l'électrification des usages ;

- promouvoir la compétitivité de notre économie et de nos entreprises ;

- favoriser le pouvoir d'achat des ménages en réduisant le coût de leurs factures pour ce qui constitue un bien de première nécessité essentiel à la transition écologique.

A. DANS TOUTE SA DIVERSITÉ, LA FISCALITÉ REPRÉSENTE UN TIERS DE LA FACTURE D'ÉLECTRICITÉ DES CONSOMMATEURS

Depuis les années 2000 et avant la crise de l'énergie de 2022-2023, la hausse de la fiscalité a été la principale cause d'augmentation des prix de l'électricité, sa part dans la facture évoluant sur cette période de 25 % à près de 35 %.

1. Une part de la fiscalité dans les factures qui a augmenté pour représenter un tiers du prix final de l'électricité

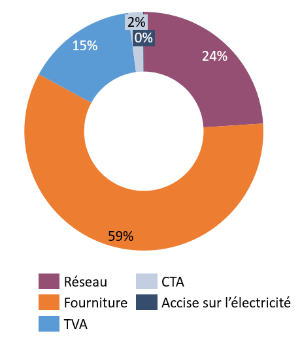

Postes de coûts couverts par la facture au tarif règlement de vente d'électricité pour un client résidentiel en 2023

Source : commission des finances du Sénat d'après l'observatoire des marchés de détail de l'électricité et du gaz naturel, Commission de régulation de l'énergie, mai 2024

En 2022 comme en 2023, pour protéger les consommateurs de la flambée des prix de l'électricité, dans le cadre du dispositif dit de « bouclier tarifaire », les tarifs de l'accise sur l'électricité ont été minorés à leur plus bas niveau autorisé par le droit de l'Union européenne (voir infra dans le C du présent IV). De ce fait, sur ces deux exercices, la part de la fiscalité dans les TRVe s'est repliée à moins de 20 %.

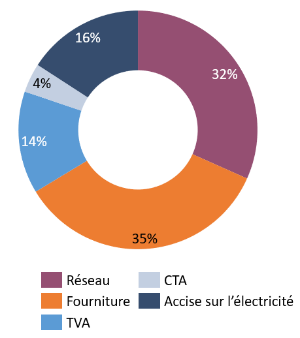

Postes de coûts couverts par la facture au tarif réglementé de vente d'électricité pour un client résidentiel en 2021

Source : commission des finances du Sénat d'après l'observatoire des marchés de détail de l'électricité et du gaz naturel, Commission de régulation de l'énergie, juillet 2021

Entre 2007 et 2021 la part représentée par la fiscalité dans la facture d'électricité moyenne payée par un ménage est passée de 25 % à près de 35 %.

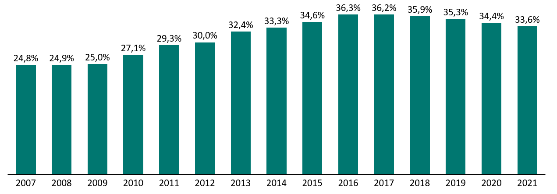

Évolution de la part représentée par la fiscalité dans les TRVe

Source : commission d'enquête à partir des données du SDES

Dans son rapport de 2022 sur l'organisation des marchés de l'électricité, la Cour des comptes notait qu'entre 2007 et 2020, la fiscalité avait augmenté de 130 %, soit plus de 36 euros par MWh alors que la composante hors taxe de la facture ne progressait « que » de 44 %. À l'intérieur de cette composante hors taxe, sur cette même période, la part TURPE a augmenté de 28 % (+ 11 euros par MWh) et la part fourniture d'électricité de 22 % (+ 10 euros par MWh).

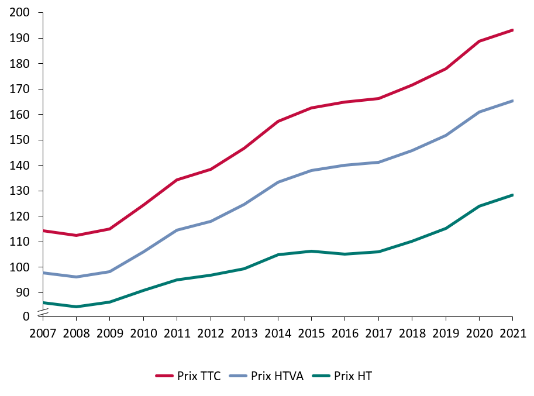

Le graphique ci-après illustre un décrochage net sur la période 2010-2016 entre, d'une part, les TRVe hors taxe et, d'autre part, les TRVe hors TVA. Les TRVe TTC suivent quant à eux la même pente que les TRVe hors TVA. Ce constat s'explique par l'augmentation très significative entre 2010 et 2016 de la contribution au service public de l'électricité (CSPE) créée pour financer les dispositifs de soutien aux installations de production d'électricité renouvelable, la péréquation tarifaire avec les territoires d'Outre-mer et la tarification sociale.

Comparaison de l'évolution des TRVe hors taxe, hors TVA et TTC

(en euros par MWh)

Source : commission d'enquête à partir des données du SDES

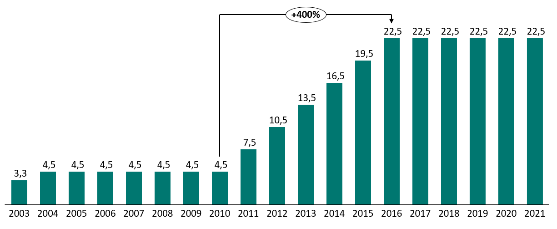

En effet, entre 2010 et 2016, le tarif de CSPE a augmenté de 4,5 euros par MWh à 22,5 euros par MWh, soit une hausse de + 400 %. Jusqu'en 2016, cette contribution visait à répercuter dans les tarifs TTC des consommateurs le coût des dispositifs publics de soutien. Cette prise en charge via les tarifs a été abandonnée en 2016 au profit d'un financement par le budget de l'État. Il s'impute sur les compensations des charges de service public de l'énergie suivies sur le programme 345 « Service public de l'énergie » de la mission « Écologie, développement et mobilité durables ». La contribution a été maintenue depuis à son niveau de 2016753(*). À partir de cette date, la part de la fiscalité dans la facture moyenne des ménages français a légèrement décru.

Évolution des tarifs de la contribution au service public de l'électricité (CSPE)

(en euros par MWh)

Source : commission d'enquête

2. L'accise sur l'électricité est la descendante de la contribution au service public de l'électricité (CSPE)

Le 1er janvier 2022, l'ancienne taxe intérieure sur la consommation finale d'électricité (TICFE), elle-même descendante de la contribution au service public de l'électricité (CSPE), a été rebaptisée « fraction perçue sur l'électricité » de « l'accise sur les énergies »754(*).

Cette taxe est assise sur la quantité d'électricité fournie ou consommée, exprimée en mégawattheures (MWh). Ses tarifs de droit commun755(*) sont de 32,0625 euros le MWh pour les ménages et les petites entreprises, 25,6875 euros le MWh pour les petites et moyennes entreprises et 22,5 euros le MWh pour les entreprises dont la puissance de l'électricité fournie dépasse les 250 kilovoltampères (kVA).

Ces tarifs sont le résultat de la fusion entre ce qui constituait l'ancienne contribution au service public de l'électricité (CSPE), dont le tarif de droit commun pour les ménages était de 22,5 euros par MWh, et les anciennes taxes départementale et communale sur la consommation finale d'électricité. Ces deux taxes ont été intégrées à leur niveau plafond dans les tarifs de l'accise sur l'électricité en tant que majoration de celle-ci. L'ancienne taxe départementale a ainsi été intégrée à un niveau de 3,18 euros par MWh et l'ancienne taxe communale à un niveau de 6,37 euros par MWh, soit un tarif cumulé de 9,55 euros par MWh.

Le produit de ces taxes continue d'être perçu par douzièmes par les collectivités territoriales au moyen du compte de concours financier « Avances aux collectivités territoriales ».

Tarifs « normaux » de l'accise sur l'électricité

(en euros par MWh)

|

Catégories fiscales (prévues à l'article L. 312-24 du CIBS) |

Tarif « normal » en 2023 |

|

Ménages (puissance inférieure ou égale à 250 kVA) et assimilés (puissance inférieure ou égale à 36 kVA) |

32,0625 |

|

Petites et moyennes entreprises (puissance inférieure ou égale à 250 kVA) |

25,6875 |

|

Haute puissance (supérieure à 250 kVA) |

22,5 |

Source : commission d'enquête

De nombreux tarifs réduits de l'accise s'appliquent à différents secteurs économiques. Des taux très réduits s'appliquent notamment aux secteurs industriels électro-intensifs, allant de 0,5 euros par MWh pour les hyper électro-intensifs à 7,5 euros par MWh, selon la part de consommation électrique dans la valeur ajoutée des entreprises concernées et leur exposition à la concurrence internationale. Ces tarifs réduits sont absolument déterminants pour assurer la compétitivité des filières industrielles françaises.

L'accise sur l'électricité est encadrée par les dispositions de la directive 2003/96/CE du 27 octobre 2003 restructurant le cadre communautaire de taxation des produits énergétiques et de l'électricité. Cette directive fixe notamment, au tableau C de son annexe 1, les niveaux minimums de taxation de 0,5 euro par MWh pour les consommations professionnelles et 1 euro par MWh pour les consommations non professionnelles. À son article 5, elle établit les exonérations et taux de taxation différenciés compatibles avec le droit de l'Union européenne (UE).

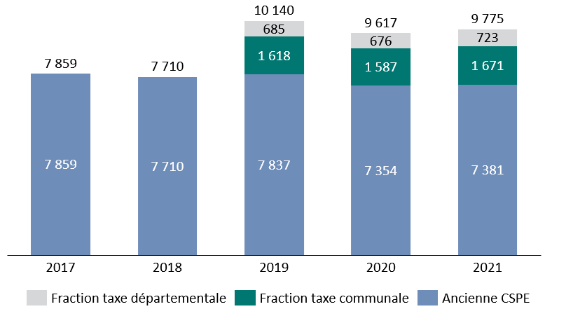

Avant la crise des prix de l'énergie et la minoration des tarifs de l'accise mise en oeuvre à compter de 2022, son rendement annuel, en incluant les fractions affectées aux collectivités territoriales, représentait environ 10 milliards d'euros.

Rendement annuel de l'accise sur l'électricité entre 2017 et 2021

(en millions d'euros)

Source : commission d'enquête

3. La TVA représente 15 % de la facture d'électricité

Deux taux de TVA s'appliquent en matière d'électricité :

- un taux réduit de 5,5 % est appliqué aux abonnements pour des puissances souscrites inférieures ou égales à 36 kVA ainsi que sur la contribution tarifaire d'acheminement (CTA) pour ce même niveau de puissance ;

- le taux normal de 20 % s'applique quant à lui à la consommation d'électricité, à l'accise sur l'électricité, aux abonnements pour une puissance souscrite supérieure à 36 kVA et à la CTA pour ce même niveau de puissance.

La TVA représente environ 15 % de la facture d'électricité d'un ménage. D'après l'administration fiscale, le rendement moyen de la TVA sur les factures d'électricité des ménages avoisine les 4 milliards d'euros.

Les règles de la TVA sont régies par la directive 2006/112/CE du 28 novembre 2006 relative au système commun de taxe sur la valeur ajoutée, dite directive « TVA ». Depuis la réforme de cette directive en 2022, la livraison d'électricité est expressément listée756(*) dans les opérations susceptibles de se voir appliquer un taux réduit757(*).

4. La contribution tarifaire d'acheminement (CTA)

a) La CTA représente environ 4 % de la facture d'électricité d'un ménage

Instaurée par l'article 18 de la loi n° 2004-803 du 9 août 2004 relative au service public de l'électricité et du gaz naturel et aux entreprises électriques et gazières, la contribution tarifaire d'acheminement (CTA), contrairement à sa dénomination, sert à financer des droits, acquis avant le 1er janvier 2005, relatifs au régime spécial de retraite des entreprises de réseaux de transport et de distribution d'électricité et de gaz naturel.

Les tarifs de la CTA sont fixés par arrêté ministériel. Ils représentent un pourcentage de la part fixe hors taxe du TURPE.

Prévus par l'arrêté du 20 juillet 2021 relatif aux taux de la contribution tarifaire sur les prestations de transport et de distribution d'électricité et de gaz naturel, les taux en vigueur sont les suivants :

- 10,11 % pour les consommateurs raccordés au réseau public de transport d'électricité ou à un réseau public de distribution d'électricité de tension supérieure ou égale à 50 kilovolts ;

- 21,93 % pour les autres consommateurs raccordés aux réseaux publics de distribution d'électricité.

La CTA représente environ 4 % de la facture d'électricité d'un ménage pour un rendement en 2023 de 1,7 milliard d'euros.

b) Le régime spécial des industries électriques et gazières

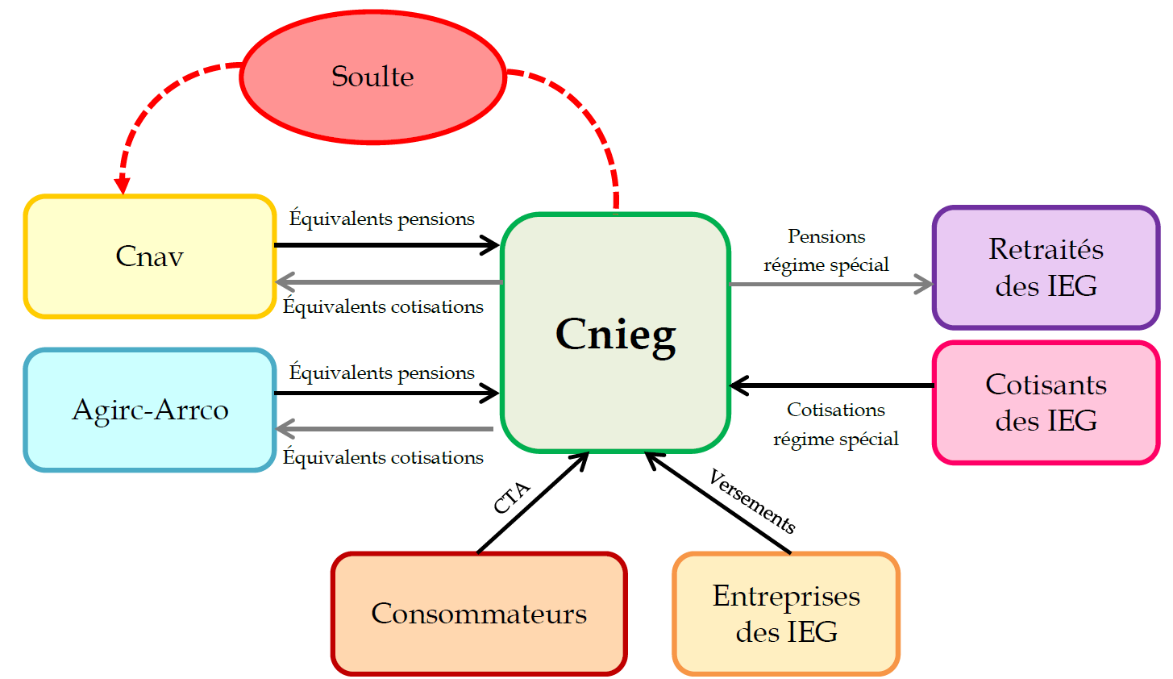

Géré par la Caisse nationale des industries électriques et gazières (CNIEG), le régime des industries électriques et gazières (RSIEG) couvre les salariés bénéficiant du statut national du personnel de ces industries. Il représente 312 000 personnes dont 136 279 cotisants en 2022.

Le régime de retraite des industries électriques et gazières

Le régime prévoit des modalités spécifiques de calcul des pensions de retraite, d'acquisition de trimestres, de majoration de pensions ou encore de durée d'assurance. La pension est calculée à partir de la rémunération des six derniers mois, en prenant en compte la prime de fin d'année qui correspond à un treizième mois.

L'âge d'ouverture du droit à la retraite pour les catégories sédentaires est de 62 ans, à compter de la génération 1962. Des anticipations de départ à la retraite, d'un an à cinq ans, sont attribuées aux salariés ayant effectué une partie de leur carrière dans des emplois classés en catégorie active, en fonction de seuils de durées de services actifs effectués.

Source : commission d'enquête

Depuis 2005, le RSIEG est adossé au régime général et au régime de retraite complémentaire des salariés du secteur privé. En pratique, la CNIEG recouvre les cotisations d'assurance vieillesse des affiliés du régime spécial et reverse à la Caisse Nationale d'Assurance-vieillesse (CNAV) et à l'Agirc-Arrco un montant équivalent au produit des cotisations qui seraient encaissées si ses cotisants relevaient du régime général et du régime de retraite complémentaire. En contrepartie, la CNIEG perçoit de la CNAV et de l'Agirc-Arrco un versement correspondant au montant des prestations qui seraient dues aux retraités du régime spécial s'ils relevaient du régime général et leur verse des pensions calculées selon les règles du régime spécial.

Pour assurer la neutralité financière de l'adossement pour le régime général, les employeurs des industries électriques et gazières (IEG) versent à la CNAV une « contribution exceptionnelle, forfaitaire et libératoire » dite « soulte CNIEG », dont 40 %, soit 3 milliards d'euros, ont été versés au Fonds de réserve pour les retraites (FRR) en 2005 et reversés à la CNAV en 2020. Les 60 % restants sont versés à la CNAV en 20 annuités, de 2005 à 2024, pour un total de 4,6 milliards d'euros. La CNIEG a ainsi versé en 2022 une « soulte » de 350,6 millions d'euros.

Fonctionnement financier du mécanisme

d'adossement de la CNIEG au régime général

Source : Sénat, Rapport n° 84 (2023-2024) fait au nom de la commission des affaires sociales (1) sur le projet de loi de financement de la sécurité sociale, considéré comme adopté par l'Assemblée nationale en application de l'article 49, alinéa 3, de la Constitution, pour 2024

Les pensions versées par la CNIEG sont constituées :

- des « droits adossés » correspondant aux montants reversés par le régime général et le régime de retraite complémentaire ;

- ainsi que de « droits spécifiques » relevant du régime spécial de calcul des retraites du RSIEG.

Ces derniers se composent de deux sous ensemble :

D'une part les droits spécifiques passés (DSP), constitués au 31 décembre 2004 au titre des retraites liquidées et des actifs présents jusqu'à cette date. Ces DSP comportent :

- les droits afférents à des activités régulées (DSPR) qui représentent au total plus de 60 % des droits spécifiques du régime et qui sont spécifiquement financés par la CTA ;

- et les droits afférents à des activités non régulées, c'est-à-dire concurrentielles (DSPNR), financés par la « cotisation DSPNR » payée par les entreprises.

D'autre part les droits spécifiques futurs (DSF) engrangés depuis le 1er janvier 2005 par les salariés actifs et les retraités du régime spécial avant l'atteinte du taux plein au régime général (préretraités au sens de l'adossement). Les DSF sont financés par une quote-part de la cotisation « régime spécial » payée par les entreprises du secteur des industries électriques et gazières.

La loi n° 2023-270 du 14 avril 2023 de financement rectificative de la sécurité sociale pour 2023 a prévu la mise en extinction du RSIEG, fermé à compter du 1er septembre 2023. Après cette date, les nouveaux entrants sont affiliés au régime général. Toutefois, les salariés affiliés au RSIEG avant le 1er septembre 2023 bénéficient d'une « clause du grand-père » et continuent à percevoir ou à cumuler des droits spécifiques.

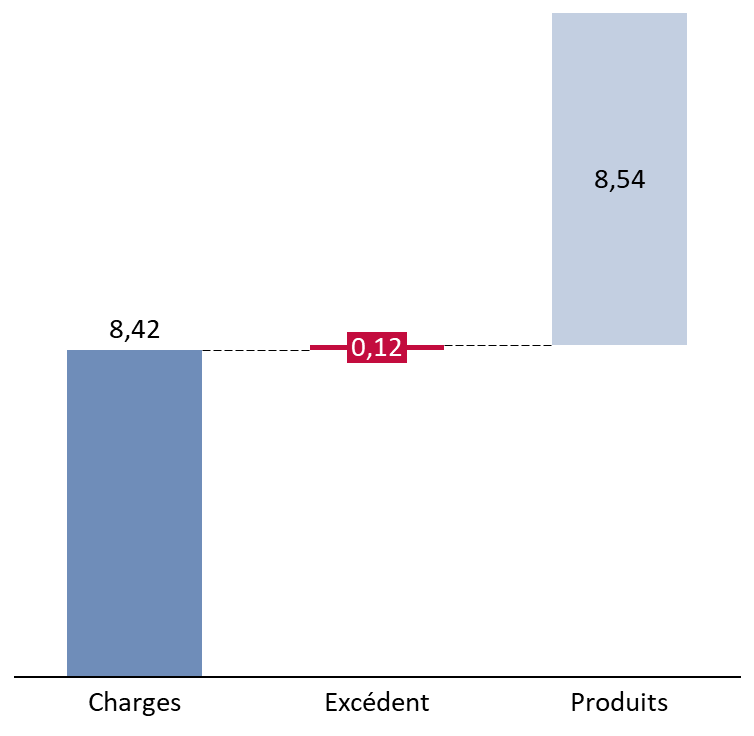

c) Un régime en excédent

Les charges de la CNIEG s'élèvent en 2022 à 8,4 milliards d'euros et les produits à 8,5 milliards d'euros, soit un excédent de 123 millions d'euros.

Charges et produits de la CNIEG en 2022

(en milliards d'euros)

Source : commission d'enquête, d'après le rapport comptable et financier 2022 de la CNIEG

L'excédent s'explique, comme les années précédentes, par les recettes de CTA, les autres sections étant réglementairement équilibrées. Les excédents cumulés de CTA s'établissent ainsi à 791 millions d'euros correspondant aux réserves de la CNIEG.

La CTA a vocation à financer deux éléments du régime des industries électriques et gazières :

- d'une part la soulte versée annuellement par la CNIEG à la CNAV dont le dernier versement doit intervenir cette année ;

- d'autre part les DSPR.

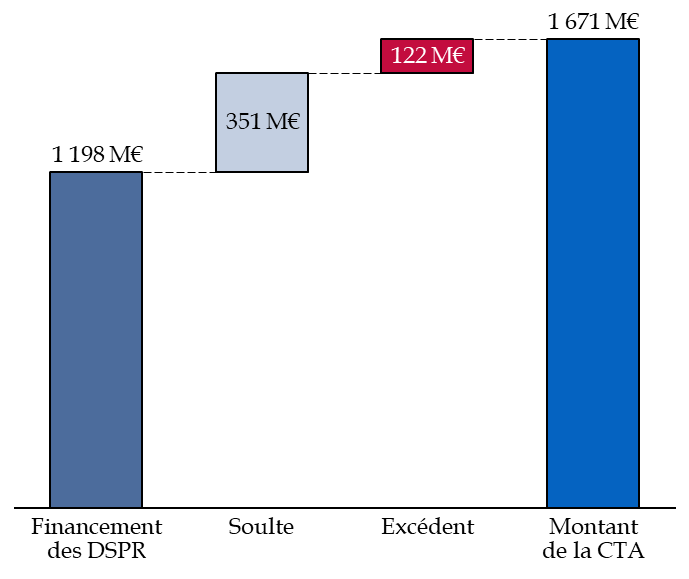

Utilisation des recettes de la CTA en 2022

(en millions d'euros)

Source : commission d'enquête, d'après le rapport comptable et financier 2022 de la CNIEG

La loi n° 2023-1250 du 26 décembre 2023 de financement de la sécurité sociale pour 2024 a modifié l'article 18 de la loi de 2004 pour supprimer la mention du fait que le taux de la CTA devait être fixé en fonction des besoins prévisionnels de financement des cinq prochaines années du régime IEG. Le Sénat avait adopté un amendement de suppression de cette modification qui ouvre la voie à une pérennisation de la CTA et à sa mobilisation à d'autres fins que ce pour quoi elle avait été instituée.

En effet, en raison de la fin des versements de la soulte à la CNAV et de la diminution mécanique758(*) dans les années à venir des droits qui avaient vocation à être couverts par la CTA, celle-ci devait progressivement tendre vers son extinction définitive.

* 753 Rebaptisée taxe intérieure de consommation finale sur l'électricité (TICFE) puis accise sur l'électricité.

* 754 Ses dispositions législatives sont définies aux articles L. 312 1 à L. 312 107 du code des impositions sur les biens et services (CIBS).

* 755 Figurant à l'article L. 312 37 du CIBS.

* 756 Au paragraphe 22 de l'annexe III de la directive.

* 757 C'est-à-dire en France les taux de 5,5 % ou de 10 %.

* 758 Pour des raisons d'évolution démographique.