TROISIÈME

PARTIE

DISPOSITIONS RELATIVES AUX RECETTES ET À

L'ÉQUILIBRE DE LA SÉCURITÉ SOCIALE POUR L'EXERCICE

2023

TITRE

IER

DISPOSITIONS RELATIVES AUX RECETTES, AU RECOUVREMENT ET

À LA TRÉSORERIE

Article 5

Poursuite de

la modernisation des offres de service en faveur des particuliers en

matière de services à la personne

Cet article vise notamment à ajuster le calendrier de généralisation du versement immédiat des aides sociales et fiscales aux services à la personne, compte tenu des difficultés rencontrées dans le cadre de son expérimentation.

La commission vous demande d'adopter cet article modifié par les amendements qu'elle a adoptés.

I - Le dispositif proposé : l'adaptation du dispositif d'avance des aides fiscales et sociales aux services à la personne à des contraintes opérationnelles, aux exigences de contrôle et à la diversité du secteur

A. Le versement immédiat des aides sociales et fiscales aux services à la personne répond à un objectif de soutien aux ménages et au secteur

1. Une démarche de contemporéanisation récemment engagée

a) L'efficacité des aides sociales et fiscales aux services à la personne est limitée par leurs délais de versement

Le secteur des services à la personne, qui représente, au total, 3,4 millions de particuliers, 1,3 million de salariés, 850 millions d'heures de travail et 11 milliards d'euros de masse salariale , est structuré autour de plusieurs types de relations de travail, dont les principaux sont :

- l'emploi direct d'un professionnel par le particulier, qui concerne 1,6 million de particuliers et 900 000 salariés ;

- le recours à un prestataire de services employant des professionnels à domicile ;

- le recours à un mandataire recrutant des professionnels à domicile pour le compte du particulier employeur.

Le crédit d'impôt pour l'emploi d'un salarié à domicile 15 ( * ) , qui représente une dépense fiscale de 4,8 milliards d'euros chaque année , constitue le principal instrument public de soutien au secteur.

Le crédit d'impôt pour l'emploi d'un salarié à domicile

Instauré en 1991 16 ( * ) , le crédit d'impôt pour l'emploi d'un salarié à domicile bénéficie aux contribuables domiciliés en France au titre :

- de l'emploi d'un salarié assurant la garde d'enfants, les services à domicile relatifs aux tâches ménagères ou familiales ou l'assistance aux personnes âgées, aux personnes handicapées ou aux autres personnes qui ont besoin d'une aide personnelle à leur domicile ou d'une aide à la mobilité ;

- du recours à une association, une entreprise ou un organisme déclaré qui rend exclusivement de tels services ;

- du recours à un organisme à but non lucratif ayant pour objet l'aide à domicile et habilité au titre de l'aide sociale ou conventionné par un organisme de sécurité sociale.

Le crédit d'impôt est égal à 50 % des dépenses afférentes nettes des aides perçues au titre de l'emploi du salarié à domicile (allocation personnalisée pour l'autonomie - APA 17 ( * ) , prestation de compensation du handicap - PCH 18 ( * ) , complément de libre choix du mode de garde - CMG 19 ( * ) , etc .), dans la limite d'un plafond dépendant de la composition du foyer fiscal.

Toutefois, comme tout crédit d'impôt, ce dispositif présente le désavantage de ne bénéficier effectivement aux particuliers recourant aux services à la personne que six à dix-huit mois après le paiement de la prestation de services , lors de l'émission de l'avis d'imposition.

En parallèle, l'allocation personnalisée pour l'autonomie (APA) 20 ( * ) à domicile et la prestation de compensation du handicap (PCH) 21 ( * ) ne sont perçues qu' un mois après le paiement de la prestation par le particulier employeur ou le prestataire de services.

Or, en empêchant d'afficher de façon contemporaine le coût restant réellement à la charge du particulier employeur, ces délais risquent de favoriser le travail dissimulé dans ce secteur et, à tout le moins, n'incitent pas au recours aux services à la personne .

b) Les pouvoirs publics ont cherché, au cours des dernières années, à renforcer la contemporanéité des aides sociales et fiscales aux services à la personne

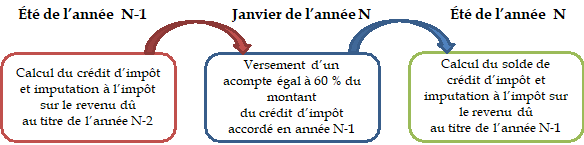

Depuis 2019 22 ( * ) , les contribuables perçoivent, au plus tard le 1 er mars de l'année (N) de la liquidation de l'impôt afférent aux revenus de l'année précédente (N-1), un acompte sur le montant du crédit d'impôt égal à 60 % du montant qui leur a été accordé en année N-1 lors de la liquidation de l'impôt afférent aux revenus de l'avant-dernière année (N-2) 23 ( * ) . Le solde est régularisé lors de la liquidation de l'impôt afférent aux revenus de l'année N-1, au cours de l'été de l'année N. Dans les faits, l'acompte est versé aux bénéficiaires du crédit d'impôt en janvier .

Mode de versement du crédit d'impôt pour l'emploi d'un salarié à domicile depuis 2019

Source : Commission des affaires sociales du Sénat

En outre, depuis 2020 24 ( * ) , dans le cas où il cesserait d'avoir recours aux services à la personne ou dans celui où les dépenses afférentes diminueraient en année N par rapport à l'année N-1, le particulier peut demander à l'administration fiscale, avant le 1 er décembre de l'année N, à percevoir en année N+1 un montant inférieur à celui qu'il a perçu en année N au titre de l'année N-1.

c) Le versement immédiat des aides sociales et fiscales aux services à la personne a fait l'objet d'une expérimentation à compter de 2020

Ce dispositif ne permettant toujours pas de rendre suffisamment visible aux bénéficiaires de prestations de service à domicile leur reste à charge réel, souvent plus faible que celui du recours au travail dissimulé, le législateur a approuvé, en 2019, l'expérimentation du versement immédiat des aides sociales et fiscales aux services à la personne 25 ( * ) dans les départements de Paris et du Nord 26 ( * ) .

Dans ce cadre, les personnes recourant aux services éligibles au crédit d'impôt pour l'emploi d'un salarié à domicile, à l'exclusion de la garde d'enfants, ont pu adhérer à un dispositif les dispensant de faire l'avance d'une part de leurs charges directes couvertes par les aides auxquelles elles sont éligibles .

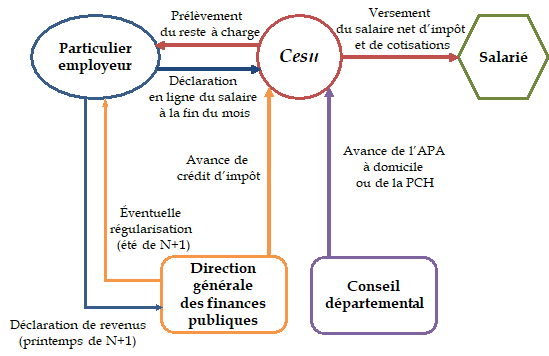

Les droits au crédit d'impôt et, éventuellement, à l'APA ou à la PCH abondent ainsi le compte personnel de chaque bénéficiaire et sont déduits des sommes à prélever sur son compte bancaire au titre :

- soit de la rémunération du salarié à domicile, dans le cas des particuliers employeurs utilisant le dispositif Cesu+ 27 ( * ) ;

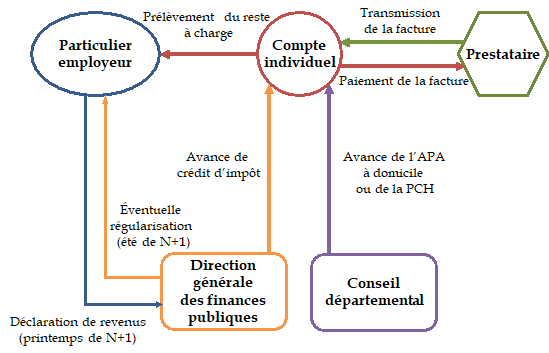

- soit du règlement des factures émises par le prestataire de services à domicile.

Dans le premier cas, l'accord du salarié est requis . Celui-ci doit, à cet effet, créer un compte personnel et enregistrer son RIB en vue du versement de son salaire.

Dans le second, le compte personnel est créé par le prestataire de services sur la base des informations transmises par le particulier, ce dernier devant ensuite confirmer son inscription et l'appariement du prestataire à son compte. Les factures sont ainsi transmises directement sur le compte du client, par voie dématérialisée. Un courriel ou un SMS informe celui-ci de la réception d'une facture, à partir de laquelle il peut la valider ou la contester sous 48 heures ; à défaut d'action de sa part au terme de ce délai, la facture est présumée validée. Le reste à charge est alors prélevé sur le compte bancaire du particulier dans un délai de cinq jours .

Fonctionnement du versement immédiat des aides sociales et fiscales aux services à la personne au particulier employeur

Source : Commission des affaires sociales du Sénat

Fonctionnement du versement immédiat des aides sociales et fiscales aux services à la personne au particulier client d'un prestataire de services

Source : Commission des affaires sociales du Sénat

L'avance du crédit d'impôt revêt, dans tous les cas, un caractère optionnel et est conditionnée au choix du particulier bénéficiaire des prestations de service à domicile.

D'après l'étude d'impact du PLFSS pour 2022, l'imputation du seul crédit d'impôt se traduit, pour les particuliers employeurs, par une prise en charge intégrale de cotisations sociales et de près de 20 % de la rémunération nette du salarié et, pour les particuliers recourant à un prestataire, par une réduction immédiate de la moitié du coût de la prestation .

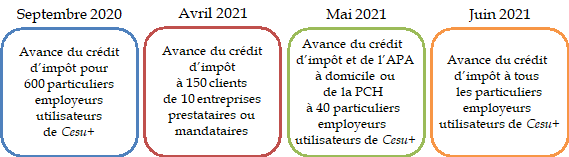

L'expérimentation de ce dispositif dans les départements de Paris et du Nord a été menée en différentes phases.

Calendrier de l'expérimentation du versement immédiat des aides fiscales et sociales aux services à la personne

Source : Commission des affaires sociales du Sénat, d'après l'étude d'impact du PLFSS pour 2022

L'expérimentation de l'avance de crédit d'impôt et de l'APA ou de la PCH aux particuliers recourant à des prestataires ou à des mandataires a, quant à elle, été reportée à 2022 du fait de la complexité technique du dispositif, liée notamment aux interactions avec les conseils départementaux.

2. L'avance du crédit d'impôt pour l'emploi d'un salarié à domicile a été généralisée en 2022

a) La contemporéanisation des aides sociales et fiscales aux services à la personne devait être progressivement mise en oeuvre d'ici 2024

En 2021, le législateur a approuvé la généralisation progressive du dispositif de versement immédiat des aides sociales et fiscale aux services à la personne 28 ( * ) .

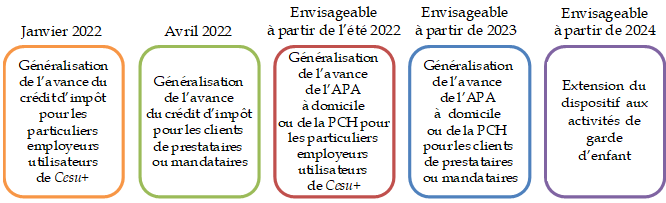

Calendrier initial de la généralisation du versement immédiat des aides fiscales et sociales aux services à la personne

Source : Commission des affaires sociales du Sénat, d'après l'étude d'impact du PLFSS pour 2022

Dans ce cadre, l'avance de l'APA et de la PCH devait être effective au 1 er janvier 2023 en raison du report de son expérimentation pour les particuliers recourant à des prestataires ou à des mandataires, et de façon à permettre la conclusion de conventions entre l'Urssaf Caisse nationale et les départements volontaires.

À partir de 2024, le dispositif devait être étendu aux activités de garde d'enfants . Le crédit d'impôt pour l'emploi d'un salarié à domicile ou le crédit d'impôt pour frais de garde des jeunes enfants 29 ( * ) pourraient ainsi être avancés aux particuliers concernés en sus du complément de libre choix du mode de garde (CMG) 30 ( * ) , déjà déduit des sommes dues au titre de la rémunération du salarié pour les particuliers utilisateurs du service Pajemploi + 31 ( * ) .

Le crédit d'impôt pour frais de garde des jeunes enfants et le complément de libre choix du mode de garde

Le crédit d'impôt pour frais de garde des jeunes enfants est égal à 50 % des dépenses effectivement supportées par le contribuable concerné pour la garde hors du domicile des enfants âgés de moins de six ans qu'il a à sa charge par un assistant maternel agréé ou un établissement de garde. Ces dépenses sont retenues dans la limite de 2 300 euros par enfant à charge et à 1 150 euros lorsque l'enfant est réputé à charge égale de l'un et l'autre de ses parents. Si le crédit d'impôt excède l'impôt dû, l'excédent est restitué au contribuable.

Le CMG est une prestation accordée au ménage ou à la personne qui emploie un assistant maternel agréé ou un garde d'enfant à domicile . Il comprend une part calculée en fonction du montant des cotisations et contributions sociales correspondant à la rémunération de la personne qui assure la garde de l'enfant et une part calculée en fonction de la rémunération nette de cette dernière.

Le CMG est versé à la condition que le ménage ou la personne exerce une activité professionnelle , sauf lorsque la personne ou les deux membres du couple poursuivent des études, lorsque la personne ou les deux membres du couple sont signataires d'un contrat de service civique, lorsque la personne ou au moins l'un des membres du couple bénéficie de l'allocation aux personnes handicapées (AAH) ou de l'allocation de solidarité spécifique (ASS) et lorsque la personne est bénéficiaire du revenu de solidarité active (RSA) et inscrite dans une démarche d'insertion professionnelle.

Désormais, l'acompte de 60 % du montant des crédits d'impôts versé chaque année en janvier est réduit du montant des avances versées au cours des huit premiers mois de l'année précédant celle du versement de l'acompte 32 ( * ) . Si le montant des avances versées excède le montant du crédit d'impôt, aucun acompte n'est versé.

b) Le dispositif Cesu+ a été adapté à cette nouvelle donne pour les particuliers employeurs et les clients de mandataires

Il est désormais prévu que le prélèvement bancaire des sommes dues au titre de la rémunération du salarié à domicile réalisé par l'Urssaf dans le cadre du dispositif Cesu+ tienne compte à la fois :

- des sommes versées par le particulier employeur à son salarié, directement ou par l'intermédiaire d'un mandataire ;

- du montant alloué au titre de l'APA et de la PCH lorsque le département de résidence a conclu une convention avec l'Urssaf Caisse nationale ;

- de l'avance du crédit d'impôt pour l'emploi d'un salarié à domicile ;

- de l'avance du crédit d'impôt pour frais de garde des jeunes enfants 33 ( * ) .

Le montant de ces deux dernières aides est régularisé lors de l'établissement de l'impôt sur le revenu.

Les plafonds annuels de l'avance du crédit d'impôt pour l'emploi d'un salarié à domicile ont été fixés par décret 34 ( * ) . Ceux-ci s'élèvent ainsi à 10 000 euros pour les invalides obligés d'avoir recours à l'assistance d'une tierce personne pour effectuer les actes ordinaires de la vie, pour les personnes ayant à leur charge une personne invalide placée dans une telle situation et vivant sous leur toit ou un enfant donnant droit au complément d'allocation d'éducation de l'enfant handicapé, et à 6 000 euros dans les autres cas 35 ( * ) .

En outre, sans préjudice des sanctions pénales applicables, l'employeur ou le salarié qui déclare des prestations fictives est exclu du dispositif pour une durée ne pouvant excéder cinq années 36 ( * ) . La possibilité de l'utiliser est rétablie sur demande de l'utilisateur à l'issue de la période d'exclusion, sous réserve du paiement de l'intégralité des sommes dues à l'Urssaf.

c) Un dispositif spécifique a vu le jour pour faire bénéficier les clients de prestataires de services de l'avance des aides sociales et fiscales aux services à la personne

Par ailleurs, un nouveau dispositif a été créé afin de permettre aux particuliers ayant recours à un prestataire de services :

- d'autoriser le prestataire à déclarer à l'Urssaf les sommes dues au titre des prestations réalisées, dont il est simultanément informé ;

- d'accepter ou de contester la déclaration effectuée par le prestataire auprès de l'Urssaf, celle-ci étant réputée acceptée en l'absence de contestation dans un délai de deux jours francs à compter de sa réception par le particulier ;

- d' autoriser l'Urssaf à prélever sur un compte bancaire les sommes dues au titre des prestations réalisées à l'issue d'un délai de deux jours francs, après prise en compte des aides sociales et fiscales dont bénéficie le particulier 37 ( * ) .

Le prestataire utilise quant à lui ce dispositif pour :

- enregistrer les particuliers qui en font la demande auprès de l'Urssaf pour leur permettre de bénéficier de ce service ;

- de déclarer les informations relatives aux sommes dues par chaque particulier pour lequel il a réalisé des prestations ;

- de percevoir de l'Urssaf le montant dû par chaque particulier après déduction des sommes versées directement par lui.

Les structures d'intermédiation entre un particulier et un prestataire, notamment les plateformes de mise en relation, peuvent, lorsqu'elles sont mandatées par le prestataire, effectuer pour son compte, en qualité de tiers déclarant, l'enregistrement du particulier auprès de l'Urssaf et la déclaration des informations relatives aux sommes dues par celui-ci 38 ( * ) .

Seuls peuvent adhérer au dispositif les prestataires de services :

- respectant les conditions d'agrément, de déclaration et d'autorisation auxquelles sont astreints les organismes de services à la personne 39 ( * ) ;

- n'ayant pas fait l'objet d'un constat de l'infraction de travail illégal 40 ( * ) au cours des cinq années précédentes ;

- à jour de leurs obligations de déclaration et de paiement auprès des Urssaf et des CGSS , ainsi qu'en matière d'impôts sur les sociétés ou, le cas échéant, d'impôt sur le revenu et de TVA ;

- approuvant la charte d'utilisation du service établie par l'Urssaf Caisse nationale 41 ( * ) .

Sont exclus de la possibilité d'utiliser le dispositif 42 ( * ) :

- le particulier, en cas de défaut total ou partiel de paiement des sommes dues après acceptation de la prestation , auquel cas le prestataire recouvre lui-même les sommes qui lui sont dues auprès de son client. La possibilité d'utiliser le dispositif est rétablie dès que l'intégralité des sommes dues à l'Urssaf a été acquittée. Si une telle situation se produit trois fois au cours de la même année, le particulier est exclu du dispositif jusqu'au terme de cette année ;

- sans préjudice des sanctions pénales applicables, le particulier ou le prestataire qui accepte ou déclare des prestations fictives . La durée de l'exclusion ne peut excéder cinq années, la possibilité d'utiliser le service étant rétablie sur demande de l'utilisateur à l'issue de la période d'exclusion, sous réserve du paiement de l'intégralité des sommes dues à l'Urssaf ;

- le prestataire, en cas de méconnaissance de la charte d'utilisation du service non régularisée ou non justifiée dans le délai d'un mois. Une exclusion est alors prononcée pour une durée de six mois, la possibilité d'utiliser le service étant rétablie automatiquement à l'issue de cette période, sous réserve du respect des exigences de la charte. En cas de récidive dans un délai d'un an à l'issue de la période d'exclusion, une nouvelle exclusion peut être prononcée pour une durée n'excédant pas trois ans.

d) La prolongation de l'expérimentation devait permettre de préparer l'avance des aides sociales aux clients de mandataires et de prestataires d'ici 2023

Le cadre expérimental du dispositif a enfin été étendu jusqu'au 31 décembre 2022 afin de permettre la poursuite des travaux préparatoires au versement de l'avance de l'APA et de la PCH aux particuliers recourant à un prestataire ou à un mandataire .

3. Un ajustement de ces dispositions s'avère toutefois nécessaire au regard des premiers résultats de la généralisation du service et de l'état d'avancement de l'expérimentation

a) Certains acteurs du secteur des services à la personne sont actuellement exclus du champ du dispositif

La mise en oeuvre du versement immédiat des aides fiscales aux services à la personne semble avoir rencontré un certain succès. D'après l'étude d'impact du PLFSS pour 2023, près de 180 000 particuliers y avaient recours à la fin du deuxième trimestre de 2022 (sur 300 000 utilisateurs du service Cesu+ et 1,8 million de clients de mandataires et de prestataires), un niveau supérieur aux objectifs du Gouvernement, tandis que près de 2 000 organismes de services à la personne y avaient adhéré en juin.

Toutefois, le Gouvernement a identifié, dans ce cadre, un certain nombre de difficultés , auxquelles il convient d'apporter une réponse rapide de façon à garantir le bon fonctionnement du mécanisme.

En premier lieu, la loi restreint, pour l'heure, le champ des prestataires pouvant adhérer au dispositif aux organismes ayant réalisé la prestation, à l'exclusion des plateformes et « têtes de réseau » qui déclarent la prestation pour le compte du prestataire sans l'avoir effectivement réalisée .

Selon le Gouvernement, ces entités seraient « peu nombreuses, mais représentant un grand nombre d'utilisateurs ». Il est donc nécessaire de leur permettre d'adhérer au service et de leur rendre applicables, dans le même temps, les sanctions et procédures de récupération prévues par la LFSS pour 2022 pour les prestataires effectifs.

b) L'exactitude des déclarations de prestations de services souscrites doit pouvoir faire l'objet d'une vérification

D'autre part, en l'état actuel du droit, les Urssaf assurent le contrôle du respect par les personnes qui leur versent des cotisations et contributions sociales des obligations qui leur incombent en la matière.

Aussi les déclarations de prestations de services adressées, dans le cadre du dispositif d'avance des aides sociales et fiscales aux services à la personne, par des prestataires (ou des plateformes ou « têtes de réseau ») ne sont-elles pas explicitement incluses dans le champ de ces contrôles.

Le Gouvernement souhaite y remédier afin d'assurer le contrôle effectif des prestations déclarées et de préciser en conséquence les conditions dans lesquelles les sanctions prévues pour les prestataires déclarant ou acceptant des prestations fictives ou méconnaissant les exigences de la charte d'utilisation du dispositif peuvent être mises en oeuvre au terme de ces contrôles.

c) Le report de la généralisation de l'avance des aides sociales s'avère nécessaire compte tenu des contraintes matérielles auxquelles elle se heurte

Des difficultés substantielles se sont fait jour, en outre, en ce qui concerne le calendrier de mise en oeuvre de la réforme. De fait, la généralisation du versement immédiat de l'APA et de la PCH pour les prestations de services éligibles, prévue, en l'état du droit, pour le 1 er janvier 2023, n'est pas envisageable à cette date en raison de difficultés d'ordre technique qu'il serait préférable de résoudre avant d'amorcer le déploiement du dispositif .

Ces contraintes tiennent notamment à la nécessité de travailler avec les conseils départementaux, qui versent ces prestations dans des conditions variant considérablement en fonction des instruments techniques utilisés, à poser les bases indispensables à la conduite de ce projet. D'après le Gouvernement, il serait notamment nécessaire :

- d' harmoniser les outils informatiques et les pratiques sous l'impulsion de la branche autonomie ;

- de mettre en place des flux financiers et de données entre l'Urssaf Caisse nationale et les conseils départementaux ;

- d' assister les bénéficiaires de l'APA ou de la PCH dans l'utilisation du dispositif ;

- et de garantir la capacité des prestataires à s'équiper des outils informatiques adéquats.

Il est donc proposé de repousser la date de la généralisation du versement immédiat des aides sociales aux services à la personne de deux ans au maximum et de poursuivre, dans cette attente, l'expérimentation en cours dans les départements de Paris et du Nord.

Le Gouvernement envisage de mettre ce délai à profit pour, entre autres :

- développer une interface permettant aux conseils départementaux de consulter les niveaux de consommation de l'APA et de la PCH et des prestations financées dans ce cadre ;

- permettre le versement des aides sociales et fiscales directement au particulier en cas de plan d'aide postérieur à la réalisation des prestations ;

- unifier les deux compteurs d'aides des particuliers employeurs recourant également à des prestataires ;

- et permettre de faire bénéficier les clients de prestataires éligibles à l'APA ou à la PCH de l'avance du crédit d'impôt pour l'emploi d'un salarié à domicile. En effet, celle-ci ne leur est toujours pas ouverte, la généralisation du versement immédiat du seul crédit d'impôt étant nécessaire avant de pouvoir l'assurer en parallèle de celui des aides sociales.

Dans le même temps, la possibilité d'expérimenter le dispositif d'avance des aides sociales et fiscales aux activités de garde d'enfant pourrait être ouverte par la loi dans le cas où le Gouvernement et l'Urssaf Caisse nationale jugeraient opportun d'y procéder au cours de son élaboration.

d) L'avance des aides fiscales aux activités de garde d'enfants de plus de six ans a été mise en oeuvre avec plus d'un an d'avance

À l'inverse, le Gouvernement a déjà mis en oeuvre de façon anticipée le versement immédiat du crédit d'impôt pour l'emploi d'un salarié à domicile pour les activités de garde d'enfants de plus de six ans .

En effet, les prestations afférentes, déclarées au travers du dispositif Cesu , ne sont pas éligibles à la prestation d'accueil du jeune enfant, dont le CMG est une composante, ce qui simplifie considérablement le déploiement du dispositif pour ce public. L'avance des aides fiscales accordées dans ce cadre a ainsi été généralisée en septembre 2022 afin de coïncider avec la rentrée scolaire. Aussi est-il proposé d' avancer la date fixée par la loi du 1 er janvier 2024 au 1 er septembre 2022 .

En revanche, la date de la généralisation du versement immédiat des aides sociales et fiscales aux activités de garde d'enfants de moins de six ans doit être maintenue au 1 er janvier 2024 , dans la mesure où le dispositif Pajemploi , qui permet la déclaration de ces prestations, doit être entièrement rénové d'ici à cette échéance.

B. Le PLFSS pour 2023 apporte par conséquent divers ajustements aux dispositions encadrant la généralisation de l'avance des aides sociales et fiscales aux services à la personne

1. L'article inclut les plateformes et « têtes de réseau » dans le champ des organismes auxquels le service est ouvert et leur rend applicables les sanctions prévues pour les prestataires

Le I modifie la sous-section 2 de la section 4 du chapitre 3 bis du titre III du livre I er du code de la sécurité sociale afin d'assurer la prise en compte des plateformes ou « têtes de réseau ».

• Le A modifie l'article L. 133-8-4, qui établit le dispositif destiné aux clients de prestataires de services à la personne, de façon à permettre :

- au particulier d'utiliser ce dispositif pour déclarer et payer une prestation facturée par un organisme autre que celui qui l'a effectivement réalisée (1°) ;

- au particulier d'autoriser l'organisme facturant la prestation effectivement réalisée par un autre à déclarer à l'Urssaf les sommes dues à ce titre (2°) ;

- à l'organisme qui déclare la prestation sans l'avoir effectivement réalisée d'enregistrer le particulier auprès de l'Urssaf, de déclarer les informations relatives aux sommes dues par le particulier au titre de la prestation et de percevoir de l'Urssaf le montant ainsi dû, après déduction des sommes éventuellement versées directement par le particulier (3°), cet organisme étant tenu de déclarer ces sommes et d'en conserver les pièces justificatives jusqu'au terme du délai de prescription de trois ans 43 ( * ) (4°) ;

• Le B modifie l'article L. 133-8-6, qui fixe le régime des sanctions d'exclusion du dispositif, afin de prévoir que :

- l'organisme qui déclare la prestation sans l'avoir effectivement réalisée recouvre lui-même les sommes qui lui sont dues dans le cas où le particulier bénéficiaire de la prestation est exclu du dispositif pour défaut total ou partiel de paiement des sommes dues après acceptation de la prestation (1°) ;

- cet organisme est exclu du dispositif en cas de méconnaissance des exigences de la charte d'utilisation du service (2°) ;

Il pourra également être exclu s'il accepte ou déclare des prestations fictives, sans qu'une modification législative ne soit requise à cet effet.

• Le C modifie l'article L. 133-8-8 dans le but de permettre aux Urssaf et Caisses générales de sécurité sociale (CGSS) de procéder à une compensation entre le montant des cotisations et contributions sociales leur restant dues au titre de l'emploi de salariés par l'organisme qui déclare la prestation sans l'avoir effectivement réalisée et les sommes dues par l'Urssaf à cet organisme au titre de cette prestation.

2. L'article soumet les déclarations de prestations souscrites dans le cadre du dispositif d'avance des aides sociales et fiscales aux contrôles des Urssaf

Le II modifie la section 4 du chapitre 3 du titre IV du livre II du code de la sécurité sociale.

• Le 1° modifie l'article L. 243-7 de façon à étendre le champ des contrôles des Urssaf et des CGSS aux organismes qui déclarent des prestations ;

• Le 2° modifie l'article L. 243-7-1 A afin de prévoir que la lettre adressée par l'agent chargé du contrôle à la personne contrôlée à l'issue du contrôle mentionne, s'il y a lieu, ses observations et engage la période contradictoire préalable à toute mise en oeuvre des procédures de recouvrement applicables aux sommes versées à tort à un prestataire de services dans le cadre du dispositif dédié 44 ( * ) .

3. L'article prolonge l'expérimentation de l'avance de l'APA et de la PCH et y intègre les aides aux activités de garde d'enfant

Le III modifie l'article 20 de la loi n° 2019-1446 du 24 décembre 2019 de financement de la sécurité sociale pour 2020, qui fixe le cadre juridique de l'expérimentation du versement immédiat des aides sociales et fiscales aux services à la personne.

• Le A :

- étend à la garde d'enfants le champ de l'expérimentation , initialement limité aux secteurs de l'assistance aux personnes âgées, aux personnes handicapées ou aux autres personnes qui ont besoin d'une aide personnelle à leur domicile ou d'une aide à la mobilité dans l'environnement de proximité favorisant leur maintien à domicile et des services aux personnes à leur domicile relatifs aux tâches ménagères ou familiales, et en reporte la clôture du 31 décembre 2022 à une date fixée par décret ou, au plus tard, le 31 décembre 2023 (1°) ;

- étend le champ des aides et prestations sociales concernées par l'expérimentation au crédit d'impôt pour frais de garde des jeunes enfants et, pour les particuliers employeurs et les clients de mandataires, au CMG , tout en simplifiant la référence au crédit d'impôt pour l'emploi d'un salarié à domicile par renvoi à l'article L. 133-5-12 (2°) ;

• Le B supprime la possibilité, pour les particuliers clients de prestataires participant à l'expérimentation, de percevoir directement de l'Urssaf l'avance des aides sociales et fiscales aux services à la personne ;

• Le C procède à deux coordinations découlant de l'intégration du crédit d'impôt pour frais de garde des jeunes enfants dans le champ de l'expérimentation ;

• Le D :

- supprime la mention de la durée de l'expérimentation, actuellement fixée à trois ans, compte tenu de la possibilité accordée au pouvoir réglementaire de fixer sa date de fin par décret ( a du 1°) ;

- procède à une coordination permettant la régularisation, après la fin de l'expérimentation, des sommes versées dans ce cadre au titre de l'avance des deux crédits d'impôt et du CMG ( b du 1°) ;

- prévoit que le rapport d'évaluation devant être remis au Parlement par le Gouvernement à la fin de l'expérimentation porte sur les effets de la contemporanéité des deux crédits d'impôt , et non du seul crédit d'impôt pour l'emploi d'un salarié à domicile ( a du 2°), sur la participation financière des bénéficiaires de l'APA et de la PCH, mais également de ceux du CMG ( b du 2°).

4. L'article modifie le calendrier de déploiement de l'avance de l'APA et de la PCH et des aides fiscales à la garde d'enfant

Le IV modifie le IV de l'article 13 de la loi n° 2021-1754 du 23 décembre 2021 de financement de la sécurité sociale pour 2022, qui détermine le calendrier de mise en oeuvre de la généralisation de l'avance des aides sociales et fiscales aux services à la personne.

• Le 1° :

- avance du 1 er janvier 2024 au 1 er janvier 2023 la date de généralisation du versement immédiat des aides sociales et fiscales aux particuliers employeurs et clients de mandataires pour les activités de garde d'enfant à domicile pour un enfant âgé de six ans et plus au 1 er janvier de l'année de réalisation des prestations ;

- prévoit que la généralisation du versement immédiat des aides sociales et fiscales aux particuliers employeurs et clients de mandataires pour les activités de garde d'enfant à domicile pour un enfant âgé de moins de six ans au 1 er janvier de l'année de réalisation des prestations et pour les activités d'accueil des enfants réalisées par un assistant maternel agréé sera mise en oeuvre à compter d'une date fixée par décret ou, au plus tard, le 1er janvier 2024 .

• Le 2° :

- repousse du 1 er avril 2022 au 14 juin 2022 la date de généralisation du versement immédiat des aides sociales et fiscales aux clients de prestataires pour les prestations de services à la personne . En effet, l'entrée en vigueur de ce dispositif a été différée pour la sécuriser techniquement ;

- avance du 1 er janvier 2024 au 1 er janvier 2023 la date de généralisation du versement immédiat des aides sociales et fiscales aux clients de prestataires pour les prestations de garde d'enfant à domicile pour un enfant âgé de six ans et plus au 1 er janvier 2023 ;

- maintient au 1 er janvier 2024 la date de généralisation du versement immédiat des aides sociales et fiscales aux clients de prestataires pour les prestations de garde d'enfant à domicile pour un enfant âgé de moins de six ans au 1 er janvier de l'année de réalisation des prestations et pour les prestations d'accueil des enfants réalisées par un assistant maternel agréé.

• Le 3° repousse du 1 er janvier 2023 à une date fixée par décret ou, au plus tard, au 1 er janvier 2024 la date d'entrée en vigueur des dispositions relatives à l'articulation entre les dispositifs d'avance des aides sociales et fiscales et le Cesu tiers-payant, qui permet aux allocataires de l'APA ou de la PCH de bénéficier à l'initiative du conseil départemental, de la prise en charge par ce dernier des cotisations et contributions sociales dues au titre de l'emploi d'un salarié à domicile dans le cadre de plans d'aide ou de plans personnalisés de compensation 45 ( * ) , dans le cadre du report à 2024 au plus tard de la généralisation du versement immédiat de l'APA et de la PCH .

• Le 4° ouvre par anticipation le bénéfice du versement immédiat des aides sociales et fiscales aux services à la personne aux particuliers employeurs et aux clients de mandataires et de prestataires de services pour les prestations de garde d'enfant à domicile pour un enfant âgé de six ans et plus au 1 er janvier de l'année de réalisation des prestations dès le 1 er septembre 2022.

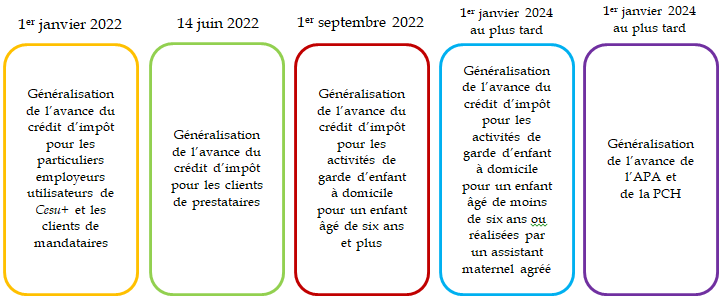

Nouveau calendrier de la généralisation du versement immédiat des aides fiscales et sociales aux services à la personne

Source : Commission des affaires sociales du Sénat, d'après l'étude d'impact du PLFSS pour 2023

II - Les modifications considérées comme adoptées par l'Assemblée nationale : des précisions essentiellement rédactionnelles

L'Assemblée nationale est réputée avoir adopté cet article assorti de treize amendements de sa rapporteure générale retenus par le Gouvernement, dont onze amendements rédactionnels .

Un amendement de coordination précise que, lorsqu'à l'issue du contrôle d'un prestataire de services, l'agent chargé du contrôle adresse à celui-ci une lettre mentionnant ses observations et engageant la période contradictoire préalable à la mise en oeuvre des procédures de recouvrement aux sommes lui ayant été versées à tort, la lettre vaut notification et comporte les informations prévues par la loi , à savoir le montant des sommes versées à tort et une invitation à les payer ou à produire des observations sous trente jours.

Un dernier amendement relatif au contrôle des prestataires de services :

- étend à la personne contrôlée , et non plus au seul cotisant, la faculté de demander la prolongation de la durée de la période contradictoire préalable à la mise en oeuvre des procédures de recouvrement prévues par la loi ;

- mais ajoute à la liste des situations faisant obstacle à la prolongation de la durée de la période contradictoire, en sus des cas d'abus de droit et de travail illégal, la mise en oeuvre de la procédure de recouvrement des sommes versées à tort à un prestataire de services ( b du 2° du II).

L'Assemblée nationale est considérée comme ayant adopté cet article ainsi modifié.

III - La position de la commission : avancer aussi vite que possible sans négliger la sécurisation du dispositif

La commission s'était prononcée favorablement à la généralisation de l'avance des aides sociales et fiscales aux services à la personne en 2021.

Elle se félicite aujourd'hui de l'allègement considérable du reste à charge des particuliers employeurs et clients de prestataires bénéficiant des aides fiscales, qui contribue à soutenir un secteur dynamique et créateur d'emplois et à favoriser le recours par les familles aux services dont elles ont besoin pour concilier l'éducation des enfants et la conduite d'une vie professionnelle.

Bien que regrettable dans l'absolu, le report à 2024 au plus tard de la mise en oeuvre du versement immédiat des aides sociales ne semble pas pouvoir intervenir dans des conditions optimales dans les délais prévus et il paraît préférable à la commission d' accorder au Gouvernement le temps nécessaire à la préparation et à la sécurisation du dispositif .

Ce délai doit permettre de faire avancer plus rapidement le chantier de l'avance des aides sociales et fiscales à la garde d'enfants , comme en témoigne l'anticipation du versement immédiat des aides fiscales à la garde d'enfants de plus de six ans, initialement prévue pour 2024 et mise en oeuvre dès septembre 2022. La commission note toutefois que cette dernière a eu lieu alors que la loi ne le permettait pas et regrette que le Gouvernement agisse sans autorisation du Parlement et régularise la situation a posteriori .

Sur proposition de la rapporteure générale, la commission a adopté deux amendements rédactionnels n° 23 et n° 25, ainsi qu'un amendement de coordination n° 24 précisant que le dispositif généralisé dédié aux clients de prestataires est utilisé dans le cadre de l'expérimentation du versement immédiat des aides sociales et des aides fiscales aux personnes bénéficiant également des aides sociales.

La commission vous demande d'adopter cet article modifié par les amendements qu'elle a adoptés.

Article 6

Modernisation

du contrôle, du recouvrement social et du droit des cotisants

Cet article vise à apporter plusieurs ajustements législatifs en matière de lutte contre la fraude, d'encadrement des contrôles, de simplification des déclarations sociales et d'unification du recouvrement social.

La commission vous demande d'adopter cet article modifié par les amendements qu'elle a adoptés.

I - Le dispositif proposé : diverses mesures relatives au contrôle, à la sanction de la fraude, à la simplification des déclarations sociales et au recouvrement social

A. Le Gouvernement a identifié un grand nombre de dispositions à adopter pour combler les lacunes du droit existant

1. Le renforcement des droits des personnes contrôlées

a) L'extension de l'encadrement des délais des contrôles Urssaf aux entreprises de moins de vingt salariés sécuriserait les cotisants

La durée des contrôles diligentés par les Urssaf et les Caisses générales de sécurité sociale (CGSS) est limitée à trois mois , du début effectif du contrôle à la lettre d'observations, lorsqu'ils visent des entreprises versant des rémunérations à moins de dix salariés ou des travailleurs indépendants 46 ( * ) . L'employeur contrôlé, l'Urssaf ou la CGSS peut néanmoins demander que ce délai limite soit porté à six mois .

La limitation de la durée du contrôle n'est pas applicable lorsqu'est établi au cours des trois premiers mois de contrôle une situation de travail dissimulé 47 ( * ) , une situation d'obstacle à contrôle 48 ( * ) , une situation d'abus de droit 49 ( * ) ou un constat de comptabilité insuffisante ou de documentation inexploitable.

Il en va de même lorsque la personne contrôlée appartient à un ensemble de personnes entre lesquelles il existe un lien de dépendance 50 ( * ) ou de contrôle 51 ( * ) , et que l'effectif de cet ensemble est égal ou supérieur à dix salariés.

En 2018, le législateur a approuvé l'expérimentation de l'extension de cette limitation des délais de contrôle aux entreprises de moins de vingt salariés pour une durée de trois ans, soit jusqu'en août 2021 52 ( * ) . Il a également été prévu que cette expérimentation fasse l'objet d'une évaluation dont les résultats doivent être transmis au Parlement au plus tard six mois avant son terme, soit en février 2021.

Au total, 38,5 % des 20 000 contrôles diligentés dans ce cadre sur cette période (en sus des près de 20 000 contrôles annuels d'entreprises de moins de dix salariés) ont duré moins de trois mois, tandis que les autres ont été prorogés.

Cette limitation des délais de contrôle des entreprises de moins de vingt salariés est toujours appliquée depuis la fin de l'expérimentation et doit désormais être inscrite dans la loi.

Le Gouvernement propose dans le même temps :

- de permettre aux travailleurs indépendants contrôlés de solliciter, comme les employeurs, la prorogation de la période de contrôle ;

- d'étendre le champ des situations rendant inapplicable le délai limite au cas où la personne contrôlée tarde à transmettre les documents demandés par l'agent chargé du contrôle ou demande le report d'une visite de ce dernier.

Dans ce dernier cas, l'étude d'impact du PLFSS pour 2023 précise que l'agent pourra toutefois maintenir le délai de trois mois dans le cas où le retard intervenu dans la communication des documents ne l'empêcherait pas de réaliser le contrôle dans ces délais.

b) La possibilité de solliciter la prorogation de la période contradictoire préalable à l'envoi de toute mise en demeure devrait être étendue aux ressortissants du régime agricole dans un souci d'égalité de traitement

À l'issue d'un contrôle diligenté par une caisse de mutualité sociale agricole (MSA), l'agent chargé du contrôle doit communiquer à la personne contrôlée ses observations sur les cotisations et contributions sociales dues, et l'inviter à y répondre avant la fin de la période contradictoire ainsi engagée, dont la durée est fixée à trente jours 53 ( * ) , avant l'expiration de laquelle aucune mise en demeure ne peut être envoyée 54 ( * ) .

À l'expiration de ces trente jours, l'agent transmet au directeur de la caisse de MSA ses observations accompagnées de l'éventuelle réponse de la personne contrôlée.

Au régime général, depuis 2019 55 ( * ) , la durée de la période contradictoire peut être prorogée sur demande du cotisant reçue par la caisse de MSA avant l'expiration du délai initial de trente jours 56 ( * ) , sauf en cas d'abus de droit 57 ( * ) , de travail dissimulé, de marchandage, de prêt illicite de main-d'oeuvre ou d'emploi d'étranger non autorisé à travailler 58 ( * ) .

À défaut de réponse de la caisse de MSA, la prolongation de trente jours est considérée comme accordée 59 ( * ) .

Dans une logique de convergence, le Gouvernement propose d' étendre la faculté de solliciter la prorogation de la période contradictoire aux assurés du régime agricole .

2. La simplification des procédures de contrôle des sociétés appartenant à un même groupe

En l'état du droit, l'agent chargé du contrôle ne dispose pas de la faculté d'utiliser, dans le cadre d'un contrôle, les documents ou informations obtenus lors du contrôle d'une autre personne appartenant au même groupe que la personne contrôlée .

La Cour de cassation a récemment rappelé que les dispositions réglementaires actuellement en vigueur 60 ( * ) ne permettaient aux agents chargés du contrôle de recueillir des informations qu'auprès de la personne contrôlée et des personnes rémunérées par elle 61 ( * ) , à l'exclusion des autres sociétés du même groupe et de leurs salariés.

Dans le cas d'espèce, l'Urssaf avait procédé à plusieurs chefs de redressement à l'encontre d'une société sur la base de documents et d'informations communiqués par d'autres sociétés appartenant au même groupe dans le cadre d'un contrôle coordonné au niveau national de l'ensemble des sociétés du groupe. Constatant que les renseignements ainsi recueillis autrement qu'à travers l'exercice du droit de communication n'avaient pas été obtenus auprès de la société contrôlée, la Cour a jugé irrégulière la procédure de contrôle et a annulé les chefs de redressement.

La seule possibilité qui s'offre dans ce cas à l'agent chargé du contrôle est donc de recourir au droit de communication , qui permet d'obtenir, sans que s'y oppose le secret professionnel, les documents et informations nécessaires aux agents chargés du contrôle des Urssaf, CGSS et caisses de MSA pour accomplir leurs missions de contrôle et leur mission de lutte contre le travail dissimulé 62 ( * ) .

Les documents et informations sollicités dans le cadre du droit de communication doivent être transmis dans les trente jours qui suivent la réception de la demande , le silence gardé ou le refus de déférer à la demande étant puni d'une pénalité de 1 500 euros par cotisant concerné, sans que le total de la pénalité puisse être supérieur à 10 000 euros.

Afin de simplifier les procédures de contrôle et d'alléger la charge déclarative incombant aux personnes contrôlées, le Gouvernement souhaite permettre aux agents chargés du contrôle d' utiliser, dans le cadre de leurs missions, des documents et informations obtenus auprès d'autres personnes appartenant au même groupe que la personne contrôlée , en instaurant, à la charge de l'agent, une obligation d'information sur l'origine de ces éléments et de communication des pièces sur demande de la personne contrôlée.

Cette faculté serait accordée aux agents chargés du contrôle des Urssaf, des CGSS et des caisses de MSA.

3. Le renforcement de la lutte contre le travail dissimulé et la fraude au détachement

a) L'augmentation des pénalités infligées aux donneurs d'ordres en cas de travail dissimulé de grande ampleur ou de récidive suit une logique de justice

Toute personne est tenue de vérifier lors de la conclusion d'un contrat dont l'objet porte sur une obligation d'un montant au moins égal à 5 000 euros hors taxe 63 ( * ) en vue de l'exécution d'un travail, de la fourniture d'une prestation de services ou de l'accomplissement d'un acte de commerce, et périodiquement jusqu'à la fin de l'exécution du contrat, que son cocontractant ne recourt pas au travail dissimulé 64 ( * ) .

Si elle manque à cette obligation ou si elle est condamnée pour avoir recouru directement ou par personne interposée aux services de celui qui exerce un travail dissimulé, la personne en question est tenue solidairement avec le cocontractant :

- au paiement des impôts, taxes et cotisations obligatoires, ainsi que des pénalités et majorations dues par ce dernier au Trésor ou aux organismes de protection sociale ;

- le cas échéant, au remboursement des sommes correspondant au montant des aides publiques dont il a bénéficié ;

- au paiement des rémunérations, indemnités et charges dues par lui à raison de l'emploi de salariés dont le travail était dissimulé 65 ( * ) .

De même, le donneur d'ordre doit, lorsqu'il est informé par écrit par un agent de contrôle du travail illégal, ou par un syndicat ou une association professionnels, ou une institution représentative du personnel du recours par le cocontractant au travail dissimulé, enjoindre aussitôt à ce dernier de faire cesser sans délai cette situation 66 ( * ) .

À défaut, il est tenu solidairement avec son cocontractant au paiement des impôts, taxes, cotisations, rémunérations et charges faisant l'objet du redressement.

Au surplus, les réductions ou exonérations des cotisations ou contributions sociales dont le donneur d'ordre manquant à l'une de ces deux obligations a bénéficié au titre des rémunérations versées à ses salariés sont annulées si le cocontractant a, au cours de la même période, recouru au travail dissimulé 67 ( * ) . Le montant global de cette annulation ne peut toutefois excéder 15 000 euros pour une personne physique et 75 000 euros pour une personne morale .

Le Gouvernement souhaite moduler cette dernière pénalité de façon à prendre en compte le niveau de gravité des faits commis à la fois par le donneur d'ordre et par le cocontractant.

Il est ainsi proposé, pour les donneurs d'ordres « récidivistes », ayant déjà fait l'objet d'une telle sanction au cours des cinq dernières années , de remplacer le plafonnement à 15 000 euros pour une personne physique et 75 000 euros pour une personne morale de l'annulation des réductions ou exonérations des cotisations ou contributions sociales par un plafonnement à hauteur du montant total des sommes mises à sa charge au titre de la solidarité financière , ce qui aboutirait, pour les entreprises dont la masse salariale est importante, à un alourdissement de la pénalité.

À l'inverse, un donneur d'ordre n'ayant fait l'objet d'aucune annulation de réductions ou d'exonérations depuis cinq ans bénéficierait d'un plafond réduit si les sommes mises à sa charge au titre de la solidarité financière étaient inférieures à 15 000 euros pour une personne physique et 75 000 euros pour une personne morale .

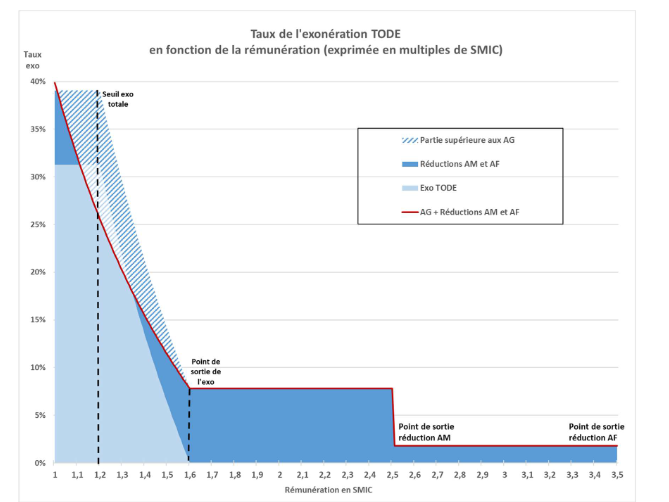

D'autre part, le montant du redressement des cotisations et contributions sociales mis en recouvrement à l'issue d'un contrôle diligenté par un Urssaf ou une CGSS ou de la transmission à ces organismes d'un procès-verbal de travail dissimulé est majoré de 25 % en cas de constat d'infraction de travail dissimulé 68 ( * ) .

Cette majoration est portée à 40 % dans les cas suivants :

- emploi dissimulé d'un mineur soumis à l'obligation scolaire ;

- emploi d'une personne dont la vulnérabilité ou l'état de dépendance sont apparents ou connus de l'auteur ;

- commission en bande organisée de l'infraction de travail dissimulé ou de publicité tendant à favoriser sciemment le travail dissimulé 69 ( * ) .

Si le cocontractant ayant commis l'infraction procède au règlement intégral des cotisations, pénalités et majorations de retard dans un délai de trente jours à compter de la notification de la mise en demeure ou s'il a présenté un plan d'échelonnement du paiement au directeur de l'organisme de contrôle et si ce dernier l'a accepté dans le même délai, une réduction de dix points du taux de ces majorations lui est accordée , sauf en cas de nouvelle constatation de travail dissimulé dans les cinq années suivantes, auquel cas la majoration est portée de 25 % à 45 % ou de 40 % à 60 %.

Il serait souhaitable, dans un souci d'équité et d'efficacité, d' étendre le bénéfice de cette réduction du taux de majoration au donneur d'ordre .

b) La simplification des règles d'assujettissement des salariés frauduleusement détachés par une entreprise de travail temporaire étrangère facilitera la lutte contre la fraude au détachement

Lorsqu'une entreprise de travail temporaire (ETT) a pour objet de mettre des salariés liés par un contrat de travail temporaire exclusivement à la disposition d'entreprises utilisatrices exerçant une activité agricole 70 ( * ) , ces salariés relèvent du régime des salariés agricoles 71 ( * ) .

Or, d'après l'étude d'impact du PLFSS pour 2023, en cas de contrôle de la situation d'un salarié exerçant une activité agricole, mais employé par une ETT ne mettant pas ses salariés à la seule disposition d'entreprises agricoles et relevant donc du régime général, les agents de contrôle des caisses de MSA qui constatent une infraction doivent transmettre leurs constats aux agents de contrôle des Urssaf et CGSS afin qu'ils procèdent au redressement.

Dans ce cas, si une fraude au détachement commise par une ETT étrangère est constatée, l'Urssaf ou la CGSS doit, après transmission par la MSA des éléments issus du contrôle, faire procéder à la désaffiliation des salariés concernés du régime de sécurité sociale de l'État dans lequel l'ETT est immatriculée, à leur affiliation au régime général et au redressement des cotisations dues

Le détachement dans l'Union européenne et la fraude au détachement

Le détachement consiste, pour une entreprise établie dans un État membre de l'Union européenne, à envoyer un ou plusieurs de ses salariés dans un autre État membre en vue d'y effectuer temporairement un travail 72 ( * ) . La prestation de services peut consister soit dans l'exécution de travaux par une entreprise, pour son compte et sous sa direction, dans le cadre d'un contrat conclu entre cette entreprise et le destinataire de la prestation de services, soit dans la mise à disposition de travailleurs en vue de leur utilisation par une entreprise, dans le cadre d'un marché public ou d'un marché privé.

Les conditions de travail et d'emploi applicables aux travailleurs détachés sont celles de son État membre d'origine, à l'exception des règles applicables sur le territoire de l'État membre dans lequel le travail est exécuté en matière de durée maximale du travail, de périodes minimales de repos, de durée minimale des congés annuels payés, de rémunération (y compris la majoration pour les heures supplémentaires), de sécurité, de santé et d'hygiène au travail, de mise à disposition de travailleurs (notamment par les ETT), d'égalité de traitement entre hommes et femmes ou encore de remboursement des dépenses de voyage, de logement et de nourriture des travailleurs éloignés de leur domicile pour des raisons professionnelles 73 ( * ) .

Du reste, le travailleur détaché demeure affilié au régime de sécurité sociale de son État membre d'origine à condition que la durée prévisible de son détachement n'excède pas 24 mois et qu'il ne soit pas envoyé en remplacement d'une autre personne 74 ( * ) .

En 2017, plus de 500 000 travailleurs européens étaient déclarés détachés en France, dont 73 % proviennent d'Allemagne, d'Espagne, du Portugal, de Belgique, d'Italie, de Pologne et du Luxembourg 75 ( * ) .

Le détachement donne lieu à de multiples cas de fraude, qui sont rassemblés en trois grandes catégories par la Cour des comptes :

- l 'omission des formalités obligatoires , en particulier l'absence de déclaration préalable au détachement ;

- le non-respect des règles du droit du travail national applicables aux salariés détachés ;

- l a fraude complexe, en particulier la fraude à l'établissement , dans le cadre de laquelle des sociétés dites « coquilles vides », installées dans d'autres États membres, déclarent en France des travailleurs détachés afin de bénéficier du régime social et fiscal du pays d'installation et diminuer ainsi le montant des impôts, cotisations et contributions sociales dues au titre de l'emploi de ces salariés, alors que la société ou les salariés ont une activité stable, habituelle et continue en France.

Compte tenu de la complexité de cette procédure et afin de lutter plus efficacement contre la fraude au détachement, le Gouvernement propose d' affilier au régime agricole tous les salariés frauduleusement détachés par une ETT étrangère et exerçant une activité agricole, quel que soit l'objet de l'ETT .

4. La simplification des déclarations sociales et l'unification du recouvrement social

a) Le transfert aux Urssaf du recouvrement des cotisations du régime des mines n'aboutirait pas à la simplification attendue des démarches des cotisants

Sur proposition du Gouvernement, le Parlement a entériné, en LFSS pour 2020 76 ( * ) , le principe de l'unification du recouvrement social sous la responsabilité de l'Urssaf Caisse nationale et a complété les missions des Urssaf, désormais chargées d'assurer, entre autres :

- le recouvrement de l'ensemble des cotisations et contributions finançant les régimes de base ou complémentaires de sécurité sociale rendus obligatoires par la loi à la charge des salariés ou assimilés autres que les salariés agricoles et leurs employeurs ;

- et le contrôle des cotisations, versements et contributions dont elle assure le recouvrement, sauf pour les éléments dont le contrôle est confié par la loi à un autre organisme 77 ( * ) .

Sont toutefois exclus du champ de compétence des Urssaf plusieurs types de cotisations, dont les cotisations d'assurance vieillesse dues au titre des régimes comptant moins de 500 employeurs redevables et acquittant globalement moins de 500 millions d'euros de cotisations par an , recouvrées par les employeurs concernés 78 ( * ) .

Un calendrier de mise en oeuvre des transferts de recouvrement aux Urssaf courant jusqu'en 2023 a été arrêté par le législateur. Toutefois, le Parlement a permis au Gouvernement de reporter ou d'avancer par décret la date de chacun de ces transferts, dans la limite de deux ans.

Parmi les cotisations recouvrées par la CDC figurent les cotisations maladie, vieillesse, famille et AT-MP dues à la Caisse autonome nationale de sécurité sociale dans les mines (CANSSM) et les contributions dues au Fonds national d'aide au logement (FNAL), le versement mobilité et la contribution de solidarité pour l'autonomie (CSA) dont sont redevables les ressortissants du régime des mines.

Ce régime comptant moins de 500 employeurs redevables et acquittant globalement moins de 500 millions d'euros de cotisations par an, le transfert aux Urssaf concernerait le recouvrement de l'ensemble des cotisations et contributions collectées par la CDC pour le compte de la CANSSM, à l'exception des cotisations de retraite .

Une double interlocution serait donc maintenue pour les cotisants concernés 79 ( * ) , annihilant la dimension simplificatrice du transfert .

Le régime des mines étant fermé aux nouveaux entrants depuis le 1 er septembre 2010 80 ( * ) , il serait préférable d' annuler le transfert aux Urssaf du recouvrement des cotisations qui lui sont dues .

Par ailleurs, le Gouvernement souhaite transférer aux Urssaf le recouvrement de la cotisation due au titre de l'allocation temporaire d'invalidité des agents des collectivités locales (ATIACL) , assuré jusqu'ici par la CDC, mais non explicitement inclus dans le calendrier de mise en oeuvre de l'unification du recouvrement social.

Prévu pour le 1 er janvier 2023 en l'état actuel du droit, ce transfert, comme celui du recouvrement des autres cotisations collectées par la CDC, ne devrait pas intervenir avant le 1 er janvier 2024 a minima .

b) L'objectif de simplification des déclarations sociales appelle la disparition de certaines déclarations spécifiques

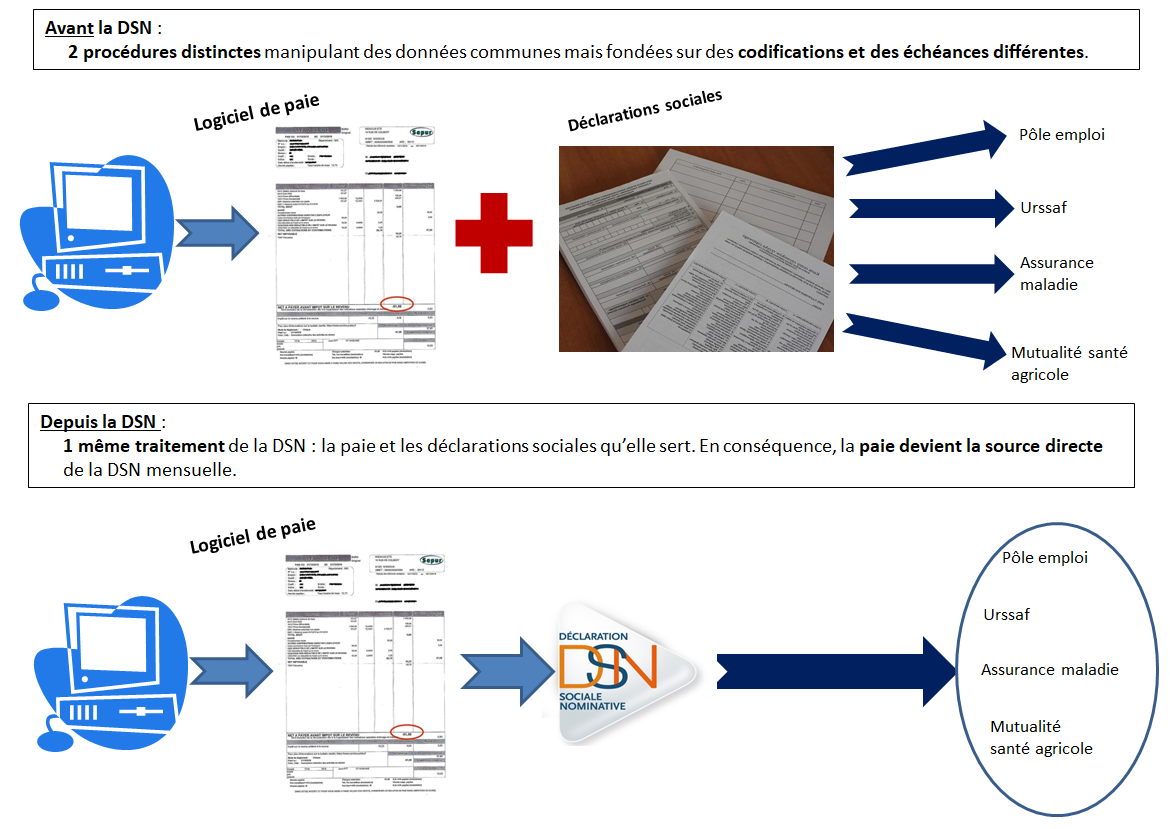

Le développement de la DSN, qui remplace la quasi-totalité des démarches des entreprises en la matière (45 à ce jour) 81 ( * ) , ainsi que diverses formalités liées à l'ouverture de droits sociaux (liquidation des indemnités journalières, formalités chômage, alimentation des comptes retraite et du compte personnel de formation, etc .), a permis de faire converger les procédures déclaratives des employeurs.

Ouverte à partir de 2013 aux entreprises volontaires 82 ( * ) , la DSN a été généralisée à l'ensemble des employeurs du secteur privé au 1 er janvier 2017 83 ( * ) , puis étendue progressivement aux employeurs publics, pour lesquels elle est obligatoire depuis le 1 er janvier 2022 84 ( * ) . À ce jour, elle concerne 2,2 millions d'entreprises, 60 000 établissements publics et 28 millions de salariés et agents publics.

Réalisée sur le site net.entreprises.fr et transmise par voie électronique, la DSN est structurellement basée sur l'acte de paie, dont elle est un sous-produit . Elle établit, pour chaque salarié ou assimilé :

- le lieu d'activité et les caractéristiques de l'emploi et du contrat de travail ;

- les montants des rémunérations, des cotisations et contributions sociales et la durée de travail retenus ou établis pour la paie de chaque mois ;

- les dates de début et de fin de contrat, de suspension et de reprise du contrat de travail intervenant en cours de mois ;

- le cas échéant, une régularisation au titre des données inexactes ou incomplètes transmises au cours des mois précédents 85 ( * ) .

Cette nouvelle déclaration unifiée tend à rationaliser le système déclaratif en mutualisant la collecte des données, partagées entre les organismes sociaux selon leurs besoins, de façon à réduire la charge administrative pesant sur les employeurs, ainsi qu'à sécuriser les droits des assurés en limitant les risques d'erreur ou d'oubli.

Les organismes destinataires de la DSN utilisent les données qu'elle contient pour déterminer le taux de certaines cotisations sociales, pour recouvrer les cotisations et contributions sociales et certaines impositions, pour vérifier leur montant et verser certains revenus de remplacement, entre autres.

En somme, la DSN constitue désormais, pour les régimes concernés, le vecteur déclaratif unique des revenus d'activité des salariés.

Évolution des procédures déclaratives depuis l'entrée en vigueur de la DSN

Source : Rapport fait au nom de la mission d'évaluation et de contrôle de la sécurité sociale de la commission des affaires sociales du Sénat par M. René-Paul Savary et Mme Cathy Apourceau-Poly, Sénateur et Sénatrice (725, 2021-2022), 21 juin 2022

En parallèle, tout organisme versant des sommes imposables autres que des salaires et tout organisme versant des prestations sociales , y compris au titre de la protection sociale complémentaire, non imposables , doit adresser mensuellement une DSN « Prélèvement à la source - Revenus autres » (PASRAU) comportant pour chacune des personnes attributaires de ces sommes et prestations les informations relatives à ces versements.

Or, bien qu'elle s'y étende en pratique, cette obligation ne concerne pas textuellement les sommes non imposables mais soumises à cotisations et contributions sociales pouvant être versées à la personne concernée.

Le Gouvernement souhaite mentionner explicitement ces sommes dans la loi , dans la mesure où la DSN PASRAU n'a pas uniquement vocation à permettre le calcul du prélèvement à la source applicable à ces revenus, mais également celui des prélèvements sociaux afférents.

La déclaration de ces revenus de remplacement en DSN PASRAU serait rendue obligatoire à compter du 1 er janvier 2024 , un décret en Conseil d'État et un arrêté ministériel devant préciser les modalités déclaratives des revenus de remplacement en particulier.

D'autre part, un certain nombre de sommes restent actuellement en dehors du champ de la DSN et de celui de la DSN PASRAU . Il s'agit de revenus versés par des tiers pour le compte de l'employeur ou à l'occasion de la relation de travail, à savoir :

- les indemnités versées par les caisses de congés payés dans les secteurs où les employeurs sont tenus d'adhérer à l'une de ces caisses 86 ( * ) (bâtiment et travaux publics, transport, dockers) ;

- les avantages de préretraite ;

- les allocations relatives aux congés de fin d'activité, à la pénibilité ou à l'amiante versées dans certains secteurs ;

- les revenus de remplacement versés par des institutions de prévoyance au titre de garanties conventionnelles dans certains secteurs, notamment le BTP.

Du fait de la généralisation de la DSN, la persistance de déclarations tierces fait obstacle à la volonté de simplification des démarches déclaratives qui anime les pouvoirs publics et le Groupement d'intérêt public « Modernisation des déclarations sociales » (GIP MDS) depuis plusieurs années et doit dès lors être évitée.

Or, les caisses de congés payés recourent encore à la déclaration annuelle des données sociales unifiée (DADS-U), l'une des déclarations auxquelles s'est substituée la DSN et qui doit disparaître prochainement, pour alimenter les comptes de carrière des salariés concernés au titre des indemnités qu'elles leur versent.

Dans ce cadre, le Gouvernement propose d' intégrer dans le champ de la DSN PASRAU, d'ici au 1 er janvier 2024, l'ensemble des revenus de remplacement versés par une personne autre que l'employeur.

Les indemnités de congés payés, quant à elles, sont des revenus d'activité. Toutefois, les caisses de congés payés ne sont pas en mesure de renseigner une DSN, tandis que les organismes destinataires des déclarations actuelles ne peuvent pas recevoir une DSN PASRAU pour des revenus d'activité.

Il est donc demandé d'autoriser le Gouvernement à déterminer par décret une procédure permettant d'assurer un échange d'informations entre les caisses de congés payés et les employeurs en vue d' assurer la transmission des données nécessaires à l'établissement au travers d'une déclaration sociale unique .

Concrètement, il s'agirait de permettre soit aux caisses de congés payés d'émettre une DSN en recevant des informations complémentaires de la part de l'employeur, soit aux caisses de congés payés et aux employeurs d'adresser séparément des données aux organismes destinataires de la DSN.

c) L'alignement de l'assiette des cotisations des notaires, clercs et employés de notaires sur celle des cotisations dues au régime général régularisera la pratique constante de la CRPCEN

L'activité de recouvrement de la Caisse de retraite et de prévoyance des clercs et employés de notaires (CRPCEN) sera quasi-intégralement 87 ( * ) transférée aux Urssaf à compter du 1 er janvier 2023 .

Contrairement aux cotisations dues au régime général, qui sont assises sur les revenus d'activité pris en compte pour la détermination de l'assiette de la CSG, mais dont sont exclues plusieurs catégories de revenus 88 ( * ) , les cotisations obligatoires dues par les notaires, les clercs et les employés de notaires à la CRPCEN reposent théoriquement sur des assiettes très englobantes .

Les cotisations dues à la CRPCEN

Quatre catégories de cotisations sont perçues par la CRPCEN, à savoir :

- u ne cotisation obligatoire pour tous les notaires en exercice ayant des clercs et employés , ainsi que pour les chambres de notaires, les caisses de garantie et les organismes professionnels assimilés, assise sur les salaires, gratifications et avantages de toute nature, alloués par les employeurs aux clercs et employés, sans exception ni réserve ;

- une autre cotisation obligatoire pour tous les notaires en exercice , assise l'ensemble des émoluments et honoraires définis par les textes législatifs ou réglementaires en vigueur et prélevés sur le montant desdits émoluments et honoraires ;

- une cotisation obligatoire pour les clercs et employés des études notariales, des chambres de notaires, des caisses de garantie, de la CRPCEN et des organismes professionnels assimilés, assise sur les salaires, gratifications et avantages de toute nature qui leur sont alloués par les employeurs, sans exception ni réserve ;

- une cotisation obligatoire assise sur les avantages de retraite servis par la CRPCEN 89 ( * ) .

Or, dans la pratique, l'assiette de cotisation retenue par la CRPCEN est celle des cotisations du régime général .

Dans la perspective du transfert de compétence aux Urssaf, il paraît nécessaire de traduire cette pratique dans la loi .

d) Les modalités de règlement par l'Urssaf Caisse nationale des créances correspondant aux cotisations concernées par le reversement des sommes dues doivent faire l'objet d'une modification

La LFSS pour 2022 a apporté divers ajustements au système de reversement par l'Urssaf Caisse nationale des cotisations sur la base des sommes dues 90 ( * ) .

En particulier, pour les cotisations déjà recouvrées par les Urssaf entrant dans le champ du reversement des sommes dues, le législateur a prévu la reprise par l'Urssaf Caisse nationale des créances antérieures à la mise en oeuvre de ce nouveau mode de reversement , en disposant que ces créances font l'objet d'un versement à hauteur de leur valeur estimée recouvrable au 1 er janvier 2022 et en renvoyant à une convention entre l'Urssaf Caisse nationale et les attributaires concernés les modalités de leur règlement.

Le Gouvernement propose aujourd'hui d' exclure du champ conventionnel la fixation des modalités de règlement des créances aux organismes complémentaires 91 ( * ) et aux autorités organisatrices 92 ( * ) de la mobilité, et de prévoir que leur montant et les modalités de leur règlement sont constatés et fixés par arrêté du ministre chargé de la sécurité sociale.

En effet, compte tenu du nombre d'organismes concernés et de la faiblesse des enjeux financiers pris individuellement, la conclusion d'une convention avec chaque organisme n'est ni réalisable, ni souhaitable.

e) Le dispositif de « DSN de substitution » ferait l'objet d'un nouvel encadrement

Lorsqu'une erreur est identifiée dans une DSN par l'un des organismes destinataires de ses données, ce dernier peut entrer en contact avec l'entreprise en vue de procéder à sa correction. À ce jour toutefois, il ne peut assurer la mise en conformité de la DSN lorsque l'employeur n'y procède pas lui-même.

Les corrections apportées par chaque organisme à ses données demeurent alors cantonnées au régime concerné. Il peut alors en résulter des discordances entre les données des assurés en question entre les différents régimes.

Pour remédier à cette difficulté, le législateur a prévu que les déclarants soient informés des résultats des vérifications d'exhaustivité, de conformité et de cohérence réalisées par les organismes destinataires de la DSN 93 ( * ) . En cas de constat d'anomalie, les déclarants sont tenus d'effectuer les corrections requises. En l'absence de correction, celle-ci pourra être réalisée par les organismes destinataires de la DSN, qui émettront une « DSN de substitution » .

Un décret en Conseil d'État, non publié à ce jour, doit déterminer les conditions et les modalités d'application de ces dispositions, et notamment la procédure d'échange contradictoire préalable à la correction des déclarations par les organismes destinataires et les modalités d'organisation garantissant le caractère simple et coordonné des procédures qu'il prévoit 94 ( * ) . L'absence de correction de la part de l'employeur entraînera l'application d'une pénalité 95 ( * ) .

La DSN de substitution permettra ainsi de transmettre les corrections à l'ensemble des destinataires de la DSN . Ces rectifications importent particulièrement dans le cas des prestations contributives, comme les pensions de retraite, dont le montant peut être impacté par une anomalie déclarative.

Le Gouvernement propose d'apporter plusieurs modifications aux dispositions existantes. Il souhaite d'abord réserver aux organismes de sécurité sociale, à l'exclusion, par exemple, des gestionnaires de régimes complémentaires de retraite, la faculté d'émettre cette DSN de substitution . D'autre part, il propose de garantir qu'une seule DSN de substitution soit émise pour le compte de l'ensemble des organismes destinataires .

f) Le Gouvernement souhaite simplifier les relations financières de la MSA avec les attributaires des sommes qu'elle recouvre

En 2019 96 ( * ) , le législateur a simplifié les relations financières entre les Urssaf et les organismes attributaires des sommes qu'elles recouvrent en instaurant, à compter du 1 er janvier 2022, le reversement des cotisations sur la base des sommes dues.

De façon générale, l'Urssaf Caisse nationale centralise l'ensemble des sommes recouvrées par les Urssaf dans l'hexagone et les CGSS dans les outre-mer et assure la notification et le versement à chaque attributaire des sommes recouvrées qui lui reviennent.

À titre dérogatoire, pour certaines catégories de cotisations et de contributions sociales, le produit reversé n'est plus celui des sommes effectivement recouvrées, mais celui des sommes dues par les assurés, telles qu'elles ont été déclarées dans la DSN puis contrôlées, sans tenir compte des éventuels impayés 97 ( * ) .

En contrepartie, l'Urssaf Caisse nationale applique aux sommes collectées un taux forfaitaire fixé au regard du risque de non-recouvrement d'une partie de ces sommes .

Ce taux est fixé par attributaire ou catégorie d'attributaires, dans des conditions fixées par décret en Conseil d'État, par arrêté des ministres chargés de la sécurité sociale et du budget dans la limite, pour les cotisations ou contributions dont le recouvrement est transféré aux Urssaf à compter du 1 er janvier 2020, du taux moyen de non-recouvrement de ces cotisations ou contributions observé l'année précédant celle du transfert de compétence 98 ( * ) .

De plus, la loi prévoit que l'Urssaf Caisse nationale prélève sur les sommes recouvrées des frais de gestion déterminés dans des conditions prévues par décret en Conseil d'État.

Il était enfin prévu qu'un décret en Conseil d'État définisse les modalités selon lesquelles l'Urssaf Caisse nationale met à disposition des attributaires les informations nécessaires à l'exercice de leurs missions .

Le Gouvernement a récemment apporté les précisions réglementaires nécessaires à l'application de ces dispositions 99 ( * ) .

L'encadrement réglementaire du reversement des sommes dues

Le décret n° 2022-136 du 5 février 2022 a précisé les modalités de calcul du taux de retenue pour non-recouvrement, les critères de détermination des frais de gestion appliqués par l'Urssaf Caisse nationale sur les sommes reversées et les modalités de mise à la disposition des attributaires des informations nécessaires à l'exercice de leurs missions.

En premier lieu, le taux forfaitaire pour frais de non-recouvrement sera déterminé pour cinq années par arrêté ministériel pour chacun des attributaires des cotisations et contributions concernées par le reversement des sommes dues 100 ( * ) . Il correspondra à la moyenne, pour les dix exercices civils antérieurs à la quatrième année précédant celle à laquelle ce taux commence à être appliqué, des taux de restes à recouvrer (TRAR) au terme de la troisième année suivant chaque exercice. Le taux de retenue pour non-recouvrement ne pourra pas être égal à zéro . Le cas échéant, l'attributaire peut demander l'application de la limite légale , fixée au niveau du taux moyen de non-recouvrement des cotisations et contributions concernées l'année précédant celle du transfert de compétence.

Le taux forfaitaire pour frais de non-recouvrement n'est toutefois pas applicable lorsque deux conditions sont réunies , à savoir :

- les TRAR des cotisations ou contributions concernées au terme du mois de leur exigibilité sont supérieurs à un ou plusieurs seuils prévus par arrêté ;

- cette hausse des TRAR résulte d'une autorisation de report total ou partiel du paiement des cotisations sociales prévue par des dispositions législatives ou réglementaires.

Dans une telle situation (par exemple, dans un scénario identique à celui de la crise sanitaire de 2020), afin de ne pas faire peser un poids excessif sur l'Urssaf Caisse nationale, celle-ci appliquerait le TRAR moyen constaté à la fin du même mois et les sommes encaissées ultérieurement au titre de ces mêmes périodes seraient intégralement reversées aux attributaires . Les TRAR des sommes exigibles pendant les mois durant lesquels ces modalités dérogatoires seraient appliquées ne seraient pas pris en compte lors de la révision du taux forfaitaire à l'issue de la période quinquennale.

Le montant des frais de gestion prélevés par l'Urssaf Caisse nationale est, quant à lui, déterminé par l'application aux sommes reversées d'un taux fixé par arrêté et déterminé en fonction du statut juridique et de la nature des activités des redevables, de leur nombre, des montants reversés, des modalités de recouvrement et des actions de recouvrement et de contrôle mises en oeuvre au titre des recettes affectées aux attributaires 101 ( * ) . Dans le cadre du reversement des sommes dues, les frais de gestion sont appliqués sur les sommes dues après déduction du taux forfaitaire pour frais de non-recouvrement.

En outre, il est prévu que l'Urssaf Caisse nationale communique à chacun des attributaires, sous format électronique, les données, autres que celles dont ils sont destinataires dans le cadre de la DSN, qui sont nécessaires à l'exercice de leurs missions, et notamment à leur pilotage financier et au contrôle par ces organismes des sommes qui leur sont reversées 102 ( * ) . Ces données sont celles qui permettent l'identification des redevables et des sommes dues par ceux-ci, ainsi que l'attribution des droits sociaux des ressortissants des organismes ; elles peuvent être conservées par les attributaires pour une durée maximale de trois ans. Les catégories de données communiquées sont précisées par un arrêté dit « filtre » 103 ( * ) .

Enfin, une convention conclue entre l'Urssaf Caisse nationale et chacun de ses attributaires régit leurs relations financières dans le cadre du reversement des sommes dues et en précise les modalités 104 ( * ) . Lors de la révision quinquennale du taux de retenue pour non-recouvrement, l'Urssaf Caisse nationale doit établir un bilan des TRAR justifiant le taux retenu pour chaque attributaire ou catégorie d'attributaires.

Source : Rapport fait au nom de la mission d'évaluation et de contrôle de la sécurité sociale de la commission des affaires sociales du Sénat par M. René-Paul Savary et Mme Cathy Apourceau-Poly, Sénateur et Sénatrice (725, 2021-2022), 21 juin 2022

En faisant peser sur le régime général le risque de non-recouvrement des attributaires des cotisations recouvrées par les Urssaf, le reversement des sommes dues permet de garantir la prévisibilité des recettes des attributaires .

En compensation, le produit des majorations de retard et pénalités dues par les assurés, qui représentait 50 millions d'euros en 2019, est affecté au régime général et réparti entre ses branches dans des conditions déterminées par arrêté 105 ( * ) . Pour 2022, la clé de répartition retenue prévoit l'attribution de 41,4 % de ce produit à la branche maladie, de 33,2 % à la branche vieillesse, de 14 % à la branche famille, de 7,1 % à la branche autonomie et de 4,3 % à la branche AT-MP 106 ( * ) .

La Caisse centrale de la mutualité sociale agricole (CCMSA), quant à elle, reverse encore les seules sommes effectivement collectées à ses attributaires, notamment l'Agirc-Arrco pour ce qui concerne les cotisations de retraite complémentaire des salariés agricoles et les autorités organisatrices de la mobilité dans le cadre du versement mobilité.

Afin d'offrir à ces organismes une visibilité accrue et d'harmoniser les modalités de reversement des sommes collectées entre l'Urssaf Caisse nationale et la CCMSA, le Gouvernement propose d' appliquer le reversement sur la base des sommes dues aux cotisations et contributions sociales collectées recouvrées par la CCMSA pour le compte de ses attributaires.

Précisions, pour ce qui concerne les cotisations collectées par la CCMSA au profit de l'Agirc-Arrco et qu'elle recalcule salarié par salarié à la maille individuelle, que la notion de « sommes dues » correspond juridiquement à la fois :

- aux cotisations déclarées par le cotisant ou celles dont il est taxé d'office à défaut de déclaration ;