LES PRINCIPALES RECOMMANDATIONS DU RAPPORTEUR GÉNÉRAL

IDENTIFIER, ORIENTER, TRAITER :

HUIT

RECOMMANDATIONS POUR RÉUSSIR

LA SORTIE DES PRÊTS GARANTIS PAR

L'ÉTAT (PGE)

Recommandation n° 1 : identifier les entreprises qui ne pourront pas s'en sortir sans accompagnement complémentaire en agissant au plus près des petites entreprises et en scrutant les signaux traditionnels de défaillance suspendus ou aménagés au plus fort de la crise - endettement social et fiscal, cotation du crédit.

Recommandation n° 2 : accélérer et amplifier le déploiement des plans d'apurement de dettes fiscale et sociale, afin d'améliorer la visibilité des entreprises sur leurs besoins de financement à court et moyen termes.

Recommandation n° 3 : mettre en place et promouvoir une structure territoriale de concertation des acteurs publics et privés, en transformant le CODEFI en comité partenarial de financement des entreprises en sortie de crise (COFISOC), afin de parvenir à un diagnostic partagé sur la réalité de la situation financière d'une entreprise en difficulté et définir des perspectives de redressement.

Recommandation n° 4 : accroître le recours des plus petites entreprises aux procédures collectives préventives, afin d'améliorer leurs chances de rétablissement, tout en diffusant plus largement les possibilités de prise en charge financière des coûts associés à ces procédures, mises en place par de nombreuses collectivités publiques.

Recommandation n° 5 : plafonner les prêts participatifs et les obligations « relance » à 3 millions d'euros pour les PME et à 7 millions d'euros pour les ETI, afin de ne pas désinciter à la levée de fonds propres.

Recommandation n° 6 : mettre en place, à titre temporaire, une déduction fiscale pour le capital à risque (« allowance for corporate equity »), afin d'inciter les entreprises à procéder à des augmentations de capital.

Recommandation n° 7 : maintenir, avec l'autorisation de la Commission européenne, la garantie de l'État en cas de restructuration d'endettement s'étendant au-delà de la limite de six ans prévue pour les PGE, afin d'inciter davantage à l'étalement des dettes d'une entreprise en difficulté.

Recommandation n° 8 : recourir plus largement à des décotes partielles de créances publiques, sur le principe d'un abandon à parité avec les créanciers privés, majoré pour tenir compte de l'intérêt social du maintien de l'entreprise en activité , afin de permettre le redressement d'entreprises viables mais menacées par leur surendettement.

I. FACE À LA CRISE SANITAIRE, LA FRANCE A RECOURU LARGEMENT AUX PRÊTS GARANTIS PAR L'ÉTAT, LAISSANT AUX ENTREPRISES UNE PARTIE DE LA PERTE DE REVENUS CONSTATÉE EN 2020

A. L'ENVELOPPE DE PRÊTS GARANTIS PAR L'ÉTAT A INCARNÉ L'AMPLEUR DU SOUTIEN PUBLIC FACE À LA CRISE

1. Une situation financière des entreprises françaises avant crise marquée par certaines fragilités

La crise sanitaire s'est déclenchée alors que la dynamique économique était plutôt favorable aux entreprises françaises.

En effet, l'activité s'est développée au cours des trois années précédentes et les taux de marge ont progressé. Les entreprises ont pu profiter de cette conjoncture pour renforcer leur trésorerie, tandis que les taux d'intérêt bas ont contribué à limiter la charge d'intérêts, en dépit de la hausse de leur endettement.

Ces constats sont détaillés dans une étude de la Banque de France 1 ( * ) consacrée aux forces et faiblesses des entreprises à la veille de la crise sanitaire. Cependant, en 2019, les entreprises françaises n'avaient pas encore effacé tous les stigmates de la crise de 2008 , avec une rentabilité agrégée plus faible qu'en 2007, de même qu'un taux d'investissement des petites et moyennes entreprises (PME) en retrait sur cette période.

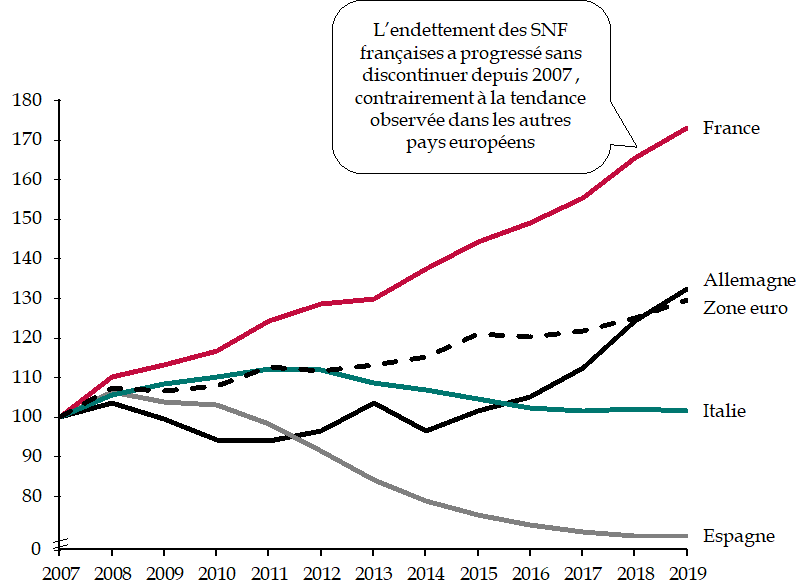

Surtout, l'endettement financier des sociétés non financières françaises constituait déjà un sujet de préoccupation depuis plusieurs années .

En décembre 2017, un rapport du Haut conseil de la stabilité financière (HCSF) 2 ( * ) avait souligné la spécificité française résultant d'une progression tendancielle de l'endettement des entreprises depuis le milieu des années 2000 3 ( * ) , en dépit d'un niveau initialement plus faible. Comme l'illustre le graphique ci-après, ni la crise financière en 2007-2008, ni la crise de la zone euro en 2011-2012 n'ont conduit les entreprises françaises à mettre en oeuvre une stratégie de désendettement, comme observée dans les autres pays européens.

Évolution de l'endettement financier brut

des sociétés non financières (SNF) depuis

2007

(base 100 à partir de l'endettement brut en volume en 2007)

Source : commission des finances du Sénat, à partir des données de la Banque de France

Dans le détail des catégories d'entreprises, la dynamique d'endettement des sociétés non financières françaises concernait essentiellement les entreprises de taille intermédiaire (ETI) et les grandes entreprises .

Au contraire, le levier financier des PME s'était amélioré depuis la crise financière , à la faveur d'un renforcement des fonds propres supérieur à la hausse de leur endettement 4 ( * ) . Il s'agit là d'un élément important, dans la mesure où les très petites entreprises (TPE) et les PME constituent une part essentielle des PGE octroyés - en nombre comme en volume 5 ( * ) .

Le diagnostic du HCSF était toutefois tempéré par deux éléments.

Le premier correspond à l'accumulation concomitante de liquidités 6 ( * ) , contenant la progression de l'endettement net des entreprises à 2,9 points de PIB entre 2007 et 2017 7 ( * ) . Cette évolution reflète en particulier une approche plus prudente des plus grandes entreprises dans la gestion de leurs liquidités, avec une forte augmentation des actifs de trésorerie. Elle s'inscrit dans une tendance durable, qui s'est prolongée au-delà de 2017, la somme des dépôts en espèces et des instruments financiers liquides ayant presque doublé entre 2008 et 2019 8 ( * ) .

Par rapport à leurs concurrentes d'autres pays européens, les entreprises françaises ont ainsi abordé la crise avec un niveau de trésorerie sensiblement plus élevé , correspondant à 29 % du PIB, juste derrière les entreprises britanniques (34 %), mais devant l'Italie (21 %) et l'Allemagne (16 %) 9 ( * ) .

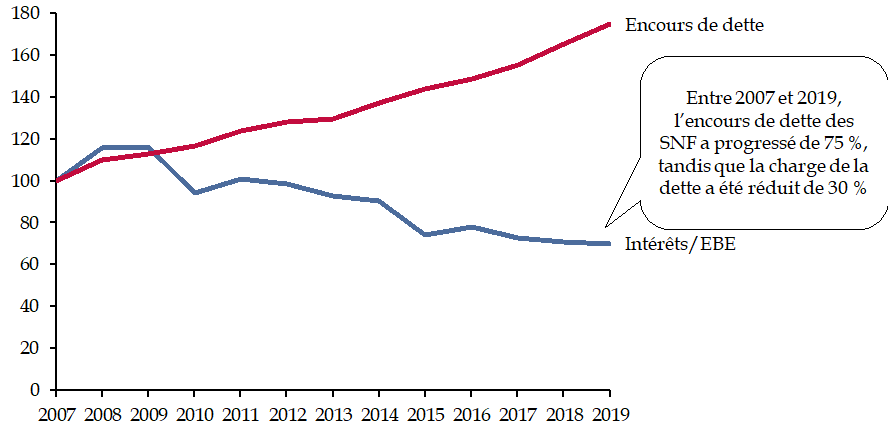

La seconde nuance tient à la décorrélation sensible entre le poids et la charge de la dette, résultant de l'évolution des taux d'intérêt , ce que le graphique ci-après détaille. Malgré un endettement brut en hausse de 75 % entre 2007 et 2019, le ratio renseignant le coût de la dette a diminué, passant de 18,3 % en 2007 à moins de 13 % en 2019.

Évolution de l'encours et de la charge de la

dette financière

des sociétés non financières

(SNF) françaises depuis 2007

(base 100 à partir de l'endettement brut en volume en 2007)

NB : l'EBE désigne l'excédent brut d'exploitation.

Source : commission des finances du Sénat, à partir des données de la Banque de France

Ce constat n'en demeure pas moins pertinent, principalement pour deux raisons:

- d'une part, l'endettement financier constitue un facteur de vulnérabilité potentielle des entreprises , que les taux d'intérêt remontent brutalement ou que la rentabilité s'érode en raison des conséquences économiques de la crise sanitaire ;

- d'autre part, les entreprises françaises sont particulièrement dépendantes du secteur financier pour l'accès au financement .

En effet, comme le relève l'OFCE, la dégradation marquée de la différence entre l'actif de court terme et le passif de long terme des entreprises depuis 2007, atteignant - 350 milliards d'euros à la fin 2019, implique que « le refinancement adéquat des actifs de court terme des sociétés non financières est une condition importante de fonctionnement » 10 ( * ) .

Cette observation revêt une portée particulière pour les PME, compte tenu de la dépendance au crédit bancaire . En effet, celui-ci représente 85 % de leur endettement en 2019, contre 66 % pour les ETI et 26 % pour les grandes entreprises.

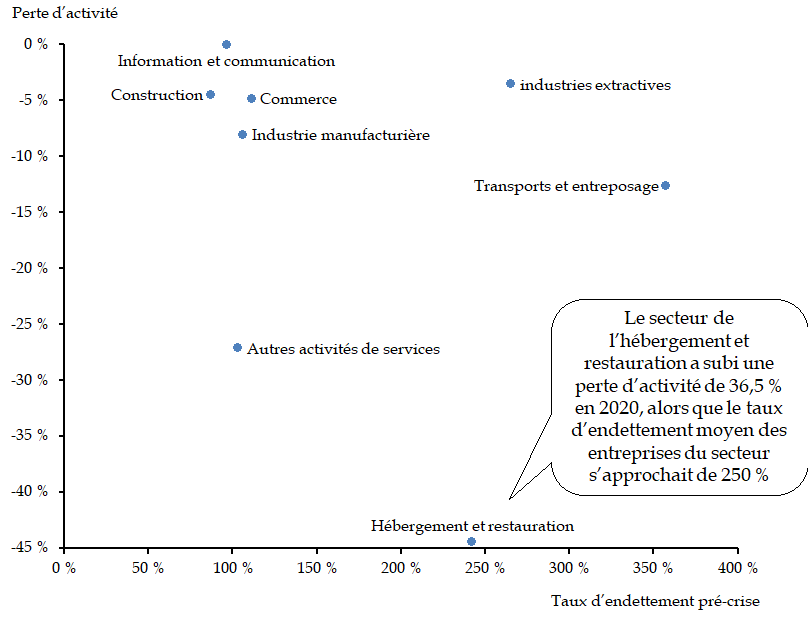

Au plan sectoriel, certains secteurs d'activité particulièrement touchés par les conséquences économiques de la crise sanitaire l'ont abordée avec des difficultés plus marquées , à l'instar du commerce et de l'hébergement et restauration.

Le commerce se distingue notamment par la faiblesse de son niveau de trésorerie avant la crise . C'est le seul secteur disposant d'une trésorerie médiane inférieure à un mois de chiffre d'affaires, comme le détaille le tableau ci-après. En outre, cette médiane s'accompagne logiquement d'une proportion non négligeable d'entreprises dont la trésorerie est quasi inexistante, à savoir 8 jours de chiffre d'affaires pour 25 % d'entre elles.

Trésorerie disponible

par secteur

d'activité en 2019

(en jours de chiffre d'affaires)

|

Secteur d'activité |

Médiane |

Premier quartile |

|

Commerce |

26 |

8 |

|

Transports et entreposage |

37 |

14 |

|

Construction |

41 |

13 |

|

Industrie manufacturière |

46 |

15 |

|

Hébergement et restauration |

54 |

24 |

Source : Banque de France, base FIBEN, novembre 2020

L'hébergement et restauration se caractérise par son haut niveau d'endettement . Ainsi, comme le détaille le graphique ci-après, la forte perte d'activité enregistrée en 2020 par ce secteur (- 36,5 %) se conjugue à un taux d'endettement très élevé (250 % en 2019).

Comparaison sectorielle de la perte

d'activité

enregistrée en 2020 et du taux d'endettement avant

crise

NB : perte d'activité constatée en mars 2021 par rapport au quatrième trimestre 2019. Pour le taux d'endettement, le périmètre porte sur les entreprises dont le chiffre d'affaires annuel excède 750 000 euros, pour lesquelles la Banque de France collecte le bilan. Le taux d'endettement correspond à l'endettement financier rapporté aux fonds propres.

Source : commission des finances du Sénat, à partir des données Insee et Banque de France

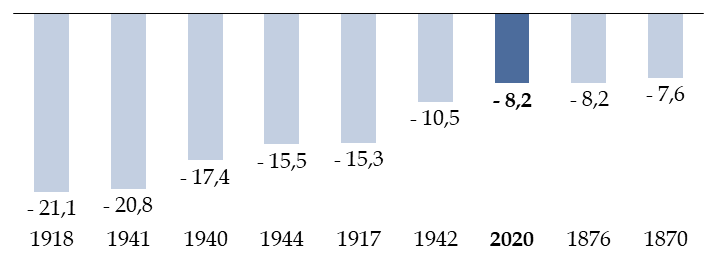

2. Un choc inédit, frappant des entreprises françaises déjà fortement endettées

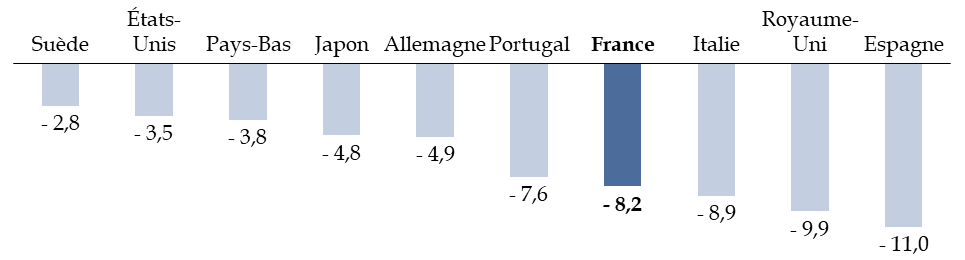

Avec la crise sanitaire, l'économie française est confrontée à un choc sans précédent depuis la Seconde Guerre mondiale , qui s'est traduit par une chute de l'activité de 8,2 % en 2020. Il faut remonter à 1942 pour trouver un recul plus marqué du PIB.

Historique des principaux reculs du PIB en France depuis 1832

(taux d'évolution du PIB en volume)

Source : commission des finances du Sénat (d'après : Global Financial Data)

Au regard des crises plus récentes, celle que nous traversons se distingue par son caractère exogène . Contrairement à la crise financière de 2008 ou à la crise des dettes souveraines de 2010, elle n'a pas pour origine un dysfonctionnement interne à l'économie mais la mise en oeuvre de restrictions nécessaires pour contenir la diffusion d'un virus. Si la France fait partie des pays où le recul du PIB a été particulièrement prononcé, c'est d'abord en raison de l'intensité et de la durée des mesures mises en oeuvre pour endiguer l'épidémie.

Évolution du PIB au sein des principales économies avancées en 2020

(taux d'évolution du PIB en volume)

Source : commission des finances du Sénat (d'après les comptes nationaux)

Au-delà de son ampleur et de sa cause, le choc

économique se singularise également par

son

impact très différencié selon les

secteurs

.

Poids dans le PIB et niveau d'activité des principaux secteurs

(poids en % du PIB, perte d'activité en % par rapport au niveau d'avant-crise)

|

Poids dans le PIB |

Perte d'activité |

|||

|

Avril 2020 |

Novembre 2020 |

Mars 2021 |

||

|

Agriculture, sylviculture et pêche |

2 |

- 2 |

- 1 |

0 |

|

Industrie |

14 |

- 35 |

- 4 |

- 7 |

|

Fabrication de denrées alimentaires, de boissons et de produits à base de tabac |

2 |

- 14 |

- 2 |

- 5 |

|

Cokéfaction et raffinage |

0 |

- 26 |

- 2 |

- 24 |

|

Fabrication de machines et d'équipements électriques |

1 |

- 39 |

0 |

- 4 |

|

Fabrication de matériels de transport |

2 |

- 70 |

- 18 |

- 28 |

|

Fabrication d'autres produits industriels |

6 |

- 38 |

- 2 |

- 4 |

|

Industries extractives, énergie, eau, déchets et dépollution |

3 |

- 23 |

- 3 |

- 4 |

|

Construction |

6 |

- 59 |

- 6 |

- 4 |

|

Services principalement marchands |

57 |

- 28 |

- 10 |

- 7 |

|

Commerce |

10 |

- 38 |

- 12 |

- 5 |

|

Transports et entreposage |

5 |

- 40 |

- 19 |

- 13 |

|

Hébergement et restauration |

5 |

- 70 |

- 47 |

- 44 |

|

Information et communication |

3 |

- 14 |

- 2 |

0 |

|

Activités financières et d'assurance |

5 |

- 18 |

- 2 |

1 |

|

Activités immobilières |

4 |

- 6 |

0 |

1 |

|

Activités scientifiques et techniques |

13 |

- 31 |

- 7 |

- 6 |

|

Autres services |

14 |

- 63 |

- 45 |

- 27 |

|

Services principalement non marchands |

22 |

- 25 |

- 1 |

1 |

|

Total |

100 |

- 30 |

- 7 |

- 5 |

Source : commission des finances du Sénat (d'après la note de conjoncture de l'Insee du 6 mai 2021)

Alors que le premier confinement s'était traduit par une « mise à l'arrêt » généralisée de l'économie, ceux de novembre et mars ont d'abord pesé sur les secteurs très vulnérables aux contraintes sanitaires , en particulier dans les domaines des services marchands et du transport. À titre d'illustration, si la construction avait connu une chute d'activité de 59 % lors du premier confinement, elle est aujourd'hui proche de son niveau d'avant-crise (- 4 %), tandis que l'activité reste très déprimée dans le secteur de l'hébergement-restauration (- 44 %).

Face à un tel choc, deux principaux risques pèsent sur les entreprises.

D'une part, dans les secteurs les plus affectés par les contraintes sanitaires, la chute de l'activité peut rapidement conduire de nombreuses entreprises viables à la faillite . Cela se traduirait par une perte de capacité productive, à la fois liée à la disparition de ces entreprises et à la perte d'employabilité des salariés durablement touchés par le chômage 11 ( * ) . Cette perte serait d'autant plus grande que différents travaux suggèrent qu'une proportion importante des entreprises susceptibles de devenir insolvables comptaient avant la crise parmi les plus productives de leur secteur 12 ( * ) et pourraient retrouver un niveau normal d'activité une fois l'épidémie jugulée. Ainsi que le résume l'économiste Olivier Blanchard, « laisser, par exemple, les restaurants (...) faire faillite à grande échelle avant d'en avoir à nouveau besoin une fois la pandémie passée a peu de sens, autant économiquement qu'humainement » 13 ( * ) .

D'autre part, si le choc est moins violent dans le reste de l'économie, les entreprises subissent également les conséquences de la baisse de la demande globale induite par la crise . En effet, une part substantielle de la baisse de la consommation dans les secteurs les plus affectés ne se reporte pas vers les secteurs préservés mais se traduit par une hausse de l'épargne 14 ( * ) , ce qui est susceptible de provoquer une chute de la demande globale que peuvent ensuite venir renforcer la montée progressive du chômage et les comportements de précaution des entreprises comme des ménages en matière de consommation et d'investissement.

Un cercle vicieux est ainsi susceptible d'apparaître où la chute de la demande privée s'auto-entretient sous l'effet des comportements de précaution des agents économiques, menaçant l'ensemble du tissu productif.

3. Le PGE, un outil massif de trésorerie pour surmonter l'arrêt de l'activité au deuxième trimestre 2020

Pour permettre aux entreprises de faire face aux conséquences économiques de la crise sanitaire, l'État ne s'est pas contenté de laisser jouer les « stabilisateurs automatiques » mais a adopté deux types de mesures de soutien :

- des transferts directs , d'une part, conduisant à subventionner les entreprises en leur versant des montants définitivement acquis - indemnisation de l'activité partielle, fonds de solidarité et annulations de cotisations pour les secteurs les plus touchés ;

- des outils de trésorerie , d'autre part, accompagnant temporairement l'entreprise sous forme de prêt ayant vocation à être remboursé - reports d'échéances fiscales et sociales et garantie pour des prêts de trésorerie souscrits auprès d'établissement de crédit (PGE).

Si le présent rapport n'a pas pour objectif de dresser un bilan transversal et exhaustif des mesures de soutien, cette distinction est essentielle à deux égards :

- pour les entreprises, la répartition entre les deux types de dispositifs conditionne la partie du choc qui reste in fine à leur charge ;

- pour les finances publiques, seuls les transferts directs pèsent immédiatement sur le déficit public. En ce sens, les PGE n'ont pas de coût budgétaire direct mais pourront donner lieu à des appels en garantie de l'État.

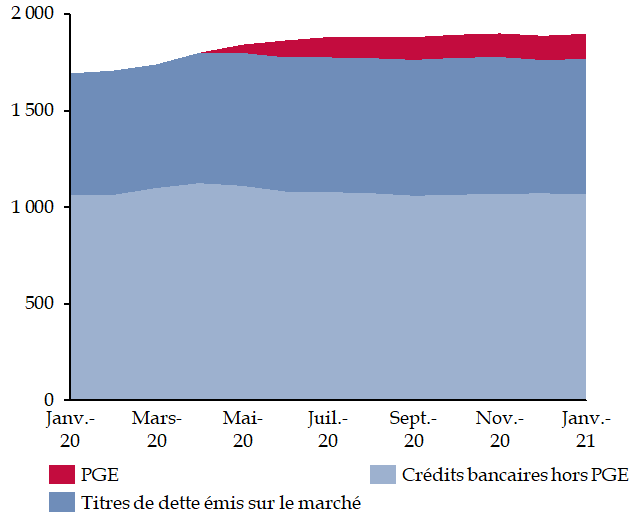

Indépendamment des mesures de soutien, les entreprises ont aussi rapidement cherché à sécuriser leurs disponibilités financières , en mobilisant à cet effet les lignes de trésorerie disponibles et en recourant, pour les plus grandes d'entre elles, à l'endettement de marché. De fait, la dette contractée en 2020 a autant concerné la dette bancaire que la dette obligataire, avec des émissions à hauteur de 80 milliards d'euros, en hausse de 40 % par rapport à 2019 15 ( * ) .

Il n'en demeure pas moins que ces types de financement, importants en volume, n'étaient pas accessibles pour une grande majorité d'entreprises , soit du fait de contraintes de marché pour les entreprises les moins bien notées, soit pour les plus petites d'entre elles 16 ( * ) .

C'est la raison pour laquelle la première loi de finances rectificative du 23 mars 2020 17 ( * ) a autorisé l'État à apporter sa garantie à des prêts de trésorerie souscrits par les entreprises auprès de leur banque, dans la limite d'un encours maximal de 300 milliards d'euros. L'encadré ci-après en précise les modalités.

Présentation générale

des

prêts garantis par l'État

Pris en application de l'article 6 de la loi n° 2020-289 du 23 mars 2020 de finances rectificative pour 2020, l'arrêté du 23 mars 2020 précise les principales composantes du cahier des charges des PGE.

1/ Périmètre des entreprises éligibles

La quasi-totalité des entreprises françaises sont éligibles , conformément à la vocation de soutien transversal à la trésorerie des entreprises. Sont exclus les établissements de crédit ou les sociétés de financement, les sociétés civiles immobilières 18 ( * ) , ainsi que les entreprises faisant l'objet, au 31 décembre 2019, d'une procédure de liquidation judiciaire ou de rétablissement personnel, ou étant en période d'observation d'une procédure de sauvegarde ou de redressement judiciaire 19 ( * ) .

2/ Montant empruntable

Le montant du prêt garanti par l'État est plafonné à 25 % du chiffre d'affaires en 2019 ou constaté lors du dernier exercice clos. Pour les entreprises créées à compter du 1 er janvier 2019 et pour les jeunes entreprises innovantes (JEI), un plafond alternatif est prévu, équivalent à la masse salariale sur deux années.

Afin de prendre en compte la saisonnalité de certains secteurs, des dispositions spécifiques s'appliquent aux entreprises des secteurs du tourisme, de la culture et de l'événementiel. Le plafond correspond alors aux trois meilleurs mois de chiffre d'affaires 2019 (PGE « saison »). Dans le secteur de l'aéronautique, le plafond des PGE a également été adapté pour correspondre à la valeur de deux années de stocks (PGE « aéro »).

3/ Quotité de la garantie

La quotité de prêt pouvant faire l'objet de la garantie par l'État varie selon la taille de l'entreprise et s'élève à :

- 90 % pour les entreprises qui emploient en France moins de 5 000 salariés et réalisent un chiffre d'affaires inférieur à 1,5 milliard d'euros lors du dernier exercice clos ;

- 80 % pour les entreprises réalisant un chiffre d'affaires supérieur à 1,5 milliard d'euros et inférieur à 5 milliards d'euros ;

- 70 % pour les entreprises dont le chiffre d'affaires est supérieur à 5 milliards d'euros.

Pour les entreprises employant moins de 5 000 salariés et dont le chiffre d'affaires est inférieur à 1,5 milliard d'euros, les demandes de garantie portant sur des prêts répondant au cahier des charges font l'objet d'une garantie automatique et sont traitées par Bpifrance Financement SA. Pour les entreprises dont le chiffre d'affaires est supérieur à 1,5 milliard d'euros, la garantie est accordée par arrêté du ministre en charge de l'économie, des finances et de la relance.

4/ Conditions d'emprunt et d'amortissement

Conformément au cadre temporaire des aides d'État adopté par la Commission européenne le 19 mars 2020 20 ( * ) , la durée de remboursement des PGE est fixée à six années, avec une première année de différé d'amortissement au terme de laquelle les entreprises peuvent choisir entre le remboursement du capital ou son amortissement sur une durée pouvant aller jusqu'à cinq ans.

Dans la plupart des cas, les PGE ont été tarifés par les banques à prix coûtant 21 ( * ) . Au coût de la ressource s'ajoute toutefois la commission de garantie de l'État, fixée au plancher prévu par la Commission européenne dans le cadre temporaire des aides d'État et s'établissant :

- pour les entreprises répondant à la définition de PME au sens du droit de l'Union européenne 22 ( * ) , à 0,25 % la première année, 0,5 % les deuxième et troisième années et 1 % les quatrième et cinquième années ;

- pour les autres entreprises, à 0,5 % la première année, 1 % la deuxième année et 2 % pour les années suivantes.

Compte tenu de ces deux éléments, pour les prêts remboursés avant 2023, la tarification devrait être inférieure à 1,5 %, garantie comprise, tandis que les prêts remboursés entre 2024 et 2026 devraient représenter un coût total pour l'entreprise de 2 à 2,5 % par an.

Début 2021, la Fédération bancaire française (FBF) a annoncé que les banques laisseraient la possibilité aux entreprises d'opter pour un différé supplémentaire de remboursement du capital d'une année , au cours de laquelle seront uniquement dus les intérêts et le coût de la garantie.

Source : commission des finances du Sénat

Les PGE se sont rapidement imposés comme une source de financement importante des entreprises , ce que le graphique ci-après souligne. Au 23 avril dernier, u n montant total de 136,4 milliards d'euros avait été octroyé à près de 671 000 entreprises , majorant à eux seuls de 50 % l'ensemble des engagements en garantie donnés par l'État en 2020 23 ( * ) .

Évolution du mode de financement

des

sociétés non financières françaises

(en milliards d'euros)

Source : commission des finances du Sénat, à partir des données de la Banque de France

Par l'ampleur de l'encours pouvant être garanti, les PGE ont, à bien des égards, incarné l'engagement du Président de la République d'accompagner « quoi qu'il en coûte » les acteurs économiques, au moyen d'une mesure sans effet budgétaire immédiat et n'entraînant pas de prise en charge des pertes enregistrées par les entreprises.

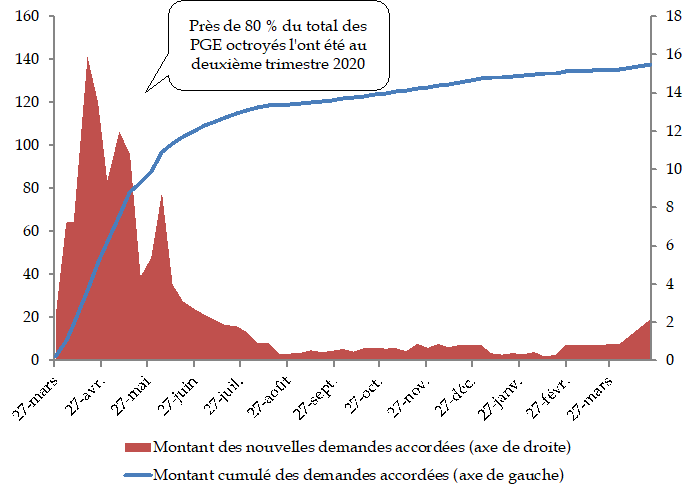

Surtout, par rapport aux autres mesures de soutien, les PGE se distinguent en ce qu'ils constituent un outil défini et mobilisé essentiellement en réponse à la première vague de propagation de la Covid-19. Les caractéristiques même des PGE le reflètent : le plafond de prêt garanti correspond à trois mois de chiffres d'affaires annuel. Leur diffusion le confirme, puisque près de 80 % du total des PGE accordés 24 ( * ) l'ont été au cours du deuxième trimestre 2020, comme l'illustre le graphique ci-après.

Évolution des montants

de PGE

accordés

(en milliards d'euros)

Source : commission des finances du Sénat, à partir des données de la Banque de France - dernier point au 23 avril 2021

4. Un dispositif aux caractéristiques « agressives », déployé à grande échelle en France

À l'appui du cadre temporaire des aides d'État adopté par la Commission européenne dès le 19 mars 2020 25 ( * ) , de nombreux États membres de l'Union européenne ont recouru à des mécanismes de garantie de prêts de trésorerie.

Une récente étude publiée par le think tank Bruegel 26 ( * ) a entendu comparer les principaux programmes de garantie de prêts mis en place par les cinq principaux États européens - Allemagne, France, Italie, Royaume-Uni et Espagne - ainsi que la combinaison de cet outil avec les autres mesures de soutien.

Cette étude revient notamment sur la façon dont les États membres ont arbitré entre les différents écueils de tout mécanisme de garantie de prêt, parmi lesquels trois principaux coûts éventuels : pour les finances publiques en cas de soutien trop large, pour l'économie, en cas de maintien en activité d'entreprises peu productives, ainsi que pour les banques, en cas d'accroissement à grande échelle de prêts non performants pesant sur leurs bilans.

De façon analogue au constat dressé par le comité de suivi et d'évaluation des mesures de soutien financier aux entreprises, présidé par M. Benoît Coeuré 27 ( * ) , l'étude conclut à une position médiane de la France en termes de montants mobilisés au titre des PGE . Au cours de l'année 2020, l'encours de prêts garantis par l'État atteint ainsi 5 % du PIB de l'année 2019 en France comme au Royaume-Uni, position intermédiaire entre l'Espagne et l'Italie (respectivement 9 % et 8 % du PIB) et l'Allemagne, avec une proportion limitée à 1 % du PIB. De plus, dans tous les pays étudiés, la grande majorité des montants octroyés l'a été au cours du premier semestre, à l'exception notable de l'Italie, où des contingences administratives ont retardé la mise en oeuvre du programme.

Au-delà de ces observations générales, l'étude détaille les caractéristiques retenues par les différents pays pour définir leurs mécanismes de prêts garantis en fonction des différents écueils identifiés - risques macroéconomiques et pour les finances publiques résultant d'un soutien trop large à des entreprises non viables et risques pour le secteur financier.

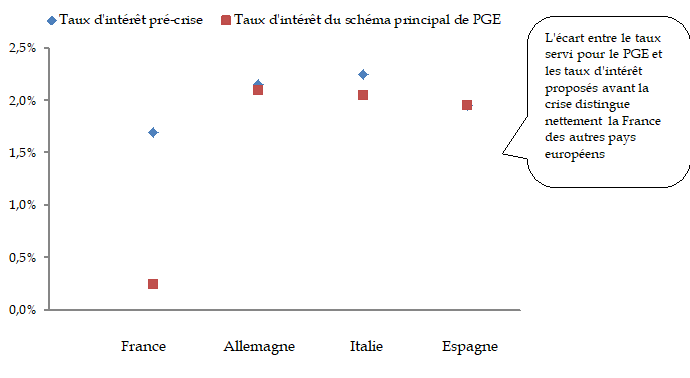

Il en ressort que les caractéristiques retenues par la France pour ses PGE sont particulièrement « agressives » , en raison d'un taux d'intérêt très faible et d'un plafond en montant particulièrement généreux, ce qui pourrait « peser sur les bilans bancaires » et « accroître le risque de zombification » 28 ( * ) .

C'est ce qu'illustre le graphique ci-après, repris de l'étude : les PGE français visaient non seulement à assurer l'accès aux financements bancaires, mais aussi à en améliorer les conditions d'accès , ce qui le distingue des mécanismes définis par nos voisins européens.

Comparaison du taux moyen d'un PGE pour une PME

par

rapport au taux en vigueur avant la crise sanitaire

NB : Taux pré-crise pour un emprunt inférieur à 250 000 euros en février 2020.

Source : commission des finances du Sénat, à partir du working paper de Bruegel sur les mécanismes publics de soutien au crédit des entreprises (février 2021)

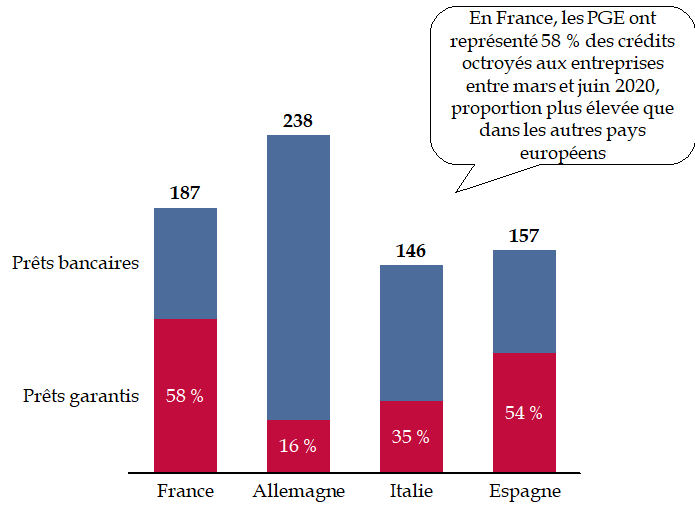

Même si la France n'a pas introduit de garantie à 100 % pour maintenir un partage des risques avec le secteur bancaire, ces caractéristiques ont rendu le PGE « très attractif pour les entreprises » 29 ( * ) . C'est sans doute ce qui explique qu'ils aient représenté une part majoritaire (58 %) des crédits aux sociétés financières entre mars et juin 2020, supérieure à la proportion observée pour les autres pays européens, comme le détaille le graphique ci-après.

Composition des crédits accordés

aux

sociétés non financières entre mars et juin

2020

(en milliards d'euros et en pourcentage)

Source : commission des finances du Sénat, à partir des données de la Banque centrale européenne

Cette conclusion rejoint certaines des critiques formulées à l'encontre des caractéristiques des PGE .

Dans une note publiée par le think tank Terra Nova en mai 2020 30 ( * ) , Guillaume Hannezo identifiait différents « défauts de conception » dont souffriraient les PGE, parmi lesquels deux principaux doivent être soulignés :

- le premier résulte du choix de la France de sous-tarifer le risque avec un taux d'intérêt inférieur à celui en vigueur avant la crise sanitaire, au risque d'une sinistralité élevée et d'une absence d'incitation ultérieure des entreprises à renforcer leur bilan en remplaçant les PGE par des fonds propres, sauf à y être contraintes par une situation financière tendue ;

- le second correspond au rang du PGE dans la hiérarchie des créances , ce dernier ayant de toute façon « vocation à se junioriser » au gré des dettes contractées par la suite, c'est-à-dire voir son rang décroître dans la hiérarchie des créances devant être honorées en cas de faillite 31 ( * ) .

Compte tenu de ces différents écueils, l'auteur conclut à un risque élevé de « Bercy put » , pour désigner la situation dans laquelle l'État serait contraint d'abandonner une partie - voire la totalité - de sa créance pour assurer la survie de l'entreprise .

Ces critiques s'inscrivaient alors à rebours de la principale préoccupation des acteurs économiques et des décideurs publics : préserver au maximum le tissu productif des conséquences de la crise sanitaire.

C'est d'ailleurs le sens de la réponse apportée par le Gouvernement, en soulignant qu'il « revendique la tarification à « prix coûtant », qui ne tient pas compte du risque. C'est une forme de subvention couplée au prêt lui-même qui vise à minimiser autant que possible le coût pour l'entreprise , et qui est cohérente avec le choix assumé de rendre le PGE accessible au plus d'entreprises possibles, y compris celles dont la situation financière était déjà fragile. [...] Une tarification plus élevée aurait risqué de beaucoup plus anti-sélectionner les risques et aurait pu conduire à un coût net supérieur pour les finances publiques. [...] S'agissant de la question du rang de priorité sur les autres dettes, le choix économique était, à l'inverse, celui d'obérer le moins possible les capacités d'emprunt autres que le PGE, en s'assurant que le PGE ne mobilise aucune garantie ou sûreté sur l'entreprise ou son dirigeant, et laisse ainsi des marges d'endettement complémentaire. En pratique, imposer un PGE plus senior aurait nui à l'additionnalité du dispositif » 32 ( * ) .

Comme l'a souligné la commission des finances du Sénat 33 ( * ) , il est probable que le Gouvernement ait cherché à compenser la faiblesse initiale des dispositifs de socialisation directe des pertes des entreprises sous forme de subvention (en particulier le fonds de solidarité aux conditions encore très restrictives au début du premier confinement). Les PGE représentaient ainsi symboliquement un parapluie unique de trésorerie de 300 milliards d'euros, ayant vocation à être distribué largement et donc au risque que les conditions qui les entourent soient moins restrictives que dans les autres pays européens qui ont mis en place des outils de garantie plus spécifiques.

* 1 Benjamin Bureau et Loriane Py, « La situation financière des entreprises : forces et faiblesses à la veille de la crise sanitaire », Bulletin de la Banque de France, n° 233/3, janvier-février 2021.

* 2 Haut conseil de la stabilité financière, « État des lieux de l'endettement des agents privés non financiers », décembre 2017.

* 3 À l'appui de ce constat et face à l'hétérogénéité des situations, le HCFP a décidé, en mai 2018, d'une mesure macroprudentielle spécifique visant à limiter l'exposition du secteur bancaire à un incident éventuel d'une grande entreprise. Voir HCSF, Décision n° D-HCSF-2 du 11 mai 2018 relative aux grands risques des institutions systémiques. Concrètement, cette décision a resserré la limite d'exposition d'une banque systémique française envers une entreprise « à risque » à 5 % des fonds propres.

* 4 Maïté Graignon, « Les PME ont abordé la crise de la Covid-19 avec une structure financière renforcée », Bulletin de la Banque de France, n° 232/1, novembre-décembre 2020.

* 5 Au 23 avril 2021, les TPE et PME représente 94 % des entreprises ayant souscrit un PGE, pour 75 % des montants octroyés. Voir le tableau de bord des prêts garantis par l'État , situation au 23 avril 2021, ministère de l'économie, des finances et de la relance et Banque de France.

* 6 Banque de France, « Évaluation des risques du système financier », décembre 2020, p. 32.

* 7 HCFP, rapport précité, p. 11.

* 8 Mattia Guerini, Lionel Nesta, Xavier Ragot, Stefano Schiavo, « Dynamique des défaillances d'entreprises en France et crise de la Covid-19 », Policy Brief n° 73, Observatoire français des conjonctures économiques (OFCE), 19 juin 2020, p. 3.

* 9 « Covid-19 credit-support programmes in Europe's five largest economies », Bruegel working paper, 24 février 2021, p. 26.

* 10 Mattia Guerini, Lionel Nesta, Xavier Ragot, Stefano Schiavo, OFCE, article précité, p. 4.

* 11 Pour une revue récente de la littérature sur les effets d'hystérèse, voir : Valerie Cerra, Antonio Fatás et Sweta C. Saxena, « The persistence of a COVID-induced global recession », 14 mai 2020.

* 12 Voir par exemple : OFCE, « Dynamique des défaillances d'entreprises en France et crise de la Covid-19 », 19 juin 2020.

* 13 Olivier Blanchard, « La crise économique du Covid-19 », Le Grand Continent, 23 septembre 2020.

* 14 Pour une analyse approfondie, voir : Veronica Guerrieri, Guido Lorenzoni, Ludwig Straub et Ivan Werning, « Macroeconomic Implications of COVID-19 : Can Negative Supply Shocks Cause Demand Shortages? », University of Chicago, Becker Friedman Institute for Economics Working Paper n° 2020-35, avril 2020.

* 15 « Financement des entreprises par le marché en France en 2020 », Observatoire du financement des entreprises par le marché (OFEM), avril 2021.

* 16 Les PME n'ont représenté que 500 millions d'euros du total des émissions obligataires en 2020.

* 17 Article 6 de la loi n° 2020-289 du 23 mars 2020 de finances rectificative pour 2020.

* 18 À l'exception des SCI de construction-vente, des SCI dont le patrimoine est essentiellement constitué de monuments historiques et qui bénéficient de recettes issues de l'accueil du public et des SCI dont le capital est détenu à 95 % par des organismes de placement immobilier ou par des sociétés de placement collectif immobilier ou par des sociétés d'investissement immobilier.

* 19 Sauf à ce qu'un plan de sauvegarde ou de redressement ait été arrêté avant l'octroi du prêt.

* 20 Et amendé à cinq reprises par la suite. Pour la version à jour, voir Commission européenne, « Encadrement temporaire des mesures d'aide d'État visant à soutenir l'économie dans le contexte actuel de la flambée de Covid-19 », version consolidée à jour de la communication C(2021) 564 du 28 janvier 2021.

* 21 Conformément à l'engagement de la profession bancaire, par l'intermédiaire de la Fédération bancaire française (FBF).

* 22 À savoir les entreprises dont l'effectif est inférieur à 250 personnes et qui ont un chiffre d'affaires annuel inférieur à 50 millions d'euros ou un total de bilan n'excédant pas 43 millions d'euros. Cette définition résulte de l'annexe I au règlement (UE) n° 651/2014 de la Commission du 17 juin 2014 déclarant certaines catégories d'aides compatibles avec le marché intérieur en application des articles 107 et 108 du traité.

* 23 Voir le compte général de l'État pour 2020 , p. 127.

* 24 Chiffres arrêtés à la fin avril 2021.

* 25 Et amendé à cinq reprises par la suite. Pour une version à jour, voir Commission européenne, « Encadrement temporaire des mesures d'aide d'État visant à soutenir l'économie dans le contexte actuel de la flambée de Covid-19 », version consolidée à jour de la communication C(2021) 564 du 28 janvier 2021.

* 26 « Covid-19 credit-support programmes in Europe's five largest economies », Bruegel, étude précitée.

* 27 Rapport d'étape du comité de suivi et d'évaluation des mesures de soutien financier aux entreprises confrontées à l'épidémie de Covid-19, avril 2021.

* 28 Ibid ., p. 15, traduction de l'auteur.

* 29 Ibid ., p. 33, traduction de l'auteur.

* 30 Guillaume Hannezo, « Prêts garantis par l'État : sortir du piège de l'urgence », Terra Nova, 18 mai 2020.

* 31 Dans la mesure où ces prêts seraient conçus par la mobilisation de différents leviers juridiques (garanties, maturité ou séniorité), de façon à passer devant le PGE contracté en amont.

* 32 Réponse de la direction générale du Trésor au questionnaire du rapporteur général.

* 33 Voir par exemple : rapport sur le projet de loi de finances rectificative pour 2020 n° 406 (2019-2020) d'Albéric de Montgolfier, rapporteur général, fait au nom de la commission des finances et déposé le 21 avril 2020, pp. 21-28.