B. EN DÉPIT DE LEUR EFFICACITÉ À COURT TERME, LES PGE DOIVENT DÉSORMAIS RELEVER LE DÉFI DE L'ALLONGEMENT DE LA CRISE

1. Une efficacité certaine des PGE à court terme, sans occulter d'indéniables effets d'aubaine qui restent toutefois limités

a) L'efficacité des PGE à court terme

Compte tenu des caractéristiques présentées ci-avant, l'ampleur du recours aux PGE par les entreprises ne saurait surprendre.

L'étude de l'Institut des politiques publiques (IPP) commandée par la commission des finances 34 ( * ) souligne ainsi que près de 30 % des TPE et plus de 45 % des PME ont souscrit un PGE en 2020 . Il s'agit d'une proportion inédite au regard des précédents mécanismes de garantie de prêts.

Cette proportion agrégée s'accompagne de surcroît d' une forte hétérogénéité selon les secteurs d'activité .

Comme le détaille le graphique ci-après et sans surprise, le secteur de l'hébergement et restauration se distingue par la forte intensité du recours au PGE, puisque 60 % des entreprises de ce secteur ont bénéficié d'un PGE . En outre, l'étude de l'Institut des politiques publiques indique qu'il s'agit du secteur parmi lequel la proportion de bénéficiaires « plafonnés », à savoir ceux ayant été contraints par le plafond de 25 % du chiffre d'affaires, est la plus élevée (près du quart des entreprises bénéficiaires).

Intensité sectorielle du recours aux PGE

NB : L'intensité du recours aux PGE est mesurée à l'aide d'un ratio mettant en regard la part du secteur dans les montants de PGE alloués à sa part dans la valeur ajoutée.

Source : commission des finances du Sénat, à partir des données du tableau de bord des PGE

L'étude de l'Institut des politiques publiques s'attache au rôle joué par les caractéristiques préalables à la crise des entreprises dans la participation au dispositif .

Cette démarche présente un double intérêt :

- d'une part, pour apprécier l'efficacité du dispositif , afin de mesurer la sélectivité dans l'octroi des PGE ;

- d'autre part, pour définir les réponses appropriées en sortie de crise , afin d'évaluer le nombre d'entreprises ayant souscrit en PGE susceptibles de se trouver en situation d'illiquidité ou d'insolvabilité.

Il ressort de cette analyse une relation en « cloche » dans le recours aux PGE par les entreprises, que ce soit en termes de niveau initial d'endettement ou de rentabilité 35 ( * ) . En d'autres termes, « les entreprises les plus mal en point n'ont pas eu recours aux PGE, potentiellement parce que les chances d'obtenir un prêt bancaire étaient trop faibles, même avec une garantie d'État. Les entreprises en meilleure santé financière ont également eu moins recours au dispositif, probablement parce que leur santé financière ne nécessitait pas d'emprunter » 36 ( * ) .

Une relation différente émerge du recours aux PGE en fonction du taux d'investissement initial, avec une relation croissante entre le recours aux PGE et l'investissement . Les auteurs émettent ainsi l'hypothèse que, pour certaines entreprises, le PGE a permis de faire face aux charges d'investissements engagés préalablement à la crise sanitaire et auxquelles les autres mesures de soutien n'apportaient pas de réponse adaptée.

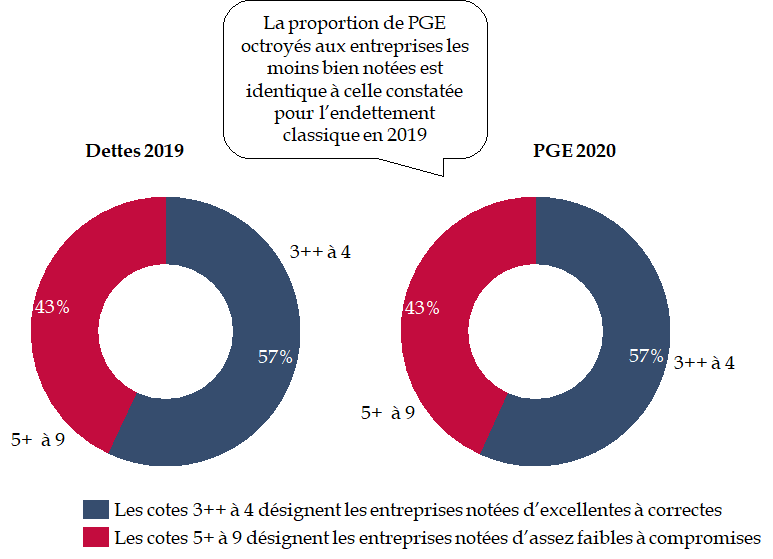

Ces conclusions sont en ligne avec la distribution des PGE octroyés en fonction de la cote de crédit des entreprises. Le graphique ci-après le souligne : l'introduction d'une garantie publique ne s'est pas traduite par une déformation de la cotation des entreprises accédant au crédit , avec une proportion identique de 57 % des entreprises cotées d'excellent (3++) à assez fort (4).

Autrement dit, les banques ont maintenu un effort de sélection identique à celui qu'elles opéraient avant la crise dans l'octroi des PGE , ce qui peut s'expliquer par le partage des risques entre l'État et les banques maintenu par le dispositif, avec une quotité garantie plafonnée au maximum à 90 % 37 ( * ) .

Avec un taux de refus qui atteint 2,9 % des dossiers éligibles 39 ( * ) , il semble que le risque d'anti-sélection a donc pu être évité.

Comparaison de la répartition des emprunts

octroyés aux entreprises

par cote de crédit en 2019 et par des

PGE en 2020

NB : Les proportions sont appréciées pro-forma, à savoir sur les entreprises cotées au FIBEN.

Source : commission des finances du Sénat, à partir des données de la Banque de France

Ces observations générales sont toutefois démenties pour les PGE alloués aux grandes entreprises par arrêté du ministre de l'économie, des finances et de la relance.

En effet, l'étude de l'Institut des politiques publiques met en évidence une surreprésentation des entreprises qui enregistraient le plus de difficultés avant la crise sanitaire , avec des taux de recours excédant 50 % pour les déciles d'endettement ou de rentabilité les plus dégradés, sans que la corrélation entre le taux d'investissement et le recours aux PGE ne se retrouve.

Pour ces entreprises, les PGE semblent avoir joué le rôle, sinon de palliatif à une recapitalisation, à tout le moins de relais vers le capital. Or certaines situations concernent des entreprises dont l'État est actionnaire, pour la recapitalisation desquelles le Parlement a pourtant rapidement ouvert une enveloppe exceptionnelle de 20 milliards d'euros.

b) Des effets d'aubaine réels, qui restent toutefois limités

Au-delà de la sélection initiale, l'étude de l'Institut des politiques publiques apprécie la façon dont l'exposition aux conséquences économiques de la crise sanitaire influence le recours aux PGE . Il s'agit ainsi d'estimer la capacité du dispositif à bénéficier aux entreprises en ayant le plus besoin.

Les conclusions de l'étude attestent d'une réelle efficacité des PGE pour cibler les entreprises les plus affectées par les conséquences économiques de la crise sanitaire, dans une proportion pouvant aller du simple au double 40 ( * ) .

Plusieurs travaux portaient déjà sur l'évaluation du rôle et de l'efficacité des mesures de soutien. Récemment, la direction générale du Trésor a publié une note consacrée à l'impact de la pandémie de Covid-19 sur les entreprises françaises 41 ( * ) . Sur la base d'un modèle de micro-simulation étudiant la situation financière de près de deux millions d'entreprises françaises, la note estime que la part d'entreprises ayant un besoin de liquidité aurait cru de 20,4 points par rapport à une situation normale, pour atteindre 36 %, conduisant à un besoin d'endettement de 168 milliards d'euros. Les mesures de soutien auraient permis de réduire cette progression à 8,4 points , soit 24 % d'entreprises ayant un besoin de liquidité, pour un besoin d'endettement de 148 milliards d'euros. Toutefois, dans cette étude, les PGE ne sont pas comptabilisés au titre des mesures de soutien : ils viennent plus globalement aider les entreprises à répondre à la hausse de leur besoin de liquidité.

Cependant, l'étude de l'Institut des politiques publiques commandée par la commission des finances se distingue des travaux déjà publiés à deux points de vue :

- d'une part, en ciblant uniquement les PGE , là où la plupart des analyses produites jusqu'à présent envisagent indistinctement l'effet de l'ensemble des mesures de soutien ;

- d'autre part, en opérant sur des données réelles , là où de nombreux travaux s'appuient sur des modèles économétriques, à l'instar de l'étude de la direction générale du Trésor.

Concernant l'utilisation du PGE, une certaine souplesse semble avoir prévalu . En effet, s'il est prévu que « les concours totaux apportés par l'établissement prêteur à l'entreprise concernée ne doivent pas avoir diminué, lors de l'octroi de la garantie, par rapport au niveau qui était le leur le 16 mars 2020 » 42 ( * ) , cette condition s'apprécie uniquement à la date de l'octroi de la garantie sur le nouveau prêt contracté.

Ce critère d'additionnalité n'écarte donc pas la possibilité pour l'entreprise, ensuite, de refinancer des dettes antérieures souscrites à des conditions de marché ou de garantie moins favorables. La Banque de France a confirmé cette possibilité, en indiquant que « la trésorerie apportée par le PGE est à la disposition de l'entreprise, sans affectation prévue. Rien n'interdit que cette trésorerie disponible serve à rembourser des dettes antérieures » 43 ( * ) . De même, sur la base des premières données disponibles, l'étude de l'Institut des politiques publiques met en évidence la probabilité que certaines entreprises aient refinancé des dettes financières non garanties avec leur PGE, compte tenu du faible coût de ce dernier 44 ( * ) . Certaines entreprises ont également mobilisé les PGE pour financer des investissements, ce qui souligne un autre type d'effet d'aubaine.

Les différentes auditions conduites avec des professionnels ont d'ailleurs confirmé cette pratique, ce qui interroge sur la décision de la France d'avoir privilégié les PGE comme palliatif d'une subvention.

2. Malgré les mesures de soutien, une part importante du coût de la crise reste à la charge des entreprises françaises

Si les PGE constituent une mesure de soutien importante, son principal objectif est de permettre aux entreprises d'étaler le coût de la crise sur plusieurs exercices . En cela, elle se distingue fondamentalement des mesures de soutien visant à faire prendre en charge le coût de la crise par les administrations publiques .

Ainsi, alors que les PGE ont rapporté 0,2 milliard d'euros à l'État en 2020, les autres mesures de soutien et de relance ont, à l'inverse, pesé sur le déficit public à hauteur de 74,5 milliards d'euros , soit 3,3 % du PIB .

Coût des mesures de soutien et de relance en 2020

(impact sur le déficit public 2020, en milliards d'euros)

|

Activité partielle (hors part relevant du plan de relance) |

27,4 |

|

Fonds de solidarité (hors part assureurs) |

15,9 |

|

Dépenses de santé |

14 |

|

Exonération de cotisations sociales |

7,9 |

|

Prolongation des revenus de remplacement et décalage de la réforme de l'assurance chômage |

2,1 |

|

Aide exceptionnelle aux indépendants |

1,8 |

|

Plan de relance |

1,8 |

|

Sinistralité des PGE nette des primes |

- 0,2 |

|

Autres mesures (ex : plans sectoriels, primes de solidarité, etc .) |

3,8 |

|

Total |

74,5 |

Source : commission des finances du Sénat (d'après le programme de stabilité 2021)

L'instrument des PGE ne peut donc être analysé sans tenir compte des autres mesures de soutien . Schématiquement, une socialisation plus importante des pertes des entreprises devrait conduire à un moindre besoin de recourir aux PGE et faciliter leur remboursement.

À cet égard, si la France avait dans un premier temps privilégié le recours aux PGE à la socialisation directe des pertes des entreprises, afin de minimiser le coût de la crise pour les finances publiques, sa prolongation a conduit à un rééquilibrage, avec le renforcement progressif du fonds de solidarité et des exonérations de cotisations sociales .

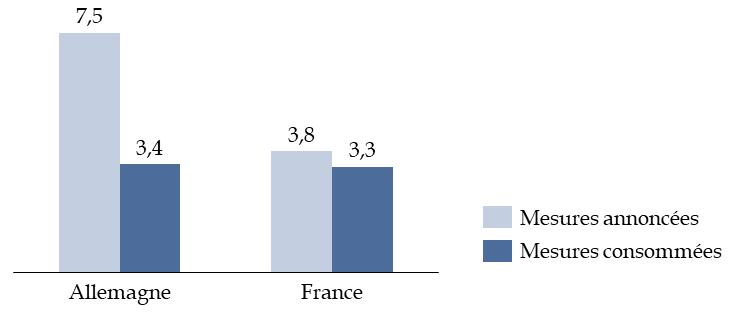

Au total, les mesures de soutien et de relance effectivement décaissées l'an dernier apparaissent finalement d'une ampleur comparable à celles réellement engagées en Allemagne , qui a consommé un peu moins de la moitié des crédits annoncés.

Comparaison du coût des mesures de soutien et de

relance

mises en oeuvre en France et en Allemagne en 2020

(impact sur le déficit public 2020, en % du PIB)

Précision méthodologique : l'estimation du coût des mesures annoncées est tirée des rapports-pays du FMI de janvier 2021, tandis que le coût des mesures consommées est tiré des programmes de stabilité d'avril 2021 des deux pays.

Source : commission des finances du Sénat

Ce type de comparaison est toutefois trop frustre pour apprécier la différence de stratégie entre les différents pays.

En effet, il néglige tout d'abord le rôle décisif des « stabilisateurs automatiques » , par le biais desquels les administrations publiques prennent mécaniquement en charge une partie du coût de la crise du fait de la baisse des recettes et de la hausse des dépenses sociales qu'elle entraîne. À titre d'exemple, on estime qu'une baisse de l'activité de 1 % du PIB se traduit automatiquement en France par une hausse du déficit public de 0,6 point de PIB, contre seulement 0,3 à 0,4 point de PIB aux États-Unis 45 ( * ) . Pour atteindre un même degré de socialisation des pertes dans les deux pays, les mesures de soutien discrétionnaires devront ainsi être environ 60 % plus élevées aux États-Unis.

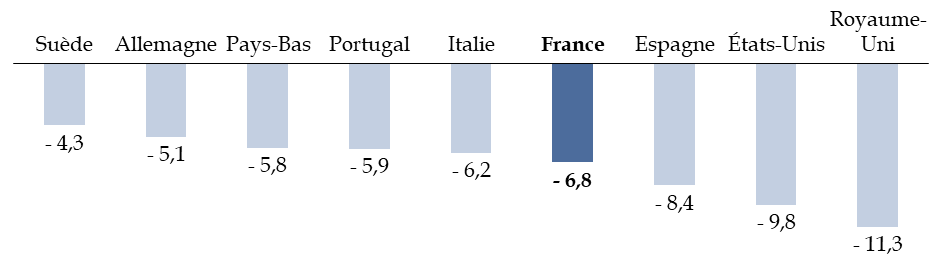

Une façon de corriger ce biais est d'évaluer l'effet global de la crise sur le déficit public, ce qui permet de tenir compte à la fois des « stabilisateurs automatiques » et des mesures discrétionnaires de soutien et de relance. Ainsi mesuré, le niveau de soutien des administrations publiques françaises apparaît intermédiaire . Il est significativement plus élevé aux États-Unis et au Royaume-Uni, où la faiblesse des « stabilisateurs automatiques » a été largement compensée par des plans de soutien massifs.

Effet de la crise sur le déficit public 2020

au sein des principales économies

(en % du PIB 2019)

Précision méthodologique : l'effet de la crise correspond à la différence entre le déficit public 2020 anticipé par le FMI dans ses prévisions d'octobre 2019 et le déficit effectivement constaté.

Source : commission des finances du Sénat (d'après les Perspectives de l'économie mondiale du FMI)

Cet indicateur ne permet toutefois de tenir compte ni de l'intensité de la crise - un soutien budgétaire de même ampleur dans deux pays peut ainsi masquer un niveau de prise en charge publique très différent si le choc sur l'activité varie du simple au triple, comme ce fût le cas en 2020 -, ni des bénéficiaires des mesures, qui peuvent être les entreprises mais aussi les services publics et les ménages .

Afin de corriger ces biais, il est désormais possible de mesurer plus directement les pertes qui restent au bilan des entreprises à partir des comptes nationaux trimestriels de 2020.

Alors que le niveau global de soutien à l'économie apparaît intermédiaire en France , la part du coût de la crise restant à la charge des entreprises se révèle significativement supérieure à la moyenne européenne . La différence est particulièrement marquante avec des pays comme l'Allemagne et la Suède, où l'intensité de la crise a été moins forte, ce qui a permis aux mesures de soutien de socialiser l'ensemble des pertes des entreprises.

Estimation de la part de la perte de revenu

enregistrée en 2020

restée à la charge des entreprises

(en pourcentage de la perte de revenu disponible brut de l'ensemble de l'économie)

Note de lecture : au Portugal et en France, les entreprises ont supporté 22 % de la perte de revenu subie par l'ensemble de l'économie en 2020.

Précision méthodologique : pour la France, l'impact de la transformation du crédit d'impôt pour la compétitivité et l'emploi (CICE) sur les comptes des entreprises en 2019 a été neutralisé.

Source : commission des finances du Sénat (d'après les données d'Eurostat)

Ce constat macroéconomique préoccupant apparaît corroboré par les premières études microéconomiques . Ainsi, le rapport dressé par le comité de suivi et d'évaluation des mesures de soutien financier aux entreprises, présidé par M. Benoît Coeuré 46 ( * ) , indique que « les aides ont compensé la baisse du chiffre d'affaires subie au deuxième trimestre à un niveau en moyenne substantiel mais très variable selon les secteurs », notamment parce que la masse salariale, quasi intégralement indemnisée par l'activité partielle, représente une part très variable du chiffre d'affaires selon les secteurs . Par exemple, dans le secteur des matériels de transport, la baisse du chiffre d'affaires de 48 % n'a été compensée qu'à hauteur de seulement 2 % par les subventions.

À cet égard, il apparaît regrettable que la France ait tant tardé à adopter un dispositif permettant d'indemniser plus largement les coûts fixes , sur le modèle mis en place dès le premier confinement par l'Allemagne. À titre de rappel, l'aide de l'État versée par le fonds de solidarité s'élevait à un montant forfaitaire de 1 500 euros par mois durant le premier confinement, tandis que le montant retenu en Allemagne était proportionné aux coûts fixes non couverts par l'activité et les autres aides, plafonné à 15 000 euros sur trois mois.

3. Après un an de crise sanitaire, une interrogation sur la capacité des entreprises à honorer leurs remboursements

Si les PGE ont permis aux entreprises de sécuriser leur trésorerie face à la première vague de l'épidémie, l'efficacité et les conséquences du dispositif sur les entreprises interrogent à plus long terme.

Comme le relevait la Banque de France, en décembre dernier, à propos du risque de défaut des entreprises françaises, « une bifurcation [est] possible : une reprise assez rapide minimiserait les pertes et favoriserait un remboursement accéléré du surcroît de dette ; une activité durablement déprimée pourrait au contraire aggraver rapidement la situation sans que les dispositifs de soutien publics ne puissent contenir le risque » 47 ( * ) .

Face à cette situation, à la demande du Gouvernement, les établissements de crédit se sont engagés par l'intermédiaire de la Fédération bancaire françaises (FBF) à accepter toutes les demandes de différé supplémentaire d'un an d'amortissement du PGE . Contrairement à la première année, au cours de laquelle l'entreprise n'encourait aucune échéance, ce report complémentaire ne porte que sur le principal du prêt, les intérêts et la commission de garantie de l'État devant, pour leur part, être acquittés.

Les premiers éléments confirment que la majorité des entreprises font usage de cette faculté : au 23 avril, la FBF indiquait que 53 % des 500 000 entreprises ayant formulé leur choix d'amortissement optaient pour le différé complémentaire d'un an. Parmi ces entreprises, qui représentent les trois quarts des PGE octroyés, une large majorité opte pour un remboursement sur la durée maximale autorisée ( 68 % des entreprises ), 14 % choisissant de le rembourser dès 2021, 6 % de l'amortir entre 2022 et 2023 et 11 % de l'amortir entre 2024 et 2025. Pour certaines d'entre elles, le choix correspond sans doute à un comportement de précaution face à l'incertitude du calendrier et des conditions de la reprise d'activité.

Force est néanmoins de constater que cet ajustement n'apporte qu'une réponse imparfaite , étant donné qu'il contribue in fine à intensifier les échéances ultérieures, la durée totale du PGE restant identique .

Comme le souligne l'étude de l'Institut des politiques publiques, « la persistance de la crise du fait des deuxième et troisième vagues oblige les entreprises à épuiser encore davantage leurs réserves de liquidités et de fonds propres » 48 ( * ) . De nombreuses entreprises réfléchissent à la façon dont elles pourront honorer les remboursements du PGE qu'elles ont contracté, alors qu' un tiers d'entre elles aurait déjà consommé une majorité du montant octroyé 49 ( * ) et que 8 % des TPE et PME craignent déjà de ne pas pouvoir le rembourser 50 ( * ) .

Par ailleurs, les choix initiaux de la France, qualifiés d'« agressifs » par l'étude comparative de Bruegel, réduisent les marges de manoeuvre pour la suite . En effet, si certains pays européens ont retenu un délai d'amortissement plus long, allant parfois jusqu'à dix ans, c'est en faisant usage de la souplesse laissée par le cadre temporaire des aides d'État 51 ( * ) et en retenant des taux d'intérêt fortement supérieurs 52 ( * ) .

Un allongement de la durée de remboursement des PGE au-delà de six ans, avancé comme une possibilité par le Gouvernement 53 ( * ) , ne devrait donc pas être retenu pour des raisons tant pratiques que juridiques . D'autres mesures, visant à améliorer la solvabilité des entreprises, sont à privilégier.

C'est la raison pour laquelle il importe désormais de définir des mesures d'accompagnement pour traiter les écueils susceptibles d'être engendrés par les PGE à moyen terme , comme l'envisage ce rapport.

* 34 Laurent Bach, Nicolas Ghio, Arthur Guillouzouic, Clément Malgouyres, « Rapport d'évaluation de la contrainte pour les entreprises du remboursement des prêts garantis par l'État », Institut des politiques publiques, avril 2021. L'intégralité de l'étude est reproduite en annexe du présent rapport.

* 35 Laurent Bach et al., Institut des politiques publiques, rapport précité, avril 2021, étude précitée, pp. 27-28.

* 36 Ibid ., p. 27.

* 37 S'il faut y voir un facteur positif pour la sinistralité ultérieure du dispositif, il a fallu définir des solutions alternatives pour les entreprises écartées. C'est d'abord le rôle qu'a joué efficacement le médiateur du crédit, en offrant une « voie d'appel » aux entreprises s'étant vu refuser un PGE, aboutissant favorablement dans plus de la moitié des cas. En 2020, 14 147 entreprises ont été éligibles à la médiation, dont une forte proportion de TPE (84 %), pour l'essentiel au cours du deuxième trimestre 38 , lors de la phase d'intense diffusion des PGE. Au-delà, à l'initiative du Sénat, une solution ad hoc de prêts participatifs octroyés par le fonds de développement économique et social (FDES) a été prévue par la deuxième loi de finances rectificative pour 2020. Au 31 mars 2021, 113 aides avaient été octroyées dans le cadre de ce dispositif, pour un montant total de 87 millions d'euros.

* 39 Au 23 avril 2021, source Banque de France.

* 40 Laurent Bach et al., Institut des politiques publiques, rapport précité, avril 2021, pp. 35-37.

* 41 Benjamin Hadjibeyli, Guillaume Roulleau, Arthur Bauer, « L'impact de la pandémie de Covid-19 sur les entreprises françaises », direction générale du Trésor, Trésor-Éco n° 282, avril 2021.

* 42 Article 6 de la loi n° 2020-289 du 23 mars 2020 de finances rectificative pour 2020.

* 43 Réponse de la Banque de France au questionnaire du rapporteur général.

* 44 Laurent Bach et al., Institut des politiques publiques, rapport précité, avril 2021, pp. 48 et 53.

* 45 BCE, « Automatic fiscal stabilisers in the euro area and the Covid-19 crisis », ECB Economic Bulletin, Issue 6/2020, 2020.

* 46 Rapport d'étape du comité de suivi et d'évaluation des mesures de soutien financier aux entreprises confrontées à l'épidémie de Covid-19, avril 2021.

* 47 Banque de France, « Évaluation des risques du système financier », précité, décembre 2020, p. 43.

* 48 Laurent Bach et al., Institut des politiques publiques, rapport précité, avril 2021, p. 15.

* 49 En septembre 2020, selon l'étude « Fragilités et résilience des entreprises dans la crise covid », Groupe BPCE, 9 décembre 2020, p. 10.

* 50 Selon le baromètre Bpifrance-Rexecode, février 2021.

* 51 Point 25 b), Commission européenne, « Encadrement temporaire des mesures d'aide d'État visant à soutenir l'économie dans le contexte actuel de la flambée de Covid-19 », version consolidée à jour de la communication C(2021) 564 du 28 janvier 2021.

* 52 Comme en Allemagne, en Italie ou au Royaume-Uni, où les taux d'intérêt appliqués s'élèvent, pour des prêts garantis à 100 % et d'une maturité de 10 ans, respectivement à 3 %, 2 % et 2,5 %.

* 53 Voir par exemple les déclarations du ministre de l'économie, des finances et de la relance, M. Bruno Le Maire, lors de son audition devant la commission des finances du Sénat le 27 janvier 2021 .