DEUXIÈME

PARTIE

DISPOSITIONS RELATIVES AUX RECETTES ET À

L'ÉQUILIBRE GÉNÉRAL DE LA SÉCURITÉ SOCIALE

POUR L'EXERCICE 2024

TITRE

IER

DISPOSITIONS RELATIVES AUX RECETTES, AU RECOUVREMENT ET À LA

TRÉSORERIE

CHAPITRE

IER

RENFORCER LA LUTTE CONTRE LA FRAUDE AUX COTISATIONS

Article

5

Réforme de la procédure de l'abus de droit,

sécurisation du dispositif d'avance immédiate de crédit

d'impôt et adaptation de son calendrier

Cet article vise à limiter le risque de fraude dans le cadre du versement immédiat des aides aux services à la personne, à reporter le déploiement de l'avance des aides à la garde des jeunes enfants et aux bénéficiaires de l'APA et de la PCH, et à simplifier la procédure d'abus de droit.

La commission propose d'adopter cet article modifié par les amendements qu'elle a adoptés.

I - Le dispositif proposé : un encadrement plus strict et une révision du calendrier de déploiement du dispositif d'avance des aides aux services à la personne, ainsi qu'une simplification de la procédure d'abus de droit

A. Le Gouvernement souhaite apporter des ajustements au versement immédiat des aides aux services à la personne et à la procédure d'abus de droit

1. Le dispositif d'avance des aides sociales et fiscales aux services à la personne doit être adapté afin de lutter plus efficacement contre la fraude et de tenir compte de diverses contraintes techniques

a) Le versement immédiat des aides sociales et fiscales aux services à la personne a fait l'objet d'une expérimentation à compter de 2020 (LFSS pour 2020)

Comme tout crédit d'impôt, le crédit d'impôt pour l'emploi d'un salarié à domicile45(*) présente le désavantage de ne bénéficier effectivement aux particuliers recourant aux services à la personne que six à dix-huit mois après le paiement de la prestation de services, lors de l'émission de l'avis d'imposition.

Le crédit d'impôt pour l'emploi d'un salarié à domicile

Instauré en 199146(*), le crédit d'impôt pour l'emploi d'un salarié à domicile bénéficie aux contribuables domiciliés en France au titre :

- de l'emploi d'un salarié assurant la garde d'enfants, les services à domicile relatifs aux tâches ménagères ou familiales ou l'assistance aux personnes âgées, aux personnes handicapées ou aux autres personnes qui ont besoin d'une aide personnelle à leur domicile ou d'une aide à la mobilité ;

- du recours à une association, une entreprise ou un organisme déclaré qui rend exclusivement de tels services ;

- du recours à un organisme à but non lucratif ayant pour objet l'aide à domicile et habilité au titre de l'aide sociale ou conventionné par un organisme de sécurité sociale.

Le crédit d'impôt est égal à 50 % des dépenses afférentes nettes des aides perçues au titre de l'emploi du salarié à domicile (allocation personnalisée pour l'autonomie - APA, prestation de compensation du handicap - PCH, complément de libre choix du mode de garde - CMG47(*), etc.), dans la limite d'un plafond dépendant de la composition du foyer fiscal.

De même, l'allocation personnalisée pour l'autonomie (APA)48(*) à domicile et la prestation de compensation du handicap (PCH)49(*) ne sont perçues qu'un mois après le paiement de la prestation par le particulier employeur ou le prestataire de services.

Or, en empêchant d'afficher de façon contemporaine le coût restant réellement à la charge du particulier employeur, ces délais favorisent le travail dissimulé dans le secteur des services à la personne et, à tout le moins, n'incitent pas au recours à ces services.

Le législateur a donc approuvé l'expérimentation, à partir de 2020, du versement immédiat des aides sociales et fiscales aux services à la personne50(*).

Ce mécanisme, dont la montée en charge se poursuit actuellement, permet aux personnes recourant aux services éligibles au crédit d'impôt pour l'emploi d'un salarié à domicile, à l'exclusion, pour l'heure, de celles qui recourent à des services de garde d'enfants de moins de six ans et des bénéficiaires de l'APA et de la PCH51(*), d'adhérer à un dispositif les dispensant de faire l'avance d'une part de leurs charges directes couvertes par les aides auxquelles elles sont éligibles.

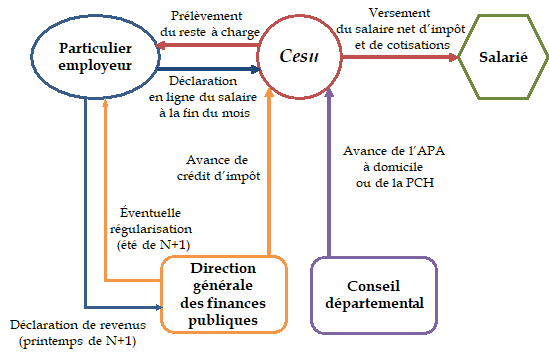

Les droits au crédit d'impôt abondent ainsi le compte personnel de chaque bénéficiaire et sont déduits des sommes à prélever sur son compte bancaire au titre :

- soit de la rémunération du salarié à domicile, dans le cas des particuliers employeurs utilisant le dispositif Cesu+, qui leur permet de confier aux Urssaf le soin de prélever sur leur compte bancaire la somme correspondant à la rémunération brute de leur salarié à domicile et de verser à celui-ci son salaire net d'impôts et de prélèvements sociaux52(*) ;

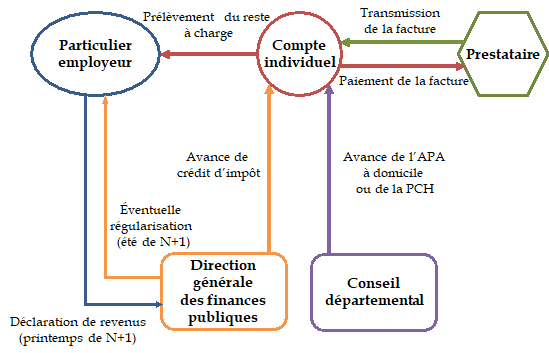

- soit du règlement des factures émises par le prestataire de services à domicile.

Dans le premier cas, l'accord du salarié est requis. Celui-ci doit, à cet effet, créer un compte personnel et enregistrer son RIB en vue du versement de son salaire.

Dans le second, le compte personnel est créé par le prestataire de services sur la base des informations transmises par le particulier, ce dernier devant ensuite confirmer son inscription et l'appariement du prestataire à son compte. Les factures sont ainsi transmises directement sur le compte du client, par voie dématérialisée. Un courriel ou un SMS informe celui-ci de la réception d'une facture, à partir de laquelle il peut la valider ou la contester sous 48 heures ; à défaut d'action de sa part au terme de ce délai, la facture est présumée validée. Le reste à charge est alors prélevé sur le compte bancaire du particulier dans un délai de cinq jours.

Fonctionnement du versement immédiat des aides sociales et fiscales aux services à la personne au particulier employeur

Source : Commission des affaires sociales du Sénat

Fonctionnement du versement immédiat des aides sociales et fiscales aux services à la personne au particulier client d'un prestataire de services

Source : Commission des affaires sociales du Sénat

L'avance du crédit d'impôt revêt, dans tous les cas, un caractère optionnel et est conditionnée au choix du bénéficiaire des prestations de services à domicile.

b) L'avance du crédit d'impôt pour l'emploi d'un salarié à domicile a été généralisée en 2022 (LFSS pour 2022)

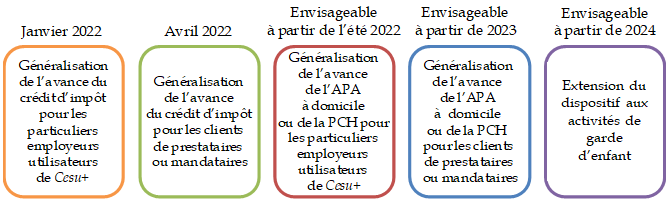

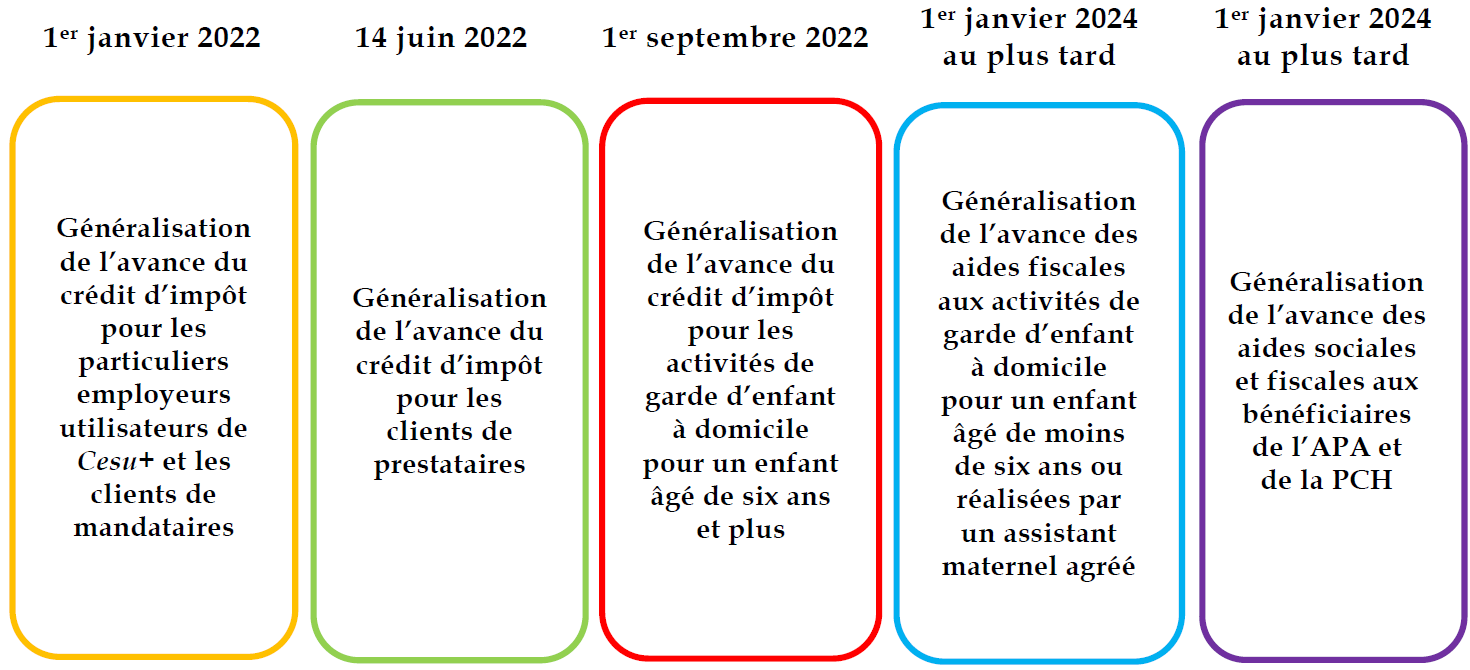

(1) La contemporanéisation des aides sociales et fiscales aux services à la personne devait être progressivement mise en oeuvre d'ici à 2024

En 2021, le législateur a approuvé la généralisation progressive du dispositif de versement immédiat des aides sociales et fiscales aux services à la personne53(*), à commencer par l'avance du crédit d'impôt pour l'emploi d'un salarié à domicile dès 2022.

Du fait de la complexité technique du dispositif, liée notamment aux interactions avec les conseils départementaux, la mise en oeuvre de l'avance des aides aux bénéficiaires de l'APA et de la PCH a été reportée à 2023.

À partir de 2024, le dispositif devait être étendu à la garde d'enfants. Le crédit d'impôt pour l'emploi d'un salarié à domicile ou le crédit d'impôt pour frais de garde des jeunes enfants54(*) pourraient ainsi être avancés aux particuliers concernés en sus du complément de libre choix du mode de garde (CMG)55(*), déjà déduit des sommes dues au titre de la rémunération du salarié pour les particuliers utilisateurs du service Pajemploi+56(*).

Le crédit d'impôt pour frais de garde des jeunes enfants et le complément de libre choix du mode de garde

Le crédit d'impôt pour frais de garde des jeunes enfants est égal à 50 % des dépenses effectivement supportées par le contribuable concerné pour la garde hors du domicile des enfants âgés de moins de six ans qu'il a à sa charge par un assistant maternel agréé ou un établissement de garde. Depuis 202357(*), ces dépenses sont retenues dans la limite de 3 500 euros par enfant à charge et à 1 750 euros lorsque l'enfant est réputé à charge égale de l'un et l'autre de ses parents. Si le crédit d'impôt excède l'impôt dû, l'excédent est restitué au contribuable.

Le CMG est une prestation accordée au ménage ou à la personne qui emploie un assistant maternel agréé ou un garde d'enfant à domicile. Il comprend une part calculée en fonction du montant des cotisations et contributions sociales correspondant à la rémunération de la personne qui assure la garde de l'enfant et une part calculée en fonction de la rémunération nette de cette dernière.

Le CMG est versé à la condition que le ménage ou la personne exerce une activité professionnelle, sauf lorsque la personne ou les deux membres du couple poursuivent des études, lorsque la personne ou les deux membres du couple sont signataires d'un contrat de service civique, lorsque la personne ou au moins l'un des membres du couple bénéficie de l'allocation aux personnes handicapées (AAH) ou de l'allocation de solidarité spécifique (ASS) et lorsque la personne est bénéficiaire du revenu de solidarité active (RSA) et inscrite dans une démarche d'insertion professionnelle.

Calendrier initial de la généralisation du versement immédiat des aides fiscales et sociales aux services à la personne

Source : Rapport fait au nom de la commission des affaires sociales sur le projet de loi de financement de la sécurité sociale pour 2023 par Mme Élisabeth Doineau, rapporteure générale, sénatrice, tome II (n° 99, 2022-2023)

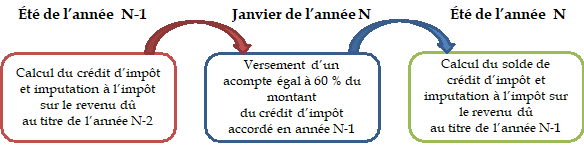

Désormais, l'acompte d'une partie du crédit d'impôt versé chaque année en janvier est réduit du montant des avances versées au cours des huit premiers mois de l'année précédente58(*). Si le montant des avances versées excède le montant du crédit d'impôt, aucun acompte n'est versé.

L'acompte du crédit d'impôt pour l'emploi d'un salarié à domicile

Depuis 201959(*), les contribuables perçoivent, en janvier de l'année (N) de la liquidation de l'impôt afférent aux revenus de l'année précédente (N-1), un acompte sur le montant du crédit d'impôt égal à 60 % du montant qui leur a été accordé en année N-1 lors de la liquidation de l'impôt afférent aux revenus de l'avant-dernière année (N-2). Le solde est régularisé lors de la liquidation de l'impôt afférent aux revenus de l'année N-1, au cours de l'été de l'année N60(*).

Modalités de versement du crédit d'impôt pour l'emploi d'un salarié à domicile depuis 2019

Source : Rapport fait au nom de la commission des affaires sociales sur le projet de loi de financement de la sécurité sociale pour 2023 par Mme Élisabeth Doineau, rapporteure générale, sénatrice, tome II (n° 99, 2022-2023)

En outre, depuis 202061(*), dans le cas où il cesserait d'avoir recours aux services à la personne ou dans celui où les dépenses afférentes diminueraient en année N par rapport à l'année N-1, le particulier peut demander à l'administration fiscale, avant le 1er décembre de l'année N, à percevoir en année N+1 un montant inférieur à celui qu'il a perçu en année N au titre de l'année N-1.

(2) Le dispositif Cesu+ a été adapté à cette nouvelle donne pour les particuliers employeurs et les clients de mandataires

Dans le cadre de la généralisation du versement immédiat du crédit d'impôt, le législateur a prévu que le prélèvement bancaire des sommes dues au titre de la rémunération du salarié à domicile réalisé par l'Urssaf dans le cadre du dispositif Cesu+ tienne compte à la fois des sommes versées par le particulier employeur à son salarié, directement ou par l'intermédiaire d'un mandataire, et de l'avance du crédit d'impôt62(*), le montant de cette aide étant régularisé lors de l'établissement de l'impôt sur le revenu.

Les plafonds annuels de l'avance du crédit d'impôt ont été fixés par décret63(*). Ceux-ci s'élèvent ainsi à 10 000 euros pour les invalides obligés d'avoir recours à l'assistance d'une tierce personne pour effectuer les actes ordinaires de la vie, pour les personnes ayant à leur charge une personne invalide placée dans une telle situation et vivant sous leur toit ou un enfant donnant droit au complément d'allocation d'éducation de l'enfant handicapé, et à 6 000 euros dans les autres cas64(*).

En cas de défaut de paiement des sommes dues, l'employeur est privé de la possibilité d'utiliser le dispositif tant qu'il est débiteur et n'y est de nouveau admis qu'à compter de la période d'activité correspondant au mois suivant le constat par l'Urssaf de la régularisation de la situation65(*). Lorsqu'il est exclu du dispositif pour ce motif, la créance de la rémunération due au salarié est transférée à l'Urssaf.

En outre, sans préjudice des sanctions pénales applicables, l'employeur ou le salarié qui déclare des prestations fictives est exclu du dispositif pour une durée pouvant aller jusqu'à cinq années66(*). La possibilité de l'utiliser est rétablie sur demande de l'utilisateur à l'issue de la période d'exclusion, sous réserve du paiement de l'intégralité des sommes dues à l'Urssaf.

(3) Un dispositif spécifique a été dédié aux prestataires de services

Par ailleurs, un nouveau dispositif a été créé afin de permettre aux particuliers ayant recours à un prestataire de services :

- d'autoriser le prestataire à déclarer à l'Urssaf les sommes dues au titre des prestations réalisées, dont il est simultanément informé ;

- d'accepter ou de contester la déclaration effectuée par le prestataire auprès de l'Urssaf, celle-ci étant réputée acceptée en l'absence de contestation dans un délai de deux jours francs à compter de sa réception par le particulier ;

- d'autoriser l'Urssaf à prélever sur un compte bancaire les sommes dues au titre des prestations réalisées à l'issue d'un délai de deux jours francs, après prise en compte des aides sociales et fiscales dont bénéficie le particulier67(*).

Le prestataire utilise quant à lui ce dispositif pour :

- enregistrer les particuliers qui en font la demande auprès de l'Urssaf pour leur permettre de bénéficier de ce service ;

- de déclarer les informations relatives aux sommes dues par chaque particulier pour lequel il a réalisé des prestations ;

- de percevoir de l'Urssaf le montant dû par chaque particulier après déduction des sommes versées directement par lui.

Les structures d'intermédiation entre un particulier et un prestataire, notamment les plateformes de mise en relation, peuvent, lorsqu'elles sont mandatées par le prestataire, effectuer pour son compte, en qualité de tiers déclarant, l'enregistrement du particulier auprès de l'Urssaf et la déclaration des informations relatives aux sommes dues par celui-ci68(*).

Seuls peuvent adhérer au dispositif les prestataires de services :

- respectant les conditions d'agrément, de déclaration et d'autorisation auxquelles sont astreints les organismes de services à la personne69(*) ;

- n'ayant pas fait l'objet d'un constat de l'infraction de travail illégal70(*) au cours des cinq années précédentes ;

- à jour de leurs obligations de déclaration et de paiement auprès des Urssaf et des caisses générales de sécurité sociale (CGSS), ainsi qu'en matière d'impôts sur les sociétés ou, le cas échéant, d'impôt sur le revenu et de TVA ;

- approuvant la charte d'utilisation du service établie par l'Urssaf Caisse nationale71(*).

Sont exclus de la possibilité d'utiliser le dispositif :

- le particulier, en cas de défaut total ou partiel de paiement des sommes dues après acceptation de la prestation, auquel cas le prestataire recouvre lui-même les sommes qui lui sont dues auprès de son client. La possibilité d'utiliser le dispositif est rétablie dès que l'intégralité des sommes dues à l'Urssaf a été acquittée. Si une telle situation se produit trois fois au cours de la même année, le particulier est exclu du dispositif jusqu'au terme de cette année ;

- sans préjudice des sanctions pénales applicables, le particulier ou le prestataire qui accepte ou déclare des prestations fictives. La durée de l'exclusion ne peut excéder cinq années, la possibilité d'utiliser le service étant rétablie sur demande de l'utilisateur à l'issue de la période d'exclusion, sous réserve du paiement de l'intégralité des sommes dues à l'Urssaf ;

- le prestataire, en cas de méconnaissance de la charte d'utilisation du service non régularisée ou non justifiée dans le délai d'un mois. Une exclusion est alors prononcée pour une durée de six mois, la possibilité d'utiliser le service étant rétablie automatiquement à l'issue de cette période, sous réserve du respect des exigences de la charte. En cas de récidive dans un délai d'un an à l'issue de la période d'exclusion, une nouvelle exclusion peut être prononcée pour une durée n'excédant pas trois ans72(*).

(4) La prolongation de l'expérimentation devait permettre de préparer l'avance des aides aux bénéficiaires de l'APA et de la PCH à l'horizon de 2023

Le cadre expérimental du dispositif a, quant à lui, été étendu jusqu'au 31 décembre 2022 afin de permettre la poursuite des travaux préparatoires au versement de l'avance des aides aux bénéficiaires de l'APA et de la PCH.

c) Le calendrier de déploiement du versement immédiat des aides sociales et fiscales a été révisé en 2022 (LFSS pour 2023)

(1) Le champ du dispositif a été étendu et son contrôle renforcé

En 202273(*), le législateur a permis aux plateformes et « têtes de réseau », qui déclarent la prestation pour le compte du prestataire sans l'avoir effectivement réalisée, structures peu nombreuses mais représentant un grand nombre d'utilisateurs, d'adhérer au service74(*), tout en leur rendant applicables les sanctions et procédures de récupération prévues pour les prestataires effectifs75(*).

Dans le même temps, le champ des contrôles Urssaf a été étendu aux organismes qui déclarent la réalisation de prestations de services en vue de bénéficier de l'avance (prestataires, plateformes ou « têtes de réseau »)76(*).

(2) La généralisation de l'avance des aides aux bénéficiaires de l'APA et de la PCH a dû être reportée

Du fait de difficultés techniques liées, notamment, à la nécessité de mener des travaux plus poussés avec les conseils départementaux77(*), qui versent ces prestations dans des conditions variant considérablement en fonction des instruments techniques utilisés, la généralisation du versement immédiat des aides aux bénéficiaires de l'APA et de la PCH, prévue pour le 1er janvier 2023, a été reportée à « une date fixée par décret, et au plus tard à compter du 1er janvier 2024 ».

(3) La mise en oeuvre anticipée de l'avance des aides fiscales aux activités de garde d'enfants de plus de six ans a été régularisée

Les prestations de garde d'enfants de plus de six ans, déclarées au travers du dispositif Cesu, ne sont pas éligibles à la prestation d'accueil du jeune enfant, dont le CMG est une composante, ce qui simplifiait considérablement le déploiement du dispositif pour ce public.

L'avance des aides fiscales accordées dans ce cadre a ainsi été généralisée dès septembre 2022, plus d'un an plus tôt que prévu.

En revanche, la date de généralisation du versement immédiat des aides fiscales aux activités de garde d'enfants de moins de six ans a été fixée à « une date fixée par décret, et au plus tard à compter du 1er janvier 2024 », dans la mesure où le dispositif Pajemploi, qui permet la déclaration de ces prestations, doit être entièrement rénové à cette échéance.

Calendrier révisé de la généralisation du versement immédiat des aides fiscales et sociales aux services à la personne

Source : Rapport fait au nom de la commission des affaires sociales sur le projet de loi de financement de la sécurité sociale pour 2023 par Mme Élisabeth Doineau, rapporteure générale, sénatrice, tome II (n° 99, 2022-2023)

(4) Une nouvelle prolongation du cadre expérimental a été actée

Par conséquent, la clôture de l'expérimentation a été reportée du 31 décembre 2022 à « une date fixée par décret, et au plus tard le 31 décembre 2023 » et son champ étendu, d'une part, à la garde d'enfants et, d'autre part, au crédit d'impôt pour frais de garde des jeunes enfants, ainsi que, pour les particuliers employeurs et les clients de mandataires, au CMG.

d) Face au développement de la fraude et aux contraintes techniques qui se sont fait jour, de nouveaux ajustements s'avèrent nécessaires

(1) La multiplication des cas de fraude appelle une réponse rapide

Le dispositif a incontestablement rencontré un franc succès : d'après le Gouvernement, 300 000 particuliers employeurs y recouraient en juillet 2023, de même que 500 000 clients de prestataires et mandataires.

Toutefois, un certain nombre d'organismes prestataires seraient à l'origine de pratiques frauduleuses telles que la création de structures temporaires dans l'objectif de percevoir le paiement de prestations fictives ou la déclaration de sommes prétendument versées directement par le particulier au prestataire au titre de prestations fictives dans le but de bénéficier de l'avance du crédit d'impôt sans prélèvement sur le compte du particulier.

Le Gouvernement souhaite donc renforcer l'arsenal législatif anti-fraude existant pour lutter plus efficacement contre ces pratiques, qui représentent un risque de fraude évalué par le Gouvernement à 10 millions d'euros par an.

(2) La mise en oeuvre de l'avance des aides aux bénéficiaires de l'APA et de la PCH n'est pas envisageable pour 2024

Par ailleurs, le Gouvernement tire de l'expérimentation de l'avance des aides aux bénéficiaires de l'APA et de la PCH plusieurs constats faisant obstacle à sa généralisation au 1er janvier 2024. Il relève en particulier des difficultés :

- en cas de remplacement temporaire du salarié ou du prestataire de services, les remplaçants n'adhérant pas nécessairement au service, ce qui prive les intéressés du bénéfice de l'avance ;

- en cas d'attribution rétroactive de ces aides à un particulier ayant déjà bénéficié de l'avance au titre de la même période, une révision du reste à charge devant être menée ;

- en cas d'absence d'accompagnement à l'usage du numérique par des proches ou des aidants des bénéficiaires de ces prestations, dont l'autonomie est considérablement réduite.

En outre, le déploiement programmé des systèmes d'information nationaux de l'APA et de la PCH, qui devrait intervenir « à horizon 2025-2026 »78(*), annihilerait l'intérêt des développements informatiques que pourraient conduire préalablement les conseils départementaux en vue de la généralisation de l'avance des aides sociales.

Enfin, le Gouvernement juge que les bénéficiaires de ces aides seraient moins demandeurs de la mise en oeuvre du dispositif que ne l'étaient ceux du seul crédit d'impôt, dans la mesure où ils sont plus éloignés des outils numériques et perçoivent des sommes moindres au titre du crédit d'impôt du fait de la subsidiarité de celui-ci.

Il est donc proposé de réviser une nouvelle fois le calendrier de déploiement du dispositif afin de reporter la généralisation de l'avance des aides sociales et fiscales aux bénéficiaires de l'APA et de la PCH.

(3) Le calendrier de généralisation de l'avance des aides à la garde d'enfants doit lui aussi être revu

Au surplus, le Gouvernement invite le Parlement à repousser la mise en oeuvre de l'avance du crédit d'impôt pour les activités de garde d'enfants à domicile pour un enfant âgé de moins de six ans ou réalisées par un assistant maternel agréé, la refonte de Pajemploi étant toujours en cours et la réforme du CMG - refonte du mode de calcul, partage de la prestation en cas de garde alternée et extension à la garde d'enfants de six à douze ans pour les familles monoparentales - devant entrer en vigueur en 202579(*).

Il s'agit également de prendre en compte le cas des parents ayant recours à un établissement d'accueil du jeune enfant (EAJE) et bénéficiant du CMG « structure »80(*), en faveur desquels la mise en oeuvre de l'avance ne serait envisageable qu'une fois la réforme du tiers payant accomplie, soit postérieurement à 202481(*). En effet, la généralisation de l'avance pour les prestations de garde d'enfants à l'exception de celles réalisées par les EAJE serait préjudiciable à ces derniers, au bénéfice des assistants maternels.

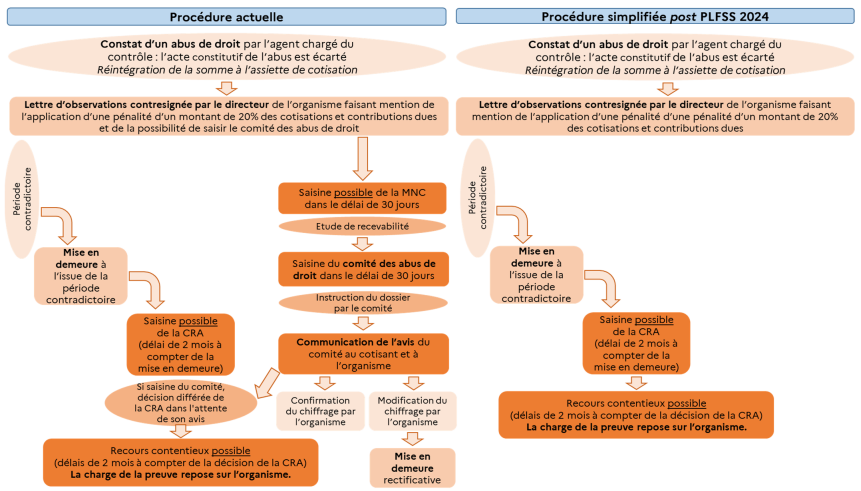

2. La rigueur de la procédure d'abus de droit complexifie la tâche des organismes de recouvrement

Les actes constitutifs d'un abus de droit, c'est-à-dire ceux qui ont un caractère fictif ou qui, recherchant le bénéfice d'une application littérale des textes à l'encontre des objectifs poursuivis par leurs auteurs, n'ont pu être inspirés par aucun autre motif que celui d'éluder ou d'atténuer les contributions et cotisations sociales auxquelles le cotisant est tenu ou que le cotisant, s'il n'avait pas passé ces actes, aurait normalement supportées, eu égard à sa situation ou à ses activités réelles, peuvent être écartés par les Urssaf et les CGSS82(*) ou par les caisses de mutualité sociale agricole (MSA)83(*) comme ne leur étant pas opposables, et ce afin d'en restituer le véritable caractère.

En cas de désaccord sur les rectifications notifiées sur ce fondement, la loi prévoit que le litige soit soumis, à la demande du cotisant ou des organismes de recouvrement, à l'avis du comité des abus de droit. Quel que soit l'avis rendu par ce dernier, la charge de la preuve incombe aux organismes de recouvrement en cas de réclamation.

En tout état de cause, l'abus de droit entraîne l'application d'une pénalité égale à 20 % des cotisations et contributions dues.

La composition et la saisine du comité des abus de droit

Le comité des abus de droit est présidé par un conseiller à la Cour de cassation84(*). Il comprend en outre :

- un conseiller d'État ;

- un conseiller maître à la Cour des comptes ;

- un avocat ayant une compétence en droit social ;

- un expert-comptable ;

- un professeur des universités, agrégé de droit ;

- un inspecteur général des affaires sociales.

Ces membres sont nommés, pour une durée de trois ans renouvelable, par arrêté du ministre chargé de la sécurité sociale sur proposition de différentes autorités.

Lorsque le directeur de l'organisme chargé du recouvrement décide de mettre en oeuvre la procédure d'abus de droit, il contresigne à cet effet la lettre d'observations adressée au cotisant, qui mentionne la possibilité de saisir le comité et les délais impartis pour ce faire85(*).

Le cotisant dispose d'un délai de 30 jours à compter de la réception de cette lettre pour demander à la mission nationale de contrôle et d'audit des organismes de sécurité sociale (MNC)86(*) que le litige soit soumis à l'avis du comité. S'il formule dans ce délai des observations à la lettre, il dispose d'un nouveau délai de 30 jours à compter de la réception de la réponse de l'organisme de recouvrement.

Dans un délai de 30 jours, la MNC saisit le comité des demandes recevables et avertit l'organisme de recouvrement. Ce dernier et le cotisant sont alors invités à produire leurs observations dans un délai de 30 jours et reçoivent communication des observations produites par l'autre partie.

Si le cotisant a formé, devant la commission de recours amiable87(*), une réclamation portant sur une décision de redressement prise dans le cadre de la même procédure que celle qui a donné lieu à la saisine du comité des abus de droit, la commission diffère son avis ou sa décision dans l'attente de l'avis du comité.

Le président communique l'avis du comité au cotisant, ainsi qu'à l'organisme de recouvrement, qui notifie sa décision au cotisant et, en cas de modification du redressement, lui adresse une mise en demeure rectificative dans un délai de 30 jours.

Or, depuis 2015, en raison d'un risque juridique lié au non-renouvellement du comité des abus de droit88(*), les Urssaf écartaient les actes présentant les caractéristiques d'un abus de droit sur le seul fondement du non-respect de la législation en vigueur et procédaient au redressement des sommes dues sans recourir à la qualification d'abus de droit, ni, par conséquent, appliquer la pénalité de 20 % et permettre au cotisant de demander que le litige soit soumis à l'avis du comité.

La Cour de cassation a depuis jugé à plusieurs reprises qu'un organisme de recouvrement écartant un acte juridique au motif qu'il revêt un caractère fictif ou qu'il a pour seul objet d'éluder ou d'atténuer les cotisations dues « se place nécessairement sur le terrain de l'abus de droit » de manière implicite et doit par conséquent se conformer à la procédure légale et qu'à défaut de ce faire, entachant de nullité les opérations de contrôle et de recouvrement89(*).

Les Urssaf et les CGSS devraient donc désormais qualifier d'abus de droit « toute situation dans laquelle un organisme de recouvrement remet en cause la réalité d'une décision prise par l'employeur, requalifie un avantage ou a une interprétation divergente de celle de l'employeur sur la nature de la somme versée »90(*).

Le Gouvernement ne jugeant cette situation souhaitable ni pour les cotisants ni pour les organismes de recouvrement, d'autant qu'elle a engendré une perte de 3,75 millions d'euros environ au premier semestre 2023, une simplification de la procédure d'abus de droit lui paraît nécessaire.

B. Le PLFSS pour 2024 tend donc à réviser les modalités de mise en oeuvre du versement immédiat des aides aux services à la personne et à alléger la procédure d'abus de droit

1. Le dispositif d'avance des aides sociales et fiscales aux services à la personne serait plus strictement encadré et le déploiement de ses dernières composantes reporté

a) Pour l'heure, les modalités de versement immédiat du crédit d'impôt seraient adaptées aux pratiques frauduleuses constatées

Le Gouvernement formule plusieurs propositions tendant à renforcer les moyens de la lutte contre les pratiques frauduleuses qui se sont fait jour à l'occasion du déploiement de l'avance des aides fiscales aux services à la personne.

(1) Les comptes bancaires sur lesquels sont prélevées et versées les sommes dues dans le cadre du dispositif d'avance du crédit d'impôt seraient soumis à des critères d'identification et de domiciliation

En premier lieu, les particuliers employeurs recourant au service Cesu+ ne seraient plus prélevés de leur reste à charge par les Urssaf que sur un compte bancaire domicilié en France ou dans l'espace unique de paiement en euros de l'Union européenne (zone SEPA) et dont ils seraient titulaires91(*), tandis que la rémunération du salarié lui serait versée uniquement sur un compte répondant aux mêmes exigences (a du 2° du I).

Cette obligation serait également applicable aux clients de prestataires de services (a du 3° du I), ainsi qu'aux prestataires eux-mêmes (c du 3° du I).

(2) Les sanctions infligées aux employeurs et à leurs salariés en cas de fraude seraient durcies et certaines garanties exigées

Le Gouvernement propose de compléter les dispositions établissant les motifs d'exclusion du service Cesu+ dans le cadre du versement immédiat du crédit d'impôt (c du 2° du I).

En seraient ainsi exclus, comme c'est le cas aujourd'hui :

- l'employeur qui se trouverait en situation de défaut total ou partiel de paiement des sommes dues, auquel cas la créance correspondant à la rémunération due au salarié serait toujours transférée à l'Urssaf - il serait procédé, dans le même temps, à une coordination incidente (b du 2° du I) ;

- l'employeur, le salarié et, désormais, le mandataire qui déclarerait des prestations fictives - il serait précisé que le caractère fictif de la prestation peut être apprécié en se fondant notamment sur l'absence de production de pièces établissant sa réalité et sur les justifications avancées d'une telle absence.

De nouveaux cas d'exclusion y seraient ajoutés. Seraient ainsi concernés :

- l'employeur, le salarié ou le mandataire qui ne serait pas en mesure de produire les justificatifs relatifs à la prestation qu'il est tenu de conserver ;

- l'employeur qui se trouverait en situation de surendettement92(*) ;

- l'employeur ou le mandataire qui ne respecterait pas les conditions générales d'utilisation du service.

Dans le cas où le nombre ou le montant des prestations déclarées serait anormalement élevé ou s'il existait des indices du caractère fictif de la prestation déclarée, l'Urssaf serait autorisée à suspendre la possibilité d'utiliser le dispositif pour le particulier employeur.

En outre, dans les cas d'exclusion susmentionnés autres que le surendettement et le non-respect des conditions d'utilisation du service, les Urssaf seraient habilitées à appliquer aux sommes dues une majoration de 10 % en cas de défaut de paiement de ces sommes par l'employeur et de 50 % au plus en cas de déclaration de prestations fictives.

La décision de l'Urssaf d'exclure un employeur, un salarié ou un mandataire du service ou de suspendre la possibilité d'utiliser ce dernier devrait, du reste, être notifiée à l'intéressé et serait contestable devant des tribunaux judiciaires spécialement désignés pour en connaître93(*) - une base juridique serait par conséquent donnée à la désignation de tribunaux pour connaître de ces litiges, ainsi que de ceux qui concerneraient les prestataires94(*) (III).

Les modalités d'application de ces dispositions, notamment le délai de production des justificatifs relatifs aux prestations réalisées, ainsi que les conditions et la durée de l'exclusion et de la suspension, seraient déterminées par décret.

(3) Les prestataires se verraient imposer de nouvelles obligations, en particulier en matière de garanties financières

En parallèle, le Gouvernement souhaite renforcer les conditions au respect desquelles est assujettie la possibilité, pour les prestataires de services, d'utiliser le dispositif qui leur est dédié (b du 4° du I).

Ils seraient toujours tenus, à cet effet, de respecter les conditions d'agrément, de déclaration et d'autorisation auxquels ils sont astreints et de ne pas avoir fait l'objet d'un constat de travail illégal au cours des cinq années précédentes, mais devraient également :

- non plus seulement être à jour de leurs obligations de déclaration et de paiement des cotisations et contributions sociales dues aux Urssaf et aux CGSS ainsi qu'en matière d'impôts sur les sociétés ou, le cas échéant, d'impôt sur le revenu et de TVA, mais aussi produire, selon des modalités qui seraient définies par décret95(*), les éléments attestant du respect effectif de ces obligations ;

- non plus seulement approuver la charte d'utilisation du service, mais en respecter les conditions générales d'utilisation ;

- produire, dans des conditions et sous réserve d'exceptions qui seraient déterminées par décret96(*), des garanties financières suffisantes, étant précisé qu'elles devraient résulter d'un engagement d'un organisme de garantie collective, d'un organisme de crédit ou d'une entreprise d'assurance établie sur le territoire d'un État membre de l'Union européenne ou d'un autre État de l'Espace économique européen (EEE) ou d'une société de financement.

Les membres ou adhérents d'un groupement d'employeurs, d'une coopérative ou d'une coopérative artisanale seraient astreints au respect de ces obligations, à l'exclusion de celles portant sur le respect des conditions d'agrément, de déclaration et d'autorisation et la production de garanties financières.

Dans le même temps, les dispositions établissant les motifs d'exclusion du dispositif seraient complétées (b, c et d du 5° du I).

Seraient ainsi visés, comme c'est le cas aujourd'hui :

- le particulier qui se trouverait en situation de défaut total ou partiel de paiement des sommes dues, auquel cas le prestataire devrait toujours recouvrer lui-même les sommes qui lui sont dues auprès de son client ;

- le particulier ou le prestataire qui accepterait ou déclarerait des prestations fictives - seraient apportées les mêmes précisions que pour les particuliers employeurs sur les éléments pouvant permettre d'apprécier le caractère fictif de la prestation.

De plus, seraient désormais exclus :

- le particulier ou le prestataire qui ne serait pas en mesure de produire les justificatifs relatifs à la prestation qu'il est tenu de conserver - en l'espèce, un arrêté des ministres chargés du budget et de la sécurité sociale devrait désormais fixer la liste des informations et pièces justificatives obligatoirement transmises par les prestataires déclarant des prestations, ainsi que les pièces justificatives que le particulier et le prestataire seraient tenus de présenter à la demande de l'Urssaf, ces pièces devant être conservées dans la limite du délai de prescription de trois ans97(*) (b du 3° du I) ;

- la personne qui utiliserait le dispositif, en cas de méconnaissance des exigences des dispositions du code de la sécurité sociale qui y sont relatives et des conditions générales d'utilisation du service ;

- le prestataire soumis à la procédure de liquidation judiciaire98(*) ;

- le prestataire admis à la procédure de redressement judiciaire99(*), qui ne bénéficierait pas d'un plan de redressement ou qui ne justifierait pas avoir été habilité à poursuivre son activité ;

- le prestataire dont le dirigeant aurait fait l'objet d'une mesure de faillite personnelle ou d'une interdiction de gérer100(*) ;

- le groupement d'employeurs, la coopérative ou la coopérative artisanale, dans le cas où un de ses membres ou adhérents se trouverait dans l'une de ces situations ou ne respecterait pas les conditions au respect desquelles est assujettie l'utilisation par eux du dispositif.

Par ailleurs, l'Urssaf serait habilitée à suspendre la possibilité d'utiliser le dispositif pour le particulier, le prestataire, le groupement d'employeurs, la coopérative ou la coopérative artisanale dont le nombre ou le montant des prestations déclarées ou acceptées serait anormalement élevé ou s'il existait des indices du caractère fictif de la prestation déclarée ou acceptée.

Comme pour les particuliers employeurs, la décision de l'Urssaf d'exclure un particulier ou un prestataire ou de suspendre la possibilité d'utiliser ce dernier serait notifiée à la personne ou à l'organisme concerné.

Les modalités d'application de ces dispositions, notamment le délai de production des justificatifs relatifs aux prestations réalisées, ainsi que les conditions et la durée de l'exclusion ou de la suspension, seraient déterminées par décret.

Les tribunaux judiciaires spécialement désignés mentionnés plus haut seraient compétents pour connaître non plus seulement des recours formés contre la décision de l'Urssaf de recouvrer auprès d'un prestataire des sommes litigieuses versées dans le cadre du dispositif, mais également de ceux qui visent une décision d'exclusion ou de suspension, sans que ces recours doivent être précédés d'un recours préalable auprès de la commission de recours amiable de l'Urssaf101(*), comme c'est le cas en contentieux de la sécurité sociale (7° et 8° du I).

Du reste, en sus de la majoration de 10 % déjà applicable aux sommes versées à tort à un prestataire qui n'ont pas été réglées aux dates d'exigibilité mentionnées dans la mise en demeure adressée par l'Urssaf, qui peut faire l'objet d'une remise gracieuse totale ou partielle après règlement des sommes dues102(*), une majoration de 50 % au plus pourrait désormais être appliquée aux sommes litigieuses en cas de déclaration et d'acceptation de prestations fictives (b du 6° du I).

Les dispositions permettant aux structures d'intermédiation de recevoir mandat d'un prestataire pour enregistrer pour son compte auprès de l'Urssaf les particuliers avec lesquels elles le mettent en relation et pour déclarer les informations relatives aux sommes dues par eux au prestataire seraient supprimées, dans la mesure où elles sont devenues inopérantes, la LFSS pour 2023 ayant permis à des organismes n'ayant pas réalisé eux-mêmes les prestations de les déclarer (d du 3° du I).

Il serait enfin procédé :

- à la correction d'un oubli, de façon à permettre au ministre chargé de la sécurité sociale de charger par arrêté un ou plusieurs organismes de gérer le dispositif dédié aux prestataires - l'Urssaf Rhône-Alpes, déjà désignée par arrêté, mais sans base légale (1° du I) ;

- à certaines coordinations et rectifications rédactionnelles (a du 5° du I et a du 6° du I) ;

- ainsi qu'à quelques ajustements mineurs visant notamment à préciser que le champ des prestataires autorisés à adhérer au dispositif dédié est limité à ceux qui respectent les conditions d'agrément, de déclaration et d'autorisation auxquelles sont astreints les organismes de services à la personne, que ces organismes doivent expressément formuler une demande d'adhésion au dispositif et que l'autorisation d'adhésion est accordée non pas par l'Urssaf Caisse nationale, mais par l'Urssaf service Cesu (a du 4° du I).

(4) Le versement direct de sommes du particulier au prestataire ne serait plus possible

Enfin, les dispositions prévoyant la déclaration, par le prestataire, des sommes directement reçues, le cas échéant, d'un particulier et leur déduction du montant versé au prestataire par l'Urssaf seraient supprimées (b et c du 3° du I).

En effet, d'après le Gouvernement, celles-ci pourraient favoriser la fraude par déclaration de prestations fictives : des sommes prétendument versées directement par le particulier au prestataire seraient ainsi déclarées de façon à permettre à ce dernier de bénéficier du versement par l'Urssaf de l'avance du crédit d'impôt de la part de l'Urssaf sans prélèvement sur le compte du particulier connivent, réputé avoir déjà réglé le reste à charge.

Le versement direct resterait possible pour les particuliers employeurs, dans la limite de 50 % des sommes dues. En effet, celui-ci apparaît moins susceptible de donner lieu à des fraudes, le crédit d'impôt étant largement absorbé, dans ces conditions, par le paiement des cotisations dues au titre de l'emploi d'un salarié.

Au surplus, dans le but d'écarter les factures trop élevées, qui présentent un risque de fraude particulièrement important, le Gouvernement a annoncé qu'un décret abaissera le plafond annuel de l'avance du crédit d'impôt, actuellement fixé à 6 000 euros par ménage, pour le rapprocher du montant moyen constaté (1 200 euros)103(*).

b) La mise en oeuvre de l'avance des aides à la garde des jeunes enfants et aux bénéficiaires de l'APA et de la PCH serait repoussée à 2026

La date limite de déploiement de l'avance des aides à la garde d'enfants de moins de six ans à domicile serait reportée du 1er janvier 2024 au 1er juillet 2026, tant pour les particuliers employeurs que pour les clients de prestataires (1° du V).

En parallèle, la mise en oeuvre du versement immédiat des aides aux bénéficiaires de l'APA et de la PCH interviendrait désormais au plus tard le 1er juillet 2027 au lieu du 1er janvier 2024 (2° du V).

Par conséquent, la clôture du cadre expérimental serait repoussée du 31 décembre 2023 au 1er juillet 2027 (1° du IV) et son champ limité aux particuliers acceptés avant le 31 décembre 2023 par l'Urssaf Caisse nationale (2° du IV).

2. La procédure d'abus de droit serait explicitement bornée et considérablement simplifiée

a) Le droit des agents de contrôle des organismes de recouvrement de requalifier des faits en cas de divergence d'interprétation serait consacré

Il serait expressément inscrit dans la loi que les agents de contrôle des Urssaf et des CGSS (10° du I) ainsi que des caisses de MSA (a du 1° du II) ne sont pas tenus, dans le cadre de leurs missions, par la qualification donnée par la personne contrôlée aux faits qui leur sont soumis.

Il s'agit, compte tenu de la jurisprudence récente de la Cour de cassation mentionnée plus haut, de sécuriser juridiquement une prérogative dont disposent déjà ces agents104(*), en distinguant la requalification fondée sur une divergence d'interprétation de celle qui découle d'un abus de droit.

Du reste, la Cour a déjà admis, en 2017, que la divergence d'interprétation sur les règles d'assiette des cotisations n'était pas au nombre des contestations susceptibles de donner lieu à la procédure d'abus de droit105(*).

b) La suppression du comité des abus de droit assouplirait la procédure d'abus de droit

Dans une logique d'allègement de la procédure d'abus de droit, le comité des abus de droit serait supprimé, tant pour le régime général (9° et 12° du I) que pour les régimes agricoles (3° du II).

La pénalité de 20 % du montant des cotisations dues demeurerait applicable et la charge de la preuve incomberait toujours à l'organisme de recouvrement en cas de recours précontentieux (devant la commission de recours amiable) et contentieux.

Le Gouvernement estime que cette réforme permettrait de générer un gain de près de 10 millions d'euros par an106(*).

Comparaison entre l'actuelle procédure d'abus de droit et la proposition du Gouvernement

Source : Fiches d'évaluation préalable des articles du PLFSS pour 2024 (annexe 9), page 16

De plus, la durée de la période contradictoire qui s'ouvre à compter de la réception de la lettre d'observations par la personne contrôlée, fixée normalement à 30 jours107(*), pourra désormais être portée à 60 jours sur demande du cotisant reçue avant l'expiration du délai initial par l'Urssaf ou la CGSS (11° du I) ou la caisse de MSA (b du 1° du II), comme c'est le cas dans tout contrôle108(*).

Ces dispositions s'appliqueraient aux observations notifiées à compter du 1er janvier 2024 (VI).

Il serait enfin procédé à une coordination légistique (2° du II).

II - Les modifications considérées comme adoptées par l'Assemblée nationale : des modifications rédactionnelles

En application du troisième alinéa de l'article 49 de la Constitution, l'Assemblée nationale est réputée avoir adopté cet article assorti de 22 amendements rédactionnels de la rapporteure générale de la commission des affaires sociales.

Cet article est considéré comme ayant été adopté par l'Assemblée nationale ainsi modifié.

III - La position de la commission : un retard regrettable dont pâtissent les parents de jeunes enfants et les bénéficiaires de l'APA et de la PCH

Dans le souci de soutenir un secteur particulièrement dynamique dont l'activité est indispensable aux familles et aux publics les plus fragiles, la commission a approuvé la généralisation de l'avance du crédit d'impôt pour l'emploi d'un salarié à domicile en 2021 et les modifications apportées au dispositif en 2022.

Elle regrette aujourd'hui que le crédit d'impôt ne puisse toujours pas être versé de façon contemporaine aux particuliers recourant à des prestations de garde des jeunes enfants, ainsi qu'aux bénéficiaires de l'APA et de la PCH, et déplore la méthode consistant à repousser chaque année, en LFSS, la date d'ouverture du dispositif à ces publics, ce qui déçoit les attentes légitimes des intéressés.

Il est nécessaire que le nouveau délai ainsi accordé, qui doit être le dernier, permette au Gouvernement d'élaborer des solutions techniques à même d'assurer la mise en oeuvre opérationnelle du versement immédiat des aides sociales et fiscales à l'ensemble des bénéficiaires de services à la personne.

Sur la proposition de la rapporteure générale et dans le dessein de renforcer la lutte contre la fraude au dispositif, la commission a adopté :

- un amendement n° 189 rect. permettant aux Urssaf de déroger à leur obligation de paiement des prestations déclarées par un particulier employeur en cas d'exclusion du dispositif ou de suspension de la possibilité de l'utiliser, comme le texte le prévoit déjà pour les prestations déclarées par un prestataire, sauf en cas de défaut de paiement des sommes dues par l'employeur109(*) ;

- un amendement n° 190 rendant applicable l'obligation de conservation des pièces justificatives des versements directs réalisés par un particulier employeur au profit de son salarié :

• non plus seulement au particulier employeur, mais également au salarié et, le cas échéant, au mandataire ;

• et non plus seulement dans les cas où le versement est réalisé par le biais de titres spéciaux de paiement, mais dans tous les cas de versement direct ;

- et seize amendements rédactionnels nos 191, 192, 193, 194, 195, 196, 197 rect., 198, 199, 200, 201, 202, 203, 204, 205 et 206.

La suppression du comité des abus de droit paraît, quant à elle, justifiée par la lourdeur de la procédure applicable et des risques juridiques induits pour les Urssaf. Du reste, la possibilité de saisir la commission de recours amiable et, éventuellement, la juridiction judiciaire, qui resterait ouverte aux cotisants, assurerait l'effectivité du droit au recours.

La commission propose d'adopter cet article modifié par les amendements qu'elle a adoptés.

Article

6

Renforcement des obligations des plateformes numériques pour

garantir le paiement des cotisations dues par leurs utilisateurs

Cet article vise à rendre obligatoire la déclaration et le précompte par les plateformes de mise en relation des cotisations dues par les microentrepreneurs qui les utilisent.

La commission propose d'adopter cet article modifié par les amendements qu'elle a adoptés.

I - Le dispositif proposé : le précompte des cotisations des microentrepreneurs par les plateformes et l'enrichissement des informations communiquées à celles-ci par l'administration fiscale

A. La fraude sociale et fiscale est un phénomène particulièrement répandu chez les travailleurs de plateformes

1. Un public de plus en plus large a recours au régime de la microentreprise

Depuis sa création en 2008110(*), le régime de l'autoentrepreneur, devenu régime de la microentreprise en 2016111(*), a rencontré un franc succès. Les quelque 2,44 millions de microentrepreneurs représentent aujourd'hui plus de la moitié des travailleurs indépendants et plus de 60 % des créations d'entreprises en France112(*).

Le régime de la microentreprise

Accessible, en 2023, aux travailleurs indépendants dont le chiffre d'affaires n'excède pas, l'année civile précédente ou la pénultième année, 188 700 euros s'ils exercent une activité de vente de marchandises, d'objets, de fournitures ou de denrées ou de fourniture de logement et 77 700 euros dans les autres cas, le régime de la microentreprise leur permet de bénéficier de modalités simplifiées de déclaration et de paiement des impôts et cotisations sociales dus.

En pratique, plutôt que de devoir attendre la clôture de l'exercice comptable pour calculer leurs frais et charges réels et donc leur revenu imposable, ce qui implique le versement de cotisations provisionnelles et une régularisation a posteriori, les microentrepreneurs appliquent à leur chiffre d'affaires un abattement forfaitaire variant en fonction de la nature de leur activité (71 % pour les activités de vente de marchandises, d'objets, de fournitures ou de denrées ou de fourniture de logement, 50 % pour les autres prestations de services artisanales et commerciales et 34 % pour les activités libérales)113(*).

Ils bénéficient également, sous condition de chiffre d'affaires, d'une exonération de la TVA114(*).

D'autre part, dans le cadre du régime microsocial simplifié, les microentrepreneurs payent mensuellement ou trimestriellement leurs cotisations sociales, calculées par l'application d'un taux forfaitaire - qui intègre un abattement permettant de forfaitiser les charges professionnelles - à leur chiffre d'affaires du mois ou du trimestre précédent115(*) (en 2023, 12,30 % pour les activités de vente de marchandises, d'objets, de fournitures ou de denrées ou de fourniture de logement, à 21,20 % pour les autres prestations de services artisanales et commerciales et pour les professions libérales réglementées et à 22,10 % pour les professions libérales non réglementées116(*)). Jusqu'en 2016, le régime microsocial n'était qu'une option ouverte aux autoentrepreneurs117(*).

Enfin, ces derniers peuvent opter pour le régime microfiscal simplifié, qui leur permet d'effectuer un versement libératoire de l'impôt sur le revenu par application à leur chiffre d'affaires d'un taux intégrant un abattement forfaitaire, de la même manière que pour le paiement des cotisations sociales118(*).

Aucune cotisation minimale n'est due par les microentrepreneurs, mais ceux-ci peuvent opter pour le paiement des cotisations minimales dues par les autres travailleurs indépendants. Cependant, leurs cotisations et contributions sont dès lors calculées et recouvrées dans les mêmes conditions que celles d'un travailleur indépendant ne relevant pas du régime micro-social119(*), ce qui ne les empêche pas, sur le plan fiscal, d'être imposés en tant que microentrepreneurs.

Parmi eux, 206 000 microentrepreneurs exerceraient leur activité par l'intermédiaire d'une plateforme de mise en relation d'après l'Urssaf Caisse nationale.

2. Malgré le renforcement des obligations déclaratives des plateformes et la mise en oeuvre de mesures de simplification, l'ampleur du travail dissimulé dans le secteur demeure préoccupante

a) Les obligations déclaratives des plateformes ont été renforcées

Les plateformes de mise en relation sont astreintes au respect de certaines obligations d'information de leurs utilisateurs, mais aussi de déclaration auprès de l'administration fiscale.

Instaurées par le législateur en 2016120(*) puis clarifiées en 2018121(*) pour une entrée en vigueur au 1er janvier 2019, ces obligations déclaratives ont récemment été précisées, conformément aux dispositions de la directive dite « DAC 7 »122(*), pour les opérations réalisées à compter du 1er janvier 2023123(*).

Les obligations déclaratives des

plateformes depuis la transposition

de la directive

« DAC 7 »

La loi définit l'opérateur de plateforme comme une entreprise ou un organisme qui « met à la disposition d'utilisateurs un dispositif permettant une mise en relation par voie électronique afin d'effectuer, directement ou indirectement, des opérations de vente d'un bien, de fourniture d'un service par des personnes physiques, de location d'un mode de transport ou de location d'un bien immobilier de toute nature »124(*).

En sus de l'obligation de fournir, à l'occasion de chaque transaction, une information sur les obligations fiscales et sociales qui incombent aux personnes qui réalisent des transactions par leur intermédiaire125(*), instaurée en 2016126(*), les opérateurs de plateforme sont tenus de souscrire auprès de l'administration fiscale une déclaration relative aux opérations réalisées par des vendeurs et prestataires par leur intermédiaire et comportant notamment :

- les éléments d'identification de chacun d'entre eux ;

- chaque État ou territoire dont le vendeur ou le prestataire à déclarer est résident ;

- le montant total de la contrepartie perçue par chaque vendeur ou prestataire au cours de chaque trimestre et le nombre d'opérations pour laquelle elle a été perçue ;

- l'identifiant du compte bancaire sur lequel cette contrepartie a été versée et les éléments d'identification du titulaire de ce compte, s'il diffère du vendeur ou du prestataire à déclarer.

Sauf dérogation prévue par la loi, cette déclaration doit être souscrite au plus tard le 31 janvier de l'année suivant celle au cours de laquelle les opérations ont été réalisées (le 31 janvier 2024 pour les opérations réalisées au cours de l'année 2023) par :

- les opérateurs de plateforme résidents de France ;

- les opérateurs non-résidents mais constitués conformément à la législation française, ayant leur siège de direction en France ou possédant un établissement stable en France ;

- les opérateurs qui ne sont ni résidents d'un État membre de l'Union européenne, ni constitués ou gérés dans un État membre et qui ne possèdent pas d'établissement stable dans un État membre mais qui, d'une part, facilitent des opérations réalisées par des personnes fiscalement domiciliées dans un État membres ou, s'agissant de la location de biens immobiliers, afférentes à des biens situés dans un État membre et, d'autre part, choisissent de remplir leurs obligations déclaratives au titre de ces opérations auprès de l'administration française127(*).

Doivent ainsi être déclarées les informations concernant les vendeurs ou prestataires ayant réalisé des opérations par l'intermédiaire de plateformes ou ayant perçu une contrepartie à raison de ces opérations et qui sont résidents de France, d'un autre État membre de l'Union européenne ou d'un État ou territoire ayant conclu avec la France une convention permettant un échange automatique d'informations concernant les opérations réalisées par l'intermédiaire de plateformes ou ont réalisé des opérations de location de biens immobiliers situés dans un ou plusieurs de ces États ou territoires128(*).

Les informations communiquées dans ce cadre à l'administration fiscale peuvent en outre être communiquées à l'administration fiscale d'un autre État membre de l'Union européenne ou d'un État ou territoire ayant conclu avec la France une convention permettant un échange automatique de ce type d'informations129(*).

Par ailleurs, lorsque, après deux rappels de l'opérateur, un vendeur ou un prestataire ne fournit pas les informations nécessaires, l'opérateur doit fermer son compte dans un délai ne pouvant être inférieur à 60 jours et l'empêcher de s'enregistrer de nouveau sur la plateforme jusqu'à ce qu'il ait présenté des garanties suffisantes de son engagement à fournir ces informations.

Les opérateurs ne satisfaisant pas à leurs obligations déclaratives s'exposent à une amende forfaitaire plafonnée à 50 000 euros130(*), de même que ceux qui manqueraient à leur obligation d'information de leurs utilisateurs au sujet de leurs obligations fiscales et sociales131(*).

Du reste, si un opérateur manque au moins deux fois, en moins d'un an, aux obligations qui s'imposent à lui, sa dénomination commerciale et, le cas échéant, son activité professionnelle et son État ou territoire de résidence peuvent être publiés sur une « liste noire » des opérateurs non coopératifs sur le site internet de l'administration fiscale132(*).

La loi prévoit notamment que les déclarations souscrites par les plateformes et relatives aux opérations réalisées par des vendeurs et prestataires par leur intermédiaire et les informations similaires reçues d'autres États soient adressées par l'administration fiscale à l'Urssaf Caisse nationale et à la Caisse nationale des allocations familiales (Cnaf) au plus tard le 31 décembre de l'année de leur réception133(*).

Ces données peuvent alors faire l'objet d'une interconnexion avec celles des caisses d'allocations familiales (CAF) et des Urssaf au titre de l'accomplissement de leurs missions de contrôle et de lutte contre le travail dissimulé.

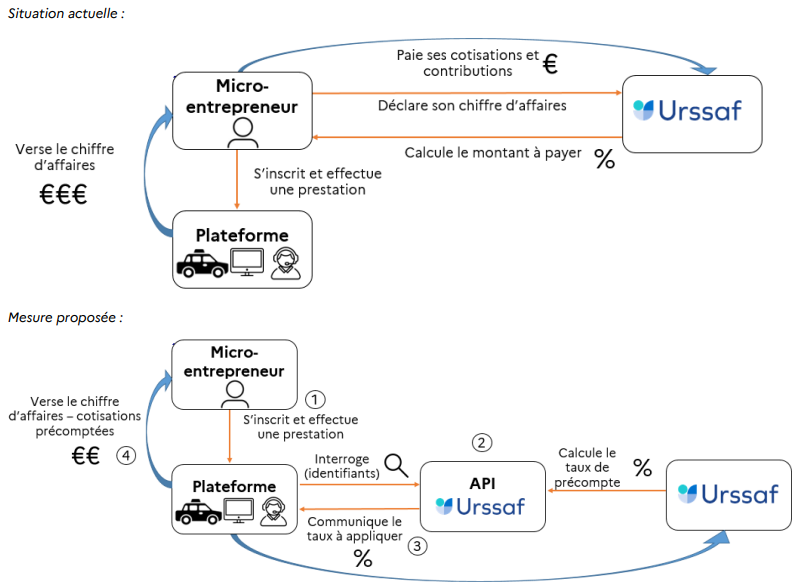

b) Les microentrepreneurs utilisant une plateforme peuvent déléguer à celle-ci la déclaration de leur chiffre d'affaires et le paiement de leurs cotisations sociales

Par ailleurs, depuis septembre 2020134(*), les travailleurs indépendants exerçant leur activité par l'intermédiaire d'une plateforme disposent de la faculté de mandater cette dernière :

- pour qu'elle réalise pour leur compte les démarches déclaratives de début d'activité auprès du centre de formalité des entreprises (CFE) et, depuis le 1er janvier 2023, du Guichet unique des formalités d'entreprise de l'Institut national de la propriété industrielle (Inpi)135(*) ;

- et, s'ils sont microentrepreneurs ou assimilés salariés relevant du régime « micro-RG », pour qu'elle procède à la déclaration de leur chiffre d'affaires ou de leurs recettes réalisés par son intermédiaire, ainsi qu'au paiement des cotisations et contributions sociales dues à compter de leur affiliation auprès des organismes de recouvrement, auquel cas ces cotisations et contributions sont précomptées par la plateforme sur le montant des transactions effectuées par son intermédiaire136(*).

Le régime « micro-RG »

Peuvent opter pour une affiliation au régime général, dans le cadre du régime « micro-RG », dès lors que leurs recettes ne dépassent pas 77 700 euros :

- les personnes exerçant une activité de location de locaux d'habitation meublés dont les recettes sont supérieures à 23 000 euros ;

- et les personnes exerçant une activité de location de biens meubles dont les recettes sont supérieures à 20 % du plafond annuel de la sécurité sociale (Pass), soit 8 798 euros en 2023137(*).

Leurs cotisations et contributions sociales sont alors calculées sur une assiette correspondant à leurs recettes diminuées d'un abattement de 60 % ou, pour les loueurs de locaux d'habitation meublés de tourisme classés, de 87 %.

Toutefois, comme le relève le Gouvernement, seules dix plateformes ont adhéré à ce jour à ce dispositif de tierce déclaration.

c) Une majorité des travailleurs de plateformes pratiquent la sous-déclaration

En dépit de ces contraintes et facilités, l'Urssaf Caisse nationale indique que 69 % des microentrepreneurs utilisant une plateforme déclarent des chiffres d'affaires inférieurs aux montants des transactions enregistrées par les plateformes et que 55 % d'entre eux ne déclarent rien.

Ainsi, 814 millions d'euros de chiffre d'affaires n'auraient pas été déclarés par ces travailleurs en 2021 et 927 millions en 2022. Les cotisations et contributions éludées se seraient dès lors élevées à 144 millions d'euros en 2021 et à 175 millions d'euros en 2022138(*).

B. Le PLFSS pour 2024 tend donc à confier aux plateformes la charge de déclarer et de précompter les cotisations dues par les microentrepreneurs

1. La déclaration et le précompte par les plateformes des cotisations sociales des microentrepreneurs seraient rendus obligatoires

Le Gouvernement propose de déléguer aux plateformes de mise en relation la déclaration et le précompte des cotisations dus par les microentrepreneurs qui les utilisent (2° du I).

Seraient ainsi distingués :

- d'une part, les travailleurs indépendants « classiques » recourant à ces plateformes, qui pourraient toujours choisir de mandater ces dernières pour réaliser pour leur compte les démarches déclaratives de début d'activité auprès du Guichet unique de l'Inpi, le présent article se bornant à apporter des modifications d'ordre rédactionnel aux dispositions en vigueur les concernant139(*) ;

- d'autre part, les microentrepreneurs et les assimilés salariés relevant du régime « micro-RG ». Les cotisations et contributions sociales ainsi que les taxes140(*) et, en cas de recours à cette option, le versement libératoire de l'impôt sur le revenu dus par ces derniers au titre de la part de leur chiffre d'affaires ou des recettes versées par la plateforme seraient désormais obligatoirement prélevés par celle-ci sur ces versements141(*). Ne seraient pas concernées par ce précompte la taxe sur la valeur ajoutée (TVA) et la cotisation foncière des entreprises (CFE).

Dans ce dernier cas, les vendeurs et prestataires devraient communiquer à l'opérateur de plateforme qu'ils utilisent les données permettant leur identification, lesquelles seraient ensuite transmises par l'opérateur à l'Urssaf Caisse nationale via une interface de programmation d'application (API).

La méconnaissance de ces obligations entraînerait l'application d'une pénalité d'un montant maximal de 7 500 euros pour les vendeurs et prestataires et de 7 500 euros par vendeur ou prestataire concerné pour les opérateurs, qui pourrait être à nouveau prononcée en cas de manquement réitéré au moins 6 mois après un précédent constat de manquement. Un décret en Conseil d'État déterminerait la nature des données d'identification requises142(*), leurs modalités de transmission et d'utilisation et la procédure applicable au prononcé des pénalités.

Une fois les informations requises renseignées, l'API indiquerait à l'opérateur de plateforme si le vendeur ou prestataire doit être précompté et le taux de prélèvement applicable à ses recettes, déterminé par l'Urssaf Caisse nationale.

Dès lors, chaque mois, selon des modalités déterminées par décret en Conseil d'État, l'opérateur déclarerait aux Urssaf le montant du chiffre d'affaires ou des recettes réalisés par l'intermédiaire de la plateforme par chaque vendeur ou prestataire ainsi que les sommes précomptées, et leur verserait ces dernières.

Du reste, il serait précisé que :

- les coûts induits par ces obligations seraient à la charge des opérateurs de plateformes ;

- les sommes précomptées seraient recouvrées dans les conditions et sous les garanties, sûretés et sanctions applicables aux cotisations et contributions précomptées sur les salaires ;

- un opérateur de plateforme méconnaissant son obligation de précompte s'exposerait à une pénalité d'un montant maximal égal à 5 % du chiffre d'affaires ou des recettes sur lesquels cette obligation a été méconnue, qui pourrait être prononcée au terme d'une procédure déterminée par décret.

Proposition de réforme du circuit de déclaration et de paiement des cotisations dues par les microentrepreneurs utilisant des plateformes

Source : Fiches d'évaluation préalable du PLFSS pour 2024 (annexe 9)

En conséquence, une dérogation à l'obligation faite aux microentrepreneurs de déclarer mensuellement ou trimestriellement leur chiffre d'affaires ou leurs recettes serait instituée pour ce qui concerne les revenus déclarés par les plateformes (3° du I).

Ces dispositions s'appliqueraient aux chiffres d'affaires et aux recettes réalisés à compter du 1er janvier 2027, mais seraient rendues applicables de façon progressive, à partir du 1er janvier 2026, aux opérateurs remplissant des critères et selon des modalités déterminés par décret, lesdits critères pouvant porter sur le secteur d'activité concerné, le chiffre d'affaires réalisé par l'opérateur en France et le nombre de vendeurs et prestataires d'une plateforme exerçant leur activité en France (B du II).

Le Gouvernement estime que la réforme permettrait de générer 200 millions d'euros de recettes supplémentaires à l'horizon de 2027 (dont 145 millions pour les régimes de base et 55 millions pour l'État au titre de la taxe pour frais de chambre consulaire et de la contribution à la formation professionnelle).

2. Les informations communiquées par l'administration fiscale aux Urssaf seraient enrichies

D'autre part, les documents et informations relatifs aux opérations réalisées par des vendeurs et prestataires par l'intermédiaire des plateformes transmis chaque année par l'administration fiscale à l'Urssaf Caisse nationale et à la Cnaf seraient désormais accompagnés, selon des modalités définies par décret en Conseil d'État pris après avis de la Commission nationale de l'informatique et des libertés (Cnil), des informations permettant de faciliter l'identification de chaque vendeur ou prestataires et les échanges avec eux (a du 1° du I).

D'après l'Urssaf Caisse nationale, il s'agirait notamment des données d'état-civil, des coordonnées bancaires et des données de contact dont l'administration fiscale pourrait avoir connaissance. Le Gouvernement envisage également de permettre à l'administration fiscale de communiquer aux Urssaf « non seulement les données brutes collectées mais également des données redressées quand des corrections ou compléments ont été apportés », cette transmission visant à « s'assurer de la complétude de leurs fichiers de cotisants à prélever »143(*).

Au surplus, les données collectées pourraient désormais faire l'objet d'une interconnexion non seulement avec les données des CAF et des Urssaf, mais également avec celle des caisses générales de sécurité sociale (CGSS) et des CAF en outre-mer (b du 1° du I).

Il serait enfin procédé à une modification d'ordre rédactionnel (c du 1° du I).

Ces dispositions entreraient en vigueur le 1er janvier 2024 (A du II).

II - Les modifications considérées comme adoptées par l'Assemblée nationale : des modifications rédactionnelles

En application du troisième alinéa de l'article 49 de la Constitution, l'Assemblée nationale est réputée avoir adopté cet article assorti de deux amendements rédactionnels de la rapporteure générale de la commission des affaires sociales.

Cet article est considéré comme ayant été adopté par l'Assemblée nationale ainsi modifié.

III - La position de la commission : mettre un terme à la fraude aux cotisations en garantissant un minimum de droits aux microentrepreneurs

La commission fait de la lutte contre la fraude une priorité absolue. De fait, la fraude aux cotisations sociales ne porte pas seulement atteinte au pacte social, mais mine les ressources de la sécurité sociale et limite les droits contributifs acquis par les intéressés, ce dont ils subiront tout particulièrement les conséquences au moment de la retraite.

Le dispositif proposé lui semble permettre à la fois d'annihiler la fraude aux cotisations des microentrepreneurs recourant aux plateformes et de garantir à ces travailleurs, en contrepartie, un socle de droits sociaux, tout en simplifiant considérablement leurs démarches déclaratives.

Cette avancée majeure serait permise sans faire peser sur les plateformes une charge administrative excessive, dans la mesure où le taux de précompte à appliquer leur sera directement communiqué par les Urssaf, limitant ainsi leur rôle à celui de déclarant et de collecteur.

La commission a adopté quatre amendements rédactionnels et de précision nos 203, 204, 205 et 206.

La commission propose d'adopter cet article modifié par les amendements qu'elle a adoptés.

Article

7

Annuler la participation de l'Assurance maladie à la prise en

charge

des cotisations des praticiens et auxiliaires médicaux en cas

de fraude

Cet article vise à permettre l'annulation de la prise en charge par les caisses d'assurance maladie des cotisations des professionnels de santé auteurs d'actes frauduleux sur la part des revenus obtenue frauduleusement.

La commission propose d'adopter cet article modifié par les amendements qu'elle a adoptés.

I - Le dispositif proposé : l'annulation de la prise en charge par l'Assurance maladie des cotisations dues par les professionnels de santé sanctionnés pour fraude au titre des revenus obtenus par ce biais

A. La prise en charge des cotisations des professionnels de santé responsables de fraudes peut uniquement être suspendue pour l'avenir

En cas de constat de travail dissimulé, de marchandage, de prêt illicite de main-d'oeuvre ou d'emploi d'étranger non autorisé à travailler144(*), la loi prévoit la suppression du bénéfice de toute mesure de réduction ou d'exonération, totale ou partielle, de cotisations ou de contributions sociales145(*).

Les professionnels de santé libéraux conventionnés bénéficient, quant à eux, de la prise en charge d'une partie de leurs cotisations sociales relativement longs et ne peuvent aboutir qu'à une suspension pour l'avenir.

Par ailleurs, en sus du recouvrement des sommes indûment versées146(*), les directeurs des caisses d'assurance maladie peuvent prononcer des pénalités à l'encontre des auteurs d'actes frauduleux.

Les modalités de recouvrement des sommes indûment versées aux professionnels de santé

En cas d'inobservation des règles de tarification, de distribution ou de facturation de certains actes, prestations et produits et de frais de transport, ainsi qu'en cas de facturation en vue du remboursement, par les organismes d'assurance maladie, d'un acte non effectué ou de prestations et produits non délivrés ou lorsque ces actes sont effectués ou ces prestations et produits délivrés alors que le professionnel fait l'objet d'une interdiction d'exercer son activité libérale, l'organisme ayant assuré la prise en charge des frais afférents recouvre auprès du professionnel de santé l'indu correspondant, majoré de 10 % au titre des frais de gestion engagés.

L'action en recouvrement se prescrit, de façon générale, par trois ans et, en cas de fraude, par cinq ans à compter de la date de paiement de la somme indue. Elle s'ouvre par l'envoi au professionnel d'une notification de payer le montant réclamé ou de produire, le cas échéant, ses observations.

Si le professionnel ou l'établissement n'a ni payé le montant réclamé, ni produit d'observations et sous réserve qu'il n'en conteste pas le caractère indu, l'organisme de prise en charge peut récupérer ce montant par retenue sur les versements de toute nature à venir.

En cas de rejet total ou partiel des observations de l'intéressé, le directeur de l'organisme d'assurance maladie adresse, par lettre recommandée, une mise en demeure à l'intéressé de payer dans le délai d'un mois. La mise en demeure ne peut alors concerner que des sommes portées sur la notification.

Enfin, lorsque la mise en demeure reste sans effet, le directeur peut délivrer une contrainte qui, à défaut d'opposition du débiteur dans la juridiction judiciaire, comporte tous les effets d'un jugement et confère notamment le bénéfice de l'hypothèque judiciaire. Une majoration de 10 % est applicable aux sommes réclamées qui n'ont pas été réglées aux dates d'exigibilité mentionnées dans la mise en demeure, mais peut faire l'objet d'une remise.

Cependant, les directeurs d'organismes d'assurance maladie ne peuvent concurremment recourir à la faculté de prononcer une pénalité financière et aux procédures conventionnelles visant à sanctionner les mêmes faits147(*).

Les pénalités applicables aux professionnels de santé en cas de fraude

Le montant de la pénalité prononcée en cas de manquement ou de fraude est fixé en fonction de la gravité des faits reprochés :

- soit proportionnellement aux sommes concernées dans la limite de 70 % de celles-ci ;

- soit, à défaut de sommes déterminées ou clairement déterminables, forfaitairement dans la limite de 4 fois le plafond mensuel de la sécurité sociale (PMSS), soit 14 664 euros en 2023.

Dans certains cas de fraude établie définis par voie réglementaire148(*), ces plafonds sont portés à 300 % des sommes concernées et 8 fois le PMSS, soit 29 328 euros en 2023, voire à 400 % des sommes concernées et 16 fois le PMSS, soit 58 656 euros en 2023, en cas de fraude commise en bande organisée. En outre, pour les professionnels de santé, la pénalité prononcée ne peut être inférieure à la moitié du PMSS, soit 1 833 euros en 2023.

Dans un souci d'amélioration de l'efficacité de la lutte contre la fraude, le Gouvernement, qui rappelle qu' « en 2022, 300 professionnels de santé ont fait l'objet de pénalités financières pour fraude ou de plaintes pénales, pour un préjudice financier de 25 millions d'euros pour l'assurance maladie et un montant de prise en charge des cotisations sociales de 2 millions d'euros », souhaite aujourd'hui renforcer les sanctions applicables aux professionnels de santé responsables de ce type de pratiques.

B. Le PLFSS pour 2024 vise à permettre l'annulation de la prise en charge des cotisations dues sur les revenus obtenus par fraude en cas de pénalité financière, de sanction ordinale ou de condamnation pénale

Le présent article prévoit la possibilité, pour les organismes d'assurance maladie, de procéder, en sus du recouvrement des sommes indûment versées à un professionnel de santé, à l'annulation de tout ou partie de leur participation au financement des cotisations dues par celui-ci sur la part des revenus obtenue frauduleusement lorsque celui-ci fait l'objet, pour des faits à caractère frauduleux :

- d'une pénalité financière sanctionnant une fraude établie dans des cas définis par voie réglementaire (voir supra) et prononcée par le directeur de l'organisme d'assurance maladie149(*) ;

- d'une sanction ordinale prononcée par la section des assurances sociales de la chambre disciplinaire de première instance ou par la section spéciale des assurances sociales du conseil national de l'ordre des médecins ou des chirurgiens-dentistes ou des sages-femmes150(*) ;

- ou d'une condamnation pénale pour escroquerie, faux et usage de faux, fraude aux prestations ou fausse attestation lorsque ces fraudes portent un préjudice aux organismes de protection sociale151(*) (1° du I).

Les sommes correspondant seraient recouvrées selon les mêmes modalités que les prestations indûment versées à un professionnel de santé (voir supra). Concrètement, une fois que la caisse d'assurance maladie aura notifié la pénalité ou aura été informée d'une condamnation pénale, elle ouvrira l'action en recouvrement en notifiant au professionnel le montant des cotisations annulées.

En conséquence, il serait précisé que l'Assurance maladie ne peut participer au financement des cotisations dues par les professionnels de santé au titre de leurs honoraires ou de leurs revenus que sous réserve que ceux-ci n'aient pas été frauduleusement perçus (2° du I).

Ces dispositions, qui, d'après le Gouvernement, permettraient d'engendrer 2 millions d'euros de recettes supplémentaires chaque année, seraient applicables aux revenus perçus à compter du 1er janvier 2024 (II).

II - Les modifications considérées comme adoptées par l'Assemblée nationale : une adoption sans modification

En application du troisième alinéa de l'article 49 de la Constitution, cet article est considéré comme ayant été adopté par l'Assemblée nationale sans modification.

III - La position de la commission : le renforcement de la lutte contre la fraude à l'Assurance maladie doit être une priorité

La commission approuve la mesure proposée, qui doit permettre de lutter plus efficacement contre la fraude sociale. Sa mise en oeuvre effective lui paraît d'autant plus nécessaire que les professionnels de santé qui acquièrent frauduleusement des revenus supplémentaires bénéficient, par la même occasion, d'un surcroît de prise en charge de leurs cotisations par l'Assurance maladie.

Ont été adoptés deux amendements rédactionnels nos 207 et 208 de la rapporteure générale.

La commission propose d'adopter cet article modifié par les amendements qu'elle a adoptés.

Article 7 bis

(nouveau)

Extension du bénéfice de l'exonération de

taxe sur les salaires aux établissements publics de coopération

environnementale (EPCE)

Cet article, inséré par le Gouvernement dans le texte sur lequel il a engagé sa responsabilité en application du troisième alinéa de l'article 49 de la Constitution, vise à étendre le bénéfice de l'exonération de taxe sur les salaires aux établissements publics de coopération environnementale (EPCE).

La commission propose d'adopter cet article sans modification.

I - Le dispositif proposé

A. Le droit actuel

1. La taxe sur les salaires