A. LA PROGRESSION DES DETTES PUBLIQUES : UN MOUVEMENT DE FOND

1. Des pays riches de plus en plus endettés

a) La progression rapide des dettes publiques dans l'ensemble des grandes zones économiques

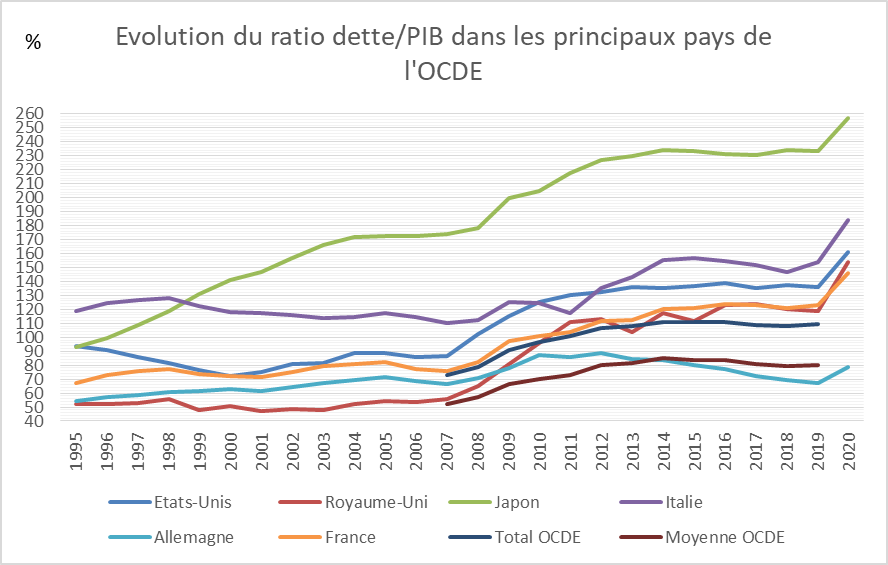

Depuis les années 1980, les pays développés ont connu une tendance lourde à l'augmentation de l'endettement public , appréhendé à travers le ratio dette/PIB.

Compte tenu de la progression du PIB, l'augmentation en valeur absolue des montants de dette publique a été encore plus rapide. Ainsi, aux États-Unis, la dette publique totale est passée d'un peu plus de 5 000 milliards de dollars au début des années 2000 à plus de 25 000 milliards aujourd'hui, avec des débats récurrents sur le relèvement du plafond de la dette fédérale que doit autoriser régulièrement le Congrès américain pour éviter un défaut de paiement.

Après avoir été relativement stable autour de 60 % du PIB de 2000 à 2008, le taux d'endettement des États membres de l'Union européenne a fortement augmenté pour atteindre 87 % en 2014, cette hausse étant l'une des conséquences de la crise financière de 2008. Le taux d'endettement a ensuite diminué pour tomber à 80 % juste avant la crise du Covid.

La crise financière de 2008 a conduit à une augmentation d'environ 20 points des ratios d'endettement public dans l'ensemble des pays de l'OCDE 39 ( * ) . Cependant, dans ce mouvement globalement haussier, tous les grands États n'ont pas suivi la même stratégie . Ainsi, l'Allemagne se singularise par une première phase de progression de son endettement suite à la crise financière de 2008, suivie d'une forte baisse, à rebours du mouvement observé sur toute la décennie 2010 en moyenne dans l'OCDE. Quelques autres pays européens ont également suivi cette trajectoire baissière : Pays-Bas, Pays Baltes.

On distingue en réalité plusieurs situations au sein de l'OCDE :

- endetté à la même hauteur que les États-Unis au milieu des années 1990, à hauteur d'environ 100 % du PIB, le Japon a vu ses déficits et sa dette exploser de manière quasi-continue depuis 25 ans, pour atteindre aujourd'hui près de 260 % du PIB, sans d'ailleurs que le financement de sa dette pose problème ni que le sujet suscite de grandes interrogations des citoyens japonais ;

- particulièrement touché par la crise financière de 2008, le Royaume-Uni a vu son ratio d'endettement doubler au début des années 2000, avant de le stabiliser, sous l'effet notamment d'une croissance forte, un peu au-dessus des 100 % ;

- dans la zone euro , certains pays ont connu une explosion de leur endettement public : celui de l'Espagne était à environ 40 % à la fin des années 2000 avant que celle-ci soit touchée par la crise financière et que son taux d'endettement monte à près de 120 %. Le Portugal maintenait aussi sa dette à environ 70 % du PIB avant la crise de 2008, avant de la voir atteindre les 150 % tandis que l'Irlande passait de 30 % à 130 %, avant de revenir à la veille de la crise sanitaire à 70 %. La Grèce et l'Italie ont vu leur endettement, déjà élevé, encore augmenter. Les pays de l'Union européenne hors eurozone ont un endettement légèrement plus faible que les pays de l'eurozone.

Source : OCDE - Traitement de données par le Sénat

Dans ce mouvement de hausse globale de l'endettement public, la France ne s'est pas particulièrement distinguée : à l'instar de la moyenne de nombre d'autres pays de l'OCDE, après la hausse de ses ratios d'endettement lors de la crise financière de 2008, la dette s'est stabilisée mais sur un plateau haut, avec une divergence croissante entre les trajectoires des finances publiques française et allemande 40 ( * ) , mais sans connaître l'explosion des ratios d'endettement public des pays particulièrement attaqués au sein de la zone euro lors de la crise de 2008.

b) Une nouvelle marche de l'endettement avec la crise du Covid

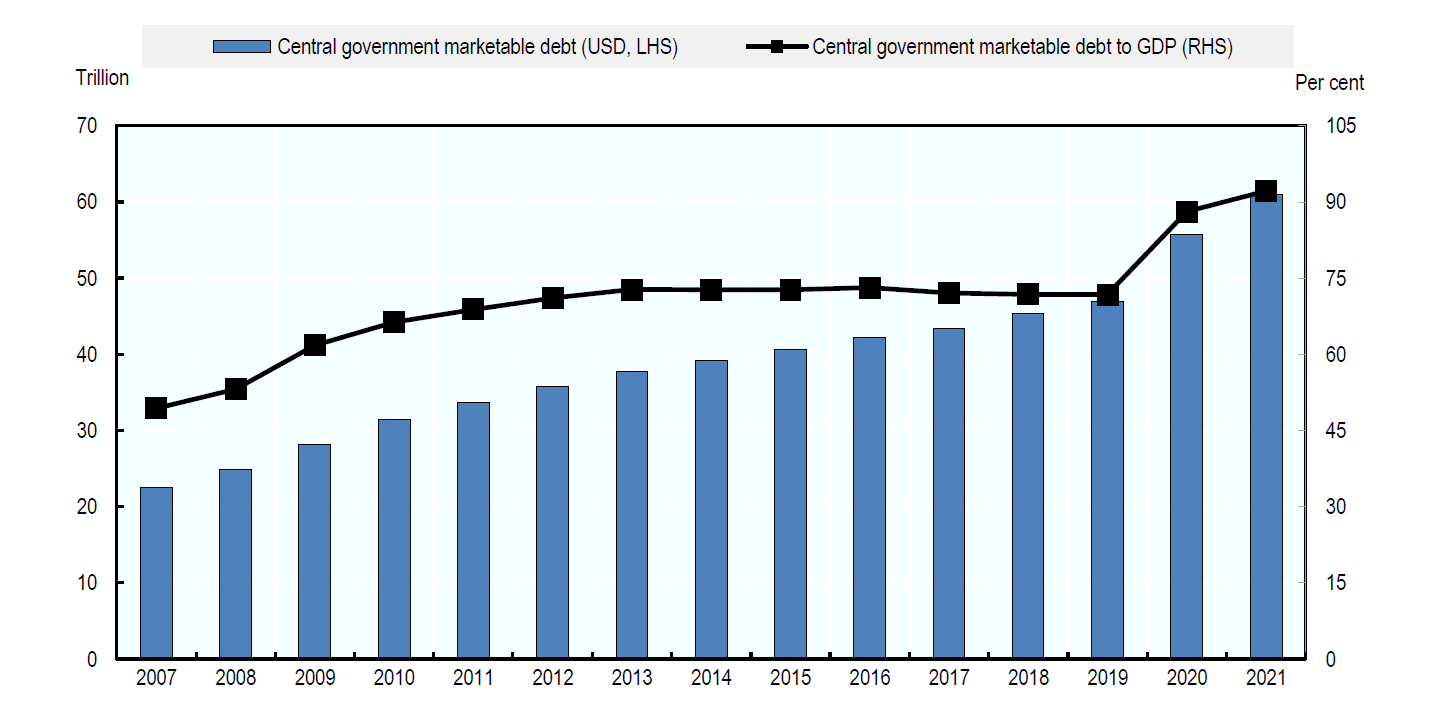

La crise du Covid a conduit à une nouvelle marche en avant de l'endettement public . Mécaniquement, la baisse du PIB a fait monter les ratios d'endettement (effet dénominateur). Mais l'endettement a aussi fortement augmenté en valeur absolue avec une stratégie de soutien massif à l'économie mise en oeuvre par les Gouvernements des pays développés à travers leurs politiques budgétaires.

L'étude 2021 de l'OCDE portant sur les dettes souveraines 41 ( * ) montre que l'on est passé d'un montant total des dettes publiques dans l'OCDE de 47 trillions de dollars en 2019 à 55,7 trillions en 2020 et on devrait monter jusqu'à 61 trillions de dollars en 2021 .

En Europe, le ratio de dette publique/PIB qui était respectivement de 86,4 % dans l'eurozone et 80,5 % dans l'UE28 fin 2019 42 ( * ) , est passé au-dessus des 100 % avec la crise du Covid 43 ( * ) , pour s'établir fin 2021 à respectivement 98,3 % et 90,9 %, soit un effet de la crise Covid de plus de 10 points 44 ( * ) .

Montants et ratios de dette dans l'OCDE (source OCDE)

Il n'y a pas eu de symétrie entre les phases d'endettement et les phases de désendettement . En réalité, chaque nouvelle crise économique a conduit à un niveau d'endettement public global plus haut.

Questions de définition : comment mesurer la dette publique ?

Il est important d'utiliser un référentiel commun de calcul des dettes publiques afin de faciliter les comparaisons dans l'espace et dans le temps. Or, il existe plusieurs manières de calculer la dette publique et le ratio d'endettement.

Première approche : la dette brute des comptes nationaux . Il s'agit de la somme de l'ensemble du passif figurant dans les comptes de patrimoine des administrations publiques (APU), calculé en valeur de marché. C'est un calcul de la dette brute et non consolidée : les actifs financiers des États et les dettes que se doivent les administrations entre elles ne sont pas déduits du calcul. L'approche par la dette brute est très large. Même les dettes de certains organismes situés en dehors du champ des administrations sont comptabilisées : cela s'explique par le fait que si ces dettes ne sont pas remboursées par les organismes débiteurs, elles le seront par l'État. À la fin de l'année 2020, la dette brute des administrations publiques françaises était estimée à 3 766 Md€, soit 163% du PIB 45 ( * ) .

Deuxième approche : la dette au sens de Maastricht 46 ( * ) . Ce calcul est défini par l'article 126 du traité de Maastricht et le protocole n°12 qui lui est annexé ainsi que par le règlement n° 479/2009. Il donne le niveau de la dette brute consolidée. On ne déduit pas du calcul les actifs financiers que possède l'État, mais l'on soustrait les dettes que se doivent les administrations entre elles. Par ailleurs, tous les passifs ne sont pas pris en compte, seuls le passif numéraire et de dépôt, les titres de créances et les crédits le sont. Ce calcul ne prend en compte que le principal, en valeur nominale, cela signifie que les intérêts futurs de la dette ne sont pas intégrés dans le calcul de la dette au sens de Maastricht. À la fin du premier trimestre 2021, la dette française au sens de Maastricht s'élevait à 2 739 Md€, soit 118% du PIB.

Troisième approche : la dette publique nette. C'est le mode de calcul retenu par l'INSEE 47 ( * ) . Ce calcul part de celui de Maastricht, mais il déduit les actifs financiers tels que les dépôts, les titres de créances négociables et les prêts, évalués à la valeur de marché, détenus par les administrations publiques sur d'autres acteurs, ce qui permet d'obtenir une dette nette de l'État. Au sens de l'OCDE et d'Eurostat, la mesure de l'endettement des États se fait à partir de la dette brute des comptes nationaux en déduisant tous les actifs financiers que possèdent les États. À la fin du premier trimestre 2021, la dette publique nette des administrations publiques en France s'élevait à 2 410 Md€, soit 104 % du PIB.

2. Comment expliquer la hausse durable des encours de dette publique ?

a) L'hypothèse du laxisme budgétaire

La hausse des dettes publiques s'explique essentiellement sur la période récente par l'accumulation des déficits budgétaires . En France, c'est le déficit de l'État et celui des comptes sociaux qui expliquent la progression de l'endettement. S'il n'est pas négligeable, l'endettement des collectivités territoriales, désignées sous le vocable d'administrations publiques locales (APUL) au sens européen, est stable en France, à un peu plus de 200 milliards d'euros par an, et ne contribue donc pas à la progression du ratio d'endettement du pays.

La France n'a plus connu de budget en excédent depuis 1974. Depuis le début des années 2000, le déficit des administrations publiques n'a été inférieur à 3 % qu'en 2006, 2007 et 2018, année où le déficit de l'État (66 milliards d'euros) était atténué par un excédent des régimes de sécurité sociale (près de 12 milliards d'euros), pour réduire le déficit global au sens de Maastricht à 54 milliards d'euros 48 ( * ) . Sans prise en compte du déficit record de 2020 de plus de 9 % du PIB, lié à la crise du Covid, le déficit public moyen enregistré sur la période 2002-2019 s'est élevé à 3,6 % .

Or, l'accumulation des déficits creuse mécaniquement l'endettement public, même si le ratio dette/PIB dépend aussi du rythme de progression du PIB. Un PIB élevé rétroagit en effet sur le solde public en gonflant les recettes fiscales et en réduisant certaines dépenses, en particulier les dépenses sociales. Mais la relative faiblesse de la croissance sur la dernière décennie en France et en Europe (croissance moyenne du PIB de 1,6 % par an en France sur la période 2010-2019 et de 1,8 % dans l'UE sur la même période) n'a pas fait de la croissance un critère déterminant de l'évolution des ratios d'endettement public. L'inflation est une autre variable qui aurait pu jouer pour réduire l'endettement. Mais celle-ci est globalement faible et rogne peu la valeur réelle du stock de dette.

C'est donc bien le solde budgétaire qui est le déterminant principal de la progression de l'endettement . Celui-ci résulte de la différence entre recettes et dépenses.

Or, un peu partout s'impose l'idée de ne pas alourdir la fiscalité pour ne pas pénaliser la compétitivité de l'économie. Dans un rapport relatif à la dette souveraine des États de la zone euro publié en 2015 49 ( * ) , le député Nicolas Sansu chiffrait les pertes de recettes de l'État entre 2000 et 2009 de 100 à 120 milliards d'euros. Soulignons toutefois, que la part des recettes publiques dans le PIB a eu tendance à progresser sur longue période, stagnant certes à 50 % du PIB durant toute la décennie 2000 mais progressant ensuite jusqu'à 53 % à partir de 2013 50 ( * ) . Sans cette hausse, le déficit et l'endettement auraient certainement été encore plus élevés en France.

L'attention est donc portée aujourd'hui de manière prioritaire sur les dépenses publiques pour piloter le solde budgétaire. C'est en effet sur les dépenses que les Gouvernements successifs ont affirmé vouloir faire reposer la charge de l'ajustement des comptes publics. Celles-ci avaient baissé durant la décennie 2010 de 3 points de PIB dans l'ensemble de l'UE, passant de 49,7 % du PIB en 2012 à 46,7 % en 2019, à la veille du déclenchement de la crise du Covid 51 ( * ) . Sur la même période, les dépenses publiques sont passées en France de 57 % du PIB à 55,5 %.

L'analyse de ces données montre bien que pour avoir un effet massif sur les déficits et la dette publique, les ajustements budgétaires doivent être d'une grande ampleur, en tout cas d'une ampleur supérieure à la pratique actuelle. Or, la rigidité à la baisse des dépenses comme la rigidité à la hausse des recettes compliquent l'équation visant à améliorer les soldes publics et freinent le retour à l'équilibre budgétaire. Seule l'application d'un « remède de cheval » consistant à contracter brutalement les dépenses ou à alourdir considérablement la fiscalité, voire la combinaison des deux, pourraient réduire fortement les déficits publics, mais en comportant des risques sociaux, politiques, mais aussi économiques, à travers une contraction de la demande intérieure.

b) Une réponse aux déséquilibres macroéconomiques mondiaux ?

Cette explication comptable de la hausse tendancielle de l'endettement public en France par l'accumulation des déficits peut être complétée par une explication macroéconomique plus globale.

D'abord, l'endettement correspond à la mise en oeuvre de procédés keynésiens de soutien public à l'activité économique , par la croissance des dépenses publiques ou par la baisse de la fiscalité. L'objectif, à travers l'effet multiplicateur de la dépense publique ou des baisses d'impôt, consiste à stimuler la demande pour obtenir une croissance économique plus forte. Malgré toutes les limites des politiques de relance par la demande dans une économie de plus en plus ouverte où la hausse des revenus dans un pays peut profiter surtout à ses partenaires commerciaux, celles-ci ne sont pas totalement disqualifiées. On peut néanmoins constater le caractère asymétrique du pilotage du cycle par des politiques budgétaires keynésiennes classiques : l'endettement se creuse fortement dans la période basse du cycle, mais il ne se réduit pas ou peu dans sa phase haute . La mise en oeuvre des politiques conjoncturelles classiques, qui passe notamment par les stabilisateurs automatiques, conduit donc à creuser sans cesse la dette publique.

Mais la progression de l'endettement public pourrait tenir à un autre facteur : l'excès d'épargne mondiale . En s'enrichissant, les ménages ne trouvent plus à dépenser la totalité de leurs revenus. Ils doivent donc placer leur épargne. Une partie de cette épargne s'oriente vers le secteur privé. Mais lorsque la demande de créances dépasse les émissions de dette privée, les États sont donc conduits à jouer le rôle « d'emprunteur en dernier ressort ». C'est ce phénomène que tentent de mettre en évidence trois économistes dans un ouvrage récent intitulé : L'économie de la dette 52 ( * ) . Ils rappellent que la dette de l'État constitue pour les agents privés un support privilégié de leurs transferts de pouvoir d'achat dans le temps. Dans cette approche, le niveau de la dette serait la conséquence d'un excès d'épargne plutôt que la cause de déséquilibres macroéconomiques, et les taux d'intérêt indiqueraient un certain degré de préférence des agents économiques pour le présent : forte lorsque les taux sont élevés, faible lorsque les taux sont bas.

La conjonction de taux bas et de volumes encore importants d'épargne disponible traduirait aussi un déficit de projets d'investissements offrant des perspectives de rendement intéressants, ou encore une aversion au risque des détenteurs de capitaux, qui préfèreraient des placements sûrs. Ce faisant, l'endettement public remplace l'endettement privé, ce qui peut être négatif si le secteur privé trouve plus difficilement à se financer.

La progression des inégalités de revenu peut contribuer enfin à alimenter le phénomène d'excès d'épargne, les agents économiques ayant les revenus les plus élevés ayant aussi une plus forte propension à épargner . Le vieillissement de la population est de son côté susceptible d'entraîner une hausse du taux d'épargne. Cette thèse de l'État emprunteur en dernier ressort invite à ne pas se focaliser sur le niveau atteint par l'endettement public, qui serait une conséquence de déséquilibres macroéconomiques, mais à déplacer le débat sur les dépenses publiques utiles, celles-ci devant viser à préparer l'avenir efficacement.

* 39 Source : https://data.oecd.org/gga/general-government-debt.htm

* 40 https://www.fipeco.fr/commentaire/Les%20finances%20publiques%20en%20France%20et%20en%20Allemagne%20de%201996%20%C3%A0%202020

* 41 https://www.oecd.org/daf/fin/public-debt/Sovereign-Borrowing-Outlook-in-OECD-Countries-2021.pdf

* 42 https://ec.europa.eu/eurostat/documents/2995521/11563335/2-22102021-AP-FR.pdf/63061764-1229-3ff0-3f30-f39e22880f63?t=1634889919043

* 43 https://ec.europa.eu/eurostat/documents/2995521/11563191/2-22072021-AP-FR.pdf/9eab0ce7-116f-8600-1dea-4873f2f09cb1?t=1626942673542

* 44 https://ec.europa.eu/eurostat/documents/2995521/11563335/2-22102021-AP-FR.pdf/63061764-1229-3ff0-3f30-f39e22880f63?t=1634889919043

* 45 Source : https://www.fipeco.fr/fiche/Les-d%C3%A9finitions-du-d%C3%A9ficit-et-de-la-dette-publics

* 46 Définition - Dette au sens de Maastricht (comptabilité nationale) / Dette publique notifiée / Dette publique notifiée | Insee

* 47 https://www.insee.fr/fr/metadonnees/definition/c2189

* 48 https://www.insee.fr/fr/statistiques/2381402

* 49 https://www.assemblee-nationale.fr/14/rapports/r2738.asp

* 50 https://www.insee.fr/fr/statistiques/2381414

* 51 https://ec.europa.eu/eurostat/documents/2995521/10474887/2-27022020-AP-FR.pdf/c5611035-670a-bfc2-7acd-80bbe9c1291c

* 52 Brender, A., Pisani, F. & Gagna, É. (2021). Économie de la dette. Paris: La Découverte.