B. TROUVER UNE VÉRITABLE VISION STRATÉGIQUE POUR UN ACTEUR INDUSTRIEL MAJEUR

1. Le choix de Fincantieri : un repreneur par défaut ?

L'accord passé entre l'État et Fincantieri rompt-il avec les errances du passé ? Les circonstances dans lesquelles le choix du repreneur a été opéré ne permettent pas de le garantir. Dernière des options initialement envisagées, la cession des Chantiers de l'Atlantique à Fincantieri a été plusieurs fois remise en question, traduisant les hésitations des pouvoirs publics à soutenir le projet.

La mise en vente séparée des chantiers de Saint-Nazaire par la justice coréenne intervenait dans un contexte sensiblement différent des opérations précédentes.

Précédemment, la crise de fréquentation de la croisière, puis la crise économique, avaient durablement déprimé le dynamisme du marché des paquebots, comme l'annulation en 2011 d'une commande de deux navires en avait été le symbole, entraînant la mise en oeuvre un accord de compétitivité et une réduction de l'activité du site.

À compter de 2014 néanmoins, les Chantiers de l'Atlantique avaient redressé la barre. En pleine croissance, son client MSC Croisières avait commandé en avril 2016 deux nouveaux paquebots, en sus des deux bâtiments déjà commandés en 2014, et des navires commandés par la compagnie Royal Carribean Cruise Line (RCCL). La diversification vers les énergies marines renouvelables montrait alors également des premiers signes de succès, avec la commande en 2015 de deux premières sous-stations électriques.

En cohérence avec cette attractivité croissante, trois potentiels acquéreurs avaient exprimé leur intérêt pour les chantiers navals de Saint-Nazaire dans le cadre de la cession annoncé par STX :

- Le groupe Genting, armateur basé à Hong-Kong, à la recherche de sites de production européens, disposant déjà du savoir-faire nécessaire à la construction de ses propres petits navires de croisières ;

- Un groupement constitué d'industriels et d'armateurs européens, cherchant pour les premiers à investir dans une activité à haute valeur ajoutée et à diversifier leur activité, pour les seconds à garantir la concurrence entre constructeurs afin de maintenir une pression sur les prix des navires. Le partenaire industriel était le chantier néerlandais Damen, qui s'était associé aux principaux clients du site français, les compagnies de croisière MSC Croisières et RCCL ;

- Le groupe italien Fincantieri, principal concurrent des chantiers de Saint-Nazaire sur le secteur des grands paquebots, déjà lancé dans une stratégie d'acquisition de nombreux autres chantiers européens.

Pourtant, seule une offre de rachat était effectivement transmise à la justice sud-coréenne à la fin de l'année 2016 : celle de Fincantieri. Selon les informations recueillies par la commission, le Gouvernement français aurait signifié son opposition au rachat par Genting, craignant des transferts de savoir-faire et de technologies vers l'Asie. En outre, à la veille de déposer une offre, Damen et les armateurs européens n'auraient pu s'accorder sur ses contours précis.

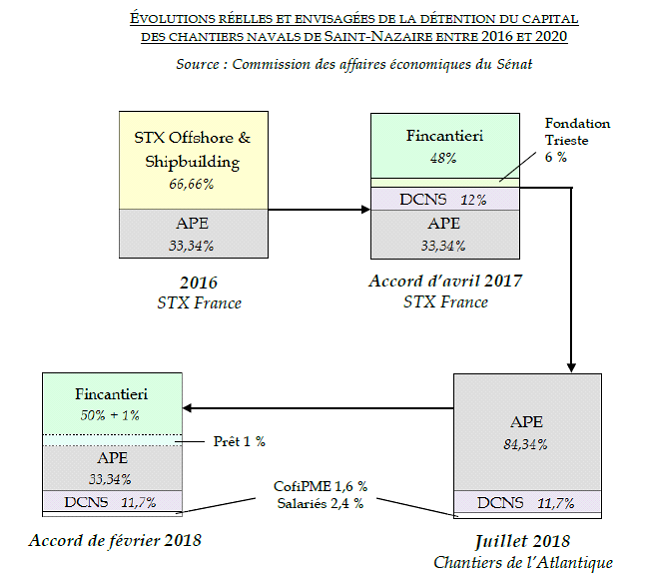

En janvier 2017, la justice validait finalement la reprise par Fincantieri, désigné « repreneur exclusif » des 66,66 % du capital des Chantiers auparavant détenus par STX Offshore & Shipbuilding .

2. Un accord de rachat trouvé au prix d'une renégociation de dernière minute

Après réception du feu vert de la justice coréenne pour la reprise par Fincantieri, le futur acquéreur présentait à l'État français son projet de rachat. Le 12 avril 2017, le Gouvernement annonçait qu'un accord de principe avait été trouvé : 48 % du capital des chantiers de Saint-Nazaire seraient acquis par Fincantieri , tandis que 6 % seraient détenus par la fondation italienne Fundazione Cassa di Risparmio Trieste . L'État conserverait 33,34 % du capital tandis que DCNS s'insérerait à hauteur de 12 % . Les montants en jeu n'ont pas été rendus publics. À la demande de la France, Fincantieri s'engageait par cet accord à rester minoritaire pendant une durée de huit ans, en contrepartie toutefois de l'entrée au capital de la fondation italienne. Le secrétaire d'État à l'Industrie mentionnait alors « des engagements relatifs à la pérennité du site et de ses activités, à l'investissement et au maintien et au développement de l'emploi » .

Ce premier équilibre était remis en question moins de deux mois plus tard. Dans le cadre d'un déplacement sur le site des chantiers de Saint-Nazaire en mai 2017, le Président de la République M. Emmanuel Macron annonçait qu'il entendait renégocier l'accord passé par le Gouvernement précédent avec Fincantieri :

« Je souhaite que les équilibres de principe trouvés en avril 2017 puissent être revus [...]. En aucun cas l'actionnariat futur ne doit fragiliser la capacité à acquérir de nouveaux contrats et à avoir de nouveaux clients. [...] En aucun cas il ne doit y avoir, en raison d'un actionnariat futur, des choix qui puissent privilégier un site contre un autre et fragiliser les emplois à Saint-Nazaire. [...] Je souhaite que ce nouvel actionnariat puisse garantir à long terme l'excellence du savoir-faire de Saint-Nazaire. [...] Je veux enfin que l'indépendance et la souveraineté stratégique de notre pays soient garanties par ce nouvel actionnariat. » 14 ( * )

Le 27 juillet 2017, le Ministre de l'Économie et des Finances faisait jouer le droit de préemption de l'État sur les parts cédées par STX , déclarant que : « la décision de préemption que nous venons de prendre est une décision temporaire, pour nous donner du temps pour une meilleure négociation et un bon accord. Les chantiers navals de Saint-Nazaire n'ont pas vocation à rester sous le contrôle de l'État » . En juillet 2018, cette « nationalisation temporaire » était rendue effective avec le rachat de 66,66 % du capital par l'Agence des participations de l'État (APE) pour un coût estimé à 79,5 millions d'euros.

Après de nouvelles négociations avec Fincantieri, la France et l'Italie signent en septembre 2017 au niveau diplomatique un « accord-cadre », déclaration politique relative aux relations bilatérales en matière de construction navale. Y figurent un nouveau projet de rachat des chantiers de Saint-Nazaire par Fincantieri ainsi qu'un engagement à établir une coopération approfondie dans le secteur militaire.

Sur la base de cet accord-cadre, l'APE signait en février 2018 un contrat avec Fincantieri prévoyant que le groupe italien rachète 50 % des parts de l'entreprise, tandis que l'État français, présent à hauteur de 34,34 %, « prêterait » 1 % de ce capital à Fincantieri pendant douze ans, lui conférant ainsi un contrôle opérationnel effectif. Le reste du capital serait partagé entre DCNS, renommé Naval Group, pour 11,7 % ; les salariés du site à hauteur de 2,4 % ; et certaines entreprises locales, pour 1,6 %. Ces actionnaires minoritaires entrent effectivement quelques semaines après au capital de l'entreprise. Le montant du rachat par Fincantieri, non rendu public, aurait été d'environ 59,7 millions d'euros.

3. Un État français spectateur ou complice ?

Plutôt qu'une offre préparée de longue date, aux contours soigneusement concertés avec l'État français, la reprise par Fincantieri semble initialement s'assimiler à une reprise par défaut - et ce, alors que d'autres options auraient pu être mises sur pied avec davantage d'anticipation. Les personnes entendues par votre rapporteur ont d'ailleurs indiqué que des voix s'élevaient dès 2016 à Bercy pour mettre en cause la pertinence d'un rachat par le groupe italien, y préférant l'offre des acteurs industriels et des compagnies de croisière.

D'autres éléments communiqués à votre rapporteur suggèrent que la volonté du Gouvernement de donner des gages à l'Italie dans le cadre de la coopération militaire bilatérale aurait pu peser en faveur de Fincantieri, en déconnexion des réalités industrielles et économiques du projet de rachat.

À la même période en effet, le poids lourds français de la construction navale militaire DCNS (actuellement Naval Group) jetait les bases d'une coopération industrielle franco-italienne plus approfondie. Alors que Fincantieri, son concurrent sur le marché du naval de défense, se montrait de plus en plus compétitif à l'export, DCNS entendait développer le partenariat existant dans le domaine des navires de surface. Cherchant le soutien des autorités françaises dans ce projet, DCNS aurait poussé le projet de rachat des chantiers navals par Fincantieri, le justifiant par la même volonté de renforcer le secteur européen. Le site de Saint-Nazaire aurait-il été poussé dans les bras de Fincantieri, comme gage de bonne foi pour conclure le mariage entre DCNS et Fincantieri dans le naval militaire, négligeant les conséquences qui pourraient en résulter pour l'indépendance des Chantiers de l'Atlantique ?

D'autres éléments portés à la connaissance de votre rapporteur ont évoqué un accord « donnant-donnant » entre la France et l'Italie, liant deux opérations de rachat de grandes entreprises : les Chantiers de l'Atlantique et Fincantieri d'une part, Essilor et Luxottica de l'autre. Au début de l'année 2017, le français Essilor, fabricant de verres optiques, et le groupe italien de montures Luxottica annonçaient un projet de fusion, afin de donner naissance à un nouveau champion européen au chiffre d'affaires annuel de près de 16 milliards d'euros. Dès la fin de l'année toutefois, une crise de gouvernance agitait le nouveau groupe, chacune des deux entités soupçonnant l'autre de vouloir déséquilibrer la gouvernance en sa faveur. Selon certaines personnes entendues par la commission, l'accord du Gouvernement français pour le rachat des Chantiers de l'Atlantique par Fincantieri aurait pu jouer le rôle de contrepartie, en échange de la résolution du conflit entre Essilor et Luxottica , qui s'est effectivement éteint plus tard dans l'année.

Quelle que soit l'interprétation retenue, il apparaît qu' une solution alternative, plus protectrice pour l'autonomie et le développement de cet actif industriel stratégique, aurait pu être envisagée dès 2016, a minima une intervention temporaire de l'État permettant d'engager le dialogue avec des acteurs locaux ou industriels français.

Si la décision de « nationaliser temporairement » les Chantiers de l'Atlantique doit être saluée , car elle a permis à l'État français de renforcer sa position dans les négociations avec Fincantieri et d'obtenir davantage de temps pour étudier le projet, elle témoigne aussi du manque d'anticipation initial et du peu de substance du projet.

Le Gouvernement s'est d'abord montré hésitant à défendre les intérêts économiques stratégiques des Chantiers, les lignes rouges n'ayant pas été clairement définies en dépit des réticences des acteurs locaux. Pourquoi n'avoir pas annoncé dès le début de l'année 2017 la volonté de maintenir Fincantieri au-dessous du seuil de 50 % ? Pourquoi n'avoir pas identifié plus tôt la proximité entre la fondation italienne et le groupe de construction navale, et défendu alors la participation d'un autre investisseur ou partenaire industriel ?

Les changements de position des gouvernements successifs ont placé les chantiers navals français dans une situation d'incertitude qui aurait pu endommager leurs perspectives commerciales et la confiance des investisseurs. Les répercussions diplomatiques de tels va-et-vient ne doivent pas non plus être sous-estimées.

4. La création d'un « champion européen » n'a de sens qu'en cas de complémentarité économique avérée

La commission soutient naturellement l'objectif d'établir sur les marchés internationaux de grandes entreprises européennes capables de rivaliser avec leurs concurrents américains ou chinois notamment.

Dans le secteur ferroviaire par exemple, le rapport « Siemens-Alstom : pour un géant du ferroviaire véritablement franco-allemand » de M. Martial Bourquin, présidé par M. Alain Chatillon 15 ( * ) , avait défendu la fusion des deux entreprises, finalement bloquée par la Commission européenne au titre du respect du droit de la concurrence. Les deux entreprises présentaient en effet des complémentarités industrielles qui justifiaient un projet gagnant-gagnant de fusion.

Dans le cas du rachat des Chantiers de l'Atlantique par Fincantieri, le bien-fondé de la cession des Chantiers de l'Atlantique n'a pas été clairement démontré. Les hésitations successives du Gouvernement et l'évolution favorable de la performance des chantiers de Saint-Nazaire interrogent au contraire la pertinence du projet de rachat. Les leçons de la reprise par STX, lancé dans une stratégie d'expansion déconnectée des réalités économiques, ayant conduit à la faillite du groupe, doivent informer l'avenir. Fincantieri, qui possède déjà de très nombreux chantiers en Italie et en Europe, n'a pas justifié de manière convaincante la manière dont le site de Saint-Nazaire trouverait une place valorisante dans cet ensemble industriel 16 ( * ) .

* 14 Discours du Président Macron à Saint-Nazaire le 31 mai 2017.

* 15 Rapport d'information n° 449 (2017-2018) de M. Martial Bourquin, fait au nom de la mission commune d'information sur Alstom, déposé le 18 avril 2018

* 16 Voir plus loin.