III. COMMENT PERMETTRE AUX ÉPARGNANTS D'ACCÉDER

À DES PRODUITS PLUS ADAPTÉS À LEURS BESOINS ?

? EN

LEVANT LES CONTRAINTES SUR L'ACCESSIBILITÉ DES PRODUITS ET EN

ACCROISSANT LA CONCURRENCE SUR LE MARCHÉ DE L'ÉPARGNE

A. ASSURER UNE RÉELLE CONCURRENCE SUR LE MARCHÉ DE L'ASSURANCE

Hors livrets règlementés, l'assurance vie est le produit le plus privilégié par les épargnants, mais aussi l'un des plus chargés en frais.

|

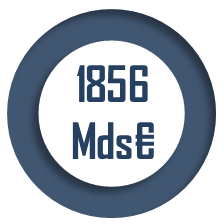

d'encours à la fin du mois de novembre 2022 |

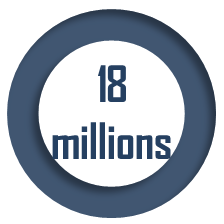

d'assurés et 38 millions de bénéficiaires |

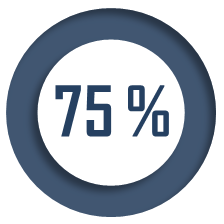

des encours investis en fonds euro, contre 25 % en unités de compte |

Assurer une véritable transférabilité interne et ouvrir la transférabilité externe des contrats d'assurance vie

L'article 7 vise à sécuriser le droit au transfert interne des contrats d'assurance vie et à autoriser leur transfert externe, avec une portabilité de l'antériorité fiscale, pour les contrats de plus de huit ans. La transférabilité des contrats d'assurance vie répond à deux objectifs simples : garantir le libre choix de l'assuré et susciter une plus grande concurrence entre les produits disponibles sur le marché. Sans nier les risques évoqués par plusieurs acteurs, réticents à l'ouverture de la transférabilité externe, il convient d'avoir une vision nuancée des effets attendus de cette mesure : elle ne porterait que sur les contrats de plus de huit ans et elle pourrait améliorer la qualité des conseils prodigués aux épargnants, qui auraient d'autant moins de raisons de quitter leur assureur.

L'amendement COM.17 adopté par la commission précise que l'assureur propose, dans le délai de deux mois pendant lequel il doit procéder aux opérations de rachat, des options de transfert interne.

Les épargnants ne doivent pas être captifs d'un produit qui ne serait pas adapté à leurs besoins ou trop peu rentable, ils doivent pouvoir faire jouer la concurrence. Au regard toutefois du délai nécessaire aux acteurs pour s'adapter à ces nouvelles dispositions, elles ne s'appliqueraient qu'aux rachats intervenant à compter du 1 er janvier 2025.

En parallèle, la commission a adopté l'amendement COM.18 qui consacre un droit au transfert interne , sans possibilité pour les assureurs de s'y opposer, tout en limitant les frais pouvant être imposés lors de cette opération.

En complément, et toujours dans cet objectif d' apporter le meilleur conseil possible à l'épargnant et d'éviter tout abus , la commission a, sur proposition des rapporteurs, inséré deux articles additionnels ( articles 7 bis et 7 ter ) tendant à :

• instituer un devoir de conseil tout au long du produit pour les intermédiaires et les assureurs ( COM.19 ) ;

• s'assurer expressément du respect des engagements contractuels en cours d'exécution du contrat ( COM.20 ).

B. LEVER LES CONTRAINTES PESANT SUR CERTAINS PRODUITS POUR LES RENDRE PLUS ACCESSIBLES AUX ÉPARGNANTS

Deux dispositions portent sur le plan d'épargne en actions (PEA) : 5 , 1 millions de PEA étaient ouverts fin 2021, pour un encours total de près de 112 milliards d'euros .

L'article 5 vise à remédier à une situation remontée par la médiatrice de l'AMF en instaurant un « droit à l'erreur » en cas d'achat de titres inéligibles .

Sur proposition des rapporteurs, la commission a supprimé la mention de la responsabilité des gestionnaires (amendement COM.14 ) tout en maintenant ce droit à l'erreur. Le dispositif pourra utilement être enrichi par les résultats des travaux en cours au sein de l'AMF sur le PEA.

En complément, l'amendement COM.15 portant article additionnel, adopté par la commission, vise à assouplir le champ des titres éligibles au PEA , et ce afin d'inclure davantage de fonds communs de placement à risque (article 5 bis de la proposition de loi). Alors que les particuliers connaissent peu les fonds de capital-risque, qui permettent pourtant de soutenir les jeunes entreprises , la souscription pourrait être encouragée par le biais de produits plus « traditionnels » comme le PEA.

L' article 6 , qui renforçait le taux ordinaire et le taux bonifié transitoire de la réduction d'impôt sur le revenu au titre des souscriptions au capital des petites et moyennes entreprises ( dispositif « IR-PME » ou « Madelin » ), a en revanche été supprimé (amendement COM.16 ). Le débat sur la bonification de ce dispositif vient d'avoir lieu dans le cadre du projet de loi de finances pour 2023, et, à l'initiative du Sénat, le rapport d'évaluation qui sera remis sur cette dépense fiscale au mois de septembre 2023 devra inclure des propositions pour renforcer le capital-investissement et les fonds propres des entreprises.

Favoriser le déploiement et l'offre de plans d'épargne retraite

L'article 8 proroge jusqu'en 2026 l'incitation fiscale mise en place pour encourager le transfert de l'épargne investie dans un contrat d'assurance vie vers un plan d'épargne retraite (PER) .

L'article 9 confie à la Caisse des dépôts et consignations la gestion d'un fonds de fonds indiciels cotés, qui serait ensuite distribué dans les PER . L'objectif est clair, il s'agit de proposer un produit peu chargé en frais au bénéfice des épargnants cherchant à se préparer à la retraite. Les PER assurantiels ne font en effet pas exception aux constats des rapporteurs sur les produits d'épargne : les frais pratiqués en leur sein constituent un véritable « millefeuille tarifaire ». Appuyée sur l'obligation prévue à l'article 3, la création de ce fonds de fonds stimulerait le déploiement d'une réelle offre de supports d'investissement reposant sur la gestion passive.

Pour laisser le temps de mettre en place cet outil, l'entrée en vigueur de l'article a été décalée au 1 er janvier 2025 (COM.21).