TITRE II

DISPOSITIONS PERMANENTES

I. MESURES FISCALES ET BUDGÉTAIRES NON RATTACHÉES

ARTICLE additionnel avant l'article 9 A

Rétablissement en seconde

partie de l'article 1er F portant sur la possibilité de

bénéficier du régime de frais réels au titre de

l'IR

pour les frais de déplacement engagés dans le cadre du

covoiturage

. En vue de respecter la bipartition des lois de finances prévue par la loi organique relative aux lois de finances (LOLF), cet article, introduit par l'amendement FINC.12 ( 193 ) de la commission des finances, vise à rétablir en seconde partie de la présente loi de finances rectificative le dispositif qui était initialement porté par l'article 1 er F.

Cet article vise à préciser que les frais de covoiturage engagés par un passager pour les trajets qu'il effectue entre son domicile et son lieu de travail sont admissibles au titre du dispositif de déduction de ses frais réels professionnels dans le calcul de son impôt sur le revenu.

En effet, ce dispositif ne pourra pas s'appliquer avant 2023 lors du calcul de l'impôt sur le revenu portant sur les revenus de l'année 2022. Cette mesure n'affecte donc pas l'équilibre budgétaire de l'État de l'année 2022 et n'avait ainsi pas sa place dans une première partie de loi de finances.

La commission des finances propose d'adopter cet article.

I. LE DROIT EXISTANT : LE COVOITURAGE N'EST PAS EXPLICITEMENT MENTIONNÉ DANS LES FRAIS RÉELS SUSCEPTIBLES D'ÊTRE DÉDUITS DE LA BASE DE CALCUL DE L'IMPÔT SUR LE REVENU

Pour les passagers covoitureurs, les dispositions législatives actuelles ne précisent pas explicitement que les sommes engagées dans le cadre du partage des coûts de trajets domicile - travail en covoiturage peuvent être considérées comme des frais réels de transport professionnels au titre du 3° de l'article 83 du code général des impôts.

Le droit existant relatif à cet article est présenté de manière plus détaillé dans le cadre du commentaire de l'article 1 er F que la commission a supprimé par son amendement FINC.2 ( 183 ) pour rétablir son dispositif en seconde partie et ce, afin de respecter les règles de bipartition de la loi de finances (cf. II du présent commentaire).

II. LE DISPOSITIF ADOPTÉ PAR LA COMMISSION DES FINANCES : PRÉCISER QUE LES FRAIS ENGAGÉS PAR UN PASSAGER COVOITUREUR SONT ADMIS AU TITRE DU DISPOSITIF DE DÉDUCTION DES FRAIS RÉELS DANS LE CALCUL DE SON IMPÔT SUR LE REVENU

Cet article entend lever une ambiguïté législative en précisant que les frais de déplacement professionnel engagés dans le cadre d'un transport en covoiturage peuvent être déduits de l'assiette imposable à l'impôt sur le revenu au titre des frais professionnels réels . Dans la mesure où les dispositions du présent article ont été déplacées par la commission des finances de la première à la seconde partie du présent projet de loi rectificative (cf. infra ), le dispositif de l'article est présenté de façon plus précise dans le commentaire de l'article 1 er F.

Car en effet, si sur le fond, la commission est favorable à cette évolution législative, sur la forme, elle s'appliquera à l'impôt sur le revenu 2023 au titre des revenus 2022. Cette mesure n'affecte donc pas l'équilibre budgétaire de l'État de l'année 2022 et n'avait ainsi pas sa place dans une première partie de loi de finances. C'est ainsi que par son amendement FINC.2 ( 183 ) la commission a proposé de supprimer l'article 1 er F pour rétablir le dispositif qu'il portait en seconde partie de ce projet de loi de finances rectificative, au sein du présent article, introduit par l'adoption de l'amendement FINC.12 ( 193 ) .

Décision de la commission : la commission des finances propose d'adopter cet article.

ARTICLE additionnel avant l'article 9 A

Rétablissement en seconde

partie de l'article 1er G visant à l'alignement

du barème kilométrique des frais de transports des

bénévoles

sur celui des déplacements professionnels

. En vue de respecter la bipartition des lois de finances prévue par la loi organique relative aux lois de finances (LOLF), cet article, introduit par l'amendement FINC.13 ( 194 ) de la commission, vise à rétablir en seconde partie de la présente loi de finances rectificative le dispositif qui était initialement porté par l'article 1 er G.

Sur le fond, cet article prévoit d'aligner le barème kilométrique des frais de transports des bénévoles qui utilisent un véhicule sur celui des déplacements professionnels.

En effet, ce dispositif ne pourra pas s'appliquer avant 2023 lors du calcul de l'impôt sur le revenu portant sur les revenus de l'année 2022. Cette mesure n'affecte donc pas l'équilibre budgétaire de l'État de l'année 2022 et n'avait ainsi pas sa place dans une première partie de loi de finances.

La commission des finances propose d'adopter cet article.

I. LE DROIT EXISTANT : LA COEXISTENCE D'UN BARÈME KILOMÉTRIQUE POUR LES DÉPLACEMENTS PROFESSIONNELS ET D'UN BARÈME SPÉCIFIQUE POUR LES DÉPLACEMENTS DES BÉNÉVOLES

Le barème kilométrique de droit commun pour les déplacements professionnels n'est pas applicable pour les déplacements des bénévoles. Les bénévoles peuvent néanmoins utiliser un barème spécifique, défini par l'administration fiscale.

Le droit existant relatif à cet article est présenté de manière plus détaillé dans le cadre du commentaire de l'article 1 er G que la commission a supprimé par son amendement FINC.3 ( 184 ) pour rétablir son dispositif en seconde partie et ce, afin de respecter les règles de bipartition de la loi de finances (cf. II du présent commentaire).

II. LE DISPOSITIF ADOPTÉ PAR LA COMMISSION DES FINANCES : L'ARTICLE 1 ER G VISE À ALIGNER LE BARÈME APPLICABLE AUX BÉNÉVOLES DES ASSOCIATIONS SUR CELUI DES DÉPLACEMENTS PROFESSIONNELS.

Cet article vise à aligner le barème kilométrique des frais de transports des bénévoles qui utilisent un véhicule sur celui des déplacements professionnels. Dans la mesure où les dispositions du présent article ont été déplacées par la commission des finances de la première à la seconde partie du présent projet de loi rectificative (cf. infra ), le dispositif de l'article est présenté de façon plus précise dans le commentaire de l'article 1 er G.

En effet, si sur le fond, la commission est favorable à cette mesure, elle s'appliquera à l'impôt sur le revenu prélevé en 2023 au titre des revenus de 2022. Cette mesure n'affecte donc pas l'équilibre budgétaire de l'État de l'année 2022 et n'avait ainsi pas sa place dans une première partie de loi de finances. C'est ainsi que par son amendement FINC.3 ( 184 ) la commission a proposé de supprimer l'article 1 er G pour rétablir le dispositif qu'il portait en seconde partie de ce projet de loi de finances rectificative, au sein du présent article, introduit par l'adoption de l' amendement FINC.13 ( 194 ) .

Décision de la commission : la commission des finances propose d'adopter cet article.

ARTICLE 9 A (nouveau)

Report d'un an de la suppression du tarif

réduit de l'accise sur le GNR

. En raison du contexte de hausse du prix des énergies qui n'épargne pas celui du gazole non routier (GNR) et fragilise les secteurs qui seraient impactés par une hausse de sa fiscalité, le présent article propose que la suppression du tarif réduit de l'accise sur ce carburant, prévue au 1 er janvier 2023 en vertu de l'article 7 de la loi n° 2021-953 du 19 juillet 2021 de finances rectificative pour 2021, soit reportée au 1 er janvier 2024.

La commission des finances propose d'adopter cet article sans modification.

I. LE DROIT EXISTANT : UN OBJECTIF D'ALIGNEMENT DU TARIF DE L'ACCISE DU GAZOLE NON ROUTIER SUR CELUI DU GAZOLE ROUTIER MAINTES FOIS REPOUSSÉ

A. UNE DÉPENSE FISCALE COÛTEUSE SUR UNE ÉNERGIE FOSSILE

L'article 8 de la directive 2003/96/CE du 27 octobre 2003 restructurant le cadre communautaire de taxation des produits énergétiques et l'électricité autorise les États membres de l'Union européenne à instaurer des niveaux de taxation réduits pour les carburants qualifiés de « carburants sous conditions d'emploi » ou « carburants non routiers », c'est-à-dire pour les carburants utilisés pour le fonctionnement des moteurs qui ne sont pas destinés à la propulsion des véhicules sur route. Aussi, ces tarifs réduits ne constituent-ils pas une aide d'État au sens du droit européen de la concurrence. Les carburants sous condition d'emploi concernent notamment les travaux agricoles ou les travaux publics.

Le gazole non routier (GNR) est un mélange d'hydrocarbures d'origine minérale ou de synthèse et, le cas échéant, d'esters méthyliques d'acides gras, qui possède les mêmes caractéristiques que le gazole routier.

L'accise sur les produits énergétiques autres que les gaz naturels et les charbons, l'ancienne taxe intérieure de consommation sur les produits énergétiques (TICPE) 172 ( * ) , est acquittée lors de la mise à la consommation des produits sur le territoire national, en amont du circuit de distribution. Aussi, pour que les carburants sous conditions d'emploi puissent être distingués des carburants routiers, ils font l'objet d'un marquage fiscal, c'est-à-dire d'une dénaturation par adjonction de colorants et/ou de traceurs : le GNR est ainsi coloré en rouge (colorant rouge écarlate RED 24) et suivi à l'aide de l'agent traceur « Solvent Yellow 124 ». Le système de traçage des carburants non routiers s'est traduit par la mise en place d'un circuit de distribution dédié et composé d'environ 1 600 entreprises locales de distribution. Ce réseau permet aux utilisateurs d'acquérir un produit ayant été directement taxé au tarif réduit d'accise en amont de sa distribution.

Le tarif réduit dont bénéficie le GNR est une aide significative pour les secteurs concernés. L'écart de taxation par rapport au gazole routier est loin d'être insignifiant , comme l'illustre le tableau ci-après :

Différentiel de tarifs d'accise entre gazoles

routier et non routier

au premier semestre 2022

(en euros par mégawattheures)

|

Tarif routier (2022) |

Tarif sous condition d'emploi (2022) |

Écart de fiscalité (2022) |

|

|

Gazole |

59,40 €/MWh |

18,82 €/MWh |

- 40,58 €/MWh |

Source : commission des finances du Sénat, d'après l'article L312-35 du code des impositions sur les biens et services

Grâce à un mécanisme de remboursement a posteriori, le régime fiscal de l'accise sur le GNR utilisé par le secteur agricole est encore plus favorable . Le tarif de l'accise sur le GNR des exploitants agricoles est ainsi de 3,86 €/MWh , contre 18,82 €/MWh pour le GNR des autres secteurs et 59,40 €/MWh pour le gazole routier. Le différentiel avec le gazole non routier est donc de 14,96 €/MWh et celui avec le gazole routier est de 55,54 €/MWh.

Pour bénéficier de ce tarif très réduit, les exploitants agricoles s'approvisionnent dans un premier temps en GNR au tarif d'accise de 18,82 €/MWh. Ils sollicitent ensuite un remboursement du différentiel entre leur tarif spécifique (3,86 €/MWh) et le tarif d'accise de droit commun sur le GNR.

Cette procédure de remboursement est dématérialisée. Elle est annuelle et nécessite la compilation et la vérification de l'ensemble des factures d'achats de carburants non routier des exploitants agricoles, si bien qu'elle représente une charge administrative. Elle conduit ainsi les exploitants agricoles, au titre d'une année donnée, à consentir, au moment de l'achat du carburant, une avance de trésorerie égale à la différence de fiscalité entre carburant sous condition d'emploi et carburant à usage agricole. Cette avance n'est remboursée que l'année suivante avec la demande de remboursement.

Selon le tome II du rapport « Voies et Moyens » annexé au projet de loi de finances pour 2022, le tarif réduit de TICPE applicable au GNR autre que celui utilisé pour les usages agricoles aurait représenté pour l'État une dépense fiscale de 1 040 millions d'euros en 2020 . En ce qui concerne le tarif réduit de TICPE sur le GNR, le fioul lourd, le gaz naturel et le GPL utilisé pour les travaux agricoles et forestiers, la dépense fiscale est évaluée à 1 420 millions d'euros en 2020 . Il convient d'ajouter à ces sommes les 19 millions d'euros correspondant en 2020 au tarif réduit de TICPE pour la consommation de GPL utilisé comme carburant non routier.

Montant des dépenses fiscales relatives aux

carburants

sous conditions d'emploi

(en millions d'euros)

|

Tarifs réduits de TICPE / remboursements |

GNR autre que celui utilisé pour les usages agricoles |

GNR, fiouls lourds et GPL utilisés pour les travaux agricoles et forestiers |

GPL |

Total |

|

2020 |

1 040 |

1 420 |

19 |

2 479 |

|

2021 |

1 150 |

1 420 |

- |

2 570 |

Source : commission des finances du Sénat, d'après le Tome II du rapport Voies et Moyens annexé au projet de loi de finances pour 2022

Le montant total des dépenses fiscales relatives aux carburants sous conditions d'emploi a donc représenté en 2020 environ 2,5 milliards d'euros de pertes de recettes pour l'État , dont près de 60 % correspondent au tarif super réduit accordé aux exploitants agricoles. Le premier secteur qui utilise des « carburants sous conditions d'emploi », en dehors du secteur agricole, est le secteur du bâtiment et des travaux publics (BTP). Le transport ferroviaire non électrifié est également un consommateur important de GNR. D'autres secteurs utilisent du carburant sous conditions d'emploi de façon diffuse, notamment l'industrie extractive, ainsi que celles du commerce et du transport.

B. APRÈS PLUSIEURS TENTATIVES CONTRARIÉES, LA SUPPRESSION DU TARIF RÉDUIT DE L'ACCISE SUR LE GNR DEVAIT SE CONCRÉTISER LE 1 ER JANVIER 2023

1. De la LFI pour 2019 à la troisième loi de finances rectificative (LFR) pour 2020, des tentatives avortées d'aligner le tarif d'accise du GNR sur celui du gazole routier

Contrairement à la suppression brutale qui avait été envisagée, puis abandonnée, dans le cadre du projet de loi de finances initiale pour 2019, l'article 60 de la loi n° 2019-1479 du 28 décembre 2019 de finances pour 2020 prévoyait une suppression progressive , en trois étapes, de l'avantage fiscal bénéficiant au GNR. Ce même article prévoyait que plusieurs secteurs seraient exemptés de la hausse de fiscalité sur le GNR. Il s'agissait du secteur ferroviaire, de celui de la manutention portuaire, du secteur des industries extractives spécialisées dans certains matériaux à forte valeur ajoutée et du secteur agricole.

En outre, l'article 60 de la LFI pour 2020 prévoyait aussi une série de mesures destinées à accompagner la fin du tarif réduit de TICPE sur le GNR. Ainsi, le tarif réduit devait être maintenu pour les engins effectuant des missions de service public en zone de montagne ou pour le transport ferroviaire tandis que l'exonération de TICPE était élargie à l'ensemble des activités de navigation intérieure à l'exception de la plaisance.

L'article 60 avait également prévu un dispositif de taxation spécifique à la manutention portuaire dans les ports maritimes et en faveur des industries extractives spécialisées dans certains matériaux à forte valeur ajoutée. L'objectif de l'instauration de ces nouveaux taux réduits était de protéger des secteurs particulièrement exposés à la concurrence internationale.

À l'issue de l'alignement du tarif d'accise sur le GNR avec celui du gazole routier, le secteur agricole devait bénéficier d'une mesure de simplification puisque les exploitants pourraient désormais avoir accès directement à la pompe à un carburant au taux d'accise super-réduit qui est le leur 173 ( * ) . Cette évolution devait mettre fin au système de remboursement a posteriori qu'ils sollicitent après avoir, dans un premier temps, acquis du GNR au tarif réduit de 18,82 c€/L.

Parmi les autres mesures d'accompagnement prévues par la LFI pour 2020, les entreprises du secteur du transport frigorifique devaient se voir appliquer un mécanisme d'indexation des prix du type « pied de facture » sur le modèle du dispositif en vigueur pour le transport routier. Par ailleurs, pour les contrats en cours, l'article 60 prévoyait un dispositif autorisant les entreprises qui devaient subir une hausse du tarif de leur GNR à la répercuter sur leurs clients.

Enfin, deux dispositifs de suramortissement étaient instaurés. Le premier, prévu par l'article 39 decies F du code général des impôts (CGI), devait permettre aux entreprises qui utilisaient auparavant des moteurs fonctionnant avec du gazole non routier d'acquérir des machines utilisant des moteurs fonctionnant avec des énergies renouvelables ou des carburants moins émetteurs de CO 2 . La déduction fiscale permise par le mécanisme est applicable aux matériels et moteurs acquis à l'état neuf à compter du 1 er janvier 2020 et jusqu'au 31 décembre 2022.

Le second dispositif de suramortissement créé par la LFI pour 2020, prévu à l'article 39 decies G du CGI, devait bénéficier aux petites et moyennes entreprises (PME) de commerce de détail de gazole non routier qui, au 1 er janvier 2020, ne disposaient pas d'installations permettant de stocker et de distribuer du gazole qui n'est pas coloré et tracé. Là encore, la déduction fiscale permise par le mécanisme est applicable aux matériels et moteurs acquis à l'état neuf à compter du 1 er janvier 2020 et jusqu'au 31 décembre 2022.

Compte tenu des conséquences de la crise sanitaire sur les secteurs concernés, l'article 6 de la n° 020-935 du 30 juillet 2020 de finances rectificative (LFR) pour 2020 a modifié le calendrier de suppression du tarif réduit de TICPE sur le GNR, en décalant la mise en oeuvre de cette mesure, en une seule fois, au 1 er juillet 2021 . Ce report s'est traduit par une perte de recette pour l'État d'environ 400 millions d'euros au regard du calendrier d'alignement progressif prévu par l'article 60 de la LFI pour 2020.

Si l'ensemble des dispositifs d'accompagnement qui avaient été prévus par la LFI pour 2020 ont bien été maintenus par l'article 6 précité pour cette même année, l'entrée en vigueur de certains d'entre-eux a été différée pour tenir compte du nouveau calendrier de suppression du tarif réduit d'accise sur le GNR. Il s'agit de la garantie du maintien du tarif réduit d'accise pour les activités de service public en zone de montagne et le transport ferroviaire, des dispositifs spécifiques prévus en faveur de la manutention portuaire dans les ports maritimes et en faveur des industries extractives spécialisées ou encore de l'évolution des systèmes de « pied de facture ».

2. Compte-tenu des tensions sur le marché des matières premières, la suppression du tarif réduit de l'accise sur le GNR a été reportée de 18 mois, au 1 er janvier 2023, par la première LFR pour 2021

Alors que le secteur du BTP était encore fragilisé par les conséquences de la crise sanitaire, l'année 2021 était marquée par une très forte tension sur les marchés des matières tels que celui de l'acier, du cuivre ou du plastique. Dans ce contexte, il est apparu que la suppression du tarif réduit de TICPE sur le GNR au 1 er juillet 2021 risquait de mettre en danger la compétitivité de la filière . Aussi, le Gouvernement a-t-il annoncé vouloir reporter la mesure de 18 mois, au 1 er janvier 2023. Pour ce faire, il a déposé un amendement à l'Assemblée nationale dans le cadre de l'examen du premier projet de loi de finances rectificative pour 2021. Cependant, par la suite, un sous-amendement déposé par des parlementaires de la majorité présidentielle, qui a reçu un avis favorable du Gouvernement, a raccourci de six mois le délai de report en fixant l'entrée en vigueur de l'alignement de tarif de TICPE au 1 er juillet 2022.

Lors de l'examen du texte au Sénat, le rapporteur général de la commission des finances a déposé un amendement permettant de rétablir le délai de report initial pour une entrée en vigueur de la mesure le 1 er janvier 2023 . Cette position du Sénat a été conservée en commission mixte paritaire et le report de 18 mois a été entériné par l'article 7 de la loi n° 2021-953 du 19 juillet 2021 de finances rectificative pour 2021.

À l'instar du précédent report, prévu par la troisième LFR pour 2020, cette nouvelle entrée en vigueur différée a emporté un décalage des mesures qui doivent accompagner l'alignement du tarif d'accise sur le GNR. Il s'agissait du maintien du tarif réduit pour les missions de service public en zone de montagne et le transport ferroviaire, des dispositifs spécifiques prévus en faveur de la manutention portuaire dans les ports maritimes et en faveur des industries extractives spécialisées, de l'évolution des systèmes de « pied de facture » et de l'accès direct à la pompe pour les exploitants agricoles à un carburant à tarif super-réduit.

Il est à noter que le maintien à 18,82 euros par mégawattheures du tarif réduit d'accise en faveur des missions de service public en zone de montagne ou pour le transport ferroviaire a été garanti lors de la création du nouveau code des impositions sur les biens et services au 1 er janvier 2022. En effet, ils sont désormais prévus aux articles L312-48 et L312-49 pour le transport ferroviaire et aux articles L312-60 et L312-63 pour les activités en zone de montagne.

II. LE DISPOSITIF ADOPTÉ PAR L'ASSEMBLÉE NATIONALE : UN NOUVEAU REPORT AU 1 ER JANVIER 2024 DE LA DATE D'ENTRÉE EN VIGUEUR DE L'ALIGNEMENT DU TARIF DE L'ACCISE DU GAZOLE NON ROUTIER SUR CELUI DU GAZOLE ROUTIER

Le présent article a été introduit par l'Assemblée nationale à la suite de l'adoption d'un amendement n° 176 déposé au nom de la commission des finances par le rapporteur général Jean-René Cazeneuve avec un avis favorable du Gouvernement.

Cet amendement doit être interprété en lien avec un autre amendement n° 171 déposé lui aussi au nom de la commission des finances par le rapporteur général Jean-René Cazeneuve et adopté par l'Assemblée nationale avec un avis favorable du Gouvernement pour supprimer l'article 2 du présent projet de loi. Cet amendement de suppression ne devait pas être lu comme une opposition de fond à l'article mais de forme : en effet, cet article ne relevait pas de la première partie de la loi de finances mais de la seconde, ses dispositions n'affectant pas l'équilibre budgétaire de l'année 2022.

Aussi le présent article et l'amendement n° 176 qui l'a introduit visent à rétablir en seconde partie les dispositions qui étaient originellement portées par l'article 2.

A. LE REPORT D'UN AN, AU 1 ER JANVIER 2024, DE L'ALIGNEMENT DU TARIF DE L'ACCISE DU GAZOLE NON ROUTIER SUR CELUI DU GAZOLE ROUTIER

En modifiant le V de l'article 60 de la loi n° 2019-1479 précitée, le 1° du II du présent article propose de reporter d'un an, au 1 er janvier 2024, l'alignement du tarif de l'accise du GNR sur celui du gazole routier traditionnel.

Le même objectif est porté par une modification de l'article 37 de l'ordonnance n° 2021-1843 du 22 décembre 2021 prévue par le III du présent article. Celle-ci conduit à reporter d'un an, au 1 er janvier 2024, la suppression du dernier alinéa de l'article L312-35 du code des impositions sur les biens et services , alinéa qui prévoit désormais, depuis la création du nouveau code au 1 er janvier 2022, le tarif réduit d'accise sur le GNR.

B. LE REPORT DE L'ALIGNEMENT DU TARIF DE L'ACCISE SUR LE GNR ENTRAÎNE AVEC LUI LE DÉCALAGE DE L'ENTRÉE EN VIGUEUR DES DISPOSITIFS DESTINÉS À L'ACCOMPAGNER, DONT LA MESURE DE SIMPLIFICATION VISANT LES EXPLOITANTS AGRICOLES

En modifiant le A du VI de l'article 60 de la loi n° 2019-1479 précitée, le 2° du II du présent article reporte d'un an la mise en oeuvre du dispositif de simplification destiné aux exploitants agricoles qui leur permettra d'avoir accès directement à la pompe à un carburant sous condition d'emploi au tarif super réduit de 3,86 euros par mégawattheures, mettant ainsi fin à l'actuel mécanisme de remboursement a posteriori.

Le 3° du II du présent article modifie le VII de l'article 60 de la loi n° 2019-1479 précitée afin de reporter la mise en oeuvre d'un système de « pieds de facture » permettant de répercuter en partie la hausse du tarif de l'accise du GNR sur les contrats en cours dans le secteur du BTP. Il prévoit ainsi que les contrats en cours au 1 er juillet 2023 (et non plus au 1 er juillet 2022) dont la durée est supérieure à six mois, peuvent, sous certaines conditions, être concernés par le dispositif.

En modifiant l'article 37 de l'ordonnance du 22 décembre 2021, qui elle-même modifie le code des impositions sur les biens et services, le III du présent article reporte au 1 er janvier 2024 l'entrée en vigueur de dispositifs qui avaient vocation à accompagner la mesure en prévoyant des tarifs réduits d'accises pour certaines activités .

Ainsi, en prévoyant de ne remplacer le tableau du second alinéa de l'article L312-48 et de n'ajouter les articles L312-57-1 et L312-57-2 au code des impositions sur les biens et services, qu'au 1 er janvier 2024 et non au 1 er janvier 2023, le III du présent article décale d'une année la mise en place d'un tarif réduit d'accise pour les besoins de la manutention portuaire .

Via l'article 37 de l'ordonnance précitée, ce même III décale également d'un an l'insertion d'une nouvelle ligne au tableau du second alinéa de l'article L312-64 et d'un nouvel article L312-70-1 du code des impositions des biens et services. Ce faisant, il reporte d'un an, au 1 er janvier 2024, le dispositif dérogatoire destiné aux entreprises grandes consommatrices d'énergie pour les besoins d'activités d'extraction de matériaux à forte valeur ajoutée.

Dans la mesure où ces dispositifs dérogatoires sont considérés comme des aides d'État au sens du droit européen de la concurrence, de nouvelles notifications auprès de la commission de l'Union européenne (UE) seront nécessaires.

Par ailleurs, l'article porte également deux autres types de modifications :

- premièrement, en abrogeant le 1 bis de l'article 265 B du code des douanes, le I du présent article répare un oubli de l'ordonnance n° 2021-1843 du 22 décembre 2021 portant partie législative du code des impositions sur les biens et services et transposant diverses normes du droit de l'Union européenne ;

- deuxièmement, en modifiant le 2° du A du IX de l'article 60 de la loi n° 2019-1479 du 28 décembre 2019 de finances pour 2020, le 4° du II du présent article vient corriger une erreur matérielle qui entachait l'article 32 de la même ordonnance.

III. LA POSITION DE LA COMMISSION DES FINANCES : UN NOUVEAU REPORT NÉCESSAIRE COMPTE-TENU DU CONTEXTE DE FLAMBÉE DES PRIX DE L'ÉNERGIE

Il apparaît que le tarif réduit d'accise portant sur le GNR constitue une dépense fiscale à la fois coûteuse et défavorable à l'environnement . En effet, d'après l'annexe « Évaluation des voies et moyens tome II » au PLF 2022, la dépense fiscale n° 800201 « Tarif réduit du gazole non routier autre que celui utilisé pour les usages agricoles » se serait élevée à 1 040 millions d'euros en 2020 . La dépense fiscale n° 800229 relative au « tarif réduit (remboursement) pour le gazole, le fioul lourd et les gaz de pétrole liquéfié utilisés pour les travaux agricoles et forestiers » a, quant à elle, représenté 1 420 millions d'euros au cours de ce même exercice 2020.

En rythme de croisière l'alignement de l'accise du GNR sur celle du gazole routier doit rapporter 870 millions d'euros de recettes supplémentaires annuelles à l'État. Néanmoins, du fait du mécanisme de remboursement a posteriori des exploitants agricoles et de l'effet de trésorerie qu'il induit pour l'État, l'année de mise en oeuvre de la mesure, le bilan net pour les recettes de l'État s'élève à 600 millions d'euros . Aussi, en reportant d'une année la suppression du tarif réduit d'accise sur le GNR, le présent article emporterait un manque à gagner pour l'État de 600 millions en 2023 et de 270 millions d'euros supplémentaires en 2024 , soit un total de 870 millions d'euros.

Depuis 2019 et les premières velléités visant à l'extinction du tarif réduit de TICPE sur le GNR, la commission des finances a défendu avec constance le principe selon lequel il convient de mettre un terme avec discernement à cette fiscalité dérogatoire . D'un côté, cette dépense fiscale est classée comme défavorable à l'environnement dans la mesure où elle se traduit par le subventionnement d'un carburant composé d'énergies fossiles fortement émetteur de gaz à effets de serre. D'un autre côté, les mesures de mise en extinction de dépenses fiscales de cette nature doivent être réalisées de façon à minimiser au maximum leurs conséquences socio-économiques sur les secteurs concernés, tout particulièrement lorsqu'ils sont exposés à la concurrence internationale et que leur fragilisation pourrait affecter l'emploi sur le territoire national.

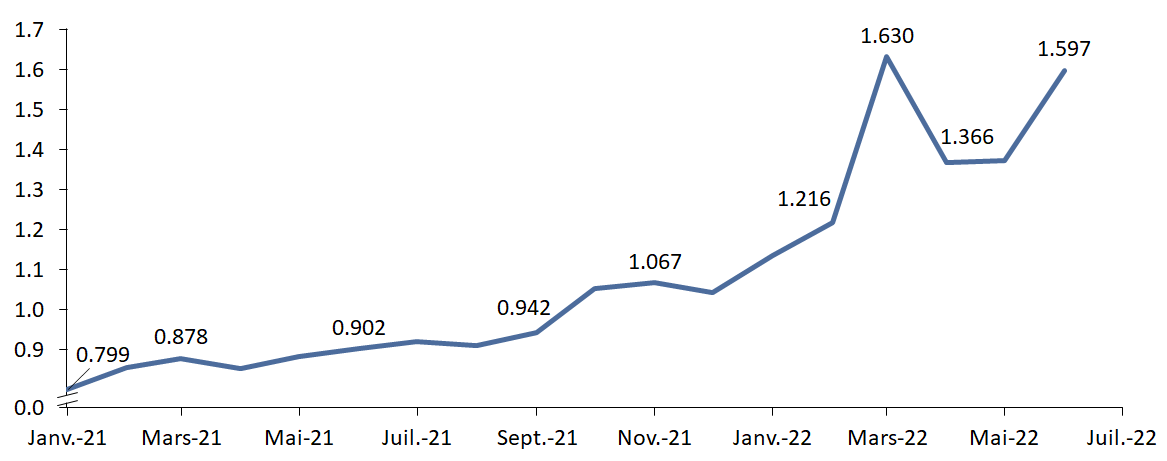

Aujourd'hui, force est de constater, qu' une fois encore, la conjoncture compromet gravement la perspective d'une suppression du tarif réduit d'accise sur le GNR le 1 er janvier 2023. En effet, la flambée des prix de l'énergie depuis l'automne 2021 n'a pas épargné le prix à la pompe du GNR . Ainsi, celui-ci est-il passé de 90 c€/l au début de l'année 2021 à 110 c€/l à l'automne de cette même année.

Évolution de la moyenne mensuelle du prix du

GNR

entre janvier 2021 et juin 2022

(en €/l)

Source : commission des finances du Sénat, d'après les données du ministère de transition énergétique

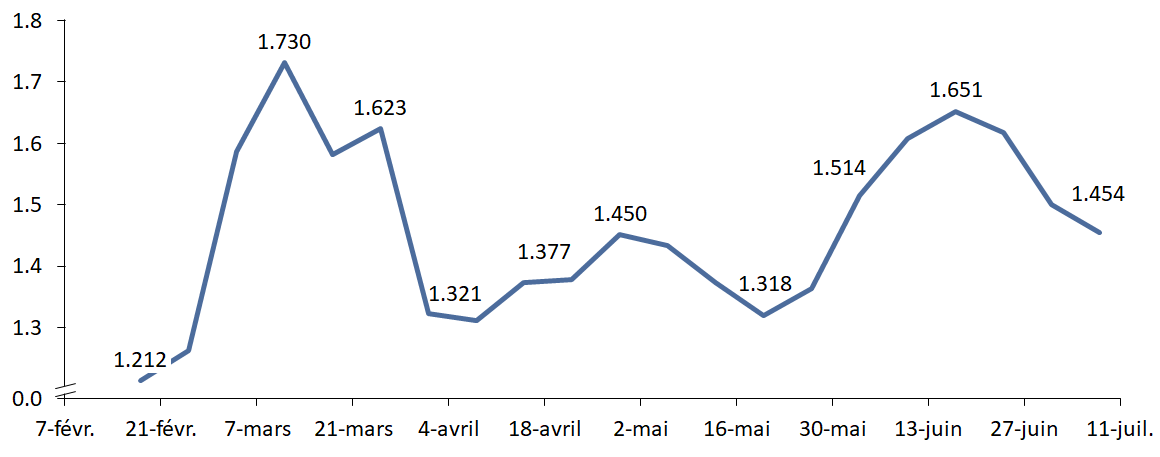

Depuis le 24 février dernier et l'invasion russe en Ukraine, la situation géopolitique n'a fait qu'amplifier le phénomène et le prix du GNR a dépassé les 170 c€/l le 11 mars 2022 . Depuis, il est marqué par une forte volatilité mais reste à des niveaux très élevés.

Évolution de la moyenne hebdomadaire du prix du

GNR

entre le 18 février 2021 et le

8 juillet 2022

(en €/l)

Source : commission des finances du Sénat, d'après les données du ministère de transition énergétique

Dans ce contexte, la fragilité des secteurs économiques exposés à une hausse de la fiscalité sur le GNR s'est fortement accrue . Certaines mesures du plan de résilience mis en oeuvre par le Gouvernement au printemps dernier doivent apporter un soutien financier à ces secteurs. C'est notamment le cas de la remise de 18 centimes d'euros TTC sur les carburants qui inclue le GNR. Il apparaîtrait d'autant plus incohérent aujourd'hui , alors que des soutiens publics nécessaires sont apportés à ces filières en difficulté, de maintenir la hausse de fiscalité prévue au 1 er janvier prochain. Cela reviendrait à leur reprendre d'une main ce que l'État leur a donné de l'autre .

Décision de la commission : la commission des finances propose d'adopter cet article sans modification.

ARTICLE 9

Prolongation de l'octroi de garantie de l'État au titre

des PGE

. Le présent article vise à décaler du 30 juin 2022 au 31 décembre 2022 la date limite pour contracter de nouveaux prêts garantis par l'État (PGE).

Il tire les conséquences de la communication de la Commission européenne du 23 mars 2022 sur le nouvel encadrement temporaire de crise des aides d'État permettant aux États membres de soutenir leur économie dans le contexte de l'invasion de l'Ukraine par la Russie.

Instrument de soutien à la trésorerie des entreprises, le dispositif des PGE a fait la preuve de son efficacité en réponse à la crise sanitaire. L'encours total des prêts garantis dépasse désormais 143 milliards d'euros. Compte tenu du niveau d'inflation, en particulier sur le prix l'énergie, son prolongement pour le deuxième semestre 2022 est bienvenu.

La commission des finances propose d'adopter l'article sans modification.

I. LE DROIT EXISTANT : UN DISPOSITIF DE GARANTIE SUR LES PRÊTS DE TRÉSORERIE, PERMIS PAR L'ASSOUPLISSEMENT TEMPORAIRE DE L'ENCADREMENT EUROPÉEN DES AIDES D'ÉTAT LORS DE L'ÉMERGENCE DE L'ÉPIDÉMIE DE COVID ET PROROGÉ DANS LE CADRE DE L'INVASION RUSSE EN UKRAINE

A. UN DISPOSITIF D'ABORD MOBILISÉ DANS LE CONTEXTE DE CRISE SANITAIRE

La crise liée à la Covid-19 et les mesures de restrictions prises en conséquence ont suscité une forte dégradation de l'activité économique, ont affecté la rentabilité des entreprises françaises. L'article 6 de la loi du 23 mars 2020 de finances rectificative pour 2020 174 ( * ) a autorisé l'octroi d'une garantie de l'État pour des prêts consentis par les établissements de crédit et les sociétés de financement à compter du 16 mars 2020 aux entreprises immatriculées en France , soit environ 4,1 millions d'entreprises 175 ( * ) .

Le dispositif présente plusieurs caractéristiques :

- les entreprises éligibles doivent être immatriculées en France, et peuvent exercer une activité de nature financière depuis l'arrêté du 6 mai 2020 176 ( * ) . Les entreprises faisant l'objet d'un plan de sauvegarde ou de redressement judiciaire au 24 mars 2020, ou étant en cours de procédure amiable, sont également éligibles au PGE sous conditions ;

- les prêts garantis doivent comporter un différé d'amortissement minimal de douze mois , pouvant être étendu à vingt-quatre mois, ainsi qu'une clause permettant aux emprunteurs, à l'issue de la première année, de les amortir sur une période additionnelle allant jusqu'à six années à partir de la souscription. Cette durée a pu être étendue à dix années pour les très petites entreprises en difficulté ;

-

le montant du prêt garanti est

plafonné à 25 % du chiffre d'affaires

constaté en

2019 pour les entreprises créées avant

le 1

er

janvier 2019 ou à la masse salariale en France estimée sur les

deux premières années d'activité pour les entreprises

créées à compter de cette date

177

(

*

)

;

- la quotité du montant emprunté bénéficiant de la garantie de l'État est plafonnée à 90 % pour les entreprises qui emploient en France moins de 5 000 salariés et réalisent un chiffre d'affaires inférieur à 1,5 milliard d'euros, 80 % pour les entreprises réalisant un chiffre d'affaires supérieur à 1,5 milliard d'euros et inférieur à 5 milliards d'euros, et à 70 % pour les grandes entreprises ;

- la garantie est distribuée par Bpifrance pour les prêts conclus par des entreprises employant en France moins de 5 000 salariés ou réalisant un chiffre d'affaires inférieur à 1,5 milliard d'euros et par arrêté du ministre chargé de l'économie pour les entreprises dépassant ces deux seuils.

Les seuils d'effectif et de chiffre d'affaires sont appréciés au dernier exercice clos, soit en fonction de l'année 2019.

L'encours total du dispositif de garantie est limité à 300 milliards d'euros. Au 31 décembre 2021, i l excédait 143 milliards d'euros 178 ( * ) .

Aux termes de l'article 6 de la loi du 23 mars 2020 de finances rectificative pour 2020 , la date limite d'octroi de nouveaux prêts garantis par l'État était fixée au 30 juin 2022.

B. UN DISPOSITIF SOUMIS AU CADRE EUROPÉEN DES AIDES D'ÉTAT

En tant que garantie publique octroyée aux entreprises dérogeant aux conditions du marché, le dispositif de PGE est susceptible d'entrer dans le champ des aides d'État visées par l'article 107 du traité sur le fonctionnement de l'Union européenne (TFUE).

Cependant, pour permettre aux États de soutenir les entreprises dans le contexte de la crise liée au Covid-19, la Commission européenne a mis en place un encadrement temporaire plus favorable de ces aides à compter du 19 mars 2020.

Dans une communication du 12 mai 2022 179 ( * ) , la Commission européenne a indiqué qu'elle mettait fin à l'encadrement temporaire des aides d'État dit « Covid ».

En parallèle, elle a adopté le 23 mars 2022 un nouvel encadrement temporaire de crise des aides d'État afin de soutenir l'économie dans le contexte de l'invasion de l'Ukraine par la Russie 180 ( * ) , modifié et assoupli le 20 juillet 2022 181 ( * ) . Cet encadrement temporaire ouvre aux États la possibilité de mettre en place quatre types de dispositifs :

- des aides permettant d'octroyer jusqu'à 500 000 euros, en fonction des secteurs, par entreprise touchée par la crise . Cette aide n'a pas nécessairement à être liée à une hausse des prix de l'énergie, car la crise et les mesures restrictives prises contre la Russie ont de multiples répercussions sur l'économie, notamment des ruptures matérielles de chaînes d'approvisionnement. Ce soutien peut être accordé sous quelque forme que ce soit, y compris sous la forme de subventions directes, d'avantages fiscaux, d'avances remboursables, de garanties, de prêts, de fonds propres, etc .

- des soutiens de trésorerie sous la forme de garanties publiques et de prêts bonifiés : les États membres peuvent fournir, d'une part, des garanties publiques bonifiées pour faire en sorte que les banques continuent d'accorder des prêts à toutes les entreprises touchées par la crise actuelle, et, d'autre part, des prêts publics et privés assortis de taux d'intérêt bonifiés, en respectant un taux minimal. Pour les deux types de soutien, certaines limites s'appliquent concernant le montant maximal du prêt, déterminé sur la base des besoins opérationnels d'une entreprise, compte tenu de son chiffre d'affaires, des coûts de l'énergie qu'elle doit supporter ou de ses besoins de trésorerie spécifiques. Les prêts peuvent porter à la fois sur des crédits aux investissements et sur des besoins en fonds de roulement ;

- des aides destinées à indemniser les entreprises pour les prix élevés de l'énergie : les États membres peuvent indemniser partiellement les entreprises, en particulier les gros consommateurs d'énergie, pour les surcoûts dus à des hausses exceptionnelles des prix du gaz et de l'électricité. Ce soutien peut être accordé sous quelque forme que ce soit, y compris sous la forme de subventions directes. Le montant total de l'aide par bénéficiaire ne peut à aucun moment dépasser 30 % des coûts admissibles jusqu'à 2 millions d'euros et, dans certains cas, jusqu'à 25 millions d'euros pour les gros consommateurs d'énergie, et jusqu'à 50 millions d'euros pour les entreprises exerçant des activités dans certains secteurs spécifiques ;

- des aides visant à accélérer le déploiement des énergies renouvelables, du stockage et de la chaleur renouvelable dans le contexte de REPowerEU 182 ( * ) .

L'encadrement temporaire de crise est mis en place jusqu'au 31 décembre 2022. La Commission évaluera avant cette date s'il est nécessaire de le prolonger ou de le modifier.

II. LE DISPOSITIF PROPOSÉ : LA PROROGATION DU DISPOSITIF DES PGE AU 31 DÉCEMBRE 2022

Le présent article vise à proroger la distribution des PGE, afin de tenir compte du nouvel encadrement temporaire des aides d'État dans le contexte d'invasion de l'Ukraine. Ainsi, l'article étend la période durant laquelle de nouveaux prêts garantis par l'État peuvent être octroyés par les prêteurs.

Pour ce faire, il modifie plusieurs dispositions de l'article 6 de la loi du 23 mars 2020 de finances rectificative pour 2020 :

- le 1° du I prévoit que la garantie de l'État pourra être accordée pour les prêts octroyés jusqu'au 31 décembre 2022, et non plus jusqu'au 31 décembre 2022 ;

- le 2° du I prévoit que les modifications issues du présent article seront applicable en Nouvelle-Calédonie, en Polynésie française et dans les îles Wallis et Futuna ;

- le 3° du I étend la compétence du comité de suivi et d'évaluation des mesures de soutien financier aux entreprises confrontées à l'épidémie de covid-19, aux mesures de soutien octroyées aux entreprises confrontées « aux perturbations économiques engendrées par les conséquences de l'agression de la Russie contre l'Ukraine ».

Enfin, le II prévoit une entrée en vigueur rétroactive de l'article au 30 juin 2022 .

III. LA POSITION DE LA COMMISSION DES FINANCES : UNE PROROGATION UTILE DES PGE

Depuis le début de la crise sanitaire, le rapporteur général considère que le dispositif des prêts garantis par l'État est essentiel pour soutenir les entreprises affectées par la crise , intervenant alors en complément de dispositifs tels que le fonds de solidarité ou les reports de charge. Les PGE viennent soutenir la trésorerie des entreprises particulièrement affectées par la crise sanitaire et économique, et désormais par les conséquences de l'invasion russe en Ukraine.

Alors que l'agression russe fait peser de nouveaux risques sur nos économies, prolonger le dispositif des PGE est primordial. Cet outil permettra d'aider les acteurs économiques à maintenir leur activité dans un contexte d'incertitudes et d'inflation. Pour autant, il convient de tenir compte du fait que nombre d'entreprises se demandent comment elles pourront honorer le remboursement des PGE.

Pour mémoire, dans son rapport sur la sortie des PGE 183 ( * ) , le rapporteur général a présenté des moyens pour contourner le « mur de la dette » redouté par beaucoup. Il conserve donc tout son intérêt compte tenu des conséquences de la guerre et aux risques associés à l'inflation.

Dans l'immédiat, la prorogation étant permise par le droit de l'Union européenne, la commission des finances ne peut que soutenir le dispositif proposé au présent article.

Décision de la commission : la commission des finances propose d'adopter cet article sans modification.

ARTICLE 10

Octroi de garantie d'État pour deux prêts de la

Banque européenne pour la reconstruction et le développement

(BERD) au titre du soutien à l'Ukraine

. Le présent article prévoit d'autoriser le ministre chargé de l'économie à octroyer, à titre gratuit, la garantie de l'État français sur deux prêts de la BERD à l'opérateur ferroviaire national ukrainien UkrZaliaznitsia et à l'entreprise pétrolière et gazière Naftogaz.

Le soutien européen à l'Ukraine ne peut qu'être salué, alors que ce pays subit depuis plusieurs mois une invasion par la Russie. En outre, l'opération ne fait porter qu'un faible risque financier à la France, tandis que les entreprises ukrainiennes soutenues peuvent attendre des bénéfices importants de ces prêts.

En conséquence, la commission des finances propose d'adopter cet article sans modification.

I. UN ÉCOSYSTÈME DU SOUTIEN À L'UKRAINE DANS LEQUEL LA BANQUE EUROPÉENNE POUR LA RECONSTRUCTION ET LE DÉVELOPPEMENT TIENT TOUTE SA PLACE

A. UNE GUERRE DÉVASTATRICE POUR L'ÉCONOMIE UKRAINIENNE

À l'origine de terribles pertes humaines, l'invasion de l'Ukraine par la Russie, qui a débuté le 24 février dernier, entraîne également de lourdes conséquences économiques . Selon l'évaluation préalable, 85 % des entreprises auraient été touchées par la guerre et la moitié des employés auraient perdu leur emploi et donc leur revenu, entraînant par là une diminution de la consommation et des recettes fiscales. S'il est encore hasardeux d'arrêter des chiffres précis compte tenu des incertitudes entourant la durée de la guerre, ces facteurs pourraient être à l'origine d'une contraction du produit intérieur brut (PIB) ukrainien comprise entre 30 184 ( * ) et 45 % 185 ( * ) en 2022 et d'un fort accroissement de la pauvreté 186 ( * ) .

Les destructions dues aux bombardements, la réduction et la désorganisation de l'offre de travail, ainsi que les dommages causés aux terres agricoles ont considérablement entamé le potentiel économique du pays , si bien que les conséquences économiques de ce conflit se feront sentir encore longtemps , malgré les efforts de reconstruction attendus.

B. DE NOMBREUX FINANCEMENTS ONT DÉJÀ ÉTÉ APPORTÉS PAR LA COMMUNAUTÉ INTERNATIONALE, Y COMPRIS PAR LA FRANCE

En réponse à cette crise, l'évaluation préalable rappelle que 4,15 milliards de prêts et 900 millions de dollars de dons ont été mis à disposition du gouvernement ukrainien par la communauté internationale en mars et avril 2022.

Financement externe de l'Ukraine (prêts et

dons)

en mars et avril 2022

(en milliards d'euros)

|

Mars |

Avril |

||

|

Prêts |

Soutien multilatéral dont : |

2,57 |

0,9 |

|

Fonds monétaire international |

1,41 |

||

|

Banque mondiale |

0,46 |

0,17 |

|

|

Banque européenne d'investissement |

0,7 |

||

|

Soutien bilatéral dont : |

0,67 |

0,73 |

|

|

Union européenne (assistance macrofinancière) |

0,67 |

||

|

France |

0,33 |

||

|

Canada |

0,24 |

||

|

Allemagne |

0,16 |

||

|

TOTAL |

3,25 |

0,9 |

|

|

Dons |

Italie |

0,12 |

|

|

États-Unis |

0,49 |

||

|

Royaume-Uni |

0,1 |

||

|

Commission européenne |

0,07 |

||

|

Danemark, Norvège, Autriche, Lituanie, Lettonie, Islande |

0,13 |

||

|

TOTAL |

0,12 |

0,78 |

|

Source : évaluation préalable du projet de loi de finances rectificative

Si la France a participé à cet effort , il est à noter que, contrairement à l'Italie, aux États-Unis et au Royaume-Uni, elle n'a consenti aucun don sur cette période . Le tableau précédent ne rend toutefois qu'imparfaitement compte de l'action de la France. Le présent PLFR se propose en effet d'ouvrir des crédits à hauteur de 300 millions d'euros dans le programme 853 187 ( * ) dans le cadre d'un prêt accordé à l'Ukraine par l'Agence française de développement (AFD). Une enveloppe de 1,2 milliard d'euros (200 millions de prêts du Trésor et un milliard d'euros de garanties à l'exportation) est également mise à disposition pour financer des projets bilatéraux.

Il convient enfin de noter que le montant de l'aide macrofinancière (AMF) d'urgence accordée par l'Union Européenne depuis le début de la guerre en Ukraine, s'élève désormais , en vertu d'une décision du Conseil du 12 juillet 2022 d'accorder une AMF supplémentaire d'un milliard d'euros, à 2,2 milliards d'euros . Elle devrait encore augmenter dans les mois à venir.

C. LA BANQUE ÉCONOMIQUE POUR LA RECONSTRUCTION ET LE DÉVELOPPEMENT (BERD), UN ACTEUR QUI A TOUTE SA PLACE DANS LE SOUTIEN ÉCONOMIQUE ET FINANCIER À L'UKRAINE

Le soutien financier de la BERD, davantage orienté vers les entreprises , a également toute sa place.

La banque dispose pour cela de plusieurs instruments, comme les garanties, les prises de participations ou encore la syndication de prêts . Dans ce dernier cas, son statut de créancier privilégié lui permet, sous certaines conditions, de ne pas subir de rééchelonnements lorsqu'ils ont lieu, ce qui est de nature à rassurer les autres investisseurs appelés à cofinancer les projets pour leur permettre de se concrétiser. La technique la plus fréquemment utilisée est celle des prêts structurés « à tranche A/B », où la BERD concède une première fraction de prêt, le « prêt A », avant que d'autres institutions financières ne débloquent une seconde fraction, le « prêt B ».

La BERD : une institution multilatérale

visant à l'origine à faciliter

la transition vers

l'économie de marché

Inaugurée en avril 1991 à Londres, à la suite de premiers débats initiés par le président François Mitterrand en octobre 1989, la Banque européenne pour la reconstruction et le développement (BERD) avait originellement pour but de soutenir la transition vers l'économie de marché des pays de l'Est. Elle a conservé ce tropisme tout en enrichissant son action, début 2017, par un accompagnement visant plus que le simple soutien à la compétitivité et davantage orienté vers la résilience, la bonne gouvernance, le verdissement et l'inclusion. À la différence des autres banques de développement, la BERD est dotée d'un mandat politique : elle n'aide théoriquement que les pays « engagés à respecter et mettant en pratique les principes de la démocratie pluraliste, du pluralisme et de l'économie de marché ». C'est l'une des raisons pour lesquelles elle a suspendu, le 4 avril 2022, l'accès de Russie et de la Biélorussie à ses financements et à son expertise.

Dotée d'un actionnariat varié, composé, outre l'Union européenne et la Banque européenne d'investissement, de 69 pays des cinq continents, la BERD est actuellement active dans près de 40 pays, en Europe centrale, Asie centrale, Méditerranée méridionale et orientale, Cisjordanie et Gaza. Elle est bâtie sur un modèle économique simple : faute, la plupart du temps, de capitaux suffisants, elle joue un rôle de catalyseur, son positionnement sur un projet constituant un tremplin pour mobiliser les capitaux extérieurs d'autres partenaires publics ou privés, voire de donateurs.

Elle est actuellement présidée par Odile Renaud-Basso, qui fut directrice générale du Trésor de 2016 à 2020.

Source : site de la Banque européenne pour la reconstruction et le développement

Elle n'a enregistré aucun cas de défaut concernant ses prêts souverains au cours des cinq dernières années . Son taux de prêts non performants, s'il a augmenté au cours du premier semestre 2022, paraît demeurer dans des limites raisonnables :

Taux de prêts non performants de la BERD

sur

les cinq dernières années

|

2018 |

2019 |

2020 |

2021 |

S1-2022 |

|

4,7 % |

4,5 % |

5,5 % |

4,9 % |

6,6 % |

Source : réponses de la Direction générale du Trésor aux questions du rapporteur général

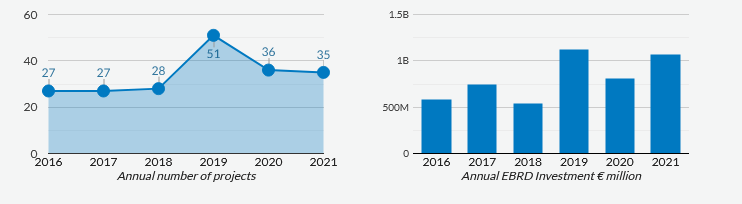

La BERD est déjà un acteur important de l'économie ukrainienne participant au financement de nombreux projets structurants . Comme le rappelle l'évaluation préalable, elle dispose d'une expérience de plus de trente ans dans le pays et de quatre bureaux sur le terrain , lui permettant de cultiver son réseau de clients privés et publics. Au 30 avril 2022, la BERD avait mené 510 projets en Ukraine, dont 198 en cours, et investi près de 17 milliards d'euros, dont 4,16 milliards de projets en cours . Ses actifs d'exploitations s'élevaient à 2,35 milliards d'euros. Enfin, le nombre annuel de projets financés par la BERD en Ukraine comme les sommes annuelles investies par la BERD tendent à augmenter. À titre de comparaison, en Pologne, le nombre de projets en cours financés par la BERD s'élève à 141, pour 3,41 milliards d'euros, et les actifs d'exploitations représentent 2,68 milliards d'euros.

Nombre annuel de projets (gauche) et investissement

annuel de la BERD

en Ukraine (droite)

Source : site internet de la BERD

II. LE DISPOSITIF PROPOSÉ : L'OCTROI D'UNE GARANTIE SUR DEUX PRÊTS DE LA BERD EN VUE DE SOUTENIR DEUX ENTREPRISES UKRAINIENNES AUX ACTIVITÉS STRATÉGIQUES POUR L'ÉCONOMIE DU PAYS

En application de l'article 34 de la loi organique du 1 er août 2001 relative aux lois de finances (LOLF), seule une loi de finance peut autoriser l'octroi de garanties et fixer leur régime. Elles font l'objet d'un plafond par opération , permettant de bien mesurer la portée de la garantie dès son octroi, en la rattachant à une opération financière déterminée, en précisant un montant maximum et en la limitant dans le temps.

Le présent article vise ainsi à permettre l'octroi d'une garantie de l'État français, dans la limite d'un plafond de 50 millions d'euros chacun, pour deux prêts de la BERD .

Le premier prêt, pour un montant de 300 millions d'euros , est destiné à l'entreprise gazière et pétrolière Naftogaz (NAK) et vise à l'aider à se préparer à la saison de chauffage à venir.

Le second prêt concerne la compagnie ferroviaire nationale ukrainienne, UkrZaliaznytsia (UZ) , et prend la forme d'une réaffectation d'un prêt de 150 millions d'euros décidé en 2017 pour la modernisation et l'électrification d'une partie du réseau ferré ukrainien mais qui, dans leur grande majorité, n'ont pas été versés, faute de répondre aux conditions prévues.

Pour chacun de ces prêts, l'article 10 prévoit que le ministre chargé de l'économie est autorisé à accorder à titre gratuit à la BERD la garantie de l'État, portant sur le principal et les intérêts, l'octroi de cette garantie étant subordonné à la conclusion d'une convention entre l'État et la BERD précisant les conditions d'appel de la garantie au titre de chacun de ces prêts.

III. UNE ADOPTION DE L'ARTICLE SANS MODIFICATION PAR L'ASSEMBLÉE NATIONALE

L'Assemblée nationale a adopté cet article sans modification.

IV. LA POSITION DE LA COMMISSION DES FINANCES : MALGRÉ LE RISQUE D'APPEL, APPORTER UNE GARANTIE POUR UN MONTANT LIMITÉ À DES PRÊTS QUI DEVRAIENT ASSURER DES GAINS SIGNIFICATIFS AUX ENTREPRISES UKRAINIENNES BÉNÉFICIAIRES

A. L'OCTROI INÉDIT D'UNE GARANTIE DE L'ÉTAT POUR DES PRÊTS DE LA BERD FAISANT PARTIE D'UN DISPOSITIF PLUS LARGE DE SOUTIEN À L'UKRAINE

L'octroi de ces garanties est une première puisqu'à ce jour, aucun des prêts souverains de la BERD n'a bénéficié d'une garantie d'un pays membre du G7 188 ( * ) .

Comment la BERD s'assure-t-elle du bon emploi de ses

prêts,

et la France de ceux qu'elle garantit ?

Pour chaque projet porté par la BERD et approuvé par le Conseil d'administration, un accord bilatéral ( loan agreement ) entre la Banque et le client est conclu et signé, au sein duquel figure une section précisant, entre autres, les conditions de passation de marché, de suivi et de contrôle des données financières et opérationnelles, ou encore du respect des normes environnementales et sociales. Le client doit rapporter régulièrement l'évolution de l'exécution du projet aux équipes de la BERD en charge du suivi du projet, selon des critères fixés dans l'accord bilatéral. Ces conditions suivent les normes et standards internes de la BERD, conformes aux plus hauts standards internationaux.

Par ailleurs, le suivi de l'activité de la BERD à travers la participation du ministre chargé de l'économie à son Conseil des gouverneurs et la participation de la Direction générale du Trésor à son Conseil d'administration permettent de suivre attentivement l'évolution de la mise en oeuvre des projets, en particulier la bonne utilisation des financements accordés.

Source : Réponses de la Direction générale du Trésor au questionnaire du rapporteur général

Ces prêts s'inscrivent dans la politique plus générale de soutien à l'Ukraine de la BERD : consécutivement à l'annonce, le 9 mars 2022, du versement de deux milliards d'euros pour des mesures visant à apporter un « soutien ciblé sur les réfugiés, les entreprises et la sécurité énergétique », l'assemblée annuelle de la BERD réunie le 11 mai 2022 s'est donné pour objectif de lever un milliard d'euros en coopération avec ses partenaires et des fonds donateurs, pour cofinancer - toujours dans une optique de partage des risques - des projets relevant des cinq priorités suivantes : financement du commerce des biens essentiels, sécurité énergétique, infrastructures vitales, sécurité alimentaire, et secteur pharmaceutique.

Si une émission de dette subordonnée, ou capital hybride, ayant un effet équivalent à une augmentation libérée aurait présenté l'avantage de consolider la situation financière de la BERD, cette option n'aurait pas, selon la Direction générale du Trésor, permis d'affecter de façon ciblée et appropriée des ressources publiques sur des projets répondant à des besoins urgents en Ukraine. Dans le cadre de la réponse de la BERD à la guerre en Ukraine, l'instrument le plus adapté pour cibler directement le soutien à l'économie réelle ukrainienne paraît ainsi être la garantie de l'État, qui permet de faire levier sur les fonds de la BERD tout en la protégeant de l'épuisement de son capital de base en cas de pertes de crédit.

B. DES PROJETS UTILES POUR LE FINANCEMENT DESQUELS L'OCTROI D'UNE GARANTIE PRÉSENTE, DANS LE CONTEXTE DE GUERRE, UN RISQUE D'APPEL RÉEL QUI MÉRITE TOUTEFOIS D'ÊTRE PRIS PAR LA FRANCE

1. Une garantie de 50 millions sur les 300 millions d'euros prêtés à Naftogaz pour l'aider à préparer la prochaine saison de chauffage

a) Contenu et objectif du projet

La BERD projette de prêter jusqu'à 300 millions d'euros à la compagnie gazière et pétrolière détenue par l'État Naftogaz (NAK). Approuvée par le conseil d'administration de la BERD le 30 mars 2022, cette facilité de prêt renouvelable (« revolving credit facility ») constituerait seulement une partie d'un paquet d'un milliard d'euros sollicité dès le 3 mars 2022 par NAK auprès de la BERD et d'autres institutions financières internationales (BEI, Banque mondiale) pour racheter un milliard de mètres cube de gaz afin de compenser la baisse de production de gaz naturel faisant suite à l'invasion de l'Ukraine 189 ( * ) . À la date du 20 juillet, aucune institution n'avait toutefois accordé de financement en réponse à cette sollicitation. Dans la continuité de ces demandes, le 12 juillet dernier, l'entreprise a sollicité auprès des détenteurs de ses obligations dues en 2022, 2024 et 2026 le report des paiements en principal et en intérêts dues jusqu'en juillet 2024, justifiant cette demande par la volonté de prioriser l'utilisation des liquidités disponibles pour l'achat d'urgence de gaz 1 .

Dans la mesure où les perturbations dans la production et l'import de gaz naturel ne permettraient pas à NAK de faire face à la prochaine saison de chauffage, il semble en effet nécessaire de lui permettre de remettre à niveau le plus tôt possible les stocks de gaz. Le projet de prêt de 300 millions de la BERD, qui se limite à un soutien aux activités commerciales de la firme (achat de gaz naturel pour le redistribuer), s'inscrit dans un contexte particulier : l'Ukraine risque de manquer , selon le Financial Times, de six milliards de mètres cubes de gaz naturel lorsque l'hiver débutera , soit un quart de la consommation de 2021 190 ( * ) .

Naftogaz : une entreprise stratégique

pour la sécurité énergétique

et les finances

publiques de l'Ukraine

Fondée en 1998 et prenant la suite d'Urkgazprom (1991), Naftogaz est détenue à 100 % par le gouvernement ukrainien. Elle employait 68 000 salariés en 2018. Il s'agit du plus gros producteur, importateur, grossiste et offreur en dernier ressort - en particulier pour les besoins de chauffage de la population - de gaz naturel. Elle est à l'origine de 75 % de la production domestique de gaz 191 ( * ) .

Elle est un contributeur important au budget de l'État puisque, selon l'agence de notation Fitch, les dividendes, impôts et prélèvements payés par Naftogaz représentaient 13 % du PIB en 2020.

Le projet comprend également, conformément à des engagements précédents pris par NAK, un objectif d'intégration du marché européen du gaz à travers notamment l'application d'un mécanisme d'approvisionnement concurrentiel et de contrats d'offre de gaz selon les standards de l' European Federation of Energy Traders (EFET).

b) Modalités de financement et de remboursement

L'engagement des sommes nécessaires pour atteindre les 300 millions d'euros se déroule en plusieurs étapes.

Si 50 millions d'euros couverts par la garantie de l'État ukrainien ont déjà été engagés par la BERD , il est prévu que des actionnaires de la BERD membres du G7 ou de l'Union européenne garantissent 66 % du montant total du prêt à Naftogaz, soit 200 millions d'euros.

C'est à ce stade qu'interviendrait la garantie de la France, dans la limite d'un plafond de 50 millions d'euros , étant précisé que la date de fin de remboursement du prêt est fixée au plus tard au 25 mars 2024 . L'article 10 précise que le prêt garanti doit servir « pour l'achat d'urgence de gaz en vue de couvrir les besoins de la prochaine saison de chauffage ».

Afin d'atteindre les 200 millions prévus par le projet, cette garantie se combinerait avec celle que pourrait obtenir le gouvernement allemand de son Parlement, pour un même montant, et d'éventuelles garanties apportées par les États-Unis et le Canada.

L'évaluation préalable précise que, lorsque l'ensemble des décaissements auront atteint 150 millions d'euros, la BERD, soutenue par les garanties apportées par certains fonds donateurs, augmentera sa tranche de prêt - déjà fixée à 50 millions d'euros (cf supra) - dans la limite d'un plafond de 100 millions d'euros.

Cette architecture particulière , visant à utiliser l'expertise de la BERD en matière d'approvisionnement ainsi que ses relations avec les clients pour faciliter le soutien des pays actionnaires de l'UE, est due au fait que le financement complémentaire pour atteindre les 300 millions d'euros n'est pas disponible sur le marché. Selon la BERD, les précédents projets conclus avec NAK montrent toutefois sa capacité et l'existence de ressources pour opérer conformément aux exigences de performance (« performing requirements ») de la banque. Par exemple, le prêt de 300 millions de dollars consenti par la BERD en 2015 a été remboursé dans sa totalité et suivant les échéances agréées, les performances passées ne pouvant toutefois pas être considérées comme un indice des performances futures dans un contexte de guerre.

2. Une garantie de 50 millions pour un projet inabouti datant de 2017 et dont les fonds doivent être réaffectés pour permettre à l'entreprise UkrZaliznitsya de maintenir son niveau de liquidité

Parallèlement, la BERD a reproposé un prêt existant pour apporter 150 millions d'euros de liquidités à l'opérateur ferroviaire national ukrainien , UkrZaliznitsia (UZ). Selon Olexander Kamichine, président directeur général de la compagnie, « ce prêt est crucial pour maintenir notre liquidité à un niveau stable » 192 ( * ) et pour permettre aux trains de continuer à fonctionner. En effet, le scénario de base de la BERD montre que, sans le prêt de la Banque, UZ pourrait être confrontée à un manque de liquidités dans les mois à venir.

Le rôle décisif et symbolique d'UkrZaliznitsia, « colonne vertébrale » 193 ( * ) de l'économie ukrainienne affectée par le conflit

Ukrainska Zaliznitsia (UZ) est l'opérateur ferroviaire national ukrainien et la plus grosse entreprise d'État du pays. Dans le contexte actuel, ses 230 000 salariés sont fortement mobilisés pour acheminer des biens essentiels (nourriture et en particulier céréales, armes, offre humanitaire), mais aussi pour évacuer les civils - près de 3,8 millions de personnes auraient été ainsi placées en sécurité.

L'institut de l'école d'économie de Kiev estime que les dommages infligés par les Russes aux infrastructures ferroviaires et au matériel roulant entre le 24 février et le 8 juin représentent une perte de 2,7 milliards de dollars.

À l'origine, et dans le cadre d'un projet de 367,3 millions d'euros cofinancé par la BEI et la BERD et bénéficiant de la contribution financière de la compagnie, un prêt de 150 millions d'euros de la BERD réparti en deux tranches avait été prévu pour moderniser et électrifier deux sections de chemin de fer - 124,5 millions pour la ligne Doinska-Mykolaiv et 22,5 millions pour la ligne Mykolaiv-Kolosivka. Sur la tranche n° 1, qui a été engagée à la signature, seul 1,245 million d'euros a été déboursé , la tranche 2 ne l'ayant pas été du tout, faute d'avoir achevé la conception de la ligne et rempli les conditions de bonne gouvernance exigées.

Le projet proposé par la BERD consiste en la réaffectation des sommes restantes du prêt, soit 148,8 millions d'euros , à UkrZalianitsya pour lui permettre de faire face à un besoin urgent de liquidité.

L'article 10 vise ainsi à autoriser le ministre de l'économie à octroyer la garantie de l'État français sur 50 millions d'euros sur ce prêt dont le remboursement doit intervenir au plus tard le 20 août 2027.

Si ce prêt pourrait s'avérer insuffisant, compte tenu des besoins de fonds propres nécessaires pour consolider la situation financière de l'entreprise en cas de continuation de la guerre jusqu'à la fin de l'année 2022 194 ( * ) , UZ dispose toutefois d'un accès potentiel à d'autres sources de financement (lignes de crédit auprès des banques commerciales, réaffectation potentielle d'un financement de la BEI, soutien du gouvernement ukrainien).

3. Une opération sans impact budgétaire immédiat mais pour laquelle l'appel de la garantie ne peut être exclu compte tenu du contexte de guerre : un risque à courir pour la France

Si l'octroi de ces deux garanties n'a aucun impact budgétaire immédiat, les prêts qu'elles couvrent pourraient ne pas être remboursés par les entreprises concernées, et donc entraîner l'appel de ces garanties. En effet, une garantie de l'État est un engagement par lequel celui-ci accorde sa caution à un organisme dont il veut faciliter les opérations d'emprunt, en garantissant au prêteur le remboursement en cas de défaillance du débiteur. Dans ce cadre, l'État supporte un risque de défaut de l'emprunteur qui aurait donc un impact potentiel sur les comptes publics. C'est d'ailleurs la raison pour laquelle l'octroi de garanties doit figurer en loi de finances.

Dans le cas présent, les risques de défaillance, malgré la qualité de la signature des entreprises concernées, sont réels , puisqu'ils dépendent de circonstances extérieures qu'elles ne maîtrisent pas, liées à une guerre dont il demeure illusoire de prédire la durée et les conséquences sur le terrain. Le taux de prêts non performants de l'Ukraine tend ainsi à augmenter sur l'année 2022. La dégradation, voire la destruction, des actifs physiques possédés par UZ et Naftogaz, la diminution de leur activité, la dévalorisation de leurs actifs financiers sont autant de facteurs qui pourraient mettre ces entreprises dans l'impossibilité de rembourser les prêts consentis par la BERD, et la France dans l'obligation de décaisser les sommes garanties.

Trois scénarii sont présentés dans l'évaluation préalable :

- l'arrêt des combats avant le début de la prochaine saison de chauffage (octobre 2022), qui rendrait quasi-certaine la perspective d'un remboursement total des sommes prêtées - quoiqu'avec un retard possible -, l'impact budgétaire étant par conséquent nul pour la France ;

- la continuation de la guerre au-delà de 2022 , avec les dommages apportés aux infrastructures de livraison de gaz et l'arrêt de la production dans l'est de l'Ukraine (Poltava et Kharkiv) qui pourraient alors donner lieu à des restructurations et un remboursement seulement partiel. L'impact budgétaire pour la France dépendrait alors de l'ampleur des dégradations imposées à ces entreprises ;

- en cas de conquête complète de l'Ukraine par la Russie , il paraît peu concevable que celle-ci consente à s'acquitter des obligations de Naftogaz et UZ.

Le troisième scénario paraît le plus improbable, mais le second ne peut être exclu, ce qui suggère que le risque d'appel de la garantie, ne serait-ce que sur une fraction du prêt, est bien réel, bien que son coût soit impossible à déterminer.

La commission estime toutefois que ce risque à 100 millions d'euros maximum (total des deux garanties) mérite d'être pris s'agissant du financement de projets dont les finalités paraissent parfaitement légitimes et dans le contexte d'un soutien nécessaire et affiché à l'Ukraine.

Par ailleurs, si le conditionnement du prêt à Naftogaz à un objectif de rapprochement du marché européen du gaz pourrait de prime abord sembler prématuré, il peut paraître cohérent avec le statut de candidat à l'adhésion de l'Ukraine acquis le 24 juin dernier.

Au total, le risque financier encouru pour la France paraît faible par rapport au bénéfice attendu pour l'Ukraine d'un tel prêt du fait de l'effet de levier attendu : la garantie de la France porte sur des sommes mesurées, mais permet de débloquer progressivement des sommes importantes - éventuellement jusqu'à 1 milliards d'euros pour Naftogaz.

Décision de la commission : la commission des finances propose d'adopter cet article sans modification.

ARTICLE 10 bis (nouveau)

Généralisation de la facturation

électronique dans les transactions

entre assujettis à la TVA

et transmission des données de transaction

. Le présent article reprend les dispositions de l'ordonnance du 15 septembre 2021 relative à la généralisation de la facturation électronique dans les transactions entre assujettis à la taxe sur la valeur ajoutée (TVA) et à la transmission des données de transaction. L'article 93 de la loi de finances pour 2022 ratifiant cette ordonnance a en effet été censuré par le Conseil constitutionnel, rendant de fait ses dispositions caduques. Le Conseil avait estimé qu'il ne relevait pas du domaine des lois de finances tel que défini par l'article 34 de la loi organique relative aux lois de finances.

La présentation de ces dispositions dans le présent projet de loi de finances rectificative indique d'ailleurs que le Gouvernement disposait du temps nécessaire pour recourir à la procédure législative ordinaire, et qu'il n'était sans doute pas impératif de demander une habilitation à légiférer par ordonnance.

La généralisation de la facturation électronique, applicable aux seules transactions entre assujettis à la TVA établis en France, doit permettre d'alléger la charge administrative des entreprises et leurs coûts de gestion « papier ». Elle entrerait en vigueur progressivement, au 1 er juillet 2024 pour les grandes entreprises, au 1 er janvier 2025 pour les entreprises de taille intermédiaire et au 1 er janvier 2026 pour les petites et les moyennes entreprises. Ces délais ont été reportés d'un an par rapport au calendrier initialement proposé, et ce pour tenir compte des effets de la crise sanitaire sur les entreprises et des retards qui ont pu être pris dans leur préparation à la dématérialisation des factures.

La transmission des données de transaction ne porterait quant à elle pas seulement sur les opérations devant faire l'objet d'une facturation électronique, mais également sur les transactions non domestiques et sur les données relatives au paiement des opérations relevant de la catégorie des prestations de services. La transmission de ces informations à l'administration fiscale doit permettre d'améliorer le recouvrement de la TVA et les résultats de la lutte contre la fraude à la TVA.

Au regard des enjeux poursuivis, la commission des finances propose d'adopter cet article sans modification.

I. LE DROIT EXISTANT : LA RATIFICATION DE L'ORDONNANCE GÉNÉRALISANT LA FACTURATION ÉLECTRONIQUE ET LA TRANSMISSION DES DONNÉES DE TRANSACTION A ÉTÉ CENSURÉE PAR LE CONSEIL CONSTITUTIONNEL

A. AUX TERMES DE L'ORDONNANCE DU 15 SEPTEMBRE 2021, LA GÉNÉRALISATION DE LA FACTURATION ÉLECTRONIQUE ENTRE LES ENTREPRISES ET LA TRANSMISSION DES DONNÉES DE TRANSACTION DEVAIENT PROGRESSIVEMENT ENTRER EN VIGUEUR À COMPTER DU 1 ER JUILLET 2024

1. Le principe de facturation est essentiel pour la liquidation et le contrôle de la taxe sur la valeur ajoutée

Impôt sur la consommation, la taxe sur la valeur ajoutée (TVA) s'applique aux livraisons de biens et aux prestations de services situées en France.

Elle est assise sur la valeur ajoutée et repose donc sur un régime de déductions permettant à la personne assujettie de déduire de la TVA qu'il a collectée auprès de l'acheteur la TVA qu'il a lui-même acquittée en amont pour produire le bien ou le service vendu.

Le régime de déduction repose sur le système de facturation : pour pouvoir déduire la TVA déjà acquittée, l'assujetti doit détenir un justificatif, essentiellement sous la forme d'une facture.

Les règles de facturation sont prévues par l'article 289 du code général des impôts 195 ( * ) (CGI). Elles précisent les opérations pour lesquelles une facture doit être émise, les conditions dans lesquelles le client peut émettre la facture au nom et pour le compte de l'assujetti, le fait générateur de l'émission (selon les cas au moment de la livraison ou de la prestation de services, au 15 du mois suivant ou encore de façon périodique), l'obligation de conserver un double et les conditions de modification ainsi que les règles applicables à la facturation électronique.

2. En l'état actuel du droit et jusqu'au 31 décembre 2023, le recours à la facturation électronique inter-entreprises est facultatif

Concernant la facturation électronique, le VI de l'article 289 du CGI prévoit que « les factures électroniques sont émises et reçues sous une forme électronique quelle qu'elle soit » et qu'elles « tiennent lieu de factures d'origine ».

Aux termes du VII de l'article 289 du CGI , trois formes d'émissions sont acceptées pour qu'une facture électronique tienne lieu de facture d'origine, à savoir :

- sous forme électronique, « dès lors que des contrôles documentés et permanents sont mis en place par l'entreprise et permettent d'établir une piste d'audit fiable entre la facture émise ou reçue et la livraison de biens ou prestation de service qui en est le fondement » ;

- en recourant « à la procédure de signature électronique avancée » prévue par la directive du 28 novembre 2006 relative au système commun de taxe sur la valeur ajoutée 196 ( * ) ;

- par le biais d'un « message structuré selon une norme convenue entre les parties, permettant une lecture par ordinateur et pouvant être traité automatiquement et de manière univoque ».

La facturation électronique est facultative , puisque sa transmission et sa mise à disposition sont soumises, aux termes de l'article 289 du CGI, à l'acceptation du destinataire. Cette situation résulte de l'article 395 de la directive du 28 novembre 2006 précitée, qui prohibe à tout État membre de rendre obligatoire la facturation électronique dans les rapports inter-entreprises sans avoir préalablement obtenu l'autorisation du Conseil , accordée à l'unanimité sur proposition de la Commission européenne. L'Italie est le seul État membre à avoir demandé cette dérogation et à avoir généralisé la facturation électronique inter-entreprises. Onze autres États disposent toutefois d'un système de recoupement ayant la même finalité que la facturation électronique, tandis que l'Espagne s'est engagée, dans le cadre de son plan de relance, à généraliser la facturation électronique.

À l'inverse, la directive du 28 novembre 2006 précitée contraint les États membres à accepter la remise d'une facture électronique dans les relations avec leurs fournisseurs . C'est le cas en France depuis le 1 er janvier 2012 197 ( * ) . De même, la directive du 16 avril 2014 a rendu obligatoire la facture électronique pour le paiement des prestations réalisées par les entreprises en exécution des contrats publics 198 ( * ) . Plus généralement, et depuis le 1 er janvier 2020, toutes les entreprises traitant avec le service public, et quelle que soit leur taille, doivent transmettre leurs factures sous format électronique et, en parallèle, toutes les entités publiques de l'Union européenne sont tenues d'accepter les factures sous cette forme. En France, ces factures transitent par le portail public de facturation Chorus Pro, qui compte 1,2 million d'utilisateurs actifs, pour 145 millions de factures échangées entre 2016 et 2020 199 ( * ) .

3. La généralisation de la facturation électronique inter-entreprises et de la transmission des données de transaction à compter du 1 er juillet 2024

a) Une disposition « programmatique » en loi de finances pour 2020

L'article 153 de la loi de finances pour 2020 200 ( * ) prévoyait que les factures des transactions entre assujettis à la TVA devraient obligatoirement être émises sous forme électronique au plus tôt le 1 er janvier 2023 et au plus tard le 1 er janvier 2025 , ce qui supposait l'obtention de l'autorisation prévue à l'article 395 de la directive européenne précitée du 28 novembre 2006.

Il prévoyait également que les informations figurant dans les factures électroniques devraient être transmises à l'administration fiscale pour leur exploitation, « à des fins notamment de modernisation de la collecte et des modalités de contrôle de la TVA ». Toutefois cette disposition, comme la précédente, avait une portée largement programmatique, et non normative.

Le Gouvernement devait enfin remettre au Parlement, avant le 1 er septembre 2020, un rapport sur les conditions de mise en oeuvre de l'obligation de facturation électronique, qui devait également évaluer les gains attendus en matière de recouvrement de la TVA et les bénéfices attendus pour les entreprises. Les dispositions contenues dans l'ordonnance du 15 septembre 2021 se sont largement appuyées sur les conclusions de ce rapport, remis le 4 novembre 2021.

b) Une habilitation à légiférer par ordonnance en loi de finances pour 2021

C'est en effet sur la base du rapport remis par le Gouvernement au Parlement ainsi que de l'évaluation conduite par l'inspection générale des finances sur l'impact de la dématérialisation obligatoire des factures entre assujettis à la TVA pour les entreprises que le Gouvernement a demandé, à l'article 195 de la loi de finances initiale pour 2021 201 ( * ) , une habilitation à légiférer par ordonnance.

Le contenu de l'habilitation s'articule autour de deux objectifs :

- la généralisation du recours à la facturation électronique ;

- l' obligation de transmettre à l'administration et de manière dématérialisée les informations relatives aux opérations réalisées par des assujettis à la TVA qui ne sont pas issues des factures électroniques . Ces informations comprennent les données complémentaires à celles figurant sur les factures, les données qui ne se rapportent pas à une opération soumise à une obligation de facture électronique ou encore les données qui se rapportent à une opération non soumise à l'obligation de facturation pour les besoins de la TVA.

L'ordonnance devait être prise dans un délai de neuf mois à compter de la promulgation de la loi de finances pour 2021. Elle a été prise le 15 septembre 2021 202 ( * ) . Elle prévoyait un ajustement majeur par rapport à la disposition « programmatique » adoptée en loi de finances pour 2020 (article 153) et par rapport aux informations qui avaient été transmises par le Gouvernement lors de l'examen de l'article 195 de la loi de finances pour 2021 : le report d'un an des dates d'entrée en vigueur .

Le calendrier serait désormais le suivant :

- 1 er juillet 2024 : obligation d'émission des factures sous forme électronique pour les grandes entreprises ;

- 1 er janvier 2025 : même obligation pour les entreprises de taille intermédiaire ;

- 1 er janvier 2026 : même obligation pour les très petites entreprises (TPE) et les petites et moyennes entreprises (PME).

Le Gouvernement a justifié ce report par la nécessité de tenir compte des effets de la crise sanitaire sur les entreprises, alors même que le passage à la facturation électronique suppose des investissements numériques.

B. UNE RATIFICATION DE L'ORDONNANCE DU 15 SEPTEMBRE 2021 PRÉVUE DANS LE PROJET DE LOI DE FINANCES POUR 2022 MAIS CENSURÉE PAR LE CONSEIL CONSTITUTIONNEL