B. LA NÉCESSITÉ D'UN EFFORT INÉDIT DE MAÎTRISE DE LA DÉPENSE PUBLIQUE EN SORTIE DE CRISE

1. Une fois la crise surmontée, il sera indispensable de retrouver des marges de manoeuvre budgétaires

Ainsi que cela a été précédemment rappelé , le soutien au tissu productif constitue à court terme la bonne stratégie tant sur le plan économique que budgétaire , compte tenu du coût auquel la France peut se financer auprès des marchés et du risque que fait peser la crise sanitaire sur le potentiel de croissance de l'économie à moyen terme.

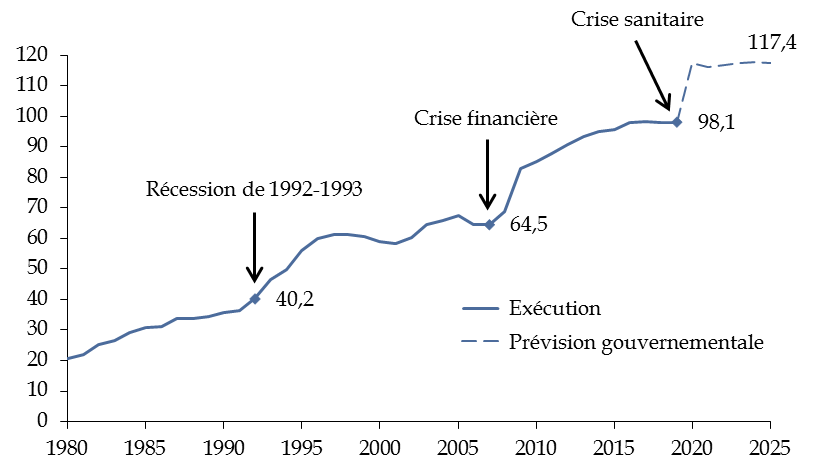

Une fois la situation économique revenue à la normale, il sera en revanche plus que jamais nécessaire d'infléchir progressivement l'endettement . En effet, la France n'a jamais réalisé les efforts nécessaires pour reconstituer des marges de manoeuvre au plan budgétaire entre les différentes crises économiques qu'elle a traversées depuis les années 1980.

Évolution de la dette publique française depuis 1980

(en points de PIB)

Source : commission des finances du Sénat (d'après les données de l'Insee)

Chaque crise se traduit ainsi par le franchissement d'un nouveau palier , nous rapprochant un peu plus du seuil au-delà duquel une hausse supplémentaire de l'endettement est susceptible de remettre en cause la soutenabilité de la politique budgétaire. Empiriquement, le solde primaire ne s'améliore pas lorsque la dette française augmente, ce qui constitue habituellement un critère majeur pour apprécier la soutenabilité de la politique budgétaire (« test de Bohn ») 89 ( * ) .

Garder une marge de manoeuvre suffisante par rapport au seuil de soutenabilité apparaît pourtant d'autant plus indispensable que ce dernier ne peut être apprécié avec exactitude . En effet, pour des niveaux d'endettement très élevés, un surcroît d'endettement de faible ampleur peut parfois se traduire par une élévation brutale des taux d'intérêt auxquels l'État se finance sur les marchés financiers 90 ( * ) .

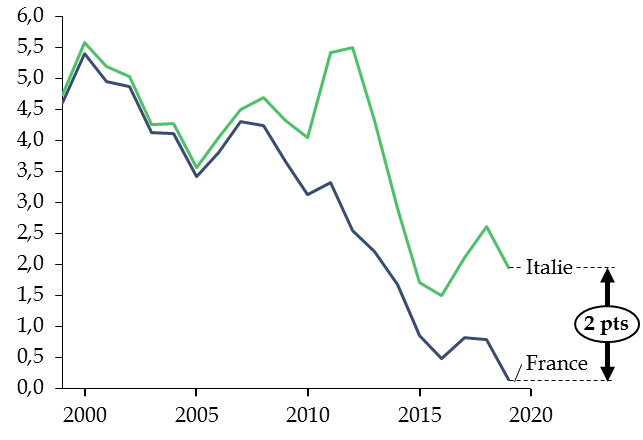

Même lorsque la crise de liquidité qui en résulte est surmontée, un écart de coût de financement peut subsister durablement avec les pays perçus comme sûrs , ainsi que l'illustre le cas italien. Avec un taux moyen payé sur la dette comparable à l'Italie (2,4 % en 2021 d'après la Commission européenne), la charge d'intérêts de la France se serait élevée en 2021 à 63 milliards d'euros, contre 30 milliards d'euros dans le présent projet de loi de finances, soit un différentiel de 32 milliards d'euros.

Évolution du coût de financement à 10 ans de la France et de l'Italie

(en points de PIB)

Source : commission des finances du Sénat (d'après les données de la base Ameco de la Commission européenne)

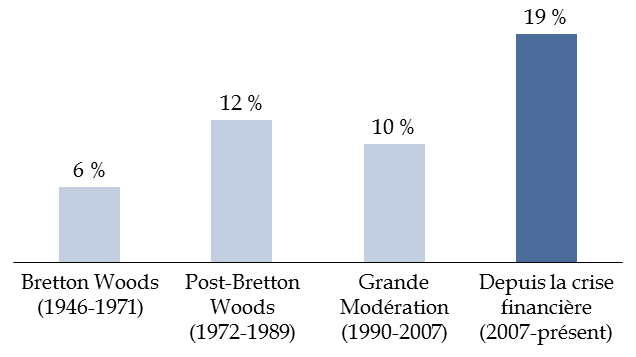

Si le soutien monétaire de la BCE permet d'attendre sereinement que l'économie retrouve un niveau d'activité proche de son potentiel pour retrouver des marges de manoeuvres sans handicaper la reprise, l'augmentation de la fréquence des crises dans les pays avancés amène à ne pas retarder exagérément le redressement des comptes publics une fois l'écart de production résorbé .

Fréquence des récessions dans les économies développées

(en % du total des années)

Source : commission des finances du Sénat (d'après : FMI, Perspectives de l'économie mondiale, annexe 2.1, avril 2020, p. 2)

Ramener l'endettement autour de 100 % du PIB d'ici 2030 paraît ainsi constituer un objectif minimal , dès lors qu'il est vraisemblable que la politique budgétaire devra de nouveau être mobilisée à cet horizon pour soutenir l'économie face à un ralentissement. Une telle évolution semble d'autant plus raisonnable que l'existence d'un différentiel intérêt-croissance favorable devrait permettre de faciliter l'ajustement.

La trajectoire gouvernementale apparaît toutefois difficilement compatible avec cet objectif.

2. La trajectoire gouvernementale est difficilement compatible avec un reflux significatif de l'endettement à horizon 2030

Dans le cadre du rapport économique, social et financier (RESF) annexé au présent projet de loi de finances, le Gouvernement est tenu de présenter son scénario macroéconomique et budgétaire à moyen terme . Un tel exercice est d'autant plus utile que la loi de programmation pour les finances publiques n'a pas été actualisée depuis le début du quinquennat.

Scénario macroéconomique et

budgétaire du Gouvernement à moyen terme

(avant examen par

l'Assemblée nationale et dépôt du PLFR n°

4)

(en points de PIB, sauf indication contraire)

|

2019 |

2020 |

2021 |

2022 |

2023 |

2024 |

2025 |

|

|

Croissance du PIB (en %) |

1,5 |

- 10,0 |

8,0 |

3,5 |

2,0 |

1,4 |

1,4 |

|

Solde public |

- 3,0 |

- 10,2 |

- 6,7 |

- 4,9 |

- 4,0 |

- 3,4 |

- 2,9 |

|

Ajustement structurel |

0,0 |

1,1 |

- 2,5 |

0,5 |

0,5 |

0,5 |

0,5 |

|

Endettement public |

98,1 |

117,5 |

116,2 |

116,8 |

117,5 |

117,8 |

117,4 |

|

Croissance potentielle (en %) |

1,25 |

- 0,3 |

0,6 |

1,35 |

1,35 |

1,35 |

1,35 |

|

Écart de production |

0,3 |

- 9,4 |

- 2,7 |

- 0,7 |

- 0,1 |

0,0 |

0,1 |

Source : commission des finances du Sénat (d'après le rapport économique, social et financier 2021)

Ce scénario repose sur un effort de réduction du déficit structurel de 0,5 point par an à compter de 2023, qui permettrait d'amorcer le reflux de l'endettement à compter de 2025 . Ainsi que le relève le Gouvernement, « après la mise en oeuvre de la relance, dont l'essentiel des mesures sera concentré sur 2021 et 2022, et en fonction de l'évolution réelle de la crise sanitaire et économique, l'objectif de rétablissement de la soutenabilité des comptes publics nécessiterait un ajustement structurel de 0,5 point par an ». En 2022, l'ajustement structurel ne traduirait pas un effort de maîtrise de la dépense mais « essentiellement le profil de cadencement des mesures de relance, avec un pic atteint en 2021, entraînant mécaniquement un fort ajustement structurel à mesure que la mise en oeuvre du Plan de relance arrivera progressivement à son terme et plus particulièrement en 2022 » 91 ( * ) .

S'agissant de la forme que prendrait cet ajustement, le Gouvernement indique qu'il « n'interviendra pas par des hausses d'impôts » mais par une « meilleure efficacité de la dépense publique » 92 ( * ) .

Le point de départ de l'ajustement budgétaire (2023) apparaît cohérent sur le plan macroéconomique, en l'état des informations disponibles . En effet, la littérature économique suggère qu'il est plus coûteux de redresser les comptes publics lorsque l'économie est éloignée de son potentiel de production, car les multiplicateurs budgétaires sont plus élevés en bas de cycle 93 ( * ) . Or, dans la trajectoire gouvernementale, c'est à compter de 2023 que l'économie française retrouverait un niveau d'activité proche de son maximum soutenable, avec un écart de production pratiquement résorbé (- 0,1 %). Anticiper davantage le redressement des comptes publics risquerait effectivement de « plomber » la reprise et serait par ailleurs incohérent avec le calendrier du plan de relance, dont près de la moitié des crédits devraient être consommés postérieurement à l'exercice 2021.

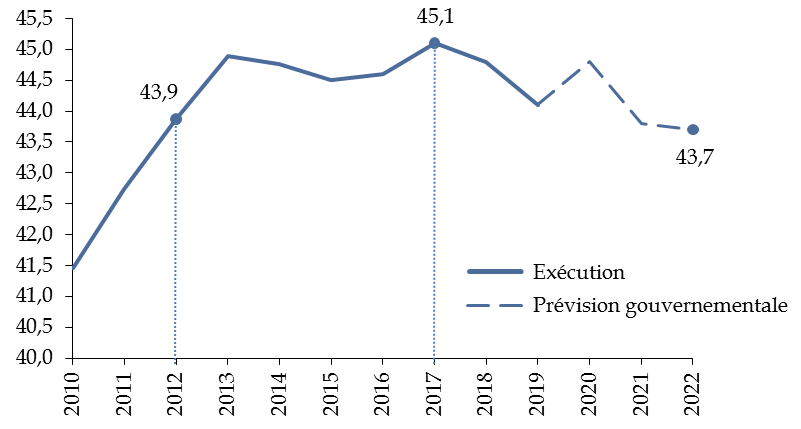

Le rapporteur général partage également le souhait du Gouvernement de faire porter l'ajustement budgétaire sur les dépenses, et non sur les recettes . Alors que la France reste le pays européen où le poids des prélèvements obligatoires est le plus élevé 94 ( * ) , les baisses d'impôts engagées par la présente majorité devraient toute juste parvenir à effacer les « cinq années sans modération fiscale » 95 ( * ) du précédent quinquennat. La crise des gilets jaunes a par ailleurs confirmé qu'il serait socialement et politiquement très difficile de procéder à de nouvelles hausses de prélèvements.

Évolution du poids des

prélèvements obligatoires

(avant examen par

l'Assemblée nationale et dépôt du PLFR n°

4)

(en points de PIB)

Source : commission des finances du Sénat (d'après les données de l'Insee)

L'effort annuel de réduction du déficit structurel proposé par le Gouvernement à compter de 2023 apparaît en revanche discutable .

Le niveau de cet effort (0,5 point par an) est justifié par deux arguments . D'une part, il correspondrait « à un rythme d'ajustement structurel permettant de corriger le déficit sans entraver la croissance ». D'autre part, il « correspondrait à la référence d'ajustement en vue de la réalisation de l'objectif de moyen terme au sens des règles européennes » 96 ( * ) .

Le premier argument apparaît paradoxal , dès lors que le Gouvernement considère que l'écart de production serait résorbé en 2023. Au plan macroéconomique, il s'agit donc précisément du moment opportun pour engager un effort significatif de maîtrise de la dépense publique .

Le second argument n'emporte pas davantage la conviction . Si les règles budgétaires imposent effectivement un effort minimal d'ajustement de 0,5 point de PIB par an jusqu'à atteindre l'objectif de moyen terme 97 ( * ) , qui est en réalité porté à 0,6 point de PIB par an lorsque l'écart de production est proche de zéro et le taux d'endettement élevé 98 ( * ) , il s'agit bien d'un minimum, et non de l'effort recommandé .

À titre d'illustration, avant même la hausse de l'endettement consécutive à la crise sanitaire, le modèle élaboré par les services du FMI (cf. première partie), recalibré pour tenir compte de la faiblesse des taux d'intérêt, recommandait un ajustement immédiat de l'ordre de 1,2 point de PIB dès la première année 99 ( * ) .

Aussi, afin d'apprécier la cohérence de l'effort proposé par le Gouvernement avec l'objectif minimal de retrouver un taux d'endettement proche de 100 % du PIB à l'horizon 2030, il a été procédé à plusieurs simulations à l'aide d'un outil interne à la commission des finances, qui comporte trois composantes .

Une composante « budgétaire » permet de simuler l'évolution des comptes publics (endettement, déficit nominal, déficit structurel, taux de prélèvements obligatoires, dépenses publiques, etc .) à partir d'un effort structurel primaire pouvant prendre la forme d'économies en dépenses ou de hausses de prélèvements obligatoires. Les élasticités des recettes et des dépenses à l'activité correspondent à celles actuellement retenues par la Commission européenne pour la France 100 ( * ) . Le taux d'intérêt moyen payé sur la dette et le niveau de la croissance économique sont importés à partir des deux autres composantes.

Une composante « macroéconomique » permet de calculer, à partir d'un taux de croissance brut de l'ajustement budgétaire et d'un effort structurel primaire, l'effet retour de la consolidation budgétaire sur la croissance et la croissance potentielle. Ce dernier dépend des hypothèses retenues concernant l'effet multiplicateur de la consolidation budgétaire sur l'activité, la vitesse de fermeture de l'écart de production et l'existence d'effets d'hystérèse, selon une logique proche de celle proposée en 2017 par les services du Bureau fédéral du Plan belge 101 ( * ) . En cela, le modèle se distingue des simulations effectuées par la Cour des comptes, qui traditionnellement ne tiennent pas compte de l'effet retour de l'ajustement sur l'activité économique, ce qui revient à supposer un effet multiplicateur nul 102 ( * ) .

Une composante « taux » permet, enfin, de calculer le taux d'intérêt moyen payé sur la dette à partir d'hypothèses sur l'évolution des taux à court terme (3 mois) et à long terme (10 ans), selon une méthode proche de celles utilisées par les services de la Commission européenne 103 ( * ) et de la Banque centrale européenne 104 ( * ) . Pour la présente simulation, le scénario de remontée des taux du Consensus forecasts , précédemment décrit dans la première partie du présent rapport, a été retenu, ce qui constitue une hypothèse prudente au regard des anticipations de marché. Il a par ailleurs été considéré que la part de la dette de court terme et la maturité moyenne de la dette restaient constantes.

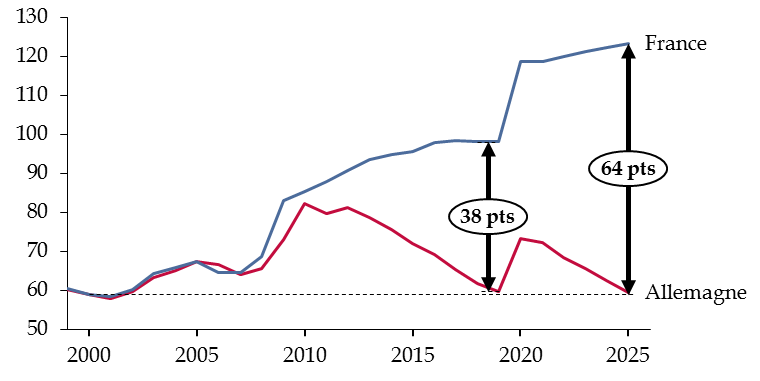

Cet exercice de simulation apparaît d'autant plus nécessaire que certaines organisations internationales et des instituts de conjoncture paraissent d'ores et déjà douter de la capacité du Gouvernement à amorcer le reflux de l'endettement en sortie de crise. À titre d'illustration, le FMI anticipe une hausse de près de 5 points de l'endettement français entre 2021 et 2025, ce qui porterait celui-ci à 123,3 % du PIB. Le différentiel avec l'Allemagne, qui frôlait déjà les 40 points de PIB avant le déclenchement de la crise sanitaire, atteindrait 64 points de PIB en 2025.

Prévisions du FMI concernant l'évolution

du taux d'endettement

de la France et de l'Allemagne (avant l'annonce du

reconfinement)

(en points de PIB)

Source : commission des finances du Sénat (d'après : FMI, Perspectives de l'économie mondiale, octobre 2020)

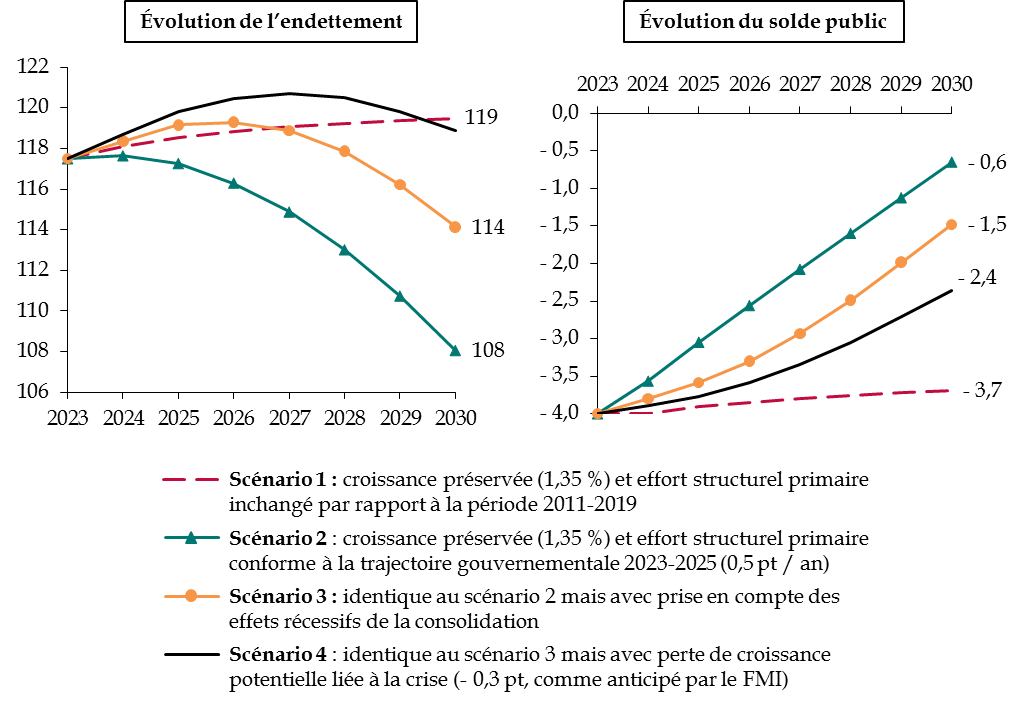

Afin de circonscrire le champ des possibles, quatre scénarios alternatifs ont été élaborés pour la période 2023-2030 à partir de la trajectoire proposée par le Gouvernement . La simulation suppose donc que la perte d'activité engendrée par le reconfinement de la fin de l'année 2020 sera rattrapée d'ici 2023. Tous les scénarios font par ailleurs l'hypothèse que l'effort de redressement des comptes publics portera exclusivement sur les dépenses. Le poids des recettes dans la richesse nationale reste ainsi identique au niveau attendu par le Gouvernement en 2023 sur l'ensemble de la période.

Le premier scénario peut être qualifié de pessimiste . Il suppose que l'évolution de la dépense publique primaire entre 2023 et 2030 soit comparable à la croissance précédemment observée sur la période 2011-2019 (1,2 %). Le scénario macroéconomique sous-jacent correspond en revanche à celui du Gouvernement, prolongé avec une croissance du PIB de 1,35 % entre 2026 et 2030, conforme à son potentiel. L'effort de maîtrise de la dépense publique, très inférieur à celui attendu par le Gouvernement, est donc tout juste suffisant pour infléchir légèrement la part de la dépense publique primaire dans le PIB, ce qui est partiellement compensé par l'accroissement de la charge de la dette.

Le deuxième scénario peut être qualifié d'optimiste . Comme dans le premier scénario, la croissance du PIB est égale à 1,35 % sur l'ensemble de la période 2026-2030. Mais ce scénario suppose que l'évolution de la dépense publique primaire en volume entre 2023 et 2030 soit de 0,35 % par an, permettant d'atteindre un ajustement structurel primaire annuel de 0,5 point de PIB, conforme à l'objectif gouvernemental. Cela représenterait un effort d'économies de l'ordre de 14 milliards d'euros par an , en supposant que la dépense publique primaire croît spontanément à un rythme proche de la croissance potentielle.

Le scénario macroéconomique sous-jacent apparaît toutefois très optimiste . Non seulement il suppose que la crise n'aura pas d'effet sur la croissance potentielle mais il repose également implicitement sur l'hypothèse que l'ajustement budgétaire n'aurait aucun impact sur la croissance effective , ce qui n'est pas réaliste.

En effet, la littérature économique récente suggère que le niveau des multiplicateurs budgétaires en dépense est généralement compris entre 0,6 et 1,0 105 ( * ) . À titre d'illustration, le modèle Mésange de la direction générale du Trésor retient un effet multiplicateur de 0,78 après un an et de 1,06 après deux ans pour un choc composite affectant proportionnellement l'ensemble des catégories de dépenses publiques, qui revient progressivement à 0,53 au bout de dix ans 106 ( * ) . La Banque de France retient pour sa part un effet multiplicateur à court terme de 1,2 qui se dissipe au bout de quatre ans 107 ( * ) .

Avec un effet multiplicateur de 0,8 au bout d'un an, un effort structurel de réduction de la dépense de 0,5 point de PIB, ainsi que le prévoit le Gouvernement, réduirait le PIB à hauteur de 0,4 %. Atteindre un taux de croissance de 1,4 % en dépit de cet ajustement, comme prévu dans la trajectoire gouvernementale pour 2024-2025, supposerait donc un taux de croissance brut de l'ajustement budgétaire de l'ordre de 1,8 %, très supérieur au potentiel de croissance de l'économie française.

Si cette discussion peut sembler technique, elle revêt une importance décisive car elle signifie que le redressement des comptes publics prend du temps pour porter ses fruits, compte tenu de l'effet négatif à court terme sur la croissance qu'implique la réduction de la dépense publique . À titre d'exemple, avec une semi-élasticité budgétaire de 0,6 et un taux d'endettement de 117 % du PIB, ce qui devrait être le cas de la France en 2023, il suffit que le multiplicateur budgétaire soit au moins de 0,6 pour être mathématiquement certain que la consolidation budgétaire augmente le taux d'endettement la première année, au lieu de le réduire 108 ( * ) . Ce n'est qu'à mesure que les effets défavorables de la baisse de la dépense publique sur la croissance se dissipent que l'endettement commence à diminuer significativement 109 ( * ) .

Une illustration concrète de la difficulté de réduire la part du déficit dans la richesse nationale du fait de l'effet multiplicateur

Le multiplicateur budgétaire représente la perte de PIB engendrée, à court terme, par un ajustement budgétaire égal à 1 % du PIB, généralement mesuré par l'évolution du solde structurel primaire ou par l'effort structurel.

Supposons que le multiplicateur budgétaire de court terme soit de 0,8 au bout d'un an, soit l'estimation médiane tirée de la littérature.

Concrètement, cela signifie qu'un effort structurel de réduction de la dépense publique représentant 1 % du PIB se traduirait à court terme par une diminution du PIB estimée à 0,8 %.

Dans ce cas, la réduction du déficit obtenue ex post serait significativement inférieure à un point de PIB, du fait de l'effet retour défavorable sur l'activité.

L'ampleur de cet « effet retour » par la croissance peut aisément être calculée à l'aide de la semi-élasticité budgétaire, qui correspond à la sensibilité du solde public à la croissance. Son niveau est estimé en France à 0,63, ce qui signifie qu'une baisse du PIB de 1 % conduit à une hausse du déficit public de 0,63 point de PIB.

La baisse du PIB de 0,8 % entraînée par l'ajustement budgétaire conduit donc à dégrader le déficit public de 0,8*0,63=0,5 point de PIB, ce qui signifie que l'amélioration du déficit public n'est finalement que de 0,5 point de PIB après un an, pour un effort budgétaire ex ante d'un point de PIB.

Ne pas tenir compte de l'effet multiplicateur aurait donc conduit à surestimer de 0,5 point de PIB l'amélioration des comptes publics au bout d'un an.

Source : commission des finances du Sénat

Aussi, les deux derniers scénarios visent, pour un effort budgétaire structurel primaire inchangé (0,5 point de PIB par an), à apprécier l'évolution des comptes publics en partant de scénarios macroéconomiques plus réalistes .

Le troisième scénario simule l'évolution de la trajectoire budgétaire en partant d'une hypothèse de croissance brut de l'ajustement budgétaire de 1,35 %, soit le niveau de la croissance potentielle anticipé par le Gouvernement. La croissance effective est toutefois pénalisée par l'ajustement budgétaire. Un multiplicateur budgétaire de court terme identique à celui de Mésange a été retenu, qui culmine à 1,06 au bout de deux ans. Mais cet effet récessif se dissipe après quatre ans seulement, soit une vitesse de fermeture proche de celle utilisée par la Banque de France. Il est supposé que la consolidation budgétaire n'a aucun effet permanent sur le PIB (absence d'effets d'hystérèse). Le taux de croissance annuel moyen du PIB est ainsi ramené à 1,1 % sur la période du fait de l'effet retour de l'ajustement budgétaire.

Enfin, un quatrième scénario est construit sur la base d'une hypothèse de croissance brut de l'ajustement budgétaire de seulement 1,1 %, ce qui correspond à l'estimation du niveau de la croissance potentielle française retenue par le FMI pour 2025. Il s'agit donc d'un scénario plus pessimiste où la crise sanitaire réduirait la croissance potentielle de 0,3 point environ. Le taux de croissance annuel moyen du PIB est ainsi ramené à 0,9 % sur la période du fait de l'effet retour de l'ajustement budgétaire.

Les résultats des simulations sont présentés graphiquement ci-après.

Scénarios d'évolution de la trajectoire budgétaire française à horizon 2030

(en points de PIB)

Source : commission des finances du Sénat

Quel que soit le scénario retenu, l'effort budgétaire proposé par le Gouvernement apparaît insuffisant pour permettre de ramener l'endettement à un niveau proche de 100 % du PIB d'ici 20230.

Même en supposant que l'effort d'économies proposé soit respecté, que la crise ne pèse pas durablement sur la croissance potentielle et que la consolidation budgétaire n'exerce aucun effet défavorable sur l'activité (scénario 2), la réduction de l'endettement est limitée à 10 points de PIB. En supposant de façon plus réaliste que la réduction de la dépense publique pèse sur l'activité à court terme, la réduction de l'endettement est ramenée à 3,5 points seulement (scénario 3). Si la crise pénalisait la croissance potentielle, l'endettement augmenterait même légèrement (scénario 4).

Il ressort ainsi clairement de cet exercice de simulation que l'effort de maîtrise de la dépense devra être significativement supérieur à celui envisagé par le Gouvernement en sortie de crise pour retrouver des marges de manoeuvre budgétaires à un horizon raisonnable , alors même que ce dernier constituerait déjà une rupture de tendance majeure par rapport à la situation d'avant-crise.

Pour mener à bien un tel effort d'économies sans recourir de façon aveugle à la technique du « rabot » ou couper dans les dépenses d'investissement productives, celui-ci devra être préparé très en amont , par la mise en oeuvre d'une démarche volontariste d'identification d'économies ciblées .

Sans cela, il y a fort à parier que la France abordera la prochaine crise avec un ratio d'endettement proche de 120 % du PIB , sans garantie de pouvoir soutenir l'économie sans susciter la défiance sur les marchés financiers.

Cela justifie d'autant plus de privilégier les mesures de relance temporaires et de ne plus céder à la facilité consistant à multiplier les baisses d'impôts et les hausses de dépenses pérennes non financées , qui ne feront qu'accroître l'ampleur de la tâche qui nous attend.

* 89 Pour une estimation récente, voir : FMI, « France - selected issues », IMF Country Report n° 19/246, juillet 2019, pp. 5-8.

* 90 Voir par exemple : Werner Roeger, Jan in't Veld, « Expected defaults and fiscal consolidations », Commission européenne, Economic Papers 479, 2013, p. 3 et s.

* 91 Rapport économique, social et financier pour 2021, p. 87.

* 92 Ibid.

* 93 Pour une analyse récente, voir par exemple : FMI, Perspectives de l'économie mondiale, avril 2020, pp. 35-36.

* 94 Insee, « Poids des prélèvements obligatoires au sein de l'Union européenne », 7 mai 2020.

* 95 « Cinq années sans modération fiscale », rapport d'information n° 113 (2016-2017) d'Albéric de Montgolfier, fait au nom de la commission des finances et déposé le 9 novembre 2016.

* 96 Ibid.

* 97 Plus précisément, la nouvelle rédaction de l'article 3 du règlement (CE) n° 1467/97 du Conseil du 7 juillet 1997 visant à accélérer et à clarifier la mise en oeuvre de la procédure concernant les déficits excessifs dispose que « le Conseil invite l'État membre à respecter des objectifs budgétaires annuels permettant (...) d'améliorer chaque année d'au moins 0,5 % du PIB, à titre de référence, son solde budgétaire corrigé des variations conjoncturelles et déduction faite des mesures ponctuelles et temporaires, de manière à assurer la correction du déficit excessif dans le délai prescrit par la recommandation ».

* 98 Commission européenne, « Utiliser au mieux la flexibilité offerte par les règles existantes du pacte de stabilité et de croissance », COM(2015) 12 final, 2015.

* 99 FMI, « France - selected issues », IMF Country Report n° 19/246, juillet 2019, p. 8.

* 100 Gilles Mourre, Aurélien Poissonnier et Martin Lausegger, « The Semi-Elasticities Underlying the Cyclically-Adjusted Budget Balance : An Update & Further Analysis », Commission européenne, European Economy - Discussion Paper 098, mai 2019.

* 101 Vincent Frogneux et Michel Saintrain, « Une approche macrobudgétaire stylisée pour simuler des trajectoires de finances publiques », Bureau fédéral du Plan, 2017.

* 102 Dans ses exercices de simulation de long terme realisés en 2017, la Cour des comptes indiquait par exemple que « par souci de simplicité, il est fait l'hypothèse que la diminution des dépenses publiques est sans effet sur la croissance du PIB ». Cf. Cour des comptes, Rapport sur la situation et les perspectives des finances publiques, juin 2017, p. 80.

* 103 Commission européenne, « Projecting the implicit interest rate on public debt », Debt Sustainability Monitor 2017, janvier 2018.

* 104 Othman Bouabdallah, Cristina Checherita-Westphal, Thomas Warmedinger, Roberta de Stefani, Francesco Drudi, Ralph Setzer et Andreas Westphal, « Debt sustainability analysis for euro area sovereigns: a methodological framework », Occasional Paper Series n° 185, avril 2017, pp. 35-38.

* 105 Valérie A. Ramey, « Ten Years after the Financial Crisis: What Have We Learned from the Renaissance in Fiscal Research ? », Journal of Economic Perspectives, volume 33, n° 2, été 2019, pp. 89-114.

* 106 Direction des Études et Synthèses Économiques de l'Insee, « Le modèle macroéconométrique Mésange : réestimation et nouveautés », document de travail G-2017/04 mai 2017, p. 105.

* 107 Lemoine Matthieu, Turunen Harri, Chahad Mohammed, Lepetit Antoine, Zhutova Anastasia, Aldama Pierre, Clerc Pierrick et Laffargue Jean-Pierre, « Le modèle FR-BDF et une évaluation des effets de la politique monétaire en France », Banque de France, document de travail n° 736, 31 octobre 2019, pp. 108-110.

* 108 Vincent Frogneux et Michel Saintrain, « Une approche macrobudgétaire stylisée pour simuler des trajectoires de finances publiques », Bureau fédéral du Plan, 2017, p. 29.

* 109 Pour une analyse approfondie, voir : Thomas Warmedinger, Cristina Checherita-Westphal et Pablo Hernández de Cos, « Fiscal multipliers and beyond », BCE, Occasional Paper Series n° 162, juin 2015.