B. MESURES FISCALES

ARTICLE 2 A (nouveau)

Crédit d'impôt pour premier

abonnement à un journal, périodique

ou service de presse en

ligne

|

. Le présent article prévoit la création d'un crédit d'impôt au titre du premier abonnement à une publication ou à un service de presse en ligne qui présente le caractère de presse d'information politique et générale (IPG). Le crédit vise un seul abonnement. Il couvre 50 % du montant, dans la limite de 50 euros. Il n'est ouvert qu'aux foyers fiscaux dont le montant des revenus n'excède pas, pour une part de quotient familial, 24 000 euros. Cette limite est majorée de 25% par demi-part supplémentaire. La commission des finances a décidé d'adopter cet article avec modifications afin de rendre le dispositif plus attractif, en supprimant la condition de revenus et le plafond de 50 euros, tout en ramenant la prise en charge à 30 % du montant de l'abonnement. |

I. LE DROIT EXISTANT : DEUX DISPOSITIFS DE SOUTIEN AUX ENTREPRISES DE PRESSE OUVERTS AUX PARTICULIERS

Deux dispositifs fiscaux de soutien à la presse sont actuellement ouverts aux particuliers.

La loi du 17 avril 2015 relative à la modernisation de la presse 10 ( * ) élargit le régime fiscal du mécénat prévu à l'article 200 du code général des impôts aux associations oeuvrant pour le pluralisme de la presse (« amendement Charb »). Les organismes éligibles sont les associations d'intérêt général, les fonds de dotation d'intérêt général qui exercent des actions concrètes en faveur du pluralisme de la presse et les fonds de dotation qui financent des associations d'intérêt général en faveur du pluralisme de la presse. Les donateurs peuvent affecter leurs dons au financement d'une entreprise ou d'un service de presse en ligne spécifique. Pour bénéficier de cette réduction, il ne faut pas qu'il existe de lien économique et financier, direct et indirect, entre le donateur et le bénéficiaire. L'amendement Charb a permis aux associations de bénéficier de 5 millions d'euros de dons en 2018.

Également introduit par la loi du 17 avril 2015, l'article 199 terdecies 0-C du code général des impôts prévoit, pour les contribuables domiciliés fiscalement en France, une réduction d'impôt sur le revenu en faveur des particuliers qui souscrivent au capital d'entreprises de presse. Ces entreprises doivent éditer une ou plusieurs publications ou services de presse en ligne d'information politique et générale ou consacrées pour une large part à l'information politique et générale. Cette réduction fiscale a été évaluée à moins de 500 000 euros depuis 2016, bénéficiant ainsi à 332 ménages en 2018.

II. LE DISPOSITIF PROPOSÉ : L'INSTAURATION D'UN CRÉDIT D'IMPÔT VISANT UN PREMIER ABONNEMENT À UNE PUBLICATION D'INFORMATION POLITIQUE ET GÉNÉRALE

Le présent article additionnel, adopté par l'Assemblée nationale à l'initiative du Gouvernement, prévoit la mise en place d'un crédit d'impôt au titre du premier abonnement à une publication ou à un service de presse en ligne, qui présente le caractère de presse d'information politique et générale.

Le troisième alinéa du I du présent article prévoit que l'abonnement doit être d'une durée minimale de douze mois . La publication concernée ou le service de presse en ligne doit présenter le caractère de presse d'information politique et générale (IPG) , défini par la loi du 2 avril 1947 relative au statut des entreprises de groupage et de distribution des journaux 11 ( * ) . Sont ainsi considérés comme de la presse d'information politique et générale les journaux et publications périodiques qui apportent de façon permanente des informations et des commentaires tendant à éclairer le jugement des citoyens sur l'actualité politique et générale, locale, nationale ou internationale. En ce qui concerne la périodicité des publications , la rédaction initiale du Gouvernement indiquait que celle-ci devait être au maximum mensuelle. À l'initiative de notre collègue Marie-Ange Magne, l'Assemblée nationale a adopté, après avis favorable du Gouvernement et du rapporteur général de la commission des finances, un sous-amendement élargissant le dispositif aux publications au maximum trimestrielle .

S'agissant des services de presse en ligne, le quatrième alinéa du I prévoit que l'abonnement à un service de presse en ligne n'est pas éligible au dispositif lorsqu'il est inclus dans un service assurant la diffusion numérique groupée de services de presse en ligne ou à un kiosque de presse en ligne, dès lors que ceux-ci comprennent des versions numérisées de publications ne présentant pas tous le caractère de presse d'information politique ou générale. Si le service de presse en ligne est associé à un autre service, à l'image d'un abonnement à un opérateur téléphonique ou à une chaîne de télévision, il n'est pas non plus éligible au dispositif.

Le sixième alinéa du I précise que le crédit d'impôt est égal à 50 % de l'abonnement mais tout en le plafonnant à 50 euros . Il est accordé une fois pour un même foyer fiscal jusqu'au 31 décembre 2022 .

La rédaction initiale du cinquième alinéa du I prévoyait que le crédit d'impôt serait accordé dès lors que le montant des revenus du foyer fiscal n'excède pas, pour une part de quotient familial, 10 000 euros . Cette limite est majorée de 25 % par demi-part supplémentaire . À l'initiative de notre collègue Bruno Studer, l'Assemblée nationale a adopté, après avis favorable du Gouvernement et du rapporteur général de la commission des finances, un sous-amendement relevant ce seuil à 24 000 euros , soit en dessous de la deuxième tranche du barème de l'impôt sur le revenu.

Le huitième alinéa du I prévoit l'édition d'un reçu , précisant le montant versé, la date de versement et le bénéficiaire.

Le II du présent article précise que l' entrée en vigueur du dispositif dépend de la validation du dispositif par la Commission européenne, appelée à juger de sa conformité avec le droit de l'Union européenne en matière d'aide d'État. En cas de réponse favorable, un décret déterminera la date d'entrée en vigueur. Celle-ci ne pourra être postérieure de plus de six mois à la date de réception de la réponse de la Commission européenne.

Le cout de la dépense fiscale a été estimé à 26 millions d'euros par le Gouvernement.

III. LA POSITION DE LA COMMISSION DES FINANCES : UN DISPOSITIF INSUFFISAMMENT ATTRACTIF

Le présent article vise à répondre à la crise d'un secteur déjà fragilisé avant la pandémie. Les nouvelles habitudes de lecture de la presse, le recul des ventes, la diminution du nombre de points de vente et les difficultés récurrentes de la distribution (mise en liquidation judiciaire de Presstalis ) fragilisaient déjà les entreprises de presse et leur modèle économique. Les mesures de confinement ont exacerbé ces difficultés, en conduisant à la fermeture de certains points de vente et, surtout, en aggravant la chute des revenus publicitaires (entre - 60 % et - 90 % sur la période selon les médias).

En proposant la mise en place d'un crédit d'impôt sur les premiers abonnements, le Gouvernement entend augmenter le lectorat et faciliter ainsi un redémarrage du marché publicitaire tout en garantissant un flux de trésorerie pour les entreprises de presse.

Si l'intention est louable, le dispositif proposé peut apparaître assez peu attractif et complexe à mettre en oeuvre.

Le plafond du crédit d'impôt, 50 euros, est en effet assez loin des tarifs liés à un abonnement annuel à un quotidien , qui se chiffre en plusieurs centaines d'euros.

Par ailleurs, la volonté de limiter l'accès au dispositif aux ménages aux revenus modestes peut interroger tant il limite l'ampleur du soutien au secteur annoncé. D'après les calculs de votre rapporteur général, se fondant sur le tableau de répartition des foyers fiscaux fourni par le ministère de l'Action et des comptes publics, au moins 5,8 millions de foyers fiscaux, soit 35 % des foyers fiscaux français, seraient écartés du dispositif mis en place.

Cette condition peut étonner dans la mesure où les autres dispositifs fiscaux ouverts aux particuliers pour le soutien aux entreprises de presse n'intègrent pas de limites semblables.

Il convient également de s'interroger sur la date d'entrée en vigueur du crédit d'impôt - six mois après la confirmation par la Commission européenne de la conformité du dispositif avec le droit européen - qui apparaît relativement lointaine.

Il reste enfin à déterminer les modalités de contrôle de la réalité d'un premier abonnement, délicates à mettre en oeuvre.

Ainsi, il est proposé d'améliorer le crédit d'impôt en supprimant la condition de revenu et le plafond de 50 euros. La prise en charge pourrait, dans ce cadre être ramenée, à 30 % du premier abonnement, contre 50 % dans la rédaction actuelle, dans la limite d'un plafond de 50 euros.

La date d'entrée en vigueur du dispositif pourrait également être ramenée à un mois à la date de réception par le Gouvernement de la réponse de la Commission européenne permettant de considérer ce dispositif comme conforme au droit de l'Union européenne en matière d'aides d'État, pour une mise en oeuvre plus rapide.

Un amendement FINC.3 (n° 374) est adopté en ce sens.

Décision de la commission : la commission des finances vous propose d'adopter cet article ainsi modifié.

ARTICLE 2 B (nouveau)

Prolongation jusqu'au 31 décembre 2020 du

versement

de la prime exceptionnelle de pouvoir d'achat (PEPA)

|

. Le présent article vise à proroger du 31 août au 31 décembre 2020 la durée de versement de la prime exceptionnelle de pouvoir d'achat, prime exonérée d'impôt sur le revenu et de toutes cotisations ou contributions sociales. Prévue à l'article 7 de la loi de financement de la sécurité sociale pour 2020, tel que modifié par les ordonnances des 1 er avril et 22 avril 2020, cette prime permet de soutenir le pouvoir d'achat des salariés et, pour les entreprises, de récompenser leurs salariés particulièrement mobilisés durant l'état d'urgence sanitaire. Le présent article donne davantage de visibilité et de temps aux entreprises pour évaluer leur capacité à octroyer cette prime, ce qui pourrait permettre à un plus grand nombre de salariés d'en bénéficier. En conséquence, la commission des finances l'a adopté sans modification. |

I. LE DROIT EXISTANT : LES CONDITIONS D'OCTROI DE LA PRIME EXCEPTIONNELLE DE POUVOIR D'ACHAT ONT ÉTÉ MODIFIÉES PAR ORDONNANCE AFIN DE TENIR COMPTE DE LA CRISE SANITAIRE ET ÉCONOMIQUE

A. UN DISPOSITIF ADOPTÉ POUR L'ANNÉE 2019 EN RÉPONSE AU MOUVEMENT DES « GILETS JAUNES » ET RECONDUIT JUSQU'AU 30 JUIN 2020

La possibilité, pour les employeurs éligibles, de verser une prime exceptionnelle de pouvoir d'achat (PEPA) faisait partie des mesures législatives et temporaires adoptées pour répondre au mouvement dit des « Gilets jaunes » 12 ( * ) . Cette prime était totalement exonérée d'impôt sur le revenu, de taxes s'attachant à la rémunération, de cotisations sociales (salariales comme patronales) et de contributions, dans la limite de 1 000 euros . L'article 7 de la loi de financement de la sécurité sociale pour 2020 13 ( * ) a repris ce dispositif de prime exceptionnelle exonérée d'impôt et de cotisations sociales pour les salariés dont la rémunération annuelle est inférieure à trois fois la valeur annuelle brute du SMIC (soit 55 419 euros en valeur 2020), mais sous une forme aménagée 14 ( * ) .

Ainsi, une nouvelle condition a été ajoutée : la PEPA ne pouvait être versée que par les entreprises ayant conclu un accord d'intéressement . L'ajout de cette condition visait à encourager les entreprises à adopter de tels accords. Pour renforcer l'effet incitatif, l'article 7 de la loi de financement de la sécurité sociale pour 2020 prévoyait que, par dérogation à l'article L. 3312-5 du code du travail, les accords d'intéressement conclus entre le 1 er janvier et le 30 juin 2020 pouvaient porter sur une durée inférieure à trois ans.

La prime exceptionnelle pouvait être versée jusqu'au 30 juin 2020 et son montant pouvait être modulé en fonction du niveau de rémunération, de la durée de présence effective dans l'entreprise et de la durée du travail. Le plafond des exonérations fiscales et sociales était identique (1 000 euros).

Seuls étaient éligibles à ce dispositif les employés des entreprises de droit privé, des établissements publics à caractère industriel et commercial et des établissements publics administratifs (quel que soit le statut de leurs agents 15 ( * ) ).

B. UN DISPOSITIF MODIFIÉ PAR ORDONNANCES AFIN DE TENIR COMPTE DE LA CRISE DE COVID-19

Dans le contexte de la crise de covid-19 et de l'état d'urgence sanitaire, les conditions de versement de la prime exceptionnelle de pouvoir d'achat (PEPA) ont été jugées trop rigides et peu adaptées à la crise ( cf. infra ). L'article 11 de la loi du 23 mars 2020 d'urgence pour faire face à l'épidémie de covid-19 16 ( * ) a donc habilité le Gouvernement à prendre par ordonnance toute mesure en matière de droit du travail, de droit de la sécurité sociale et de droit de la fonction publique ayant pour objet de modifier la date limite et les conditions de versement de la PEPA .

L'article 1 er de l'ordonnance du 1 er avril 2020 17 ( * ) , prise sur le fondement de cette disposition, a procédé aux assouplissements suivants :

- la date limite de versement a été repoussée au 31 août 2020 et la condition de l'existence d'un accord d'intéressement a été levée pour le versement de la prime dans la limite du plafond de 1 000 euros. En revanche, la condition de rémunération annuelle demeure ;

- le plafond de 1 000 euros a été relevé à 2 000 euros pour les entreprises disposant d'un accord d'intéressement 18 ( * ) . Pour faciliter la conclusion de ces accords, la date limite permettant de conclure un accord d'intéressement dérogatoire 19 ( * ) a également été reportée du 30 juin au 31 août 2020 ;

- enfin, afin de tenir compte des contraintes particulières auxquelles ont été soumis certains salariés en période de crise sanitaire, il a été précisé que « les conditions de travail liées à l'épidémie de Covid-19 » pourraient constituer un nouveau critère de modulation du montant de la prime .

Ni le champ des salariés concernés ni les exonérations fiscales et sociales n'ont été modifiés.

Enfin, l'article 19 de l'ordonnance du 22 avril 2020 20 ( * ) prévoit que l'obligation de conclure un accord d'intéressement pour pouvoir bénéficier de l'application du plafond de 2 000 euros ne s'applique pas aux associations et fondations reconnues d'utilité publique ou d'intérêt général.

Si le F du I de l'article 7 de la loi de financement de la sécurité sociale pour 2020 prévoyait d'ores et déjà que la condition relative à la mise en oeuvre d'un accord d'intéressement n'était pas applicable aux associations et fondations mentionnées au a du 1° de l'article 200 et au b du 1° de l'article 238 bis du code général des impôts, les modifications apportées par l'ordonnance n° 2020-385 relative aux conditions de versement de la prime avaient omis cette exception, de fait abrogée. Elle est donc maintenant rétablie : il est en effet plus difficile d'attendre de ces organismes qu'ils mettent en place des accords d'intéressement, leur fonctionnement reposant sur une logique non-lucrative.

L'octroi d'une prime défiscalisée et désocialisée aux agents des administrations publiques a fait l'objet d'une disposition spécifique, dans le cadre de la seconde loi de finances rectificative 21 ( * ) , ainsi que de trois décrets d'application des 14 mai, 8 juin et 12 juin 2020.

II. LE DISPOSITIF ADOPTÉ À L'ASSEMBLÉE NATIONALE : PROLONGER LA DURÉE DE VERSEMENT DE LA PRIME EXCEPTIONNELLE DE POUVOIR D'ACHAT

L'Assemblée nationale a adopté sept amendements identiques de la commission des finances 22 ( * ) et de nos collègues députés Mmes Pires Beaune, Magnier, Louwagie et MM. Le Fur, Brun et Naegelen, avec un avis de sagesse du Gouvernement. Ils visent à proroger le délai de versement de la prime exceptionnelle de pouvoir d'achat de quatre mois, soit jusqu'au 31 décembre 2020 , dans les conditions actuellement définies à l'article 7 de la loi de financement de la sécurité sociale, tel que modifié par les ordonnances des 1 er et du 22 avril 2020.

III. LA POSITION DE LA COMMISSION DES FINANCES : LA PROLONGATION BIENVENUE DU DÉLAI DE VERSEMENT DE LA PRIME EXCEPTIONNELLE DE POUVOIR D'ACHAT BÉNÉFICIERA AUTANT AUX ENTREPRISES QU'AUX SALARIÉS

Depuis le début de l'épidémie de covid-19 et de l'état d'urgence sanitaire, certains salariés ont été particulièrement mobilisés pour assurer, en cette période difficile, la fourniture de biens et de services vitaux pour l'ensemble de la population française . Lors de l'examen des deux premiers projets de loi de finances rectificative, la commission des finances avait souhaité les soutenir en proposant la défiscalisation totale des heures supplémentaires effectuées durant l'état d'urgence sanitaire et l'exonération de cotisations patronales sur ces mêmes heures pour les entreprises. Une disposition a finalement été adoptée afin de porter la limite d'exonération d'impôt sur le revenu pour les heures supplémentaires de 5 000 euros à 7 500 euros lorsque la prise en compte des heures effectuées durant la période d'état d'urgence sanitaire conduit à dépasser le plafond des 5 000 euros 23 ( * ) .

Concomitamment à l'examen du premier projet de loi de finances rectificative pour l'année 2020, le ministre de l'économie et des finances, M. Bruno Le Maire, avait appelé les entreprises à recourir au dispositif de la prime exceptionnelle de pouvoir d'achat pour soutenir leurs salariés les plus mobilisés. Le rapporteur général avait toutefois estimé 24 ( * ) , comme plusieurs de ses collègues, que les conditions de versement alors en vigueur de la PEPA étaient trop strictes et pas adaptées au contexte exceptionnel de crise que la France traversait . Lors de l'examen du premier projet de loi de finances rectificative par le Sénat 25 ( * ) , le Gouvernement s'était engagé à simplifier et assouplir les conditions de versement de la prime exceptionnelle.

L'assouplissement des conditions de versement de la prime exceptionnelle de pouvoir d'achat par l'ordonnance du 1 er avril 2020 était donc le bienvenu. La commission se satisfait également de voir ce dispositif prolongé jusqu'au 31 décembre 2020 . Dans le cadre de l'ordonnance précitée, le Gouvernement avait en effet fait le choix de n'étendre la période de versement de la PEPA que du 30 juin au 31 août 2020. Cette nouvelle date limite ne prenait qu'imparfaitement en compte les difficultés économiques et financières auxquelles font face les entreprises en France .

Si les entreprises ont plus de temps pour octroyer cette prime, après consolidation de la reprise de leurs activités, alors davantage de salariés sont susceptibles de pouvoir en bénéficier . La date butoir du 31 août 2020 est en effet trop proche pour que la grande majorité des entreprises puissent évaluer leur capacité à verser cette prime, sans fragiliser outre-mesure leur trésorerie et donc leur capacité à faire face à la crise économique et sanitaire.

Selon les éléments inscrits dans l'étude d'impact du projet de loi de financement de la sécurité sociale pour 2020, la première version de la PEPA, versée du 11 décembre 2018 au 31 mars 2019 a bénéficié à près de cinq millions de salariés du secteur privé (soit environ 25 % du total des salariés), travaillant dans 408 000 établissements, pour un montant moyen de 400 euros (soit 2,2 milliards d'euros au total). 30 % des bénéficiaires avaient alors reçu une prime de 1 000 euros, le montant maximal. 40 % du montant total avait été versé par les très petites entreprises (TPE) et les petites et moyennes entreprises (PME) . Les cotisations sociales non-perçues sur cette rémunération supplémentaire représentent, quant à elles une perte d'environ 600 millions d'euros. Ce sont des chiffres extrêmement difficiles à évaluer : ce dispositif n'est pas en soi coûteux pour les finances publiques, puisqu'il s'agit d'« un manque à gagner ». Une évaluation similaire avait été transmise lors de l'examen du projet de loi de financement de la sécurité sociale pour 2020 26 ( * ) .

Décision de la commission : la commission des finances vous propose d'adopter cet article sans modification.

ARTICLE 2 C (nouveau)

Exonération fiscale et sociale de la prime

versée par les établissements privés de santé ou du

secteur social et médico-social

à leurs agents et

salariés

|

. Le présent article, introduit à l'initiative du rapporteur général de l'Assemblée nationale, vise à exonérer d'impôt sur le revenu, de cotisations et de contributions sociales la prime versée par les établissements privés de santé ou du secteur social et médico-social à leurs agents et salariés particulièrement mobilisés pendant l'état d'urgence sanitaire et pour faire face à l'épidémie du covid-19. Lors de l'examen de l'article 11 de la deuxième loi de finances rectificative, qui exonère fiscalement et socialement les primes versées aux agents des administrations publiques, dont ceux des établissements publics de santé, la commission des finances avait appelé à prévoir un dispositif similaire pour les agents et salariés des établissements de santé privé et du secteur médico-social, dont les établissements d'hébergement pour personnes âgées dépendantes (EHPAD). La commission est favorable à l'existence de dispositifs similaires pour les établissements publics comme privés et propose donc d'adopter cet article sans modification. |

I. LE DROIT EXISTANT : UNE EXONÉRATION FISCALE ET SOCIALE DES PRIMES VERSÉES AUX AGENTS DES ADMINISTRATIONS PUBLIQUES, AINSI QUE POUR LES SALARIÉS DES EMPLOYEURS DE DROIT PRIVÉ ET LES AGENTS DE CERTAINS ÉTABLISSEMENTS PUBLICS

Depuis le début de la crise sanitaire et économique, plusieurs dispositifs ont été mis en place pour soutenir le pouvoir d'achat des salariés et agents publics les plus mobilisés durant l'état d'urgence sanitaire, ainsi que pour récompenser leur engagement en cette période incertaine.

A. LA PROLONGATION ET L'ASSOUPLISSEMENT DES CONDITIONS DE VERSEMENT DE LA PRIME EXCEPTIONNELLE DE POUVOIR D'ACHAT

Comme décrit dans le commentaire de l'article 2 B du présent projet de loi, les employeurs de droit privé, les établissements publics à caractère industriel et commercial et les établissements publics administratifs ( quel que soit le statut de leurs agents) 27 ( * ) ayant conclu un accord d'intéressement peuvent verser à leurs salariés une prime exceptionnelle de pouvoir d'achat . Cette dernière est exonérée d'impôt sur le revenu et de toutes cotisations ou contributions sociales, dans la limite de 1 000 euros et pour les salariés dont la rémunération annuelle est inférieure à la valeur brute de trois SMIC annuels (soit 55 419 euros en valeur 2020).

Un accord d'entreprise ou de groupe doit définir les modalités de versement et d'attribution de la prime (modulation en fonction de la rémunération, du niveau de classification, de la durée de présence effective dans l'entreprise ou de la durée de travail). À défaut, ces critères doivent être fixés par décision unilatérale de l'employeur , qui en informe le comité social et économique de l'entreprise.

L'ordonnance du 1 er avril 2020 28 ( * ) , prise sur le fondement de l'article 11 de la loi du 23 mars 2020 d'urgence pour faire face à l'épidémie de covid-19 29 ( * ) , a assoupli les conditions de versement de cette prime en :

- repoussant la date limite de versement du 30 juin 2020 au 31 août 2020 . L'article 2 B propose de la proroger une nouvelle fois, au 31 décembre 2020 ;

- supprimant la condition de l'existence d'un accord d'intéressement pour le versement de la prime dans la limite du plafond de 1 000 euros et en relevant ce plafond à 2 000 euros pour les entreprises disposant d'un tel accord d'intéressement ;

- en précisant que « les conditions de travail liées à l'épidémie de covid-19 » pourront constituer un critère de modulation du montant de la prime.

B. LA CRÉATION D'UNE PRIME EXCEPTIONNELLE FISCALEMENT ET SOCIALEMENT EXONÉRÉE POUR LES AGENTS DES ADMINISTRATIONS PUBLIQUES PARTICULIÈREMENT MOBILISÉS DURANT L'ÉTAT D'URGENCE SANITAIRE

L'article 11 de la seconde loi de finances rectificative 30 ( * ) exonère d'impôt sur le revenu, de cotisations et contributions sociales d'origine légale ou conventionnelle , ainsi que de participation des employeurs à l'effort de construction (PEEC) et des contributions dues en faveur de l'apprentissage et de la formation professionnelle, les primes versées aux agents des administrations publiques particulièrement mobilisés durant l'état d'urgence sanitaire . Sont éligibles à cette prime l'ensemble des agents, de droit public ou de droit privé, titulaires ou contractuels, quel que soit leur statut, à l'exception des emplois à la discrétion du Gouvernement (en général les rémunérations les plus élevées).

La prime versée en application de l'article 11 de la seconde loi de finances rectificative et ses exonérations ne peuvent pas être cumulées avec les exonérations et la prime exceptionnelle de pouvoir d'achat prévues à l'article 7 de la loi de financement de la sécurité sociale pour 2020 31 ( * ) , tel que modifié par l'ordonnance 2020-385 32 ( * ) , ni avec toute autre prime versée au titre du même article 11.

L'octroi d'une prime fiscalement et socialement exonérée d'imposition sur le revenu et de cotisations sociales pour les agents des administrations publiques visait à opérer un rapprochement avec les conditions d'octroi de la prime exceptionnelle de pouvoir d'achat pour les employés des entreprises de droit privé , des établissements publics à caractère industriel et commercial et des établissements publics administratifs 33 ( * ) .

Deux décrets ont d'abord été adoptés le 14 mai 2020 pour définir les modalités de versement de la prime exceptionnelle, d'une part pour les agents de l'État et des collectivités territoriales 34 ( * ) , d'autre part pour les agents des établissements publics de santé 35 ( * ) . Les conditions sont similaires à celles qui avaient été annoncées par le Gouvernement en amont du second projet de loi de finances rectificative 36 ( * ) .

D'après les décrets du 14 mai 2020 et du 8 juin 2020, sont éligibles à la prime exceptionnelle en faveur du personnel des établissements publics de santé, les agents publics et les apprentis, en service effectif (y compris en télétravail) dans les établissements publics de santé, dans les comités de protection des personnes ainsi que dans les groupements de coopération sanitaire. Sont également concernés les agents publics civils en service effectif et les militaires affectés dans les hôpitaux des armées et à l'Institution nationale des Invalides, les militaires appelés à servir temporairement au sein d'un hôpital des armées, les militaires désignés pour armer un élément mobile du service de santé des armées dédié à la lutte contre le virus covid-19, ainsi que les agents civils et militaires mis à disposition d'un établissement public de santé.

Le montant de la prime exceptionnelle est de 1 500 euros pour les personnes ayant servi dans les établissements situés dans les départements dits du « premier groupe » (soit les 40 départements les plus touchés par le covid-19 37 ( * ) ). Peuvent également y prétendre les personnels affectés dans des établissements du second groupe mais qui ont participé aux évacuations sanitaires ou qui sont intervenues en renfort dans les établissements du premier groupe. Le montant de la prime est de 500 euros pour les autres personnels . Le décret du 8 juin 2020 a toutefois permis aux chefs d'établissement de déroger à ce plafond de 500 euros et d'octroyer un montant de 1 500 euros à certains agents, dans la limite de 40 % des effectifs physiques de l'établissement. Financé par l'assurance maladie, le montant total pourrait atteindre, avec la rémunération des heures supplémentaires, 1,3 milliard d'euros. La prime est expressément cumulable avec tout autre élément de rémunération ou versé en complément d'heures supplémentaires, de gardes hospitalières ou d'astreinte.

C. UNE EXTENSION DE LA PRIME AUX AGENTS DES ÉTABLISSEMENTS PUBLICS DU SECTEUR SOCIAL ET DU SECTEUR MÉDICO-SOCIAL

Le décret du 14 mai 2020, modifié par le décret du 8 juin 2020, exclut formellement de son champ d'application les personnels des unités de soins de longue durée et les personnels des établissements accueillant des personnes âgées ou leur apportant une assistance à domicile.

Devant la commission des finances, le secrétaire d'État auprès du ministère de l'action et des comptes publics 38 ( * ) , M. Olivier Dussopt avait en effet expliqué que la définition des modalités de versement d'une prime exceptionnelle aux agents du secteur médico-social, et notamment aux agents des établissements d'hébergement pour personnes âgées dépendantes (EHPAD), prendrait davantage de temps, du fait de la multiplicité des employeurs et des structures.

Un décret du 12 juin 2020 39 ( * ) a finalement précisé les modalités d'attribution et de versement de la prime exceptionnelle en faveur des personnels des établissements et services publics sociaux et médico-sociaux . Dans les 40 départements les plus touchés par l'épidémie, le décret permet en effet aux employeurs publics de verser une prime exceptionnelle de 1 500 euros :

- aux personnels affectés dans certains des établissements et services mentionnés au 2, 3, 5, 7, 9, 11 et 12 de l'article L. 312-1 du code de l'action sociale et des familles. En font partie les établissement d'enseignement et d'accompagnement aux mineurs ou jeunes adultes handicapés, les centres d'action médico-sociale précoce, les établissements de réinsertion et de réadaptation professionnelle, les établissements accueillant des personnes handicapées ou leur apportant de l'aide à leur domicile, les centres de soin, d'accompagnement et de prévention en addictologie, les centres de services de proximité ou encore les établissements ou services à caractère expérimental ;

- aux agents publics exerçant dans les unités de soins de longue durée et les établissements d'hébergement pour personnes âgées dépendantes rattachés à un établissement public de santé, particulièrement mobilisés dans le cadre de la lutte contre l'épidémie de covid-19.

Le montant de la prime exceptionnelle est de 1 000 euros pour les personnels précités ayant exercé dans les établissements dits de « second groupe » , pour les personnels des établissements accueillant des familles en difficultés et des centres d'accueil pour demandeurs d'asile, ainsi que pour les personnels des dispositifs de veille sociale dans les départements, du dispositif unique de veille sociale en Ile-de-France, des centres provisoires d'hébergement, des résidences hôtelières à vocation sociale, des logements foyers ou encore des hébergements pour demandeurs d'asile. Enfin, le montant est au maximum de 1 000 euros pour les agents des établissements prenant en charge, y compris à titre de prévention, des mineurs et des majeurs de moins de 21 ans relevant de l'aide sociale à l'enfance et pour les assistants familiaux .

La compensation par l'assurance maladie de cette prime n'est assurée que si l'assurance maladie finance ou cofinance l'établissement ou le service qui la verse . Pour les autres établissements, c'est l'autorité gestionnaire qui doit prend en charge ce dispositif (par exemple les départements pour certains services d'aide à domicile).

En application de l'article 11 de la seconde loi de finances rectificative pour 2020, cette prime exceptionnelle est exonérée d'impôt sur le revenu et de toutes les cotisations ou contributions sociales, d'origine légale ou conventionnelle. Elle est versée, en une fois, aux personnels ayant exercé leurs fonctions entre le 1 er mars et le 30 avril 2020 . Comme pour les agents des établissements publics de santé, le montant de la prime peut également être modulé en fonction des absences des agents.

À l'instar des agents des collectivités territoriales visés par l'article 8 du décret du 14 mai 2020 40 ( * ) , il appartiendra à l'organe délibérant de la collectivité territoriale ou de l'établissement public concerné de définir les modalités d'attribution de la prime exceptionnelle pour les agents relevant de la fonction publique territoriale , dans la limite des plafonds définis dans le décret du 12 juin 2020.

II. LE DISPOSITIF ADOPTÉ PAR L'ASSEMBLÉE NATIONALE : EXONÉRER D'IMPÔT SUR LE REVENU, DE COTISATIONS ET DE CONTRIBUTIONS SOCIALES LES PRIMES VERSÉES PAR LES ÉTABLISSEMENTS PRIVÉS DE SANTÉ OU DU SECTEUR SOCIAL ET MÉDICO-SOCIAL À LEURS AGENTS ET SALARIÉS

L'Assemblée nationale a adopté deux amendements identiques du rapporteur général de la commission des finances, M. Laurent Saint-Martin et de notre collègue députée Mme Cariou, avec un avis favorable du Gouvernement. Ces amendements visent à compléter l'article 11 de la loi de finances rectificative du 25 avril 2020 et à exonérer d'impôt sur le revenu et de cotisations et contributions sociales les primes versées par les établissements privés de santé, du secteur social et du secteur médico-social à leurs agents et salariés particulièrement mobilisés durant l'état d'urgence sanitaire et qui ont connu, du fait de l'épidémie de covid-19, un surcroît de travail significatif. Le plafond de la prime est de 1 500 euros : il reviendra à l'accord adopté dans chaque établissement de déterminer, sous ce plafond, le montant de la prime et ses modulations éventuelles selon le profil des agents et salariés.

Selon le I du présent article, les établissements concernés sont :

- les établissements de santé privés , quel que soit leur statut (article L. 6161-1 du code de la santé publique) ;

- les organismes assurant l'accueil et l'hébergement ou le logement de personnes en difficulté (article L. 265-1 du code de l'action sociale et des familles) ;

- une grande partie du secteur médico-social : les établissement prenant en charge, y compris à titre de prévention, les mineurs ou majeurs de moins de 21 ans relevant de l'aide sociale à l'enfance, les centres d'enseignement et d'accompagnement aux mineurs ou jeunes adultes handicapés, les centres d'action médico-sociale précoce, les établissements ou services mettant en oeuvre les mesures éducatives ordonnées par l'autorité judiciaire, les établissements de réinsertion et de réadaptation professionnelle, les établissements accueillant des personnes âgées ou leur offrant une assistance à domicile, les établissements accueillant des personnes handicapées ou leur apportant de l'aide à leur domicile, les établissements ou service venant en aide aux personnes ou familles en situation de détresse, les centres de soin, d'accompagnement et de prévention en addictologie, les foyers de jeunes travailleurs, les centres de services de proximité, les établissements ou services à caractère expérimental ou encore les centres d'accueil pour demandeurs d'asile, ainsi que les lieux de vie et d'accueil (1° à 13° du I et III de l'article L. 312-1 du code de l'action sociale et des familles) ;

- toute personne physique ou morale ayant déclaré à l'autorité administrative sa volonté d'héberger, à titre gratuit ou onéreux, des adultes (article L 322-1 du code de l'action sociale et des familles) ;

- les dispositifs de veille sociale mis en place dans chaque département sous l'autorité du représentant de l'État (article L. 345-2 du code de l'action sociale et des familles) ;

- le dispositif unique de veille sociale pouvant être mis en place en Ile-de-France sous l'autorité du représentant de l'État en région (article L. 345-2-1 du code de l'action sociale et des familles) ;

- les centres provisoires d'hébergement (article L. 349-2 du code de l'action sociale et des familles) ;

- les assistants familiaux (article L. 421-2 du code de l'action sociale et des familles) ;

- les organismes qui exercent des activités d'intermédiation locative et de gestion sociale locative (article L. 365-4 du code de la construction et de l'habitation) ;

- les résidences hôtelières à vocation sociale , sous conditions (article L. 631-11 du code de la construction et de l'habitation) ;

- les logements foyers (article L. 633-1 du code de la construction et de l'habitation) ;

- les hébergements pour demandeurs d'asile (article L. 744-3 du code de l'entrée et du séjour des étrangers et du droit d'asile) ;

- les salariés des groupements de coopération sanitaire et groupements de coopération sociale ou médico-sociale , ainsi que les salariés des groupements d'intérêt économique mis à disposition des établissements de santé et établissements médico-sociaux privés membres de ces groupements (alinéa 3 du I du présent article).

Trois sous-amendements ont également été adoptés 41 ( * ) , avec un avis favorable du Gouvernement et de la commission des finances, pour inclure les personnels visés aux 14°, 15° et 16° du I de l'article L. 312-1 du code de l'action sociale et des familles . Cela vise les services mettant en oeuvre les mesures de protection des majeurs ordonnées par l'autorité judiciaire, les services mettant en oeuvre les mesures judiciaires d'aide à la gestion du budget familial et les services qui assurent des activités d'aide personnelle à domicile ou d'aide à mobilité pour les personnes fragiles. À noter, les personnels de ces services ne sont pas inclus dans le décret du 12 juin 2020 octroyant la prime exceptionnelle aux personnels de certains établissements publics du secteur médico-social.

La prime est exclue des ressources prises en compte pour le calcul de la prime d'activité. À l'image de la prime exceptionnelle de pouvoir d'achat pour les salariés de droit privé et les agents des administrations publiques, l'octroi des avantages est également conditionné au fait que la prime ne se substitue pas à des augmentations de rémunération ni à des primes prévues par un accord salarial, le contrat de travail ou les usages en vigueur dans l'entreprise . Elle ne peut pas non plus se substituer à l'un des éléments de rémunération au sens de l'article L. 242-1 du code de la sécurité sociale versés par l'employeur ou rendus obligatoires en vertu de règles légales, contractuelles ou d'usage (participation, intéressement, abondement des plans d'épargne salariale, contributions à diverses prestations sociales).

Le second alinéa du présent article définit les modalités selon lesquelles les conditions d'attribution et de versement de cette prime exceptionnelle devront être fixées. Le second alinéa du nouveau V créé à l'article 11 de la loi du 25 avril 2020 de finances rectificative pour 2020 reprend la procédure fixée à l'article L. 3312-5 du code du travail et applicable à la conclusion d'accords d'intéressement.

L'accord sur les conditions d'attribution et de versement de la prime exceptionnelle devra donc être conclu soit par convention ou accord collectif de travail, soit par accord entre l'employeur et les représentants d'organisations syndicales de l'entreprise, soit par accord conclu au sein du comité social et économique, soit encore par la ratification par les deux tiers du personnel d'un projet d'accord soumis par l'employeur . Si l'employeur procède, quand cela lui est possible, par décision unilatérale, il doit en informer le comité social et économique.

Enfin, par dérogation à l'article L. 314-6 du code de l'action sociale et des familles, les accords collectifs ou les décisions unilatérales des employeurs visant à définir les conditions d'octroi de la prime dans les établissements sociaux non lucratifs et médico-sociaux privés ne sont pas soumis à l'agrément du ministre compétent .

Enfin, le II du présent article prévoit que les dispositions entrent en vigueur le 1 er juin 2020.

III. LA POSITION DE LA COMMISSION DES FINANCES : UNE HARMONISATION ENTRE ÉTABLISSEMENTS PUBLICS ET PRIVÉS BIENVENUE ET ATTENDUE PAR LA COMMISSION, MAIS UN DISPOSITIF CRÉATEUR D'INCERTITUDES

Lors de l'examen du second projet de loi de finances rectificative, dont l'article 5 prévoyait d'exonérer d'impôt sur le revenu et de toute cotisation ou contribution sociale la prime exceptionnelle versée aux agents des administrations publiques, la commission des finances avait rappelé qu'il ne fallait pas exclure les établissements du secteur médico-social de ces dispositifs de reconnaissance salariale . Les personnels de ces établissements, également en première ligne face à l'épidémie de covid-19, devaient pouvoir bénéficier d'une prime exceptionnelle exonérée d'impôt et de cotisations. Elle partageait en cela les préoccupations de plusieurs observateurs, comme Frédéric Valletoux, président de la Fédération hospitalière de France, qui avait craint une reconnaissance « à deux vitesses », susceptible de diviser les secteurs sanitaire et médico-social.

D'après le rapporteur général de la commission des finances de l'Assemblée nationale, qui a déposé l'amendement à l'origine du présent article, ce dispositif vise à pallier une éventuelle lacune dans les dispositifs d'ores et déjà mis en place pour exonérer d'impôt sur le revenu et de cotisations sociales les primes exceptionnelles versées aux salariés les plus mobilisés durant l'état d'urgence sanitaire et face à la crise du Covid 19 . En effet, les conditions encadrant le versement de la PEPA ne permettaient pas de verser une prime à certains personnels médicaux, dont la rémunération dépasse la valeur de trois SMIC bruts annuels et ne permettaient pas non plus de verser, comme pour les personnels des établissements publics, une prime de 1 500 euros, puisque peu d'établissements privés de santé et du secteur médico-social sont couverts par un accord d'intéressement leur permettant de déroger au plafond des 1 000 euros.

Le dispositif d'exonération prévu par le présent article s'inspire ainsi à la fois de celui mis en place pour la PEPA et de ceux instaurés pour les primes octroyées aux agents des établissements publics de santé, du secteur social et du secteur médico-social :

- le montant maximal de la prime pouvant être exonérée d'impôt sur le revenu et de toute cotisation ou contribution sociale est de 1 500 euros , comme pour les agents des établissements publics de santé et du secteur médico-social situés dans les 40 départements les plus touchés par l'épidémie de covid-19 (pour ces agents, ce montant est forfaitaire). Pour les employés de droit privé, le montant maximal de la prime est de 1 000 euros (pour toutes les entreprises) ou de 2 000 euros (s'il existe un accord d'intéressement au sein de l'entreprise) ;

- le financement de la prime par les établissements publics de santé sera assuré par l'assurance maladie (pour un coût d'environ 960 millions d'euros pour le secteur sanitaire public). Pour les établissements privés, l'assurance maladie ne compensera que les primes versées par les établissements qu'elle finance ou cofinance . D'après les informations transmises au rapporteur général, cela devrait représenter 320 millions d'euros pour le secteur sanitaire privé 42 ( * ) et 750 millions d'euros pour le secteur médico-social privé. Pour les autres établissements, le coût de la prime sera assumé par l'employeur, comme pour la PEPA ;

- le versement, unique, est possible jusqu'à la fin de l'année 2020 (pour rappel, l'article 2 B du présent projet de loi prévoit de prolonger le versement de la PEPA également jusqu'au 31 décembre 2020).

La commission se réjouit également de la flexibilité introduite par le présent dispositif : les accords collectifs ou les décisions unilatérales des employeurs visant à définir les conditions d'attribution et de versement de la prime exceptionnelle pour les agents et salariés des établissements privés de santé et du secteur médico-social ne seront pas soumis à l'agrément du ministre compétent.

À l'instar de l'article 11 de la seconde loi de finances rectificative qui a permis d'exonérer la prime exceptionnelle versée aux agents des administrations publiques, on ne connait pas ici les modalités précises du versement de la prime par les établissements privés de santé, du secteur social ou du secteur médico-social . Le Gouvernement a simplement indiqué qu'il y aurait une compensation par l'assurance maladie pour les établissements et services qu'elle finance ou cofinance . Pour les autres établissements, cela reviendra à l'autorité en charge de ces établissements soit, notamment, les départements ou aux employeurs privés.

Le présent article prévoit donc d'avoir un traitement fiscal harmonisé des personnels des établissements de santé et du secteur médico-social : ils pourront tous bénéficier d'une exonération d'impôt sur le revenu et de toutes cotisations ou contributions sociales sur la prime exceptionnelle qu'ils recevront . Toutefois, cela ne garantit pas que ces personnels recevront tous cette prime : seuls en sont assurés, pour le moment, les personnels couverts par le décret du 12 juin 2020 relatif au versement d'une prime exceptionnelle aux personnels des établissements et services publics sociaux et médico-sociaux de la fonction publique hospitalière et de la fonction publique de l'État dans le cadre de l'épidémie de covid-19. Pour les autres, cela dépendra du choix des employeurs .

En outre, il faudra des critères clairs et prévisibles pour déterminer les bénéficiaires de la prime parmi les agents et salariés des établissements privés de la santé et du secteur médico-social. Les critères de différentiation mis en place pour les agents des établissements publics de santé ont suscité de nombreuses critiques et contestations , conduisant à modifier la liste des établissements du premier groupe (les plus touchés par l'épidémie) et du second groupe. 38 établissements ont ainsi rejoint la liste du premier groupe .

Décision de la commission : la commission des finances vous propose d'adopter cet article sans modification.

ARTICLE 2

Remboursement anticipé des créances de report en

arrière des déficits

|

. Le présent article concerne le « carry back », régime dérogatoire de report en arrière des déficits permettant aux entreprises d'imputer le déficit constaté au titre d'un exercice clôturé sur l'impôt sur les sociétés acquitté pour l'exercice précédent. L'exercice de cette option fait ainsi naître une créance sur l'État, pouvant être imputée sur l'impôt sur les sociétés dû au titre des cinq exercices ultérieurs puis, pour la fraction restante, remboursée au terme d'un délai de cinq ans. Le présent article prévoit un remboursement anticipé et immédiat des créances de report en arrière des déficits actuellement détenues par les entreprises et celles estimées par les entreprises au titre d'un exercice clos au plus tard le 31 décembre 2020, avant même la liquidation de l'impôt. Il s'agit ainsi de recourir à un outil traditionnel de soutien aux entreprises, mis en oeuvre en 2008 et 2009 en réponse à la crise financière. Pour autant, le dispositif proposé cantonne le soutien à une mesure de pure trésorerie, d'une ampleur limitée à 400 millions d'euros. De fait, si le Gouvernement fait preuve d'une certaine gravité en comparant la crise actuelle à celle de 1929, il n'en tire guère les conséquences en retenant des modalités restrictives d'application du « carry back ». Au contraire, il conviendrait de mettre en place une mesure de « carry back » de plus grande ampleur, afin d'apporter la trésorerie nécessaire aux entreprises, comme cela avait été fait en 2008. Notre économie a besoin d'un outil puissant d'absorption des pertes dès à présent, alors que le Gouvernement préfère l'ajournement de toute relance de l'économie, à rebours des décisions prises par nos voisins, comme l'Allemagne. C'est pourquoi la commission a proposé, dans un amendement portant article additionnel, d'ajuster temporairement les modalités du « carry back » en cohérence avec la gravité de la crise à laquelle nos entreprises doivent faire face, en autorisant, sans limitation de montant, le report sur les deux exercices précédents des déficits constatés au titre d'un exercice clos entre le 15 juillet 2020 et le 31 décembre 2021. |

I. LE DROIT EXISTANT : LE REPORT EN ARRIÈRE DES DÉFICITS, UN RÉGIME DÉROGATOIRE D'IMPUTATION DES DÉFICITS EFFICACE POUR SOUTENIR LES ENTREPRISES EN PÉRIODE DE CRISE

A. LE RÉGIME DE REPORT EN ARRIÈRE DES DÉFICITS, UN RÉGIME DÉROGATOIRE DONT LE PÉRIMÈTRE A ÉTÉ CONSIDÉRABLEMENT RESTREINT EN 2011

Pour les entreprises assujetties à l'impôt sur les sociétés, deux régimes de report des déficits sont prévus :

- le report en avant (« carry forward »), qui constitue le régime de droit commun et permet de considérer le déficit constaté au titre d'un exercice n comme une charge des exercices suivants, ce qui revient à imputer le déficit constaté en année n sur les bénéfices réalisés les années suivantes ;

- le report en arrière (« carry back »), qui constitue un régime dérogatoire et permet, sur option, d' imputer le déficit constaté au titre d'un exercice n sur le bénéfice réalisé au cours de l'exercice précédent ( n-1 ), faisant ainsi naître une créance fiscale en faveur de l'entreprise.

Les deux mécanismes se complètent sans se cumuler : le déficit reporté en arrière ne peut pas faire l'objet d'un report en avant.

Ils s'appliquent également aux groupes fiscalement intégrés au sens des articles 223 A et suivants du code général des impôts (CGI), l'ensemble des caractéristiques exposées ci-après s'appliquant à la société mère du groupe.

En ce qu'ils permettent de réduire le niveau d'imposition d'une entreprise, ces deux dispositifs sont encadrés . En particulier, la deuxième loi de finances rectificative pour 2011 43 ( * ) a fortement restreint le périmètre du « carry back » en réduisant concomitamment le montant reportable et le nombre d'exercices d'imputation (cf. infra ).

Ces mécanismes de report de déficits constituent des éléments de la norme fiscale de l'impôt sur les sociétés , de sorte qu'ils ne font l'objet d'aucun chiffrage dans le tome II de l' Évaluation des voies et moyens annexée chaque année au projet de loi de finances.

1. Le report en avant : un régime de droit commun de report des déficits sur les exercices suivants, sans limitation de durée

Prévu aux troisième à cinquième alinéas du I de l'article 209 du code général des impôts (CGI), le report en avant est plafonné en valeur 44 ( * ) mais illimité dans le temps.

Le déficit reporté pouvant être inscrit en charge de l'exercice suivant est plafonné à 1 million d'euros, majoré de 50 % de la fraction de bénéfice excédant ce seuil. La part de déficit qui ne peut être déduite est reportée dans les mêmes conditions sur les exercices suivants.

Deux exceptions s'appliquent néanmoins, permettant de ne pas prendre en compte dans l'appréciation du plafond :

- de façon générale, les abandons de créances consentis à une société dans le cadre d'une procédure de sauvegarde ou de redressement ou liquidation judiciaires, ou lors d'une procédure de conciliation en application d'un accord constaté ou homologué dans les conditions prévues à l'article L. 611-8 du code de commerce, ainsi que dans le cadre d'une procédure d'insolvabilité 45 ( * ) (quatrième alinéa du I de l'article 209 du CGI) ;

- en réponse aux conséquences économiques de la crise sanitaire , les abandons de créances portant sur des loyers et accessoires afférents à des immeubles donnés en location consentis entre le 15 avril et le 31 décembre 2020 (dernier alinéa du I de l'article 209 du CGI, introduit par l'article 3 de la deuxième loi de finances rectificative pour 2020 46 ( * ) ).

Le report en avant offre ainsi la possibilité de lisser les aléas conjoncturels auxquels sont soumises les entreprises.

En réduisant le montant d'impôt sur les sociétés dont l'entreprise est redevable au titre d'un ou des exercices futurs, le report en avant diminue de surcroît le montant de la contribution sociale sur l'impôt sur les sociétés 47 ( * ) .

2. Le report en arrière : un régime dérogatoire de report des déficits, dont les modalités ont été fortement restreintes en 2011

Prévu à l'article 220 quinquies du CGI, le report en arrière des déficits permet à une entreprise d'imputer le déficit constaté au titre d'un exercice sur le bénéfice de l'exercice antérieur .

Il s'agit d'une option que l'entreprise doit exercer dans le délai de dépôt de la déclaration de résultats de l'exercice déficitaire. Elle constitue en cela une décision de gestion opposable, valant réclamation contentieuse. Cette option ne peut être exercée au titre d'un exercice durant lequel intervient un évènement affectant la poursuite de l'activité de l'entreprise - cession, cessation totale d'entreprise, fusion ou opération assimilée, jugement prononçant la liquidation judiciaire (premier alinéa de l'article 220 quinquies du CGI).

a) Un dispositif restreint depuis 2011 à un seul exercice et à un montant maximal d'un million d'euros

Le déficit constaté au titre de l'exercice n peut être imputé sur le bénéfice de l'exercice n-1 sous réserve de certaines fractions des bénéfices non prises en compte , à savoir :

- les bénéfices distribués ;

- les bénéfices ayant donné lieu à un impôt payé par l'utilisation de crédits d'impôt ;

- les bénéfices relevant des régimes spécifiques d'imposition des plus-values à long terme et des produits de la propriété intellectuelle ;

- les bénéfices exonérés en application de régimes fiscaux spécifiques, à l'instar du dispositif des jeunes entreprises innovantes, des exonérations territoriales (zones de revitalisations rurales, zones de restructuration de la défense, zones franches outre-mer, bassins urbains à redynamiser, etc.).

Alors que le « carry back » était jusqu'alors possible sans limitation de montant et sur les trois exercices précédents, l'article 2 de la deuxième loi de finances rectificative pour 2011 48 ( * ) a restreint les modalités du dispositif avec deux modifications :

- en limitant le report au seul exercice précédent ;

- en plafonnant le déficit pouvant être reporté en arrière au montant le plus faible entre le bénéfice réalisé et un million d'euros , étant entendu que la fraction de déficit n'ayant pu être reportée en arrière reste reportable en avant dans les conditions de droit commun précisées ci-avant.

b) Un report faisant naître une créance, utilisable pour acquitter l'impôt sur les sociétés dû au cours des cinq exercices suivants et remboursée au terme de ce délai

Étant donné que l'impôt dû au titre de l'exercice précédent a d'ores et déjà été acquitté par l'entreprise, le déficit imputé fait naître une créance de l'entreprise sur l'administration fiscale . Si elle constitue un produit de l'exercice déficitaire (exercice n ), la créance de report en arrière n'est pas imposable (quatrième alinéa du I de l'article 220 quinquies du CGI).

La créance peut être utilisée pour le paiement ultérieur de l'impôt sur les sociétés dû au titre des exercices clos au cours des cinq années suivant l'exercice déficitaire ( n+5 ). Elle ne peut cependant pas être utilisée pour acquitter la contribution sociale sur l'impôt sur les sociétés.

Si l'intégralité de la créance n'a pu être imputée, la fraction restante donne lieu à un remboursement par l'administration fiscale au terme d'un délai de cinq ans 49 ( * ) .

Une exception existe pour les entreprises faisant l'objet d'une procédure collective , qui peuvent solliciter un remboursement anticipé de leur créance non utilisée à compter de la date du jugement ayant ouvert la procédure - sauvegarde, redressement ou liquidation judiciaires 50 ( * ) .

Par ailleurs, l'entreprise peut céder la créance de « carry back » auprès d'un établissement de crédit dans le cadre de la procédure dite « Dailly » , prévue aux articles L. 313-23 à L. 313-35 du code monétaire et financier 51 ( * ) .

|

« Carry back » : un exemple d'application Soit une entreprise clôturant l'exercice n en constatant un déficit pour un montant de 2 millions d'euros, après avoir un enregistré un bénéfice de 1 million d'euros l'exercice précédent ( n-1 ). Elle décide d'activer l'option de report en arrière des déficits, dite « carry back ». Par simplification, le taux normal de l'impôt sur les sociétés pris en compte dans cet exemple s'élève à 31 %. Au titre de n-1 , l'entreprise aura donc acquitté 310 000 euros d'impôt sur les sociétés. Au titre de n , l'entreprise peut reporter en arrière 1 million d'euros, soit la moitié du déficit total constaté, le reste excédant le plafond de déficit reportable en arrière. Il en résulte, pour l'entreprise, une créance de 310 000 euros au titre du « carry back » et une capacité de report en avant de 1 million d'euros. Source : commission des finances du Sénat |

B. LE REMBOURSEMENT IMMÉDIAT DES CRÉANCES DE REPORT EN ARRIÈRE, UN OUTIL D'ABSORPTION DES PERTES TRADITIONNELLEMENT MOBILISÉ EN PÉRIODE DE CRISE ÉCONOMIQUE

Le « carry back » constitue une mesure traditionnelle d'absorption des pertes , permettant aux entreprises faisant face à un exercice déficitaire d'en écarter rapidement les effets comptables et fiscaux. En effet, la créance de report en arrière vient améliorer le résultat comptable et le bilan de l'entreprise : la créance est enregistrée à son actif et lui permet d'anticiper une économie ultérieure d'impôt sur les sociétés - voire, éventuellement, au terme des cinq ans, un remboursement.

Cependant, l'effet du report en arrière pour la trésorerie des entreprises reste limité , dans la mesure où le remboursement n'intervient qu'au bout de cinq ans.

C'est pourquoi, en réponse à la crise financière, le Parlement avait adopté un mécanisme exceptionnel de remboursement immédiat des créances de report en arrière à l'occasion de la seconde loi de finances rectificative pour 2008 52 ( * ) . Le mécanisme prévoyait :

- d'une part, le remboursement anticipé avant le terme des cinq ans des créances de report en arrière non utilisées et n'ayant pas fait l'objet d'une cession « Dailly », sur demande des entreprises et sous réserve que l'option ait été exercée au titre d'un exercice clos au plus tard le 30 septembre 2009 ;

- d'autre part, le remboursement anticipé pour les exercices clos non encore liquidés, pour permettre aux entreprises anticipant un exercice déficitaire puissent immédiatement en bénéficier, sous réserve d'un mécanisme anti-abus.

Introduit par l'Assemblée nationale par amendement du Gouvernement, ce mécanisme n'avait pas donné lieu à une évaluation préalable. Il ressort néanmoins des débats parlementaires que le Gouvernement estimait son coût à 1,8 milliard d'euros , uniquement en trésorerie 53 ( * ) .

L'évaluation du plan de relance conduite par la Cour des comptes à la demande de la commission des finances de l'Assemblée nationale avait ensuite chiffré le coût de cette mesure à plus de 5 milliards d'euros en 2009 54 ( * ) , dont près de 2,2 milliards au titre d'un seul contribuable .

II. LE DISPOSITIF PROPOSÉ : UN REMBOURSEMENT ANTICIPÉ DES CRÉANCES DE REPORT EN ARRIÈRE DES DÉFICITS

Le présent article prévoit un remboursement anticipé des créances de report en arrière des déficits .

Il vise à améliorer rapidement la trésorerie des entreprises titulaires de créances de report en arrière, sans attendre le délai de cinq ans prévu au cinquième alinéa du I de l'article 220 quinquies du CGI.

A. UN REMBOURSEMENT IMMÉDIAT DES REPORTS DE DÉFICITS ANTÉRIEURS ET DU DÉFICIT CONSTATÉ LORS DE LA CRISE SANITAIRE

Le remboursement immédiat concerne :

- les créances d'ores et déjà acquises ;

- les créances résultant d'une option exercée au titre d'un exercice clos au plus tard le 31 décembre 2020 ( premier alinéa du présent article ).

La mesure ne s'applique toutefois pas aux créances déjà utilisées, ni aux créances cédées dans le cadre de la procédure « Dailly », ce qui est cohérent avec l'objectif du dispositif, dans la mesure où la créance n'est alors plus détenue par l'entreprise ayant enregistré le déficit.

Pour bénéficier d'un remboursement anticipé, l'entreprise doit en faire la demande , déposée au plus tard à la date limite de dépôt de la déclaration de résultat de l'exercice clos au 31 décembre 2020 - à savoir, pour une entreprise dont l'exercice coïncide avec l'année civile, début mai 2021.

Le dispositif englobe les créances résultant des pertes constatées en 2020, avant même la liquidation de l'impôt dû au titre de cet exercice.

B. UN REMBOURSEMENT ANTICIPÉ ET ENCADRÉ AU TITRE DES PERTES DE 2020, AVANT MÊME LA CLÔTURE DE L'EXERCICE

Le second alinéa du présent article permet aux entreprises d'exercer l'option pour le « carry back » dès le lendemain de la clôture de l'exercice , sans attendre la liquidation de l'impôt sur les sociétés - qui intervient le 15 du quatrième mois suivant la clôture de l'exercice et, si l'exercice est clos le 31 décembre ou si aucun exercice n'est clos en cours d'année, le 15 mai de l'année n+1 (2 de l'article 1668 du CGI).

En ce cas, la déclaration de résultat de l'exercice n'étant pas encore déposée, l'entreprise devra estimer le montant de déficit reportable en arrière .

Pour encadrer cette facilité, un mécanisme anti-abus est prévu à la seconde phrase du second alinéa du présent article. Il sanctionne les écarts supérieurs à 20 % entre le montant de la créance remboursée sur la base des estimations de l'entreprise et le montant de la créance effectivement déterminée à partir de la déclaration de résultats. L'excédent indûment remboursé serait alors soumis à l'intérêt de retard de 0,20 % par mois prévu à l'article 1727 du CGI et à la majoration de 5 % prévue à l'article 1731 du CGI.

*

Sous réserve d'un amendement rédactionnel présenté par le rapporteur général du budget, Laurent Saint-Martin, et accepté par le Gouvernement, l'Assemblée nationale n'a apporté aucune modification de fond au présent article.

III. LA POSITION DE LA COMMISSION DES FINANCES : UNE MESURE DE TRÉSORERIE INDISPENSABLE, MAIS QUI DOIT S'ACCOMPAGNER D'UN ASSOUPLISSEMENT DES CRITÈRES DU « CARRY BACK » À LA HAUTEUR DE LA CRISE

A. UNE MESURE INDISPENSABLE POUR PERMETTRE AUX ENTREPRISES DE SURMONTER RAPIDEMENT LA CRISE, QUE LE GOUVERNEMENT CANTONNE À UN SOUTIEN DE TRÉSORERIE D'AMPLEUR LIMITÉE

Le présent article concrétise l'activation d'un levier traditionnel de soutien des entreprises en cas de choc conjoncturel majeur.

Pour autant, son coût reste insuffisamment documenté et, en tout état de cause, limité au regard des pertes qui s'annoncent . Selon l'évaluation préalable, la mesure entraînerait une dépense de 400 millions d'euros en 2020 . S'agissant d'une avance de remboursement, l'impact pour les finances publiques se révèle de surcroît de pure trésorerie .

Le coût définitif sera néanmoins supérieur , dans la mesure où l'évaluation du Gouvernement n'intègre pas les créances qui seront constatées au titre de 2020 , lesquelles « ne peuvent être réellement estimées » selon l'évaluation préalable du présent article. Le coût correspondant aux créances de report en arrière des déficits enregistrés en 2020 sera donc constaté en 2021 55 ( * ) .

Or il s'agit précisément de l'exercice au titre duquel les pertes seront les plus massives . Pour mémoire, les prévisions de recettes d'impôt sur les sociétés ont été divisées par trois depuis la loi de finances initiale, chutant de 48,2 milliards d'euros à 15,7 milliards d'euros.

Malgré tout, l'imputation des pertes de 2020 restera réduite, puisqu'elle se verra appliquer le plafond maximal de capacité de report fixé à 1 million d'euros. Le remboursement anticipé intervient en effet à modalités constantes de report en arrière des déficits , dont il a été rappelé que les critères ont été fortement resserrés en 2011 après sa mobilisation efficace lors de la crise financière.

Il est pour le moins regrettable qu'aucune tentative d'estimation du coût résultant des déficits constatés en 2020 ne soit proposée par le Gouvernement, alors même qu'il justifie sa prudence sur l'élargissement des capacités de report en arrière par le coût d'une telle mesure .

B. RENFORCER LA PORTÉE DE LA MESURE POUR FAVORISER LA RELANCE

Ce faisant, le Gouvernement maintient la bride sur le « carry back ».

Ce choix revient à priver l'économie française des effets puissants de cet outil d'absorption des pertes des entreprises, en leur permettant de tirer rapidement un trait dans leurs comptes sur un exercice déficitaire.

Le rapporteur général y voit le symbole de l'ajournement de toute ambition de relance de l'économie par le Gouvernement, à laquelle il ne peut se résoudre.

Maintenir à l'identique les caractéristiques du mécanisme de report en arrière des déficits apparaît peu en phase avec les déclarations radicales du ministère de l'économie et des finances , Bruno Le Maire, selon lequel « cette crise d'une gravité n'ayant de comparaison qu'avec la grande récession de 1929 appelle des réponses fortes, nouvelles, massives à l'échelon national ; nous l'avons fait, et nous continuerons » 56 ( * ) .

Restreindre la possibilité de reporter en arrière des déficits en privilégiant le report en avant s'inscrit de surcroît à rebours de l'objectif affiché jusqu'à présent par le Gouvernement de renforcer l'intéressement des salariés aux résultats de l'entreprise. En effet, le choix du mode de report des déficits influence directement le montant de la participation des salariés, dans la mesure où le report en avant, en réduisant les bénéfices des exercices ultérieurs, ampute mécaniquement le montant de la participation qui en découle, à l'inverse du report en arrière, qui n'entraîne aucune réduction de la participation d'ores et déjà versée aux salariés. Au-delà d'une mesure immédiatement défavorable aux entreprises, c'est bien un choix qui porte également atteinte au pouvoir d'achat des salariés que le Gouvernement opère.

Le rapporteur général en est donc convaincu : pour surmonter la crise et permettre aux entreprises d'appréhender l'avenir en relançant l'investissement, un élargissement du « carry back » s'impose .

Tout porte à croire que le Gouvernement sera contraint d'assouplir les modalités du report en arrière des déficits . Pour justifier l'avis défavorable du Gouvernement aux amendements déposés sur ce sujet à l'Assemblée nationale, Olivier Dussopt, alors secrétaire d'État auprès du ministre de l'action et des comptes publics et désormais ministre délégué auprès du ministre de l'économie, des finances et de la relance, en charge des comptes publics, a d'ailleurs invoqué le coût d'une telle mesure, ce qui « nous amène [le Gouvernement] à considérer que si cette mesure peut éventuellement trouver sa place, ou du moins être débattue, dans le cadre d'un plan de relance, à ce stade, dans le PLFR 3, mieux vaut en rester au plafond [actuel]. Cela nous permet de garder des marges de manoeuvre dans la perspective du plan de relance, mais aussi d'examiner les différents outils de relance pour en retenir les plus efficaces » 57 ( * ) .

D'autres pays n'ont pas attendu pour recourir au « carry back », à l'instar de l'Allemagne, qui a multiplié par dix le plafond du déficit reportable sur l'exercice précédent pour le porter à 10 millions d'euros.

En outre, l'argument du coût d'un assouplissement du « carry back » doit être nuancé : dans la mesure où le report en avant est permis sans limitation de durée, l'État ne s'expose qu'à un coût de trésorerie . Considérer qu'un report en arrière généralisé coûterait plus cher aux comptes publics revient donc à « parier » sur une vague massive de faillites d'entreprises, au risque d'effets considérables sur l'emploi et l'économie de notre pays.

Attendre signifie que nous nous privons d'une partie des effets d'une telle mesure, pour un coût identique . Un tel choix contreviendrait au premier « T » de l'objectif des « trois T » dégagé par les travaux théoriques et empiriques conduits sur les plans de relance passés, selon lesquels tout effort de stimulation budgétaire et fiscal doit être mené au moment opportun ( timely ), demeurer temporaire ( temporary ) et cibler ses effets ( targeted ). En renvoyant tout élargissement de la capacité de report en arrière des déficits à un texte ultérieur, l'assouplissement ne serait pas connu des entreprises avant la fin de l'exercice. De fait, elles ne pourraient en tenir compte en milieu d'exercice, pour ajuster leurs prévisions et leurs décisions stratégiques en conséquence, réduisant d'autant les effets de l'assouplissement consenti .

Il importe donc d'agir dès maintenant , en transcrivant l'analyse du rapporteur général du budget de l'Assemblée nationale, Laurent Saint-Martin, qui, à propos du présent article, fait valoir que « la crise économique actuelle [...] appelle l'adoption de mesures de soutien aux entreprises à l'image de ce qui avait été fait en 2008 pour faire face à la crise d'alors » 58 ( * ) . Pour cela, les capacités de report en arrière doivent être ajustées pour tenir compte de l'ampleur de la crise à laquelle nos entreprises sont confrontées.

C'est pourquoi la commission propose, dans un amendement portant article additionnel après l'article 2, présenté par le rapporteur général, d'assouplir de façon temporaire les conditions dans lesquelles les entreprises peuvent reporter en arrière leurs déficits. Pour leur permettre de tourner plus rapidement la page, il propose un mécanisme à la fois puissant et temporaire , en autorisant, sans limitation de montant, le report sur les deux exercices précédents des déficits constatés au titre d'un exercice clos entre le 15 juillet 2020 et le 31 décembre 2021.

Décision de la commission : la commission des finances vous propose d'adopter cet article sans modification.

ARTICLE

ADDITIONNEL APRÈS L'ARTICLE 2

Renforcement des coefficients

d'amortissement dégressif

|

. Le présent article additionnel vise à renforcer, à titre temporaire, les coefficients d'amortissement dégressif. Il s'agit ainsi d'inciter les entreprises à investir, de façon complémentaire au renforcement temporaire des capacités de report en arrière des déficits par ailleurs proposé. Afin d'accélérer le bénéfice de l'amortissement des investissements que les entreprises réalisent, il est proposé de majorer d'un demi-point les coefficients d'amortissement dégressif prévus à l'article 39 A du code général des impôts. Déjà mobilisé temporairement lors de la crise de 2008, le présent dispositif aura un impact positif sur l'investissement des entreprises et ne représentera qu'un effort de trésorerie pour l'État. Pour renforcer l'incitation à réaliser les investissements d'ici à la fin de l'année, le présent article prévoit également un amortissement intégral au titre des investissements réalisés avant le 31 décembre 2020, sans réduction au prorata de la date d'entrée effective de l'actif au bilan de l'entreprise. |

I. LE DROIT EXISTANT : MAJORER LES COEFFICIENTS D'AMORTISSEMENT DÉGRESSIF, UN OUTIL DE RELANCE POUR ACCÉLERER L'AMORTISSEMENT DES INVESTISSEMENTS PRODUCTIFS

A. LE RENFORCEMENT DES COEFFICIENTS D'AMORTISSEMENT, UN MÉCANISME DÉJÀ MOBILISÉ LORS DE LA CRISE DE 2008

L'article 39 A du code général des impôts (CGI) fixe le principe d'un amortissement dégressif et précise les taux applicables.

À l'inverse d'un amortissement linéaire, ce mécanisme permet aux entreprises de concentrer le bénéfice de l'amortissement de leurs investissements sur les premières années . Le taux d'amortissement dégressif est ainsi fixé au taux d'amortissement linéaire majoré par un coefficient dépendant de la durée totale de l'amortissement .

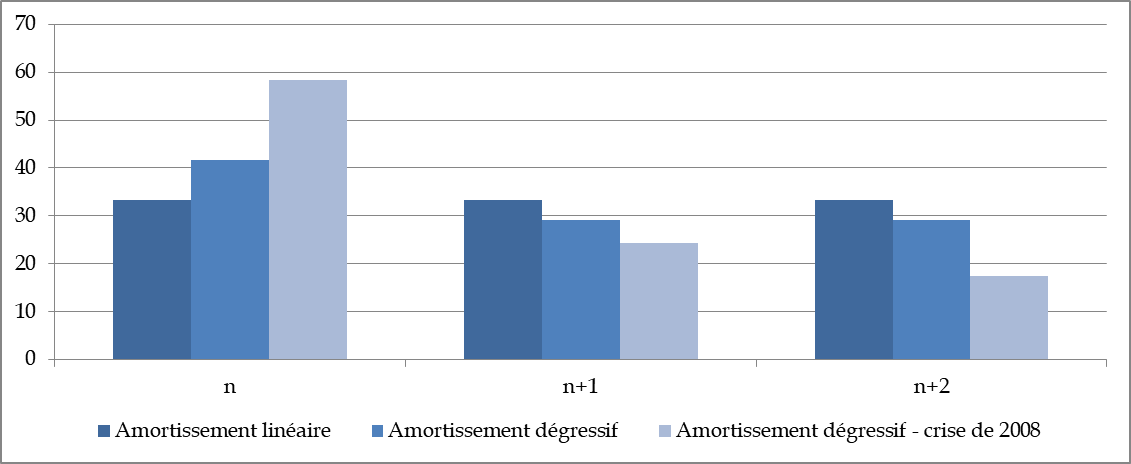

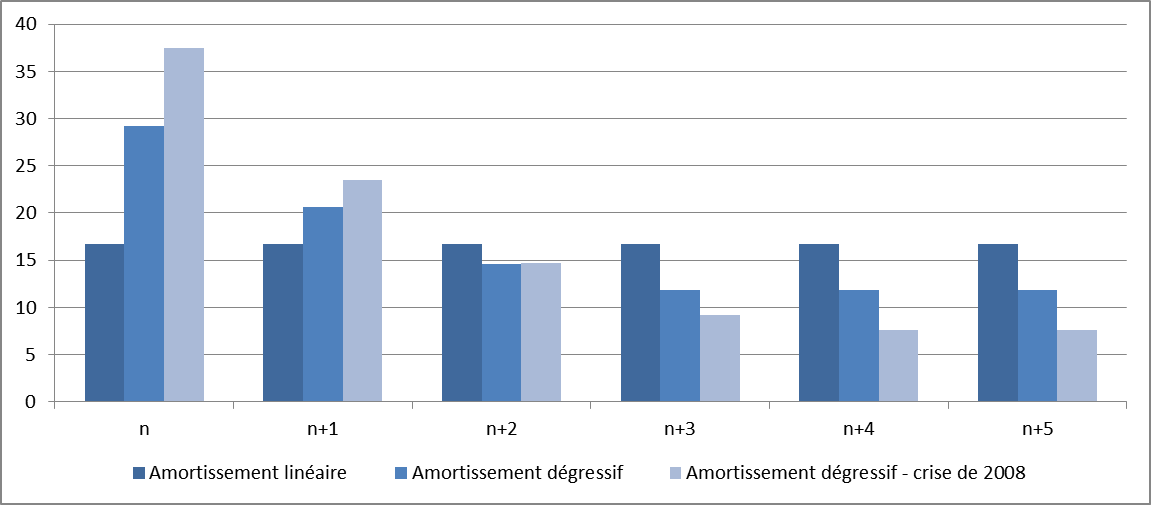

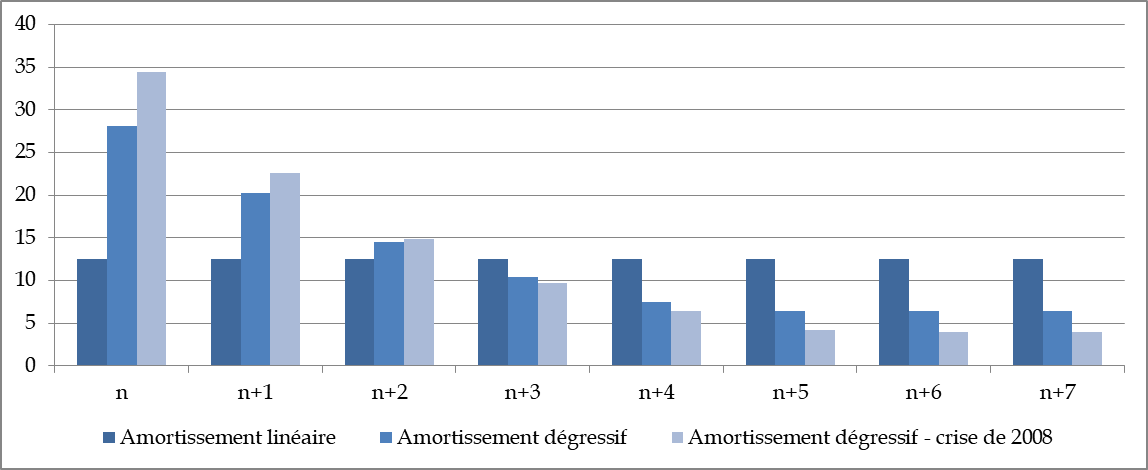

Lors de la crise de 2008 59 ( * ) , ces coefficients ont fait l'objet d'un renforcement temporaire d'un demi-point pour les investissements réalisés entre le 4 décembre 2008 et le 31 décembre 2009, afin d'inciter les entreprises à investir rapidement et favoriser la relance de l'économie. Le tableau ci-après détaille les coefficients en vigueur et la majoration intervenue entre 2008 et 2009.

Coefficients d'amortissement dégressif prévus à l'article 39 A du CGI

|

Durée normale d'utilisation |

Coefficients applicables au taux d'amortissement linéaire (aujourd'hui) |

Coefficients majorés prévus lors de la crise de 2008 60 ( * ) |

|

Trois à quatre ans |

1,25 |

1,75 |

|

Cinq à six ans |

1,75 |

2,25 |

|

Supérieure à six ans |

2,25 |

2,75 |

Source : commission des finances du Sénat

Après la première année, lorsque l'annuité dégressive d'amortissement s'avère inférieure à l'annuité correspondant au quotient de la valeur résiduelle comptable de l'immobilisation sur le nombre d'années d'utilisation restant à courir, l'entreprise a la faculté de faire état d'un amortissement égal à cette dernière annuité (article 23 de l'annexe II du CGI).

De plus, l'annuité d'amortissement afférente à l'exercice d'acquisition ou de construction est déterminée en fonction du nombre de mois de détention de la propriété du bien à amortir 61 ( * ) .

Simulations du renforcement de la dégressivité des amortissements

(en points de pourcentage)

Sur trois ans

Sur six ans

Sur huit ans

Source : commission des finances du Sénat

B. LES BIENS CONCERNÉS PAR LA MISE EN oeUVRE DES AMORTISSEMENTS DÉGRESSIFS

Peuvent faire l'objet d'un amortissement dégressif les biens d'équipement , autres que les immeubles d'habitation, les chantiers et les locaux servant à l'exercice de la profession, acquis ou fabriqués à compter du 1 er janvier 1960 par les entreprises industrielles .

Il s'agit principalement des matériels et outillages utilisés pour des opérations industrielles de fabrication, de transformation ou de transport, des matériels de manutention, des installations destinées à l'épuration des eaux et à l'assainissement de l'atmosphère, productrices de vapeur, chaleur ou énergie, des équipements de sécurité et à caractère médico-social, des équipements informatiques et machines de bureau, des matériels et outillages utilisés à des opérations de recherche scientifique ou technique, des installations de magasinage et de stockage et des immeubles et matériels des entreprises hôtelières.

Les investissements doivent en particulier :

- entrer dans les catégories visées à l'article 22 de l'annexe II au code général des impôts (CGI) 62 ( * ) et à l'article 39 A du CGI 63 ( * ) ;

- ne pas être déjà usagés au moment de leur acquisition ;

- avoir une durée normale d'utilisation au moins égale à trois ans .

II. LE DISPOSITIF PROPOSÉ PAR LA COMMISSION DES FINANCES : UNE MAJORATION D'UN DEMI-POINT DES COEFFICIENTS D'AMORTISSEMENT GÉNÉRAUX POUR INCITER LES ENTREPRISES À INVESTIR

En complément de l'assouplissement temporaire du « carry back », et grâce aux marges de manoeuvre que les entreprises retrouveront, il est proposé, par un amendement FINC.4 (n°375) de majorer d'un demi-point les coefficients d'amortissement dégressif afin d'inciter les entreprises à investir dès à présent.

Pour l'État, le coût de cet amendement se limite à un coût de trésorerie , les entreprises étant de toute façon amenées à amortir sur la période d'utilisation l'intégralité de la valeur comptable de l'investissement.

Aux termes du 2° du 1 de l'article 39 du code général des impôts, les amortissements constituent une charge déductible du bénéfice imposable. Ainsi, l'intérêt pour les entreprises est de déduire rapidement les coûts d'amortissement de leurs investissements. La réduction du bénéfice imposable est donc concentrée sur les premières années, ce qui accélère la rentabilité des investissements .

Lors de la crise de 2008, Philippe Marini, alors rapporteur général, avait décrit ce dispositif proposé par le Gouvernement comme un outil « classique » de relance. Il avait en effet estimé que cette majoration devait « contribuer à accroître opportunément les charges déductibles des entreprises de manière contracyclique, le caractère dégressif permettant d'améliorer leur fonds de roulement en 2009 , qui sera vraisemblablement l'année la plus difficile » 64 ( * ) .

Le coût du dispositif avait été estimé par le Gouvernement à 660 millions d'euros en 2010 et 800 millions d'euros en 2011 .

La Cour des comptes considérait quant à elle que le coût était plutôt de l'ordre de 400 millions d'euros en 2010 65 ( * ) . Pour rappel, il s'agit toutefois d'une simple avance de trésorerie de l'État, et pas d'un coût définitif .

De plus, afin d'inciter les entreprises à réaliser leurs investissements d'ici à la fin de l'année, le présent article prévoit que l'annuité applicable aux investissements réalisés avant le 31 décembre 2020 ne sera pas réduite en fonction de la proportion existant entre la période de détention de l'actif sur l'exercice et la durée totale de l'exercice .

L'acquisition ou la construction sera ainsi réputée avoir eu lieu dès le premier mois de l'exercice, permettant d'accélérer l'amortissement et d'offrir une incitation supplémentaire à relancer rapidement l'investissement.

Décision de la commission : la commission des finances vous propose d'adopter cet article.

ARTICLE ADDITIONNEL APRÈS L'ARTICLE 2

Renforcement du

suramortissement pour l'achat de poids lourds

moins polluants

|

. Le présent article additionnel vise à renforcer le suramortissement pour l'achat de poids lourds moins polluants afin de soutenir le secteur du transport routier de marchandises, composé en majorité de TPE et de PME dont certaines ont beaucoup pâti des conséquences du confinement rendu nécessaire par la pandémie de Covid-19. Accompagner vigoureusement ces entreprises dans l'achat de véhicules poids lourds utilisant des énergies plus vertueuses constitue également une priorité d'un point de vue environnemental, dans la mesure où 22 % des émissions du secteur des transports sont dues aux poids lourds, lesquels utilisent encore très majoritairement une motorisation diesel. |

I. LE DROIT EXISTANT : UN SURAMORTISSEMENT POUR L'ACHAT DE VÉHICULES POIDS LOURDS QUI EXISTE DEPUIS 2016 ET S'EST PROGRESSIVEMENT ÉLARGI À DIFFÉRENTES ÉNERGIES

L'article 39 decies A du code général des impôts prévoit l'existence d'un suramortissement pour l'acquisition de véhicules poids lourds moins polluants .

Créé à compter de 2016 pour les véhicules utilisant du gaz naturel , du biométhane carburant et du carburant ED95 , il a été étendu en 2019 aux véhicules utilisant l'énergie électrique ou l'hydrogène et en 2020 aux véhicules utilisant le carburant B100 .

Le montant que les entreprises peuvent déduire de leur impôt sur les sociétés ou de leur impôt sur le revenu correspond actuellement à 20 % de la valeur du véhicule si son poids est compris entre 2,6 et 3,5 tonnes , à 60 % de la valeur du véhicule si son poids est compris entre 3,5 et 16 tonnes et à 40 % de la valeur du véhicule si son poids est supérieur à 16 tonnes .