SECONDE PARTIE

DES

RISQUES RÉELS SUR LA CHARGE DE LA DETTE ET DES MARGES DE PROGRÈS

SUR LES INFORMATIONS TRANSMISES AU PARLEMENT

Les dépenses liées à la charge de la dette présentent une spécificité : elles ne font pas l'objet de crédits limitatifs mais de crédits évaluatifs , l'État devant toujours avoir les moyens d'honorer ses obligations. Le Parlement ne vote donc pas une autorisation juridiquement contraignante mais une simple prévision qui, nous l'avons vu ces dernières années, peut fortement évoluer en cours d'exécution.

Faut-il pour autant en conclure que le Parlement ne dispose d'aucune marge de manoeuvre ? Certainement pas, le rôle des parlementaires est essentiel. Il nous revient d' alerter sur les risques pesant sur la charge de la dette ainsi que sur la crédibilité de la prévision du Gouvernement .

Pour accomplir parfaitement sa mission , le Parlement doit disposer d'informations fiables et faire preuve de pédagogie sur ce sujet . Il existe sur ces deux aspects d'importantes marges de progrès.

I. LES CRÉDITS ÉVALUATIFS DE LA MISSION « ENGAGEMENTS FINANCIERS DE L'ÉTAT » SONT SOUMIS À PLUSIEURS RISQUES

A. LE RISQUE DE TAUX : CONTINUER LE TRAVAIL D'ALERTE

À l'aune de bien des indicateurs , la situation de la dette française et de sa charge semble plutôt maîtrisée : les taux de couverture d'adjudication dépassent leurs cibles, les taux d'intérêt continuent leur baisse, les investisseurs conçoivent toujours la dette française comme une valeur refuge et l'AFT parvient à répondre au besoin de financement de l'État dans des conditions avantageuses. Tant et si bien que, devant votre rapporteur spécial, les interlocuteurs de votre rapporteur spécial ont regretté que l'enjeu de la charge de la dette semble être aujourd'hui « passé de mode » . Ils ont regretté que le Gouvernement se soit désintéressé des objectifs qu'il s'était lui-même fixé en matière d'assainissement des finances publiques.

Ce serait le premier symptôme de l'effet anesthésiant de ce contexte de taux favorable . Les interlocuteurs de votre rapporteur spécial ont plutôt appelé à se montrer extrêmement prudents. S'il peut nous être reproché de tirer la sonnette d'alarme depuis plusieurs années, sans que le retournement de conjoncture tant redouté ne se soit réalisé, votre rapporteur spécial considère au contraire qu'il est de son rôle de réitérer ces avertissements . Les personnes auditionnées ont en effet expliqué que même si les taux ne remontaient pas demain, ni même avant la fin du quinquennat, il demeure certain qu'un jour ils le feront et que, sans effort réalisé d'ici-là, la France pourrait se retrouver dans une situation insoutenable dans laquelle ces moyens seraient tout entier alloués à la charge de la dette.

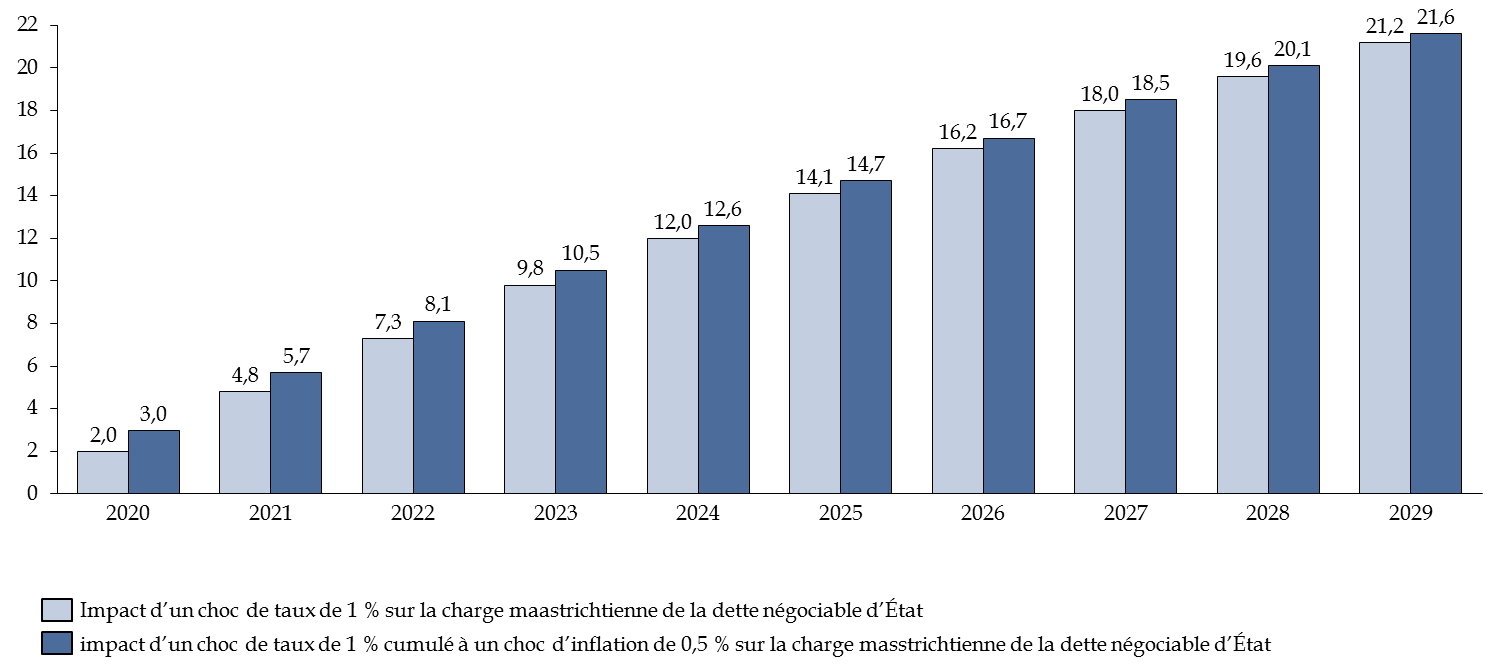

Impact d'un choc de taux et d'un choc de taux

cumulé à un choc d'inflation

sur la charge de la dette ces

dix prochaines années

(en milliards d'euros)

Source : commission des finances du Sénat, d'après les documents budgétaires

Lors de l'audition de l'Agence France Trésor, votre rapporteur spécial a regretté que nous ne disposions, dans les documents budgétaires, que de deux scénarii de chocs . Ils sont pourtant suffisants pour nous montrer à quoi nous nous exposons si nous ne parvenons pas à maîtriser nos dépenses publiques 27 ( * ) . Certes, l'effet serait graduel, en raison du refinancement progressif de la dette, mais la charge de notre dette pourrait être multipliée par un et demi en moins de dix ans. Ce risque est d'autant plus important que, bien qu'allongée, la maturité de la dette française est de 7,7 années.

Il est vrai que nous bénéficions actuellement de conditions clémentes. Les agences de notation portent un regard analogue sur la situation de la dette française, avec une note AA et une perspective stable 28 ( * ) . La notation des agences se construit en s'appuyant à la fois sur des critères propres au pays (environnement institutionnel, structure économique, comptes extérieurs, cadre budgétaire, flexibilité monétaire), mais aussi en le comparant aux pays partageant avec lui des caractéristiques similaires.

Comme l'ont expliqué l'AFT et les agences de notation lors de leurs auditions, ni les mouvements sociaux récents ni le Brexit n'ont eu ou ne devraient avoir d'effet négatif sur notre capacité à emprunter à un coût faible, voire nul, sur les marchés financiers. La France bénéficie de très bonnes notes sur son environnement institutionnel et économique, mais ces notes se dégradent quand sont évaluées la position extérieure de la France et sa situation budgétaire . Il faut toutefois s'interroger sur les raisons qui ont conduit à la première dégradation de la note française et qui sont toujours attentivement suivies par les agences de notation : le niveau élevé de dette publique et le déficit public à peine maîtrisé.

Afin de garantir le refinancement de la dette dans les conditions les moins onéreuses et les plus sûres possibles, l'AFT doit préserver sa liquidité, assurer la sécurité du système d'adjudication, se montrer innovante en proposant de nouveaux produits (OATi, OAT vertes) mais aussi diversifier les détenteurs de la dette française, tant au niveau géographique qu'institutionnel. Dans son appréciation de la qualité de crédit de la France en octobre 2019, Fitch Ratings a ainsi insisté sur l'effet positif de la stratégie de gestion de la dette française par l'AFT pour en réduire les risques 29 ( * ) .

Votre rapporteur spécial est convaincue qu' il est essentiel, pour notre économie et pour les générations futures, de ne pas se laisser piéger par notre environnement monétaire . Dans une étude sur les conditions de crédits en Europe 30 ( * ) , Standard&Poor's insiste sur la multiplication des facteurs de fragilité : un contexte macroéconomique dégradé (croissance économique mondiale en berne, tensions politiques et commerciales), la vulnérabilité de la zone euro aux chocs externes (choc pétrolier, choc commercial), les incertitudes liées à la sortie du Royaume-Uni de l'Union européenne, une politique monétaire arrivée à ses limites. Le risque est que les nouvelles mesures accommodantes adoptées par la BCE, loin de suffire à relancer l'inflation, la croissance et la consommation, n'aggravent plutôt la situation des banques et leur rentabilité 31 ( * ) . C'est d'ailleurs ce qui a conduit la BCE à compenser, après l'annonce de ces dernières mesures de politique monétaire, les effets de l'abaissement du taux de dépôt pour les banques. Ce dispositif, appelé two-tier system , exonère une partie des liquidités du taux de dépôt négatif 32 ( * ) , comme c'est déjà le cas pour les réserves que doivent obligatoirement constituer toutes les banques auprès de l'Eurosystème.

* 27 Même si, comme l'a précisé le directeur de l'AFT lors de son audition par votre rapporteur spécial, une remontée des taux liée à l'augmentation de la croissance et de l'inflation serait nécessairement accompagnée d'un effet positif sur les recettes publiques et pourrait venir compenser ce choc de la charge de la dette, sans que notre solde public n'en soit dégradé.

* 28 Notation de Standard & Poor's et de Fitch Ratings. Aa2 et perspective positive pour Moody's.

* 29 Fitch Ratings, Fitch Affirms France at `AA'; Outlook Stable, 14 octobre 2019.

* 30 Standard &Poors, Credit Conditions EMEA : Lingering in the Lowzone, 30 septembre 2019.

* 31 Certaines banques européennes ont ainsi commencé ou se préparent à imposer un taux négatif aux dépôts de leurs clients les plus fortunés. D'autres banques, comme la danoise Jyske Bank, proposent à leurs clients des prêts avec un taux d'intérêt négatif.

* 32 https://www.ecb.europa.eu/press/pr/date/2019/html/ecb.pr190912_2~a0b47cd62a.en.html