B. LE CONTEXTE DE COMPTES PUBLICS PROVISOIREMENT DÉGRADÉS

1. Un déficit public porté à 2,8 % du PIB en 2019

Le retour affiché des comptes de la sécurité sociale à l'équilibre intervient dans une année particulière pour les finances publiques prises dans leur ensemble.

En effet, en 2019, les entreprises bénéficieront à la fois de l'allègement d'impôt correspondant à l'annuité du crédit d'impôt compétitivité emploi (CICE) au titre de l'exercice 2018, de la baisse de 6 points de cotisations patronales d'assurance maladie pour les rémunérations n'excédant pas 2,5 SMIC qui remplacera le CICE, et du renforcement en deux temps des allègements généraux de cotisations sociales.

Ce double phénomène dégradera les comptes publics, au bénéfice de la trésorerie des entreprises, à hauteur d'une vingtaine de milliards d'euros, soit 0,8 point de PIB (sur 0,9 point de mesures exceptionnelles totales).

Le déficit des administrations publiques serait ainsi porté à 2,8 % du PIB au lieu de décroître sous la barre des 2 % en dehors de l'effet des mesures exceptionnelles, ce que retrace le tableau suivant :

Solde structurel et solde effectif des administrations publiques

(en points de PIB)

|

Exécution 2017 |

Prévision d'exécution 2018 |

Prévision 2019 |

|

|

Solde structurel |

- 2,3 |

- 2,2 |

- 2,0 |

|

Solde conjoncturel |

- 0,3 |

- 0,1 |

0,1 |

|

Mesures exceptionnelles |

- 0,1 |

- 0,2 |

- 0,9 |

|

Solde effectif |

- 2,7 |

- 2,6 |

- 2,8 |

|

Solde effectif hors mesures exceptionnelles |

- 2,6 |

- 2,4 |

- 1,9 |

Source : article liminaire du projet de loi de finances pour 2019

2. Des mesures d'ajustement sensibles dans le présent PLFSS

Ce contexte de dégradation provisoire, mais nette, des comptes publics dans leur ensemble, en particulier de l'État, a sans doute joué un rôle dans l'élaboration de plusieurs mesures d'ajustement figurant dans le présent PLFSS en matière de recettes.

a) Le report de l'entrée en vigueur de l'intégration des contributions chômage dans les allègements généraux

Contrairement au schéma défini dans le cadre de la LFSS pour 2018, l'article 8 du présent projet de loi de financement de la sécurité sociale prévoit un renforcement en deux temps des allègements généraux bénéficiant aux employeurs des salariés dont la rémunération est comprise entre 1 et 1,6 SMIC.

Ainsi :

- la cotisation patronale au régime complémentaire de retraite , au taux de 6,01 %, serait bien intégrée dans les allègements généraux dès le 1 er janvier 2019 ;

- en revanche, la contribution patronale à l'assurance chômage , dont le taux est de 4,05 %, ne serait, elle, intégrée que le 1 er octobre 2019 dans la base de calcul des allègements.

Il résulterait de ce décalage de neuf mois une économie ponctuelle de 2,5 milliards d'euros pour les régimes obligatoires de base de sécurité sociale et un coût de 200 millions d'euros pour l'État, soit, globalement, un gain d'environ 0,1 point de PIB pour les finances publiques.

b) L'effet notable des baisses de recettes non compensées

En outre, la situation comparée des comptes de l'État et de la sécurité sociale a probablement conduit le Gouvernement à proposer un nombre élevé de mesures de baisses de recettes non compensées pour la sécurité sociale.

Ces mesures sont les suivantes :

- l'exonération de cotisations salariales sur les heures supplémentaires et complémentaires (0,6 milliard d'euros en 2019 puis 1,9 milliard d'euros en 2020) ;

- la suppression du forfait social sur certains revenus (0,6 milliard d'euros) ;

- l'éligibilité des employeurs de certains régimes spéciaux à la réduction de 6 points de cotisations patronales d'assurance maladie pour les rémunérations ne dépassant pas 2,5 SMIC (0,4 milliard d'euros) ;

- l'assouplissement des conditions d'éligibilités des retraités au taux réduit de CSG (0,35 milliard d'euros) ;

- le basculement vers les allègements généraux de dispositifs d'exonérations spécifiques non compensés par l'État (0,1 milliard d'euros) ;

- et la suppression de la taxe sur les farines (0,06 milliard d'euros).

Au total, ce sont donc 2,1 milliards d'euros de diminutions de recettes qui ne seront pas compensées aux ROBSS. En année pleine, dès 2020, ces non-compensations représenteront même 3,4 milliards d'euros .

L'effet de ces absences de compensation pour les différentes branches est décrit au sein du commentaire de l'article 19 du présent PLFSS.

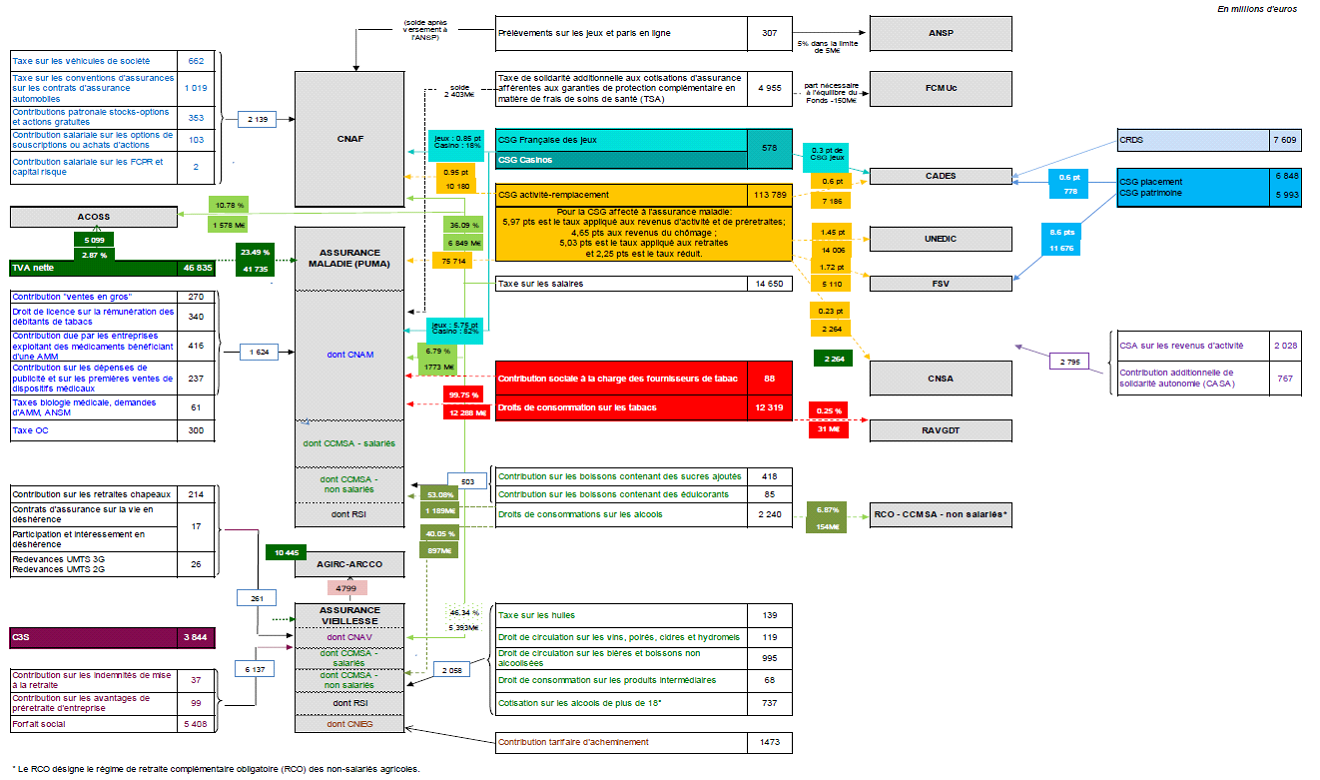

Au bout du compte, la traditionnelle « tuyauterie » de la répartition des impositions affectées à la sécurité sociale n'apparaît que légèrement simplifiée en 2019.

Le schéma suivant, extrait de l'annexe 6 du présent PLFSS, retrace l'ensemble des flux d'impositions vers les différents organismes de sécurité sociale - et au-delà, de l'assurance sociale.