- AVANT-PROPOS

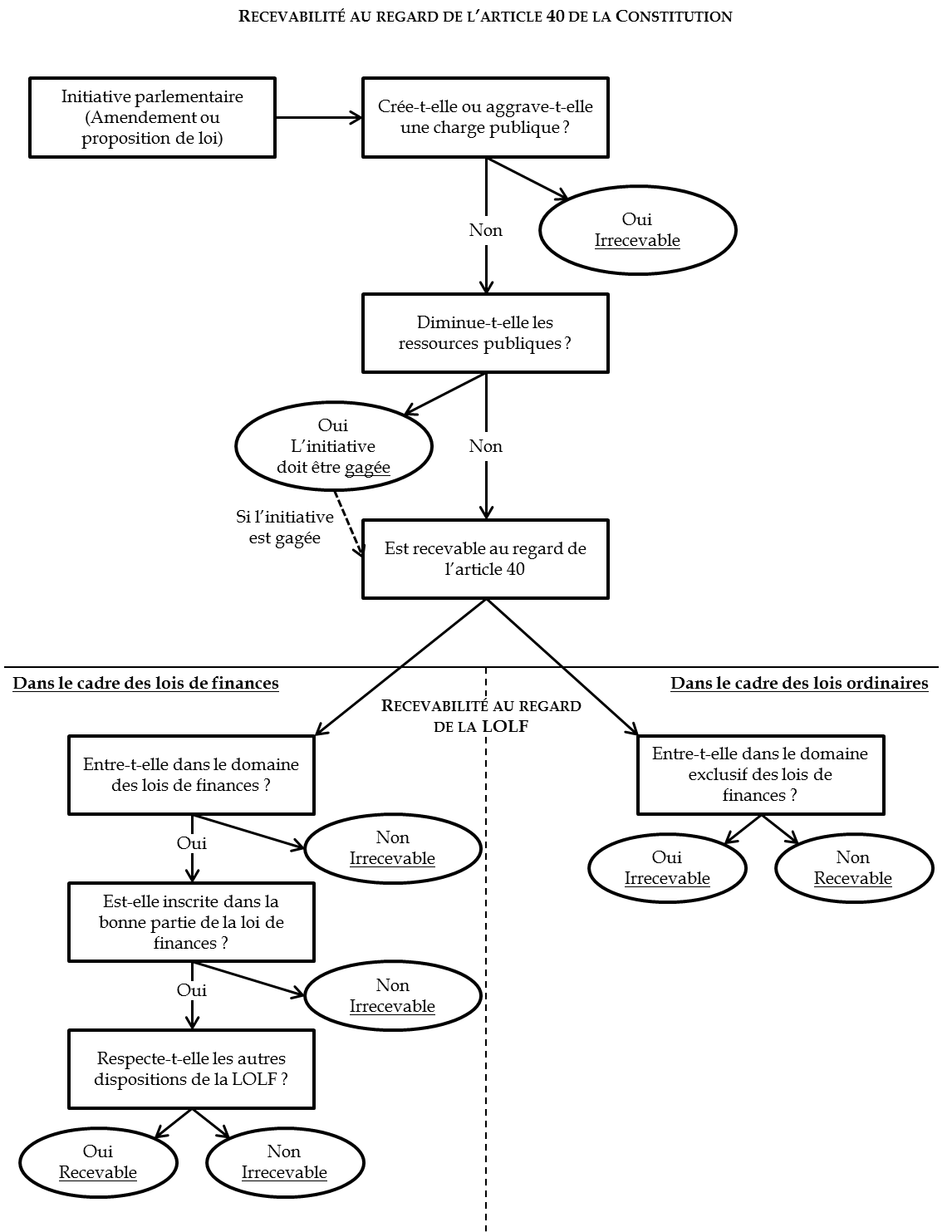

- ARBRE DE DÉCISION

DU CONTRÔLE DE LA RECEVABILITÉ FINANCIÈRE DES AMENDEMENTS ET PROPOSITIONS DE LOI

- PRÉAMBULE

LES ORIGINES DE L'ARTICLE 40

DE LA CONSTITUTION

- PREMIÈRE PARTIE

LA RECEVABILITÉ FINANCIÈRE

- I. LE PÉRIMÈTRE ET LES FONDEMENTS DU

CONTRÔLE DE LA RECEVABILITÉ FINANCIÈRE

- A. LE CHAMP D'APPLICATION DE LA RECEVABILITÉ

FINANCIÈRE

- B. LES PERSONNES QUI ENTRENT DANS LE CHAMP DE

L'ARTICLE 40

- 1. Une définition large des administrations

publiques dans le champ de l'article 40, conformément à la

volonté du constituant

- 2. Les administrations publiques au sens de la

comptabilité nationale : le coeur de l'article 40

- 3. Les frontières de

l'article 40 : une interprétation inspirée du

régime des aides d'État

- a) Les personnes qui entrent dans le champ de

l'article 40

- (1) En raison de la nature de leurs missions

- (2) En raison de leur financement

- (3) En raison d'une garantie durable de

l'État

- b) Les personnes privées qui

relèvent de l'article 40 pour certaines de leurs missions :

les missions d'intérêt général financées par

des ressources publiques

- (1) Les entreprises exerçant une mission de

service public

- (2) Les établissements bancaires

- (3) Les opérateurs de compétences et

les organismes de formation professionnelle

- (4) Les organismes concourant à la

politique du logement social

- (a) Action Logement et le « 1 %

logement »

- (b) Les offices publics de l'habitat et les

organismes de foncier solidaire

- (5) Les fédérations sportives

- (6) Le cas particulier des entreprises du secteur

énergétique

- (a) Les gestionnaires de réseaux

- (b) Les entreprises de distribution et le cas des

tarifs réglementés

- c) Les personnes qui ne relèvent pas de

l'article 40

- a) Les personnes qui entrent dans le champ de

l'article 40

- 1. Une définition large des administrations

publiques dans le champ de l'article 40, conformément à la

volonté du constituant

- C. LES BASES DE RÉFÉRENCE

UTILISÉES POUR L'EXAMEN DE LA RECEVABILITÉ

FINANCIÈRE

- A. LE CHAMP D'APPLICATION DE LA RECEVABILITÉ

FINANCIÈRE

- II. L'EXERCICE DU CONTRÔLE DE LA

RECEVABILITÉ FINANCIÈRE

- A. L'INTERDICTION DE CRÉER OU D'AGGRAVER

UNE CHARGE PUBLIQUE

- 1. Qu'est-ce qu'une charge publique ?

- 2. Les cas d'irrecevabilité

caractérisée

- a) Les dotations et les subventions

publiques

- (1) Principe général

- (2) Enveloppe fermée et enveloppe

ouverte

- b) Les droits détenus par les

administrés sur une personne publique

- (1) L'ouverture de droits nouveaux

- (2) L'élargissement du champ des

bénéficiaires

- (3) L'accroissement des droits détenus par

les administrés

- c) Les créations de structures ayant

vocation à dépenser

- (1) Les fonds et les structures publiques

- (2) Un assouplissement de la jurisprudence :

la fusion de plusieurs structures publiques dans un objectif de rationalisation

budgétaire

- d) L'élargissement des compétences

d'une personne publique

- (1) L'octroi ou l'extension de compétences

d'une personne publique

- (2) L'attribution d'une recette à

l'exercice de sa compétence par une personne publique

- e) Les expérimentations

- f) Les transferts de charge entre personnes

publiques

- g) Les dispositions intéressant l'emploi

public

- (1) Le recrutement d'agents publics

- (2) La rémunération et la

carrière des agents publics

- h) Les charges de trésorerie

- i) Les autres cas d'irrecevabilité

- (1) Nationalisation, expropriation et droit de

préemption

- (2) L'engagement de la responsabilité d'une

personne publique

- a) Les dotations et les subventions

publiques

- 3. Les cas dans lesquels l'irrecevabilité

n'est pas constituée

- a) Les amendements non normatifs

- b) Les charges de gestion

- (1) Les rapports, schémas et délais

de traitement

- (2) L'aménagement limité des

compétences d'une personne publique

- (3) Les dépenses informatiques

- (4) La création de structures

« légères »

- c) La jurisprudence de l'« État

employeur »

- d) La jurisprudence

« démocratie »

- e) Les évolutions intervenues au mois de

juillet 2020

- a) Les amendements non normatifs

- 1. Qu'est-ce qu'une charge publique ?

- B. LA POSSIBILITÉ DE GAGER LES DIMINUTIONS

DE RESSOURCES PUBLIQUES

- C. LES OPÉRATIONS SE SITUANT À LA

FRONTIÈRE DES RECETTES ET DES DÉPENSES PUBLIQUES

- A. L'INTERDICTION DE CRÉER OU D'AGGRAVER

UNE CHARGE PUBLIQUE

- III. LA PROCÉDURE D'EXAMEN DE LA

RECEVABILITÉ FINANCIÈRE

- A. UN CONTRÔLE A PRIORI ET SUR

INVOCATION

- B. RECEVABILITÉ FINANCIÈRE ET

INITIATIVE PARLEMENTAIRE

- A. UN CONTRÔLE A PRIORI ET SUR

INVOCATION

- I. LE PÉRIMÈTRE ET LES FONDEMENTS DU

CONTRÔLE DE LA RECEVABILITÉ FINANCIÈRE

- DEUXIÈME PARTIE

LE CONTRÔLE DE LA RECEVABILITÉ ORGANIQUE

- I. LE PÉRIMÈTRE ET LES FONDEMENTS DU

CONTRÔLE DE LA RECEVABILITÉ ORGANIQUE

- II. LE DOMAINE ET LA STRUCTURE DES LOIS DE

FINANCES

- A. LE DOMAINE DES LOIS DE FINANCES

- B. LE PRINCIPE DE BIPARTITION DES LOIS DE

FINANCES

- C. L'APPLICATION AUX TEXTES FINANCIERS

- 1. Les lois de finances de l'année

- a) Le domaine obligatoire

- b) Le domaine exclusif

- c) Le domaine partagé

- (1) Les mesures relatives aux impositions de toute

nature

- (2) Les dispositions affectant directement les

dépenses budgétaires de l'année

- (3) Les modalités de répartition des

concours aux collectivités territoriales

- (4) L'information et le contrôle du

Parlement sur les finances publiques

- (5) Les conventions financières et le

transfert de données fiscales

- a) Le domaine obligatoire

- 2. Les lois de finances

« modificatives »

- 1. Les lois de finances de l'année

- A. LE DOMAINE DES LOIS DE FINANCES

- III. LA PROCÉDURE D'EXAMEN DE LA

RECEVABILITÉ ORGANIQUE

- I. LE PÉRIMÈTRE ET LES FONDEMENTS DU

CONTRÔLE DE LA RECEVABILITÉ ORGANIQUE

- TROISIÈME PARTIE

LA RECEVABILITÉ FINANCIÈRE ET ORGANIQUE DES INITIATIVES AYANT TRAIT AUX COLLECTIVITÉS TERRITORIALES

- I. LA RECEVABILITÉ AU TITRE DE

L'ARTICLE 40 DE LA CONSTITUTION

- A. UNE APPLICATION CLASSIQUE DE LA JURISPRUDENCE

EN MATIÈRE DE RECEVABILITÉ FINANCIÈRE

- 1. L'augmentation des charges de personnel

- 2. L'augmentation des contributions pesant sur les

collectivités

- 3. La création de structures

coûteuses

- 4. Les incitations à dépenser et

l'octroi de nouvelles ressources

- 5. La recevabilité des initiatives

consacrant le droit existant, précisant le droit proposé ou

créant des « charges de gestion »

- 6. La jurisprudence

« démocratie » et ses limites

- 7. La compensation des pertes de recettes

publiques pour les collectivités territoriales

- 1. L'augmentation des charges de personnel

- B. LES TRANSFERTS DE CHARGES ET LA MODIFICATION

DES COMPÉTENCES

- C. LES RELATIONS FINANCIÈRES ENTRE

L'ÉTAT ET LES COLLECTIVITÉS TERRITORIALES

- 1. Les transferts financiers entre l'État

et les collectivités territoriales

- a) Les dotations et les fonds financés par

l'État

- b) Les prélèvements sur

recettes

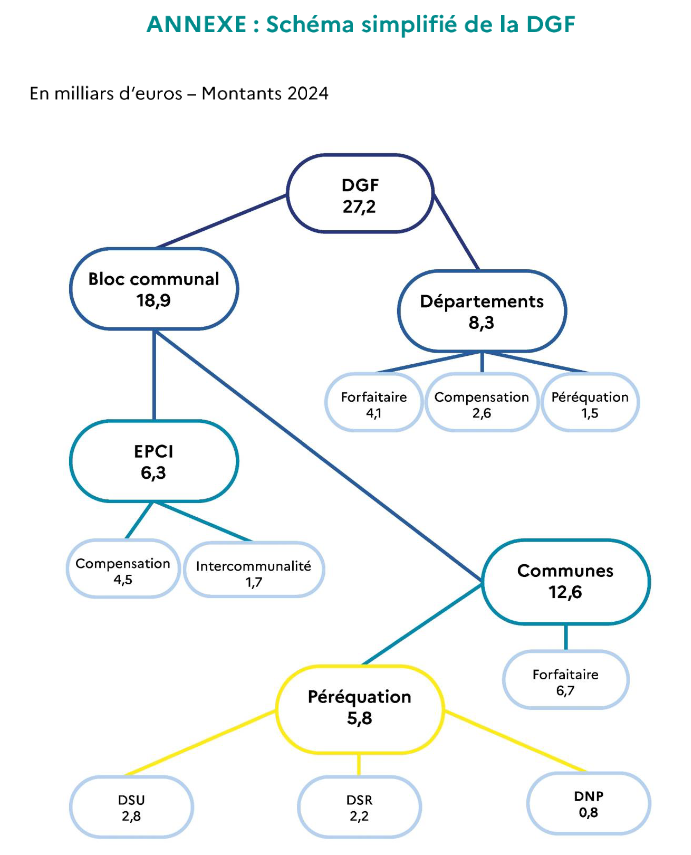

- (1) La nature des prélèvements sur

recettes au regard de la recevabilité financière

- (2) Les initiatives parlementaires ayant trait

à la dotation globale de fonctionnement

- c) Les exonérations et

dégrèvements de fiscalité locale

- a) Les dotations et les fonds financés par

l'État

- 2. Les règles ayant trait à

l'encadrement des finances des collectivités territoriales

- 3. Les relations financières entre

collectivités

- 1. Les transferts financiers entre l'État

et les collectivités territoriales

- A. UNE APPLICATION CLASSIQUE DE LA JURISPRUDENCE

EN MATIÈRE DE RECEVABILITÉ FINANCIÈRE

- II. LA RECEVABILITÉ AU TITRE DE LA LOI

ORGANIQUE RELATIVE AUX LOIS DE FINANCES

- I. LA RECEVABILITÉ AU TITRE DE

L'ARTICLE 40 DE LA CONSTITUTION

- QUATRIÈME PARTIE

LA RECEVABILITÉ FINANCIÈRE ET

ORGANIQUE DES INITIATIVES AYANT TRAIT

AUX ADMINISTRATIONS DE SÉCURITÉ SOCIALE

- I. LA RECEVABILITÉ AU TITRE DE

L'ARTICLE 40 DE LA CONSTITUTION

- A. LE CHAMP D'APPLICATION DE L'ARTICLE 40 EN

MATIÈRE SOCIALE

- B. UNE APPLICATION CLASSIQUE DE LA JURISPRUDENCE

EN MATIÈRE DE RECEVABILITÉ FINANCIÈRE

- 1. Les cas d'irrecevabilité

caractérisée

- a) L'élargissement des droits

détenus par les administrés

- (1) Les ouvertures de droits nouveaux

- (2) L'élargissement du champ des

bénéficiaires ou l'assouplissement des conditions d'application

de certains dispositifs créateurs de droits

- (3) L'extension d'un dispositif créateur de

droits, dans son montant ou dans sa durée

- (4) L'élargissement de l'assiette des

cotisations sociales ouvrant un droit à prestations

- b) L'extension du droit de prescription

- c) Les dotations publiques et les fonds de

concours

- d) La création de nouvelles structures

publiques ou l'élargissement des compétences de structures

existantes

- e) La suppression d'un

« verrou » à la dépense publique

- f) Les études de santé

- a) L'élargissement des droits

détenus par les administrés

- 2. Les cas où la création où

l'aggravation de charge publique n'est pas constituée

- 3. L'appréciation stricte de la notion de

« recettes publiques » et ses effets sur la

recevabilité financière

- a) Une « neutralisation » au

niveau de la sécurité sociale des pertes de recettes

résultant d'exonérations de cotisations sociales

- (1) La possibilité de

« gager » une perte de cotisations sociales pour les

organismes de sécurité sociale

- (2) L'interdiction d'instaurer ou d'étendre

les compensations budgétaires versées par l'État aux

organismes de sécurité sociale

- b) L'irrecevabilité des mesures qui ne

peuvent être assimilées à des pertes de recettes pour les

organismes de sécurité sociale

- a) Une « neutralisation » au

niveau de la sécurité sociale des pertes de recettes

résultant d'exonérations de cotisations sociales

- 1. Les cas d'irrecevabilité

caractérisée

- C. LE CAS PARTICULIER DES TRANSFERTS DE

CHARGES

- A. LE CHAMP D'APPLICATION DE L'ARTICLE 40 EN

MATIÈRE SOCIALE

- II. LA RECEVABILITÉ ORGANIQUE

- I. LA RECEVABILITÉ AU TITRE DE

L'ARTICLE 40 DE LA CONSTITUTION

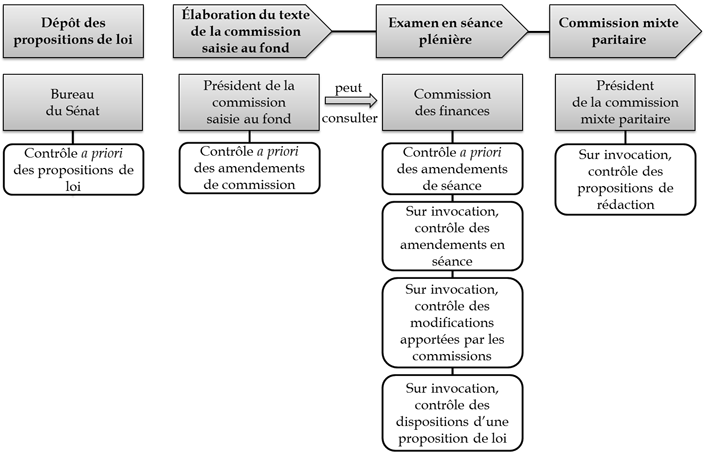

- EXAMEN EN COMMISSION

- ANNEXE 1

TABLEAU DES GAGES

- ANNEXE 2

PRINCIPALES DISPOSITIONS RELATIVES À LA RECEVABILITÉ FINANCIÈRE

- ANNEXE 3

LA PROCÉDURE D'EXAMEN DE LA RECEVABILITÉ FINANCIÈRE À L'ASSEMBLÉE NATIONALE

N° 100

SÉNAT

SESSION ORDINAIRE DE 2024-2025

Enregistré à la Présidence du Sénat le 30 octobre 2024

RAPPORT D'INFORMATION

FAIT

au nom de la commission des finances (1) sur la

recevabilité financière

des

amendements et des

propositions de loi au

Sénat,

Par M. Claude RAYNAL,

Sénateur

Président

(1) Cette commission est composée de : M. Claude Raynal, président ; M. Jean-François Husson, rapporteur général ; MM. Bruno Belin, Christian Bilhac, Jean-Baptiste Blanc, Emmanuel Capus, Thierry Cozic, Bernard Delcros, Thomas Dossus, Albéric de Montgolfier, Didier Rambaud, Stéphane Sautarel, Pascal Savoldelli, vice-présidents ; M. Michel Canévet, Mme Frédérique Espagnac, M. Marc Laménie, secrétaires ; MM. Arnaud Bazin, Grégory Blanc, Mme Florence Blatrix Contat, M. Éric Bocquet, Mme Isabelle Briquet, M. Vincent Capo-Canellas, Mme Marie-Carole Ciuntu, MM. Raphaël Daubet, Vincent Delahaye, Vincent Éblé, Rémi Féraud, Stéphane Fouassin, Mme Nathalie Goulet, MM. Jean-Raymond Hugonet, Éric Jeansannetas, Christian Klinger, Mme Christine Lavarde, MM. Antoine Lefèvre, Dominique de Legge, Victorin Lurel, Hervé Maurey, Jean-Marie Mizzon, Claude Nougein, Jean-Baptiste Olivier, Olivier Paccaud, Mme Vanina Paoli-Gagin, MM. Georges Patient, Jean-François Rapin, Mme Ghislaine Senée, MM. Laurent Somon, Christopher Szczurek, Mme Sylvie Vermeillet, M. Jean Pierre Vogel.

AVANT-PROPOS

Mesdames, Messieurs,

Près de quinze ans après la mise en application par le Sénat du contrôle systématique et a priori de la recevabilité financière des propositions de loi et amendements formulés par les sénateurs et dix ans après le rapport d'information de Philippe Marini sur ce sujet1(*), il apparaît utile de faire à nouveau le point sur la jurisprudence sénatoriale en la matière. De nombreuses évolutions, en très grande majorité favorables à l'initiative parlementaire, sont en effet intervenues depuis 2014.

Si la limitation du droit d'amendement suscite parfois des incompréhensions et des critiques, elle résulte de l'application de l'article 40 de la Constitution et de la loi organique du 1er août 2001 relative aux lois de finances (LOLF), dont nous sommes tous les garants. Le contrôle de la recevabilité financière des amendements intervient en effet désormais dès le stade de l'examen en commission, sous la responsabilité des présidents de commission.

Il serait fallacieux de ne pas reconnaître que l'article 40 de la Constitution contraint effectivement le droit d'initiative des parlementaires, consacré par l'article 39 pour les propositions de loi et par l'article 44 pour le droit d'amendement. Les articles 40 et 412(*) ont été conçus à cette fin, comme le montrent les travaux préparatoires à l'élaboration de la Constitution. Le Conseil constitutionnel a, dès 1978, affirmé le caractère « absolu » de cette limite, dont il a par ailleurs donné des éléments d'interprétation au travers de plusieurs décisions.

C'est également le juge constitutionnel qui, dans sa décision sur la loi de financement de la sécurité sociale pour 20073(*), a imposé au Sénat de mettre en place une procédure de contrôle a priori des amendements et des propositions de loi, faute de quoi il se serait accordé le droit de « passer au crible » toute disposition d'origine sénatoriale. Dès lors, un contrôle strict réalisé en amont nous protège ; la jurisprudence établie par la commission des finances assurant un degré de prévisibilité aux sénateurs. Le contrôle a priori permet, en outre, en cas de risque d'irrecevabilité financière, d'apporter des adaptations aux propositions des sénateurs, afin que celles-ci puissent être examinées. Parfois méconnu, le rôle de conseil du président de la commission des finances ne saurait être suffisamment rappelé.

Le président de la commission des finances, quand il fait office de « juge » de la recevabilité des initiatives parlementaires au regard de l'article 40 et de la LOLF, conformément aux dispositions de l'article 45 du Règlement du Sénat, se doit donc de respecter des contraintes qui résultent directement de la volonté du constituant.

Pour autant, toute règle limitant l'initiative parlementaire doit être strictement interprétée, c'est-à-dire en cherchant à empiéter le moins possible sur ce droit d'initiative. C'est ainsi que le juge de la recevabilité financière applique un raisonnement strictement juridique, et non économique ou politique. L'intention des auteurs et le contenu de leurs initiatives n'entrent pas dans le champ de son contrôle.

C'est cet équilibre que ce rapport s'attache à mettre en lumière, en donnant des éléments d'explication sur le cadre juridique applicable à la recevabilité financière et organique des propositions de loi et des amendements formulés par les sénateurs. Il retrace et explicite la jurisprudence dégagée, au fil du temps, par les présidents de la commission des finances à qui incombe en tout premier lieu cette responsabilité.

Je salue les travaux de grande qualité de mes prédécesseurs, Jean Arthuis4(*) et Philippe Marini, que ce rapport n'entend pas « révolutionner » mais actualiser, pour intégrer des assouplissements intervenus ces dernières années ou des évolutions rendues nécessaires par les décisions du Conseil constitutionnel. L'apparente complexité de cette jurisprudence résulte pour l'essentiel de la volonté des présidents successifs de la commission des finances de retenir l'approche la plus favorable aux initiatives des sénateurs.

Impossible de ne pas non plus mentionner les neuf rapports rédigés par plusieurs présidents de la commission des finances de l'Assemblée nationale5(*). La comparaison avec leurs travaux fait apparaître la grande convergence entre les jurisprudences applicables à l'Assemblée nationale et au Sénat. Il faut saluer à cet égard les efforts de mon prédécesseur, Vincent Éblé, pour limiter encore davantage les divergences d'interprétation entre nos deux chambres6(*). Il en reste peu, elles sont ici présentées et justifiées.

En dépit d'une base jurisprudentielle désormais abondante et solide, ce rapport ne peut prétendre à l'exhaustivité. Pour reprendre une expression chère à l'un de mes prédécesseurs, le « juge » de la recevabilité financière est un juge modeste. Les sujets soulevés par les diverses initiatives sénatoriales peuvent être nouveaux ou conduire à une actualisation de la jurisprudence. Surtout, il ne saurait être passé sous silence les conditions d'urgence dans lesquelles s'exerce souvent l'examen de la recevabilité financière, avec des calendriers toujours plus contraints et une inflation continue du nombre d'amendements déposés. Il peut ainsi arriver que des décisions doivent être prises sur plusieurs centaines voire milliers d'amendements en moins d'une journée, sur des sujets toujours plus complexes. Errare humanum est, perseverare diabolicum7(*) - voilà une maxime que devraient faire leur les « juges » de la recevabilité financière tout autant que les auteurs des initiatives parlementaires soumises à son application.

Il me reste à souhaiter que ce nouveau rapport d'information, à la fois théorique et pratique, soit utile aux sénateurs et leur permette de mieux appréhender une jurisprudence qu'ont contribué à construire, depuis les débuts de la Ve République, à l'Assemblée nationale comme au Sénat, des élus de tous bords politiques, dans le souci constant de concilier exigences constitutionnelles et initiative parlementaire.

ARBRE DE DÉCISION

DU

CONTRÔLE DE LA RECEVABILITÉ FINANCIÈRE DES AMENDEMENTS ET

PROPOSITIONS DE LOI

Source : commission des finances du Sénat

PRÉAMBULE

LES

ORIGINES DE L'ARTICLE 40

DE LA CONSTITUTION

L'article 40 de la Constitution constitue l'un des traits les plus marquants du parlementarisme rationalisé institué en 1958. Pour autant, le contrôle de la recevabilité financière des initiatives parlementaires a des origines plus anciennes : partiellement appliqué sous la IVe République, il existe - dans une forme assez proche - au Royaume-Uni depuis le début du XVIIIe siècle.

En 1706, la Chambre des communes décide d'interdire aux parlementaires de prendre l'initiative d'une dépense publique, sauf à ce que celle-ci soit « recommandée par la Couronne »8(*). Le contexte politique de l'époque justifiait le fait que la Chambre ne souhaitait pas accroître les dépenses de la Couronne et qu'elle ait elle-même limité ses pouvoirs budgétaires, en dépit du renforcement concomitant de son contrôle sur les finances publiques9(*) ; aussi le monopole de l'exécutif en matière de dépenses a-t-il été inscrit dans le Règlement de la Chambre des communes en 1713 et subsiste encore à ce jour10(*).

Les développements qui suivent reviennent sur les origines de l'article 40 de la Constitution afin de mieux approcher l'esprit de celui-ci, à travers les travaux de ceux qui ont participé à sa rédaction, et d'éclairer l'interprétation qui peut en être faite.

I. L'ENCADREMENT DES POUVOIRS FINANCIERS DU PARLEMENT

A. UN PRÉCÉDENT SOUS LA IVE RÉPUBLIQUE

Le souci d'encadrer constitutionnellement les pouvoirs du Parlement en matière financière était présent dès le début des travaux préparatoires de la Constitution du 4 octobre 1958 ; ainsi, l'avant-projet de Constitution préparé à la mi-juin 1958 par le groupe de travail mis en place par le Gouvernement à cette fin prévoyait, dans l'article relatif à l'initiative des lois, que les « propositions et amendements formulés par les membres du Parlement ne sont pas recevables lorsque leur adoption aurait pour conséquence une diminution des ressources ou une aggravation des charges de l'État ».

Ce projet connaissait des antécédents notables, bien que limités dans leurs effets, à travers l'article 17 de la Constitution de 1946 et la « loi des maxima » (cf. infra). L'article 17 écartait l'initiative des dépenses lors de la discussion budgétaire, interdisant les créations ou augmentations de dépenses dans ce cadre :

Les députés à l'Assemblée nationale possèdent l'initiative des dépenses.

Toutefois, aucune proposition tendant à augmenter les dépenses prévues ou à créer des dépenses nouvelles ne pourra être présentée lors de la discussion du budget, des crédits prévisionnels et supplémentaires.

En complément, les dispositions de la « loi des maxima «, introduites pour la première fois par l'article 16 de la loi du 31 décembre 194811(*), prévoyaient une clause de sauvegarde de l'équilibre général du budget :

Au cours de l'exercice 1949, aucune mesure législative ou réglementaire susceptible d'entraîner, au-delà des maxima prévus, une dépense nouvelle ou d'accroître une dépense déjà existante ne pourra intervenir sans faire l'objet d'une ouverture de crédits préalable au chapitre budgétaire intéressé et sans qu'aient été dégagées en contrepartie soit des économies, soit des recettes nouvelles d'un montant correspondant12(*).

S'inscrivant dans une même logique d'affermissement des restrictions apportées à l'initiative parlementaire, la recevabilité financière et la recevabilité aujourd'hui prévue à l'article 41 de la Constitution faisaient l'objet d'un traitement conjoint dans l'article 35 de l'avant-projet gouvernemental présenté au Comité consultatif constitutionnel, qui était ainsi rédigé :

Les propositions et amendements formulés par les membres du Parlement ne sont pas recevables lorsque leur adoption serait contraire aux dispositions de l'article 33 ou à la délégation prévue à l'article 34 ou lorsqu'elle aurait pour conséquence, soit une diminution des ressources, soit une aggravation des charges publiques.

En cas de désaccord sur la recevabilité entre le Gouvernement et le Président de l'assemblée intéressée, le Conseil constitutionnel est appelé à statuer à la demande de l'un ou de l'autre.

Il apparaît tout d'abord que la notion de « charges publiques » était abordée au pluriel, à la différence de la rédaction définitive de l'article 40 de la Constitution. L'avant-projet permettait, par conséquent, la compensation d'une création ou d'une aggravation d'une charge publique par la réduction d'une autre charge ou par l'accroissement des ressources. Ensuite, un rôle d'arbitrage entre le Gouvernement et le Parlement était réservé au Conseil constitutionnel en matière de recevabilité financière.

Selon le commissaire du Gouvernement, Raymond Janot, l'article 35 de l'avant-projet avait pour objet de « constitutionnaliser la loi des maxima »13(*).

L'accueil réservé à l'article 35 de l'avant-projet gouvernemental par le Comité consultatif constitutionnel pourrait aujourd'hui surprendre. En effet, l'inquiétude des parlementaires membres de ce Comité semblait non pas résulter d'une limitation des pouvoirs du Parlement en matière de dépenses, mais de l'impossibilité supposée de procéder à une réduction des impôts.

Cette préoccupation ressort clairement de l'intervention de René Dejean, député et vice-président du Comité consultatif, lors de la séance du matin du 31 juillet 1958. Ainsi, celui-ci s'interrogeait : « Je suis entièrement d'accord pour qu'aucune proposition de loi ne puisse aggraver les charges publiques, mais, par contre, lorsqu'il est question d'une diminution des ressources, c'est-à-dire lorsque le parlementaire au lieu d'être dépensier souhaiterait être économe, allez-vous l'en empêcher ? [...] Il ne serait donc pas permis à un parlementaire de solliciter que la charge fiscale pût être diminuée ? Je trouve cela un peu excessif ».

Par conséquent, les premières réflexions du Comité consultatif tendaient vers une réduction du champ des « ressources » pour le limiter à celles nécessaires au financement des dépenses adoptées dans le cadre du budget. Toutefois, cette modification a été écartée à l'initiative du commissaire du Gouvernement, Raymond Janot.

Aussi la volonté des rédacteurs de la Constitution de retenir une définition large des « ressources publiques » entrant dans le champ de l'actuel article 40 est-elle clairement établie.

B. L'INTERDICTION DES « OPÉRATIONS COMPENSÉES »

L'article 35 de l'avant-projet gouvernemental constituait une reprise des dispositions de la « loi des maxima ». L'application de cette dernière, aussi dite « loi du cadenas », se faisait de la manière suivante : le ministre des finances déclarait en séance qu'une proposition parlementaire avait pour conséquence une aggravation des charges publiques ou une diminution des ressources publiques. Il appartenait à la commission des finances de l'Assemblée de se prononcer sur l'applicabilité de la « loi des maxima » lorsque celle-ci était invoquée par le Gouvernement à l'encontre d'une initiative parlementaire. Si la commission des finances confirmait le plus souvent la position du Gouvernement, un conflit pouvait toutefois survenir sur l'applicabilité de la règle invoquée. Ainsi, le 22 juin 1950, Georges Bidault, président du Conseil, avait été amené à poser la question de confiance devant l'Assemblée sur l'application de la « loi des maxima » ; mis en minorité, le Gouvernement avait été contraint à la démission.

Cependant, ce dispositif présentait deux limites. Tout d'abord, il se heurtait aux principes constitutionnels, le Parlement ayant, sur le fondement de l'article 17 de la Constitution de 1946, l'initiative des dépenses14(*). Ensuite, la « loi des maxima » permettait des « opérations compensées », notamment dans le domaine des dépenses ; un parlementaire pouvait ainsi proposer une économie en contrepartie d'une dépense.

C'est pour cette raison que le texte soumis à la commission constitutionnelle du Conseil d'État les 25 et 26 août 1958 ne faisait plus référence à « une aggravation des charges publiques » mais à « la création ou l'aggravation d'une charge publique ». Dès lors, une dépense publique nouvelle ne pouvait plus être compensée.

II. LE CONTRÔLE DE LA RECEVABILITÉ FINANCIÈRE : UNE PROCÉDURE PARLEMENTAIRE

Devant le Conseil d'État, réuni en assemblée générale les 27 et 28 août 1958, le Gouvernement a présenté une version modifiée de l'article 35 qui portait désormais exclusivement sur la recevabilité financière, la recevabilité prévue par l'actuel article 41 de la Constitution faisant l'objet d'un nouvel article.

En outre, l'arbitrage du Conseil constitutionnel en cas de désaccord entre le Parlement et le Gouvernement sur la recevabilité financière d'une initiative parlementaire était supprimé. À cet égard, il est intéressant de noter que Raymond Janot avait affirmé devant l'assemblée générale qu'« il n'y avait pas d'intérêt à maintenir la consultation du Conseil constitutionnel dont il faut bien dire, à la vérité, que les compétences seront plus juridiques, ou politiques, que financières ».

Dans ces conditions, le contrôle de la recevabilité financière des initiatives parlementaires était réservé au Parlement, à l'instar de ce qui se faisait sous la IVe République. Pour autant, le Conseil constitutionnel s'est rapidement imposé comme le « juge d'appel » des organes parlementaires en matière de recevabilité financière, comme cela sera montré ultérieurement.

Le futur article 40 de la Constitution était ainsi arrêté dans sa forme définitive, référencé à l'article 38 du projet de texte adopté par l'assemblée générale du Conseil d'État :

Les propositions et amendements formulés par les membres du Parlement ne sont pas recevables lorsque leur adoption aurait pour conséquence, soit une diminution des ressources publiques, soit la création ou l'aggravation d'une charge publique.

Ce sont, en effet, ces mêmes dispositions qui figurent, inchangées, à l'article 40 de la Constitution depuis la promulgation de cette dernière, le 4 octobre 1958.

III. LE PÉRIMÈTRE DES RESSOURCES ET DES CHARGES PUBLIQUES

Les travaux préparatoires apportent des informations complémentaires quant au périmètre des ressources et charges publiques à retenir pour l'application de la recevabilité financière des initiatives parlementaires.

Dans une première version élaborée par le groupe de travail institué par le Gouvernement en juin 1958, les dispositions relatives à la recevabilité financière concernaient uniquement les ressources et les charges de l'État (article 7 du premier avant-projet). Toutefois, ce périmètre est rapidement apparu comme insuffisant. Ainsi, l'avant-projet gouvernemental transmis au Comité consultatif constitutionnel en juillet 1958 mentionnait déjà les ressources et les charges publiques (article 35).

Les débats devant le Comité consultatif montrent qu'une acception large des ressources et charges publiques doit être retenue, ainsi que cela était indiqué précédemment. Concernant le périmètre des ressources publiques, que certains souhaitaient voir réduit afin de préserver le pouvoir des parlementaires de réduire la charge fiscale, la proposition tendant à limiter celui-ci aux seules ressources inscrites en loi de finances avait été écartée.

L'argumentation développée par Jean Gilbert-Jules, membre du Comité consultatif, permet de comprendre les motifs de ce refus :

Un grand nombre de ressources ne figurent pas dans le budget. Lorsque le Gouvernement, pour l'allocation supplémentaire de la retraite-vieillesse, a demandé des recettes correspondantes, ce n'était pas budgétaire. On peut, chaque fois, permettre au Parlement, par des amendements, de demander la diminution des ressources autres que budgétaires et vous démunissez le Gouvernement des pouvoirs qu'il détient actuellement de la loi des maxima.

Émerge ainsi une conception extensive des « ressources publiques » et donc, par symétrie, des « charges publiques ». Celles-ci dépassent le cadre du budget de l'État et semblent, déjà, absorber le domaine des finances sociales.

Enfin, devant la commission constitutionnelle du Conseil d'État, Gilbert Devaux, commissaire du Gouvernement et également directeur du budget, insistait pour qu'il soit précisé que la notion de « charge » réponde à la définition des charges donnée par l'article 10 du décret-loi organique du 19 juin 1956, premier texte organisant l'ensemble des finances publiques :

Aucune mesure législative ou réglementaire susceptible soit d'entraîner une dépense nouvelle, l'accroissement d'une dépense déjà existante, ou une majoration de la charge nette résultant de la gestion des comptes spéciaux du Trésor, soit de provoquer une perte de recette ou encore, soit d'accroître les charges, soit de réduire les ressources des départements et des communes ou des divers régimes d'assistance et de sécurité sociale, ne peut intervenir en cours d'année sans avoir fait l'objet, s'il y a lieu, d'une ouverture préalable de crédits et qu'aient été dégagées, pour un montant équivalent, soit des nouvelles recettes prévues au budget, soit des économies entraînant la suppression ou la réduction d'une dépense antérieurement autorisée.

Le Gouvernement est tenu de prendre toute mesure réglementaire nécessitée par l'application des dispositions votées, dans les conditions ci-dessus, par le Parlement15(*).

Selon Gilbert Devaux, ces dispositions impliquaient que soient comprises dans le champ des charges publiques « non seulement des dépenses de l'État et des dépenses budgétaires et de trésorerie mais également des charges pouvant incomber aux collectivités territoriales, aux organismes de Sécurité sociale, aux établissements publics, aux entreprises nationales ». Il ajoutait en outre « qu'il ne s'agit pas uniquement des charges d'un exercice, mais des charges valables pour tous les exercices à venir »16(*).

Il faut aussi noter qu'il s'agissait bien du sens donné aux charges publiques par la commission constitutionnelle du Conseil d'État, ainsi que l'a indiqué le rapporteur, Jérôme Solal-Céligny.

|

Pour résumer Les enseignements des travaux préparatoires de la Constitution du 4 octobre 1958 quant à l'interprétation de l'article 40 de la Constitution · Une définition large des ressources et des charges publiques, qui excède le périmètre des ressources et des charges de l'État uniquement. · L'interdiction des opérations compensées : une dépense publique nouvelle ne peut pas être compensée par une économie ou par une nouvelle ressource. · Le contrôle de la recevabilité financière est avant tout une procédure parlementaire. |

PREMIÈRE PARTIE

LA RECEVABILITÉ FINANCIÈRE

I. LE PÉRIMÈTRE ET LES FONDEMENTS DU CONTRÔLE DE LA RECEVABILITÉ FINANCIÈRE

Cette première partie a vocation à délimiter le champ d'application de l'article 40 de la Constitution : à quels textes s'applique-t-il ? Quelles sont les personnes qui entrent dans son champ ? Par rapport à quoi une initiative parlementaire est-elle contrôlée ?

A. LE CHAMP D'APPLICATION DE LA RECEVABILITÉ FINANCIÈRE

L'examen de la recevabilité financière des initiatives parlementaires s'applique à la plupart des textes soumis au Sénat. Il existe néanmoins des exceptions, que justifient soit le niveau du texte examiné soit son caractère non normatif.

1. Les textes entrant dans le cadre général du contrôle de recevabilité

L'élaboration de la loi constitue le coeur du champ d'application de l'examen de la recevabilité financière.

Cela vaut :

- pour l'ensemble des lois « ordinaires », y compris les projets de loi de finances et de financement de la sécurité sociale. Ces derniers sont en outre le champ privilégié de l'examen de la recevabilité des amendements au regard, respectivement, de la LOLF et des dispositions organiques du code de la sécurité sociale17(*) ;

- pour les lois organiques, l'article 40 de la Constitution étant supérieur aux dispositions débattues dans le cadre d'un texte de niveau organique, en vertu de la hiérarchie des normes ;

- pour les lois d'habilitation examinées par le Parlement au titre de l'article 38 de la Constitution. La question pouvait se poser : ces lois autorisent le Gouvernement à prendre par ordonnances des mesures relevant normalement du domaine de la loi, et donc les mesures coûteuses sont in fine prises par le Gouvernement, dont les initiatives ne sont pas soumises au contrôle de la recevabilité financière. Le Conseil constitutionnel a répondu très clairement à cette interrogation dans sa décision du 5 janvier 198218(*), en donnant raison à la commission des finances de l'Assemblée nationale, qui avait déclaré irrecevables trois amendements parlementaires déposés à l'occasion de l'examen d'un tel projet de loi. Le Conseil a en effet considéré que « les mesures proposées par les amendements auxquels a été opposée l'irrecevabilité [...] étaient toutes génératrices de dépenses » et qu'elles « constituaient ainsi une autorisation, indirecte mais certaine, de créer ou d'aggraver la charge publique ».

2. Les exceptions au contrôle de recevabilité

a) Les lois constitutionnelles

En raison de la nature de la norme, le contrôle de la recevabilité financière ne s'applique pas aux projets ou aux propositions de lois visant à modifier la Constitution.

Cela supposerait, en effet, de donner une prééminence qui n'a pas lieu d'être à l'article 40 par rapport aux autres dispositions de la Constitution.

b) Les résolutions

Les propositions de résolution ne font pas non plus l'objet d'un examen de recevabilité financière. Le Conseil constitutionnel a en effet considéré, dans sa décision du 24 juin 195919(*), que l'article 40 ne vise « que les propositions de loi, qui sont les seules dont l'adoption puisse avoir pour conséquence une diminution des ressources publiques, une création ou une aggravation d'une charge publique ». Ce faisant, le Conseil a tranché un vif débat qui opposait le gouvernement de Michel Debré à certains parlementaires, dont nos anciens collègues Jacques Duclos et Pierre Marcilhacy20(*).

Cette décision visait les seules résolutions qu'il était alors possible d'adopter, à savoir :

- les propositions de résolution tendant à modifier le règlement des assemblées ;

- les propositions de résolution tendant à la création d'une commission d'enquête ;

- et les propositions de résolution tendant à la suspension de la détention ou des poursuites d'un parlementaire.

Le champ des résolutions s'est depuis étendu :

- l'article 34-1 de la Constitution autorise les assemblées à voter des résolutions de caractère général, sans pouvoir mettre en cause la responsabilité du Gouvernement ou contenir des injonctions à son égard. Comme l'indique l'exposé des motifs du projet de loi constitutionnelle de 2008, à l'origine de l'insertion de cet article, ce dispositif vise à leur offrir la possibilité « à l'instar de la grande majorité des Parlements étrangers, d'adopter, en tout domaine, des résolutions n'ayant pas de valeur contraignante, mais marquant l'expression d'un souhait ou d'une préoccupation » afin que « déchargée de cette fonction tribunitienne, la loi [puisse] retrouver son caractère normatif »21(*) ;

- l'article 88-4 de la Constitution autorise les assemblées à adopter des résolutions européennes portant sur les « projets d'actes législatifs européens et les autres projets ou propositions d'actes de l'Union européenne ». Il s'agit ainsi de donner à l'Assemblée nationale et au Sénat le moyen de faire connaître leur position sur ces textes, mais sans modification du droit.

Dès lors, le raisonnement employé par le Conseil en 1959 s'applique à ces deux nouvelles catégories de résolutions, en raison de leur caractère non normatif. L'adoption de tels textes ne saurait en effet avoir pour conséquence soit une diminution des ressources publiques, soit la création ou l'aggravation d'une charge publique. L'application de l'article 40 à ces textes est donc exclue.

c) Les motions

Les motions ne sont pas davantage examinées au regard de leur recevabilité financière.

Cela tient tant à la nature de ces textes (ni propositions, ni amendements) qu'à leur objet (motions de procédure, motions déposées lors d'un débat sur la politique générale du Gouvernement, motions référendaires sur un texte législatif ou sur l'organisation d'une collectivité territoriale située outre-mer, modalités d'approbation de l'élargissement de l'Union européenne, opposition à une modification des règles d'adoption d'actes de l'Union européenne). Ainsi, le Règlement du Sénat, tel qu'approuvé par le Conseil constitutionnel, ne prévoit pas l'examen de leur recevabilité financière.

3. Le cas particulier des lois de programmation et de leurs annexes

Les lois de programmation qui, aux termes de l'antépénultième alinéa de l'article 34 de la Constitution « déterminent les objectifs de l'action de l'État », méritent une analyse particulière en raison de leur caractère hybride.

D'un côté, ces textes sont susceptibles de contenir des dispositions normatives de valeur législative. Dès lors, l'ensemble des initiatives parlementaires se rapportant à de telles dispositions font l'objet du contrôle de recevabilité, comme pour tout type de loi ordinaire.

D'un autre côté, ces mêmes textes contiennent, par définition, une partie ou des articles fixant des orientations politiques et, éventuellement, une programmation de moyens financiers. Le plus souvent, ces dispositions figurent dans un article ainsi que dans un rapport annexé qu'approuve l'un des articles de la loi. La jurisprudence de la commission des finances est désormais clairement établie : les amendements portant sur cette partie de la loi, y compris sur sa partie chiffrée, bénéficient d'une présomption de recevabilité.

Ainsi que l'avait observé Marcel Pellenc, alors rapporteur général de la commission des finances, lors de la première loi de programme de la Ve République :

Ces projets, s'ils nous fournissent l'occasion d'engager le dialogue avec le Gouvernement, de présenter à la tribune quelques remarques que nous croyons justifiées, n'engageront pas beaucoup ceux d'entre vous qui les voteront. Leur responsabilité ne sera pas très grande ; en effet, du vote de ces textes ne résulte aucune décision [ni] aucun engagement d'ordre juridique. Il ne s'agit pas, comme nous en avions autrefois l'habitude lorsque nous examinions des lois de programme, d'ouvrir des crédits permettant de lancer des commandes et de prendre des engagements. Il s'agit simplement pour nous de donner notre approbation à l'intention qu'a le Gouvernement d'inscrire au moins, et sauf difficultés imprévues [...] les crédits envisagés dans ces lois-programmes, au cours de l'examen budgétaire des prochaines années22(*).

Marcel Pellenc y voyait l'occasion de présenter une « déclaration d'intention commune et partagée » et aucun de ses propos n'avait été démenti par le Premier ministre, Michel Debré.

Depuis lors, le Conseil constitutionnel a reconnu que les dispositions d'une telle loi définissant les objectifs de l'État - y compris la programmation des crédits et des emplois - ne sont « pas revêtues de la portée normative qui s'attache à la loi », que ces dispositions soient contenues dans une annexe dédiée23(*) ou qu'elles figurent dans le corps même de la loi24(*). Enfin, le Conseil a sobrement conclu dans le même sens25(*) pour ce qui concerne les « lois de programmation » précitées qui, depuis la révision constitutionnelle du 23 juillet 2008, se sont substituées aux lois de programme et aux lois d'orientation.

Il ressort donc de ce qui précède que, de même que pour les résolutions de l'article 34-1 de la Constitution, le Parlement n'agit pas dans le cadre de sa fonction de producteur de normes en votant ces parties des lois de programmation mais dans le cadre de sa fonction tribunitienne, que le juge de la recevabilité financière n'a pas à réprimer. En d'autres termes, l'adoption de tels amendements n'entraînant par elle-même ni une diminution de ressources publiques ni une création ou une aggravation d'une charge publique, ces amendements ne sauraient être irrecevables. En l'espèce, si l'intention des auteurs est coûteuse, l'effet de leurs amendements ne l'est pas - ce qu'illustre au demeurant assez bien la comparaison entre la trajectoire définie par de nombreuses lois de programmation et l'évolution réelle des crédits de la mission budgétaire ou de la politique publique concernée.

La présomption de recevabilité découle donc de la présomption de non-normativité de ces parties de lois de programmation. Il en ressort :

- d'une part, que si un amendement proposait d'introduire des dispositions manifestement normatives dans la partie « programmation » de ces textes, il pourrait être déclaré irrecevable ;

- d'autre part, que des dispositions similaires qu'un sénateur entendrait introduire dans une loi « ordinaire «, au sein de laquelle prévaut une présomption de normativité, pourraient être déclarées irrecevables.

De plus, ces parties des lois de programmation ne peuvent bien entendu pas constituer la base du « droit existant » à partir de laquelle sera jugée la conformité des amendements à d'autres textes, en particulier aux lois de finances qui sont, elles, tout à fait normatives.

Une telle approche respecte à la fois le droit d'amendement des parlementaires et la jurisprudence du Conseil constitutionnel, qui limite l'application de l'article 40 aux seuls textes normatifs.

C'est pourquoi le président de la commission des finances a, par exemple, admis lors de l'examen du projet de loi de programmation de la recherche pour les années 2021 à 2030 :

- un amendement incluant, dans le rapport annexé, la création d'un programme prioritaire de recherche médicale bénéficiant de crédits spécifiques ;

- des amendements augmentant les crédits inscrits dans l'article de programmation des moyens financiers de la recherche ; de tels amendements étant par ailleurs irrecevables lorsqu'ils sont déposés sur le projet de loi de finances ou dans tout texte à portée normative réelle.

Autrement dit, les « voeux pieux » ne coûtent rien et, dès lors, ne peuvent être financièrement irrecevables !

Les lois de programmation des finances

publiques,

type particulier de lois de programmation

Les lois de programmation des finances publiques constituent une catégorie particulière de lois de programmation :

- en ce qu'elles sont régies par un alinéa particulier de l'article 34 de la Constitution, en vertu duquel elles définissent les orientations pluriannuelles des finances publiques et s'inscrivent dans l'objectif d'équilibre des comptes des administrations publiques ;

- en ce que des dispositions organiques leur sont consacrées au sein de la loi organique relative aux lois de finances26(*) ;

- et en ce qu'elles permettent d'assurer le respect par la France du traité sur la stabilité, la coordination et la gouvernance (TSCG) au sein de l'Union économique et monétaire, signé le 2 mars 2012, à Bruxelles.

Dans une certaine mesure, la même approche que celle des autres lois de programmation prévaut : un contrôle de recevabilité « normal » doit s'appliquer aux dispositions normatives de tels textes, mais pas aux objectifs et trajectoires qu'ils définissent. En effet, comme l'a souligné le Conseil constitutionnel dans sa décision du 13 décembre 201227(*), les orientations pluriannuelles définies par la loi de programmation des finances publiques « n'ont pas pour effet de porter atteinte à la liberté d'appréciation et d'adaptation que le Gouvernement tient de l'article 20 de la Constitution dans la détermination et la conduite de la politique de la Nation [ni] de porter atteinte aux prérogatives du Parlement lors de l'examen et du vote des projets de loi de finances et des projets de loi de financement de la sécurité sociale ou de tout autre projet ou proposition de loi ».

Néanmoins, dans ce cas particulier, le contenu de la loi de programmation est encadré par des dispositions de nature organique. Le président de la commission des finances a été amené à se prononcer sur des amendements visant à supprimer des dispositions relevant du domaine obligatoire des lois de programmation de finances publiques. Dans le cadre de l'examen de la loi de programmation des finances publiques pour les années 2023 à 2027, il a ainsi estimé qu'un amendement visant à supprimer l'article du projet de loi prévoyant la définition de l'objectif à moyen-terme des administrations publiques était recevable, alors même que, d'après l'article 1 A de la LOLF, cet objectif doit impérativement figurer dans les lois de programmation des finances publiques. Il a en effet considéré, en application de la règle de l'unité de vote (cf. infra), que cet amendement ne pouvait être déclaré irrecevable, dans la mesure où son adoption aurait un effet identique à celui d'un vote du Sénat rejetant l'article ou le projet de loi.

Source : commission des finances

4. La règle de l'unité de vote

Une fois qu'il est acquis que la nature du texte examiné par le Sénat justifie le contrôle de recevabilité, toutes les initiatives parlementaires n'en relèvent pas pour autant.

Ainsi, les amendements dont l'adoption aurait un effet identique (ou moindre) à celui d'une décision du Sénat non soumise à ce contrôle sont, par définition, recevables. Exprimé plus simplement, il est impossible de déclarer irrecevable un amendement supprimant un article du texte, quelles qu'en soient les conséquences financières, puisque cet effet serait identique à un vote du Sénat rejetant l'article. Au demeurant, la suppression d'un article a presque toujours pour effet le maintien du droit existant qui, comme cela sera développé ci-après, constitue l'une des références à partir desquelles est appréciée la recevabilité.

En revanche, les amendements qui suppriment une partie seulement d'une unité de vote, par exemple un paragraphe, un alinéa ou une phrase au sein d'un article, ne sont pas nécessairement recevables.

|

Pour résumer Les textes entrant dans le champ d'application de l'article 40 de la Constitution · L'ensemble des lois ordinaires, les lois organiques et les lois d'habilitation entrent dans le champ de l'article 40 de la Constitution. · Les projets ou propositions de loi constitutionnelle ne sont en revanche pas concernés par le contrôle de la recevabilité financière. C'est également le cas des résolutions débattues par le Sénat ainsi que des différents types de motions. · Les amendements à des projets ou propositions de loi de programmation sont présumés recevables lorsqu'ils portent sur la partie programmatique de ces textes et à la condition qu'ils n'aient pas de caractère normatif. |

B. LES PERSONNES QUI ENTRENT DANS LE CHAMP DE L'ARTICLE 40

1. Une définition large des administrations publiques dans le champ de l'article 40, conformément à la volonté du constituant

Comme rappelé en introduction, les rédacteurs du texte constitutionnel ont très tôt identifié que, pour être effectif, l'encadrement des pouvoirs du Parlement en matière financière ne devait pas se limiter aux ressources et aux charges de l'État, mais devait s'étendre à l'ensemble des ressources et des charges du secteur public.

Cette conception a été entérinée dès les premières décisions du Conseil constitutionnel sur l'article 40 : « l'expression “charge publique” doit être entendue comme englobant, outre les charges de l'État, toutes celles antérieurement visées par l'article 10 du décret du 19 juin 1956 sur le mode de présentation du budget de l'État et, en particulier, celles des divers régimes d'assistance et de Sécurité sociale »28(*).

Par la suite, le Conseil a étayé son approche d'un fondement théorique, en soulignant, dans sa décision du 23 juillet 197529(*), que l'objectif de l'article 40 est d'éviter que soit votée une initiative « sans qu'il soit tenu compte des conséquences qui pourraient en résulter pour la situation d'ensemble des finances publiques ».

2. Les administrations publiques au sens de la comptabilité nationale : le coeur de l'article 40

Au regard de la volonté du constituant et de l'interprétation qui en a été donnée par le Conseil constitutionnel, il apparaît que le champ de l'article 40 recouvre, a minima, celui des administrations publiques au sens de la comptabilité nationale, dont les règles sont définies par le système européen des comptes nationaux et régionaux (SEC 2010)30(*).

Le secteur des administrations publiques comprend ainsi « toutes les unités institutionnelles qui sont des producteurs non marchands dont la production est destinée à la consommation individuelle et collective et dont les ressources proviennent de contributions obligatoires versées par des unités appartenant aux autres secteurs, ainsi que les unités institutionnelles dont l'activité principale consiste à effectuer des opérations de redistribution du revenu et de la richesse nationale »31(*).

En pratique, les administrations publiques ainsi définies recouvrent principalement trois sous-secteurs, qui forment le « coeur » de l'article 40 : les administrations publiques centrales (APUC), les administrations publiques locales (APUL) et les administrations de sécurité sociale (ASSO).

a) Les administrations publiques centrales : l'État et ses opérateurs

Entrent en premier lieu dans le champ de la recevabilité financière l'État et ses démembrements. Cela comprend tout d'abord l'ensemble des administrations centrales et déconcentrées ainsi que les autorités administratives indépendantes (AAI), qui forment une seule et même personne publique au sein de l'État. Sont également concernés les différents pouvoirs publics (présidence de la République, assemblées parlementaires, Conseil constitutionnel et Cour de justice de la République).

Par ailleurs, les différents organismes divers d'administration centrale (ODAC) sont dans le champ de l'article 40 au même titre que l'État, dont ils constituent un démembrement.

Il s'agit, en premier lieu, de l'ensemble des opérateurs de l'État, définis au prisme de trois critères cumulatifs : une activité de service public, un financement assuré majoritairement par l'État et un contrôle direct par l'État. La qualification d'opérateur est donc indépendante du statut juridique de l'organisme concerné. Par conséquent, une personne morale de droit privé, par exemple une association, entre dans le champ d'application de l'article 40 si ses caractéristiques satisfont aux trois critères énoncés précédemment.

En pratique, en 2024, plus de la moitié (50,7 %) des 438 opérateurs de l'État sont des établissements publics administratifs (EPA)32(*). Il s'agit, par exemple, des opérateurs du domaine éducatif et universitaire (universités, grandes écoles, Centre national des oeuvres universitaires et scolaires [CNOUS], etc.), scientifique (Centre national de la recherche scientifique [CNRS], Commissariat à l'énergie atomique et aux énergies alternatives [CEA], etc.), agricole (Office national des forêts [ONF], FranceAgriMer, etc.), sanitaire (Agences régionales de santé [ARS], Agence nationale de sécurité du médicament [ANSM], Agence nationale de sécurité sanitaire de l'alimentation, de l'environnement et du travail [Anses], etc.), environnemental (Agence de l'environnement et de la maîtrise de l'énergie [Ademe], Agence de financement des infrastructures de transport de France [AFITF], etc.), économique (Agence de services et de paiement [ASP], Business France, etc.), culturel (Centre national du cinéma et de l'image animée [CNC], Centre des monuments nationaux [CMN], etc.), sportif (Institut national du sport, de l'expertise et de la performance [Insep], etc.), de l'emploi et de la formation professionnelle (Pôle emploi, devenu France Travail, ainsi que France Compétences), ou encore du logement (Agence nationale de l'habitat [ANAH], Caisse de garantie du logement locatif social [CGLLS], etc.).

À titre d'illustration, un amendement à la proposition de loi relative à la gouvernance de l'Agence pour l'enseignement français à l'étranger (AEFE), qui étendait les missions exercées par cette agence à la mise en oeuvre de formations, a été déclaré irrecevable, dès lors qu'il aggravait une charge incombant à un opérateur de l'État, et donc une charge publique au sens de l'article 40 de la Constitution.

De la même manière, les autorités publiques indépendantes (API), qui, contrairement aux AAI, disposent de la personnalité morale mais sont financées essentiellement par des subventions de l'État ou par des ressources affectées, sont dans le champ de la recevabilité financière (Autorité des marchés financiers, Agence française de lutte contre le dopage, Autorité de régulation de la communication audiovisuelle et numérique, etc.).

Enfin, les fonds publics, comme le Fonds national d'aide au logement (FNAL), qui est notamment financé par un prélèvement à la charge des employeurs et par une contribution de l'État, portée par le budget général, entrent dans le champ de l'article 40.

b) Les administrations publiques locales : les collectivités territoriales et leurs groupements et démembrements

Les collectivités territoriales régies par le titre XII de la Constitution (régions, départements, communes, collectivités à statut particulier et collectivités d'outre-mer) ainsi que la Nouvelle Calédonie, ses provinces et ses communes, qui relèvent de son titre XIII, sont depuis l'origine dans le champ de l'article 40.

Par extension, les structures de coopération locale, qu'il s'agisse des établissements publics de coopération intercommunale (EPCI), des syndicats de communes ou de départements ou encore des syndicats mixtes, s'analysent comme des démembrements des collectivités qui en sont membres et entrent, par conséquent, dans le champ de l'article 40.

Par ailleurs, l'article 40 s'applique également aux organismes divers d'administration locale (ODAL), tels que les établissements publics locaux non marchands, à l'instar des crèches, des centres communaux ou intercommunaux d'action sociale, des établissements publics locaux d'enseignement, des services départementaux d'incendie et de secours, etc.

Plus généralement, les critères qui permettent de caractériser un ODAL sont similaires à ceux décrits plus haut pour les opérateurs de l'État, à savoir : la structure de leur financement (concours financiers de l'État et des collectivités territoriales), leurs missions (réalisation d'une mission de service public relevant par exemple de la compétence d'une collectivité territoriale) et le contrôle ou la tutelle exercé par l'État ou par une collectivité territoriale. Il s'agit notamment de certains établissements publics industriels et commerciaux (EPIC) locaux, des établissements publics fonciers (EPF), des sociétés d'aménagement foncier et d'établissement rural (Safer), des régies autonomes, comme les services publics d'assainissement non collectif (SPANC) ou la Régie autonome des transports parisiens (RATP), d'établissements publics sui generis, à l'instar d'Île-de-France Mobilités (IdFM) ou encore des organismes consulaires, tels que les chambres d'agriculture, les chambres de commerce et d'industrie (CCI) et les chambres des métiers et de l'artisanat (CMA)33(*).

c) Les administrations de sécurité sociale

L'ensemble des administrations de sécurité sociale (ASSO) figure dans le champ de l'article 4034(*), qu'il s'agisse des branches du régime général, des régimes obligatoires de base, des régimes spéciaux subventionnés par l'État, des divers caisses, fonds ou organismes qui financent ces régimes ou qui en gèrent la dette et les réserves ou encore des organismes du secteur sanitaire et social principalement financés par les régimes de sécurité sociale (hôpitaux publics, établissements privés de santé d'intérêt collectif). Sont également inclus certains régimes complémentaires obligatoires de retraite ou de santé. Ce n'est en revanche pas le cas des régimes complémentaires facultatifs (santé comme retraite).

3. Les frontières de l'article 40 : une interprétation inspirée du régime des aides d'État

Si l'inscription dans le champ de l'article 40 de l'État, des collectivités territoriales, des organismes de sécurité sociale et de leurs opérateurs respectifs est clairement établie, la question est plus délicate pour un ensemble d'entités très diverses, à la frontière du public et du privé, telles que les établissements publics industriels et commerciaux (EPIC), les entreprises publiques ou encore les organismes à but non lucratif.

En principe, ces entités ne sont pas dans le champ de l'article 40 dès lors qu'elles réalisent des activités de nature privée. Elles peuvent cependant intégrer le champ de l'article 40 lorsqu'elles effectuent des missions de service public financées par des ressources publiques. Dans ce cadre, la recevabilité est examinée en mobilisant un faisceau d'indices : nature des missions exercées, contrôle ou tutelle par une personne publique, qualification et nature des ressources utilisées.

Ce raisonnement est proche de celui utilisé dans le droit de l'Union européenne pour déterminer si un financement octroyé à une entreprise ou à une production s'apparente à une aide d'État au sens de l'article 107 du traité sur le fonctionnement de l'Union européenne (TFUE). Afin d'apprécier si une aide est accordée par un État membre ou au moyen de ressources d'État, le juge de l'Union européenne se fonde notamment sur le contrôle exercé par l'État sur la ressource utilisée, sur le statut de l'organe assurant la gestion de cette ressource et sur la nature de la ressource.

Au regard de l'ensemble de ces critères, trois catégories de personnes peuvent être distinguées : celles qui appartiennent intégralement au champ de l'article 40, celles qui en ressortent uniquement pour certaines de leurs activités correspondant à des missions d'intérêt général financées par des ressources publiques et enfin celles qui ne relèvent pas de l'article 40.

|

La méthode du « faisceau d'indices » pour déterminer si un organisme à la frontière du public et du privé relève du champ de l'article 40 Pour déterminer si une entité à la frontière du public et du privé relève du champ de l'article 40, le juge de la recevabilité financière utilise un « faisceau d'indices », qui consiste principalement en l'examen de trois critères : - la nature des missions exercées : l'organisme exerce-t-il des missions de service public ? Dispose-t-il de prérogatives de puissance publique pour les accomplir ? - le contrôle exercé par la puissance publique : l'organisme est-il sous la tutelle d'une personne publique ? Est-il détenu par une personne publique ? Doit-il rendre des comptes à une ou plusieurs personnes publiques ? - la nature de ses ressources et de ses garanties : l'organisme bénéficie-t-il de subventions publiques ou d'une taxe affectée ? Le cas échéant, quelle proportion de ses ressources ces financements représentent-ils ? L'organisme bénéficie-t-il d'une garantie de l'État, et pour quelle durée ? Sans être exhaustifs, ces critères et questions donnent un aperçu du raisonnement mobilisé par le juge de la recevabilité financière pour déterminer si un organisme relève du champ de l'article 40. Ils sont également analysés les uns par rapport aux autres (par exemple, l'octroi d'une subvention en contrepartie d'une mission de service public). Source : commission des finances |

a) Les personnes qui entrent dans le champ de l'article 40

(1) En raison de la nature de leurs missions

En raison de la nature de leurs missions, les institutions financières à statut spécial, même si elles ne sont pas essentiellement financées par l'État, sont dans le champ de l'article 40. Cette catégorie recouvre :

- la Banque de France, ainsi que l'Autorité de contrôle prudentiel et de résolution (ACPR), qui lui est adossée ;

- l'Agence Française de Développement (AFD) ;

- la Caisse des dépôts et consignations (CDC). Un amendement déposé sur le projet de loi relatif à la différenciation, la décentralisation, la déconcentration et portant diverses mesures de simplification de l'action publique locale, qui visait à confier à la CDC la gestion des anciens régimes de retraite d'élus locaux fermés depuis 1992, a ainsi été déclaré irrecevable.

En revanche, les filiales de la CDC ayant une activité de nature privée et concurrentielle sont hors du champ de l'article 40. C'est le cas, par exemple, de la Compagnie des Alpes ou de Transdev.

De même, la Banque publique d'investissement (Bpifrance), créée par la loi du 31 décembre 201235(*) sous la forme d'une société anonyme codétenue par l'État et la Caisse des dépôts, est en dehors du champ de l'article 40 pour ses activités, essentiellement bancaires, de nature privées et concurrentielles. Cependant, elle accomplit également des missions de service public rémunérées, telles que la gestion des dispositifs de soutien public à l'exportation par le biais de Bpifrance Assurance Export36(*).

Des initiatives parlementaires visant à confier à la Banque publique d'investissement d'autres missions d'intérêt général non concurrentielles, dont le financement serait directement ou indirectement assuré par une personne publique, en particulier l'un de ses deux actionnaires, seraient irrecevables. Ainsi, un amendement déposé dans le cadre de l'examen de la proposition de loi visant à accroître le financement des entreprises et l'attractivité de la France et visant à autoriser Bpifrance à apporter un soutien financier aux entreprises innovantes a été déclaré irrecevable.

(2) En raison de leur financement

Certaines entreprises publiques sont majoritairement financées par des ressources publiques et entrent, de ce fait, dans le champ de l'article 40 : c'est le cas, notamment, de l'audiovisuel public (France Télévisions, Radio France, Arte France, Institut national de l'audiovisuel, France Médias Monde et TV5 Monde), principalement financé, jusqu'au mois de janvier 2025, par une fraction de taxe sur la valeur ajoutée.

De même, les EPIC principalement financés par des ressources publiques ou par une subvention de l'État sont dans le champ de l'article 40, qu'il s'agisse, par exemple, des ports maritimes ou autonomes ou encore de la Société des grands projets (SGP). Ainsi, a été déclaré irrecevable un amendement qui prévoyait d'appliquer à la SGP les stipulations de la convention collective nationale de la branche ferroviaire, ce qui se serait traduit par une augmentation des charges de personnel de cet établissement.

Sont également concernés les centres techniques industriels (CTI), personnes privées chargées d'une mission de service public37(*), qui entrent dans le champ de l'article 40 dès lors que leur financement est essentiellement assuré par des taxes affectées.

Les établissements sociaux et médico-sociaux entrent également dans le champ de l'article 40 dès lors qu'ils sont majoritairement financés par une ressource publique (assurance maladie ou subvention de l'État). Il s'agit notamment des établissements et services d'aide par le travail pour personnes handicapées (ESAT), de l'ensemble des établissements d'hébergement pour personnes âgées dépendantes (Ehpad) ou encore des centres d'hébergement et de réinsertion sociale (CHRS).

(3) En raison d'une garantie durable de l'État

Certaines entités, bien que de nature privée, entrent dans le périmètre de l'article 40 en raison de la garantie de l'État dont elles bénéficient. C'est le cas, notamment, de la caisse centrale de réassurance (CCR), société anonyme intégralement détenue par l'État. Ont ainsi été déclarés irrecevables des amendements visant à étendre les droits à indemnisation au titre du régime d'indemnisation des catastrophes naturelles, sur le fondement que les assurances bénéficient dans ce domaine d'une réassurance de la CCR.

Cependant, ce critère n'est retenu que si la garantie traduit un adossement durable à la sphère publique, et non lorsqu'elle bénéficie à l'ensemble d'un secteur économique auquel l'État entend apporter un soutien temporaire. Ainsi, et bien entendu, l'ensemble des entreprises qui ont bénéficié des prêts garantis par l'État (PGE)38(*), mis en place durant la crise sanitaire liée à l'épidémie de covid-19, ne sont pas entrées dans le champ de l'article 40. Cela ne signifie bien évidemment pas pour autant que le dispositif de garantie lui-même n'entre pas dans le champ de l'article 40 : ainsi, un amendement examiné lors du projet de loi de finances rectificative pour 2021 prévoyant d'étendre la durée des PGE a été déclaré irrecevable.

b) Les personnes privées qui relèvent de l'article 40 pour certaines de leurs missions : les missions d'intérêt général financées par des ressources publiques

Certaines entités, notamment les entreprises publiques dont le capital est entièrement ou partiellement détenu par l'État, sont pour l'essentiel de leurs activités, hors du champ de l'article 40. En droit, il s'agit en effet de personnes privées effectuant des activités privées, financées par des recettes commerciales et désormais en grande partie ouvertes à la concurrence.

Ce principe souffre une exception : lorsque les activités de ces entités s'apparentent à la réalisation d'une mission de service public financée par une ressource publique. Le critère déterminant n'est donc pas celui de la composition du capital de l'entreprise ou de la nature de l'organisme concerné, mais la nature de sa mission et son mode de financement (subvention, compensation octroyée par l'État, etc.). Dès lors, pour cette mission seulement, l'entité entre dans le champ de l'article 40. Il n'est donc pas possible, pour un parlementaire, de « contourner » l'irrecevabilité financière en octroyant une mission de service public à une entité privée.

Les critères d'identification d'une mission de service public

Le législateur peut expressément qualifier une mission de service public, indépendamment de la personne, publique ou privée, en charge de cette mission.

En l'absence de qualification législative, les missions de service public sont identifiées par la jurisprudence :

- une activité prise en charge par une personne publique est présumée constituer un service public ;

- une activité prise en charge par une personne privée est présumée ne pas constituer un service public, sauf si trois critères cumulatifs sont réunis : la personne privée exerce une mission d'intérêt général, sous le contrôle de l'administration, et est dotée à cette fin de prérogatives de puissance publique39(*). Même indépendamment de ces prérogatives, une personne privée peut être regardée « comme assurant une mission de service public lorsque, eu égard à l'intérêt général de son activité, aux conditions de sa création, de son organisation ou de son fonctionnement, aux obligations qui lui sont imposées ainsi qu'aux mesures prises pour vérifier les objectifs qui lui sont assignés sont atteints, il apparaît que l'administration a entendu lui confier une telle mission »40(*).

Source : commission des finances

Sans prétendre à l'exhaustivité, plusieurs exemples sont donnés ci-après pour éclairer le raisonnement retenu par la commission des finances, quel que soit le statut de l'entité concernée.

(1) Les entreprises exerçant une mission de service public

Le premier exemple porte sur les entreprises publiques qui exercent concurremment des activités privées et des missions de service public. Ainsi, le groupe La Poste exerce, en application de l'article 2 de la loi du 2 juillet 1990 relative à l'organisation du service public de la poste41(*), quatre missions de service public et d'intérêt général. Le financement de ces quatre missions est couvert par une compensation versée par l'État, dont les crédits budgétaires sont retracés sur la mission « Économie ». Dès lors, les amendements proposant de confier de nouvelles missions de service public à La Poste, telles que le repérage des personnes âgées fragiles ou la distribution de livres, sont déclarés irrecevables au motif qu'ils auraient pour effet d'accroître la compensation versée par l'État et donc une charge publique.

Le même raisonnement s'applique lorsqu'une initiative parlementaire a pour objet de confier à une entreprise la gestion d'un nouveau service public, financé directement par l'affectation d'une ressource publique42(*). Il est en effet impossible de compenser l'aggravation d'une charge par la création d'une ressource, même par le truchement d'une entité privée.

Le groupe SNCF après la réforme de sa gouvernance

En 2020, les établissements publics industriels et commerciaux qui constituaient la Société nationale des chemins de fer (SNCF) ont été remplacés par cinq sociétés anonymes détenues par l'État et qui composent désormais le groupe SNCF. Cependant, dans la mesure où une partie significative des activités du groupe SNCF relève de missions de service public financées par des ressources publiques, SNCF reste, au titre de ces activités, dans le champ de l'article 40.

Ainsi, les services dits « conventionnés », tels que les transports express régionaux (TER), les transiliens ou les trains d'équilibre du territoire (« intercités ») sont largement subventionnés, jusqu'à plus de 75 % de leurs coûts de fonctionnement, par des fonds publics provenant des régions (pour les TER et certains trains d'équilibre du territoire), d'Île-de-France mobilités (pour les transiliens) ou de l'État (pour certains trains d'équilibre du territoire).

En outre, la société anonyme SNCF réseau, dont l'État a repris 35 milliards d'euros d'encours de dette43(*), reçoit chaque année d'importants financements en provenance du budget de l'État, retracés sur le programme 203 » Infrastructures et services de transports » de la mission « Écologie, développement et mobilité durables », ainsi que l'affectation de crédits issus d'un fonds de concours retracé sur ce même programme 203 et alimenté par les dividendes versés par la société mère du groupe SNCF, auxquels l'État, en tant qu'actionnaire unique, renonce.

A contrario, pour ses activités qui interviennent dans un champ pleinement concurrentiel et qui ne sont pas financées par des recettes publiques, la SNCF est exclue du champ d'application de l'article 40 (par exemple, l'activité « train à grande vitesse »).

Source : commission des finances

(2) Les établissements bancaires

Si les établissements bancaires privés n'entrent pas dans le champ de l'article 40, il existe une exception liée à la gestion des produits d'épargne règlementée. Les établissements distribuant des livrets A et des livrets de développement durable et solidaire (LDDS) sont tenus de centraliser une quote-part du total des dépôts colletés sur ces produits auprès de la Caisse des dépôts et des consignations (CDC)44(*) et reçoivent à ce titre, en contrepartie, une compensation versée par la CDC.

Par suite, les initiatives parlementaires ayant pour objet de relever le taux de centralisation des sommes collectées sur les livrets A et les LDDS ou de créer un nouveau livret d'épargne règlementée avec une centralisation d'une partie des dépôts auraient pour effet d'accroître la compensation versée par la CDC aux établissements bancaires et sont donc irrecevables, la compensation versée par la CDC constituant une charge publique.

(3) Les opérateurs de compétences et les organismes de formation professionnelle

Les opérateurs de compétences (OPCO), structures paritaires agréées par l'État pour soutenir les entreprises de leurs branches adhérentes dans le domaine de la gestion des compétences et de la formation, constituent un autre exemple d'organismes de droit privé entrant, pour une partie de leurs missions, dans le champ de l'article 40. Les OPCO gèrent en effet des dispositifs financés sur fonds publics (Fonds national de l'emploi-Formation (FNE-Formation), plan de développement des compétences, etc.) et bénéficient pour ce faire de la contribution unique à la formation professionnelle et à l'alternance (Cupfa), une ressource publique répartie par France Compétences, un opérateur de l'État.

Il en va de même des organismes de formation professionnelle, notamment des centres de formation d'apprentis (CFA), qui relèvent de l'article 40 pour les seules missions d'intérêt général exercées au moyen de ressources publiques. Les CFA reçoivent ainsi des financements publics de France Compétences. Ces financements transitent par les OPCO et par les régions, en fonction d'une partie de leurs coûts de fonctionnement et d'investissement. Une augmentation des charges des CFA au titre de leurs missions de service public aurait ainsi pour conséquence une augmentation des dépenses de France Compétences. Tout amendement parlementaire allant dans ce sens serait donc irrecevable.

(4) Les organismes concourant à la politique du logement social

(a) Action Logement et le « 1 % logement »

Le groupe Action Logement constitue un autre exemple d'organisme de droit privé entrant, pour une partie de ses missions, dans le champ de l'article 40 de la Constitution. Action logement est chargé de collecter et de gérer la participation des employeurs à l'effort de construction (PEEC), dit aussi « 1 % logement ». Cette participation contribue notamment au financement de l'Agence nationale de l'habitat (ANAH), à celui des actions de rénovation urbaine menées par l'Agence nationale pour la rénovation urbaine (ANRU) et, de manière ponctuelle, au fonds national d'aide au logement (FNAL).

De ce fait, au Sénat comme à l'Assemblée nationale, le « 1 % logement » est considéré comme une ressource publique. Dès lors, un amendement visant à diminuer la part du produit du 1% logement pour un de ses affectataires publics constituerait une perte de recettes pour celui-ci, nécessitant d'être compensée par un gage (cf. infra). En revanche, un amendement qui viserait à attribuer une part plus importante du 1 % logement au FNAL, qui est un fonds ayant un objet dépensier unique, serait irrecevable, puisqu'il aggraverait une charge publique pour cette structure.

Enfin, il est impossible pour un amendement parlementaire d'étendre le champ des bénéficiaires de certaines aides attribuées par Action Logement, pour lesquelles le groupe bénéficie d'un soutien de l'État, sous quelque forme que ce soit. Le président de la commission des finances a ainsi déclaré irrecevable un amendement qui prévoyait, par dérogation aux règles de droit commun, d'ouvrir les aides d'Action Logement à tous les Français de l'étranger souhaitant s'installer durablement en France.

(b) Les offices publics de l'habitat et les organismes de foncier solidaire

La jurisprudence appliquée au Sénat prévoyait antérieurement une présomption d'exclusion du champ de l'article 40 des offices publics de l'habitat (OPH) et des organismes de foncier solidaire (OFS). Si ces structures prennent généralement la forme d'établissements publics45(*) et reçoivent des subventions pour réaliser leurs missions de service public, elles tirent en effet la majeure partie de leurs recettes du paiement des loyers et du produit de leurs activités commerciales. Toutefois, au regard des missions de service public croissantes assumées par ces organismes et de leurs modalités de financement, cette présomption ne saurait être absolue.

À l'instar des autres entités précitées, les OPH et les OFS peuvent ainsi entrer dans le champ d'application de l'article 40 lorsqu'une initiative parlementaire affecte leurs missions de service public ou leurs modalités de financement. Une telle initiative serait irrecevable dès lors qu'elle aurait pour conséquence de créer ou d'aggraver une charge publique pour un OPH ou un OFS :

- soit parce que la charge relève d'une mission de service public manifestement nouvelle pour ces organismes ;