D. DES DIFFICULTÉS RÉSULTANT DE LA PRISE EN COMPTE DE DEUX RISQUES : RISQUE DE CONFORMITÉ ET RISQUE D'IMAGE

Les établissements bancaires et, plus généralement, les investisseurs privés, font face à deux risques principaux, dont l'évaluation relève de deux catégories de services, chacun poursuivant une logique de limitation du risque :

- un risque juridique : la responsabilisation de la finance depuis le milieu des années 2000 s'étant accompagnée de l'édiction de règles en matière de conformité de plus en plus strictes. L'analyse de ce risque relève de la conformité (ou compliance) ;

- un risque d'image lié au respect de critères en matière environnementale, sociale et de gouvernance (ESG) notamment portés par des organisations non-gouvernementales (ONG) dont l'analyse peut être confiée au service chargé de la responsabilité sociale des entreprises.

1. Des exigences en matière de conformité découlant de règles s'imposant aux banques

Selon la Fédération bancaire française, les refus opposés aux demandes de financement émanant des entreprises de la défense sont uniquement motivés par des motifs tenant à la situation financière des entreprises concernées ou à l'application de normes qui s'imposent aux banques.

Cette analyse de la Fédération bancaire française rejoint dans une large mesure celle de la direction générale du Trésor, qui a indiqué, lors d'une table-ronde qui s'est tenue le 16 novembre 2022, que les difficultés d'accès au financement bancaire rencontrées par les entreprises de la BITD étaient liées soit, s'agissant des PME en particulier, à une situation bilancielle fragile, soit à des questions de conformité.

Vos rapporteurs ne peuvent que constater le poids croissant des contraintes normatives pesant sur les établissements bancaires, qu'il s'agisse par exemple de la loi dite Sapin 220(*), dont l'article 17 impose aux sociétés employant au moins 500 salariés, ou appartenant à un groupe de sociétés dont la société mère a son siège social en France et dont l'effectif comprend au moins 500 salariés, et dont le chiffre d'affaires ou le chiffre d'affaires consolidé est supérieur à 100 millions d'euros, de prendre les mesures destinées à prévenir et à détecter la commission, en France ou à l'étranger, de faits de corruption ou de trafic d'influence, ou encore de la loi relative au devoir de vigilance des sociétés mères et des entreprises donneuses d'ordre21(*), qui prévoit i) l'obligation pour les grandes entreprises et les grands groupes d'établir, publier, respecter et évaluer un Plan de vigilance qui vise à identifier les risques et à prévenir les atteintes graves envers les droits humains et les libertés fondamentales, la santé et la sécurité des personnes ainsi que l'environnement dans toute leur sphère d'influence, les filiales comme les sous-traitants et ii) l'engagement de leur responsabilité en cas de manquement à leurs obligations, y compris lorsqu'ils sont le fait de leurs filiales directes ou indirectes, en France et dans le reste du monde.

Au-delà des contraintes législatives, les établissements bancaires se doivent en outre de respecter les régimes de sanctions et d'embargo décidés au niveau national ou international.

Ces risques juridiques ne sont pas théoriques. Ainsi, le non-respect de décisions américaines peut se traduire par d'importantes amendes, comme ce fut le cas pour BNP Paribas, qui a dû s'acquitter d'une amende de 8,9 milliards d'euros pour avoir contourné les embargos décidés par les États-Unis envers Cuba, l'Iran et le Soudan au début des années 2000.

Dans une logique de limitation des risques juridiques, les groupes bancaires sont par conséquent incités à appliquer les règles les plus strictes, qu'elles soient nationales, européennes, internationales voire strictement américaines.

Recommandation : prévoir que les études d'impact des projets de loi comprennent, le cas échéant, une analyse des éventuelles conséquences sur le secteur de la défense.

Par ailleurs, plusieurs groupes bancaires entendus en audition ont rappelé que leurs exigences en matière de conformité pouvaient être accrues du fait d'une « surtransposition » des règles européennes en droit national22(*) ou à une surinterprétation de ces règles par les régulateurs. Si aucune disposition n'a été précisément citée, il conviendrait qu'un travail soit mené pour identifier celles soulevant des difficultés particulières ainsi que les interprétations émanant des régulateurs qui s'éloigneraient des textes dont ils sont censés garantir l'application.

Recommandation : engager une réflexion avec la Fédération bancaire française, le ministère des Armées et le ministère chargé de l'Économie pour identifier les « surtranspositions » de textes européens et les interprétations émanant des régulateurs allant dans un sens pouvant être défavorable aux entreprises de la défense.

2. La montée en puissance de critères en matière environnementale, sociale et de gouvernance (ESG) se traduit par un risque d'image en partie alimenté par certaines organisations non-gouvernementales (ONG)

Au-delà du risque juridique, les établissements financiers font également face à un risque d'image, ou de réputation, lequel, nécessairement moins objectivable, est alimenté par certaines organisations non-gouvernementales (ONG). Comme le note l'IFRI dans une note de septembre 202223(*) : « La réticence des acteurs financiers du fait de leur perception d'un risque à l'image est en partie alimentée par les actions d'organisations non gouvernementales (ONG) qui pratiquent le naming and shaming, destiné à entacher la réputation d'acteurs engagés dans des activités qu'ils jugent nuisibles. Le rapport annuel « Don't Bank on the Bomb », publié depuis 2012 par l'ONG PAX, ciblant la production et le financement des armes nucléaires, est emblématique de ces campagnes de dénigrement que redoutent les banques ».

Plusieurs personnes entendues en audition se sont par ailleurs interrogées sur les objectifs poursuivis in fine par certains de ces organismes, leur action, notamment au niveau européen, pouvant consister dans la promotion de mesures allant dans un sens favorable à nos compétiteurs.

Recommandation : établir une cartographie des ONG et lobbies actifs aux niveaux national et européen en matière environnementale, sociale et de gouvernance.

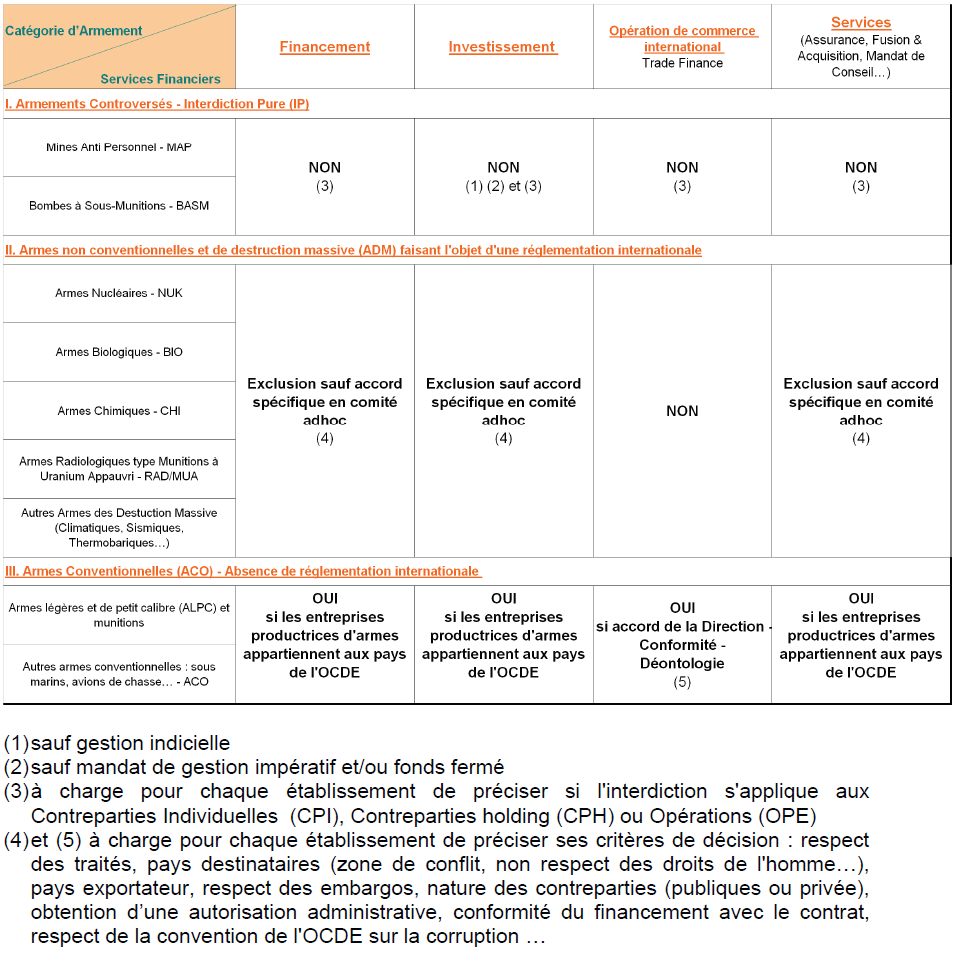

Afin de se prémunir contre ce type de risques, des « référentiels » en matière de responsabilité sociale des entreprises (RSE) ont été établis à destination des établissements financiers. L'Observatoire sur la RSE (ORSE) - qui rassemble des grandes entreprises du monde de l'industrie, des services et de la finance, des sociétés de gestion de portefeuille et des investisseurs, des organismes professionnels et sociaux et des ONG - a ainsi édicté en 2010 des lignes directrices générales pour le secteur financier et l'industrie de l'armement comprenant notamment une grille d'analyse croisant type d'armements classés en trois catégories (armes « controversées », armes non-conventionnelles et armes conventionnelles) et service financier pouvant être proposé pour chacune de ces catégories.

Comme le montre le tableau ci-après, en dehors des armes prohibées, pour lesquelles aucun service financier ne peut être proposé, pour les autres catégories d'armement une importante marge d'appréciation est laissée aux établissements.

Grille d'analyse de l'Observatoire sur la RSE croisant catégorie d'armement et service financier pouvant être proposé

Source : ORSE, Lignes directrices pour les services financiers à destination de l'industrie de l'Armement, 25 novembre 2010

De même, les principaux groupes bancaires se sont dotés de politiques sectorielles d'investissement, documents établis en interne retraçant les stratégies d'investissement secteur par secteur. La plupart de ces documents internes reprennent la terminologie d'« armes controversées », laquelle est pourtant dépourvue de tout fondement juridique, le droit ne distinguant que les armes interdites au titre de différentes conventions ratifiées par la France24(*), qui ne sont, en tout état de cause, pas produites par les industriels français, et, a contrario, les armes autorisées.

Plusieurs groupes bancaires interrogés dans le cadre du présent groupe de travail ont justifié l'utilisation de cette terminologie par la possibilité d'inclure d'autres armements que les seules armes interdites dans la liste des exclusions, telles que les munitions en uranium appauvri. Vos rapporteurs ne contestent pas le droit pour une banque d'édicter sa propre doctrine en matière d'investissement, ils considèrent cependant que l'utilisation de la terminologie « armes controversées » peut créer une confusion chez les chargés d'affaires et estiment qu'il serait préférable de recourir à celle d' « armes interdites au titre des conventions internationales », reposant sur une liste claire d'exclusion.

Recommandation : inciter les banques à ne plus recourir à la terminologie « armes controversées » au profit d'« armes interdites au titre des conventions internationales », cette liste pouvant, le cas échéant, être complétée d'armements exclus au titre de la politique d'investissement propre à chaque banque et limitativement énumérés.

Les critères figurant dans ces documents peuvent en outre fluctuer en fonction de l'actualité, ce qui est source d'insécurité pour les industriels, une décision favorable de financement pouvant être remise en cause du jour au lendemain. Ainsi, un certain nombre de critères en matière de respect des droits de l'Homme par exemple, imprécis dans la mesure où, outre la prise en compte de la situation actuelle des États acheteurs, risques de dégradation à court ou moyen terme sont pris en compte.

Par ailleurs, comme le relève l'IFRI dans sa note précitée, ces politiques sectorielles sont source de délais et de lourdeurs administratives qui pénalisent plus particulièrement les PME et les ETI, moins bien armées pour répondre aux demandes de pièces justificatives.

Les banques ont ainsi mis en place des procédures spécifiques appelées « know your customer » (KYC) pour l'examen des dossiers présentés par les entreprises de défense. Les clients sont ainsi tenus de communiquer des informations concernant les acheteurs et tous les intermédiaires. Pour ce faire, les banques s'appuient sur des bases de données externes fournissant des listes d'entreprises impliquées dans la fabrication, la distribution, la vente, le stockage ou la maintenance d'armes.

Les précautions prises par les banques peuvent être justifiées par le fait que les garanties qu'elles proposent sont le plus souvent irrévocables et prorogeables et appellent par conséquent de leur part une vigilance particulière lorsque les contrats couvrent une période étendue, ce qui est généralement le cas pour les contrats d'armement.

3. Les projets européens de taxonomie et d'écolabel : une épée de Damoclès pour la BITD, des signaux faibles négatifs envoyés aux investisseurs privés

Le règlement 2020/852 du Parlement et du Conseil du 18 juin 2020 sur l'établissement d'un cadre visant à favoriser les investissements durables, dit règlement sur la taxonomie, met en place une classification des activités économiques ayant un impact favorable sur l'environnement afin d'orienter les investissements vers les activités considérées comme « vertes ».

Même si le secteur de la défense ne fait pas partie des activités directement couvertes par ce texte, un raisonnement a contrario peut conduire des investisseurs à privilégier le financement d'activités considérées comme bénéfiques pour l'environnement ou comme participant « à la durabilité sociale ».

Ainsi, comme le rappelait Emmanuel Levacher, président d'Arquus, lors de son audition par votre commission25(*), « la taxonomie est une réalité de plus en plus pressante. Le léger assouplissement lié au choc de l'invasion russe n'a pas empêché un retour à la tendance : on continue à pointer du doigt l'industrie de défense comme non durable. Cela touche le financement mais aussi, plus largement, l'ensemble des acteurs susceptibles de participer à l'industrie de défense ».

De même, dans le cadre de la réflexion autour du projet de label écologique de l'Union européenne pour les produits financiers, qui vise à étendre l'écolabel prévu par le règlement 66/2010/UE, actuellement applicable à des produits de consommation, aux produits financiers mis à disposition des particuliers, afin de les inciter à investir dans des activités économiques durables sur le plan environnemental, le Centre commun de recherche, service de la Commission européenne chargé de la science et de la connaissance, préconisait, dans un rapport de mars 2021, d'exclure du bénéfice de l'écolabel les entreprises dont la part des activités de production et de vente d'armes conventionnelles et d'équipements militaires « utilisés pour le combat » dépassait 5 % de leur chiffre d'affaires.

Par ailleurs, le projet de directive sur le devoir de vigilance des entreprises en matière de durabilité actuellement en discussion au Parlement Européen pourrait également présenter des difficultés. Ce texte propose la création d'une obligation de vigilance devant s'exercer en amont pour les entreprises sur les comportements de leurs sous-traitants mais aussi en aval aval, sur l'utilisation qui sera faite, par leurs clients, des produits fournis. Or cette responsabilité en aval n'est pas réaliste dans le secteur de la défense où les clients sont des États sur lesquels les entreprises n'ont, par définition, aucun levier. Si la version du texte votée au Conseil européen excluait la partie « aval », les amendements proposés au Parlement européen réintroduisent l'ensemble de la chaîne de valeur, de manière plus contraignante que le texte initial de la Commission européenne.

Enfin, le règlement Polluants Organiques Persistants (POP) traitant des « polluants éternels » ne prévoit pas d'exception pour le secteur de la défense, contrairement au règlement REACH (article 2.3).

Ces différents textes constituent une épée de Damoclès pour le secteur de la défense et les modifications qui pourront y être apportées nécessitent par conséquent une vigilance de la part du ministère des Armées ainsi que des ministères chargés des Affaires européennes et de l'Économie.

Recommandation : sensibiliser au niveau interministériel à la nécessité de conserver un très haut niveau de vigilance sur les projets de textes, notamment européens, qui pourraient avoir pour effet un durcissement des conditions d'accès des entreprises de la BITD aux financements et investissements.

* 20 Loi n° 2016-1691 du 9 décembre 2016 relative à la transparence, à la lutte contre la corruption et à la modernisation de la vie économique.

* 21 Loi n° 2017-399 du 27 mars 2017 relative au devoir de vigilance des sociétés mères et des entreprises donneuses d'ordre.

* 22 Ce phénomène, qui ne concerne pas uniquement le secteur bancaire, a fait l'objet d'une critique sévère du Sénat (voir en ce sens le rapport de notre ancien collègue René Danesi : « La surtransposition du droit européen en droit français : un frein pour la compétitivité des entreprises », rapport d'information fait au nom de la commission des affaires européennes et de la délégation aux entreprises n° 614 (2017-2018) - 28 juin 2018).

* 23 IFRI, Centre des études de sécurité, « Don't bank on the bombs » L'industrie de défense face aux nouvelles normes européennes, Amélie FÉREY et Laure DE ROUCY-ROCHEGONDE, 22 septembre 2022.

* 24 - Les armes à sous-munitions telles que définies par la Convention d'Oslo de 2008 ;

- Les mines anti-personnel telles que définies par la Convention d'Ottawa de 1999 ;

- Les armes biologiques ou à toxines telles que définies par la convention de 1972 ;

- Les armes chimiques telles que définies par la convention de Paris de 1993 ;

- Les armes et programmes militaires nucléaires des États non dotés au titre du Traité de Non-Prolifération de 1970 ;

- Les munitions à uranium appauvri, telles qu'interdites par la loi Belge de 1999 ;

- Les équipements n'ayant « aucune autre utilisation pratique que celle d'infliger la peine capitale, la torture ou d'autres peines ou traitements cruels, inhumains ou dégradants », tels que définis par le règlement 1236/2005 du Conseil de l'Union Européenne.

* 25 Audition du 23 mars 2023.