B. UNE SOLUTION FISCALE ALTERNATIVE DÉLICATE À METTRE EN oeUVRE

Il convient de rappeler à ce stade que le Gouvernement tablait au début du quinquennat sur une réforme de la contribution à l'audiovisuel public à l'horizon 2021. Cette date pouvait apparaître cohérente, compte tenu de la suppression au 1 er janvier 2023 de la taxe d'habitation sur les résidences principales sur laquelle est adossée la CAP et du projet de réforme de gouvernance de l'audiovisuel public .

La crise sanitaire a conduit à ajourner sine die la réforme de l'organisation du service public de l'audiovisuel. La question du format de la contribution n'a pas non plus prospéré alors même que 2022 constitue le dernier exercice où elle sera collectée en même temps que la taxe d'habitation.

La fin de l'adossement de la contribution à l'audiovisuel public à la taxe d'habitation en 2022 aurait pu, cependant, constituer une véritable opportunité pour s'interroger sur le format de cette contribution et dépasser un débat réduit ces dernières années, dans le cadre du projet de loi de finances, à un vote sur le gel de son montant ou une baisse tout autant symbolique qu'invisible .

Le Gouvernement s'était pourtant engagé lors de l'examen de la loi de finances pour 2019 à présenter, au Parlement, un rapport relatif à la réforme du dispositif avant le 1 er juin 2019 10 ( * ) . Ce document n'a jamais été publié .

Les pistes d'évolution du prélèvement sont pourtant connues :

- un élargissement de l'assiette à tous les foyers, afin de prendre en compte l'usage des tablettes, des téléphones ou des consoles, à l'instar de ce qui est mis en oeuvre en Allemagne ou en Grande-Bretagne. Cette solution avait notamment été retenue dans un rapport publié par la commission des finances et la commission de la culture, de l'éducation et de la communication du Sénat en septembre 2015 11 ( * ) ;

- le remplacement de la contribution par une taxe sur certains biens et services issus du secteur des médias et télécommunications ;

- l'adossement de la CAP à l'impôt sur le revenu.

D'autres solutions ont également été abordées récemment : la mise en place d'un prélèvement sur recettes (PSR), à l'instar du dispositif mis en oeuvre pour les collectivités territoriales ou le financement de la contribution à l'Union européenne ou l'affectation d'une fraction de taxe sur la valeur ajoutée.

Ces pistes devaient être approfondies par la mission de l'inspection générale des finances et de l'inspection générale des affaires culturelles, lancée par le Premier ministre le 22 octobre dernier .

La lettre de mission retenait 4 scenarii :

- une réforme du mode de recouvrement conservant le fait générateur actuel ;

- une réforme du mode de recouvrement modernisant le fait générateur actuel afin de tenir compte des nouveaux usages ;

- l'affectation à l'audiovisuel public d'un impôt déconnecté de tout fait générateur lié à la consommation de contenus audiovisuels ;

- la mise en place d'une contribution ad hoc , indépendante de la détention ou de l'usage d'un équipement spécifique.

La lettre de mission n'excluait pas une solution intermédiaire pour 2023, compte tenu des délais de mise en oeuvre de la réforme .

1. Une réforme du mode de recouvrement indispensable mais pas suffisante

a) Le maintien du mode de recouvrement actuel pourrait s'avérer coûteux

Le maintien d'un impôt dédié au financement de l'audiovisuel public aurait pu reposer sur la base existante des foyers soumis à la taxe d'habitation. Reste que le suivi de cette liste comme la collecte impliqueraient le maintien des effectifs dédiés.

La collecte de la taxe d'habitation et de la CAP mobilisait environ 2 530 ETP d'après la direction générale des finances publiques (DGFiP). Le coût du maintien de la seule CAP sur la base actuelle de collecte pourrait donc apparaître disproportionné par rapport au produit attendu. La suppression de cette double collecte est, par ailleurs, d'ores et déjà intégrée dans le schéma de transformation de la direction générale des finances publiques lancée en 2019 et appelée à se terminer d'ici 2024 . Ce schéma prévoit notamment le transfert du recouvrement et/ou de la gestion de plusieurs taxes et impositions des douanes, du Centre national du cinéma et de l'image animée ou encore de la direction générale de l'aviation civile vers la DGFiP. 1 980 ETP sont ainsi concernés . S'agissant du suivi de la base taxe d'habitation pour les résidences secondaires, elle serait simplifiée grâce au lancement, en 2023, de l'application GMBI (Gérer mon bien immobilier). Celle-ci associerait les propriétaires (particuliers comme personnes morales) à la détermination de la situation d'occupation des biens d'habitation dont ils sont propriétaires (résidence secondaire, locaux vacants).

Les 550 ETP restants auraient vocation à être supprimés, ce chiffre restant à affiner. En se fondant sur l'hypothèse d'une répartition des effectifs mobilisés sur la CAP à hauteur de 5 % de cadres supérieurs, 20 % de cadres A et 75 % de personnels de catégorie B et C, l'économie en termes de masse salariale est estimée par la DGFiP à un minimum de 24,5 millions d'euros par an (hors versements au CAS Pensions) et à un maximum de 36 millions d'euros par an (versements au CAS Pensions compris).

À ce coût de collecte s'ajoute un coût de gestion et de trésorerie estimé à 28,4 millions d'euros par la direction du budget pour 2021 et 2022 . Ce chiffrage devrait être révisé à la hausse. Prévu par la loi de finances pour 2006 12 ( * ) , il intègre en effet les frais de gestion - 1 % sur une partie du montant de la CAP - auxquels s'ajoutent les frais de trésorerie qui dépendent d'un taux d'intérêt correspondant aux obligations ou bons du Trésor de même échéance que les avances à l'audiovisuel public ou, à défaut, d'échéance la plus proche. En 2021, le coût de gestion n'intégrait que des frais de gestion, les taux d'intérêt étant négatifs. La remontée attendue des taux en 2022 devrait faire progresser ce coût.

b) La question du fait générateur

Un adossement de la contribution à l'audiovisuel public à l'impôt sur le revenu (IR) afin de faire de chaque foyer fiscal (IR), et non plus du foyer au sens de la TH, le redevable de la taxe a également été envisagé . Le fait générateur évoluerait légèrement : il ne s'agirait plus de la détention d'un téléviseur, mais de la jouissance d'un logement équipé d'un téléviseur. Outre les effets de transferts (cf. infra ), cette solution ne règle en rien la question de la baisse du taux d'équipement en téléviseur , qui constitue toujours l'élément essentiel du fait générateur.

Le transfert de la mission de collecte à certains opérateurs économiques, tels que les fournisseurs d'électricité ou les opérateurs de télécommunications a également été étudié . La CAP prendrait alors la forme d'un complément de facturation mentionné sur la facture transmise par l'opérateur aux occupants du logement. Là encore cette option ne règle pas la question du fait générateur et pourrait conduire à un renchérissement desdits abonnements, qui intègreraient le coût de collecte .

2. Un nouveau dispositif reflétant les nouveaux usages ?

Prenant déjà acte d'une révolution des usages, le rapport des commissions des finances et de la culture du Sénat de 2015 militait pour l'instauration d'une contribution universelle, élargie à tous les foyers, reprenant les traits du dispositif mis en place en Allemagne . La redevance y prend la forme depuis 2013 d'un forfait par unité d'habitation (résidence principale comme résidence secondaire) couvrant à la fois les particuliers et les entreprises 13 ( * ) . Chaque foyer est redevable de cette contribution, qu'il détienne ou non des appareils permettant de recevoir les programmes de l'audiovisuel public. Cette réforme de la contribution a entraîné une hausse des recettes de 1,16 milliard d'euros pour la période 2013-2016. Son montant mensuel a augmenté en 2021, passant de 17,50 euros à 19,34 euros, soit 232,08 euros par an.

L'adoption de cette solution permettrait de prendre en compte les nouveaux usages en matière de consommation audiovisuelle et, notamment, la baisse du taux d'équipement en téléviseurs des foyers. Elle est néanmoins contrainte par deux réserves.

La création d'une contribution universelle aurait, en premier lieu, pour effet de conduire environ un million de foyers qui ne possèdent pas de téléviseurs à financer l'audiovisuel public parmi lesquels de nombreux jeunes ayant des revenus limités, ce qui peut légitimement poser question dans le contexte actuel marqué par une forte inflation .

La création d'une taxe universelle devrait nécessairement respecter le principe d'égalité devant les charges publiques, prévu à l'article 13 de la déclaration des droits de l'Homme et du citoyen. Celui-ci implique une appréciation préalable des facultés contributives. Dans ces conditions, deux solutions peuvent être retenues :

- une augmentation identique des taux marginaux de chacune des tranches du barème actuel de l'impôt sur le revenu ;

- la création d'une taxe assise sur le revenu du foyer fiscal assujetti à l'impôt sur le revenu, mais indépendante de l'impôt sur le revenu.

Ces deux options posent cependant plus de difficultés qu'elles n'en règlent avec, notamment, des effets de transferts importants : les concubins ou colocataires s'acquitteraient ainsi deux fois de la CAP révisée, un même logement pouvant accueillir plusieurs foyers redevables de l'impôt sur le revenu. Il convient par ailleurs de rappeler à ce stade que seuls 43 % des foyers s'acquittent de l'impôt sur le revenu.

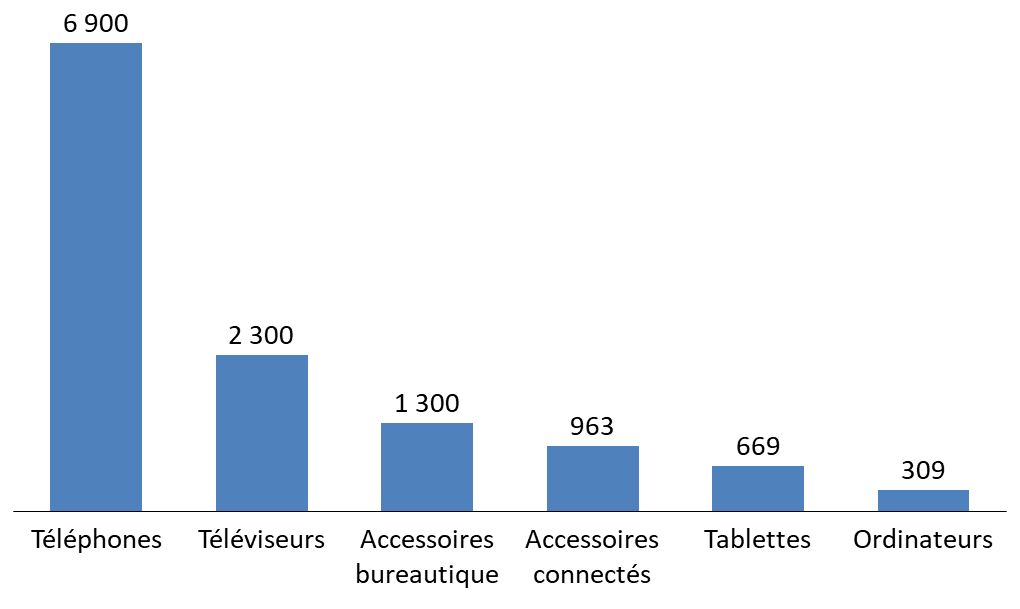

La mise en place d'une taxe sur les achats d'appareils multimédias conduirait de son côté à majorer substantiellement le coût de ces produits, au risque de fragiliser leur acquisition par les foyers les plus modestes , dans un contexte là encore inflationniste : l'instauration d'un dégrèvement apparaît, en effet, difficile à mettre en oeuvre. Il apparaît en outre difficile de cibler le taux de cette contribution pour le calibrer sur les besoins de financements de l'audiovisuel public, les achats de ces produits pouvant être aléatoires et pas forcément renouvelés chaque année. Pour mémoire, le chiffre d'affaires de l'électronique grand public (téléviseurs, téléphones, ordinateurs, bureautiques, tablettes, équipements annexes) atteignait 12,44 milliards d'euros en 2021. Le taux de la contribution appelé à compenser la suppression de la CAP apparaît donc, en première analyse, élevé . Il convient de rappeler à ce stade qu'une large partie de ces produits est déjà soumise à la redevance copie privée.

Chiffres d'affaires de l'électronique grand public en 2021

(en millions d'euros)

Source : mission conjointe de contrôle, d'après les chiffres de l'institut d'études GFK

Une modification du fait générateur de la contribution à l'audiovisuel public tendant à assujettir les foyers ayant souscrit une offre donnant accès à internet fixe haut débit ou très haut débit pourrait être facilitée par un rapprochement entre les données fiscales déclaratives et les fichiers d'abonnement à des offres de fournisseurs d'accès à internet. Toutefois, une telle extension du champ de la CAP ne serait pas de nature à recouper l'ensemble des pratiques des foyers en matière de consommation de contenus audiovisuels , ni nécessairement à anticiper leurs usages futurs. Elle s'éloignerait donc des conditions de respect du principe d'égalité devant la charge publique.

3. L'affectation d'une fraction de taxe sur la valeur ajoutée

L'affectation, aux sociétés de l'audiovisuel public, d'une fraction du produit de la taxe sur la valeur ajoutée a été envisagée dans les échanges conduits par la mission de l'inspection générale des finances et de l'inspection générale des affaires culturelles. Ce mécanisme est déjà mis en place aux fins de financement de la sécurité sociale. La loi de finances pour 2022 prévoit ainsi que 28,01 % du produit de cette taxe soient transférés aux branches maladie, maternité, invalidité et décès du régime général ainsi qu'à l'Ursaff Caisse nationale. Une fraction du produit de la TVA établie à 398 millions d'euros est, en outre, destinée à compenser le coût de la réduction de 6 points de cotisations maladie de droit commun en faveur des travailleurs occasionnels - demandeurs d'emploi (TO-DE), affiliés à la caisse centrale de la mutualité agricole. Le montant total des recettes de TVA affectées à la sécurité sociale devrait ainsi représenter 53,7 milliards d'euros en 2022. Les collectivités territoriales sont également destinataires d'une fraction de TVA.

Rappelons à ce stade que, dans le cas de la taxe sur la valeur ajoutée, le principe d'universalité budgétaire s'applique . La taxe doit, en effet, contribuer indistinctement au financement des dépenses de l'État. L'affectation aux sociétés de l'audiovisuel public serait donc en contradiction avec ce principe.

La nouvelle rédaction de la loi organique relative aux lois de finances telle qu'issue de la loi organique n° 2021-1836 du 28 décembre 2021 relative à la modernisation de la gestion des finances publiques, prévoit, en outre, qu'à compter de la date prévue de la présentation du projet de loi de finances pour 2025, pour les tiers bénéficiant déjà d'une affectation, celle-ci ne peut être maintenue que si ce tiers est doté de la personnalité morale et si ces impositions sont en lien avec les missions de service public qui lui sont confiées.

Mettre en oeuvre une telle solution pour les sociétés de l'audiovisuel public avant la publication du projet de loi de finances pour 2025 consisterait donc en un détournement de l'esprit de la révision de la loi organique, issue des travaux communs de l'Assemblée nationale et du Sénat.

La corrélation de cette recette à l'activité et à la consommation pose également la question de la prévisibilité et de la garantie de la ressource pour les sociétés de l'audiovisuel public .

4. L'hypothèse peu crédible du prélèvement sur recettes

L'article 6 de la loi organique du 1 er août 2021 relative aux lois de finances prévoit qu'un montant déterminé de recettes de l'État peut être rétrocédé directement au profit des collectivités territoriales ou de l'Union européenne. Ces prélèvements sur les recettes de l'État sont institués en loi de finances. Celle-ci précise l'objet du prélèvement et les catégories de collectivités bénéficiaires.

L'idée d'un prélèvement sur recettes institué au profit des sociétés de l'audiovisuel public a notamment été avancée par France Télévisions, en vue de répondre à un objectif de garantie des ressources.

Cette solution apparaît néanmoins peu réaliste. Elle suppose en premier lieu une nouvelle révision de la loi organique relative aux lois de finances. Elle reviendrait en outre à mettre sur le même plan collectivités territoriales, Union européenne et sociétés de l'audiovisuel public .

* 10 Article 279 de la loi n° 2018-1317 du 28 décembre 2018 de finances pour 2019.

* 11 Pour un nouveau modèle de financement de l'audiovisuel public : trois étapes pour aboutir à la création de « France Médias » en 2020. Rapport d'information n° 709 (2014-2015) de MM. André Gattolin et Jean-Pierre Leleux, fait au nom de la commission de la culture, de l'éducation et de la communication et de la commission des finances, déposé le 29 septembre 2015.

* 12 7 e et 8 e alinéas du VI de l'article 46 de la loi n° 2005-1719 du 30 décembre 2005 de finances pour 2006.

* 13 La contribution n'est pas automatiquement collectée. Son paiement (versement annuel, semestriel ou trimestriel ou prélèvement) est effectué auprès de l'ARD ZDF Deutschlandradio Contribution Service. Une inscription préalable auprès de celui-ci doit être effectuée à chhaque déménagement. Une non-inscription est considére comme un délit, passible d'une amende (pénalité de 1 % de la contribution majorée de 8 euros).