C. LA MENACE D'UNE HAUSSE DE LA CHARGE DE LA DETTE

1. Plusieurs facteurs de hausse des taux

Il est désormais envisageable que la période de très faibles taux d'intérêt sur la dette souveraine qui s'est ouverte à partir de 2012 s'achève dans les mois qui viennent, pour plusieurs raisons.

D'une part, les différents facteurs qui ont conduit à la baisse des taux vont progressivement s'estomper : il est probable que la croissance et l'inflation en zone euro repartent à la hausse en 2017 en lien avec la reprise du cours des matières premières et le redémarrage de la croissance mondiale. Le programme budgétaire expansionniste annoncé par le Président des États-Unis élu à la fin de l'année 2016 contribue aussi à relever les anticipations des investisseurs en matière d'inflation et de croissance mondiale.

La Banque centrale européenne a indiqué qu'elle poursuivrait sa politique monétaire accommodante jusqu'en décembre 2017, mais elle a réduit son programme de rachats de 80 à 60 milliards d'euros depuis avril 2017 : il est donc possible qu'en cas de reprise de l'activité et de l'inflation, elle engage une décélération plus marquée de son programme de rachats de titres et qu'elle relève ses taux directeurs à partir de 2018.

La Réserve fédérale américaine, quant à elle, a déjà mis fin à son programme de rachat d'actifs en 2014 et procédé, depuis 2015, à plusieurs hausses de son taux directeur : la cible de taux est passée de 0,0-0,25 % au début de l'année 2014 à 0,75%-1%. Deux relèvements supplémentaires sont attendus en 2017 183 ( * ) . Ce mouvement de réévaluation devrait se poursuivre en 2018 . En cas de consolidation de la croissance mondiale, il ne serait pas surprenant que le phénomène de fuite vers la qualité soit moins aigu.

D'autre part, il est à craindre que la prime de risque demandée par les acheteurs sur la dette souveraine des États membres de la zone euro ne connaisse une nouvelle hausse liée aux incertitudes politiques récurrentes sur l'avenir de la zone monétaire. Bien que les résultats de l'élection présidentielle française aient permis un relâchement temporaire de la tension sur les marchés financiers, le risque politique est désormais une composante essentielle des anticipations des investisseurs , comme en témoignent les tensions sur les taux d'intérêt et la hausse de l'écart de taux ( spread ) entre la France et l'Allemagne consécutives à l'élection de Donald Trump à la présidence des États-Unis à la fin de l'année 2016 et des incertitudes entourant la campagne électorale présidentielle française à partir de la fin du mois de janvier 2017.

2. Des conséquences particulièrement lourdes sur la charge de la dette publique en l'absence de consolidation budgétaire

Les répercussions d'une hausse des taux d'intérêt sur la dette publique ne sont pas aussi simples et mécaniques qu'elles peuvent le paraître de prime abord. En effet, le renchérissement de la dette dépend de sa structure (maturité de l'encours et indexation éventuelle sur l'inflation) et des facteurs sous-jacents à la hausse : une augmentation brutale des taux liée à des inquiétudes relatives à la sortie d'un État de la zone euro, par exemple, ne provoquera pas les mêmes effets qu'une remontée progressive causée par la reprise de l'inflation.

a) Un impact qui dépend à la fois de la structure de la dette et des facteurs sous-jacents à la hausse des taux

Une hausse des taux d'intérêt ne se répercute pas immédiatement sur l'ensemble de l'encours : la part de la dette publique émise à taux fixe ne serait touchée par le relèvement des taux qu'à son arrivée à échéance, lorsque des emprunts nouveaux seraient souscrits pour la faire « rouler » (dans le cas de l'État).

Outre le volume de dette, c'est donc aussi la structure de l'encours de dette par maturité et par type de taux (fixe ou variable) qui module l'impact d'une augmentation des taux d'intérêt, dont les conséquences seraient très différenciées selon le secteur d'administration publique considéré : par exemple, une part importante 184 ( * ) de la dette des collectivités territoriales est souscrite à taux variable (indexé en particulier sur les taux interbancaires, l'inflation et le taux du livret A) ce qui signifie que les administrations locales subiraient plus rapidement les conséquences d'une remontée des taux d'intérêt .

De même, une partie importante des titres de dette de la Cades et de l'Acoss ne sont pas émis à taux fixe. À titre d'exemple, la Cades estime qu'une hausse des taux de 1 % entraînerait un surcoût de 1,5 milliard d'euros sur la période 2017-2024. Comme le souligne la Cour des comptes dans un rapport de 2016, « la CADES sera exposée à des risques de taux supplémentaires dès lors que de nouveaux transferts de dettes seront à organiser d'ici à 2020 » 185 ( * ) .

En revanche, l'État serait, dans un premier temps, relativement protégé dans la mesure où les titres indexés sur l'inflation ne représentent que 12,3 % de l'encours et que la part des titres de court terme (BTF) est inférieure à 10 % : ainsi, un choc de taux de 1 % se traduirait par une hausse de la charge de la dette de 2,1 milliards d'euros la première année . La loi de finances initiale pour 2017 a d'ailleurs intégré un léger renchérissement de la charge de la dette lié à l'hypothèse d'une remontée progressive des taux, au rythme de 75 points de base (soit 0,75 %) par an, soit un taux de 0,50 % à la fin de l'année 2016 et de 1,25 % fin 2017.

L'estimation du renchérissement de la charge de la dette ne suffit pas non plus à évaluer l'impact de la hausse des taux d'intérêt sur les finances publiques : une forte augmentation du service de la dette publique peut être soutenable si la trajectoire globale des finances publiques est corrigée .

Ainsi, dans le cas où la remontée des taux serait liée à une reprise de la croissance, elle devrait toutes choses égales par ailleurs s'accompagner d'une hausse des recettes perçues par les administrations publiques et d'une diminution de certaines prestations sociales (comme le chômage) permettant, si le reste des dépenses est contenu, d'améliorer le solde budgétaire malgré l'augmentation du service de la dette.

Il faut souligner qu'une hausse des taux se traduit aussi par une accélération de la croissance de l'encours de dette publique : comme le souligne la Commission européenne dans un rapport de février 2017, « toutes choses restant égales par ailleurs, une hausse de 1 [point de pourcentage] du taux d'intérêt appliqué aux obligations nouvellement émises et à la dette refinancée ferait croître le ratio de la dette publique [française] au PIB de 6 points de pourcentage (équivalant à quelque 190 milliards d'euros) d'ici à 2027 parrapport à la projection de référence » ce qui dégraderait la soutenabilité de la trajectoire d'endettement public en France.

|

Seuil de défaut et seuil d'insoutenabilité La notion de « seuil de défaut » doit être différenciée de celle de « seuil d'insoutenabilité ». Le seuil de défaut correspond à la limite d'endettement des administrations publiques : au-delà, le marché ne reconnaît plus au débiteur public la capacité d'honorer la totalité de sa dette. Le « seuil d'insoutenabilité » peut être atteint pour des niveaux de dette plus faibles . Le marché continue à considérer que remboursement complet de la dette par les administrations publiques est possible, mais estime qu'une telle éventualité est très peu probable. La prime de risque réclamée par les investisseurs pèse alors si lourdement sur les comptes publics que le défaut devient, en l'absence de choc macroéconomique favorable, inévitable. La Commission européenne a analysé la soutenabilité de la dette de chacun des États membres de l'Union européenne dans un rapport dédié 186 ( * ) , dont les conclusions sont reprises et approfondies dans le cadre du semestre européen. Concernant la France, la Commission européenne considère que « le ratio élevé de la dette publique au PIB ne semble pas poser d'importants problèmes de soutenabilité à court terme » mais que « le sous-indice budgétaire à court terme fait, en revanche, apparaître un risque important , lié au niveau élevé des besoins bruts de financement, du déficit primaire et de la dette publique » 187 ( * ) . Des risques « élevés » pèsent sur la soutenabilité de la dette française à moyen terme . Source : d'après M. Guillard et H. Kempf, « L'insoutenable dynamique de la dette. Une analyse macroéconomique du défaut souverain », Revue d'économie politique , vol. 122, n° 6, 2012, p. 921-941. |

b) Une augmentation de la charge de la dette publique particulièrement importante en l'absence de consolidation budgétaire

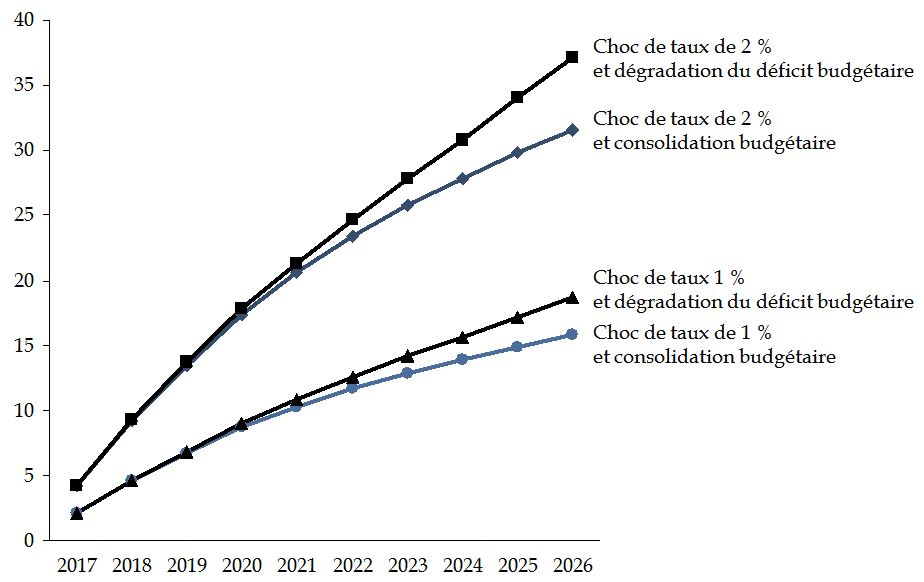

Afin d'évaluer l'impact d'une augmentation des taux d'intérêt sur la charge de la dette de l'État, la commission des finances du Sénat a procédé à des simulations 188 ( * ) en faisant varier deux paramètres : l'ampleur de la hausse des taux d'une part, l'évolution du déficit budgétaire d'autre part.

Un premier scénario correspond à une hausse modérée des taux associée à une trajectoire de consolidation budgétaire volontariste : les taux augmentent de 100 points de base (soit 1 %) et le déficit budgétaire se réduit de 5 % chaque année. La hausse de la charge de la dette reste alors modérée et ne dépasse 10 milliards d'euros qu'après la cinquième année suivant le choc.

Dans un deuxième scénario, le choc de taux est plus important (+200 points de base, soit 2 %) mais la trajectoire budgétaire de l'État reste maîtrisée (diminution de 5 % an, identique au premier scénario). La charge de la dette augmente alors deux fois plus vite et atteint 13,4 milliards d'euros dès la troisième année qui suit le choc.

Un troisième scénario modélise le cas d'un choc de taux modéré de 100 points de base combiné à une dégradation du solde budgétaire de l'État de 5 % par an. L'augmentation de la charge budgétaire de la dette résultant de la hausse du taux atteint alors 18,7 milliards d'euros en 2026, contre 15,8 milliards d'euros dans le cas d'une amélioration du déficit budgétaire.

Enfin, le quatrième scénario correspond à un choc de taux de 200 points de base joint à une dégradation du déficit budgétaire de 5 % par an. La charge de la dette augmente alors dans des proportions très importantes : un surcroît de près de 25 milliards d'euros pèse sur le budget de l'État dès la cinquième année suivant le choc, en 2022, et il atteint 37 milliards d'euros en 2026.

Tableau n° 62 : Impact d'une hausse des taux d'intérêt sur la charge de la dette de l'État, en fonction de l'évolution du déficit budgétaire

(en milliards d'euros)

|

Scénario |

Évolution des taux d'intérêt |

Évolution du déficit budgétaire |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

2024 |

2025 |

2026 |

|

1 |

+100 points de base (1 %) en début de période |

Amélioration de 5 % chaque année |

2,1 |

4,6 |

6,7 |

8,7 |

10,3 |

11,7 |

12,9 |

13,9 |

14,9 |

15,8 |

|

2 |

Dégradation de 5 % chaque année |

2,1 |

4,6 |

6,8 |

9,0 |

10,9 |

12,6 |

14,2 |

15,6 |

17,2 |

18,7 |

|

|

3 |

+200 points de base (2 %) en début de période |

Amélioration de 5 % chaque année |

4,2 |

9,2 |

13,4 |

17,4 |

20,6 |

23,4 |

25,8 |

27,8 |

29,8 |

31,6 |

|

4 |

Dégradation de 5 % chaque année |

4,3 |

9,3 |

13,7 |

17,9 |

21,3 |

24,6 |

27,8 |

30,8 |

34,0 |

37,2 |

Note de lecture : la charge d'intérêt résultant de la hausse des taux est répartie sur toute la durée de vie des titres émis.

Source : commission des finances du Sénat

Ces simulations ne sont pas particulièrement pessimistes : les chocs de taux envisagés restent limités et elles n'intègrent pas l'effet de la hausse sur le budget des administrations de sécurité sociale et les administrations locales. En outre, elles ne modélisent qu'un choc de taux unique, alors qu'il est probable qu'une remontée des taux verrait plusieurs paliers successifs avec des hausses répétées sur plusieurs années. Enfin, elles ne prennent pas non plus en compte l'effet des décotes à l'émission : si, sur le long terme, l'impact total sur le budget de l'État sera similaire, à court terme, les décotes se traduiront par une charge budgétaire accrue les premières années suivant le choc de taux 189 ( * ) .

Comme le montre le graphique ci-après, à court terme, c'est avant tout l'ampleur du choc de taux qui détermine le niveau de la hausse de la charge de la dette de l'État.

Graphique n° 63 : Impact d'une hausse des taux d'intérêt sur la charge de la dette de l'État, en fonction de l'évolution du déficit budgétaire

(en milliards d'euros)

Note de lecture : la charge d'intérêt résultant de la hausse des taux est répartie sur toute la durée de vie des titres émis.

Source : commission des finances du Sénat

Cependant, l'accumulation de déficits budgétaires importants finit par peser de façon de plus en plus significative sur la charge de la dette. Ainsi, après les cinq premières années qui suivent le choc de taux, le différentiel entre un scénario de consolidation budgétaire et un scénario de dégradation du déficit, à choc de taux égal, dépasse 1 milliard d'euros. En d'autres termes , plus le temps passe et plus la dégradation du déficit budgétaire amplifie l'impact budgétaire de la hausse des taux subie en début de période. En effet, la charge budgétaire résultant du surcroît de besoin de financement s'accumule pendant plusieurs années : à titre d'exemple, si le déficit de l'année est financé par une dette d'une maturité de 4 ans, il pèsera pendant 4 ans sur la charge de la dette.

La remontée des taux d'intérêt ne sera donc soutenable pour les administrations publiques que si elle s'accompagne d'une maîtrise des dépenses permettant de diminuer peu à peu l'ampleur du déficit public .

* 183 La Réserve fédérale a indiqué, dans sa déclaration relative à la réunion du comité du 3 mai 2017, que le ralentissement de la croissance américaine constaté lors du premier trimestre de l'année 2017 est considéré comme probablement provisoire et qu'elle maintient donc son intention de procéder à un nouveau relèvement de la cible des taux directeurs avant la fin de l'année si les conditions économiques le permettent.

* 184 D'après les chiffres pour 2015 publiés par l'Observatoire Finance Active en 2016, environ 40 % de l'encours de dette des collectivités territoriales serait libellé à taux variable.

* 185 Cour des comptes, op. cit. , 2016, p. 67.

* 186 Commission européenne, Debt Sustainability Monitor 2016 , janvier 2017.

* 187 Services de la Commission européenne, op. cit. , p. 25.

* 188 Ces simulations s'appuient sur un modèle propre à la commission des finances du Sénat, distinct de celui du Gouvernement dont les résultats sont présentés dans le projet annuel de performances de la mission « Engagements financiers de l'État ». Le modèle de la commission des finances du Sénat, tout comme celui du Gouvernement, lisse la charge d'intérêt sur l'intégralité de la durée de vie des titres émis après le choc et n'intègre donc pas d'éventuelles décotes à l'émission, ce qui nécessiterait de formuler des hypothèses difficiles à tester concernant la part des titres émis sur souches anciennes.

* 189 En revanche, comme cela a été souligné précédemment, en comptabilité nationale, les décotes sont étalées sur toute la durée de vie du titre : elles ne dégradent donc pas le déficit public.