- L'ESSENTIEL

- EXAMEN DES ARTICLES

- CHAPITRE IER

RÉFORME DE LA FISCALITÉ GÉNÉRALE DES SOCIÉTÉS

- CHAPITRE II

RATIONALISATION DES DÉPENSES FISCALES RELATIVES À L'IMPÔT SUR LES SOCIÉTÉS

- ARTICLE 3

Modification du barème du crédit d'impôt recherche (CIR)

et création d'un crédit d'impôt recherche « vert »

- ARTICLE 4

Exclusion du gaz naturel du suramortissement en faveur de l'acquisition de poids lourds moins polluants

- ARTICLE 5

Ajout d'une conditionnalité environnementale pour bénéficier de l'exonération d'imposition des bénéfices

dans les zones franches urbaines - territoires entrepreneurs (ZFU-TE)

- ARTICLE 3

- EXAMEN EN COMMISSION

- RÈGLES RELATIVES À L'APPLICATION DE

L'ARTICLE 45

DE LA CONSTITUTION ET DE L'ARTICLE 44 BIS

DU RÈGLEMENT DU SÉNAT

- LISTE DES PERSONNES ENTENDUES

- LA LOI EN CONSTRUCTION

N° 673

SÉNAT

SESSION ORDINAIRE DE 2023-2024

Enregistré à la Présidence du Sénat le 5 juin 2024

RAPPORT

FAIT

au nom de la commission des finances (1) sur la proposition de loi visant à mettre en place une imposition des sociétés plus juste et plus écologique,

Par M. Bruno BELIN,

Sénateur

(1) Cette commission est composée de : M. Claude Raynal, président ; M. Jean-François Husson, rapporteur général ; MM. Bruno Belin, Christian Bilhac, Jean-Baptiste Blanc, Emmanuel Capus, Thierry Cozic, Bernard Delcros, Thomas Dossus, Albéric de Montgolfier, Didier Rambaud, Stéphane Sautarel, Pascal Savoldelli, vice-présidents ; M. Michel Canévet, Mmes Marie-Claire Carrère-Gée, Frédérique Espagnac, M. Marc Laménie, secrétaires ; MM. Arnaud Bazin, Grégory Blanc, Mme Florence Blatrix Contat, M. Éric Bocquet, Mme Isabelle Briquet, M. Vincent Capo-Canellas, Mme Marie-Carole Ciuntu, MM. Raphaël Daubet, Vincent Delahaye, Vincent Éblé, Rémi Féraud, Mme Nathalie Goulet, MM. Jean-Raymond Hugonet, Éric Jeansannetas, Christian Klinger, Mme Christine Lavarde, MM. Antoine Lefèvre, Dominique de Legge, Victorin Lurel, Hervé Maurey, Jean-Marie Mizzon, Claude Nougein, Olivier Paccaud, Mme Vanina Paoli-Gagin, MM. Georges Patient, Jean-François Rapin, Teva Rohfritsch, Mme Ghislaine Senée, MM. Laurent Somon, Christopher Szczurek, Mme Sylvie Vermeillet, M. Jean Pierre Vogel.

Voir les numéros :

|

Sénat : |

862 (2022-2023) et 674 (2023-2024) |

L'ESSENTIEL

Déposée le 6 juillet 2023 par Rémi Féraud et plusieurs de ses collègues, la proposition de loi n° 862 (2022-2023) visant à mettre en place une imposition des sociétés plus juste et plus écologique comporte deux chapitres, dédiés pour le premier à une réforme de la fiscalité générale des sociétés et, pour le second, à la rationalisation de dépenses fiscales relatives à l'impôt sur les sociétés. Réunie le 5 juin 2024, sous la présidence de M. Claude Raynal, président, la commission des finances a examiné le rapport de M. Bruno Belin sur cette proposition de loi.

Si le rapporteur soutient la mise en oeuvre de dispositifs devant permettre d'accompagner les entreprises dans la transition écologique, pour répondre aux enjeux du réchauffement climatique, la logique empruntée par la proposition de loi est celle de l'augmentation de la pression fiscale sur nos entreprises, qui est incompatible avec le succès de la transition et risquerait de fragiliser notre tissu économique dans une économie ouverte et mondialisée. Si elle ne tient pas compte des enjeux de compétitivité et d'emploi, la transition ne sera ni juste, ni réussie.

I. UNE PROPOSITION DE LOI QUI VISE PRINCIPALEMENT À AUGMENTER LA PRESSION FISCALE SUR LES ENTREPRISES, À REBOURS DES DÉFIS AUXQUELS NOTRE ÉCONOMIE EST CONFRONTÉE

A. L'ARTICLE 1ER PROPOSE UNE MAJORATION DU TAUX D'IMPÔT SUR LES SOCIÉTÉS À 30 % POUR UN PÉRIMÈTRE D'ENTREPRISES TRÈS LARGE ET MAL DÉFINI

Alors que la trajectoire de baisse du taux d'impôt sur les sociétés a d'abord été adoptée par la majorité socialiste à l'Assemblée nationale en 2016, puis poursuivie en 2017 par la nouvelle majorité présidentielle, l'article 1er de la présente proposition de loi introduit une majoration du taux d'impôt sur les sociétés à 30 % pour les entreprises qui contribueraient à des activités polluantes, qui ne respecteraient pas certaines obligations légales, notamment en matière d'emploi des personnes handicapées ou de parité femme-homme, ou dans lesquelles les écarts de rémunération entre le premier décile de salariés et le dirigeant sont supérieurs à trente.

Le périmètre retenu pour rehausser le taux d'imposition à 30 % est ainsi extrêmement large, et générateur d'insécurité juridique pour les entreprises, qui ne seront pas systématiquement à même d'évaluer si elles sont visées ou non par la majoration de taux. Ainsi, les entreprises dont « l'activité directe ou indirecte constitue ou contribue à une activité polluante », ne correspond pas à un périmètre clairement défini. La notion de contribution indirecte à une activité polluante pourrait laisser d'importantes marges d'interprétations, alors que même que le Conseil constitutionnel impose que la loi fasse l'objet de « dispositions suffisamment précises et des formules non équivoques », devant « prémunir les sujets de droit [...] contre le risque d'arbitraire, sans reporter sur des autorités administratives ou juridictionnelles le soin de fixer des règles dont la détermination n'a été confiée par la Constitution qu'à la loi. »1(*)

Ainsi, le taux d'imposition des bénéfices doit pouvoir être évalué facilement par les entreprises, ce que ne permettent pas les termes trop imprécis de l'article. Surtout, une lecture maximaliste de la notion de contribution indirecte à une activité polluante pourrait conduire à imposer un très grand nombre d'entreprises à 30 %.

Par ailleurs, le dispositif proposé pose la question des conditions juridiques de sa mise en oeuvre : reviendrait-il à l'administration fiscale de constater un manquement à une obligation légale2(*), n'ayant que peu à voir a priori avec la fiscalité ? Ou bien s'agirait-il d'une sanction complémentaire aux éventuelles condamnations judiciaires des entreprises ? Le texte de l'article ne permet pas de clarifier cette question.

B. L'ARTICLE 2 VISE À INTRODUIRE UNE TAXATION INDEXÉE SUR LA CROISSANCE DU RÉSULTAT DES ENTREPRISES

L'article 2 prévoit de mettre en oeuvre une contribution additionnelle à l'impôt sur les sociétés, calculée sur la croissance des bénéfices, dès lors que celle-ci est supérieure à 25 % par rapport à une période de référence figée, correspondant aux trois exercices précédant la promulgation de la présente loi.

La contribution ne vise pas les résultats exceptionnels mais uniquement la croissance du résultat : une entreprise qui, dans dix ans, aurait vu son résultat augmenter de 25 % serait redevable de la contribution proposée.

Le niveau d'imposition pourrait ainsi atteindre, en cumulant les deux premiers articles de la proposition de loi, 63 % des bénéfices marginaux.

Un tel niveau est proche de celui à partir duquel le juge constitutionnel considère qu'un impôt est confiscatoire, et à ce titre non conforme à la Constitution.

C. SANS PRODUIRE D'EFFET SUR LA TRANSITION ÉCOLOGIQUE NI ASSURER UNE JUSTE IMPOSITION, LES DISPOSITIONS DU PREMIER CHAPITRE DE LA PROPOSITION DE LOI PÉNALISERAIENT LES ENTREPRISES DANS UN CONTEXTE DE FORTE CONCURRENCE INTERNATIONALE

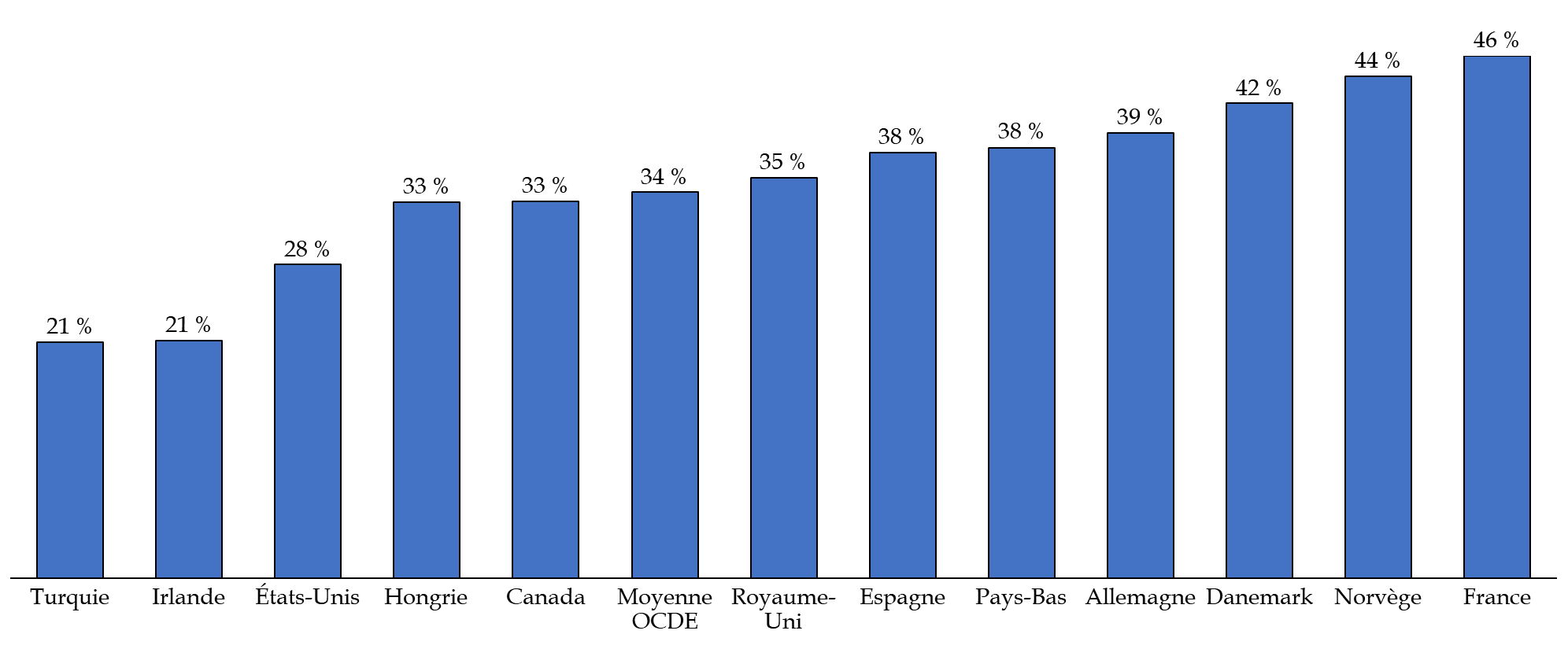

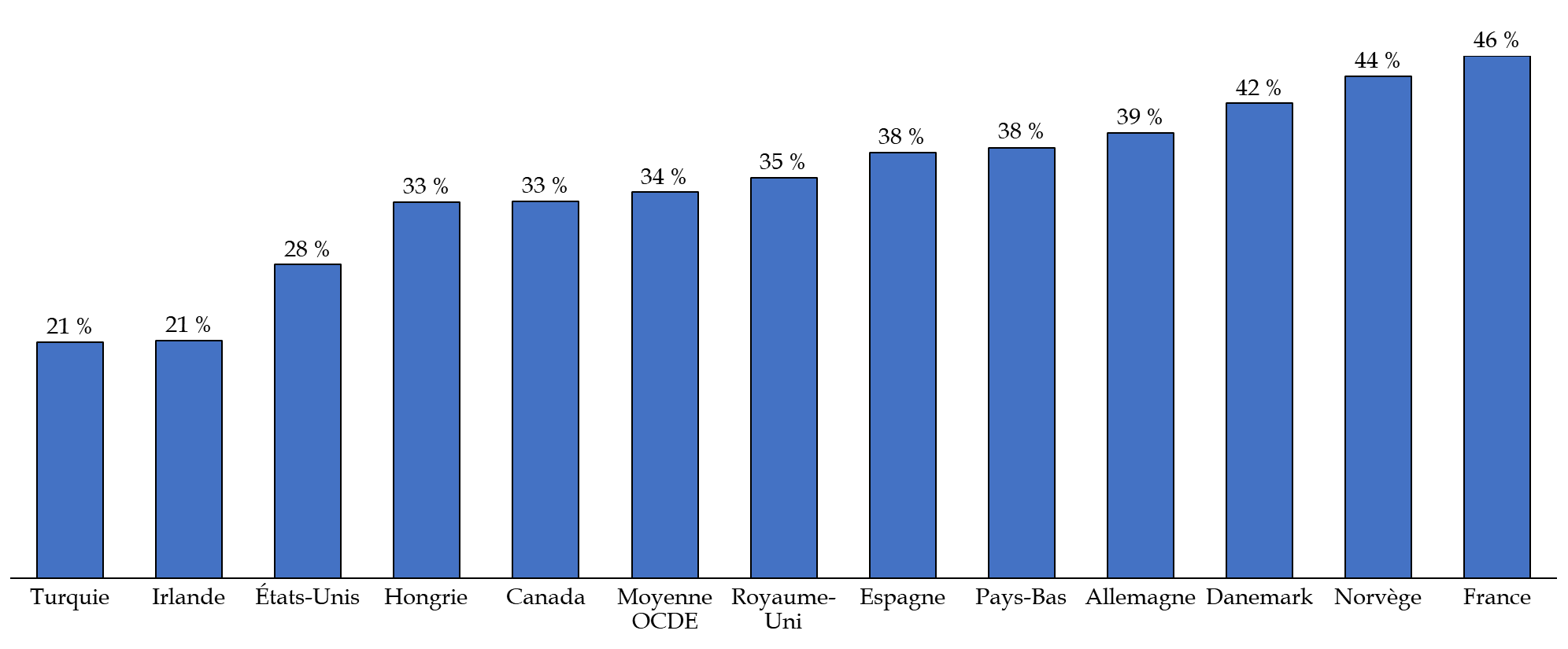

Les baisses d'impôts mises en oeuvre depuis 2017 n'ont pas remis en cause la première place de la France sur le podium des prélèvements obligatoires. Elle demeure, en effet, en tête des pays de l'organisation de la coopération et du développement économique (OCDE) en ce qui concerne la part des recettes fiscales dans le produit intérieur brut (PIB).

Part des prélèvements obligatoires dans le produit intérieur brut en 2022

(en % du PIB)

Source : commission des finances du Sénat

Les dispositifs proposés, en pénalisant la croissance des entreprises et en recourant à une logique d'écologie punitive, risquent de fragiliser notre économie.

Dans une économie ouverte et concurrentielle, le fait d'augmenter considérablement la pression fiscale sur les entreprises serait contre-productive et ces dernières seraient privées de moyens pour investir dans la transition écologique de leur appareil productif, à rebours de l'objectif de la proposition de loi. Des outils sectoriels ou encore le recours à une taxation comportementale visant à limiter les externalités négatives sur l'environnement sont bien plus à même d'accompagner la transition.

II. L'ÉVOLUTION DES DÉPENSES FISCALES EN FAVEUR DES ENTREPRISES, PROPOSÉE PAR LES ARTICLES DU CHAPITRE 2, CONDUIRAIT À UNE PERTE DE RECETTES POUR L'ÉTAT ET RÉDUIRAIT LA PORTÉE DE DISPOSITIFS À VOCATION SOCIALE ET ENVIRONNEMENTALE

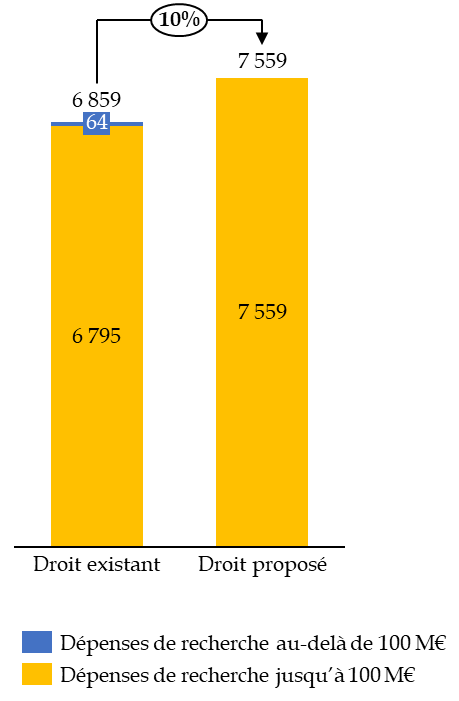

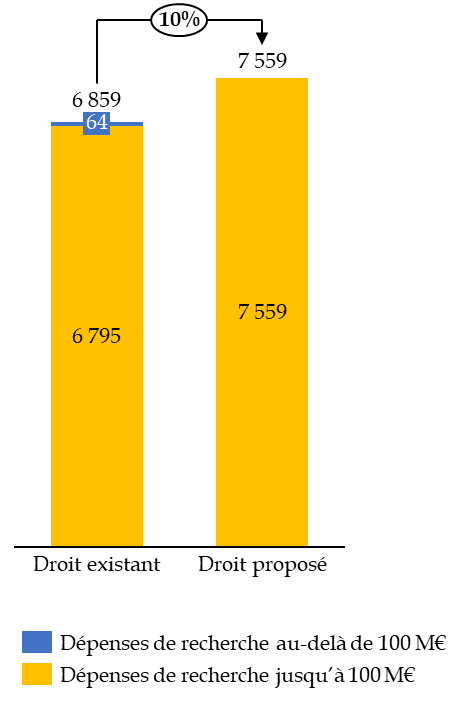

A. LA RÉFORME PROPOSÉE DU BARÈME DU CRÉDIT D'IMPÔT RECHERCHE (CIR) SE TRADUIRAIT PAR UN SURCOÛT ANNUEL DE 600 MILLIONS D'EUROS

Le crédit d'impôt recherche (CIR) est la principale dépense fiscale de l'État avec un coût estimé en 2024 à 7 651 millions d'euros pour plus de 15 500 entreprises bénéficiaires3(*). Le montant de la créance des entreprises est calculé en appliquant un taux de 30 % aux dépenses de recherche jusqu'à 100 millions d'euros, puis un taux de 5 % pour les dépenses au-delà de 100 millions d'euros.

L'article 3 de la proposition de loi prévoit l'application d'un nouveau barème avec un taux porté à 40 % pour les dépenses de recherche des petites et moyennes entreprises (PME) et le plafonnement des dépenses éligibles au CIR à 100 millions d'euros par an. Cette réforme se traduirait par un surcoût global de l'ordre de 600 millions d'euros par an.

Créances générées par le crédit d'impôt en faveur de la recherche (CIR recherche)

(en millions d'euros et en 2021)

Source : commission des finances, d'après les données du ministère chargé de la recherche et de l'innovation

Par ailleurs, les PME bénéficient déjà, depuis 2013, d'un dispositif de soutien spécifique, avec le crédit d'impôt innovation. Celui-ci bénéficie à 10 000 PME chaque année pour soutenir notamment la conception de prototypes.

La réforme du barème du CIR n'apparaît dès lors pas opportune, au regard de la situation des finances publiques et de l'existence d'un dispositif de soutien ciblé à l'innovation des PME.

Par ailleurs, la création d'un CIR « vert », c'est-à-dire d'un crédit d'impôt bénéficiant spécifiquement aux dépenses de recherche relatives à l'environnement, prévue par la proposition de loi ne paraît pas non plus opportune dès lors que les dépenses de recherche relative à l'environnement sont déjà couvertes par le CIR pour lequel tous les domaines de recherche sont éligibles.

B. LA RESTRICTION DES AIDES AUX POIDS LOURDS PEU POLLUANTS ET AUX ZONES FRANCHES URBAINES - TERRITOIRES ENTREPRENEURS (ZFU-TE) LIMITERAIT LA PORTÉE SOCIALE ET ENVIRONNEMENTALE DE CES DISPOSITIFS

En premier lieu, l'article 4 de la proposition de loi tend à restreindre les véhicules éligibles au suramortissement en faveur de l'acquisition de poids lourds moins polluants en excluant les poids lourds utilisant du gaz naturel véhicule (GNV). Cette dépense fiscale a pour objet d'inciter les entreprises à acquérir des poids lourds dont les émissions de gaz à effet de serre sont réduites par rapport aux carburants conventionnels4(*).

Une telle restriction constituerait un signal négatif alors que l'usage de carburants alternatifs est un levier puissant de décarbonation du secteur des transports, qui représente 33 % de l'ensemble des émissions de gaz à effet de serre en France.

En outre, elle ne serait pas cohérente avec la stratégie nationale bas-carbone révisée (SNBC-2) et réduirait la portée environnementale de ce dispositif alors que le gaz naturel présente un contenu carbone réduit par rapport au pétrole et au charbon.

En second lieu, l'article 5 propose la création d'une écoconditionnalité pour bénéficier du régime d'exonération des bénéfices des activités implantées en ZFU-TE. Or, l'entrée en vigueur d'une telle mesure présenterait un double risque :

- elle nuirait à la sécurité juridique des entreprises implantées dans ces territoires ;

- elle limiterait l'efficacité sociale de ce dispositif qui a pour principal objectif de stimuler la création d'activité économique dans les quartiers défavorisés.

Compte tenu de ces éléments, la proposition de loi n'a pas été adoptée par la commission.

En conséquence, en application du premier alinéa de l'article 42 de la Constitution, la discussion portera en séance publique sur le texte de la proposition de loi déposée sur le Bureau du Sénat.

EXAMEN DES ARTICLES

CHAPITRE IER

RÉFORME DE LA FISCALITÉ

GÉNÉRALE DES SOCIÉTÉS

ARTICLE

1

Majoration du taux d'impôt sur les sociétés pour

certaines entreprises

Le présent article prévoit d'augmenter le taux d'impôt sur les sociétés de 25 à 30 % pour les entreprises :

- dont l'activité directe ou indirecte constitue ou contribue à une activité polluante au sens de la taxe générale sur les activités polluantes ;

- qui ne respectent pas l'obligation de publication annuelle des écarts de représentation des hommes et des femmes parmi les cadres dirigeants et les membres des instances dirigeantes ;

- qui ne respectent pas l'obligation d'emploi de personnes handicapées à hauteur de 6 % de leur effectif total, dès lors qu'elles emploient plus de 20 salariés ;

- en cas d'actes de gestion contraires à l'intérêt de la société ;

- dans lesquelles sont constatés des écarts salariaux de plus de 30 fois la rémunération moyenne du décile de salariés disposant de la rémunération la plus faible.

L'article vise ainsi un périmètre très large et mal défini, notamment au regard de la notion de « contribution indirecte à une activité polluante ». De plus, il emprunte une logique d'écologie punitive, qui sanctionne les entreprises sans apporter aucune solution favorisant la transition écologique du tissu productif.

Enfin, l'augmentation d'impôt proposée s'inscrit à rebours de la baisse de l'impôt sur les sociétés, qui a pourtant fait l'objet d'un consensus politique très large depuis 2016, afin de soutenir la compétitivité des entreprises et l'emploi.

La commission n'a pas adopté cet article.

I. LE DROIT EXISTANT : UNE TRAJECTOIRE DE BAISSE DE L'IMPÔT SUR LES SOCIÉTÉS ENGAGÉE EN 2016, QUI A ATTEINT L'OBJECTIF DE 25 % EN 2022

A. LA TRAJECTOIRE DE BAISSE DU TAUX D'IMPÔT SUR LES SOCIÉTÉS : UNE RÉFORME QUI A FAIT L'OBJET DE NOMBREUX AJUSTEMENTS

L'impôt sur les sociétés est assis sur les bénéfices réalisés par les entreprises, desquels est retranché l'ensemble des charges exposées dans l'intérêt de l'exploitation.

À cette assiette est appliqué un taux normal, fixé, pour les exercices ouverts à compter du 1er janvier 2022, à 25 %. Ce taux a fait l'objet d'une trajectoire de baisse, définie d'abord en 2016 dans le cadre de la loi de finances initiale pour 2017, puis révisée à trois reprises : par loi de finances initiale pour 2018, par la loi portant création d''une taxe sur les services numériques et modification de la trajectoire de baisse de l''impôt sur les sociétés du 24 juillet 2019, et enfin par la loi de finances initiale pour 2020.

La trajectoire décidée en loi de finances pour 2017, sous le quinquennat du Président François Hollande, visait à faire baisser, à horizon 2020, le taux normal d'impôt sur les sociétés à 28 %. La révision intervenue l'année suivante a conduit à fixer un nouvel objectif de 25 % en 2022, conformément aux engagements du nouveau Président de la République, Emmanuel Macron. Cette dernière cible a été atteinte, malgré deux ultimes révisions.

Synthèse des évolutions

apportées aux trajectoires de baisse du taux normal

de l'impôt

sur les sociétés

|

Exercice |

LFI 20175(*) |

LFI 20186(*) |

Loi du 24 juillet 20197(*) |

LFI 20208(*) |

|

2017 |

- 28 % pour les premiers 75 000 euros de bénéfice des PME - 33,1/3 % dans les autres cas |

- |

- |

|

|

2018 |

- 28 % pour la tranche de bénéfice jusqu'à 500 000 euros de toutes les entreprises - 33,1/3 % au-delà |

[Maintien des dispositions de la LFI 2017] |

- |

|

|

2019 |

- Pour les entreprises dont le CA est compris jusqu'à 1 milliard d'euros : 28 % sur l'ensemble du bénéfice - Pour les entreprises dont le CA est supérieur à 1 milliard d'euros, 28 % pour la tranche de bénéfice jusqu'à 500 000 euros, 33,1/3 % au-delà |

- 28 % pour la tranche de bénéfice jusqu'à 500 000 euros - 31 % au-delà |

- Pour la tranche de bénéfice jusqu'à 500 000 euros, 28 % pour l'ensemble des entreprises - Au-delà de cette tranche : (i) 31 % pour les entreprises dont le CA est inférieur à 250 millions d'euros (ii) 33,1/3 % pour les entreprises dont le CA est d'au moins 250 millions d'euros |

|

|

2020 |

28 % |

28 % |

- Pour les entreprises dont le CA est inférieur à 250 millions d'euros : 28 % - Au-delà de ce niveau de CA : 31 % |

|

|

2021 |

26,5 % |

- Pour les entreprises dont le CA est inférieur à 250 millions d'euros : 26,5 % - Au-delà de ce niveau de CA : 27,5 % |

||

|

2022 |

25 % |

25 % |

||

Source : commission des finances du Sénat

B. DANS UN CONTEXTE DE PRÉLÈVEMENTS OBLIGATOIRES ÉLEVÉS, LA BAISSE DU TAUX NORMAL D'IMPÔT SUR LES SOCIÉTÉS A CONTRIBUÉ À DIMINUER LA PRESSION FISCALE SUR LES ENTREPRISES

D'après François Ecalle dans une note pour l'institut Montaigne9(*), la diminution du taux d'impôt sur les sociétés aurait eu un coût pour les finances publiques de 11 milliards d'euros.

Il convient néanmoins de relever que les recettes d'impôt sur les sociétés ont été dynamiques sur cette période, du fait de la croissance du résultat imposable des entreprises. Le Gouvernement impute cette évolution précisément à la baisse de taux. Ainsi, alors que celui-ci était ministre des comptes publics, Gabriel Attal avait défendu en séance publique au Sénat que « le cas de l'impôt sur les sociétés est édifiant. Son taux est passé de 33 % à 25 %. Or les recettes issues de cet impôt sont plus importantes depuis la baisse de son taux qu'à l'époque où ce dernier s'élevait à 33 %. Taxer moins un gâteau qui grossit - parce que vous le taxez moins - rapporte davantage que surtaxer un gâteau qui rétrécit parce que vous le taxez trop. »10(*)

Alors que la rhétorique gouvernementale considère comme acquis le lien de causalité direct entre la hausse des recettes d'impôt sur les sociétés et la baisse de son taux, il semble néanmoins peu plausible que la hausse significative des recettes résulte uniquement de la baisse du taux. L'augmentation du résultat imposable des entreprises peut en effet s'observer dans plusieurs autres États, sans qu'elle ne soit liée à des modifications de taux. Il s'agit davantage d'une base fiscale dynamique, constatée au-delà des seules frontières hexagonales.

Par ailleurs, alors que le Gouvernement ne cesse de rappeler les baisses d'impôts auxquelles il a procédé, il convient de rappeler :

- d'abord, que les baisses d'impôts mises en oeuvre depuis 2017 n'ont pas remis en cause la première place française sur le podium des prélèvements obligatoires dans les pays de l'organisation de la coopération et du développement économique (OCDE). Les impôts demeurent, pour nos concitoyens et nos entreprises, les plus élevés parmi les pays développés (part des recettes fiscales sur le produit intérieur brut) ;

- ensuite, que faute de stratégie cohérente en matière de dépenses publiques, le bilan depuis 2017 est celui d'un creusement du déficit public, tant par l'augmentation des dépenses que par les baisses de fiscalité financées uniquement par la dette.

Part des prélèvements obligatoires dans le produit intérieur brut en 2022

(en % du PIB)

Source : commission des finances du Sénat

II. LE DISPOSITIF PROPOSÉ : UNE MAJORATION À 30 % DU TAUX D'IMPÔT SUR LES SOCIÉTÉS POUR CERTAINES ENTREPRISES

Le présent article vise à compléter l'article 219 du code général des impôts, afin d'augmenter le taux d'impôt sur les sociétés de 25 à 30 % pour les entreprises :

- dont l'activité directe ou indirecte constitue ou contribue à une activité polluante au sens de la taxe générale sur les activités polluantes (TGAP) ;

- qui ne respectent pas l'obligation de publication annuelle des écarts de représentation des hommes et des femmes parmi les cadres dirigeants et les membres des instances dirigeantes ;

- qui ne respectent pas l'obligation d'emploi de personnes handicapées à hauteur de 6 % de leur effectif total, dès lors qu'elles emploient plus de 20 salariés ;

- en cas d'actes de gestion contraires à l'intérêt de la société ;

- dans lesquelles sont constatés des écarts salariaux de plus de 30 fois la rémunération moyenne du décile de salariés disposant de la rémunération la plus faible.

III. LA POSITION DE LA COMMISSION DES FINANCES : UN DISPOSITIF AUX CONTOURS MAL DÉFINIS ET QUI AUGMENTE LA PRESSION FISCALE SANS RÉELLEMENT FAVORISER LA TRANSITION ÉCOLOGIQUE

A. UN PÉRIMÈTRE TRÈS LARGE ET AUX CONTOURS MAL DÉFINIS

Alors que le présent article ne remet pas en cause le taux normal d'impôt sur les sociétés à 25 %, le périmètre retenu pour rehausser le taux d'imposition à 30 % n'en apparaît pas moins extrêmement large, et générateur d'insécurité juridique pour les entreprises, qui ne seront pas systématiquement à même d'évaluer si elles sont visées ou non par la majoration de taux.

Ainsi, les entreprises dont « l'activité directe ou indirecte constitue ou contribue à une activité polluante » ne correspond pas à un périmètre clairement défini.

La notion de contribution indirecte à une activité polluante pourrait laisser d'importantes marges d'interprétations, alors que même que, d'après la jurisprudence du Conseil constitutionnel, la loi doit faire l'objet de « dispositions suffisamment précises et des formules non équivoques », devant « prémunir les sujets de droit [...] contre le risque d'arbitraire, sans reporter sur des autorités administratives ou juridictionnelles le soin de fixer des règles dont la détermination n'a été confiée par la Constitution qu'à la loi. »11(*)

Ainsi, le taux d'imposition des bénéfices doit pouvoir être évalué facilement par les entreprises de sorte que l'imprécision des termes retenus par l'article n'est pas satisfaisante.

Surtout, une lecture maximaliste de la notion de « contribution indirecte » à une activité polluante pourrait conduire à imposer un très grand nombre d'entreprises à 30 %.

Par ailleurs, plusieurs autres critères retenus par le présent article relèvent de manquements des entreprises à leurs obligations légales. Comme l'indique la direction générale du Trésor dans ses réponses au questionnaire du rapporteur, « l'impôt sur les sociétés a vocation à taxer les bénéfices des sociétés et non à discriminer les types de comportements selon leurs effets. Le non-respect de certaines règles a vocation à être sanctionné par des amendes ou pénalités, ou encore par des types de taxation spécifiques qui peuvent également désinciter des comportements générateurs d'externalités négatives. »

De plus, un tel dispositif pose la question des conditions juridiques de sa mise en oeuvre : reviendrait-il à l'administration fiscale de constater un manquement à une obligation légale12(*), n'ayant que peu à voir a priori avec la fiscalité ? Ou bien s'agirait-il d'une sanction complémentaire aux éventuelles condamnations judiciaires des entreprises ? Le texte de l'article ne permet pas de clarifier cette question.

Enfin, le critère d'écart salarial de trente fois la rémunération moyenne du décile de salariés disposant de la rémunération la plus faible, conduirait aussi à inclure un grand nombre de très grandes entreprises dans la majoration de taux.

Ainsi, alors que la rémunération moyenne des présidents directeurs généraux du CAC40 se situerait à 7,5 millions d'euros en 202313(*), il faudrait que ces entreprises versent au premier décile de salariés une rémunération moyenne de 250 000 euros. La seule option serait dès lors de baisser les plus hautes rémunérations, conduisant à une division par plus de 10 de celles-ci. À défaut, les entreprises en question seraient imposées à 30 %.

B. UNE AUGMENTATION DE LA FISCALITÉ DES ENTREPRISES QUI N'EST AUCUNEMENT SOUHAITABLE

L'augmentation de fiscalité proposée par le présent s'inscrit à rebours de la position de la commission des finances depuis plusieurs exercices. Alors que la fiscalité sur les entreprises constitue un frein important à la compétitivité et à l'emploi, il est nécessaire de maîtriser la pression fiscale sur ces dernières.

Par ailleurs, le choix des auteurs de la proposition de loi de retenir, au lieu de dispositifs de soutien à la transition, une logique d'écologie punitive dans laquelle les entreprises seraient contraintes de payer des impôts bien plus élevés, n'est aucunement souhaitable.

Dans une économie ouverte et concurrentielle, le recours à une logique de sanction et d'augmentation des prélèvements obligatoires ne peut avoir que des effets négatifs sur l'économie, sans permettre la transition écologique qui semble pourtant être l'objectif des auteurs de la proposition de loi.

Des outils sectoriels ou encore le recours à une taxation comportementale visant à limiter les externalités négatives sur l'environnement seraient bien plus à même d'accompagner la transition sans pénaliser l'économie.

Décision de la commission : la commission des finances n'a pas adopté cet article.

ARTICLE

2

Contribution additionnelle sur la croissance du résultat des

entreprises

Le présent article prévoit de mettre en oeuvre une contribution additionnelle à l'impôt sur les sociétés, calculée sur la croissance des bénéfices, dès lors que celle-ci est supérieure à 25 % par rapport à une période de référence correspondant aux trois exercices précédant l'année de la promulgation de la présente loi.

La contribution proposée ne vise donc pas les résultats exceptionnels mais uniquement la croissance du résultat : une entreprise qui, dans dix ans, aurait vu son résultat augmenter de 25 % au regard de la période de référence figée aux trois exercices précédant l'année de promulgation de la proposition de loi, serait redevable de la contribution.

Ainsi, il s'agit d'une taxe sur la croissance et sur les réussites des entreprises, plutôt qu'une contribution sur des bénéfices exceptionnels.

La commission n'a pas adopté cet article.

I. LE DROIT EXISTANT : DEPUIS LA CRISE SANITAIRE, DES DÉBATS RÉCURRENTS SUR LA MISE EN PLACE D'UNE CONTRIBUTION SUR LES BÉNÉFICES EXCEPTIONNELS

A. LES DÉBATS ENGAGÉS AU MOMENT DE LA CRISE SANITAIRE POUR LA MISE EN PLACE D'UNE CONTRIBUTION SUR LES BÉNÉFICES EXCEPTIONNELS ONT ABOUTI À DEUX TAXES SECTORIELLES

1. L'émergence de débats sur la taxation des « superprofits » dès l'automne 2020

À l'automne 2020, soit quelques mois après le début de la crise sanitaire, la mise en place d'une contribution exceptionnelle, afin d'appréhender les revenus de certaines entreprises, qualifiés de « superprofits », a fait l'objet de débats au sein des deux assemblées.

Ainsi, au Sénat comme à l'Assemblée nationale, plusieurs amendements ont été déposés, visant à appréhender l'augmentation des revenus de certaines entreprises. Le ministre de l'Économie M. Bruno Le Maire, s'est néanmoins toujours opposé à la mise en place d'un tel dispositif, indiquant ne pas savoir ce qu'était un « superprofit ».

Si aucun dispositif visant les « superprofits » n'a été mis en oeuvre depuis lors, deux taxes visant le secteur de l'énergie ont néanmoins été mises en place, avec un succès limité.

2. La mise en place d'une contribution sur les rentes infra-marginales sur la production d'électricité et la contribution temporaire de solidarité sur les secteurs des combustibles fossiles

Le règlement (UE) 2022/1854 du Conseil du 6 octobre 2022 sur une intervention d'urgence pour faire face aux prix élevés de l'énergie a prévu la mise en oeuvre de deux taxes visant respectivement les rentes des producteurs d'électricité et les profits exceptionnels du secteur des combustibles fossiles.

Ainsi, la contribution sur les rentes infra-marginales (CRIM), a été instaurée par l'article 54 de la loi de finances initiale pour 2023. Cette contribution devait initialement permettre de capter une partie des recettes exceptionnelles engrangées par les producteurs du seul fait de l'augmentation considérable et sans équivalent historique des prix de gros de l'électricité sur le marché européen de l'énergie.

La contribution représentait 90 % de la part des revenus des exploitants de moyens de production excédant un niveau forfaitaire, fixé par technologie, appliqués aux volumes de production. Elle s'est appliquée jusqu'à fin 2023 et devait initialement rapporter jusqu'à 12 milliards d'euros d'après les prévisions du Gouvernement lors de l'examen du projet de loi de finances pour 2023. D'après les chiffres annoncés par le ministre des comptes publics, Thomas Cazenave, elle n'a conduit qu'à 600 millions d'euros de recettes en 202314(*), du fait notamment de la baisse des prix de l'électricité et de la capacité de reports des marges taxables donnée aux producteurs d'énergie15(*). Elle a été prorogée en 2024, avec un taux de 50 %, mais son rendement devrait encore être très limité sur cette période, au regard de la baisse du coût de l'électricité.

Par ailleurs, une contribution temporaire de solidarité sur les secteurs de l'extraction, de l'exploitation minière, du raffinage du pétrole ou de la fabrication de produits de cokerie, a été introduite par l'article 40 de la loi de finances initiale pour 2023. L'article a transposé fidèlement la contribution prévue au niveau européen, que la France était tenue de mettre en place avant le 31 décembre 2022, jusqu'au 31 décembre 2023.

Cette contribution n'a concerné que marginalement la France, à travers la seule activité de raffinage. Elle a rapporté 69 millions d'euros, soit un revenu également bien inférieur aux 200 millions d'euros prévus initialement.

B. DES INTERROGATIONS Y COMPRIS AU SEIN DE LA MAJORITÉ PRÉSIDENTIELLE SUR LA TAXATION DES RENTES

Plus récemment, certains membres de la majorité présidentielle ont pu évoquer une réflexion sur la mise en place d'une taxation des rentes.

Ainsi, en mars dernier, la présidente de l'Assemblée nationale a indiqué, lors d'une interview sur France Bleu : « nous ne souhaitons pas que les impôts des français augmentent. Nous sommes un des pays qui a le plus fort taux de prélèvements obligatoires. Cela étant dit, moi je suis partisane de regarder lorsqu'il y a des superdividendes, des superprofits, des rachats d'actions massifs par les entreprises, à une réflexion pour savoir s'il n'y a pas là, de façon exceptionnelle, une capacité que nous pourrions avoir à augmenter les recettes de l'État lorsque les profits, finalement, sont des profits qui résultent de cette situation exceptionnelle. Dépenses exceptionnelles, recettes exceptionnelles. Ça me paraît en tout cas être quelque chose qu'il faut poser dans le débat et que nous en discutions collectivement. »16(*)

Le Premier ministre lui-même, interrogé sur le sujet, a indiqué ne pas avoir de « dogme sur le sujet ». Parallèlement, le ministre de l'économie défend toutefois la stabilité fiscale et refuse d'introduire de nouvelles taxes.

II. LE DISPOSITIF PROPOSÉ : L'INTRODUCTION D'UNE CONTRIBUTION EXCEPTIONNELLE SUR LA CROISSANCE DU RÉSULTAT DES ENTREPRISES

Le I du présent article vise à insérer une nouvelle section intitulée « contribution additionnelle à l'impôt sur les sociétés sur les bénéfices exceptionnels des grandes entreprises » au chapitre II du titre Ier de la première partie du livre Ier du code général des impôts.

Cette contribution additionnelle ne serait due que par les entreprises dont le chiffre d'affaires serait supérieur à 750 millions d'euros, dès lors que leur bénéfice imposable est supérieur ou égal à 1,25 fois la moyenne du résultat imposable lors des trois exercices précédant la promulgation de la présente loi.

Le taux de la contribution serait dépendant du niveau de bénéfice, par rapport à la période de référence, à savoir :

- 20 % pour la fraction supérieure ou égale à 1,25 fois et inférieure à 1,5 fois le résultat imposable moyen de la période de référence ;

- 25 % pour la fraction supérieure ou égale à 1,5 fois et inférieure à 1,75 fois le résultat imposable moyen de la période de référence ;

- 33 % pour la fraction supérieure ou égale à 1,75 fois le résultat imposable moyen de la période de référence.

Le texte dispose par ailleurs que les réductions et crédits d'impôts ne sont pas imputables à la contribution, que les évolutions liées à la cession ou l'acquisition d'actifs sont exonérées, et que la contribution est établie, contrôlée et recouvrée dans les mêmes conditions que l'impôt sur les sociétés.

Le II prévoit que le dispositif s'applique dès l'exercice fiscal de l'année de la publication de la présente loi.

Enfin, le III prévoit que le Gouvernement remet au Parlement un rapport d'évaluation de la présent loi - et non pas uniquement de l'article.

III. LA POSITION DE LA COMMISSION DES FINANCES : UN DISPOSITIF MAL CALIBRÉ, QUI REVIENT À TAXER LA CROISSANCE ET LA RÉUSSITE DES ENTREPRISES

A. UN DISPOSITIF QUI ATTEINT INDIFFÉREMMENT TOUTES LES ENTREPRISES EN CROISSANCE

Le dispositif proposé au présent article est mal calibré : il conduit à imposer l'ensemble des entreprises de plus de 750 millions d'euros de chiffre d'affaires dont les bénéfices progressent de plus de 25 %.

Ainsi, le choix d'une période de référence figée aux trois exercices précédant l'entrée en vigueur de la loi conduit à ce qu'une entreprise dont les bénéfices auraient augmenté de 25 %, y compris d'ici plusieurs dizaines d'années, soient imposables à la contribution additionnelle.

Aussi, des entreprises qui auraient enregistré des résultats exceptionnels au cours des trois derniers exercices, souvent visés par les amendements « superprofits », entreraient plus difficilement dans le dispositif proposé. En effet, les profits tirés pendant la période de référence étant élevés, l'augmentation de 25 % sera plus difficile à atteindre. À l'inverse, les entreprises qui ont rencontré des difficultés en sortie de crise seraient quant à elles beaucoup plus facilement imposables, du fait de la reprise de leurs bénéfices.

Le niveau de taxation proposé est en tout état de cause très élevé, l'article conduisant à une augmentation sensible de l'imposition des bénéfices.

Ainsi, pour exemple, une entreprise qui aurait réalisé, en moyenne 2021-2023, un bénéfice d'un million d'euros, et qui aurait triplé son résultat en 2030, serait redevable de près de 775 000 euros de contribution exceptionnelle, soit 1 275 000 euros d'impôts sur les bénéfices.

Exemple d'une entreprise qui aurait triplé son bénéfice imposable

(en euros, et en pourcentage du bénéfice imposable)

|

Tranche à 25 % |

Tranche à 25 % + 20 % |

Tranche à 25 % + 25 % |

Tranche à 25 % + 33 % |

|

|

2021 - 2023 |

1 000 000 euros |

|||

|

2030 |

1 250 000 euros |

250 000 |

250 000 |

1 250 000 euros |

|

Imposition par tranche |

312 500 euros |

112 500 |

125 000 |

725 000 |

|

Imposition finale |

1 275 000 euros, soit un taux d'imposition final de 42,5 % |

|||

|

Imposition actuelle |

2 000 000 * 25 % = 500 000 euros. |

|||

Source : commission des finances du Sénat

B. UN TAUX MARGINAL D'IMPOSITION QUI RISQUERAIT DE DEVENIR CONFISCATOIRE

Sans tenir compte des modifications apportées par l'article premier, la contribution pourrait porter à 58 % le taux marginal d'imposition des bénéfices des entreprises.

En revanche, cumulé aux dispositions de l'article premier, le taux marginal d'imposition des entreprises dont le bénéfice aurait augmenté de plus de 75 % pourrait atteindre 63 %. Or, ce niveau est proche du seuil dégagé par l'analyse des décisions du Conseil constitutionnel, qui situerait autour de deux tiers le niveau à partir duquel un impôt est confiscatoire.

Évaluation du niveau à partir duquel

un impôt doit être considéré comme

confiscatoire

La Conseil constitutionnel a considéré comme confiscatoire :

- un taux d'imposition marginal maximal de 75,04 % pour les retraites dites « chapeau » excédant 288 000 euros annuels perçues en 2012 et de 75,34 % pour celles perçues à compter de 2013 ;

- un taux d'imposition forfaitaire de 90,5 % sur les revenus des bons anonymes ;

- un taux d'imposition marginaux maximaux de 72 % ou 77 % pour les gains et avantages procurés par la levée de stock-options ou l'attribution gratuite d'actions ;

- ou encore un taux d'imposition marginal maximal de 82 % pour les plus-values immobilières.

Par un avis du 21 mars 2013, le Conseil d'État a synthétisé cette jurisprudence en relevant « qu'il résulte de la décision n° 2012-662 DC du 29 décembre 2012 qu'un taux marginal maximal d'imposition des deux tiers, quelle que soit la source des revenus, doit être regardé comme le seuil au-delà duquel une mesure fiscale risque d'être censurée par le juge constitutionnel comme étant confiscatoire ou comme faisant peser une charge excessive sur une catégorie de contribuables en méconnaissance du principe d'égalité ».

Source : Chronique de droit fiscal, Stéphane Austry, avocat associé CMS Francis Lefebvre avocats, professeur associé à l'Université Paris II Panthéon Assas17(*)

De plus, il convient de relever que les bénéfices, lorsqu'ils sont distribués sous forme de dividendes, font également l'objet d'une taxation lors de la distribution. Ainsi, on peut considérer que le bénéfice distribué ferait l'objet, si l'on additionne la taxation sur les bénéfices et le prélèvement forfaitaire unique, d'une taxation de 74,1 %, soit un niveau risquant encore plus clairement d'être caractérisé comme confiscatoire par le Conseil constitutionnel.

Décision de la commission : la commission des finances n'a pas adopté cet article.

CHAPITRE

II

RATIONALISATION DES DÉPENSES FISCALES RELATIVES À

L'IMPÔT SUR LES SOCIÉTÉS

ARTICLE

3

Modification du barème du crédit d'impôt recherche

(CIR)

et création d'un crédit d'impôt recherche

« vert »

Le présent article prévoit d'une part la réforme du barème du crédit d'impôt recherche (CIR) et d'autre part la création d'un crédit d'impôt recherche « vert ».

Le nouveau barème du crédit d'impôt recherche proposé prévoit à la fois de plafonner à 100 millions d'euros les dépenses éligibles au crédit d'impôt recherche et de porter de 30 % à 40 % le taux applicable aux dépenses de recherche des petites et moyennes entreprises (PME).

Le nouveau crédit d'impôt recherche « vert » dont la création est proposée serait applicable aux dépenses de recherche relatives à l'environnement.

Le rapporteur relève que l'effet global du nouveau barème proposé serait de rehausser le coût annuel du crédit impôt recherche d'environ 600 millions d'euros, le plafonnement des dépenses éligibles ne compensant pas la hausse du taux pour les PME.

Il relève également que les dépenses de recherche relatives à l'environnement sont déjà éligibles au crédit d'impôt recherche, qui identifie les dépenses éligibles selon leur nature indépendamment du domaine de recherche concerné.

Au regard de la nécessité de ne pas dégrader les finances publiques et du fait que les dépenses environnementales sont déjà couvertes par le droit actuel, le rapporteur estime que la réforme proposée du CIR n'est pas opportune.

La commission n'a pas adopté cet article.

I. LE DROIT EXISTANT : LE CRÉDIT D'IMPÔT RECHERCHE (CIR) FINANCE LES DÉPENSES DE RECHERCHE DES ENTREPRISES À HAUTEUR DE 30 % AVEC UN TAUX RÉDUIT DE 5 % AU-DELÀ DE 100 MILLIONS D'EUROS

A. LE CRÉDIT D'IMPÔT RECHERCHE EST CALCULÉ EN APPLIQUANT UN TAUX DE DROIT COMMUN DE 30 %, RÉDUIT À 5 % POUR LES DÉPENSES DE RECHERCHE AU-DELÀ DE 100 MILLIONS D'EUROS

Le crédit d'impôt recherche (CIR), créé en 1983 et dont le régime est fixé par l'article 244 quater B du code général des impôts (CGI), est un crédit d'impôt qui bénéficie aux entreprises industrielles, commerciale, ou agricoles, qu'elles soient soumises à l'impôt sur les sociétés ou à l'impôt sur le revenu, et qui exposent des dépenses de recherche.

Il s'agit pour l'année 2024 de la dépense fiscale la plus coûteuse du budget général avec une estimation de 7 651 millions d'euros de réduction des recettes fiscales, au bénéfice de 15 700 entreprises.

Par principe, le montant du crédit d'impôt est calculé par l'application d'un taux de 30 % aux dépenses de recherche au cours de l'année jusqu'à 100 millions d'euros, puis l'application d'un taux de 5 % pour la fraction des dépenses de recherche dépassant 100 millions d'euros.

Par exception, les dépenses de recherche exposées dans des exploitations situées dans un département d'outre-mer18(*) bénéficient d'un taux bonifié de 50 % jusqu'à 100 millions d'euros de dépenses puis 5 % pour la fraction des dépenses de recherche dépassant 100 millions d'euros.

B. LES OPÉRATIONS ÉLIGIBLES AU CRÉDIT D'IMPÔT RECHERCHE SONT DÉTERMINÉES SELON DES CRITÈRES TECHNIQUES COMMUNS À TOUS LES SECTEURS DE RECHERCHE

Le périmètre du crédit d'impôt recherche (CIR) est fixé dans le code général des impôts par la liste des dépenses de recherche ouvrant droit au crédit d'impôt. Cette liste est constituée par une série de catégories de dépenses éligibles (par exemple les dépenses de personnel ou les dépenses de prise et de maintenance de brevets) qui doivent être associées à des « opérations de recherche scientifique ou technique ».

Par conséquent, le périmètre d'application du crédit d'impôt recherche est déterminé par l'identification des « opérations de recherche scientifique ou technique » qui relèvent de trois catégories : la recherche fondamentale, la recherche appliquée et le développement expérimental19(*).

La qualification par l'administration fiscale des opérations constituant des opérations de recherche scientifique ou technique repose sur cinq critères fixés par un référentiel international adopté à l'échelle de l'Organisation de coopération et de développement économiques (OCDE), le Manuel de Frascati20(*) :

- comporter un élément de nouveauté ;

- comporter un élément de créativité ;

- comporter un élément d'incertitude ;

- être systématique ;

- être transférable ou reproductible21(*).

Le législateur a ainsi fait le choix de fixer un périmètre d'application du crédit d'impôt recherche tenant uniquement compte de la nature des opérations de recherche, identifiées selon des critères transversaux et indépendamment du domaine de recherche concerné.

II. LE DISPOSITIF PROPOSÉ : UNE RÉFORME DU BARÈME DU CRÉDIT D'IMPÔT RECHERCHE ET LA CRÉATION D'UN CRÉDIT D'IMPÔT RECHERCHE « VERT »

A. LA CRÉATION D'UN TAUX BONIFIÉ DE 40 % POUR LES PME ET LE PLAFONNEMENT DU CIR À 100 MILLIONS D'EUROS DE DÉPENSES ÉLIGIBLES

Le deuxième alinéa de l'article 3 a pour objet de fixer à 40 % le taux de calcul du crédit d'impôt recherche pour les petites et moyennes entreprises et de plafonner les dépenses éligibles au crédit d'impôt recherche.

Les entreprises entrant dans le champ d'application bonifié seraient celles qui répondent aux deux critères suivants22(*) :

- occuper moins de 250 personnes ;

- avoir un chiffre d'affaires annuel n'excédant pas 50 millions d'euros ou un total de bilan n'excédant pas 43 millions d'euros.

Simultanément, cet alinéa supprime le taux de 5 % pour les dépenses de recherche excédant 100 millions d'euros pour toutes les entreprises et fixe par suite un plafond de 100 millions d'euros pour les dépenses éligibles au crédit d'impôt recherche.

Il est à relever que les deux premiers alinéas modifient le taux du crédit d'impôt recherche sans modifier le périmètre des dépenses éligibles qui resterait inchangé.

B. L'ARTICLE PRÉVOIT LA CRÉATION D'UN CRÉDIT D'IMPÔT RECHERCHE « VERT » POUR LES DÉPENSES DE RECHERCHE RELATIVES À L'ENVIRONNEMENT

Les deux derniers alinéas de l'article 3 ont pour objet d'élargir le champ des dépenses éligibles au crédit d'impôt recherche et de créer un crédit d'impôt recherche « vert ».

En pratique, l'article prévoit de compléter la liste des dépenses éligibles au crédit d'impôt recherche en ajoutant une nouvelle catégorie correspondant aux « dépenses de recherche relatives à l'environnement ».

L'article prévoit l'application à ces dépenses d'un taux de droit commun de 30 % avec un taux bonifié de 40 % pour les petites et moyennes entreprises et un plafond de 100 millions d'euros de dépenses de recherche éligibles pour le calcul du crédit d'impôt, c'est-à-dire l'application du même barème que celui par ailleurs proposé par l'article pour l'ensemble des dépenses du crédit d'impôt recherche.

III. LA POSITION DE LA COMMISSION DES FINANCES : UNE RÉFORME COÛTEUSE ET INUTILE COMPTE TENU DES DISPOSITIONS DÉJÀ EXISTANTES

A. LA RÉFORME PROPOSÉE DU BARÈME DU CIR SE TRADUIRAIT PAR UNE AGGRAVATION INOPPORTUNE DE LA DÉPENSE FISCALE ASSOCIÉE

En premier lieu, la réforme proposée du barème du CIR se traduirait par une hausse du coût de la dépense fiscale d'environ 630 millions d'euros par an.

En effet, le plafonnement proposé à 100 millions d'euros des dépenses éligibles au crédit d'impôt recherche aurait un effet limité dès lors qu'un nombre réduit d'entreprises déclarent des dépenses de recherche d'un montant supérieur à 100 millions d'euros. Pour l'exercice 2021, seulement 17 entreprises ont déclarés des dépenses de recherche supérieures à 100 millions d'euros et le gain associé à la suppression du taux de 5 % pour les dépenses au-delà de 100 millions d'euros serait de seulement 64 millions d'euros.

En revanche, les dépenses de recherche des PME représentent 7 052 millions d'euros. La bonification du taux qui passerait de 30 % à 40 % se traduirait par un surcoût annuel de 700 millions d'euros pour le crédit d'impôt recherche.

En combinant les gains associés au plafonnement des dépenses et les coûts associés au taux bonifié pour les PME, le coût global de la réforme proposée du barème du CIR serait de 636 millions d'euros.

Le niveau de dégradation actuelle des finances publiques impose de ne pas augmenter le niveau des dépenses fiscales et le rapporteur estime qu'une aggravation de plus de 600 millions d'euros par an de la première dépense fiscale du budget de l'État n'est pas opportune.

Créances générées par le crédit d'impôt en faveur de la recherche (CIR recherche)

(en millions d'euros et en 2021)

Source : commission des finances, d'après

les données

du ministère chargé de la recherche et de

l'innovation

En second lieu, les PME disposent déjà d'un dispositif spécifique, le crédit d'impôt innovation créé en 2013, qui leur permet d'inclure dans le calcul du crédit d'impôt les dépenses rattachées à des opérations de conception de prototypes avec un taux de 20 % et dans la limite de 400 000 euros par an.

En 2023, le CII a bénéficié à 10 000 petites et moyennes entreprises pour une dépense fiscale estimée à 320 millions d'euros.

Le rapporteur estime par conséquent que la réforme du barème du crédit d'impôt recherche n'est pas opportune au regard de son coût et de l'existence de dispositif alternatif pour soutenir les dépenses d'innovation des PME.

B. LES DÉPENSES DE RECHERCHE ENVIRONNEMENTALE SONT DÉJÀ INTÉGRÉES AU PÉRIMÈTRE DU CRÉDIT D'IMPÔT RECHERCHE

La création proposée d'un crédit d'impôt recherche « vert » ne paraît non plus nécessaire dès lors que les dépenses de recherche relatives à l'environnement sont déjà couvertes par le CIR dans l'état actuel du droit.

Premièrement, l'identification des dépenses de recherche et des opérations de recherche scientifique ou technique éligibles au crédit d'impôt recherche est fondée sur des critères techniques issus d'un référentiel international qui sont indépendants du domaine de recherche concerné. Par conséquent, les dépenses de recherche dans le domaine de l'environnement sont actuellement déjà couvertes par le CIR, au même titre que l'ensemble des autres domaines susceptibles d'être concernés par des opérations de recherche scientifique ou technique.

Deuxièmement, l'article prévoit d'inscrire dans le code général des impôts une référence aux « dépenses de recherche relatives à l'environnement telles qu'entendues » dans le règlement « taxonomie » de l'Union européenne23(*). Dès lors que le règlement mentionné ne contient pas de définition des « dépenses de recherche relatives à l'environnement », la rédaction proposée ne permet pas d'identifier clairement les dépenses éligibles et ne semble pas opérante.

Le rapporteur estime par suite que la création d'un crédit d'impôt recherche « vert » n'est pas souhaitable, dès lors que les dépenses de recherche environnementale sont déjà couvertes par le CIR.

Décision de la commission : la commission des finances n'a pas adopté cet article.

ARTICLE

4

Exclusion du gaz naturel du suramortissement en faveur de

l'acquisition de poids lourds moins polluants

Le présent article prévoit de restreindre la déduction exceptionnelle en faveur de l'acquisition de poids lourds moins polluants.

En effet, les entreprises qui acquièrent des poids lourds (véhicule de plus de 2,6 tonnes) utilisant du gaz naturel véhicule (GNV), du « dual fuel » de type 1 A, du biocarburant, de l'électricité ou de l'hydrogène bénéficient d'un mécanisme de suramortissement du véhicule acquis.

L'article prévoit de réduire le périmètre de ce dispositif en excluant les véhicules utilisant le gaz naturel, qui sont identiques à ceux utilisant du biométhane, et les véhicules utilisant le « dual fuel » de type 1 A.

La restriction de ce dispositif n'est pas cohérente avec la stratégie nationale bas-carbone dans le domaine des transports et elle réduirait l'incitation pour les entreprises du secteur d'acquérir des poids lourds moins polluants.

Par conséquent, le rapporteur estime qu'il n'est pas souhaitable de restreindre cette dépense fiscale qui soutient la décarbonation dans le secteur du transport.

La commission n'a pas adopté cet article.

I. LE DROIT EXISTANT : UN SURAMORTISSEMENT A ÉTÉ CRÉÉ EN 2016 EN FAVEUR DE L'ACQUISITION DE POIDS LOURDS MOINS POLLUANTS

La loi de finances initiale pour 201624(*) a institué, à partir du 1er janvier 2016, un dispositif de suramortissement en faveur de l'acquisition de poids lourds moins polluants. Ce dispositif, codifié à l'article 39 decies A du code général des impôts permet aux entreprises qui acquiert25(*) un véhicule dont le poids total autorisé en charge (PTAC) dépasse 2,6 tonnes de pratiquer une déduction fiscale26(*), calculée selon la valeur d'origine du véhicule hors frais financier. En pratique, cette déduction prend la forme d'un suramortissement de la valeur du bien réparti linéairement sur sa durée normale d'utilisation.

Les poids lourds entrant dans le champ de ce suramortissement sont ceux qui utilisent exclusivement un ou plusieurs des énergies suivantes : gaz naturel, biométhane carburant, « dual fuel » de type 1 A, carburant ED95 (biocarburant), électricité, hydrogène, carburant B100 (biocarburant).

Le taux de la déduction, pour les véhicules utilisant exclusivement du gaz naturel ou au « dual fuel » de type 1 A, dépend du poids total autorisé en charge (PTAC). Il est fixé :

- à 20 % pour les véhicules dont le PTAC est entre 2,6 et 3,5 tonnes ;

- à 60 % pour les véhicules dont le PTAC est entre 3,5 et 16 tonnes ;

- à 40 % pour les véhicules dont le PTAC est de plus de 16 tonnes.

Le dispositif a bénéficié en 2023 à 1 000 entreprises pour un coût global estimé à 7 millions d'euros.

II. LE DISPOSITIF PROPOSÉ : L'EXCLUSION DU GAZ NATUREL DU PÉRIMÈTRE DE SURAMORTISSEMENT EN FAVEUR DE L'ACQUISITION DE POIDS LOURDS PEU POLLUANTS

L'article 4 prévoit de restreindre le périmètre du dispositif de suramortissement en faveur de l'acquisition de poids lourds moins polluants en supprimant deux catégories d'énergie : le gaz naturel et le « dual fuel » de type 1 A qui est une combinaison de gaz naturel et de gazole.

Le rapporteur relève que cet article ne prévoit pas de retirer du périmètre du dispositif de suramortissement les véhicules utilisant exclusivement le biométhane carburant, alors même que leur fonctionnement est identique à celui des véhicules utilisant le gaz naturel.

III. LA POSITION DE LA COMMISSION DES FINANCES : IL N'EST PAS SOUHAITABLE NI COHÉRENT DE LIMITER LA PORTÉE DU SURAMORTISSEMENT EN FAVEUR DE L'ACQUISITION DE POIDS LOURDS MOINS POLLUANTS

La restriction proposée du dispositif de suramortissement en faveur de l'acquisition de poids lourds moins polluants n'apparaît pas opportune dès lors que, au-delà des difficultés associées à sa mise en oeuvre, elle vient affaiblir un dispositif utile à la décarbonation du secteur des transports que la commission des finances a régulièrement soutenu depuis sa création, notamment à l'occasion des deux prolongations du dispositif par la loi de finances initiale pour 202127(*) puis la loi « climat et résilience »28(*) en 2021.

En effet, le secteur des transports représente 33 % de l'ensemble des émissions de gaz à effet de serre (GES) sur le territoire et l'usage de carburants alternatifs est un levier déterminant pour réduire les émissions liées aux poids lourds.

Premièrement, la rédaction proposée n'est pas cohérente avec l'architecture du dispositif qui fonctionne selon les catégories de véhicules dont l'acquisition ouvre droit à un suramortissement. Or les véhicules utilisant le gaz naturel véhicule (GNV) et le biométhane (bioGNV) relèvent d'une même catégorie, étant donné qu'il s'agit d'un même produit issu de deux sources distinctes : des gisements fossiles pour le GNV et l'épuration du biogaz pour le bioGNV. Par suite, le fait de supprimer la mention aux véhicules utilisant le GNV sans supprimer la mention des véhicules utilisant le bioGNV n'est pas opératoire. En effet, dès lors que l'administration fiscale ne contrôle pas l'alimentation des véhicules postérieurement à l'acquisition, la suppression de la mention du gaz naturel aurait pour conséquence de fragiliser juridiquement le dispositif de soutien au bioGNV.

Deuxièmement, le rapporteur relève que le gaz naturel, qu'il soit utilisé sous la forme de GNV, de bioGNV ou de « dual fuel » de type 1 A, constitue une énergie de transition qui présente un contenu carbone réduit par rapport au pétrole et au charbon29(*). Par suite, l'existence d'une dépense fiscale en faveur de l'acquisition de poids lourds utilisant le GNV est cohérente avec l'objectif de réduction des émissions du secteur. La réduction du périmètre du suramortissement serait donc de nature à réduire la portée du dispositif en faveur de la transition énergétique du secteur des transports.

Troisièmement, le rapporteur estime que la réduction du périmètre du suramortissement prévu par cet article créé un risque d'incohérence du législateur et d'insécurité juridique pour les entreprises concernées. En effet, alors que les entreprises de transports sont actuellement en train de convertir leur flotte de poids lourds, le fait d'exclure subitement certains d'entre eux du champ du suramortissement enverrait un signal négatif aux acteurs du secteur alors même que la France et l'Union européenne développent largement leur infrastructure d'avitaillement de GNV conformément à la stratégie nationale bas-carbone révisée30(*) (SNBC-2) de mars 2020.

Compte tenu de l'ensemble de ces éléments, le rapporteur estime que la restriction proposée du périmètre du suramortissement en faveur de l'acquisition de poids lourds moins polluant n'est pas opportune.

Décision de la commission : la commission des finances n'a pas adopté cet article.

ARTICLE

5

Ajout d'une conditionnalité environnementale pour

bénéficier de l'exonération d'imposition des

bénéfices

dans les zones franches

urbaines - territoires entrepreneurs (ZFU-TE)

Le présent article prévoit de créer un mécanisme de conditionnalité environnementale pour les entreprises susceptibles d'entrer dans le champ du régime d'exonération des bénéfices des activités implantées dans les zones franches urbaines - territoires entrepreneurs (ZFU-TE).

L'ajout d'une condition à ce dispositif fiscale déjà complexe est de nature à fragiliser la sécurité juridique des bénéficiaires et à dissuader l'implantation de nouvelles activités dans les ZFU-TE. Par surcroît, la restriction proposée du dispositif réduirait la portée sociale de cette dépense fiscale qui vise à stimuler la création d'activité dans les quartiers défavorisés.

Par suite, le rapporteur estime qu'il n'est pas opportun de restreindre ce régime fiscal en nuisant à sa lisibilité et en restreignant son efficacité sociale.

La commission n'a pas adopté cet article.

I. LE DROIT EXISTANT : LE DISPOSITIF DES ZONES FRANCHES URBAINES - TERRITOIRES ENTREPRENEURS (ZFU-TE) A POUR OBJECTIF DE SOUTENIR LA CRÉATION D'ACTIVITÉ ÉCONOMIQUE DANS CERTAINS QUARTIERS DÉFAVORISÉS

Les zones franches urbaines (ZFU), renommées en 2014 zones franches urbaines - territoires entrepreneurs (ZFU-TE), sont des périmètres géographiques institués en 1997 et délimitées par décret qui correspondent à des quartiers particulièrement défavorisés. À l'issue de trois « générations » de délimitation des ZFU, le nombre de quartiers constituant une ZFU-TE est désormais de cent.

Les entreprises créant des activités dans les ZFU-TE entre le 1er janvier 2006 et le 31 décembre 2024 bénéficient d'un régime d'exonération d'imposition de leur bénéfice provenant des activités implantées dans la zone, codifié à l'article 44 octies A du code général des impôts.

Elles ont ainsi une période d'exonération de soixante mois à compter du début de leur activité dans la ZFU-TE, puis une exonération partielle avec une imposition de leurs bénéfices à hauteur de 40 %, 60 % puis 80 % pour les trois années suivant la fin de leur période d'exonération. Le bénéfice exonéré est plafonné à 50 000 euros par entreprise et par an, avec une majoration de 5 000 euros par nouveau salarié embauché s'il est domicilié dans une ZFU-TE ou dans un quartier prioritaire de la politique de la ville (QPV).

Pour pouvoir bénéficier du régime d'exonération, les entreprises implantées en ZFU-TE doivent notamment respecter les conditions suivantes :

- employer moins de 50 salariés ;

- ne pas avoir pour activité principale la construction automobile, la construction navale, la fabrication de textile, la sidérurgie ou le transport routier de marchandise ;

- exercer une activité industrielle, commerciale ou artisanale.

Enfin, les entreprises ne peuvent bénéficier de régime d'exonération qu'à la condition de respecter une « clause d'emploi » qui prévoit qu'au moins 50 % des salariés résident dans une ZFU-TE ou un QPV.

En 2023, le régime d'exonération de l'imposition des bénéfices pour les activités implantées dans les ZFU-TE a bénéficié à 15 000 entreprises pour un coût total de 118 millions d'euros.

II. LE DISPOSITIF PROPOSÉ : LA RESTRICTION DES ZONES FRANCHES URBAINES - TERRITOIRES ENTREPRENEURS AUX ENTREPRISES ENTRANT DANS LE CHAMP DE LA « TAXONOMIE VERTE » DE L'UNION EUROPÉENNE

L'article 5 de la proposition de loi prévoit de restreindre le périmètre du régime d'exonération de l'imposition des bénéfices des entreprises implantées dans les ZFU-TE en créant une conditionnalité environnementale pour bénéficier de ce régime.

En pratique, cet article prévoit de créer une nouvelle condition pour bénéficier du régime d'exonération relative au fait que l'activité implantée dans la ZFU-TE entre dans le champ des « activités économiques durables sur le plan environnemental » fixé par le règlement « taxonomie » de l'Union européenne31(*).

Pour rappel, la « taxonomie verte » de l'Union européenne fixe un référentiel d'identification des activités économiques durables en consacrant par règlement (UE) une liste d'objectifs environnementaux complétés par des actes délégués de la Commission précisant les critères de sélection technique permettant de déterminer si une activité économique contribue aux objectifs environnementaux de la taxonomie.

III. LA POSITION DE LA COMMISSION DES FINANCES : LA RESTRICTION DES ZFU-TE LIMITERAIT LA PORTÉE SOCIALE DE CE DISPOSITIF POUR SOUTENIR L'ACTIVITÉ DANS CERTAINS QUARTIERS DÉFAVORISÉS

Le rapporteur estime que la réforme proposée du régime d'exonération d'imposition des bénéfices des activités implantées dans les ZFU-TE n'est pas opportune dès lors qu'elle tend à complexifier ce régime fiscal et qu'elle est sans rapport avec son objet initial, à savoir stimuler la création d'activité dans des quartiers socialement défavorisés.

Premièrement, le rapporteur relève que l'article prévoit l'ajout d'un nouveau critère dans un régime fiscal dérogatoire particulièrement complexe, à rebours de l'objectif de simplification de notre droit fiscal et du droit applicable aux entreprises, ainsi que du constat dressé à l'occasion notamment du débat parlementaire sur le projet de loi de simplification de la vie économique.

Deuxièmement, la référence proposée aux critères de la « taxonomie verte » de l'Union européenne ne semble pas opératoire dès lors qu'elle créerait une insécurité juridique forte pour les petites entreprises concernées par ce régime fiscal qui devraient elles-mêmes apprécier a priori leur respect ou non des critères complexes fixés par le droit de l'Union. Cette insécurité juridique semble de nature à dissuader l'implantation de certaines activités, ce qui se traduirait par un affaiblissement du dispositif des ZFU-TE.

Troisièmement, le rapporteur estime qu'au regard de l'objectif social poursuivi par le dispositif des ZFU-TE, qui est de stimuler l'activité économique dans les quartiers défavorisés, il n'est pas souhaitable de limiter la portée du dispositif en réduisant son périmètre par l'application d'une conditionnalité environnementale.

Le rapporteur estime par suite que le caractère peu lisible du critère retenu par les entreprises concernés et le risque de réduire l'efficacité sociale de ce dispositif d'incitation à la création d'activité dans les quartiers défavorisés rendent inopportune la réforme proposée du régime d'exonération de l'imposition des bénéfices dans les ZFU-TE.

Décision de la commission : la commission des finances n'a pas adopté cet article.

EXAMEN EN COMMISSION

Réunie le mercredi 5 juin 2024 sous la présidence de M. Claude Raynal, président, la commission des finances a examiné le rapport de M. Bruno Belin sur la proposition de loi n° 862 (2022-2023) visant à mettre en place une imposition des sociétés plus juste et plus écologique.

M. Claude Raynal, président. - Nous en venons à présent à l'examen du rapport sur la proposition de loi visant à mettre en place une imposition des sociétés plus juste et plus écologique.

M. Bruno Belin, rapporteur. - La commission a été saisie d'une proposition de loi portant réforme de la fiscalité des entreprises, déposée par notre collègue Rémi Féraud et d'autres membres du groupe Socialiste, Écologiste et Républicain. Cette proposition de loi sera examinée en séance publique jeudi en huit, dans le cadre de l'espace réservé au groupe SER dans l'ordre du jour.

Avant d'entrer dans le détail de la proposition de loi et de vous présenter plus précisément chacun de ses articles, je souhaite vous présenter en un mot la logique d'ensemble de ce texte et les raisons pour lesquelles nous n'adhérons pas à la réforme fiscale proposée, qui risquerait d'affaiblir nos entreprises dans un contexte déjà marqué par le ralentissement de la croissance.

Premièrement, sur le principe, nous estimons qu'un alourdissement de la fiscalité des entreprises en France serait contreproductif, dès lors qu'il nuirait à la compétitivité des entreprises et par conséquent sur leur capacité d'investissement dans la transition.

Je souligne à cet égard que nous comprenons naturellement l'objectif de cette proposition de loi, qui est d'accélérer l'engagement des acteurs privés en faveur de la transition écologique. Cependant, dans un contexte international où la France se démarque par le poids de ses prélèvements obligatoires, qui représentent 46 % du PIB, des hausses générales de fiscalité ne peuvent constituer une réponse satisfaisante : elles risquent d'affaiblir notre économie et de restreindre l'adhésion des entreprises à nos objectifs climatiques.

Deuxièmement, sur la méthode, nous estimons que, malgré la volonté de l'auteur de la proposition de loi de cibler certaines entreprises, la hausse de la fiscalité concernerait un très grand nombre d'acteurs économiques.

Par conséquent, sans rejeter le principe d'une adaptation de la fiscalité à nos objectifs fiscaux et sociaux, je relève que l'adoption de ce texte aboutirait à une complexification de notre droit fiscal, à rebours de la volonté de simplification partagée par tous les groupes du Sénat, et à un alourdissement de la fiscalité qui serait préjudiciable aux acteurs économiques de nos territoires.

L'article 1er de la proposition de loi prévoit une augmentation du taux de l'impôt sur les sociétés (IS) de 25 % à 30 %, en fonction de différents critères sur lesquels je vais revenir. D'après notre analyse, ces critères conduiraient en réalité à faire basculer un très grand nombre d'entreprises sur un taux de 30 %. L'article vise en effet :

- les entreprises dont l'activité directe ou indirecte constitue ou contribue à une activité polluante ;

- celles qui ne respectent pas l'obligation de publication annuelle des écarts de représentation des hommes et des femmes parmi les cadres dirigeants et les membres des instances dirigeantes ;

- celles qui ne respectent pas l'obligation d'emploi de personnes handicapées à hauteur de 6 % de leur effectif total, dès lors qu'elles emploient plus de 20 salariés ;

- les entreprises dans lesquelles ont lieu des cas d'actes de gestion contraires à l'intérêt de la société ;

- et celles enfin dans lesquelles sont constatés des écarts salariaux de plus de trente fois la rémunération moyenne du décile de salariés disposant de la rémunération la plus faible.

Le périmètre me semble très large et est surtout mal défini, notamment au regard de la notion de « contribution indirecte à une activité polluante ». Toutes les activités économiques, et je dirais même toutes les activités humaines, contribuent indirectement à des activités polluantes...

De plus, l'article emprunte une logique d'écologie punitive, qui sanctionne les entreprises sans apporter aucune solution favorisant la transition écologique du tissu productif.

Je ne m'attarderai pas sur l'article 2. Alors qu'il prétend mettre en place une contribution sur les revenus exceptionnels, il prévoit en réalité uniquement une contribution sur la croissance des entreprises. Ainsi, dès lors que le bénéfice est supérieur de plus de 25 % par rapport à la moyenne des trois exercices précédant la promulgation du texte, les entreprises seront redevables de la contribution. Si dans dix, quinze, ou même vingt ans, une entreprise a augmenté de 50 % son bénéfice, ce qu'on ne peut que lui souhaiter, elle sera imposable à la contribution additionnelle sur les revenus exceptionnels !

Par ailleurs, le taux marginal d'imposition des bénéfices atteindrait des niveaux stratosphériques : le cumul des deux premiers articles conduirait à une imposition marginale des bénéfices à 63 %... Nous sommes très proches de ce que le Conseil constitutionnel qualifie de « confiscatoire ».

En ce qui concerne l'article 3, il a pour objectif de réformer le crédit d'impôt recherche (CIR), qui constitue la première dépense fiscale du budget général pour un montant estimé à 7,7 milliards d'euros en 2024.

J'insiste ici sur le fait que les dépenses de recherche qui sont éligibles à ce crédit d'impôt le sont indépendamment du domaine de recherche concerné. Toute dépense qui constitue une dépense de recherche au sens d'un référentiel technique adopté à l'échelle de l'OCDE est éligible au CIR, ce qui implique des dépenses dans tous les domaines, aussi bien dans l'aéronautique que dans la chimie, dans la santé ou dans le domaine environnemental. En l'état actuel du droit, les dépenses de recherche et développement ouvrent droit à un crédit d'impôt à hauteur de 30 % des dépenses jusqu'à un seuil de 100 millions d'euros, au-delà duquel le taux est de 5 %.

La proposition de loi prévoit deux réformes du CIR. La première est une réforme du barème qui consiste à plafonner les dépenses éligibles à un montant de 100 millions d'euros et à porter le taux du CIR à 40 % pour les PME. Si nous comprenons l'intention de l'auteur du texte, nous ne pouvons que nous opposer à cette mesure qui conduirait à renchérir le coût de cette dépense de 630 millions d'euros par an. Dans l'état de dégradation de nos finances publiques, cette dépense fiscale supplémentaire ne nous semble pas justifiée.

La seconde réforme proposée consiste à créer un « CIR vert » pour les dépenses de recherche relatives à l'environnement. Or, comme je l'ai indiqué, les dépenses de recherche environnementale sont déjà, dans l'état actuel du droit, couvertes par le CIR. Il n'est dès lors pas nécessaire de prévoir la création d'un CIR vert, puisqu'il est déjà inclus dans le CIR actuel.

L'article 4 prévoit de réduire le périmètre d'un dispositif de suramortissement, que la commission a pourtant soutenu, en faveur de l'acquisition de poids lourds utilisant des carburants alternatifs. En l'espèce, la proposition de loi exclut de ce dispositif les poids lourds roulant au gaz naturel véhicule (GNV), ce qui pose des problèmes pratiques et de principe : sur le principe, rien ne justifie d'exclure le GNV de ce suramortissement, alors que ce carburant constitue une énergie de transition dont les émissions sont réduites par rapport au pétrole et au charbon ; en pratique, le dispositif ne semble pas opératoire dès lors que les moteurs fonctionnant au gaz naturel peuvent également fonctionner au biométhane carburant. La volonté de l'auteur d'exclure les poids lourds roulant au gaz naturel risquerait par conséquent de fragiliser l'inclusion dans ce dispositif fiscal du biométhane carburant. Par conséquent, il ne nous semble pas opportun de réduire le périmètre de ce suramortissement en faveur de l'acquisition de poids lourds peu polluants, qui est un levier de décarbonation du secteur des transports.

Enfin, l'article 5 a pour objet de créer une écoconditionnalité relative à l'avantage fiscal associé à la création d'une activité économique dans les zones franches urbaines - territoires entrepreneurs (ZFU-TE). Ce régime de soutien aux quartiers défavorisés a été créé dans les années 1990 pour y stimuler la création d'entreprises. Il permet notamment de bénéficier d'une exonération d'impôt sur les sociétés pendant les cinq années suivant la création de l'activité. Je relève que, dans l'état actuel du droit, ce dispositif représente un coût d'environ 120 millions d'euros sur l'ensemble du territoire et se caractérise par un nombre très important de critères à respecter relatifs à l'activité de l'entreprise créée et au lieu de résidence des salariés de l'entreprise. La proposition faite par notre collègue d'ajouter un critère environnemental relatif à l'activité ne nous semble pas adaptée, dès lors qu'elle pourrait avoir pour effet non seulement de complexifier ce dispositif mais également d'en limiter la portée sociale, en restreignant sensiblement l'incitation à créer une activité dans un quartier défavorisé.

À l'issue de cette présentation rapide des mesures contenues dans chacun des articles de la proposition de loi, je propose à la commission de rejeter chacun des articles, ce qui conduira le Sénat à débattre en séance publique sur le texte de la proposition déposé par le groupe Socialiste, Écologiste et Républicain.

M. Rémi Féraud, auteur de la proposition de loi. - Je remercie le rapporteur de son travail sur notre proposition de loi et de nos échanges. Je ne suis pas surpris de son avis défavorable, mais il n'est pas nécessaire d'espérer pour entreprendre. Notre proposition de loi permet de contribuer au débat républicain entre la droite et la gauche sur la crise des finances publiques, sur le financement de la transition écologique, et il est intéressant de pouvoir débattre sur ces sujets en séance publique.

Nous n'avons pas la même analyse sur le fond. Nous avons essayé de renouveler les propositions, sans pour autant supprimer purement et simplement les réformes introduites par les gouvernements successifs, en faisant évoluer l'IS sans en augmenter le taux de manière uniforme. Nous n'avons donc pas remis en cause la trajectoire de baisse générale de ce prélèvement obligatoire.

Dans l'idéal, avec cette proposition de loi, il n'y aurait pas d'augmentation du poids des prélèvements obligatoires ; il y aurait une participation plus active des entreprises au changement de modèle écologique et social, et le financement de la transition écologique pèserait non plus uniquement sur les finances publiques, mais aussi sur l'investissement privé, tout en luttant contre les inégalités et en promouvant les pratiques plus inclusives. Les critères que nous avons proposés, s'ils sont intéressants, ne sont sans doute pas parfaits, mais ils peuvent être discutés. Nous voulons montrer qu'il est possible de concevoir l'IS autrement et d'avoir une fiscalité comportementale pour les entreprises, de sorte que l'écologie ne soit pas punitive ; simplement, nous voulons qu'elle ne repose pas exclusivement sur l'État, les collectivités territoriales et les individus, mais également sur les entreprises privées.

C'est pourquoi nous avons aussi intégré dans notre texte la notion de superprofits et l'idée d'une taxation de ceux-ci, parce que cette notion est devenue plus forte et que les superprofits sont souvent liés à une rente et à une évolution brutale de la conjoncture ; or il n'y a pas de raison que l'ensemble de la société n'en bénéficie pas aussi. Nous ne voyons pas d'obstacle, si le cumul de l'IS et de cette taxation des superprofits atteignaient un niveau confiscatoire, à prévoir un plafonnement du total par voie d'amendement.

Enfin, sur les niches fiscales, aucun dispositif n'est parfait. Nous avons formulé trois propositions pour conditionner, dans une perspective écologique, trois niches fiscales existantes, en particulier le CIR. Je suis un peu surpris par votre calcul de l'évolution du coût du CIR, monsieur le rapporteur, mais cela montre au moins que vous estimez qu'il n'y a pas d'augmentation des prélèvements obligatoires au travers de notre proposition de modification du CIR. Nous voulons le centrer sur les PME, en tenant compte des études menées sur ce dispositif, de même, d'ailleurs, que pour les ZFU-TE et le GNV. Il y a sans doute des effets pervers, pour chaque niche fiscale, mais nous proposons de les faire évoluer dans le sens d'une fiscalité comportementale.

Nous poursuivrons ce débat en séance publique de manière constructive.

M. Jean-François Husson, rapporteur général. -Le dialogue entre le rapporteur et l'auteur de la proposition de loi semble s'être bien passé. Au Sénat, les débats sont restés classiques, avec un rapport habituel entre droite et gauche.

Par cette proposition de loi, vous faites en quelque sorte acte de contrition, mes chers collègues du groupe socialiste, car nous avions dénoncé l'écologie trop punitive de certaines de vos politiques. Je pense par exemple aux projets de loi défendus par Ségolène Royal. Nous savons comment cela s'est fini : par les « bonnets rouges » et la suppression de l'écotaxe ! Et la majorité suivante a ensuite connu le mouvement des « gilets jaunes » et la suppression de la taxe carbone.

Il y a quelques années, j'étais sorti déçu des propos des orateurs tenus lors d'une table ronde de la commission des finances sur la finance verte. Le financement des enjeux écologiques nécessite, selon moi, une mobilisation collective. Nous ne proposons pas tous le même chemin, mais nous reconnaissons tous la nécessité de s'y atteler. Il y a le retrait-gonflement des argiles, les catastrophes naturelles, les inondations, etc. Il faut être plus ouvert dans le dialogue avec le monde de l'entreprise, qui ne nous attend pas, et, pour le financement de l'économie, avec le monde du crédit et de la finance.

Nous pourrons débattre en séance publique sur cette proposition de loi pour que chacun expose ses positions.

M. Grégory Blanc. - Cette proposition de loi vise à encourager les comportements vertueux et à décourager les comportements vicieux. Nous croyons qu'il est nécessaire de faire évoluer la fiscalité des entreprises pour mieux prendre en compte les défis climatiques qui sont devant nous. Refuser d'ouvrir le débat sur l'adaptation de la fiscalité alors que le monde va bouger nous conduira dans une impasse. On peut discuter de la technique, des manières d'adapter notre fiscalité, mais refuser de la faire évoluer est un problème. Cela sclérose nos fonctionnements.

Le débat sur cette proposition de loi n'est pas qu'un débat économique, c'est aussi un débat éthique, moral. Il ne s'agit pas d'augmenter la fiscalité, Rémi Féraud l'a dit, il s'agit de sanctionner ceux qui ne sont pas dans les clous. La sanction n'est pas un gros mot ; elle existe pour les individus, elle doit exister aussi pour les entreprises. Nous ne devons pas rejeter d'emblée l'idée d'instituer des « amendes ».

Le groupe Écologiste - Solidarité et Territoires soutiendra, en lien avec l'auteur de la proposition de loi, des amendements pour éclairer les positions de chacun.

Mme Vanina Paoli-Gagin. - Je salue le travail du rapporteur et de l'auteur.

Nous ne croyons pas plus à la fiscalité punitive qu'à l'écologie punitive ; selon nous, il faut modifier le système dans son ensemble. Du reste, le marché est en train de le faire, donc tous les ajustements que nous essayons d'introduire par la voie législative se feront, de façon brutale, qu'on le veuille ou non.