- LES PRINCIPALES OBSERVATIONS

DU RAPPORTEUR SPÉCIAL

- I. EXÉCUTION DES CRÉDITS DE LA MISSION

EN 2022

- II. LES OBSERVATIONS DU RAPPORTEUR

SPÉCIAL

- A. DES REMBOURSEMENTS ET DÉGRÈVEMENTS

D'IMPÔT D'ÉTAT DE NOUVEAU EN HAUSSE APRÈS UNE BAISSE

EXCEPTIONNELLE EN 2021

- 1. Des remboursements liés à la

mécanique de l'impôt (action 11) en nette hausse sous l'effet

du dynamisme de la TVA dans un contexte de reprise de l'activité

économique

- 2. Une exécution des remboursements

liés à la gestion des produits de l'État (action 13)

à la hausse en raison d'écritures exceptionnelles de

régularisation

- 3. Une baisse des remboursements liés

à des politiques publiques en raison de la suppression de la

contribution à l'audiovisuel public à compter de 2023

- 1. Des remboursements liés à la

mécanique de l'impôt (action 11) en nette hausse sous l'effet

du dynamisme de la TVA dans un contexte de reprise de l'activité

économique

- B. UNE BAISSE DES REMBOURSEMENTS ET

DÉGRÈVEMENTS D'IMPÔT LOCAUX PAR RAPPORT À 2021 DANS

LA CONTINUITÉ DE LA MISE EN OEUVRE DES RÉFORMES DE LA

FISCALITÉ LOCALE

- C. UN RAPPORT ANNUEL DE PERFORMANCE TRÈS PEU

DÉTAILLÉ QUI REND IMPOSSIBLE LA BONNE INFORMATION ET

COMPRÉHENSION DES PARLEMENTAIRES SUR LES ÉVOLUTIONS ANNUELLES

D'EXÉCUTION

- A. DES REMBOURSEMENTS ET DÉGRÈVEMENTS

D'IMPÔT D'ÉTAT DE NOUVEAU EN HAUSSE APRÈS UNE BAISSE

EXCEPTIONNELLE EN 2021

- I. EXÉCUTION DES CRÉDITS DE LA MISSION

EN 2022

|

N° 771 SÉNAT SESSION ORDINAIRE DE 2022-2023 |

|

Enregistré à la Présidence du Sénat le 28 juin 2023 |

|

RAPPORT PRÉSENTÉ au nom de la commission des finances (1) sur le projet

de loi, |

|

Par M. Jean-François HUSSON, Sénateur |

|

TOME II ANNEXE N° 27 Rapporteur spécial : M. Pascal SAVOLDELLI |

|

(1) Cette commission est composée de : M. Claude Raynal, président ; M. Jean-François Husson, rapporteur général ; MM. Éric Bocquet, Daniel Breuiller, Emmanuel Capus, Bernard Delcros, Vincent Éblé, Charles Guené, Mme Christine Lavarde, MM. Dominique de Legge, Albéric de Montgolfier, Didier Rambaud, Jean-Claude Requier, Mme Sylvie Vermeillet, vice-présidents ; MM. Jérôme Bascher, Rémi Féraud, Marc Laménie, Stéphane Sautarel, secrétaires ; MM. Jean-Michel Arnaud, Arnaud Bazin, Christian Bilhac, Jean-Baptiste Blanc, Mme Isabelle Briquet, MM. Michel Canévet, Vincent Capo-Canellas, Thierry Cozic, Vincent Delahaye, Philippe Dominati, Mme Frédérique Espagnac, MM. Éric Jeansannetas, Patrice Joly, Roger Karoutchi, Christian Klinger, Antoine Lefèvre, Gérard Longuet, Victorin Lurel, Hervé Maurey, Thierry Meignen, Sébastien Meurant, Jean-Marie Mizzon, Claude Nougein, Mme Vanina Paoli-Gagin, MM. Paul Toussaint Parigi, Georges Patient, Jean-François Rapin, Teva Rohfritsch, Pascal Savoldelli, Vincent Segouin, Jean Pierre Vogel. |

|

Voir les numéros : Assemblée nationale (16ème législ.) : 1095, 1271 et T.A. 125 Sénat : 684 (2022-2023) |

LES PRINCIPALES OBSERVATIONS

DU RAPPORTEUR

SPÉCIAL

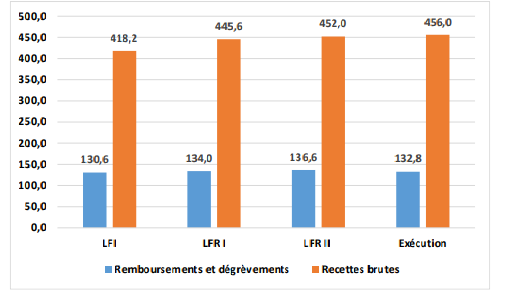

1. Les crédits de la mission «Remboursements et dégrèvements» font l'objet, en 2022, d'une sur exécution, à hauteur de 2,1 milliards d'euros en AE et CP, soit une consommation de 101,6 % des crédits en AE et en CP ouverts par la LFI.

2. L'exécution 2022 du programme 200 est marquée par une hausse de 3,5 milliard d'euros par rapport 2021. Ce niveau d'exécution s'explique largement par la reprise de l'activité et le dynamisme de la taxe sur la valeur ajoutée collectée qui ont, de fait, généré des remboursements et dégrèvements plus importants, supérieurs de 3,5 milliards d'euros par rapport à la prévision et de 6,3 milliards d'euros par rapport à 2021. Cette hausse n'a été que partiellement compensée par la baisse des remboursements et dégrèvements d'impôts sur les sociétés qui ont diminué de 2,8 milliards d'euros entre 2021 et 2022, conséquence de l'augmentation des bénéfices fiscaux des sociétés dans un contexte de reprise économique.

3. L'exécution du programme 200 a également été marquée par la suppression de la contribution à l'audiovisuel public par l'article 6 de la loi n° 2022-1157 du 16 août 2022 de finances rectificative pour 2022 qui a mécaniquement généré une baisse de 550 millions des remboursements et dégrèvements y afférents.

4. L'exécution 2022 du programme 201 est marquée par une baisse pour la deuxième année consécutive pour s'établir à 6,9 milliards d'euros contre 8,1 milliards d'euros en 2021 et 22,9 milliards en 2020. Cette tendance s'explique par les réformes relatives à la fiscalité locale (réforme des impôts de production et suppression de la taxe d'habitation sur les résidences principales) qui continuent de produire leurs effets. Elle devrait encore se poursuivre avec la suppression en deux ans de la CVAE à l'issue de la loi de finances initiale pour 2023.

5. Dans l'ensemble, le rapporteur spécial souligne que les réalisations, à quelques exceptions près, sont plutôt conformes aux prévisions dans un contexte où ces dernières sont pourtant de plus en plus difficiles à établir finement.

6. Pour autant, il note que, de manière générale, le rapport annuel de performance de la mission « Remboursements et dégrèvements » est très peu développé et ne permet pas aux parlementaires de comprendre les écarts d'exécution entre les années N-1 et N. De surcroit, les écarts entre prévisions en LFI et réalisations y sont peu voire pas justifiés.

7. Le caractère mécanique des crédits de cette mission ne doit pas avoir pour effet une analyse incomplète. Les documents budgétaires ont pour principal objectif d'éclairer et d'informer la représentation nationale et les citoyens. Pour ce faire, la présentation de ce rapport annuel de performance est largement perfectible.

I. EXÉCUTION DES CRÉDITS DE LA MISSION EN 2022

La mission « Remboursements et dégrèvements » porte les crédits permettant aux usagers de bénéficier de leurs droits en matière de remboursements et dégrèvements d'impôts le plus rapidement possible, tout en garantissant le bien fondé des dépenses au regard de la législation :

- le programme 200 « Remboursements et dégrèvements d'impôts d'État » identifie les dépenses en atténuation de recettes ayant trait aux impôts d'État. Il retrace les dépenses budgétaires résultant de l'application des règles fiscales lorsqu'elles conduisent à la mise en oeuvre de dégrèvements d'impôts, de remboursements ou restitutions de crédits d'impôt, de compensations prévues par des conventions fiscales internationales. Il enregistre en outre un certain nombre d'opérations comptables liées aux remises gracieuses, annulations, admissions en non-valeur de recettes, ou aux remises de débets ;

- le programme 201 « Remboursements et dégrèvements d'impôts locaux » recense les dépenses correspondant aux dégrèvements d'impôts locaux, ainsi que celles liées à des opérations comptables (remises gracieuses, annulations, admissions en non-valeur de recettes).

Cette mission retrace donc l'ensemble des dépenses liées à des situations dans lesquelles l'administration fiscale est conduite à restituer aux contribuables des impôts, taxes ou contributions, ou dans lesquelles l'État ne recouvre pas certaines créances sur les contribuables. Ces remboursements, dégrèvements et restitutions peuvent trouver leur origine dans le fonctionnement même de certaines impositions (remboursements de trop-versés), dans l'application de politiques publiques (crédits d'impôt) ou bien dans la rectification du montant d'un impôt (correction d'une erreur matérielle, conséquences d'un contentieux, application d'une convention internationale...).

Ils viennent en atténuation des recettes fiscales brutes de l'État mais figurent en dépenses du budget général. Le caractère mécanique de ces dépenses implique ainsi que les crédits de la présente mission sont évaluatifs en ce qu'ils ne constituent pas un plafond, contrairement à ceux des autres missions budgétaires, et les dépenses correspondantes peuvent s'imputer au-delà des crédits ouverts en loi de finances.

Par convention, les autorisations d'engagement (AE) et les crédits de paiement (CP) sont du même montant.

A. LA CONSOMMATION DES CRÉDITS OUVERTS EN LFI

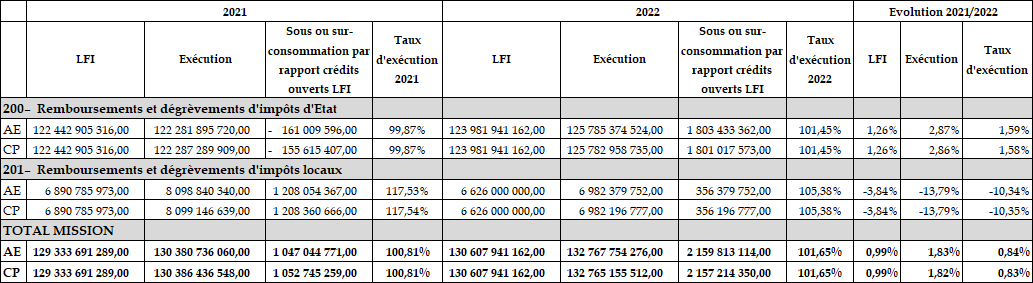

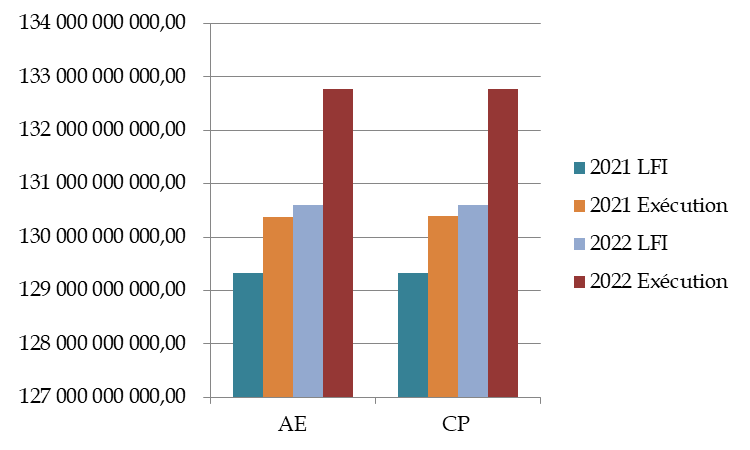

Les crédits consommés en 2022 enregistrent une hausse de 1,83 % soit 2,4 milliards d'euros en AE et en CP par rapport à l'année précédente.

Cette évolution est légèrement supérieure à celle des crédits évalués en LFI qui ont enregistré une hausse 1,3 milliard d'euros soit 1 % entre 2021 et 2022.

Il en résulte un taux de consommation qui s'établit en 2022 à 101,65 % en AE et en CP (contre 100,8 % en 2021).

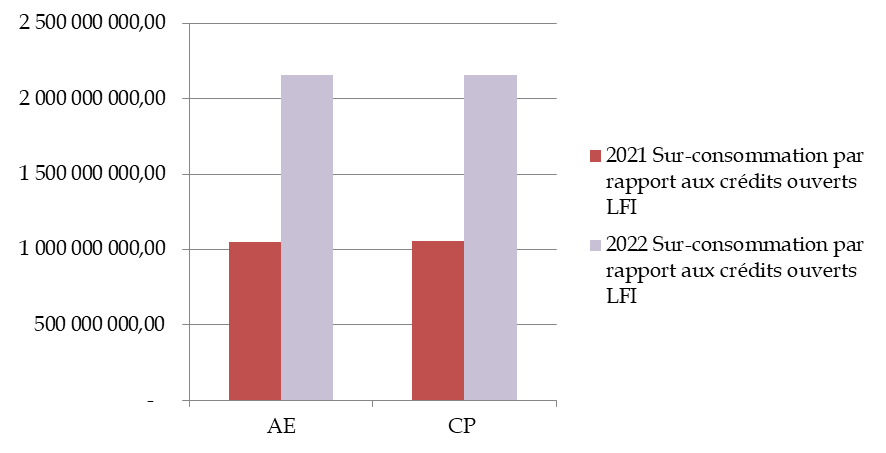

Ainsi, la sur-exécution totale sur la mission est de 2,16 milliards d'euros en AE (contre 1,047 milliard d'euros en 2021) et de 2,157 milliards d'euros en CP (contre 1,052 milliard d'euros en 2021).

Comme pour les années précédentes, la gestion 2022 se caractérise par une exécution supérieure à l'évaluation des crédits en LFI.

Évolution de l'exécution des

crédits de la mission

« Remboursements et

dégrèvements » entre 2021 et 2022

(en euros et en pourcentage)

AE : autorisations d'engagement. CP : crédits de paiement. LFI : données issues des lois de finances initiales, hors fonds de concours (FDC) et attributions de produits (ADP). Exécution : consommation constatée dans les projets de loi de règlement.

Source : commission des finances du Sénat, d'après les documents budgétaires

Évolution de l'exécution des

crédits de la mission

« Remboursements et

dégrèvements » entre 2021 et 2022

Source : commission des finances du Sénat, d'après les documents budgétaires

Niveau des sur-exécutions des

crédits de la mission

« Remboursements et

dégrèvements » en 2021 et 2022

Source : commission des finances du Sénat, d'après les documents budgétaires

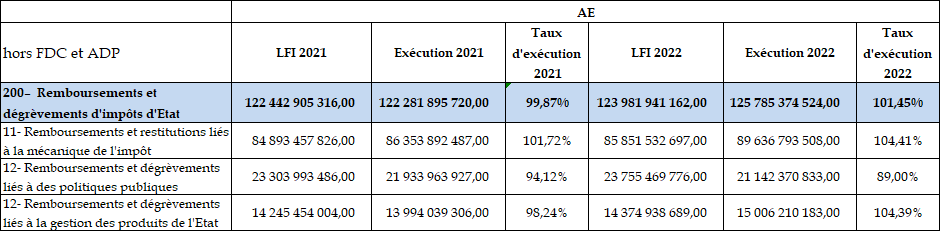

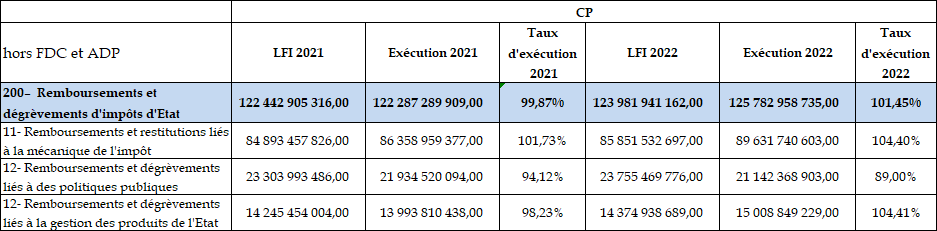

Contrairement à l'exercice précédent caractérisé par une légère sous-exécution de 161 millions d'euros en AE et de 155,6 millions d'euros en CP, le programme 200 « Remboursements et dégrèvements d'impôts d'État », est marqué, en 2022, par une sur-exécution à hauteur de 1,8 milliard d'euros en AE et CP soit des taux d'exécution de 101,45 % contre 99,7 % l'année précédente.

Cette sur-exécution intervient par ailleurs dans un contexte où les crédits évalués en LFI pour 2022 étaient eux-mêmes en hausse par rapport à 2021 sous l'effet de l'augmentation des remboursements de TVA.

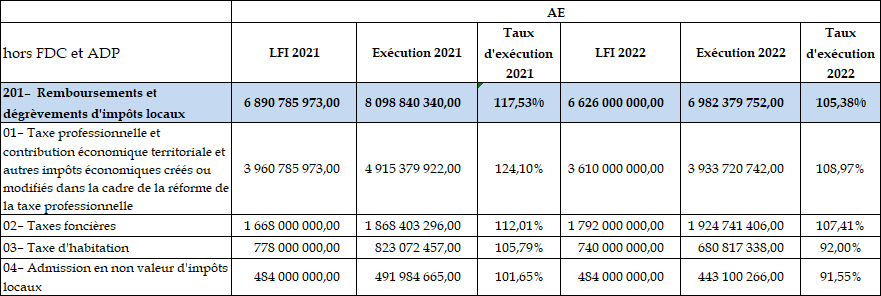

De même, le programme 201 « Remboursements et dégrèvements d'impôts locaux » présente, pour la deuxième année consécutive, une sur-exécution. Cette dernière est cependant moindre puisqu'elle passe de 1,2 milliard d'euros en AE et CP en 2021, soit un taux d'exécution de 117,5 % à 356 millions d'euros en 2022 soit un taux d'exécution de 105,4 %.

Ce niveau d'exécution doit cependant être replacé dans un contexte plus général de baisse massive des crédits, pour le programme 201, en LFI entre 2020 et 2022 en raison de :

- la réforme de la taxe d'habitation sur les résidences principales qui a généré une baisse des remboursements et dégrèvements sur cette taxe qui sont passés de 14,8 milliards d'euros en 2020 à 778 millions d'euros en 2021 puis 740 millions en 2022 soit une contraction de 94,9 % ;

- et, dans une moindre proportion, de la réforme des impôts de production qui a généré une baisse des remboursements et dégrèvements liés à la taxe professionnelle, à la contribution économique et autres impôts économiques qui sont passés de 6,3 milliards d'euros en 2020 à 3,9 milliards d'euros en 2021 et 3,6 milliards d'euros en 2022 soit une baisse de 42,4 %.

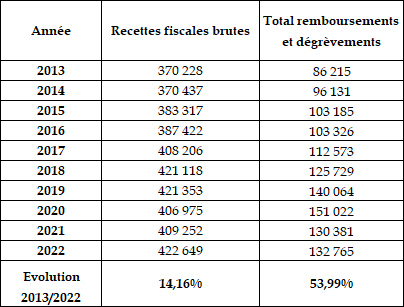

Ainsi, alors qu'en 2021 les remboursements et dégrèvements d'impôts diminuaient pour la première fois depuis 2013, l'exercice 2022 enregistre une nouvelle hausse. Par ailleurs, le rapporteur spécial note que sur la période 2013-2022, leur croissance a été nettement supérieure à celle des recettes fiscales brutes (54 % contre 14,2 %).

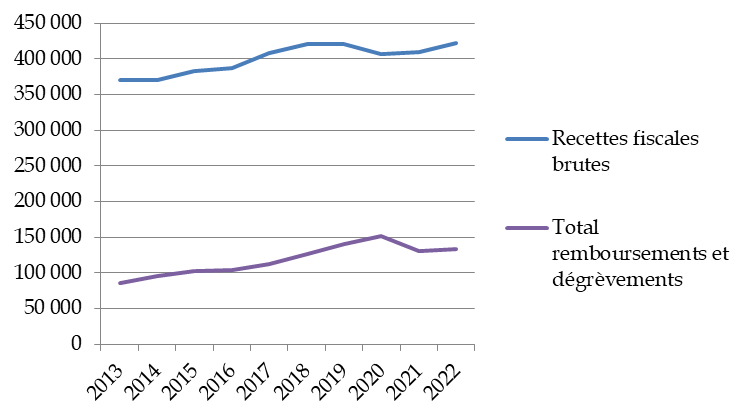

Évolution des remboursements et

dégrèvements et

des recettes fiscales brutes entre 2013 et

2022

(en millions d'euros)

Source : commission des finances du Sénat, d'après les documents budgétaires

Croissance comparée des remboursements et

dégrèvements et

des recettes fiscales brutes entre 2013 et

2022

(en millions d'euros)

Source : commission des finances du Sénat, d'après les documents budgétaires

B. LA CONSOMMATION DES CRÉDITS DISPONIBLES

Les programmes de la mission « Remboursements et dégrèvements » ont enregistré des ouvertures de crédits en cours de gestion.

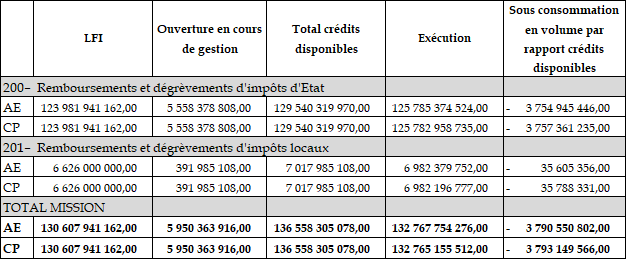

Mouvements intervenus en gestion sur les crédits de la mission « Remboursements et dégrèvements » en 2022

(en euros)

Source : commission des finances du Sénat, d'après les documents budgétaires

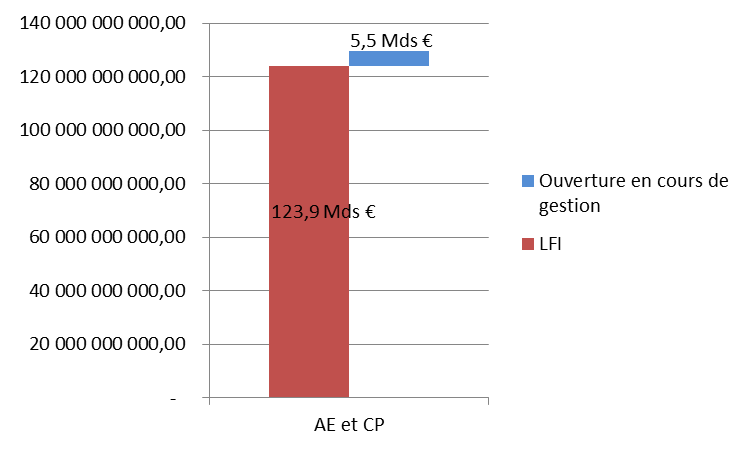

Ainsi, concernant le programme 200, la loi n° 2022-1157 du 16 août 2022 de finances rectificative pour 2022 a procédé à l'ouverture de 2,8 milliards d'euros en AE et CP du fait de la révision à la hausse de la prévision de remboursements et restitutions liés à la mécanique de l'impôt (2,6 milliards d'euros) et à la gestion des produits de l'État (0,5 milliard d'euros), partiellement compensée par la baisse des prévisions des remboursements et dégrèvements liés à des politiques publiques (- 0,3 milliard d'euros).

De surcroit, la loi de finances rectificative de fin d'année n° 2022-1499 du 1er décembre 2022 a ouvert 2,7 milliards d'euros en AE et CP en raison de la révision à la hausse de la prévision de remboursements et restitutions liés à la mécanique de l'impôt (2,4 milliards d'euros) et de la prévision des remboursements et dégrèvements liés à la gestion des produits de l'État (0,7 milliard d'euros) en partie compensée par la baisse de la prévision des remboursements et dégrèvements liés à des politiques publiques (- 0,3 milliard d'euros) soit un total, pour l'année 2022 de 5,5 milliards d'euros ouverts portant ainsi le total des crédits disponibles à 129,5 milliards d'euros.

Ces ouvertures de crédits ont essentiellement porté sur les remboursements, dégrèvements et restitutions de TVA dans un contexte de fort dynamisme de cette taxe.

La sous-exécution, par rapport aux crédits disponibles, s'établit, pour ce programme, à 3,8 milliards d'euros en AE et CP.

Dans ce contexte, le rapporteur s'étonne de l'ouverture de 2,7 milliards d'euros en décembre 2022 c'est-à-dire à un stade avancé de prévisions de consommation annuelle générant une sous-consommation de 3,7 milliards d'euros alors que les ouvertures réalisées en juillet lors de la première loi de finances rectificative étaient suffisantes pour couvrir les dépenses de l'année.

Composition des crédits disponibles du programme 200

(en euros)

Source : commission des finances du Sénat, d'après les documents budgétaires

Concernant le programme 201, la loi n° 2022-1157 du 16 août 2022 de finances rectificative pour 2022 a procédé à l'ouverture de 533,9 millions d'euros en AE et CP au titre de la révision à la hausse de la prévision de l'action 201-01 « Taxe professionnelle » et la loi de finances rectificative de fin d'année n° 2022-1499 du 1er décembre 2021 a procédé à une annulation de 142 millions d'euros en AE et CP s'expliquant principalement par la révision à la baisse de la prévision de l'action 201-03 « Taxe d'habitation » soit un total d'ouvertures de 391,9 millions d'euros, portant ainsi le total des crédits disponibles à 7 milliards d'euros.

La sous-exécution, par rapport aux crédits disponibles, s'établit, pour ce programme, à 35,6 millions d'euros en AE et à 35,7 millions d'euros en CP.

Composition des crédits disponibles du programme 201

(en euros)

Source : commission des finances du Sénat, d'après les documents budgétaires

Les crédits disponibles totaux de la mission « Remboursements et dégrèvements » s'établissent donc à 136,6 milliards d'euros en AE et en CP et ont été consommés à hauteur de 97,2 % laissant un solde de crédits non consommés de 3,8 milliards en AE et CP.

Évolution des crédits ouverts en

gestion sur la mission

et exécution par rapport aux crédits

disponibles

(en milliards d'euros)

Source : DGFIP

II. LES OBSERVATIONS DU RAPPORTEUR SPÉCIAL

A. DES REMBOURSEMENTS ET DÉGRÈVEMENTS D'IMPÔT D'ÉTAT DE NOUVEAU EN HAUSSE APRÈS UNE BAISSE EXCEPTIONNELLE EN 2021

Alors que l'exécution 2021 du programme 200 avait enregistré une baisse importante par rapport à 2020 avec des remboursements et dégrèvements passant de 128,1 milliards d'euros en AE et CP à 122,3 milliards d'euros, l'année 2022 marque une reprise à la hausse des dépenses.

Cette hausse est essentiellement portée par les remboursements liés à la mécanique de l'impôt et, dans une moindre mesure, à la gestion des produits de l'État alors que parallèlement les remboursements liés aux politiques publiques ont enregistré une légère baisse.

Exécution des crédits du programme 200 : évolution entre 2021 et 2022

(en euros)

Source : commission des finances du Sénat (d'après les documents budgétaires)

1. Des remboursements liés à la mécanique de l'impôt (action 11) en nette hausse sous l'effet du dynamisme de la TVA dans un contexte de reprise de l'activité économique

L'action 11 (« Remboursements et restitutions liés à la mécanique de l'impôt ») regroupe les dépenses relevant de la mécanique de l'impôt, telles que les restitutions d'excédents de versement compte tenu de l'impôt dû. Il s'agit pour l'essentiel des excédents de versements d'impôt sur les sociétés, des remboursements de crédits de TVA et des restitutions de prélèvements à la source.

Dotée de 85,8 milliards d'euros en LFI 2022, cette action a enregistré une exécution de 89,6 milliards d'euros soit 104,4 % des crédits évalués. Ce niveau est supérieur de 3,3 milliards d'euros à celui enregistré en 2021 (86,3 milliards d'euros) en raison de deux phénomènes contraires dans un contexte de reprise économique :

- la hausse notable, de l'ordre de 41 %, des bénéfices fiscaux des sociétés entre 2020 et 2021 a généré mécaniquement une diminution des remboursements d'excédents d'impôts sur les sociétés qui sont passés de 14,7 milliards d'euros à 11,8 milliards d'euros. Cette baisse s'explique également partiellement par un impact, en 2022, moins fort qu'attendu des possibilités d'assouplissements mises en place en 2020 et 2021 pour les remboursements de créances issues des reports en arrière de déficits (RAD) ;

- les remboursements de crédits de TVA ont été plus importants que ceux estimés en LFI 2022 en raison d'une forte reprise de l'activité et subséquemment du dynamisme de la consommation et de la TVA. Le rythme d'évolution des remboursements de TVA (+10,4 %) est cependant inférieur au rythme d'évolution de la TVA collectée (+16,3 %). En revanche, en 2022, le rythme de traitement des demandes n'a pas eu d'impact sur les niveaux de remboursement dans la mesure où il a augmenté de manière parallèle à celui des demandes déposées.

2. Une exécution des remboursements liés à la gestion des produits de l'État (action 13) à la hausse en raison d'écritures exceptionnelles de régularisation

Les crédits de l'action 13 « remboursements et restitutions liés à la gestion des produits de l'État » retracent l'ensemble des restitutions consécutives à une correction du calcul de l'impôt en raison d'une erreur matérielle, de l'application d'une convention internationale en matière fiscale ou d'une réclamation gracieuse ou contentieuse.

Ainsi, l'action 13 du programme 200 retrace principalement les dégrèvements liés à la gestion des produits de l'État et notamment :

- les dégrèvements et annulations prononcés après le calcul de l'impôt sur le revenu, afin de rétablir la réalité de l'impôt dû par les contribuables ;

- les dégrèvements au titre de l'impôt sur les sociétés et impôts assimilés ;

- les dégrèvements recensés au titre des autres impôts directs. Les droits dégrevés dans le cadre des contentieux précompte et OPCVM y sont notamment comptabilisés ;

- les dégrèvements liés à la TVA ;

- la part dégrevée ou restituée des opérations d'enregistrement, de timbre et de contributions indirectes ;

- les opérations de gestion diverse, telles que les dégrèvements prononcés au titre de la taxe sur les logements vacants, les restitutions relatives à l'écotaxe, tous les remboursements et rectifications de produits d'État encaissés les années antérieures, certaines opérations d'ordre (remises, annulations) ;

- les admissions en non-valeur sur les impôts d'État (non individualisées par impôt dans la comptabilité) ;

- les intérêts moratoires et les remises de débets ;

- les dégrèvements contentieux occasionnés par la mise en oeuvre du prélèvement à la source.

L'exécution 2022 s'établit à 15 milliards d'euros soit 104,4 % de la prévision initiale de 14,4 milliards d'euros. Ce niveau d'exécution est de surcroit supérieur à celui enregistré en 2021 (14 milliards d'euros).

Cette augmentation entre 2021 et 2022, d'un montant de 1 milliard d'euros s'explique notamment par :

- la hausse à hauteur de 1,4 milliard d'euros entre 2021 et 2022 des dégrèvements et restitutions de sommes indument perçues de TVA conséquence d'une erreur déclarative induisant une recette et une dépense d'ordre de mêmes montants ;

- la hausse de 0,8 milliard d'euros des autres remboursements et dégrèvements liés à la gestion des produits de l'État en raison de l'annulation et du remboursement d'amendes de l'Autorité de la concurrence.

À l'inverse certaines sous-actions enregistrent une baisse notable qui ne permet toutefois pas de compenser les hausses susmentionnées. C'est le cas notamment :

- des dégrèvements et restitutions de sommes indument perçues au titre de l'impôt sur le revenu dont l'exécution s'établit à 2,4 milliards d'euros en 2022 contre 3,1 milliards d'euros en 2021. Cette diminution de 20 % est en réalité en retour à la normale après l'octroi en 2020 et 2021 de dégrèvements exceptionnels venus en correction d'erreurs déclaratives ;

- des dégrèvements et restitutions de sommes indument perçues au titre d'autres impôts directs et assimilés qui diminuent de 0,5 milliard d'euros. Cette sous-action enregistre principalement les dépenses liées aux contentieux de série qui étaient attendues en hausse en 2022 sur le contentieux précompte en raison du renvoi par le Conseil d'État d'une question prioritaire de constitutionnalité, susceptible d'accroître le coût du volet indemnitaire de 1,2 milliard d'euros. Cependant, la décision intervenue en octobre 2022 s'est finalement avérée favorable à l'administration, ce qui a permis une exécution en deçà des prévisions. Le coût du contentieux OPCVM est également inférieur en 2022 par rapport aux années précédentes du fait de montants unitaires des dossiers traités plus faibles que les années passées. Subséquemment les intérêts moratoires diminuent également à hauteur de 0,3 milliard d'euros.

Les admissions en non-valeur restent stables à 2 milliards d'euros.

3. Une baisse des remboursements liés à des politiques publiques en raison de la suppression de la contribution à l'audiovisuel public à compter de 2023

L'action 12 (« Remboursements et dégrèvements liées à des politiques publiques ») du programme 200 regroupe les dépenses relevant des politiques publiques, telles que les crédits d'impôts sur le revenu ou les crédits d'impôt sur les sociétés.

L'exécution 2022 s'est établie à 21,1 milliards d'euros pour une prévision de 23,7 milliards d'euros en AE et CP. Elle est inférieure à l'exécution 2021 qui était de 21,9 milliards d'euros. Cet écart par rapport à la prévision 2022 et à l'exécution 2021 s'explique essentiellement par la suppression de la contribution à l'audiovisuel public par l'article 6 de la loi n° 2022-1157 du 16 aout 2022 de finances rectificative pour 2022.

Cette sous-action a donc vocation à disparaitre dès le prochain projet de loi de finances.

Parallèlement, les restitutions de crédits d'impôt sur les sociétés (sous-action 3) enregistrent une diminution de 0,9 milliard d'euros en raison de la suppression du crédit d'impôt pour la compétitivité et l'emploi (CICE) en 2019. Malgré la suppression de ce dispositif, le CICE représentait toujours une créance de 14,7 milliards d'euros au 31 décembre 2020 pour les entreprises. 6,6 milliards d'euros ont été remboursés en 2021 et 5,3 milliards d'euros en 2022. Si la tendance à la baisse va donc se poursuivre, des dépenses sont encore attendues en 2023 et au-delà puisque le CICE peut être remboursé pendant 5 ans.

La dépense afférente au crédit d'impôt transition énergétique (CITE) a également diminué. Elle atteint désormais un niveau résiduel à la suite de la suppression du CITE au 1er janvier 2021 et de son remplacement par la prime de transition énergétique MaPrimeRénov.

À l'inverse, les remboursements de crédit d'impôt pour l'emploi de salariés à domicile enregistrent une hausse de 0,2 milliard d'euros en 2022 dans un contexte de retour à la normale de l'emploi de salarié à domicile après la baisse liée au Covid qui avait généré une contraction de 0,2 milliard d'euros, sous l'effet d'un changement de comportement des ménages durant les confinements.

Les autres crédits d'impôt et notamment le crédit d'impôt en faveur de la recherche restent stables mais les informations dans le rapport annuel de performance restent lacunaires.

Enfin, les remboursements d'impôts liés à des politiques publiques étaient attendus à la hausse en 2022 compte tenu de la transformation du crédit d'impôt services à la personne en dispositif contemporain avec un impact estimé à 1,1 milliard d'euros une fois le dispositif pleinement déployé et stabilisé. Cependant, en raison d'un déploiement différé et d'un faible recours à ce dispositif, la dépense réelle 2022 s'est établie à seulement 255 millions d'euros.

B. UNE BAISSE DES REMBOURSEMENTS ET DÉGRÈVEMENTS D'IMPÔT LOCAUX PAR RAPPORT À 2021 DANS LA CONTINUITÉ DE LA MISE EN OEUVRE DES RÉFORMES DE LA FISCALITÉ LOCALE

L'exécution du programme 201 s'établit à 6,9 milliards d'euros en AE et CP pour une prévision de 6,6 milliards d'euros soit 105,4 % des crédits ouverts en LFI, mais elle enregistre une baisse de 1,1 milliard d'euros par rapport à 2021.

Ce niveau de consommation, bien que supérieur aux crédits ouverts en LFI, enregistre donc une baisse pour la deuxième année consécutive, conséquence des différentes réformes de la fiscalité locale.

Cette baisse est essentiellement portée par :

- la diminution des remboursements et dégrèvements liés aux impôts économiques à hauteur de 981,6 millions d'euros ;

- la diminution des remboursements et dégrèvements liés à la taxe d'habitation à hauteur de 142,3 millions d'euros.

Les remboursements et dégrèvements liés à la taxe foncière (en hausse de 56,3 millions d'euros) de même que les admissions en non-valeur sur impôts locaux (en baisse de 48,8 millions d'euros) sont relativement stables entre 2021 et 2022 et n'appellent pas de remarques particulières de la part du rapporteur spécial.

Exécution des crédits du programme 201 : évolution entre 2021 et 2022

(en euros)

Source : commission des finances du Sénat, d'après les documents budgétaires

1. L'impact de la réforme des impôts de production sur l'action 1 du programme 201

L'action 1 (« Taxe professionnelle et contribution économique territoriale et autres impôts économiques créés ou modifiés dans le cadre de la réforme de la taxe professionnelle ») porte les remboursements et dégrèvements des impôts économiques : essentiellement la contribution économique territoriale (CET) composée de la cotisation foncière des entreprises (CFE) et de la cotisation sur la valeur ajoutée des entreprises (CVAE) mais également la taxe sur les surfaces commerciales et les impositions forfaitaires sur les entreprises de réseau (IFER).

Dotée de 3,6 milliards d'euros en AE et CP en LFI 2022, l'action 1 du programme 201 enregistre une consommation de 3,9 milliards d'euros en AE et CP soit un taux d'exécution de 108,9 %.

Cependant, ce niveau d'exécution est inférieur de 1 milliard à celui constaté en 2021 (4,9 milliards d'euros) en raison principalement de la réforme des impôts de production découlant des articles 3 et 4 de la loi de finances initiale pour 2021 qui continue de produire des effets.

En premier lieu, l'article 3 a abaissé, à compter de 2021, le taux de CVAE (division par deux de ce taux qui passe de 1,5 % à 0,75 %) en supprimant la part de CVAE (50 %) affectée à l'échelon régional1(*).

En second lieu, l'article 4 a procédé à une réforme des modalités d'établissement de la valeur locative cadastrale des locaux industriels qui intervient dans l'établissement de la taxe foncière sur les propriétés bâties et sur la cotisation foncière des entreprises. L'allègement d'impôt est estimé à 1,75 milliard d'euros pour la taxe foncière sur les propriétés bâties et à 1,54 milliard d'euros pour la cotisation foncière, soit un total de 3,3 milliards d'euros. Elle correspond à une diminution des taux applicables de 8 % à 4 % pour les sols et terrains et de 12 % à 6 % pour les constructions et installations foncières2(*).

La suppression de la part régionale de CVAE à compter de 2021 s'est traduite par l'affectation au budget général de l'État de la moitié des encaissements relatifs à des millésimes antérieurs et, par cohérence à la moitié des restitutions qui y étaient liées. En 2022, ces restitutions disparaissent, ce qui a généré une diminution de 0,7 milliard des dégrèvements d'impôts locaux professionnels.

Enfin, l'article 8 de la même loi de finances avait prévu la baisse de 3 % à 2 % du taux de plafonnement de la CET.

Or, la valeur ajoutée ayant fortement augmenté entre 2020 et 2021, moins d'entreprises ont bénéficié du plafonnement de la contribution économique territoriale et le coût du plafonnement a, de fait, diminué de 0,4 milliard d'euros.

La suppression totale de la CVAE sur deux ans prévue à l'article 55 de la loi de finances pour 2023 devrait encore venir diminuer les dépenses de l'action 1 dès la fin de l'année.

2. L'extinction des crédits alloués aux dégrèvements de taxe d'habitation (action 3) suite à la suppression de la taxe d'habitation sur les résidences principales

L'action 3 retrace les dégrèvements de taxe d'habitation.

En 2021, l'exécution s'établit à 680,8 millions d'euros en AE et CP soit 92 % de la prévision en LFI (740 millions d'euros). Ce niveau est en baisse de 142,2 millions d'euros par rapport à 2021 en raison de la suppression progressive, à compter de 2018, de la taxe d'habitation sur les résidences principales.

En effet, la loi de finances initiale pour 2018 a introduit un dégrèvement progressif de la taxe d'habitation pour 80 % des ménages les moins favorisés (dont le revenu fiscal de référence était inférieur à 25 839 euros pour un célibataire et 46 132 euros pour un couple avec deux enfants). Ainsi, en 2018 et en 2019, les foyers concernés par cette réforme ont payé respectivement 70 % puis 35 % de la taxe d'habitation votée par les collectivités.

Cette première étape échelonnée entre 2018 et 2019 avait conduit à un accroissement tendanciel des crédits du programme qui ont atteint 14,7 milliards d'euros dont 13,6 milliards en raison du dégrèvement des 80 % des ménages les moins favorisés.

Dès 2020, pour les 80 % de ménages concernés par la première étape de sa disparition, la taxe d'habitation a fait l'objet d'un dégrèvement de 100 % sur la cotisation due.

En 2021, les dégrèvements ont été transformés en exonération totale pour les 80 % de ménages les moins aisés et en exonération de 30 % pour les autres.

La poursuite de la réforme en 2022 (l'exonération a été de 65 % pour les 20 % les plus aisés) et, en 2023 (suppression totale pour tous les ménages) génèrera une nouvelle baisse des crédits de cette action.

Seuls demeureront les crédits relatifs à la taxe d'habitation sur les résidences secondaires et autres locaux meublés non affectés à l'habitation principale (THRS).

C. UN RAPPORT ANNUEL DE PERFORMANCE TRÈS PEU DÉTAILLÉ QUI REND IMPOSSIBLE LA BONNE INFORMATION ET COMPRÉHENSION DES PARLEMENTAIRES SUR LES ÉVOLUTIONS ANNUELLES D'EXÉCUTION

De manière générale, le rapport annuel de performance de la mission « Remboursements et dégrèvements » est très peu développé et ne permet pas aux parlementaires de comprendre les écarts d'exécution entre les années N-1 et N.

De surcroit, les écarts entre prévisions en LFI et réalisations sont peu voire pas justifiés.

Ces lacunes constatées depuis plusieurs années sans amélioration notable nuisent à l'information des parlementaires et il parait nécessaire d'y remédier dès les prochains documents budgétaires.

Ce constat est d'ailleurs partagé par la Cour des comptes qui, dans sa note d'exécution budgétaire pour l'exercice 2022, a reconduit deux recommandations dans ce sens :

- présenter dans le tome II de l'annexe d'évaluation des Voies et Moyens du projet de loi de finances les engagements financiers liés aux crédits d'impôt, en décomposant le stock de créances selon les principaux d'entre eux ;

- enrichir les annexes budgétaires d'informations rétrospectives relatives aux contentieux et notamment aux contentieux de série.

Sur la première recommandation, la DGFIP s'est déclarée défavorable pour deux raisons :

- les Tomes I et II ses Voies et moyens forment une annexe au projet de loi de finances et détaillent des données relatives à la comptabilité budgétaire ;

- les engagements financiers liés aux crédits d'impôt concernent la comptabilité générale : la note 21 - Produits régaliens du CGE 2021 présente dans plusieurs tableaux les principales obligations fiscales par dispositifs de crédits d'impôt. Par ailleurs, la note 4 du Compte général de l'État 2021 retrace l'articulation entre les résultats de la comptabilité générale et de la comptabilité budgétaire.

Sur la seconde recommandation, l'administration s'est également déclarée défavorable pour des raisons techniques tenant aux systèmes d'information et pour prévenir tout risque de divulgation d'informations susceptibles de fragiliser la position de l'État devant le juge.

Concernant les contentieux, le rapporteur spécial a conscience que l'ensemble des éléments ne peut figurer dans un document rendu public en raison des arguments évoqués par l'administration concernant la sensibilité des informations et leur possible utilisation. Il estime cependant possible, utile et nécessaire de préciser, pour la sous-action 13.03, les dépenses intervenues au titre des remboursements et des intérêts moratoires entre l'année N-1 et N pour chaque type de contentieux en expliquant si la variation est due à une hausse du nombre de dossiers, de leur montant unitaire ou à des décisions de justice rendues, sans pour autant développer le fond des dossiers.

Concernant les crédits d'impôts, il semble opportun au rapporteur spécial de compléter le rapport avec les stocks de créance en cours de même qu'avec des précisions sur les variations d'une année à l'autre.

De surcroit, concernant les admissions en non-valeur (ANV), le rapporteur spécial regrette, comme l'année précédente, le manque d'information et notamment le détail des montants par type d'ANV. Des précisions, dans les rapports annuels de performance, sur l'ancienneté et les montants moyens des ANV ainsi que sur les ANV les plus importantes permettraient d'apprécier plus finement l'action de l'administration en matière de suivi de créance et de recouvrement.

Enfin, le rapport annuel de performance fait apparaitre des sous-actions devenues caduques en raison de la suppression des dispositifs y afférents ou inactives :

- sous-action 12.01 « prime pour l'emploi » alors que cette dernière a été supprimée en 2015 ;

- sous-action 12.07 « prélèvement sur le produit des jeux » créée en 2015 et inactive depuis cette date sans aucune justification.

La mission « Remboursements et dégrèvements » est une mission technique reportant mécaniquement des opérations liés au fonctionnement et à la règlementation des différents impôts et taxes et dont les crédits évaluatifs ne permettent pas une analyse critique des exécutions annuelles. À cet égard, le rapporteur note d'ailleurs que les réalisations sont plutôt conformes aux prévisions dans un contexte où ces dernières sont pourtant de plus en plus difficiles à établir finement.

Pour autant, le caractère mécanique des crédits de cette mission ne doit pas avoir pour effet une analyse peu poussée et très incomplète. Le rapporteur spécial rappelle à ce titre que les documents budgétaires ont pour principal objectif d'éclairer et d'information la représentation nationale et les citoyens. Pour ce faire, la présentation de ce rapport annuel de performance est largement perfectible sans contrevenir aux préoccupations susmentionnées par la DGFIP dans sa réponse à la Cour des comptes.

* 1 Corrélativement, le schéma de financement des régions a été revu en substituant à la CVAE une fraction de la taxe sur la valeur ajoutée.

* 2 La baisse de recettes pour les communes et EPCI impactés par cette réforme sera compensée par l'institution d'un prélèvement sur recettes de l'État.