D. - Autres dispositions

ARTICLE

17 A

Suppression de « gages » non

levés

dans la loi de finances rectificative pour 2021

. Le présent article vise à supprimer les « gages », destinés à compenser des baisses de ressources publiques adoptées par voie d'amendement parlementaire, qui n'ont pas été levés lors de l'adoption de la loi de finances rectificative pour 2021.

En complément, la commission des finances propose l'adoption d'un amendement visant à supprimer les « gages » établis au profit de l'État de la quatrième loi de finances rectificative pour 2020 et la loi de finances pour 2021.

I. LE DROIT EXISTANT : LA PRATIQUE DU « GAGE »

L'article 40 de la Constitution prévoit que les amendements formulés par les membres du Parlement ne sont pas recevables dès lors que leur adoption aurait pour conséquence soit une diminution des ressources publiques, soit la création ou l'aggravation d'une charge publique.

L'utilisation du pluriel par le constituant pour interdire la diminution des ressources publiques n'est pas sans incidence sur l'application de l'article 40. Il conduit en effet le juge de la recevabilité financière à vérifier que, du point de vue des ressources publiques prises dans leur ensemble, l'amendement prévoit une compensation permettant un maintien de leur niveau global. Ainsi, si l'amendement prévoit une baisse des ressources publiques , il doit également intégrer un gage prenant la forme d'une hausse à due concurrence d'autres ressources publiques .

Cette compensation est recevable dès lors qu'elle remplit les trois principaux critères fixés par le Conseil constitutionnel 343 ( * ) :

- la suffisance ;

- la conséquence ;

- l'immédiateté.

La création d'une taxe additionnelle aux droits sur le tabac, prévus aux articles 575 et 575 A du code général des impôts constitue, s'agissant des recettes de l'État, le gage le plus utilisé .

Si l'initiative parlementaire est adoptée, le gage peut être « levé » par le Gouvernement en séance publique, ce qui se traduit par sa suppression.

II. LE DISPOSITIF ADOPTÉ PAR L'ASSEMBLÉE NATIONALE : UNE SUPPRESSION DES « GAGES » NON LEVÉS

Le présent article, issu d'un amendement du Gouvernement adopté par l'Assemblée nationale en première lecture avec l'avis favorable de la commission des finances, propose de supprimer les « gages » non levés qui figurent dans la loi n° 2021-953 du 19 juillet 2021 de finances rectificative pour 2021.

III. LA POSITION DE LA COMMISSION DES FINANCES : UN « TOILETTAGE » NÉCESSAIRE QUI PEUT ÊTRE COMPLÉTÉ

Le rapporteur général ne peut que soutenir le présent article , dès lors qu'il vise à supprimer des dispositions superfétatoires n'ayant pas vocation à être appliquées.

En complément, la commission des finances a adopté un amendement FINC.20 (I-36) permettant de supprimer les « gages » non levés établis au profit de l'État de deux textes financiers adoptés en 2020 : la quatrième loi de finances rectificative pour 2020 et la loi de finances pour 2021.

Décision de la commission : la commission des finances propose d'adopter cet article ainsi modifié.

ARTICLE

17

Relations financières entre l'État et la

sécurité sociale

. Le présent article majore pour 2022 la fraction de TVA affectée à la caisse nationale d'assurance-maladie de 0,12 point afin de financer différentes mesures de périmètre. Le taux de la fraction de TVA est ainsi porté de 27,89 % à 28,01 %. À cette majoration, s'ajoute le versement de 398 millions d'euros afin de compenser le coût de la réduction de 6 points de cotisations maladie de droit commun des travailleurs occasionnels - demandeurs d'emploi (TO-DE) affiliés à la caisse centrale de la mutualité agricole.

La commission des finances propose d'adopter cet article sans modification.

I. LE DROIT EXISTANT : LA FRACTION DE TVA VISE À COMPENSER LES ALLÈGEMENTS GÉNÉRAUX DE CHARGES SOCIALES ET LES TRANSFERTS ENTRE L'ETAT ET LA SÉCURITÉ SOCIALE

Au terme des dispositions de l'article L. 131-7 du code de la sécurité sociale, introduit par la loi dite « Veil » de 1994 344 ( * ) , toute mesure de réduction ou d'exonération de cotisations de sécurité sociale donne lieu à compensation intégrale aux régimes concernés par le budget de l'État pendant toute la durée de son application. Les exceptions à cette obligation ne peuvent être votées qu'en loi de financement de la sécurité sociale.

Les relations financières entre l'État et la sécurité sociale ont, cependant, été profondément rénovées à l'occasion de l'adoption de la loi de financement de la sécurité sociale pour 2019 345 ( * ) .

Ainsi, les baisses de prélèvements obligatoires sont, depuis 2019, supportées par l'État ou la sécurité sociale en fonction de leur affectation. La participation de la sécurité sociale au financement du coût des allègements de charges est justifiée par l'effet bénéfique de ces mesures pour l'emploi et donc pour la masse salariale sur laquelle sont assises ces cotisations.

Il en découle une rénovation des relations financières entre l'État et la sécurité sociale dont les modalités sont désormais les suivantes :

- les exonérations spécifiques de cotisations sont toujours prises en charge par l'État ;

- les baisses de prélèvements obligatoires ne donnent pas lieu à compensation ;

- les transferts entre l'État et la sécurité sociale donnent lieu à l'affectation d'une fraction de TVA supplémentaire ;

- est instaurée une solidarité financière entre les deux sphères dans le triple contexte d'un renforcement des dispositifs d'allègement du coût du travail, d'une perspective de retour durable à l'équilibre de la sécurité sociale et du maintien d'un déficit budgétaire de l'État élevé.

Cette nouvelle architecture permet de déroger, annuellement , aux dispositions de l'article L. 131-7 du code de la sécurité sociale.

Les allégements généraux de charges sont donc intégralement compensés par affectation de recettes de l'État à la sécurité sociale pour solde de tout compte. Cette affectation prend la forme d'un versement d'une fraction de TVA.

Coût des allègements

généraux et des exonérations ciblées

compensées 2019-2022

(en millions d'euros)

|

2019 |

2020 |

2021 (prévision) |

2022 (prévision) |

|

|

Allègements généraux |

||||

|

Maladie |

30 133 |

27 559 |

29 461 |

31 662 |

|

AT-MP |

48 |

38 |

40 |

43 |

|

Vieillesse |

10 387 |

8 684 |

9 504 |

10 412 |

|

Famille |

12 739 |

10 802 |

11 559 |

12 454 |

|

Autonomie |

- |

244 |

272 |

298 |

|

Total |

53 307 |

47 327 |

50 836 |

54 869 |

|

Exonérations ciblées compensées |

||||

|

Maladie |

2 453 |

2 111 |

2 172 |

2 187 |

|

AT-MP |

118 |

105 |

127 |

129 |

|

Vieillesse |

2 654 |

2 650 |

2 862 |

2 217 |

|

Famille |

689 |

687 |

728 |

736 |

|

Autonomie |

- |

18 |

24 |

25 |

|

Total |

5 914 |

5 571 |

5 913 |

5 294 |

|

Total général |

||||

|

Maladie |

32 586 |

29 670 |

31 633 |

33 849 |

|

AT-MP |

166 |

143 |

167 |

172 |

|

Vieillesse |

13 041 |

11 334 |

12 366 |

12 629 |

|

Famille |

13 428 |

11 489 |

13 446 |

13 190 |

|

Autonomie |

- |

262 |

296 |

323 |

|

Total général |

59 221 |

52 868 |

57 908 |

60 133 |

Source : commission des finances du Sénat, d'après l'annexe 5 du PLFSS 2022

II. LE DISPOSITIF PROPOSÉ : UNE MAJORATION DE LA FRACTION DESTINÉE À FINANCER POUR L'ESSENTIEL DES MESURES DE PÉRIMÈTRE

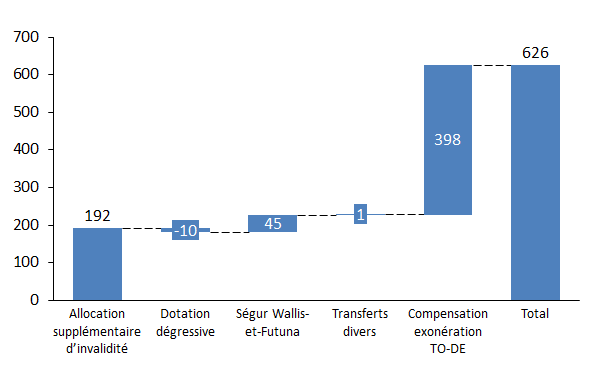

Le présent article prévoit, pour 2022, une majoration de la fraction de TVA transférée à la sécurité sociale de l'ordre de 227,9 millions d'euros en vue de compenser le financement de différents dispositifs.

Le 1° du I prévoit ainsi que le taux de la fraction de la TVA passe de 27,89 % à 28,01 %. Le 2° du I précise que 22,83 points contre 22,71 points en loi de finances initiale pour 2021, devraient être affectés à la branche maladie, maternité, invalidité et décès du régime général . Les 5,3 points restants seraient affectés à l'ACOSS.

Cette majoration est destinée à couvrir :

- la compensation de l'allègement de six points de cotisations maladie par TVA pour les entreprises bénéficiant de plusieurs dispositifs d'exonérations (191,8 millions d'euros) ;

- le « contrecoup du Ségur Wallis-et-Futuna » financé en 2021 (45 millions d'euros) ;

- des transferts divers (1,1 million d'euros) ;

En sens inverse, le transfert de la dotation dégressive à l'Établissement français du sang du budget de la sécurité sociale à celui de l'État conduit à un retrait de compensation de 10 millions d'euros.

Le II du présent article ajoute le transfert d'une fraction du produit de la TVA d'un montant de 398 millions d'euros. Cette somme est destinée à compenser le coût de la réduction de 6 points de cotisations maladie de droit commun en faveur des travailleurs occasionnels - demandeurs d'emploi (TO-DE), affiliés à la caisse centrale de la mutualité agricole. Cette exonération était, jusqu'en 2019, compensée par affectation de crédits budgétaires. La compensation n'est pas intégrée dans la fraction de TVA exprimée en pourcentage mentionnée plus haut, car elle vise une exonération spécifique.

Le total du montant de la TVA transféré est donc de 625,9 millions d'euros.

Décomposition de l'augmentation de la fraction

de TVA

affectée à la sécurité sociale en

2022

(en millions d'euros)

Source : commission des finances du Sénat, d'après l'annexe 6 au PLFSS 2022

Aux termes du III du présent article, l'entrée en vigueur de cette compensation est prévue au 1 er février 2022, afin de tenir compte des différences entre la comptabilité de l'État et la comptabilité de la sécurité sociale.

III. LES MODIFICATIONS APPORTÉES PAR L'ASSEMBLÉE NATIONALE

L'Assemblée nationale a adopté cet article sans modification .

IV. LA POSITION DE LA COMMISSION DES FINANCES : UNE MAJORATION ATTENDUE MAIS QUI AURA UN EFFET LIMITÉ SUR LES RECETTES DE LA SÉCURITÉ SOCIALE

Le montant de la TVA transféré dans ce projet de loi de finances, 625,9 millions d'euros, est du même ordre que celui de l'année dernière, qui s'élevait à 678 millions d'euros. La compensation du coût de la réduction de 6 points de cotisations maladie de droit commun en faveur des travailleurs occasionnels, qui s'élève à 398 millions d'euros, est également proche de celle de l'année dernière (389 millions d'euros).

La principale compensation opérée pour 2022, qui est celle pour l'allègement de six points de cotisations maladie par TVA pour les entreprises bénéficiant de plusieurs dispositifs d'exonérations (191,8 millions d'euros), ne pose pas de difficultés particulières au regard de l'article L. 131-7 du code de la sécurité sociale et de l'article 26 de la loi de financement de la sécurité sociale pour 2019.

En outre, les hypothèses macroéconomiques sur lesquelles se fondent les prévisions de recettes fiscales pour 2022 sont jugées « plausibles » par le Haut Conseil des finances publiques dans l'avis qu'il a rendu sur les lois de finances et de financement de la sécurité sociale pour 2022. Il souligne toutefois qu'une incertitude demeure au regard de la situation sanitaire , en cas notamment d'apparition d'un nouveau variant résistant à la vaccination, même si cette incertitude est nettement plus faible que l'année dernière.

Ce supplément de recette a toutefois un effet limité sur le solde de la sécurité sociale . Les prévisions de recettes du régime général et du Fonds de solidarité vieillesse sont en effet de 438,2 milliards d'euros pour l'exercice 2022.

Il estimé que le montant total des recettes de TVA affectées à la sécurité sociale représenteront 53,7 milliards d'euros en 2022 . Le supplément de transfert du présent projet de loi de finances, 625,9 millions d'euros, ne représente donc que 1,17 % de la TVA transférée.

Décision de la commission : la commission des finances propose d'adopter cet article sans modification.

ARTICLE

18

Évaluation du prélèvement opéré

sur les recettes de l'État au titre de la participation de la France au

budget de l'Union européenne (PSR-UE)

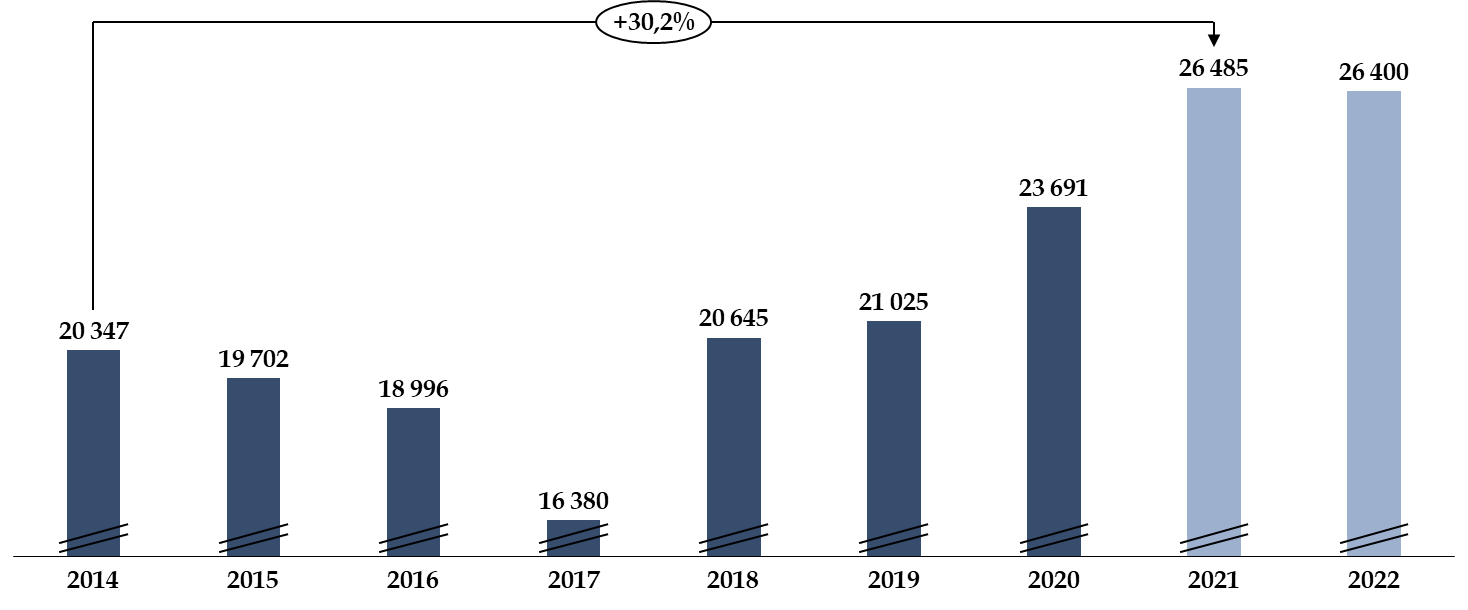

. Le présent article évalue le montant du prélèvement sur recettes au profit de l'Union européenne à 26,4 milliards d'euros, soit une baisse de 800 millions d'euros par rapport au montant inscrit en loi de finances initiale pour 2021, et une baisse de 85 millions d'euros environ par rapport aux dernières prévisions d'exécution pour 2021.

La commission propose d'adopter cet article sans modification.

I. L'EXÉCUTION DU PRÉLÈVEMENT SUR RECETTES AU PROFIT DE L'UNION EUROPÉENNE EN 2021

A. L'ÉVALUATION DU MONTANT DU PRÉLÈVEMENT SUR RECETTES AU PROFIT DE L'UNION EUROPÉENNE : UN EXERCICE TOUJOURS DIFFICILE

L'article 6 de la loi organique relative aux lois de finances 346 ( * ) définit le prélèvement sur recettes reversé au budget de l'Union européenne comme « un montant déterminé de recettes de l'État [...] rétrocédé direction au profit [...] des Communautés européennes en vue de couvrir des charges incombant à ces bénéficiaires ». Celui-ci doit être défini et évalué « de façon précise et distincte ».

Pour mémoire, en application de la décision relative au système des ressources propres (DRP) du 14 décembre 2020 347 ( * ) , entrée en vigueur au 1 er juin 2021 à l'issue du processus de ratification par l'ensemble des États membres, les ressources de l'Union européenne sont composées :

- des ressources propres traditionnelles (RPT) , composées des droits de douane nets des frais de perception retenus par les États membres ;

- de la ressource fondée sur la taxe sur la valeur ajoutée (TVA) dû par chaque État membre et calculée par l'application d'un taux d'appel de droit commun fixé à 0,3 % à une assiette harmonisée ;

- de la ressource fondée sur le taux de recyclage des déchets plastique , obtenue par l'application d'un taux d'appel s'élevant à 0,8 euro par kilo de déchets pour chaque État membre. Cette ressource a été introduite par la DRP 2021-2027 ;

- de la ressource fondée sur le revenu national brut (RNB) , obtenue par l'application d'un taux propre à chaque État membre en fonction de leur part dans l'assiette totale de l'ensemble. Cette ressource constitue la ressource d'équilibre du budget de l'Union européenne, c'est-à-dire que son montant est calculé de façon à financer la différence entre le montant des dépenses de l'année et le produit des autres ressources propres de l'Union européenne ;

- d'autres ressources marginales , telles que le report du solde de l'exercice antérieur, ou encore le produit des amendes.

Le prélèvement sur recettes européen est composé de la ressource fondée sur la taxe sur la valeur ajoutée (TVA) , de la ressource fondée sur le revenu national brut (RNB) , de la ressource fondée sur le plastique, et de divers autres éléments tels que la contribution à la correction britannique, les corrections accordées à d'autres États membres, et les éventuels intérêts de retard au titre du versement des droits de douane.

Par conséquent, le montant total de la contribution de la France au budget de l'Union européenne recouvre un périmètre plus large que le seul prélèvement sur recettes , puisqu'il intègre également les ressources propres traditionnelles (RPT) nettes des frais de perception, c'est-à-dire les droits de douane reversés à l'Union européenne. En effet, depuis 2010 le prélèvement sur recettes n'intègre plus les RPT.

Le montant annuel du prélèvement sur recettes est déterminé chaque année sur la base de la prévision du besoin de financement de l'Union européenne .

Cette prévision dépend, d'une part, du projet de budget présenté en N-1 par la Commission européenne et, d'autre part, des hypothèses établies par la Commission quant aux assiettes des ressources TVA et RNB, ainsi que de l'hypothèse de recouvrement des ressources propres traditionnelles de l'ensemble des États membres , présentées lors du comité consultatif des ressources propres (CCRP).

Par conséquent, le montant du prélèvement sur recettes inscrit dans le projet de loi de finances est évaluatif . Il peut ensuite faire l'objet de corrections ultérieures , à commencer par une réévaluation au cours de l'examen du projet de loi de finances, afin de tirer les conséquences de l'adoption du budget de l'Union européenne , cette dernière ayant lieu en parallèle de la discussion budgétaire national. D'autres corrections peuvent être appliquées, en cours d'exercice par exercice, en cas d'adoption de budgets rectificatifs, de l'actualisation des hypothèses d'assiette des ressources TVA et RNB, ou encore de l'évolution attendue des ressources propres traditionnelles.

Évolution du prélèvement sur

recettes

au profit de l'Union européenne par rapport à la

prévision

(en millions d'euros)

|

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

|

Crédits votés en LFI |

20 742 |

20 169 |

18 690 |

19 912 |

21 443 |

21 480 |

27 200 |

|

Crédits exécutés |

19 702 |

18 996 |

16 380 |

20 645 |

21 025 |

23 691 |

26 485* |

|

Écart LFI/exécution |

- 5 % |

- 5,8 % |

- 12,4 % |

+ 3,7 % |

- 1,9 % |

+ 10,3 % |

- 2,6 % |

* d'après la prévision actualisée figurant dans le les voies et moyens, tome I, annexé au projet de loi de finances pour 2022, et correspondant à l'actualisation prévue par le second projet de loi de finances rectificative pour 2021, actuellement en cours d'examen.

Source : commission des finances, à partir des documents budgétaires

B. UN EXERCICE 2021 MARQUÉ PAR DES AJUSTEMENTS À LA MARGE, PAR RAPPORT À L'ANNÉE 2020

Compte tenu de l'évaluation révisée du montant du prélèvement sur recettes pour 2021 figurant dans le projet de loi de finances pour 2022, et confirmée par la minoration de 64 millions d'euros proposée par le projet de loi de finances rectificative pour 2021 actuellement en cours d'examen, l'exercice 2021 devrait être marqué par une sous-exécution de 2,6 % .

Cette sous-exécution constitue un écart à la prévision initiale relativement maîtrisé par rapport à l'écart constaté en 2020, qui avait été marqué par une mobilisation exceptionnelle du budget européen pour faire face aux conséquences économiques de la crise sanitaire.

La réévaluation du montant du prélèvement sur recettes pour 2021 résulte de la présentation, par la Commission européenne, de six budgets rectificatifs en cours d'exercice. Les projets de budgets rectificatifs n° 2, 3, 1 et 4 ont été adoptés dans cet ordre par l'autorité budgétaire européenne, et les projets de budgets rectificatifs n° 5 et 6 sont en cours de discussion : ,

- le budget rectificatif n° 1 mobilise 261 millions d'euros en crédits d'engagement (CE) et 253 millions d'euros en crédits de paiement (CP) au titre du renforcement de l'instrument d'aide d'urgence et du Centre européen de prévention et de contrôle des maladies ;

- le budget rectificatif n° 2 reporte le solde excédentaire de l'exercice 2020 sur l'exercice 2021, à hauteur de 1,8 milliard d'euros environ ;

- le budget rectificatif n° 3 vise à budgétiser la réserve d'ajustement au « Brexit », à la suite de l'accord interinstitutionnel sur le règlement l'établissant, en rehaussant le niveau de crédits d'engagement (CE) et de crédits de paiement (CP) du budget de 2021 à hauteur de 1,7 milliard d'euros environ au titre du préfinancement de ce fonds ;

- le budget rectificatif n° 4 actualise le volet recettes du budget de l'Union européenne, par rapport aux évaluations issues du CCRP de 2020 ;

- le budget rectificatif n° 5 mobilise 150 millions d'euros en CE (et aucun CP) en soutien aux réfugiés en Turquie ;

- le budget rectificatif n° 6 augmente de 473,5 millions d'euros en CE (et aucun CP) pour financer des mesures visant à accélérer les vaccinations au niveau mondial et couvrir les activations au titre du mécanisme de protection civile de l'Union, les dépenses découlant des accords de pêche extérieurs, ainsi que certains ajustements des dépenses et des recettes.

II. LE MONTANT PROPOSÉ POUR 2022 ANTICIPE UNE STABILITÉ DU PRÉLÈVEMENT SUR RECETTES

Pour 2022, l'article 18 du projet de loi de finances évalue le montant du prélèvement sur recettes au profit de l'Union européenne à 26,4 milliards d'euros , soit une baisse de 800 millions d'euros par rapport au montant inscrit en loi de finances initiale pour 2021, et une baisse de 85 millions d'euros environ par rapport aux dernières prévisions d'exécution pour 2021.

Décomposition du prélèvement sur

recettes au profit

de l'Union européenne en 2022

(en millions d'euros)

|

Composants |

Montant |

|

Ressource TVA |

3 585 |

|

Ressource plastique |

1 258 |

|

Ressource RNB |

21 558 |

|

Dont rabais forfaitaires |

1 365 |

|

Total |

26 400 |

Source : tome I « voies et moyens » annexé au projet de loi de finances pour 2022

Comme l'a relevé Jean-Marie Mizzon, rapporteur spécial des crédits de la participation de la France au budget de l'Union européenne 348 ( * ) , l'écart de 800 millions d'euros entre le montant prévu par la loi de finances initiale pour 2021 et l'évaluation inscrite dans le projet de loi de finances pour 2022 résulte principalement de deux effets qui se compensent, à savoir :

- d'une part, l'augmentation des crédits de paiement du budget de l'Union européenne entre ces deux exercices, ce qui se traduit par une hausse de 800 millions d'euros du prélèvement sur recettes ;

- d'autre part, la conjonction de plusieurs facteurs qui réduisent mécaniquement la contribution française : la réduction de la part française dans le revenu national brut (RNB) européen (- 600 millions d'euros sur le prélèvement sur recettes), l'augmentation de la contribution du Royaume-Uni au budget européen en raison d'un décalage calendaire (- 400 millions d'euros) et la reprise des échanges commerciaux qui entraînent une hausse des droits de douane (- 300 millions d'euros).

Évolution du montant du

prélèvement sur recettes au profit

de l'Union

européenne par rapport au CFP 2014-2020

(en millions d'euros)

N.B : Les montants pour 2021 et 2022 sont prévisionnels.

Source : commission des finances du Sénat, à partir des documents budgétaires

III. LA POSITION DE LA COMMISSION DES FINANCES : L'INTRODUCTION DE NOUVELLES RESSOURCES PROPRES EST UNE NÉCESSITÉE POUR CONTENIR LA PROGRESSION À VENIR DU MONTANT DES CONTRIBUTIONS NATIONALES

S'agissant du montant évaluatif pour 2022, le rapporteur général partage le constat du rapporteur spécial selon lequel le faible écart entre les montants du prélèvement sur recettes prévus pour 2021 et 2022 ne saurait refléter l'amorçage d'un plafonnement de la contribution française au budget européen , mais elle traduit plutôt une stabilisation conjoncturelle.

En effet, d'après la direction du budget, le montant annuel de ce prélèvement était estimé à 27,6 milliards d'euros pour la période 2021-2027 , soit une hausse annuelle moyenne de 7,5 milliards d'euros par rapport au cadre financier pluriannuel 2014-2020.

À cette hausse sur la période 2021-2027 devrait s'ajouter, à compter de 2028, la contribution de la France au remboursement du plan de relance européen , financé par les ressources levées par la Commission européenne sur les marchés financiers, en application de la nouvelle décision dite « ressources propres ». Or, en l'absence de nouvelles ressources propres , les contributions nationales des États membres assumeront ce remboursement en fonction de leur part dans le revenu national brut (RNB) européen, ce qui correspondrait à un montant annuel moyen de 2,5 milliards d'euros pour la France 349 ( * ) .

Dans cette perspective, l'accord de juillet 2020 des 27 États membres de l'Union européenne prévoit expressément l'introduction de nouvelles ressources propres, dont la ressource fondée sur les déchets plastiques non recyclés déjà mise en oeuvre. Aux termes de cet accord, la Commission européenne devait présenter au premier semestre 2021 des propositions relatives au mécanisme d'ajustement carbone aux frontières et à une redevance numérique .

Le rapporteur général regrette que la Commission n'ait pas pu tenir ce calendrier, et ait reporté à une date ultérieure la présentation de ces propositions .

Certes, l'avancée des discussions au sein de l'Organisation de coopération et de développement économiques (OCDE) relatives à l'adaptation des règles fiscales internationales au numérique doit être prise en compte dans la finalisation de la proposition de la Commission européenne sur le sujet.

Toutefois, l'objectif d'introduire de nouvelles ressources propres pour assurer le financement du plan de relance européen constituait un impératif pour l'acceptation, par l'ensemble des États membres, de la mise en oeuvre de cet instrument de relance . Par conséquent, il revient à la Commission européenne de présenter dans les meilleurs délais ses propositions en la matière, et de flécher en priorité l'emploi de ces nouvelles ressources propres au plan de relance.

Décision de la commission : la commission des finances propose d'adoption cet article sans modification.

ARTICLE

18 bis

Reversement au budget général de reliquats de

crédits des fonds européens de développement

régional

. Le présent article transfère à l'État les reliquats des fonds européens de développement régional (FEDER) constatés à l'issue de la clôture des périodes de programmation 1994-1999, 2000-2006 et 2007-2013.

Espérant que cette disposition permettra de trouver une utilisation pertinente à ces fonds, la commission propose d'adopter cet article sans modification.

I. LE DROIT EXISTANT : LES MODALITÉS DE GESTION DU FONDS EUROPÉEN DE DÉVELOPPEMENT RÉGIONAL (FEDER) ONT ABOUTI À LA CONSTITUTION DE RELIQUATS DE CRÉDITS NON UTILISÉS

L'article 175 du traité sur le fonctionnement de l'Union européenne (TFUE) institue les fonds à finalité structurelle, outils au service de l'objectif de renforcement de la cohésion économique , sociale et territoriale. Il s'agit de la section « orientation » du fonds européen d'orientation et de garantie agricole (FEOGA), du fonds social européen (FSE) et du fonds européen de développement régional (FEDER).

L'article 176 du même traité précise que le FEDER est destiné à contribuer à la correction des principaux déséquilibres régionaux dans l'Union par une participation au développement et à l'ajustement structurel des régions en retard de développement, d'une part, et à la reconversion des régions industrielles en déclin, d'autre part.

Au cours de la période de programmation 2014-2020, l'Union européenne a affecté 199 milliards d'euros au FEDER, dont 8,4 milliards d'euros ont été attribués à la France, ainsi que 1,1 milliard d'euros pour les programmes de coopération territoriale. L'enveloppe globale est stable pour la nouvelle période 2021-2027.

Les fonds structurels reposent sur le principe du cofinancement , à un taux qui est déterminé par la Commission européenne 350 ( * ) . S'agissant du FEDER, le niveau du cofinancement peut aller jusqu'à 85 % pour les régions les moins développées et les régions ultrapériphériques, 60 % dans les régions en transition et 50 % dans les régions les plus développées 351 ( * ) .

Toutefois, le taux de cofinancement autorisé par la Commission européenne peut être différent du taux effectivement versé par l'autorité de gestion , c'est-à-dire en pratique les préfectures pour les périodes de programmation antérieures à 2014 352 ( * ) . Le taux de cofinancement autorisé constituant la base des remboursements accordés par la Commission européenne, des réserves de trésorerie ont pu être constituées pour certains fonds structurels.

La Cour des comptes décrivait ce phénomène dans un référé de 2019 portant sur la mise en oeuvre du fonds social européen pendant la période 2007-2013 353 ( * ) : « La différence entre le taux de cofinancement européen des opérations prévu à hauteur de 50 % par la maquette financière et celui pratiqué dans le cadre du conventionnement entre l'autorité de gestion ou l'organisme intermédiaire et les bénéficiaires pour une même opération (42 % en moyenne) permet à la France de percevoir des fonds européens pour un montant plus élevé que celui distribué aux bénéficiaires. La marge de gestion ainsi dégagée constitue, au fil du temps, une réserve de trésorerie . »

La Cour précisait que l'administration ne contrevient pas à la réglementation en percevant de la Commission européenne des remboursements plus élevés que les subventions qu'elle attribue, mais que ces sommes ne pouvaient pas être utilisées pour financer des opérations rattachées aux programmations précédentes et suivantes. Elle recommandait « que l'état des réserves soit expertisé et que leur usage soit conforme à la réglementation ».

II. LE DISPOSITIF ADOPTÉ PAR L'ASSEMBLÉE NATIONALE : L'AFFECTATION À L'ETAT DES RELIQUATS DE CRÉDITS NON UTILISÉS JUSQU'EN 2013

L'Assemblée nationale a adopté sur la proposition du Gouvernement et avec un avis favorable de la commission, un amendement portant article additionnel qui tend à affecter au budget général les reliquats de crédits européens devenus sans objet des programmations des fonds européens de développement régional 1994-1999, 2000-2006 et 2007-2013.

Lors des débats à l'Assemblée nationale, le Gouvernement a indiqué que ces fonds sont destinés à financer des investissements locaux , en complément des fonds européens de la nouvelle programmation.

Il a également indiqué que le montant de ces fonds était évalué à 380 millions d'euros , ce qui a fait l'objet d'une réévaluation des recettes non fiscales de l'État à l'article d'équilibre.

III. LA POSITION DE LA COMMISSION DES FINANCES : PRENDRE ACTE DE L'UTILISATION DE CES FONDS EUROPÉENS ACTUELLEMENT EN DÉSHÉRENCE

Le rapporteur général prend acte de la réaffectation au budget de l'État de ces reliquats de crédits européens, ainsi que de l'engagement du Gouvernement d'utiliser ce surcroît de recettes pour financer des investissements locaux.

Selon les éléments qu'il a recueillis, la direction générale des finances publiques considère que ces fonds, actuellement en déshérence, ne peuvent être utilisés sans une affectation formalisée au niveau législatif, ce que prévoit le présent article. Un travail devra être mené ultérieurement par l'administration afin de centraliser les fonds, actuellement répartis entre les préfectures. Le montant de 380 millions d'euros doit donc être considéré comme une estimation, qui devra être confirmée.

D'autres fonds structurels pourraient être concernés à l'avenir , notamment le fonds social européen pour lequel la Cour des comptes a décrit la même accumulation de reliquats dans son référé précité de juin 2019.

Décision de la commission : la commission des finances propose d'adopter cet article sans modification.

* 343 Conseil constitutionnel, décision n° 76-64 DC du 2 juin 1976.

* 344 Article 5 de la loi n°94-637 du 25 juillet 1994 relative à la sécurité sociale.

* 345 Loi n° 2018-1203 du 22 décembre 2018 de financement de la sécurité sociale pour 2019.

* 346 Loi organique n° 2001-692 du 1 er août 2001 relative aux lois de finances.

* 347 Décision (UE, Euratom) 2020/2053 du Conseil du 14 décembre 2020 relative au système des ressources propres de l'Union européenne et abrogeant la décision 2014/335/UE, Euratom.

* 348 Le lecteur est invité à se reporter au rapport budgétaire du rapporteur spécial Jean-Marie Mizzon sur les crédits de la participation de la France au budget de l'Union européenne prévus par le projet de loi de finances pour 2022.

* 349 Cf. rapport n° 306 (2020-2021) de M. Jean-François Husson, fait au nom de la commission des finances sur le projet de loi autorisant l'approbation de la décision (UE, Euratom) 2020/2053 du Conseil du 14 décembre 2020 relative au système des ressources propres de l'Union européenne et abrogeant la décision 2014/335/UE, Euratom, déposé le 27 janvier 2021.

* 350 Règlement (UE) n o 1303/2013 du Parlement européen et du Conseil du 17 décembre 2013 portant dispositions communes relatives au Fonds européen de développement régional, au Fonds social européen, au Fonds de cohésion, au Fonds européen agricole pour le développement rural et au Fonds européen pour les affaires maritimes et la pêche, portant dispositions générales applicables au Fonds européen de développement régional, au Fonds social européen, au Fonds de cohésion et au Fonds européen pour les affaires maritimes et la pêche, et abrogeant le règlement (CE) n o 1083/2006 du Conseil, article .

* 351 Parlement européen, Fonds européen de développement régional (FEDER) .

* 352 La loi n° 2014-58 du 27 janvier 2014 de modernisation de l'action publique territoriale et d'affirmation des métropoles, dite « loi MAPTAM », a confié aux régions la gestion des fonds européens.

* 353 Cour des comptes, La gestion des crédits du Fonds social européen , référé, 19 juin 2019.