II. AUTRES MESURES

ARTICLE 18 A (nouveau)

Utilisation des crédits ouverts pour aider

les familles

des établissements français à

l'étranger

|

. Le présent article explicite la destination des 50 millions d'euros de crédits ouverts sur le programme 185 « Diplomatie culturelle et d'influence » pour venir en aide aux familles françaises et étrangères, à travers les établissements. Il prévoit ainsi que ces crédits permettent de venir en aide à tous les établissements qui en auront besoin, quel que soit leur statut, pour le bénéfice de toutes les familles françaises et étrangères qui y scolarisent leurs enfants. Il précise que les aides versées à ce titre doivent être strictement justifiées par le besoin d'adoption de mesures répondant à la situation induite par la crise du Covid-19. Certes, le présent article poursuit l'objectif louable de s'assurer que les crédits supplémentaires soient alloués en soutien des établissements et des familles françaises et étrangères qui les fréquentent. Pour autant, il est permis de douter de son caractère normatif et de sa place dans un projet de loi de finances rectificative. La commission propose de l'adopter sans modification. |

I. LE DROIT EXISTANT : UN PLAN GOUVERNEMENTAL DE SOUTIEN AUX FRANÇAIS DE L'ÉTRANGER

Le 30 avril dernier, les ministres Jean-Yves Le Drian, Gérald Darmanin et Jean-Baptiste Lemoyne ont annoncé un dispositif de soutien pour les Français de l'étranger de 240 millions d'euros. Il se traduit par 200 millions d'euros d'ouvertures de crédits dans le présent projet de loi de finances rectificative :

- une avance de l'Agence France Trésor à l'AEFE, à hauteur de 50 millions d'euros , pour aider le réseau de l'AEFE. L'Agence pourra soutenir, avec ce budget, tous les types d'établissements, qu'ils soient en gestion directe, conventionnés ou partenaires ;

- une enveloppe de 50 millions d'euros sur le programme 185 « Diplomatie culturelle et d'influence » pour venir en aide à tous les établissements qui en auront besoin, quel que soit leur statut (établissements en gestion directe, établissements conventionnés ou établissements partenaires) pour le bénéfice de toutes les familles françaises et étrangères ;

- une enveloppe de 50 millions d'euros sur le programme 151 « Français à l'étranger et affaires consulaires » pour renforcer l'enveloppe des bourses scolaires et aider les familles qui ont connu une baisse conséquente de leurs revenus et ne peuvent plus s'acquitter des frais de scolarité ;

- une enveloppe de 50 millions d'euros sur le programme 151 « Français à l'étranger et affaires consulaires » pour les demandes d'aides d'urgence . Elle permettra de venir en aide aux Français les plus démunis à l'étranger et qui ne reçoivent pas d'aide de leur pays de résidence.

II. LE DISPOSITIF ADOPTÉ PAR L'ASSEMBLÉE NATIONALE : EXPLICITER LES FORMES D'AIDES AUX FAMILLES FRANÇAISES ET ÉTRANGÈRES

Le présent article a été introduit par l'Assemblée nationale à l'initiative de Samantha Cazebonne et plusieurs collègues députés. Il a reçu un avis favorable de la commission et du Gouvernement, malgré son aspect peu normatif qui a été souligné.

Il vise à expliciter la destination des 50 millions d'euros de crédits ouverts sur le programme 185 « Diplomatie culturelle et d'influence » pour venir en aide aux familles françaises et étrangères, à travers les établissements.

Il prévoit ainsi que ces crédits permettent de venir en aide à tous les établissements qui en auront besoin, quel que soit leur statut, pour le bénéfice de toutes les familles françaises et étrangères qui y scolarisent leurs enfants. Il précise que les aides versées à ce titre doivent être strictement justifiées par le besoin d'adoption de mesures répondant à la situation induite par la crise du Covid-19 .

III. LA POSITION DE LA COMMISSION DES FINANCES : UN ARTICLE PEU NORMATIF, POUR INDIQUER LA DESTINATION DES CRÉDITS OUVERTS SUR LE PROGRAMME 185

Comme cela a été souligné par le rapporteur du budget, Laurent Saint-Martin, et par le Gouvernement lors de l'examen de l'amendement de Samantha Cazebonne et plusieurs de ses collègues à l'Assemblée nationale, cet article additionnel est peu normatif . Il reprend l'exposé des motifs de l'ouverture de crédits de 50 millions d'euros prévue par le présent projet de loi de finances rectificative et précise en outre que les aides versées doivent être strictement justifiées par la réponse à apporter à la crise du Covid-19.

Ces aides , comme l'a récemment indiqué le directeur général de l'Agence pour l'enseignement français à l'étranger (AEFE) aux rapporteurs spéciaux des crédits de la mission « Action extérieure de l'État », sont vouées à être centrées sur l'aide aux familles étrangères en difficulté . L'exposé sommaire de cet article additionnel indique que plusieurs types de mesures pourraient être mises en oeuvre, en plus d'un soutien financier aux familles : des adaptations à l'enseignement hybride ou distanciel, la mise en oeuvre des protocoles sanitaires, un plan d'accompagnement pédagogique personnalisé.

Si le dispositif proposé par cet article ne cite pas ces différentes mesures, qui relèvent du domaine règlementaire, il vise à indiquer l'objectif poursuivi par l'ouverture de 50 millions d'euros de crédits supplémentaires sur le programme 185.

Décision de la commission : la commission vous propose d'adopter cet article sans modification.

ARTICLE 18 B (nouveau)

Remise d'un rapport présentant les

conséquences budgétaires de la crise liée à la

pandémie de Covid-19 sur la diplomatie culturelle et d'influence

française et sur l'enseignement français à

l'étranger

|

. Le présent article prévoit la remise d'un rapport du Gouvernement au Parlement d'ici octobre 2020, sur les conséquences budgétaires de la crise liée à la pandémie de Covid-19 sur la diplomatie culturelle et d'influence française ainsi que sur l'enseignement français à l'étranger. Compte tenu de l'importance des crédits exceptionnellement accordés pour soutenir les Français de l'étranger dans ce contexte de crise sanitaire, ce rapport doit permettre de faire le bilan sur l'utilisation des enveloppes supplémentaires et redéployées au cours de l'année. La commission vous propose d'adopter cet article sans modification. |

I. LE DISPOSITIF ADOPTÉ PAR L'ASSEMBLÉE NATIONALE : LA REMISE D'UN RAPPORT PRÉSENTANT LES CONSÉQUENCES FINANCIÈRES DE LA CRISE SUR LA DIPLOMATIE CULTURELLE ET L'ENSEIGNEMENT FRANÇAIS À L'ÉTRANGER

Le présent article a été introduit par l'Assemblée nationale à l'initiative du Gouvernement, avec un avis favorable de la commission.

Il prévoit la remise d'un rapport du Gouvernement au Parlement avant le 1 er octobre 2020 présentant les conséquences budgétaires de la crise liée à la pandémie de Covid-19 sur la diplomatie culturelle et d'influence française ainsi que sur l'enseignement français à l'étranger . Ce rapport comporte un état des lieux des aides demandées et accordées par le réseau de l'enseignement français à l'étranger et analyse l'impact de la crise sanitaire sur l'emploi des dotations des postes diplomatiques et consulaires en 2020.

II. LA POSITION DE LA COMMISSION DES FINANCES : UN BILAN ATTENDU DES CONSÉQUENCES DE LA CRISE SUR L'ACTION EXTÉRIEURE DE L'ETAT

Cet article additionnel portant remise de rapport doit permettre de faire un bilan de l'utilisation des crédits ouverts au titre de la mission « Action extérieure de l'État » par le présent projet de loi de finances rectificative, à hauteur de 200 millions d'euros, ainsi que des redéploiements de crédits opérés à l'occasion de la crise actuelle 371 ( * ) .

Il dressera un état des lieux des aides versées au réseau de l'enseignement français à l'étranger et de l'utilisation des dotations des postes diplomatiques et consulaires en 2020 en réponse à la crise liée à la pandémie de Covid-19.

Compte tenu de l'importance des crédits exceptionnellement accordés pour soutenir les Français de l'étranger dans le contexte de crise sanitaire et économique, ce rapport est attendu et devrait constituer un bilan effectivement utile pour éclairer le Parlement sur l'emploi concret des moyens débloqués.

Décision de la commission : la commission des finances vous propose d'adopter cet article sans modification.

ARTICLE 18

Exonération de cotisations patronales, aide au

paiement des cotisations, remises de dettes et plans d'apurement pour les

entreprises affectées

par la crise sanitaire

|

. Le présent article vise à compléter les mesures de soutien aux différents secteurs d'activité déjà adoptées dans les précédentes lois de finances rectificatives par des mesures renforcées portant sur les cotisations sociales patronales. Le dispositif s'adresse essentiellement aux petites et moyennes entreprises (PME). Les exonérations portent en effet principalement sur les entreprises de moins de 250 salariés des secteurs jugés prioritaires par le Gouvernement, soit les entreprises de l'hôtellerie, de la restauration, du sport, de la culture, du transport aérien et de l'évènementiel. Les entreprises de moins de 250 salariés intervenant dans des secteurs dépendant des secteurs jugés prioritaires par le Gouvernement sont également visées, dès lors qu'elles ont subi une très forte baisse de leur chiffre d'affaires sur la période concernée par les exonérations. Ce seuil devrait être fixé par décret à 80 % de perte de chiffre d'affaires, selon les informations du Gouvernement. Dans ces deux situations, l'exonération de cotisations sociales patronales porte sur la période comprise entre le 1 er février et le 31 mai 2020. De plus, les entreprises de moins de dix salariés qui n'appartiennent pas aux secteurs précédemment mentionnés sont également couvertes par le dispositif dès lors qu'elles ont été visées par des mesures de fermeture obligatoire. La période d'exonération est en revanche réduite d'un mois, soit du 1 er février au 30 avril. Ces mesures sont complétées par la mise en oeuvre d'une aide au paiement des cotisations pour les entreprises des secteurs précités, équivalente à 20 % des rémunérations payées sur les périodes visées. Ce montant doit permettre d'aider les entreprises à solder leurs dettes de cotisations salariales et de limiter les coûts de la main d'oeuvre dans une perspective de relance de l'activité. Des dispositions spécifiques sont également prises pour les artistes-auteurs, les travailleurs indépendants et les travailleurs non-salariés agricoles. En particulier, concernant cette dernière catégorie, des modalités dérogatoires de détermination de l'assiette des cotisations sociales pour 2020 ont été votées par l'Assemblée nationale. Par ailleurs, le présent article prévoit que l'ensemble des entreprises, y compris celles n'appartenant pas aux catégories mentionnées plus haut, pourront bénéficier de plans d'apurement. Des remises partielles sont également prévues, dès lors que les entreprises emploient moins de 50 salariés et font état d'une perte de chiffre d'affaires supérieure à 50 % par rapport à la même période en 2019. |

|

Le rapporteur général est favorable aux dispositifs d'exonération, d'aide au paiement, de remises de dettes en faveur des PME les plus touchées par la crise. La mise en oeuvre de plans d'apurement pour l'ensemble des entreprises est indispensable pour leur permettre de régler les cotisations dont elles ont demandé le report sans les pénaliser à court terme. Toutefois le présent article risque de ne pas répondre aux situations d'extrême difficulté dans lesquelles se trouvent certaines entreprises n'appartenant pas aux secteurs jugés prioritaires par le Gouvernement et à leurs secteurs liés. Un amendement vise donc à étendre à l'ensemble des entreprises de moins de 250 salariés le dispositif de remises partielles allant jusqu'à 50 % de leur dette sociale, dès lors qu'elles font état d'une perte de chiffre d'affaires d'au moins 50 %. Pour prendre en compte la situation spécifique des très petites entreprises, le plafond de la remise partielle est porté à 70 % de la dette sociale de l'entreprise. En conséquence, il est proposé de supprimer la mention spécifique d'un secteur, les radios associatives ou indépendantes. Un amendement revient également sur la demande de rapport, insérée à l'Assemblée nationale, dans la mesure où elle paraît superfétatoire avec le suivi exercé par le comité de suivi qui voit ses compétences élargies aux mesures du présent article à l'article 16 octies . Deux amendements de précision ont également été adoptés. La commission propose d'adopter cet article ainsi modifié. |

I. LE DROIT EXISTANT : LE LEVIER DES REPORTS DE CHARGES A ÉTÉ LARGEMENT MOBILISÉ EN PÉRIODE DE CRISE SANITAIRE POUR PRÉSERVER LA TRÉSORERIE DES ENTREPRISES

A. LES REPORTS DE COTISATIONS SOCIALES ET D'IMPÔTS DIRECTS ONT ÉTÉ LARGEMENT UTILISÉS POUR SOUTENIR LA TRÉSORERIE DES ENTREPRISES

1. Les reports de cotisations sociales ont été financés par la majoration des capacités d'emprunt de l'Agence centrale des organismes de sécurité sociale (ACOSS)

D'après les informations transmises au rapporteur général, au 26 juin, le montant des restes à recouvrer sur les entreprises pour la période du 15 mars au 15 juin s'élevait à plus de 19 milliards d'euros .

En effet, dès le 13 mars, le Gouvernement avait annoncé que les cotisations sociales payables auprès des URSSAF au 15 mars seraient reportées de trois mois, sans pénalité. Les employeurs ne souhaitant pas bénéficier de ce report ont pu bénéficier d'un échelonnement pour le règlement des cotisations. La mesure concernait également l'échéance du 20 mars pour les travailleurs indépendants, qui n'a pas été prélevée.

À l'article 4 de l'ordonnance n° 2020-312 du 25 mars 2020 relative à la prolongation de droits sociaux, les délais de recouvrement des cotisations et contributions sociales non versées à leur date d'échéance ainsi que le contrôle et le contentieux subséquent ont été suspendus « entre le 12 mars 2020 et la fin du mois suivant celui de la cessation de l'état d'urgence sanitaire ». Modifiée par l'ordonnance n° 2020-560 du 13 mai 2020 ce délai a été limité au 30 juin. Cependant, les dates régissant les délais déclaratifs auprès des organismes chargés du recouvrement et les dates auxquelles doivent être versées les cotisations et contributions sociales dues ne sont pas modifiées.

À la fin du mois de mars , le Gouvernement indiquait que ces reports avaient été sollicités par quatre entreprises sur dix . Il estimait alors que les reports pourraient avoir un impact sur le solde de 29 milliards d'euros pour le seul mois d'avril. Ainsi, par décret n° 2020-327 du 25 mars 2020 372 ( * ) , le plafond d'endettement de l'ACOSS a dans un premier temps été relevé à 70 milliards d'euros puis, par décret n° 2020-603 du 20 mai 2020 373 ( * ) , à 90 milliards d'euros. Ces deux décrets ont été pris dans les conditions de l'article LO 111-9-2 du code de la sécurité sociale et leur ratification doit être demandée au Parlement dans le prochain projet de loi de financement de la sécurité sociale.

Le 3 avril, selon le Gouvernement 530 000 entreprises de moins de 50 salariés avaient reporté leur échéance de cotisations sociales dues aux URSSAF, pour un montant de 3,6 milliards d'euros . Ces reports ont également concerné les échéances de cotisations de retraite complémentaire du 25 mars pour plus d'un milliard d'euros. Pour les travailleurs indépendants, les reports du mois de mars ont représenté 300 millions d'euros pour 460 000 travailleurs indépendants . Les mesures de reports ont été prorogées pour les échéances d'avril en intégrant les micro-entrepreneurs.

Pour les entreprises, les demandes de reports d'échéance ont été soumises à partir d'avril à trois conditions 374 ( * ) :

- ne pas verser de dividendes en 2020 à ses actionnaires en France ou à l'étranger (hors entités ayant l'obligation légale de distribuer une fraction au cours de l'année 2020) ;

- ne pas procéder à des rachats d'actions au cours de l'année 2020 ;

- ne pas avoir son siège fiscal ou de filiale sans substance économique dans un État ou territoire non-coopératif en matière fiscale tant qu'elle bénéficie d'une mesure de soutien en trésorerie.

2. Les échéances d'impôts directs sur les entreprises ont fait l'objet de reports

Les mesures de report de paiement des cotisations sociales ont été associées à des reports d'impôts directs dès les échéances de mars, en particulier concernant les échéances d'impôt sur les sociétés , et à des remboursements sur demande lorsque les versements avaient déjà été effectués. Ces mesures ont également concerné les travailleurs indépendants autorisés à moduler le taux et les acomptes de prélèvement à la source en mars avec un effet sur le mois d'avril.

Le mois de mai comportait plusieurs échéances fiscales importantes, parmi lesquelles le dépôt des liasses fiscales, le solde d'impôt sur les sociétés et le solde de la cotisation sur la valeur ajoutée des entreprises (CVAE). Le Gouvernement a ainsi fait le choix de décaler au 30 juin toutes les échéances de dépôt de liasses fiscales et autres déclarations assimilés . Au 29 mai, le Gouvernement estimait à 8,1 milliards d'euros l'ensemble des mesures de reports d'échéances fiscales .

B. LA MODULATION DES ÉCHÉANCES FISCALES A DÉJÀ ÉTÉ MISE EN oeUVRE

1. Le Gouvernement a permis aux entreprises de moduler leurs acomptes d'impôts sur les sociétés en fonction de leurs résultats prévisionnels pour 2020

L'article 359 de l'annexe III au code général des impôts (CGI) dispose que les résultats servant de base au calcul des acomptes d'impôt sur les sociétés (IS) versés pour l'année en cours sont ceux de l'exercice ou de la période d'imposition de l'année antérieure, éventuellement ajustés prorata temporis lorsque la durée de la période d'imposition de référence ne correspond pas à douze mois.

Lorsque les résultats de l'année antérieure ne sont pas connus au moment du règlement du premier acompte exigible, ce premier acompte est calculé, provisoirement, par référence à la dernière période d'imposition dont les résultats sont connus. L'éventuel écart est régularisé lors du règlement du deuxième acompte.

L'échéance du premier acompte est fixée à la date correspondante située entre la date de clôture de l'exercice et l'expiration du délai de trois mois ou le début du mois de mai pour les exercices clos le 31 décembre. Ainsi, lorsque l'exercice coïncide avec l'année civile, le premier acompte est exigible le 15 mars.

Date limite de paiement selon la date de clôture de l'exercice

|

Date de clôture de l'exercice |

1 er acompte |

2 ème acompte |

3 ème acompte |

4 ème acompte |

|

Du 20 novembre au 19 février inclus |

15 mars |

15 juin |

15 septembre |

15 décembre |

|

Du 20 février au 19 mai inclus |

15 juin |

15 septembre |

15 décembre |

15 mars |

|

Du 20 mai au 19 août inclus |

15 septembre |

15 décembre |

15 mars |

15 juin |

|

Du 20 août au 19 novembre inclus |

15 décembre |

15 mars |

15 juin |

15 septembre |

Source : Bulletin officiel des finances publiques - Impôts

Après que le premier acompte d'impôt sur les sociétés prévu au 15 mars a pu être reporté par les entreprises au 15 juin, le Gouvernement a aussi permis à ces dernières, lorsqu'elles avaient sollicité un tel report, d'être dispensées temporairement du versement dû initialement au 15 juin, avec une régularisation lors du versement de l'acompte suivant . Pour l'ensemble des entreprises, et afin de s'aligner sur le report de l'échéance de dépôt des liasses fiscales, l'échéance du 15 juin a été reportée au 30 juin.

Surtout, le montant des acomptes en lui-même peut désormais faire l'objet d'une modulation en fonction des résultats prévisionnels de l'exercice en cours 375 ( * ) . Ainsi, les deux premiers acomptes doivent correspondre à au moins 50 % de l'IS prévisionnel, avec une marge d'erreur de 30 %. Pour le troisième acompte, il devra représenter 75 % de l'IS prévisionnel avec une marge de 20 % et, pour le quatrième, la totalité de l'IS prévisionnel, avec une marge de 10 % 376 ( * ) .

2. Des remises d'impôts directs sont d'ores et déjà possibles au cas par cas

Le Gouvernement a indiqué accentuer le recours au dispositif prévu à l'article L. 247 du livre des procédures fiscales (LPF) qui permet à l'administration fiscale d'accorder des remises d'impôts directs lorsque les entreprises rencontrent des difficultés financières . Un formulaire a été mis en ligne par le Gouvernement pour favoriser l'accès des entreprises à ce dispositif 377 ( * ) .

Le LPF permet en effet à l'administration d'accorder sur demande du contribuable « des remises totales ou partielles d'impôts directs régulièrement établis lorsque le contribuable est dans l'impossibilité de payer par suite de gêne ou d'indigence. » Cette possibilité ne s'étend ni aux droits d'enregistrement, ni à la taxe de publicité foncière, ni aux droits de timbre, ni aux taxes sur le chiffre d'affaires, ni aux contributions indirectes ni aux taxes assimilées à ces droits, taxes et contributions.

Cette transaction ne peut avoir lieu lorsque l'administration envisage de mettre en mouvement l'action publique pour les infractions mentionnées au sein du code général des impôts ou lorsque le contribuable met en oeuvre des manoeuvres dilatoires visant à nuire au bon déroulement du contrôle.

D'après les informations contenues dans le formulaire, la remise d'impôt direct peut concerner l'impôt sur les sociétés, la taxe sur les salaires, la cotisation foncière des entreprises et la contribution sur la valeur ajoutée des entreprises . La remise « ne peut être accordée qu'en cas de difficultés caractérisées qu'un report de paiement ne suffit pas à surmonter. Pour les entreprises [ou les] groupes de plus de 5 000 salariés ou 1,5 milliard d'euros de chiffre d'affaire, elle n'est octroyée que si l'entreprise [ou le] le groupe ne réalise aucune distribution de dividendes ni rachat d'actions » entre le 27 mars et le 31 décembre.

|

Les mesures de modulation

Concernant la cotisation sur la valeur ajoutée des entreprises (CVAE) Le premier acompte de CVAE a été décalé du 15 au 30 juin. Alors que le premier acompte doit en principe représenter 50 % de la CVAE de l'année antérieure, les modalités de modulation des acomptes en fonction de l'exercice en cours ont été assouplies pour permettre sa prise en compte avec une marge d'erreur de 30 % (contre 10 % en temps normal). Pour le versement du 15 septembre, censé permettre de couvrir l'intégralité des sommes dues au titre de 2020, une marge de 20 % sera acceptée. Pour les grandes entreprises (entreprise ou groupe ayant au moins 5 000 salariés ou un chiffre d'affaires supérieur à 1,5 milliard d'euros), ces facultés de modulation sont soumises au non-versement des dividendes et au non rachat d'actons. Une majoration de 5 % et des intérêts de retard seront appliqués en cas de sous-estimation du solde en deçà de la marge de 20 %. Concernant la cotisation foncière des entreprises (CFE) Les entreprises appartenant aux secteurs de l'hôtellerie, de la restauration, du tourisme et de l'événementiel ont bénéficié d'un report automatique de CFE qui devra être soldée au 15 décembre prochain. L'article 3 du présent projet de loi prévoit que les communes et les établissements publics de coopération intercommunale pourront, par délibération prise entre le 10 juin et le 31 juillet 2020, instituer un dégrèvement équivalent au deux tiers de la cotisation foncière des entreprises redevables due au titre de l'année 2020 378 ( * ) . Source : communiqué de presse du ministère de l'Action et des comptes publics 379 ( * ) |

C. POUR LES INDÉPENDANTS, LE REPORT DES COTISATIONS SOCIALES ET LA POSSIBILITÉ DE MODULER LE TAUX DE PRÉLÈVEMENT À LA SOURCE

Pour les travailleurs indépendants, le Gouvernement a également prévu la possibilité de moduler le taux et les acomptes de prélèvement à la source d'impôt sur le revenu. De plus, « il est aussi possible de reporter le paiement des acomptes de prélèvement à la source sur les revenus professionnels d'un mois sur l'autre jusqu'à trois fois si les acomptes sont mensuels, ou d'un trimestre sur l'autre si leurs acomptes sont trimestriels » 380 ( * ) .

D'après l'évaluation préalable, près de 96 % des échéances de cotisations et contributions sociales des travailleurs indépendants sur la période concernée on fait l'objet de reports. Ils représentaient en juin 4,7 milliards d'euros.

II. LE DISPOSITIF PROPOSÉ : PRINCIPALEMENT CIBLÉ SUR LES PME DES SECTEURS JUGÉS PRIORITAIRES PAR LE GOUVERNEMENT, LE DISPOSITIF D'EXONÉRATIONS ET D'APUREMENT DES COTISATIONS SOCIALES S'ÉTEND ÉGALEMENT AUX TRAVAILLEURS INDÉPENDANTS, AUX ARTISTES-AUTEURS ET AUX TRAVAILLEURS NON-SALARIÉS AGRICOLES

Le présent article crée plusieurs dispositifs qui s'articulent autour de quatre axes principaux :

- des exonérations de cotisations sociales patronales pour les secteurs jugés prioritaire s et les secteurs dont l'activité est liée à ces derniers lorsque les entreprises subissent une très forte baisse de chiffre d'affaires ;

- une aide au paiement de cotisations de 20 % des rémunérations payées sur la période de référence pour permettre à ces mêmes entreprises de payer les cotisations salariales qu'elles ont reportées et aider à la relance du secteur ;

- des mesures spécifiques pour les non-salariés - travailleurs indépendants, travailleurs non-salariés agricoles et artistes-auteurs) ;

- la mise en oeuvre de plans d'apurement pour l'ensemble des entreprises et des remises gracieuses pour les entreprises de moins de 50 salariés.

A. UN DISPOSITIF D'EXONÉRATION PRINCIPALEMENT CIBLÉ SUR LES PME DES SECTEURS CONSIDÉRÉS COMME LES PLUS DIRECTEMENT TOUCHÉS PAR LA CRISE

1. Une exonération de cotisations sociales patronales de quatre mois pour les secteurs « prioritaires » et les entreprises dont l'activité en dépend principalement ayant subi une forte baisse de leur chiffre d'affaires

Le a) du 1° du I du présent article prévoit que les cotisations et les contributions sociales patronales , à l'exception des cotisations affectées aux régimes de retraite complémentaire obligatoires, dues au titre de la période comprise entre le 1 er février et le 31 mai 2020 font l'objet d'une exonération dans les entreprises de moins de 250 salariés 381 ( * ) dont l'activité principale relève du domaine du tourisme, de l'hôtellerie, de la restauration, du sport, de la culture, du transport aérien et de l'évènementiel .

Le b) du 1° du I indique que cette exonération s'applique pour la même période aux entreprises dont l'activité dépend de celle des secteurs précités et qui ont subi une « très forte baisse de chiffre d'affaires ». D'après les indications du ministère de l'action et des comptes publics, ce seuil d'appréciation de forte baisse du chiffre d'affaires pourrait être fixé par décret à 80 % de baisse du chiffre d'affaires . Ce seuil est identique à celui retenu dans le décret du 20 juin 382 ( * ) visant à étendre le bénéfice du fonds de solidarité, la baisse de chiffre d'affaires étant appréciée sur la période du 15 mars au 15 mai 2020.

En l'état des informations disponibles, les secteurs concernés par les exonérations prévues au présent article sont ceux définis aux annexes I et II du décret du 30 mars 2020 383 ( * ) , soit les listes S1 et S1 bis en matière d'indemnisation du chômage partiel. La première liste correspondrait aux secteurs mentionnés au a) et les la seconde aux secteurs liés mentionnés au b).

Liste des secteurs d'activités concernés par le 1° du I du présent article

|

Liste S1 (secteurs mentionnés au a) |

Liste S1 bis (secteurs mentionnés au b) |

|

Téléphériques et remontées mécaniques Hôtels et hébergement similaire Hébergement touristique et autre hébergement de courte durée Terrains de camping, parcs pour caravanes, véhicules de loisirs Restauration traditionnelle Cafétérias et autres libres-services Restauration de type rapide Restauration collective sous contrat Services des traiteurs Débits de boissons Projection de films cinématographiques et autres industries techniques du cinéma et de l'image animée Location et location-bail d'articles de loisirs et de sport Activités des agences de voyage Activités des voyagistes Autres services de réservation et activités connexes Organisation de foires, événements publics ou privés, salons ou séminaires professionnels, congrès Agences de mannequins Entreprises de détaxe et bureaux de change (changeurs manuels) Enseignement de disciplines sportives et d'activités de loisirs Arts du spectacle vivant Activités de soutien au spectacle vivant Création artistique relevant des arts plastiques Gestion de salles de spectacles et production de spectacles Gestion des musées Guides conférenciers Gestion des sites et monuments historiques et des attractions touristiques similaires Gestion des jardins botaniques et zoologiques et des réserves naturelles Gestion d'installations sportives Activités de clubs de sports Activité des centres de culture physique Autres activités liées au sport Activités des parcs d'attractions et parcs à thèmes Autres activités récréatives et de loisirs Entretien corporel Trains et chemins de fer touristiques Transport transmanche Transport aérien de passagers Transport de passagers sur les fleuves, les canaux, les lacs, location de bateaux de plaisance Cars et bus touristiques Balades touristiques en mer Production de films et de programmes pour la télévision Production de films institutionnels et publicitaires Production de films pour le cinéma Activités photographiques Enseignement culturel |

Culture de plantes à boissons Culture de la vigne Pêche en mer Pêche en eau douce Aquaculture en mer Aquaculture en eau douce Production de boissons alcooliques distillées Fabrication de vins effervescents Vinification Fabrication de cidre et de vins de fruits Production d'autres boissons fermentées non distillées Fabrication de bière Production de fromages sous AOP/IGP Fabrication de malt Centrales d'achat alimentaires Autres intermédiaires du commerce en denrées et boissons Commerce de gros de fruits et légumes Herboristerie/horticulture/commerce de gros de fleurs et plans Commerce de gros de produits laitiers, oeufs, huiles et matières grasses comestibles Commerce de gros de boissons Mareyage et commerce de gros de poisson, coquillage, crustacés Commerce de gros alimentaire spécialisé divers Commerce de gros de produits surgelés Commerce de gros alimentaire Commerce de gros non spécialisé Commerce de gros textile Intermédiaires spécialisés commerce d'autres produits spécifiques Commerce de gros d'habillement et de chaussures Commerce de gros d'autres biens domestiques Commerce de gros de vaisselle, verrerie et produits d'entretien Commerce de gros de fournitures et équipements divers pour le commerce et les services Autres services de restauration n.c.a. Blanchisserie-teinturerie de gros Stations-services Enregistrement sonore et édition musicale Post-production de films cinématographiques, de vidéo et de programmes de télévision Distribution de films cinématographiques Editeurs de livres Prestation/location chapiteaux, tentes, structures, sonorisation, lumière et pyrotechnie Services auxiliaires des transports aériens Transports de voyageurs par taxis et VTC Location de courte durée de voitures et de véhicules automobiles légers |

Source : ministère du travail, de l'emploi et de l'insertion

2. Une exonération de cotisations sociales patronales de trois mois pour les TPE ayant fait l'objet d'une fermeture obligatoire

Le 2° du I vise les entreprises de moins de 10 salariés qui ont fait l'objet d'une fermeture administrative mais qui n'appartiennent pas aux secteurs mentionnés ci-dessus. Il semble cependant que l'essentiel des secteurs concernés par la fermeture administrative imposée par l'article 8 du décret du 23 mars 2020 pourraient être couverts par les annexes I et II du décret du 30 mars 2020 384 ( * ) . Il s'agirait dès lors davantage d'un dispositif de rattrapage pour les TPE 385 ( * ) intervenant dans des secteurs n'appartenant pas aux listes mentionnés ci-avant. L'exonération ne portera en revanche que sur la période allant du 1 er février au 30 avril 2020 .

3. Pour les entreprises précitées, une aide au paiement des cotisations salariales et patronales

Le II prévoit que les revenus d'activité versés sur les périodes mentionnées pour chacun des deux dispositifs donnent droit à une aide au paiement équivalente à 20 % du montant des revenus . Ce « crédit » de cotisation doit leur permettre de diminuer leur charge dans une perspective de relance de l'activité. Cependant, cette aide au paiement pourra surtout permettre d'aider les entreprises à financer les cotisations salariales dont elles ont reporté le montant .

B. UN DISPOSITIF D'EXONÉRATION ÉTENDU AUX TRAVAILLEURS INDÉPENDANTS ET AUX TRAVAILLEURS NON SALARIÉS AGRICOLES

Le III prévoit que les travailleurs indépendants intervenant dans les secteurs mentionnés ci-avant et ne relevant pas du régime micro-social pourront bénéficier d'une réduction de leurs cotisations dont le montant sera fixé par décret. Il en est de même pour les travailleurs non-salariés agricoles.

Afin de favoriser la mise en oeuvre rapide du dispositif sur les cotisations provisionnelles, il est prévu que le décret préciserait les règles d'abattement sur le revenu déclaré et la non-application des majorations de retard.

Le IV prévoit que les travailleurs relevant du régime micro-social pourront déduire les montants de chiffre d'affaires ou de recettes déclarés servant de base au calcul des cotisations sociales, les montants de chiffre d'affaires correspondant aux mois de mars à juin lorsque leur activité principale relève du tourisme, de l'hôtellerie, de la restauration, du sport, de la culture, du transport aérien et de l'évènementiel, et de mars à mai lorsqu'ils interviennent dans un domaine lié à ces secteurs.

En revanche, les travailleurs indépendants et les travailleurs non-salariés agricoles intervenant dans d'autres secteurs d'activité n'ont pas vocation à bénéficier des plans d'apurement et des éventuelles remises pouvant être décidées pour les entreprises de moins de 50 salariés.

C. UN DISPOSITIF D'EXONÉRATION SPÉCIFIQUE EN FAVEUR DES ARTISTES-AUTEURS

Le V prévoit un dispositif de soutien spécifique aux artistes-auteurs. Au sens de l'article L. 382-1 du code de la sécurité sociale, la notion recouvre les arts graphiques et plastiques, les écrivains, traducteurs et illustrateurs de livres, les auteurs et compositeurs de musique, les auteurs d'oeuvres cinématographiques, audiovisuelles ou multimédia et les auteurs d'oeuvres photographiques.

Le montant de l'exonération, qui sera fixé par décret, dépendra de différents seuils fixés en fonction du salaire minimum interprofessionnel de croissance (SMIC). Ainsi, d'après les informations transmises au rapporteur général avant l'examen de l'article par l'Assemblée nationale, les exonérations devaient être réparties comme suit :

Niveau des exonérations des artistes-auteurs

envisagées par le Gouvernement

|

Seuil fixé par la loi |

Montant envisagé de l'exonération |

Nombre de personnes visées |

|

Artistes-auteurs dont le revenu 2020 est inférieur à 1200 fois le SMIC horaire |

500 euros dans la limite des cotisations dues (17,35%) |

240 000 |

|

Artistes-auteurs dont le revenu 2020 est compris entre 1200 et 2400 fois le SMIC horaire |

1 000 euros dans la limite des cotisations dues (17,35%) |

15 000 |

|

Artistes-auteurs dont le revenu 2020 est supérieur ou égal à 2400 fois le SMIC horaire |

2 000 euros dans la limite des cotisations dues (17,35%) |

30 000 |

Source : réponses au questionnaire du rapporteur général

Le dispositif distingue les deux modalités de détermination des cotisations sociales dues par les artistes-auteurs telles que fixées à l'article L. 382-3 du code de la sécurité sociale. La première modalité concerne l'imposition des bénéfices non commerciaux (BNC) et la seconde l'imposition des revenus des droits d'auteur comme traitement et salaire.

Dans le cas d'une imposition sur les bénéfices non commerciaux (BNC) deux régimes coexistent . Dans le premier, qualifié de « micro-BNC », les cotisations sont calculées sur la base des montants imposables au titre des BNC réalisés par l'artiste-auteur. Ce régime permet d'appliquer aux BNC imposables un abattement forfaitaire de 34 % pour frais professionnels (article 102 ter du CGI). L'artiste auteur ne peut opter pour ce régime que lorsque ses BNC sont inférieurs à 70 000 euros.

Lorsqu'ils sont supérieurs à ce seuil, le second régime dit de « déclaration contrôlée » s'applique de manière obligatoire (sur option en deçà). Dans ce cas, la base d'imposition prend en compte les frais réels des professionnels. Dans les deux situations, l'assiette sur laquelle s'appliquent les cotisations est majorée de 15 % (article L. 382-3 du CSS).

Dans ces deux régimes relevant des BNC, la réduction proposée au présent article sera applicable directement aux acomptes provisionnels calculés au titre de l'année 2020 .

Dans le cas où les revenus des droits d'auteur sont déclarés en traitements et salaires, le montant des cotisations sociales étant déjà précompté par les diffuseurs, le montant de l'exonération prévue au présent article sera restitué lorsque le revenu de l'année 2020 sera connu .

D. UN MÉCANISME GÉNÉRAL DE PLAN D'APUREMENT ET DE REMISES PARTIELLES DE DETTES SOCIALES

Le VI concerne l'ensemble des entreprises et des travailleurs indépendants, quels que soient leurs secteurs d'activité, pour lesquels des cotisations sociales restaient dues au 30 juin. Avant le 30 novembre 2020, ils pourront demander à bénéficier de plans d'apurement conclus avec les organismes de recouvrement . Les plans peuvent porter sur l'ensemble des cotisations et contributions patronales, hors cotisations retraite, mais également sur les cotisations salariales ayant fait l'objet de reports de la part des employeurs. Ces dernières devront cependant être réglées en priorité.

Pour les entreprises de moins de 250 salariés, les directeurs des organismes de recouvrement pourront adresser spontanément des propositions de plan d'apurement, qui seront réputées acceptées en l'absence d'opposition ou de demande d'aménagement sous un délai d'un mois.

Les pénalités et majorations de retard seront remises aux entreprises, sous réserve du respect des plans conclus avec les organismes de recouvrement. Le bénéfice de ce dispositif est subordonné à ce que les employeurs soient à jour de leurs cotisations et contributions antérieures au 1 er janvier 2020 ou bénéficiaient et respectaient un plan d'apurement antérieurement au 15 mars 2020.

Enfin, le VIII conditionne le bénéfice des plans d'apurement pour les grandes entreprises 386 ( * ) à des critères spécifiques. Il est en effet précisé que tant les plans d'apurement que les délais accordés en matière de recouvrement, de contrôle et de contentieux à l'article 4 de l'ordonnance du 23 mars 2020 sont conditionnés à l'absence de versement de dividendes ou de rachats d'action . Par ailleurs, les employeurs ont jusqu'au 31 octobre 2020 pour régulariser leurs déclarations sociales afin de bénéficier des exonérations et des aides sans pénalités.

Enfin, le VII du présent article prévoit que l'ensemble des entreprises de moins de 50 salariés qui n'appartiennent pas aux secteurs mentionnés ci-avant pourront bénéficier de plans d'apurement donnant lieu à des remises partielles de dettes de cotisations et contributions patronales constituées sur la période allant du 1 er février au 31 mai 2020 . La remise ne pourra excéder 50 % des sommes dues, au profit des entreprises dont l'activité a été réduite de 50 % au cours de la période , par rapport à la même période en 2019.

Tableau récapitulatif des principales mesures d'exonérations de cotisations sociales patronales proposées au présent article

(hors travailleurs indépendants et artistes auteurs)

|

Moins de 250 salariés |

Moins de 50 salariés |

Moins de 10 salariés |

||

|

Secteur d'activité principale |

Secteurs de l'hôtellerie, de la restauration, du tourisme, de l'événementiel, du sport, de la culture, du transport aérien |

Secteurs dont l'activité est étroitement liée à celle des secteurs précités (viticulture, pêche, blanchisserie, etc.) |

Tous |

Tous |

|

Période d'exonération |

Du 1 er février au 31 mai 2020 |

Du 1 er février au 31 mai 2020 |

Du 1 er février au 31 mai 2020 |

Du 1 er février au 30 avril 2020 |

|

Condition de réduction d'activité |

Pas de critère |

Critère de « très forte baisse du chiffre d'affaires » (80 %) |

Réduction d'au moins 50 % de l'activité par rapport à la même période en 2019 |

Fermeture administrative |

|

Exonération |

Totale |

Totale |

Remise jusqu'à 50 % des sommes dues |

Totale |

|

Autre |

Aide au paiement des cotisations de 20 % des revenus versés sur la période de référence |

Aide au paiement des cotisations de 20 % des revenus versés sur la période de référence |

La remise est acquise sous réserve du respect des plans d'apurement |

Aide au paiement des cotisations de 20 % des revenus versés sur la période de référence |

Source : article 18 du projet de loi

L'ensemble des exonérations et remises mentionnées ci-avant ne pourront être accordées lorsque les entreprises concernées ont été condamnées au cours des cinq dernières années pour travail dissimulé (quatrième alinéa du VIII du présent article).

E. LE COÛT DU DISPOSITIF POUR LES ORGANISMES DE SÉCURITÉ SOCIALE EST COMPENSÉ PAR L'ÉTAT PAR UNE OUVERTURE DE CRÉDIT SUR UN PROGRAMME AD HOC

L'article 9 du présent projet de loi crée, au sein de la mission « Plan d'urgence face à la crise sanitaire », le programme 360 « Compensation à la sécurité sociale des allègements de prélèvements pour les entreprises les plus touchées par la crise sanitaire », destiné à compenser les mesures d'exonérations et de remises prévues au présent article.

Le programme comprend une action unique, dotée de 3,9 milliards d'euros en autorisations d'engagement et en crédits de paiement, dont 900 millions d'euros ont été ajoutés par l'Assemblée nationale, sur la proposition du Gouvernement, en raison d'une réévaluation des besoins de financement des différents dispositifs de l'article.

L'article LO 111-3 du code de la sécurité sociale prévoit que « seules des lois de financement peuvent créer ou modifier des mesures de réduction ou d'exonération de cotisations de sécurité sociale non compensées aux régimes obligatoires de base. » Au présent article, le coût de la mesure ayant vocation à être intégralement compensé, et donc supporté par l'État.

Cependant, les mesures contenues au présent article allant au-delà de simples exonérations compensées aux régimes de sécurité sociale, le rapporteur général s'étonne que ces dispositions n'aient pas fait l'objet d'un projet de loi de financement de la sécurité sociale rectificatif (PLFSSR) . Le présent article contient en effet des mesures relatives au recouvrement des cotisations sociales ainsi que des règles d'assiette pour la détermination du montant des cotisations dues par les travailleurs non-salariés agricoles qui auraient toute leur place au sein du PLFSSR.

Ce projet de loi aurait également pu constituer l'occasion pour le Parlement de ratifier la hausse du plafond d'endettement de l'ACOSS. Le rapporteur général considère ainsi que le Gouvernement aurait dû saisir la représentation nationale des conséquences de la crise sanitaire et économique sur les comptes des organismes de sécurité sociale.

III. LES MODIFICATIONS APPORTÉES PAR L'ASSEMBLÉE NATIONALE

Une vingtaine d'amendements ont été adoptés par l'Assemblée nationale , à l'initiative du rapporteur général au nom de la commission des finances et de ses collègues députés.

Le rapporteur général Laurent Saint-Martin a proposé sept amendements de précision et rédactionnels, adoptés par l'Assemblée nationale. Les autres amendements adoptés concernent respectivement le champ du dispositif, son extension dans les collectivités de Guyane et de Mayotte, les alinéas relatifs aux artistes-auteurs, aux travailleurs indépendants et aux travailleurs non-salariés agricoles et enfin un demande de rapports.

A. PLUSIEURS AMENDEMENTS ONT ÉTENDU LE CHAMP DU DISPOSITIF

Adoptés avec un avis défavorable du Gouvernement et de la commission des finances de l'Assemblée nationale, deux amendements identiques de nos collègues députées Mme Aurore Bergé et Mme Florence Provendier ont créé une catégorie supplémentaire d'entreprises bénéficiant de l'exonération de charges sociales pour la période du 1 er février au 31 mai 2020, ainsi que de l'aide au paiement des cotisations sociales prévue au II. Elle concerne les radios associatives et les radios indépendantes qui ont subi une forte baisse de chiffre d'affaire[s] . Alors que l'exposé sommaire des amendements indique que l'exonération concernerait uniquement les radios de moins de 50 salariés, la rédaction issue des amendements ouvre en réalité le bénéfice aux radios de moins de 150 salariés.

Un autre amendement du Gouvernement, adopté avec un avis favorable du rapporteur général Laurent Saint-Martin, concerne les employeurs pour lesquels l'interdiction d'accueil du public a été maintenue au-delà du mois de juin. Il permet ainsi aux PME concernées de bénéficier d'une période d'exonération prolongée jusqu'à la fin du mois précédant la réouverture. L'exposé sommaire indique que le Gouvernement vise en premier lieu les discothèques, foires, expositions et salons.

Trois amendements identiques, déposés par nos collègues députés Mme Elise Magnier, Mme Véronique Louwagie et M. Hervé Pellois, adoptés avec un avis favorable de la commission des finances de l'Assemblée nationale et du Gouvernement visent à prendre en compte la saisonnalité de certains secteurs d'activité dans l'évaluation de la baisse de chiffre d'affaires ouvrant droit aux exonérations. Le Gouvernement devra préciser par décret les modalités de cette appréciation.

B. DES DISPOSITIONS SPÉCIFIQUES POUR LA GUYANE ET MAYOTTE, COMPTE TENU DE LA PROROGATION DE L'ÉTAT D'URGENCE SANITAIRE DANS CES TERRITOIRES

Par ailleurs, un amendement du Gouvernement, adopté avec un avis favorable de la commission des finances de l'Assemblée nationale, adapte la durée d'exonération à la situation spécifique à la Guyane et à Mayotte . En effet, dans ces collectivités ultra-marines, l'état d'urgence sanitaire a été prorogé, de sorte que la pleine reprise de l'activité n'a pas encore pu avoir lieu. Le nouveau dispositif prévoit ainsi que l'exonération sera étendue jusqu'au dernier jour du mois qui suit la fin de l'état d'urgence sanitaire pour les PME des secteurs jugés prioritaires par le Gouvernement, des secteurs liés et les entreprises de moins de 10 salariés ayant fait l'objet d'une fermeture administrative situées sur ces territoires.

C. DES ÉVOLUTIONS CONCERNANT LES DISPOSITIFS SPÉCIFIQUES AUX ARTISTES-AUTEURS, AUX TRAVAILLEURS INDÉPENDANTS ET AU TRAVAILLEURS NON-SALARIÉS AGRICOLES

Le Gouvernement a également modifié par amendement les différents seuils applicables aux artistes-auteurs dans un sens qui leur est plus favorable. Alors que le texte initial prévoyait des seuils fixé à 1 200 et 2 400 fois le salaire minimum interprofessionnel de croissance, le nouveau texte abaisse les seuils à 800 et 2 000 fois . En contrepartie de cette évolution, sont écartés les artistes-auteurs dont le revenu annuel est inférieur à 3 000 euros, pour lesquels l'exonération aurait été très limitée (une centaine d'euros).

Un amendement du Gouvernement, adopté avec un avis favorable de la commission des finances de l'Assemblée nationale, permet d'étendre le bénéfice des plans d'apurement et des remises à l'ensemble des travailleurs indépendants et aux travailleurs agricoles non-salariés quel que soit le secteur d'activité dans lequel ils interviennent. D'après l'exposé sommaire, ce « filet de sécurité » devrait permettre une remise exceptionnelle et partielle de cotisations de 900 euros maximum . L'amendement gouvernemental a fait l'objet d'un sous-amendement rédactionnel du rapporteur général Laurent Saint-Martin.

Un autre amendement du Gouvernement adopté avec un avis favorable de la commission complète le dispositif pour préciser les conditions dans lesquelles les plans d'apurement sont conclus : les plans pourront intégrer des dettes antérieures à la crise sanitaire et être proposés directement par les organismes de recouvrement sans sollicitation des travailleurs indépendants.

Trois amendements identiques de nos collègues députés Mme Lise Magnier, Mme Véronique Louwagie et M. Hervé Pellois visant les travailleurs non-salariés agricoles ont été adoptés avec un avis favorable de la commission et du Gouvernement après qu'il les a sous-amendés. L'objectif poursuivi par ces amendements est de permettre aux exploitants ayant subi une perte de chiffre d'affaires de plus de 50 % de choisir de prendre en compte uniquement le revenu 2020 et non le revenu triennal dans le calcul des cotisations dues . Si ce régime d'option n'est pas directement lié aux exonérations et remises prévues au présent article, le dispositif prévoit que l'option est exclusive de ces dispositifs. Un sous-amendement du Gouvernement, adopté par l'Assemblée nationale vise à un retour dès 2021 aux règles normales de calcul des cotisations pour éviter de surpondérer en 2021 les revenus 2020.

D. UNE DEMANDE DE DEUX RAPPORTS SUR LE SUIVI DE LA MISE EN oeUVRE DES DISPOSITIFS CONTENUS AU PRÉSENT ARTICLE

Un amendement du rapporteur général Laurent Saint-Martin adopté après un avis favorable du Gouvernement, concerne deux demandes de rapports .

Le premier rapport devra être remis sous un délai de deux mois , et renseigner les présidents et rapporteurs généraux des commissions des finances des deux assemblées sur les secteurs concernés par les exonérations, renvoyant notamment à la nomenclature d'activité française (NAF), ainsi que sur les modalités d'appréciation de baisse de chiffre d'affaires et les instructions communiquées aux organismes de recouvrement à ce sujet.

Le second rapport devra quant à lui être remis dans un délai de quatre mois et concernera les évolutions apportées à la liste des secteurs éligibles, le nombre et le montant total des exonérations, remises et aides et, pour chaque catégorie d'entreprises, le nombre et la durée des plans d'apurement conclus.

IV. LA POSITION DE LA COMMISSION DES FINANCES : UN DISPOSITIF D'EXONÉRATION INDISPENSABLE ET ATTENDU QUI MÉRITE D'ÊTRE AMÉLIORÉ POUR COUVRIR DAVANTAGE D'ENTREPRISES EN DIFFICULTÉ

A. DES MESURES DE SOUTIEN INDISPENSABLES POUR LES SECTEURS JUGÉS PRIORITAIRES PAR LE GOUVERNEMENT, QUI TRAVERSENT UNE CRISE SANS PRÉCÉDENT

Si aucune annulation de charges sociales n'avait été opérée lors de la crise de 2008, la nature de la crise actuelle est radicalement différente. En effet, alors que l'exercice 2009 avait même été marqué par une progression des cotisations sociales versées au régime de base (+ 0,4 %) malgré le repli de la masse salariale du secteur privé (- 1,3 %) 387 ( * ) , la crise actuelle frappe de plein fouet l'emploi, en particulier dans le secteur touristique dans lequel un grand nombre de structures ont été contraintes de fermer temporairement et de placer au chômage partiel une part de leurs salariés .

D'après la note de conjoncture de la direction générale des entreprises 388 ( * ) (DGE) de juin 2020, la diminution d'activité dans le secteur hôtellerie, café et restauration (HCR) pendant le confinement aurait été de 90 % soit, porté sur l'ensemble de l'année 2020, une perte de revenus définitive de 25 % pour le seul confinement.

L'évaluation préalable du présent article indique que la perte d'activité serait, en année pleine, de l'ordre de 40 % pour les métiers du tourisme, la perte de recettes s'élevant ainsi à 50 milliards d'euros pour l'année 2020 .

Pour compléter les différentes mesures déjà mises en oeuvre par le Gouvernement afin de soutenir le secteur du tourisme, les exonérations prévues au présent article sont plus que bienvenues . Notamment, nombre de structures hôtelières ont fait le choix de maintenir une partie de leurs activités, de même que certains restaurateurs ont choisi de garder une activité de vente à emporter. Dans d'autres entreprises des secteurs visés au présent article, des opérations de maintenance indispensables ont dû être conservées, engendrant des coûts de main d'oeuvre qui doivent être exonérés de cotisations sociales.

Le rapporteur général se félicite donc de voir le présent article apporter un appui aux différents secteurs d'activité que la crise sanitaire et les mesures de restrictions de circulation ont conduit à une interruption quasi-totale .

B. UN DISPOSITIF GLOBALEMENT CONFORME AU DROIT DE L'UNION EUROPÉENNE EN MATIÈRE D'AIDES D'ÉTAT

Dans le cadre de la crise sanitaire, la Commission européenne a rapidement adopté sur le fondement de l'article 107 § 3 b) du TFUE un régime temporaire d'encadrement des aides d'État 389 ( * ) , élargissant les conditions dans lesquelles les États membres peuvent aider leurs entreprises à surmonter les conséquences économiques de la crise sanitaire.

Dans ce cadre, les États membres peuvent, jusqu'au 31 décembre 2020, verser une aide sous forme de subventions directes, d'avances remboursables ou d'avantages fiscaux dans la limite de 800 000 euros par entreprise . Outre les exonérations de cotisations sociales en elles-mêmes, la totalité des montants octroyés au titre des différents dispositifs de soutien dont l'entreprise aura bénéficié devra être prise en compte pour évaluer le respect ou non de ce plafond imposé par le droit de l'Union.

Cependant, l'assouplissement du droit de l'Union européenne visant à répondre aux conséquences économiques de la crise sanitaire, les entreprises qui étaient en difficulté au 31 décembre 2019 sont exclues du régime temporaire 390 ( * ) . Ainsi, afin d'assurer le respect du droit de l'Union européenne, le rapporteur général a proposé un amendement FINC.47 (n°418) garantissant le respect du règlement « de minimis » pour les entreprises déjà en difficulté avant le 1 er janvier 2020 .

C. UN DISPOSITIF LARGEMENT AMÉLIORÉ APRÈS SON PASSAGE À L'ASSEMBLÉE NATIONALE

Les différents dispositifs contenus dans le projet de loi initial ont fait l'objet d'améliorations importantes à l'Assemblée nationale.

Ainsi en est-il en particulier de l'avancée réalisée concernant le calcul des cotisations dues par les travailleurs non-salariés agricoles . Les amendements adoptés par l'Assemblée nationale permettent de prendre en compte la très forte baisse de chiffre d'affaires survenue en 2020, réalisant ainsi une adaptation essentielle pour le secteur.

Par ailleurs, compte tenu du contexte spécifique en Guyane et à Mayotte , la prolongation du dispositif d'exonération jusqu'à la fin de l'état d'urgence sanitaire apparaît parfaitement justifiée. Cette mesure constitue bien une évolution justifiée pour ces territoires même si elle ne compensera que très partiellement les grandes difficultés auxquelles sont confrontées les entreprises qui y exercent leurs activités.

De plus, tant la prise en compte de la saisonnalité de l'activité que la prorogation des exonérations aux entreprises pour lesquelles l'interdiction d'accueil du public a été prolongée au-delà du mois de juin apparaissent pleinement légitimes . Cependant, la portée réelle de ces dispositifs reste en partie incertaine et le Gouvernement devra compléter ces mesures pour assurer un soutien particulier aux secteurs visés lors de l'édiction des mesures d'application.

Cependant, le dispositif adopté par l'Assemblée nationale ne précise pas la date à partir de laquelle la prolongation de l'interdiction d'accueil du public ouvre droit à une prolongation de la période d'exonération jusqu'au dernier jour du mois précédant la fin de cette interdiction .

Ainsi, la commission a adopté un amendement FINC.45 (n°416) visant à indiquer que la prolongation de l'obligation de fermeture doit concerner la période au-delà du 1 er juin 2020 afin d'étendre la période d'exonération pour les entreprises qui faisaient toujours l'objet d'une obligation de fermeture au-delà de la phase 2 du déconfinement (entamée le 2 juin).

L'extension du bénéfice des plans d'apurement et des remises de cotisations sociales aux travailleurs indépendants, prévues dans le texte initial uniquement pour les entreprises de moins de 50 salariés, est également particulièrement opportune .

Cependant, les modifications introduites par le rapporteur général Laurent Saint-Martin concernant la double demande de rapport pourraient être d'une utilité limitée du fait, par ailleurs, de l'adoption de l'amendement du président de la commission des finances de l'Assemblée nationale, Éric Woerth, devenu article 16 octies du présent projet de loi. En effet, le suivi des exonérations de charges et des remises de dette sera ainsi expressément ajouté aux compétences du comité de suivi institué par l'article 6 de la loi n°2020-289 du 23 mars 2020 de finances rectificative pour 2020. Dès lors, la double demande de rapport à destination des présidents et rapporteurs généraux des commissions des finances des deux assemblées, apparaît désormais superflue, dans la mesure où ils sont tous les quatre membres du comité de suivi . La commission a ainsi adopté un amendement FINC.48 (n°419) visant à supprimer cette demande de rapport. Un autre amendement précise les éléments attendus dans le cadre du comité de suivi, à l'article 16 octies .

D. UNE MESURE DE SOUTIEN SECTORIEL QUI RISQUE « D'OUBLIER » CERTAINES ENTREPRISES ELLES-MÊMES EN GRANDE DIFFICULTÉ

1. Le ciblage du dispositif sur les entreprises de moins de 250 salariés est justifié par leur situation spécifique

Il y a tout d'abord lieu de rappeler que les aides se concentrent sur les entreprises employant moins de 250 salariés. Cette limitation du champ du dispositif semble justifiée dans la mesure où les entreprises de plus petite taille ont davantage de difficultés à accéder au crédit .

En particulier, dans le contexte de crise sanitaire actuelle, la Banque de France 391 ( * ) soulignait dès le début de la crise un taux d'accès des PME aux crédits de trésorerie en repli de 89 % à 67 % ce trimestre , soit une perte de 22 points. Si cette chute résulte en partie de la forte hausse de la demande de crédit, elle n'en demeure pas moins préoccupante. Pour les TPE, le taux d'accès des TPE aux crédits de trésorerie diminue nettement, passant de 71 % à 56 % de demandes satisfaites ce trimestre.

Le ciblage du dispositif sur les entreprises de moins de 250 salariés est légitime. Les PME sont à la fois souvent moins résilientes que les grands groupes et constituent le maillage économique du territoire. La France compte environ quatre millions de PME, soit 99,9 % des entreprises, pour 6,3 millions de salariés et 43 % de la valeur ajoutée . Afin de préserver ce tissu d'emplois, la différence de traitement instituée entre les entreprises en fonction du nombre de salariés est directement en lien avec l'objet du présent article.

2. Le ciblage des secteurs jugés prioritaires par le Gouvernement ne doit pas conduire à écarter totalement les entreprises des autres secteurs d'activité qui ont subi une perte de chiffre d'affaires comparable

Les dispositifs du présent article visent à soutenir les secteurs particulièrement touchés par la crise, en premier lieu desquels le secteur touristique. En effet, celui-ci a été très directement affecté par les mesures de restriction adoptées par le Gouvernement.

Les acteurs du tourisme, restaurateurs, hôteliers ou intervenants du transport aérien qui n'ont pas mis leur activité en sommeil et placé leurs salariés en chômage partiel, ont continué à payer des rémunérations et des charges importantes. En outre, selon le terme du rapporteur général de commission des finances de l'Assemblée nationale, ces secteurs peuvent être qualifiés de « secteurs empêchés » 392 ( * ) , la baisse de leur chiffre d'affaires étant directement imputable aux mesures prises par le Gouvernement pour freiner la propagation du virus.

Cependant, cette distinction, qui sous-tend l'ensemble du dispositif, laisse entendre qu'il existerait une différence de situation suffisante entre les secteurs jugés prioritaires par le Gouvernement et les autres secteurs pour justifier une différence de traitement importante.

Alors même que leur perte de chiffre d'affaires pourrait être supérieure à 80 %, les entreprises des secteurs non visés par le dispositif prévu au présent article n'auront pas accès au dispositif d'exonération.

Ici, il convient de rappeler le contexte d'incertitude particulièrement fort qui a pesé sur l'ensemble des entreprises , notamment du point de vue de l'engagement de responsabilité des dirigeants en cas de contamination au sein de l'entreprise.

Outre les inquiétudes bien légitimes des chefs d'entreprise, la situation des PME a été très fortement aggravée par la rupture des chaînes d'approvisionnement, tant en matière première qu'en équipements de protections .

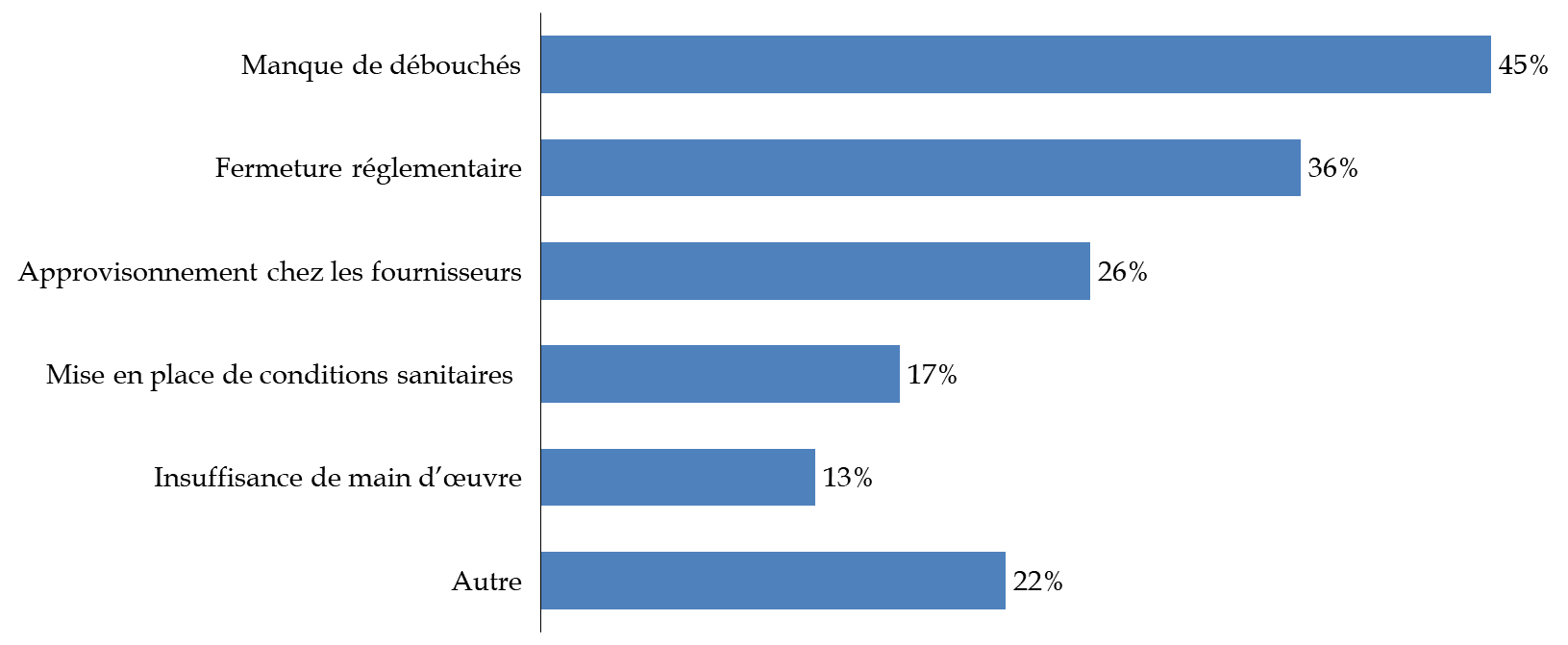

Les principales causes de perte de chiffre d'affaires

pour les PME françaises

(pourcentage des répondants indiquant ce facteur

comme une cause de perte de chiffre d'affaires annuel)

Source : Bpifrance Le Lab et Rexecode

L'écrasante majorité des entreprises ayant interrompu leur activité et subi une perte significative l'ont fait parce qu'elles étaient contraintes de le faire, bien souvent au même titre que les secteurs jugés prioritaires par le Gouvernement . Il ne s'agit pas de socialiser les pertes de l'ensemble des secteurs mais bien de prendre en partie en charge les cotisations des employeurs (soit une part très limitée des coûts pour les entreprises) qui ont poursuivi leurs activités sans faire le choix de placer leurs personnels en chômage partiel malgré une très forte baisse du niveau de leur activité qui ne leur est aucunement imputable .

Ainsi, l'approche sectorielle retenue par le Gouvernement pour distinguer les conséquences directes et indirectes de l'épidémie ne rend que très partiellement compte de la réalité de la situation des entreprises .

De plus, en considérant l'approche proposée par le Gouvernement, il est permis de s'interroger sur les modalités de détermination du lien de dépendance à l'égard des entreprises du tourisme. Les entreprises qui n'entreront pas dans les catégories correspondantes de la nomenclature d'activité française (NAF) pourraient, sur ce seul critère, n'être pas intégrées au dispositif d'exonération . Les listes S1 et S1 bis évoquées tant dans le communiqué de presse du plan tourisme que lors des échanges en séance à l'Assemblée nationale constituent une approche très insuffisante de la question des secteurs couverts.

Le rapporteur général considère qu'il y aura forcément des secteurs « oubliés » dans ce type de liste . L'approche proposée risque donc de créer des inégalités de traitement importantes entre les entreprises.

Pour ces raisons, la commission a adopté un amendement FINC.44 (n°415) visant à étendre et à adapter le dispositif de remises prévu par le Gouvernement . En effet, dans le cadre de plans d'apurement, les directeurs d'organismes de recouvrement pourront ainsi octroyer des remises de dettes sociales mieux adaptées à la situation des entreprises victimes de la crise.

Alors que le dispositif initial réservait ces remises aux entreprises de moins de 50 salariés en limitant les réductions à 50 % des cotisations dues, l'amendement adopté par la commission ouvre le dispositif aux entreprises de moins de 250 salariés non couvertes par les exonérations applicables aux secteurs prioritaires et dépendants et adapte le plafond de la remise pouvant être accordée à la taille de l'entreprise.

Pour les TPE, plus fragiles économiquement, les remises pourront atteindre 70 % des sommes dues tandis que les PME pourront bénéficier de remises allant jusqu'à 50 % des sommes dues .

Ce dispositif offre ainsi une solution intermédiaire entre une solution qui consisterait à exonérer de cotisations l'ensemble des secteurs d'activités, particulièrement coûteuse pour les finances publiques et en décalage avec les critères retenus pour l'éligibilité au fonds de solidarité, et le dispositif proposé par le Gouvernement qui risque de laisser de côté des entreprises qui ont été très durement affectées par la crise.

L'analyse des situations au cas par cas des entreprises par les directeurs des organismes de recouvrement apparait plus appropriée qu'un dispositif d'exonération générale .

La commission a par ailleurs adopté un amendement de précision rédactionnelle FINC.46 (n°417) .

Décision de la commission : la commission vous propose cet article ainsi modifié.

ARTICLE 19 (nouveau)

Engagements climatiques des grandes

entreprises

au capital desquelles l'État prend une participation

|

. Le présent article vise à obliger les entreprises réalisant un chiffre d'affaires de plus de 500 millions d'euros, au capital desquelles l'État prend une participation au titre des 20 milliards d'euros ouverts par la deuxième loi de finances rectificative du 25 avril dernier, à prendre des engagements en matière de réduction de leurs émissions de gaz à effet de serre, définis en cohérence avec les objectifs de la stratégie nationale bas carbone. Il prévoit également un suivi de ces engagements avec la remise, par les entreprises concernées, d'un rapport annuel détaillant les engagements pris, les moyens mis en oeuvre pour les atteindre et les éventuelles mesures complémentaires envisagées en cas de non atteinte des objectifs de réduction de leurs émissions de gaz à effet de serre. Le présent article s'inscrit dans le cadre des débats relatifs à une « éco-conditionnalité » des aides publiques consenties par l'État pour soutenir les entreprises durant la crise sanitaire. L'effort public consenti par le biais de la participation de l'État au capital de ces entreprises relève avant tout du sauvetage de notre économie, ce qui impose une approche pragmatique des conditions pouvant l'accompagner. C'est le cas du dispositif proposé, conçu comme un « effet signal », dont la portée ne saurait toutefois être surestimée. C'est pourquoi la commission propose d'adopter cet article sans modification. |

I. LE DROIT EXISTANT : EN RÉPONSE À LA CRISE, UNE AUGMENTATION DES CAPACITÉS D'INTERVENTION EN CAPITAL DE L'ÉTAT ACTIONNAIRE, ASSORTIE DE LA PRISE EN COMPTE DES OBJECTIFS DE LUTTE CONTRE LE CHANGEMENT CLIMATIQUE

A. UN RENFORCEMENT INÉDIT DES MARGES D'ACTION DE L'ÉTAT ACTIONNAIRE OPÉRÉ PAR LA DEUXIÈME LOI DE FINANCES RECTIFICATIVE...

La deuxième loi de finances rectificative du 25 avril dernier 393 ( * ) a abondé le compte d'affectation spéciale « Participations financières de l'État » à hauteur de 20 milliards d'euros , portant la trésorerie du compte à 24 milliards d'euros. Ce compte constitue le vecteur budgétaire de l'État actionnaire géré par l'Agence des participations de l'État (APE).

Il s'agissait ainsi de doter l'État actionnaire des marges de manoeuvre nécessaires pour intervenir en capital au soutien des entreprises fragilisées par les conséquences économiques de la crise sanitaire.

L'ampleur de l'abondement du compte est inédite depuis sa création en 2006, aucun versement du budget général d'un montant supérieur à 9 milliards d'euros n'ayant été enregistré. Surtout, les précédentes ouvertures d'un montant exceptionnel correspondaient aux versements au Mécanisme européen de stabilité (MES, en 2012 et 2013).

Une première utilisation des crédits a été annoncée le 24 avril dernier par Bruno Le Maire, alors ministre de l'économie et des finances et actuellement ministre de l'économie, des finances et de la relance, en soutien d'Air France , sous la forme d'un prêt d'actionnaire de 3 milliards d'euros.

B. ...QUE LE PARLEMENT A COMPLÉTÉ AVEC UN MÉCANISME D'ENCADREMENT ET DE SUIVI

En complément, deux dispositions encadrant l'utilisation de ces crédits exceptionnels ont été introduits :

- le premier concerne l'objectif d'utilisation des crédits , l'APE devant veiller à ce que les entreprises dans le capital desquelles l'État intervient « intègrent pleinement et de manière exemplaire les objectifs de responsabilité sociale, sociétale et environnementale dans leur stratégie, notamment en matière de lutte contre le changement climatique » 394 ( * ) ;

- le second concerne l'information du Parlement , avec un mécanisme , introduit à l'initiative du rapporteur général, d'annonce préalable aux présidents et rapporteurs généraux des commissions chargées des finances de chaque assemblée de toute opération d'investissement mobilisant les crédits exceptionnels au-delà d'un milliard d'euros.

En complément, le même article 22 de la deuxième loi de finances rectificative a prévu la remise d'un rapport d'ici un an sur la mise en oeuvre des objectifs de responsabilité sociale, sociétale et environnementale dans la stratégie des entités contrôlées par l'État . Ce rapport doit en particulier évaluer la compatibilité des stratégies de ces entités avec la stratégie nationale bas carbone définie à l'article L. 222-1 B du code de l'environnement (cf. encadré ci-après) et avec les objectifs de la politique énergétique, en renseignant les moyens mobilisés pour les atteindre. Il est également prévu que le Haut Conseil pour le climat rend un avis sur ce rapport et sur la méthodologie utilisée.

|

La stratégie nationale bas carbone La stratégie nationale bas carbone constitue la feuille de route de la France pour lutter contre le changement climatique, introduite par la loi du 17 août 2015 relative à la transition énergétique 395 ( * ) . Elle s'inscrit dans un double objectif d'atteinte de la neutralité carbone à l'horizon 2050 et de réduction de l'empreinte carbone de la consommation française. Dans ce cadre, elle fixe des orientations pour mettre en oeuvre la transition vers une économie bas carbone, déclinées dans tous les secteurs d'activité. En définissant une trajectoire de réduction des émissions de gaz à effet de serre jusqu'en 2015, elle prévoit également des objectifs à court et moyen termes, qualifiés de « budgets carbone ». Actualisée à plusieurs reprises depuis la première version adoptée en 2015, la stratégie nationale bas carbone en vigueur a été adoptée par décret le 21 avril dernier 396 ( * ) . Source : commission des finances du Sénat |

II. LE DISPOSITIF ADOPTÉ PAR L'ASSEMBLÉE NATIONALE : CONDITIONNER LA PRISE DE PARTICIPATION PAR L'ÉTAT AU SEIN D'UNE ENTREPRISE À DES ENGAGEMENTS CLIMATIQUES, AVEC UN SUIVI TRANSPARENT

Le présent article a été introduit par l'Assemblée nationale à la suite de l'adoption d'un amendement de la députée Bénédicte Peyrol et plusieurs de ses collègues du groupe La République en Marche (LaREM), avec un avis favorable de la commission et du Gouvernement.

Il vise à contraindre les entreprises au capital desquelles l'État prend une participation par l'intermédiaire de l'Agence des participations de l'État (APE) au titre des crédits exceptionnels ouverts par la deuxième loi de finances rectificative du 25 avril dernier 397 ( * ) à prendre des engagements climatiques et à assurer leur suivi.

Le I du présent article prévoit ainsi que toute prise de participation effectuée par l'APE au moyen des crédits exceptionnels ouverts en réponse à la crise sanitaire dans une entreprise est conditionnée à ce qu'elle souscrive des engagements de réduction de ses émissions de gaz à effet de serre . Sont concernées les entreprises de plus de 500 millions d'euros de chiffre d'affaires 398 ( * ) devant publier une déclaration de performance extra-financière en application de l'article L. 225-102-1 du code de commerce (comme le détaille l'encadré ci-après).

Les engagements pris par l'entreprise doivent être fixés « en cohérence » avec les budgets carbones sectoriels et par catégories de gaz à effet de serre , ainsi que le prévoit l'article L. 222-1 B du code de l'environnement relatif à la stratégie nationale bas carbone ( 2 du I du présent article ).

Le II du présent article détaille les conditions de suivi de la mise en oeuvre des engagements souscrits. Il prévoit pour cela que les entreprises concernées doivent publier, dans un délai d'un an à compter de la prise de participation par l'État, un rapport annuel présentant deux types d'information :

- d'une part, les engagements pris , éventuellement actualisés ;

- d'autre part, le bilan de leurs émissions de gaz à effet de serre au cours de l'exercice clos ainsi que leur stratégie pour les réduire.

En complément, si les objectifs fixés par la trajectoire de réduction des émissions de gaz à effet de serre ne sont pas atteints, les entreprises devront présenter les mesures correctrices qu'elles envisagent .

Ce rapport est intégré au sein de la déclaration de performance extra-financière que les entreprises doivent insérer dans leur rapport annuel de gestion.

L'absence de publication du rapport prévu est punie d'une amende de 375 000 euros (III du présent article), montant sensiblement supérieur aux amendes applicables en cas de non publication d'autres types de documents. L'amende est ainsi au maximum de 1 500 euros pour l'absence de dépôt des comptes annuels ; elle s'élève à 1 500 euros pour l'absence de publication du bilan d'émissions de gaz à effet de serre prévu à l'article L. 229-25 du code de l'environnement - ce dernier montant sera toutefois porté à 10 000 euros à compter du 9 novembre prochain.

Les modalités d'application sont renvoyées à un arrêté conjoint des ministres chargés de l'économie et des finances et de l'écologie.

|

La déclaration de performance extra-financière L'article L. 225-102-1 du code de commerce oblige les entreprises excédant certains seuils de total de bilan ou de chiffre d'affaires et de salariés à insérer, dans leur rapport de gestion accompagnant leurs comptes annuels, une déclaration de performance extra-financière devant être publiée et librement accessible sur le site internet de l'entreprise. Sont concernées les entreprises suivantes 399 ( * ) : - les entreprises cotées dont le total du bilan excède 20 millions d'euros ou le chiffre d'affaires net et le nombre de salariés permanents au cours de l'exercice sont supérieurs, respectivement, à 40 millions d'euros et à 500 salariés ; - les entreprises non cotées dont le total du bilan excède 100 millions d'euros ou le chiffre d'affaires net et le nombre de salariés permanents au cours de l'exercice sont supérieurs, respectivement, à 100 millions d'euros et à 500 salariés. Aux termes du III de l'article L. 225-102-1 du code de commerce, la déclaration doit présenter des « informations sur la manière dont la société prend en compte les conséquences sociales et environnementales de son activité, ainsi que, pour les sociétés cotées, les effets de cette activité quant au respect des droits de l'homme et à la lutte contre la corruption et l'évasion fiscale ». Son périmètre est large, dans la mesure où « la déclaration comprend notamment des informations relatives aux conséquences sur le changement climatique de l'activité de la société et de l'usage des biens et services qu'elle produit, à ses engagements sociétaux en faveur du développement durable, de l'économie circulaire, de la lutte contre le gaspillage alimentaire, de la lutte contre la précarité alimentaire, du respect du bien-être animal et d'une alimentation responsable, équitable et durable, aux accords collectifs conclus dans l'entreprise et à leurs impacts sur la performance économique de l'entreprise ainsi que sur les conditions de travail des salariés, aux actions visant à lutter contre les discriminations et promouvoir les diversités et aux mesures prises en faveur des personnes handicapées ». Pour chacune de ces catégories d'information, la déclaration doit présenter une description des principaux risques liés à l'activité de la société ainsi que des mesures mises en oeuvre pour prévenir, identifier et atténuer la survenance de ces risques. Plusieurs des informations devant figurer dans la déclaration concernent la prise en compte des enjeux de développement durable et de lutte contre le changement climatique. L'article R. 225-105 du code de commerce énumère les éléments suivants : « 2° Informations environnementales : « a) Politique générale en matière environnementale : « - l'organisation de la société pour prendre en compte les questions environnementales et, le cas échéant, les démarches d'évaluation ou de certification en matière d'environnement ; « - les moyens consacrés à la prévention des risques environnementaux et des pollutions ; « - le montant des provisions et garanties pour risques en matière d'environnement, sous réserve que cette information ne soit pas de nature à causer un préjudice sérieux à la société dans un litige en cours ; « b) Pollution : « - les mesures de prévention, de réduction ou de réparation de rejets dans l'air, l'eau et le sol affectant gravement l'environnement ; « - la prise en compte de toute forme de pollution spécifique à une activité, notamment les nuisances sonores et lumineuses ; [...] « ii) Utilisation durable des ressources : « - la consommation d'eau et l'approvisionnement en eau en fonction des contraintes locales ; « - la consommation de matières premières et les mesures prises pour améliorer l'efficacité dans leur utilisation ; « - la consommation d'énergie, les mesures prises pour améliorer l'efficacité énergétique et le recours aux énergies renouvelables ; « - l'utilisation des sols ; « d) Changement climatique : « - les postes significatifs d'émissions de gaz à effet de serre générés du fait de l'activité de la société, notamment par l'usage des biens et services qu'elle produit ; « - les mesures prises pour l'adaptation aux conséquences du changement climatique ; « - les objectifs de réduction fixés volontairement à moyen et long terme pour réduire les émissions de gaz à effet de serre et les moyens mis en oeuvre à cet effet ; « e) Protection de la biodiversité : les mesures prises pour préserver ou restaurer la biodiversité » Source : commission des finances du Sénat. |

III. LA POSITION DE LA COMMISSION DES FINANCES : UN « EFFET SIGNAL », AU PRIX D'UNE MISE EN oeUVRE COMPLEXE ET POUR UNE PORTÉE RELATIVE