EXAMEN DES ARTICLES

ARTICLE

1

(art. 779, 790 B et 790 G du code général des

impôts)

Allègement de la fiscalité sur les

transmissions

au bénéfice des petits-enfants, neveux et

nièces

. Commentaire : le présent article propose d'alléger la fiscalité sur les transmissions bénéficiant aux petits-enfants, neveux et nièces, en modifiant les abattements et exonérations qui leur sont applicables.

I. LE DROIT EXISTANT

Le régime des droits de mutation à titre gratuit est défini au VI de la section II du chapitre 1 er du titre IV de la première partie du livre 1 er du code général des impôts.

Le principe général consiste en une taxation, au bénéfice de l'État, des successions et des donations dont le montant dépasse un certain seuil, selon un barème progressif (article 777 du même code) dépendant du lien de parenté entre le donateur ou le défunt et le donataire ou l'héritier.

A. L'ABATTEMENT GÉNÉRAL EN LIGNE DIRECTE NE PEUT BÉNÉFICIER QU'INDIRECTEMENT AUX PETITS-ENFANTS EN CAS DE PRÉDÉCÈS OU DE RENONCIATION DE L'ENFANT

En ligne directe, les dispositions communes aux successions et donations prévoient un abattement général sur la part nette revenant à chaque ayant droit (article 779 du même code) avant application du barème progressif.

Cet abattement, d'un montant de 100 000 euros , concerne la part nette de chacun des ascendants et de chacun des enfants . À titre d'illustration, un couple peut donc donner jusqu'à 200 000 euros à chacun de ses enfants en franchise d'impôt.

Cet abattement est personnel (l'excédent éventuel ne peut être reporté sur les autres ayants droits) mais peut se cumuler avec les abattements spécifiques prévus par ailleurs (par exemple pour les personnes handicapées).

En cas de prédécès ou de renonciation de l'un des enfants, les petits-enfants peuvent se partager le bénéfice de cet abattement général.

En l'absence de prédécès ou de renonciation de l'enfant, les petits-enfants sont en revanche exclus du dispositif . En effet, « si l'abattement s'applique sans limitation de degré aux ascendants, il est limité aux enfants du défunt et à leurs représentants » 5 ( * ) .

B. LES RÈGLES DIRECTEMENT APPLICABLES AUX TRANSMISSIONS ENTRE GRANDS-PARENTS ET PETITS-ENFANTS ENCOURAGENT LES DONATIONS

1. L'absence d'abattement spécifique pour les successions entre grands-parents et petits-enfants

En matière de successions, les petits-enfants bénéficient uniquement de l'abattement de droit commun prévu au IV de l'article 788 du même code.

Cet abattement s'applique par défaut lorsqu'aucun abattement spécifique n'est prévu.

Il s'élève à 1 594 euros .

2. Un abattement spécifique pour les donations entre grands-parents et petits-enfants

Concernant les donations, un abattement spécifique à celles consenties entre grands-parents et petits-enfants s'applique . En effet, l'article 790 B dispose que « pour la perception des droits de mutation à titre gratuit entre vifs, il est effectué un abattement de 31 865 € sur la part de chacun des petits-enfants » 6 ( * ) .

C. LES NEVEUX ET NIÈCES BÉNÉFICIENT D'UN ABATTEMENT SPÉCIFIQUE APPLICABLE AUX DONATIONS ET SUCCESSIONS

L'article 8 de la loi du 21 août 2007 en faveur du travail, de l'emploi et du pouvoir d'achat, dite loi « TEPA », a créé, pour la perception des droits de mutation à titre gratuit, un abattement sur la part de chacun des neveux et nièces .

Cet abattement, codifié au V de l'article 779 du code général des impôts, s'élève à 7 967 euros .

Il s'applique tant aux successions qu'aux donations .

D. CERTAINS DONS FAMILIAUX DE SOMMES D'ARGENT BÉNÉFICIENT D'UNE EXONÉRATION COMPLÉMENTAIRE

Le même article 8 de la loi « TEPA » précitée a créé une exonération de 31 865 euros pour certains dons familiaux , renouvelable tous les quinze ans et codifiée à l'article 790 G du code général des impôts.

Seuls peuvent en bénéficier les dons de sommes d'argent consentis en pleine propriété au profit d'un enfant, d'un petit-enfant ou d'un arrière-petit-enfant (ou, à défaut d'une telle descendance, d'un neveu ou d'une nièce ou par représentation, d'un petit-neveu ou d'une petite-nièce), sous réserve du respect de deux conditions cumulatives :

- le donateur doit être âgé de moins de quatre-vingts ans au jour de la transmission ;

- le donataire doit être âgé de dix-huit ans révolus ou bien avoir fait l'objet d'une mesure d'émancipation au jour de la transmission.

Cette exonération peut se cumuler avec les abattements prévus aux I, II et V de l'article 779 et aux articles 790 B et 790 D.

Aussi, en cumulant l'abattement spécifique aux petits-enfants de 31 865 euros et l'exonération des dons familiaux de même montant, deux grands-parents de 75 ans peuvent d'ores et déjà donner à chacun de leurs quatre petits-enfants jusqu'à 2 * (31 865 + 31 865) = 127 460 euros en franchise totale d'impôt, soit 509 840 euros au total.

II. LE DISPOSITIF PROPOSÉ

A. L'ALIGNEMENT DU RÉGIME DES ABATTEMENTS ENTRE GRANDS-PARENTS ET PETITS-ENFANTS SUR CELUI PRÉVU ENTRE PARENTS ET ENFANTS

Le a du 1° du présent article propose d' élargir aux petits-enfants le cercle des personnes susceptibles de bénéficier de l'abattement en ligne directe de 100 000 euros, en repoussant d'un degré la limitation s'appliquant aux descendants.

B. L'AUGMENTATION DE L'ABATTEMENT SUR LA PART DES NEVEUX ET NIÈCES LORSQUE LE LÉGATAIRE N'A PAS DE DESCENDANCE EN LIGNE DIRECTE

Le b du 1° du présent article propose de compléter le V de l'article 779 du code général des impôts qui prévoit, pour la perception des droits de mutation à titre gratuit, un abattement de 7 967 euros sur la part de chacun des neveux et nièces. Il est proposé que cet abattement soit relevé à 50 000 euros lorsque le légataire n'a pas de descendance en ligne directe .

C. L'AUGMENTATION DE L'ABATTEMENT SPÉCIFIQUE PRÉVU POUR LES DONATIONS ENTRE GRANDS-PARENTS ET PETITS-ENFANTS

Le 2° du présent article propose d' augmenter de 31 865 euros à 150 000 euros le montant de l'abattement applicable aux donations entre grands-parents et petits-enfants , prévu à l'article 790 B du même code.

D. L'AUGMENTATION DE L'EXONÉRATION DES DONS FAMILIAUX DE SOMMES D'ARGENT

Le 3° du présent article propose d' augmenter de 31 865 euros à 150 000 euros le montant de l'exonération applicable aux dons familiaux de sommes d'argent consentis en pleine propriété, prévu à l'article 790 G du même code.

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

Si l'on ne peut que partager la volonté des auteurs de la proposition de loi d'encourager la circulation anticipée du capital, porter de 31 865 euros à 150 000 euros l'abattement sur les donations aux petits-enfants et créer un abattement de même montant pour les successions serait trop coûteux pour les finances publiques . En effet, le coût de l'abattement existant pour les donations aux petits-enfants s'élève déjà à 220 millions d'euros en 2018 7 ( * ) .

En outre, le dispositif va au-delà de l'intention initiale de ses auteurs. En réalité, l'élargissement aux petits-enfants du cercle des personnes susceptibles de bénéficier de l'abattement en ligne directe s'accompagne en parallèle d'un relèvement à 150 000 euros de l'abattement spécifique prévu pour les donations aux petits-enfants et de l'exonération des dons familiaux. Le cumul de ces trois aménagements porterait dès lors à 450 000 euros par petit-enfant et par grand-parent le montant susceptible d'être donné en franchise d'impôt.

Aussi, votre rapporteur propose un aménagement plus ciblé , directement inspiré d'un récent rapport de la commission des finances du Sénat sur la « rente immobilière » 8 ( * ) , consistant à porter de 31 865 euros à 70 000 euros le montant de l'abattement existant pour les donations aux petits-enfants, sans modifier le régime des successions .

Il peut être rappelé que cet abattement pourra se cumuler avec l'exonération des dons familiaux de sommes d'argent en pleine propriété , qui s'élève également à 31 865 euros. À titre d'exemple, en cumulant abattement et exonération, deux grands-parents de 75 ans pourraient donner à chacun de leurs quatre petits-enfants jusqu'à 2 * (31 865 + 70 000) = 203 730 euros en franchise d'impôt, soit 814 920 euros au total.

La mise en place d'un abattement bonifié pour les neveux et nièces en l'absence de descendance en ligne directe serait en revanche conservée en l'état.

Un amendement COM-37 a été adopté en ce sens.

Décision de la commission : votre commission a adopté cet article ainsi modifié.

ARTICLE 2

(art. 784 et 790 G du

code général des impôts)

Réduction du

délai de rappel fiscal des donations antérieures, et du

délai requis entre deux dons familiaux de sommes d'argent pour

bénéficier d'une exonération de droits de mutation

à titre gratuit

. Commentaire : le présent article propose de ramener de quinze ans à dix ans, d'une part, le délai de rappel fiscal des donations antérieures, et d'autre part, le délai entre deux exonérations de droits de mutation à titre gratuit dans le cadre de dons familiaux de sommes d'argent, dès lors que le donataire est âgé de moins de quarante ans lors de la transmission.

I. LE DROIT EXISTANT

A. DEPUIS 2012, LE DÉLAI DE RAPPEL FISCAL DES DONATIONS ANTÉRIEURES EST DE QUINZE ANS

En principe, la règle dite du « rapport fiscal » prévoit que l'ensemble des biens transmis à titre gratuit entre les mêmes personnes fait l'objet d'une liquidation unique des droits (article 784 du code général des impôts). Ainsi, « les perceptions effectuées sur les donations successives et sur la succession du donateur sont reliées les unes aux autres » 9 ( * ) .

L'application fiscale de ce principe prévoit que, dans le calcul des droits de mutation à titre gratuit (DMTG), il est tenu compte des abattements et des réductions effectuées sur les donations antérieures . La règle du « rapport fiscal » s'applique aussi bien entre deux donations effectuées du vivant du donateur, qu'au moment de la succession où il est tenu compte des donations antérieures.

Toutefois, ce principe est encadré dans le temps . Depuis 2012, il n'est plus tenu compte des donations passées depuis plus de quinze ans pour la liquidation des DMTG 10 ( * ) .

Depuis le début des années 1990, ce délai a fait l'objet de nombreuses modifications législatives.

La loi de finances pour 1992 11 ( * ) a limité à dix ans le délai de rappel fiscal des donations antérieures, puis la loi de finances pour 2006 12 ( * ) l'a encore réduit, pour le fixer à six ans.

À l'inverse, à partir de 2011, le Gouvernement a souhaité allonger le délai de rapport fiscal, en le rétablissant à dix ans 13 ( * ) , puis à quinze ans en 2012.

B. L'EXONÉRATION DES DONS DE SOMMES D'ARGENT CONSENTIS EN PLEINE PROPRIÉTÉ EST ENCADRÉE PAR UN PLAFOND RÉINITIALISÉ TOUS LES QUINZE ANS

L'article 8 de la loi du 21 août 2007 en faveur du travail, de l'emploi et du pouvoir d'achat, dite loi « TEPA », a créé une exonération de 31 865 euros pour certains dons familiaux , renouvelable tous les quinze ans (article 790 G du code général des impôts) 14 ( * ) .

Seuls peuvent en bénéficier les dons de sommes d'argent consentis en pleine propriété au profit d'un enfant, d'un petit-enfant ou d'un arrière-petit-enfant (ou, à défaut d'une telle descendance, d'un neveu ou d'une nièce ou par représentation, d'un petit-neveu ou d'une petite-nièce), sous réserve du respect de deux conditions cumulatives :

- le donateur doit être âgé de moins de quatre-vingts ans au jour de la transmission ;

- le donataire doit être âgé de dix-huit ans révolus ou bien avoir fait l'objet d'une mesure d'émancipation au jour de la transmission.

Cette exonération peut se cumuler avec les abattements prévus aux I, II et V de l'article 779 et aux articles 790 B et 790 D.

Le principe d'un renouvellement de l'exonération tous les quinze ans est différent de la règle de rappel fiscal des donations antérieures , cette dernière ne s'appliquant pas aux dons familiaux de sommes d'argent. Ainsi, un donataire ayant déjà reçu d'un même donateur une première donation dans la limite de son abattement personnel peut bénéficier du dispositif d'exonération des dons familiaux, quelle que soit la date de la donation initiale 15 ( * ) .

II. LE DISPOSITIF PROPOSÉ

Le 1° du présent article abaisse de quinze ans à dix ans le délai entre deux exonérations de droits de mutation à titre gratuit pour les dons familiaux de sommes d'argent consentis en pleine propriété (article 790 G du code général des impôts), dès lors que le donataire est âgé de moins de quarante ans au jour de la transmission .

Le 2° du présent article réduit de quinze ans à dix ans le délai de rappel des donations antérieures (article 784 du code général des impôts), dès lors que le donataire est âgé de moins de quarante ans au jour de la transmission.

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

Votre rapporteur partage la volonté des auteurs de la proposition de loi d'encourager les donations au profit des plus jeunes . Les dispositions de cet article y contribuent, dans la continuité de celles prévues à l'article 1 er .

En outre, conditionner le bénéfice de la réduction du délai de rappel fiscal et du délai entre deux exonérations de dons familiaux de sommes d'argent à l'âge du donataire permet de limiter le coût d'un tel dispositif pour les finances publiques .

À titre de comparaison, lorsque le Gouvernement a modifié uniquement le délai de rappel fiscal, en le portant de six ans à dix ans en 2011, il avait alors estimé que le surplus de recettes fiscales s'élèverait à 450 millions d'euros par an 16 ( * ) .

Outre des corrections rédactionnelles , votre rapporteur propose, par cohérence, de réduire de quinze ans à dix ans le délai de rappel fiscal dans le cadre des donations-partages (article 776 A du code général des impôts), et les transmissions de parts de groupements fonciers agricoles, de groupements agricoles fonciers et de biens ruraux donnés à bail à long terme ou à bail cessible (article 793 bis du code général des impôts) lorsque le donataire est âgé de moins de quarante ans.

L'amendement COM-29 est adopté en ce sens.

Décision de la commission : votre commission a adopté cet article ainsi modifié.

ARTICLE 2 bis (nouveau)

(article

775 septies [nouveau])

Déduction de l'actif successoral des

droits de mutation versés par le défunt lors d'une succession ou

donation antérieure

. Commentaire : le présent article propose de déduire de l'actif successoral la valeur nette des biens et droits transmis par donation ou succession moins de dix ans auparavant au défunt, afin d'éviter que le patrimoine sur lequel des droits de mutation à titre gratuit ont déjà été perçus fasse l'objet d'une nouvelle imposition lors de la seconde mutation à titre gratuit.

I. LE DROIT EXISTANT

En principe, dans le cadre d'une succession, les droits de mutation à titre gratuit (DMTG) s'appliquent à tous les biens qui composaient le patrimoine du défunt au jour de son décès . Ils sont évalués sur la part revenant à chaque héritier, après déduction du passif.

La détermination de l'actif successoral dépend donc de l'appréciation de la valeur des actifs transmis.

Pour les biens immobiliers , ils sont estimés à leur valeur vénale à la date du décès, c'est-à-dire au prix du marché (article 761 du code général des impôts).

S'il s'agit de la résidence principale du défunt , et qu'elle est occupée par le conjoint survivant, son partenaire lié par un PACS, par un enfant mineur ou majeur protégé du défunt, de son conjoint ou partenaire, un abattement de 20 % est appliqué (article 764 bis du code général des impôts).

Pour les biens meubles (meubles destinés à l'usage d'ornement des habitations, bijoux, pierres, autres), les modalités de leur estimation sont prévues à l'article 764 du code général des impôts. Leur valeur est déterminée à partir des prix exprimés dans les actes de vente si la vente a eu lieu publiquement au cours de deux dernières années. À défaut d'actes de vente, leur valeur est estimée à partir des inventaires de la succession , établis par un commissaire-priseur judiciaire, un huissier ou un notaire (article 789 du code civil). Si ces deux bases d'évaluation ne sont pas disponibles, leur valeur dépend de la déclaration estimative des parties .

Les valeurs mobilières non cotées transmises font l'objet d'une déclaration estimative des parties (article 758 du code général des impôts).

Les valeurs mobilières cotées transmises sont évaluées par référence au cours moyen de la bourse au jour du décès ou, selon le choix des héritiers, à partir de la moyenne des trente derniers cours précédant le décès (article 759 du code général des impôts).

Enfin, l'assiette des DMTG intègre également les créances dues au défunt au jour de son décès (article 760 du code général des impôts).

Certaines dettes ou frais sont pris en compte afin de réduire l'actif successoral .

Il s'agit, entre autres, des dettes du défunt (article 768 du code général des impôts), des frais funéraires pour un montant de 1 500 euros (article 775 du code général des impôts), ou encore, des rentes et indemnités versées ou dues au défunt en réparation de dommages corporels liés à un accident ou une maladie (article 775 bis du code général des impôts).

II. LE DISPOSITIF PROPOSÉ

Dès lors que le défunt a lui-même hérité ou bénéficié d'une donation en ligne directe moins d'un an avant son décès, le présent article propose de déduire de l'actif successoral transmis la valeur des biens et droits reçus précédemment par le défunt, après qu'il se soit acquitté des DMTG (alinéa 3).

L'objectif du présent article est d'éviter que le patrimoine du défunt, intégrant la succession ou donation qu'il a reçue moins de dix ans auparavant, fasse l'objet d'une double imposition au titre des droits de succession.

Lorsque le défunt a lui-même hérité depuis plus d'un an avant son décès, l'actif successoral qu'il transmet est réduit du montant de la valeur nette du patrimoine qui lui a été précédemment transmis, cette réduction étant elle-même réduite de 10 % par année séparant les deux successions .

Par conséquent, le mécanisme de réduction de l'actif successoral s'éteint lorsque les deux successions sont espacées de plus de dix ans .

Ces dispositions s'appliquent aux successions ouvertes à compter de l'entrée en vigueur de la présente loi (alinéa 4).

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

Votre rapporteur considère ces dispositions soulèvent deux difficultés importantes.

D'une part, le coût de ces dispositions pour les finances publiques est nécessairement difficile à apprécier.

D'autre part, en l'état, la rédaction du dispositif est complexe et gagnerait à être plus lisible . Les dispositions de l'article ne semblent pas adaptées aux cas dans lesquels le montant de la seconde succession en ligne directe serait inférieur à celui de la première succession, dès lors que la réduction de l'actif successoral serait supérieure à l'actif successoral lui-même.

En outre, le mécanisme de déduction prévu ne tient pas compte de la part de la première transmission qui est effectivement intégrée à la seconde transmission , notamment dans le cas où plusieurs héritiers bénéficieraient de la seconde succession.

Néanmoins, votre commission estime que ces dispositions visent à répondre à une conséquence regrettable du calcul des droits de succession , pouvant entraîner des difficultés financières dans certaines familles, frappées à deux reprises par des décès rapprochés.

Ainsi, un enfant unique perdant la même année ses deux parents voit le patrimoine qui lui est transmis être amputé à deux reprises par des droits de succession, sans pour autant avoir connu une appréciation dans l'intervalle.

En tout état de cause, l'économie générale du dispositif pourrait faire l'objet d'aménagements ultérieurs.

Ainsi, votre commission a adopté l'amendement COM-28 , à l'initiative de notre collègue René-Paul Savary.

Décision de la commission : votre commission a adopté cet article ainsi rédigé.

ARTICLE 3

(art. 913 du code

civil)

Modification des parts respectives de la réserve

héréditaire et de la quotité disponible

. Commentaire : le présent article propose de réduire la part de la réserve héréditaire au profit de celle de la quotité disponible.

I. LE DROIT EXISTANT

Si en principe un individu est libre de disposer de la totalité de son patrimoine, le législateur a prévu des limites à cette liberté afin de protéger les droits des héritiers du défunt .

Ainsi, le code civil définit la réserve héréditaire comme la part des biens et droits successoraux dévolue aux héritiers dits « réservataires » , s'ils sont appelés à la succession et qu'ils l'acceptent (article 912 du code civil).

La part des biens qui ne correspond pas à la réserve héréditaire est appelée la quotité disponible . Elle désigne la part des biens dont le défunt a pu disposer librement par des libéralités (article 912 du code civil). À travers une donation ou un testament, le défunt peut avoir prévu d'attribuer cette part à n'importe quelle personne, qu'elle soit membre de la famille ou non, ou encore à une association ou fondation.

La part de la réserve héréditaire, par rapport à la quotité disponible, dépend du nombre d'enfants laissés par le défunt (article 913 du code civil). Moins le défunt a d'enfants, plus la quotité disponible est importante.

À défaut de descendance, le conjoint survivant devient héritier réservataire pour une part correspondant au quart des biens du défunt (article 914-1 du code civil).

Part respective de la réserve héréditaire et de la quotité disponible

|

Nombre d'enfants |

Réserve héréditaire |

Quotité disponible |

|

|

Aucun enfant |

Défunt marié |

1/4 |

3/4 |

|

Défunt non marié (ou pacsé) |

Aucune |

Tout |

|

|

1 |

1/2 |

1/2 |

|

|

2 |

2/3 |

1/3 |

|

|

3 ou + |

3/4 |

1/4 |

|

Source : commission des finances du Sénat

Par exemple, si un défunt possède un patrimoine immobilier et mobilier d'une valeur totale de 100 000 euros, et qu'il a trois enfants, il ne pourra léguer que 25 000 euros à un tiers.

II. LE DISPOSITIF PROPOSÉ

Le présent article prévoit de modifier les montants de la réserve héréditaire et de la quotité disponible définis à l'article 913 du Code civil.

Il prévoit que la quotité disponible ne pourra excéder :

- les deux tiers des biens existants, contre la moitié actuellement, s'il laisse un enfant ;

- la moitié , contre le tiers actuellement, s'il laisse deux enfants ;

- le tiers , contre le quart actuellement, s'il laisse trois enfants ou plus.

Ces modifications se traduisent donc une augmentation de la quotité disponible au détriment de la réserve héréditaire .

Pour reprendre l'exemple précité, le défunt pourra alors léguer 34 000 euros environ à un tiers autre que ses enfants.

Modification proposée de la part respective de

la réserve héréditaire

et de la quotité

disponible

|

Nombre d'enfants |

Réserve héréditaire |

Quotité disponible |

|

|

Aucun enfant |

Défunt marié |

1/4 |

3/4 |

|

Défunt non marié |

Aucune |

Tout |

|

|

1 |

1/3 |

2/3 |

|

|

2 |

1/2 |

1/2 |

|

|

3 ou + |

2/3 |

1/3 |

|

Source : commission des finances du Sénat, à partir de l'article 3 de la proposition de loi

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

Si le présent article modifie l'équilibre en vigueur entre les droits des héritiers et la part dont le défunt peut disposer librement, votre rapporteur constate que les dispositions de l'article 3 ne s'éloignent qu' a minima du droit existant .

Certes, un assouplissement de la réserve héréditaire peut être justifié par la volonté d'encourager les donations à des tiers, de mieux intégrer les recompositions familiales, ou encourager la philanthropie, dans un contexte marquée par une baisse de la générosité publique en France 17 ( * ) .

Toutefois, votre rapporteur estime que la détermination de la part de la réserve héréditaire par rapport à la quotité disponible constitue un débat relatif à la place des héritiers familiaux, davantage qu'une question fiscale .

Par ailleurs, le Gouvernement a annoncé le lancement d'une mission visant à accroître la possibilité de léguer son patrimoine à des associations et fondations 18 ( * ) . Dans cette perspective, l'évolution de la réserve héréditaire pourrait constituer une des pistes à l'étude 19 ( * ) .

Par conséquent, votre rapporteur estime qu'il est précoce, à ce stade, d'apporter des modifications à ces dispositions du code civil.

Les amendements COM-30 et COM-15 rect. ont été adoptés en ce sens.

Décision de la commission : votre commission a supprimé cet article.

ARTICLE 4

(art. 777 du code

général des impôts)

Révision des

barèmes des droits de mutation à titre gratuit

. Commentaire : le présent article propose une révision des barèmes des droits de mutation à titre gratuit.

I. LE DROIT EXISTANT

A. LA LIQUIDATION ET LE CALCUL DES DROITS DE MUTATION À TITRE GRATUIT COMPORTENT PLUSIEURS ÉTAPES SUCCESSIVES

La liquidation et le calcul des droits de mutation à titre gratuit (DMTG) comportent plusieurs opérations distinctes. En premier lieu, la part nette revenant à chaque ayant droit est déterminée. Sur cette dernière est ensuite appliqué un abattement , dont le montant diffère selon la situation considérée 20 ( * ) . Ce n'est que dans un troisième temps qu'est appliqué le tarif des DMTG sur la part nette revenant à chaque ayant droit.

B. LES TARIFS DES DMTG VARIENT SELON LE LIEN DE PARENTÉ ET LA NATURE DE LA TRANSMISSION

Le barème utilisé pour calculer le tarif des DMTG est déterminé, d'une part, par la nature de la transmission (succession ou donation) et, d'autre part, par le lien de parenté qui unit le défunt ou le donateur au bénéficiaire.

Droit applicable aux différentes transmissions

|

Successions |

Donations |

|

|

Entre époux ou entre partenaires liés par un PACS |

Exonération prévue par l'art. 796 du CGI |

Barème du tableau II de l'art. 777 du CGI |

|

En ligne directe |

Barème du tableau I de l'art. 777 du CGI |

Barème du tableau I de l'art. 777 du CGI |

|

En ligne collatérale et entre non-parents |

Barème du tableau III de l'art. 777 du CGI |

Barème du tableau III de l'art. 777 du CGI |

Source : commission des finances du Sénat

1. Les transmissions entre époux ou entre partenaires liés par un pacte civil de solidarité (PACS)

S'agissant des transmissions entre époux ou partenaires, les successions bénéficient d'une exonération de droits de mutation à titre gratuit (article 796 du code général des impôts) 21 ( * ) .

S'agissant des donations , le barème applicable correspond au tableau II de l'article 777 du code général des impôts.

Tarifs sur les donations entre époux ou entre partenaires liés par un PACS

|

Fraction de la part nette taxable |

Tarif applicable (%) |

|

N'excédant pas 8 072 € |

5 |

|

Comprise entre 8 072 € et 15 932 € |

10 |

|

Comprise entre 15 932 € et 31 865 € |

15 |

|

Comprise entre 31 865 € et 552 324 € |

20 |

|

Comprise entre 552 324 € et 902 838 € |

30 |

|

Comprise entre 902 838 € et 1 805 677 € |

40 |

|

Au-delà de 1 805 677 € |

45 |

Source : commission des finances du Sénat

2. Les transmissions en ligne directe

Les tarifs applicables aux transmissions en ligne directe sont fixés, tant pour les successions que pour les donations , par le barème du tableau I du même article.

Tarifs sur les transmissions en ligne directe

|

Fraction de la part nette taxable |

Tarif applicable (%) |

|

N'excédant pas 8 072 € |

5 |

|

Comprise entre 8 072 € et 12 109 € |

10 |

|

Comprise entre 12 109 € et 15 932 € |

15 |

|

Comprise entre 15 932 € et 552 324 € |

20 |

|

Comprise entre 552 324 € et 902 838 € |

30 |

|

Comprise entre 902 838 € et 1 805 677 € |

40 |

|

Au-delà de 1 805 677 € |

45 |

Source : commission des finances du Sénat

3. Les transmissions en ligne collatérale et entre non-parents

Les tarifs applicables aux transmissions en ligne collatérale et entre non-parents sont fixés, tant pour les successions que pour les donations , par le barème du tableau III du même article.

Tarifs sur les transmissions en ligne collatérale et entre non-parents

|

Fraction de la part nette taxable |

Tarif applicable (%) |

|

Entre frères et soeurs vivants ou représentés : |

- |

|

N'excédant pas 24 430 € |

35 |

|

Supérieure à 24 430 € |

45 |

|

Entre parents jusqu'au 4e degré inclusivement |

55 |

|

Entre parents au-delà du 4e degré et entre personnes non-parentes |

60 |

Source : commission des finances du Sénat

II. LE DISPOSITIF PROPOSÉ

Le présent article propose une réécriture de l'article 777 du code général des impôts afin de modifier les barèmes applicables.

A. LES TRANSMISSIONS ENTRE ÉPOUX OU ENTRE PARTENAIRES LIÉS PAR UN PACS

Concernant les donations entre époux ou entre partenaires liés par un PACS, le présent article propose l'évolution suivante :

Proposition d'évolution des tarifs sur les transmissions entre époux ou entre partenaires liés par un PACS

|

Fraction de la part nette taxable (droit applicable) |

Fraction de la part nette taxable (droit proposé) |

Tarif applicable (%) |

|

N'excédant pas 8 072 € |

N'excédant pas 15 000 € |

5 |

|

Comprise entre 8 072 € et 15 932 € |

Comprise entre 15 001 € et 50 000 € |

10 |

|

Comprise entre 15 932 € et 31 865 € |

Comprise entre 50 001 € et 150 000 € |

15 |

|

Comprise entre 31 865 € et 552 324 € |

Comprise entre 150 001 € et 300 000 € |

20 |

|

Comprise entre 552 324 € et 902 838 € |

Comprise entre 300 001 € et 600 000 € |

30 |

|

Comprise entre 902 838 € et 1 805 677 € |

Comprise entre 600 001 € et 1 200 000 € |

40 |

|

Au-delà de 1 805 677 € |

Au-delà de 1 200 001 € |

45 |

Source : commission des finances du Sénat

B. LES TRANSMISSIONS EN LIGNE DIRECTE

Le présent article fait également évoluer le barème du tableau I relatif aux droits de mutation à titre gratuit applicables aux transmissions en ligne directe.

Proposition d'évolution des tarifs sur les transmissions en ligne directe

|

Fraction de la part nette taxable (droit applicable) |

Fraction de la part nette taxable (droit proposé) |

Tarif applicable (%) |

|

N'excédant pas 8 072 € |

N'excédant pas 15 000 € |

5 |

|

Comprise entre 8 072 € et 12 109 € |

Comprise entre 15 001 € et 50 000 € |

10 |

|

Comprise entre 12 109 € et 15 932 € |

Comprise entre 50 001 € et 150 000 € |

15 |

|

Comprise entre 15 932 € et 552 324 € |

Comprise entre 150 001 € et 300 000 € |

20 |

|

Comprise entre 552 324 € et 902 838 € |

Comprise entre 300 001 € et 600 000 € |

30 |

|

Comprise entre 902 838 € et 1 805 677 € |

Comprise entre 600 001 € et 1 200 000 € |

40 |

|

Au-delà de 1 805 677 € |

Au-delà de 1 200 001 € |

45 |

Source : commission des finances du Sénat

C. LES TRANSMISSIONS EN LIGNE COLLATÉRALE ET ENTRE NON-PARENTS

Le présent article fait enfin évoluer le barème applicable aux transmissions en ligne collatérale et entre non-parents.

Proposition d'évolution des tarifs sur les transmissions en ligne collatérale et entre non-parents

|

Fraction de la part nette taxable (droit applicable) |

Fraction de la part nette taxable (droit proposé) |

Tarif applicable (%) |

|

Entre frères et soeurs vivants ou représentés : |

- |

- |

|

N'excédant pas 24 430 € |

N'excédant pas 25 000 € |

35 |

|

Supérieure à 24 430 € |

Supérieure à 25 000 € |

45 |

|

Entre parents jusqu'au 4e degré inclusivement |

- |

55 |

|

Entre parents au-delà du 4e degré et entre personnes non-parentes |

- |

60 |

Source : commission des finances du Sénat

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

Sans changer les taux des différentes tranches, le présent article vise à en modifier les seuils d'application, afin de renforcer la progressivité des droits de mutation à titre gratuit.

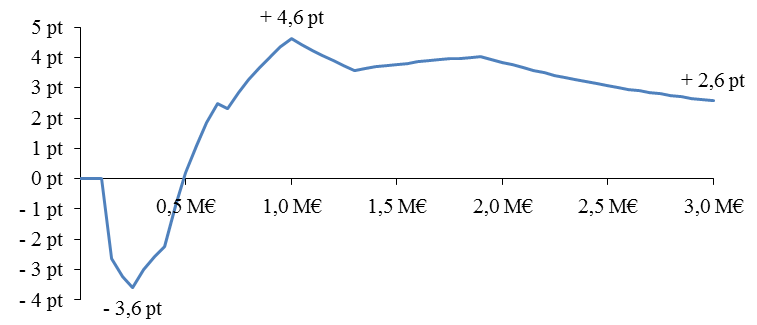

Une simulation de ses effets a été effectuée dans le cas le plus commun où un enfant hérite en ligne directe : elle montre que le point de bascule entre les « gagnants » et les « perdants » se situe à 500 000 euros , et non à 300 000 euros comme indiqué dans l'exposé des motifs de la présente proposition de loi.

Différentiel de taux d'imposition effectif entre

le nouveau et l'ancien barème

selon le montant hérité

en ligne directe

(en points de pourcentage)

Note méthodologique : le calcul est effectué en tenant compte de l'abattement personnel de 100 000 euros applicable en ligne directe.

Note de lecture : pour un montant hérité de 3 million d'euros en ligne directe, le nouveau barème proposé dans le cadre du présent article se traduirait par une hausse du taux d'imposition effectif de 2,6 points en comparaison avec le barème actuel.

Source : commission des finances du Sénat

Ainsi que l'illustre le graphique ci-dessus, le différentiel de taxation entre les deux systèmes serait maximum pour un héritage de 250 000 euros pour les « gagnants » (avec une baisse du taux d'imposition effectif de 3,6 points) et un héritage de 1 million d'euros pour les « perdants » (avec une hausse du taux d'imposition effectif de 4,6 points). Il diminuerait ensuite tendanciellement.

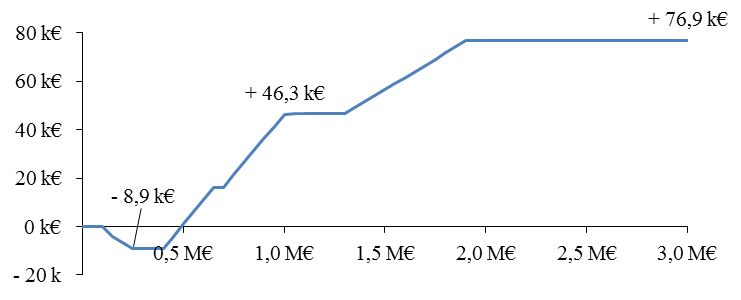

Si l'on s'intéresse non plus au différentiel de taux de taxation (en points de pourcentage) mais à l'évolution du montant des droits de succession (en euros), le graphique ci-dessous montre que le passage au nouveau barème représenterait une économie d'impôt maximale de près de 9 000 euros, contre un surcroît d'impôt maximum de près de 77 000 euros .

Différentiel d'imposition entre le nouveau et

l'ancien barème

selon le montant hérité en ligne

directe

(en euros)

Note méthodologique : le calcul est effectué en tenant compte de l'abattement personnel de 100 000 euros.

Note de lecture : pour un montant hérité de 3 million d'euros en ligne directe, le nouveau barème proposé au présent article se traduirait par une hausse d'impôt de 76,9 k€.

Source : commission des finances du Sénat

Votre rapporteur ne peut donc que proposer la suppression du présent article , dès lors que son adoption se traduirait par une hausse d'impôt très substantielle pour de nombreux contribuables, dans un contexte où la France impose déjà très lourdement les successions comparativement à ses voisins, ainsi que cela a été précédemment rappelé.

L'amendement COM-31 a été adopté en ce sens.

Décision de la commission : votre commission a supprimé cet article.

ARTICLE 5

Intégration

dans la part nette taxable de l'héritier de

l'intégralité

des successions perçues

. Commentaire : le présent article propose d'intégrer dans la part nette taxable de tout héritier l'ensemble des successions perçues antérieurement afin de limiter le bénéfice de l'abattement général.

I. LE DROIT EXISTANT

En application de l'article 784 du code général des impôts, dans le cadre des donations et des successions, les parties sont tenues d'indiquer si des donations antérieures ont été consenties par le donateur ou défunt aux donataires ou héritiers. Il est tenu compte de la valeur des biens précédemment transmis dans la détermination des droits de mutation à titre gratuit (DMTG) 22 ( * ) .

Toutefois, ces dispositions ne s'appliquent qu'aux donations antérieures, et ne concernent pas les successions dont les héritiers ont pu précédemment bénéficier.

II. LE DISPOSITIF PROPOSÉ

Le présent article vise à intégrer la valeur des biens compris dans les successions antérieurement reçues par l'héritier pour déterminer le montant des DMTG dans le cadre d'une succession .

La part des biens transmis qui n'aurait pas encore fait l'objet d'une imposition serait considérée comme étant dans les tranches les plus élevées de l'actif successoral.

Cette intégration des successions antérieures dans la part taxable emporte principalement deux conséquences. D'une part, elle supprime la possibilité de bénéficier à plusieurs reprises de l'abattement de droit commun . D'autre part, elle conduit à augmenter, à chaque nouvelle succession reçue, le taux d'imposition selon le barème progressif .

Contrairement au rappel des donations antérieures dont le délai est fixé à quinze ans, le présent article ne fixe pas de limite temporelle au rappel des successions antérieures.

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

Votre rapporteur constate que ces dispositions se traduiraient par une hausse significative de l'impôt sur la plupart des successions, alors même que la France applique une fiscalité déjà très élevée en la matière.

Par ailleurs, votre rapporteur relève que ces dispositions pourraient constituer des éléments de complexité administrative supplémentaire, dans la mesure où l'historique complet des successions reçues devrait être établi, ce qui serait de nature à ralentir le règlement des successions.

Pour ces raisons, votre rapporteur vous a proposé la suppression de cet article. Les amendements COM-32, COM-3 rect. bis , COM-17 rect. et COM-24 ont été adoptés en ce sens.

Décision de la commission : votre commission a supprimé cet article.

ARTICLE 6

(art. 779 du code

général des impôts)

Augmentation de l'abattement

général existant en matière de droits de mutation à

titre gratuit

. Commentaire : le présent article propose d'aménager le régime des droits de mutation à titre gratuit en portant de 100 000 euros à 150 000 euros le montant de l'abattement prévu dans le cas d'une donation ou d'un héritage en ligne directe.

I. LE DROIT EXISTANT

A. L'ABATTEMENT GÉNÉRAL DE L'ARTICLE 779 DU CODE GÉNÉRAL DES IMPÔTS

Ainsi que cela a été précédemment rappelé 23 ( * ) , lors de l'ouverture d'une succession ou d'une donation, un abattement applicable en ligne directe est effectué sur la part nette recueillie par chaque ayant droit préalablement à l'application du tarif en vigueur.

D'un montant de 100 000 euros , cet abattement porte sur la part de « chacun des ascendants et sur la part de chacun des enfants vivants ou représentés par suite de prédécès ou de renonciation » (article 779 du code général des impôts). Dans le cas d'une donation, un couple peut ainsi donner à chacun de ses enfants jusqu'à 200 000 euros en franchise d'impôt.

B. DES RÈGLES QUI ONT ÉVOLUÉ AU COURS DES DERNIÈRES ANNÉES

1. Le relèvement de l'abattement pour la perception des droits de mutation à titre gratuit par la loi du 21 août 2007 en faveur du travail, de l'emploi et du pouvoir d'achat (loi dite « TEPA »)

Avant l'application de la loi « TEPA » du 21 août 2007, l'abattement applicable aux transmissions à titre gratuit en ligne directe, par décès ou donation, était de 50 000 euros. À cet abattement personnel s'ajoutait un abattement global de 50 000 euros applicable sur l'actif net successoral.

L'article 8 de la loi « TEPA » a supprimé l'abattement global et a porté le montant de l'abattement applicable sur la part de chacun des ascendants et enfants vivants ou représentés à 150 000 euros .

2. La diminution de l'abattement général par la loi de finances rectificative du 16 août 2012

Actualisé pour tenir compte de l'inflation, le montant de l'abattement a atteint un maximum de 159 325 euros en 2011 et 2012.

Il a par la suite été ramené à 100 000 euros par l'article 5 de la loi de finances rectificative du 16 août 2012 .

II. LE DISPOSITIF PROPOSÉ

Le présent article prévoit d' augmenter de 100 000 euros à 150 000 euros le montant de l'abattement général en ligne directe.

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

Votre rapporteur partage pleinement l'objectif des auteurs de la proposition de loi, qui entendent notamment tenir compte du « renchérissement continu des prix de l'immobilier ».

Porter de 100 000 euros à 150 000 euros l'abattement applicable aux donations et successions en ligne directe, ainsi que le propose l'article 6 de la proposition de loi, se traduirait néanmoins par un coût très significatif pour les finances publiques, estimé à plus d'un milliard d'euros 24 ( * ) .

Alors que 85 % des successions en ligne directe sont d'ores et déjà exonérées 25 ( * ) , votre rapporteur privilégie un aménagement beaucoup plus ciblé consistant à porter de 20 % à 30 % l'abattement sur la résidence principale du défunt , lorsque celle-ci est occupée par ses proches au jour du décès. À titre de rappel, le coût de cet abattement, prévu à l'article 764 bis du code général des impôts, est estimé à 30 millions d'euros au titre de l'année 2018 26 ( * ) .

Cela permettrait de limiter le coût du dispositif pour les finances publiques et d'aligner le taux de l'abattement sur celui applicable dans le cadre de l'impôt sur la fortune immobilière.

Un amendement COM-38 a été adopté en ce sens.

Décision de la commission : votre commission a adopté cet article ainsi modifié.

ARTICLE 7

(art. 757 B et 990 I

du code général des impôts)

Modification du

régime fiscal appliqué aux transmissions de sommes issues de

contrats d'assurance vie

. Commentaire : le présent article propose de mettre fin au régime fiscal dérogatoire des sommes perçues au titre de l'assurance vie dans le cadre des successions.

I. LE DROIT EXISTANT

Les sommes perçues au titre de l'assurance vie font l'objet d'un traitement fiscal particulier dans le cadre des successions.

Lorsque le bénéficiaire du contrat n'est pas déterminé , les sommes en cause sont intégrées à l'actif successoral du défunt 27 ( * ) .

En revanche, lorsque le bénéficiaire du contrat est déterminé , les sommes transmises sont en principe exclues de l'actif successoral du défunt (article L. 132-12 du code des assurances). Le régime fiscal appliqué relève alors soit de l'article 757 B du code général des impôts, soit de l'article 990 I du même code.

Lorsque le contrat a été souscrit après le 20 novembre 1991 et que les primes ont été versées après le soixante-dixième anniversaire de l'assuré , les sommes transmises font l'objet de droits de mutation à titre gratuit (DMTG) , avec application d'un abattement de 30 500 euros (article 757 B du code général des impôts).

Pour les contrats souscrits avant cette date, ces sommes, rentes ou valeurs n'étaient pas taxables au titre des droits de mutation à titre gratuit.

Cet abattement s'applique sur l'ensemble des sommes issues de la totalité des contrats d'assurance vie du titulaire . Ainsi, si plusieurs héritiers reçoivent des sommes issues des contrats d'assurance vie du défunt, ils se partagent le bénéfice de l'abattement.

L'application des DMTG sur ces sommes tient compte des abattements de droit commun, variant selon le degré de parenté avec le défunt.

Lorsque le contrat a été souscrit après le 13 octobre 1998, que les primes ont été versées à compter de cette date, et que le titulaire avait moins de soixante-dix ans lors de leur versement, les sommes transmises ne sont pas soumises aux DMTG, mais font l'objet d'un prélèvement spécifique (article 990 I du code général des impôts).

La part de chaque bénéficiaire fait l'objet d'un abattement fixe de 152 500 euros , puis d'un prélèvement progressif étalé sur deux tranches : un taux de 20 % s'applique jusqu'à 700 000 euros, au-delà desquels s'applique un taux de 31,25 % .

Ce barème est plus favorable que celui de droit commun , prévu par l'article 777 du code général des impôts.

Outre la date de souscription du contrat, l'âge de l'assuré au moment du versement des primes constitue le facteur déterminant d'assujettissement aux DMTG des sommes transmises.

Droits de succession appliqués à l'assurance vie

|

Primes versées avant les 70 ans du détenteur du contrat |

Primes versées après les 70 ans du détenteur du contrat |

|||

|

Versées avant le 13/10/1998 |

Versées après le 13/10/1998 |

Versées avant le 13/10/1998 |

Versées après le 13/10/1998 |

|

|

Contrats souscrits avant le 20/11/1991 |

Pas de taxation |

Abattement de 152 500 euros, puis 20 % sur les 700 000 euros suivants, puis 31,25 % au-delà |

Pas de taxation |

Abattement de 152 500 euros, puis 20 % sur les 700 000 euros suivants, puis 31,25 % au-delà |

|

Contrats souscrits après le 20/11/1991 |

Pas de taxation |

Abattement de 152 500 euros, puis 20 % sur les 700 000 euros suivants, puis 31,25 % au-delà |

Abattement de 30 500 euros, puis application des droits de succession |

Abattement de 30 500 euros, puis application des droits de succession |

Source : commission des finances du Sénat

II. LE DISPOSITIF PROPOSÉ

Le présent article vise à supprimer le régime dérogatoire de l'assurance vie en matière de DMTG , et d'imposer les sommes transmises selon le droit commun des droits de succession.

Par conséquent, il modifie l'article 757 B du code général des impôts pour supprimer le régime fiscal privilégié accordé aux primes versées avant les soixante-dix ans du titulaire du contrat.

Il procède ensuite à des coordinations.

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

Votre rapporteur estime que la fiscalité avantageuse de l'assurance vie s'entend comme la contrepartie, pour l'épargnant, de l'immobilisation de son patrimoine sur une longue période.

Si l'exposé des motifs justifie cet article par la volonté d'éviter des « comportements d'évitement fiscal », votre rapporteur rappelle que des dispositions existent pour limiter les abus .

D'une part, les primes versées après les soixante-dix ans du titulaire du contrat sont déjà soumises aux droits de succession . D'autre part, la jurisprudence limite le versement de primes manifestement excessives , qui s'apparenterait à de l'optimisation fiscale.

Dès lors que ces dispositions se traduiraient par une hausse significative de l'impôt pour un certain nombre de successions , votre rapporteur vous propose la suppression de cet article.

Les amendements COM-33 , COM-6 rect. et COM-18 rect. ont été adoptés en ce sens.

Par ailleurs, votre rapporteur relève qu'en l'état de la rédaction, la modification apportée à l'article 990 I du code général des impôts semble incomplète, et aboutit paradoxalement à un effet différent de celui recherché par l'auteur de la proposition de loi. En effet, le régime dérogatoire, composé d'un abattement à hauteur de 152 500 euros et d'un barème spécifique, serait maintenu, et généralisé à l'ensemble des primes, qu'elles aient été versées avant ou après l'âge de 70 ans.

Décision de la commission : votre commission a supprimé cet article.

ARTICLE 8

(art. 787 B du code général

des impôts)

Abaissement du taux de

l'exonération partielle de droits de mutation

à titre gratuit

applicable dans le cadre du « pacte Dutreil »

. Commentaire : le présent article propose d'abaisser l'exonération de droits de mutation à titre gratuit existante sur les transmissions de parts ou actions de sociétés ayant fait l'objet d'un « pacte Dutreil » de 75 % à 25 % au terme d'une période transitoire de dix ans.

I. LE DROIT EXISTANT

A. LE « PACTE DUTREIL » : UN DISPOSITIF VISANT À FAVORISER LA TRANSMISSION DES ENTREPRISES FAMILIALES

Aux termes de l'article 787 B du code général des impôts , les parts ou actions d'une société ayant fait l'objet d'un « pacte Dutreil » transmises à un ayant droit par succession ou par donation sont exonérées de droits de mutation à titre gratuit à concurrence de 75 %.

Instauré sous sa forme actuelle par la loi n° 2003-721 du 1 er août 2003 pour l'initiative économique, dite « loi Dutreil », ce dispositif vise à encourager la transmission d'entreprises familiales afin de « garantir la stabilité du capital des entreprises (...) et partant leur pérennité » , objectif de nature à justifier la constitutionnalité d'un tel avantage fiscal 28 ( * ) .

Le « pacte Dutreil » ne peut concerner que la transmission des sociétés ayant une activité industrielle, commerciale, artisanale, agricole ou libérale.

En cas de donation de parts ou d'actions d'une société effectuée dans le cadre d'un tel pacte, le bénéfice de l'exonération est cumulable avec une réduction de droits de mutation de 50 % , sous réserve que le donateur soit âgé de moins de 70 ans (article 790 du code général des impôts).

B. UN DISPOSITIF DONT LE BÉNÉFICE EST SOUMIS À PLUSIEURS CONDITIONS

Le bénéfice du dispositif est subordonné au respect de trois principales conditions relatives à la stabilité du capital et à la direction de l'entreprise , avec :

- un engagement collectif de conservation des parts ou actions de deux ans minimum, devant porter sur au moins 10 % des droits financiers et 20 % des droits de vote attachés aux titres émis par une société cotée ou, pour les sociétés non cotées, sur au moins 17 % des droits financiers et 34 % des droits de vote 29 ( * ) ;

- un engagement individuel de conservation des parts ou actions de quatre ans à compter de l'expiration de l'engagement collectif ;

- l'obligation pour l'une des personnes engagées d'exercer une fonction de direction au sein de la société durant la phase d'engagement collectif et pendant trois ans à compter de la transmission.

C. UNE DÉPENSE FISCALE AU COÛT DIFFICILE À ESTIMER

D'après le tome II du rapport sur les Voies et moyens annexé au projet de loi de finances pour 2020, le coût du dispositif « Dutreil » est estimé à 500 millions d'euros .

Ce chiffrage, reconduit année après année, apparaît extrêmement fragile , dans la mesure où il ne tient pas compte du coût lié aux donations et repose, pour les successions, sur une enquête statistique réalisée en 2006 30 ( * ) .

II. LE DISPOSITIF PROPOSÉ

Le présent article prévoit de ramener le taux de l'exonération de droits de mutation à titre gratuit prévue dans le cadre du « pacte Dutreil » de 75 % à 25 % à l'horizon 2030.

Les auteurs de cette proposition de loi ont prévu d'atteindre ce taux au terme une période transitoire de dix ans devant permettre, selon l'exposé des motifs, de « lisser les effets de seuils générés par une telle mesure ».

Aussi l'article proposé modifie-t-il le premier alinéa de l'article 787 B du code général des impôts de façon à séquencer cette période de transition en cinq phases :

- de l'entrée en vigueur de la loi jusqu'au 31 décembre 2022, le taux d'exonération de 75 % serait maintenu ;

- du 1 er janvier 2023 au 31 décembre 2024, le taux d'exonération serait ramené à 65 % ;

- du 1 er janvier 2025 au 31 décembre 2027, le taux d'exonération serait ramené à 50 % ;

- du 1 er janvier 2028 au 31 décembre 2029, le taux d'exonération serait ramené à 35 % ;

- à compter du 1 er janvier 2030 , le taux d'exonération serait finalement ramené à 30 % .

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

Votre rapporteur regrette la volonté des auteurs de la proposition de loi de raboter un dispositif qui faisait jusqu'à présent l'objet d'un large consensus politique et dont il faut rappeler qu'il avait initialement été introduit par notre ancien collègue député Didier Migaud 31 ( * ) .

Sa mise en place visait à remédier à une situation dans laquelle les héritiers étaient contraints de « choisir entre deux solutions peu favorables en termes d'efficacité économique » 32 ( * ) :

- prélever sur l'entreprise des sommes excessives sous forme de dividendes, au risque d'obérer leur capacité de développement ;

- céder l'entreprise à un tiers, qui se révèle le plus souvent une société étrangère « dont la première démarche sera de restructurer l'activité pour l'intégrer dans son propre processus de production » 33 ( * ) , au détriment de l'emploi et du territoire.

Avec la disparition progressive des droits de mutation à titre gratuit au sein de l'OCDE, une troisième solution, tout aussi problématique, consiste aujourd'hui pour les héritiers à s'expatrier fiscalement.

Dans ce contexte, le Sénat s'est prononcé pour un renforcement du dispositif dans le cadre de sa réforme intervenue l'an dernier 34 ( * ) , à rebours du présent article.

Sur un plan plus technique, l'absence de définition des modalités d'entrée en vigueur du présent article emporterait l'application rétroactive des nouveaux taux aux pactes existants , au mépris de la sécurité juridique.

Enfin, le présent article ne modifie pas le taux de l'exonération analogue prévue à l'article 787 C pour les entreprises individuelles, ce qui constituerait une rupture d'égalité injustifiée.

Pour l'ensemble de ces raisons, le présent article ne peut qu'être supprimé.

Les amendements COM-34 , COM-7 rect. , COM-14 rect. bis , COM-19 rect. , COM-25 et COM-26 rect. bis est adopté en ce sens.

Décision de la commission : votre commission a supprimé cet article.

ARTICLE 9

(art. 793, 793 bis,

793 quater, 1055 bis, 1727, 1840 G et 1929 du code général des

impôts ; art. 181 B du livre des procédures fiscales ;

art. 312-7 et art. 312-11 du code forestier ; art. 322-16 et 371-11

du code rural et de la pêche)

Suppression de diverses

exonérations de droits de mutation à titre gratuit

. Commentaire : le présent article propose de supprimer diverses exonérations de droits de mutation à titre gratuit concernant, entre autres, la transmission de bois et forêts, et de biens ayant trait au secteur agricole.

I. LE DROIT EXISTANT

L'article 793 du code général des impôts accorde, sous certaines conditions, des exonérations totales ou partielles de droits de mutation à titre gratuit (DMTG) , en raison de la nature du bien transmis.

Si ces exonérations concernent principalement des actifs agricoles , le champ de l'article 793 du code général des impôts intègre également certains actifs immobiliers .

A. L'EXONÉRATION PRÉVUE POUR LES PARTS DE GROUPEMENTS FORESTIERS

Les parts de groupements forestiers sont exonérées de DMTG, sous réserve des conditions suivantes (3° de l'article 793) :

- l'exonération ne s'applique que pour les parts acquises à titre onéreux et détenues depuis plus de deux ans ;

- l'exonération est limitée au trois-quarts de la fraction de la valeur nette des parts correspondant aux biens qui sont directement liés à l'objet du groupement forestier ;

- l'acte de dotation ou de succession doit être assorti d'un certificat délivré par le directeur départemental des territoires attestant que les bois et forêts concernés présentent une des garanties de gestion durable prévues aux articles L. 124-1, L. 124-3 et L. 313-2 du code forestier. Cette garantie peut être, par exemple, un document d'aménagement arrêté ;

- l'héritier ou le donataire doit prendre l'engagement d'appliquer, pendant trente ans, l'une des garanties de gestion durable précitées . Si aucune garantie n'est prévue au moment de la transmission, il dispose de trois ans pour en présenter une. En outre, l'héritier ou le donataire doit s'engager à reboiser ses friches et landes dans un délai de cinq ans, et exploiter pendant trente ans ses terrains pastoraux .

B. L'EXONÉRATION PRÉVUE POUR LES PARTS DES GROUPEMENTS FONCIERS AGRICOLES ET CELLES DES GROUPEMENTS AGRICOLES FONCIERS

Les transmissions à titre gratuit de parts de groupements fonciers agricoles, et de groupements agricoles fonciers sont exonérées de DMTG, sous réserve des conditions suivantes (4° du 1 de l'article 793 du code général des impôts) :

- les parts doivent avoir été détenues depuis deux ans au moins par le donateur ou le défunt ;

- l'exonération est limitée aux trois-quarts de la fraction de la valeur nette des parts correspondant aux biens donnés à long terme, ou à bail cessible, hors du cadre familial . Si la valeur de ces biens est supérieure à 300 000 euros , l'exonération de DMTG est ramenée à 50 % pour le montant au-delà. Pour l'appréciation de ce montant, il est tenu compte des donations antérieures , sauf celles passées depuis plus de quinze ans (article 793 bis du code général des impôts) ;

- les statuts du groupement interdisent l'exploitation en faire-valoir direct , c'est-à-dire lorsque le propriétaire et l'exploitant sont confondus ;

- les immeubles à usage agricole du groupement font l'objet d'un bail rural à long terme, ou d'un bail rural cessible hors du cadre familial.

Par ailleurs, le donataire ou l'héritier doit rester propriétaire des biens pendant cinq ans (article 793 bis du code général des impôts).

C. L'EXONÉRATION PRÉVUE POUR LES BOIS ET FORÊTS

Les successions et donations des bois et forêts sont exonérées de DMTG, dans des conditions proches de celles des parts de groupements forestiers.

Ainsi, les bois et forêts ne sont passibles de DMTG qu'à concurrence du quart de leur valeur vénale . Par ailleurs, le donataire ou l'héritier doit également s'engager à appliquer pendant trente ans l'une des garanties de gestion durable .

La rupture de cet engagement entraîne la liquidation du complément de DMTG qui aurait dû être versés sans l'application de l'exonération, assorti d'un droit supplémentaire égal à 30 %, 20 %, ou 10 % de la réduction d'impôts consentie selon que le manquement est constaté avant la dixième, vingtième ou trentième année suivant la transmission (article 1840 G du code général des impôts).

Une exonération de DMTG est également prévue de façon analogue pour les transmissions des sommes déposées sur un compte d'investissement forestier et d'assurance (3 de l'article 793 du code général des impôts).

Enfin, les propriétés non bâties qui ne se situent pas des bois et forêts, mais dans certains espaces naturels protégés , tels que les sites « Natura 2000 », sont aussi exonérées de DMTG dans des conditions similaires. Toutefois, l'engagement d'appliquer des garanties de gestion durable ne dure que dix-huit ans , et non trente ans (7° du 1 de l'article 793 du code général des impôts).

D. L'EXONÉRATION PRÉVUE POUR LES BIENS RURAUX DONNÉS À BAIL À LONG TERME OU À BAIL CESSIBLE

Les biens ruraux donnés à long terme ou à bail cessible hors du cadre familial sont exonérés de DMTG à concurrence des trois-quarts de leur valeur (3° du 2 de l'article 793 du code général des impôts), sous réserve que le donataire ou héritier conserve ces biens pendant au moins cinq ans (article 793 bis du code général des impôts).

De façon analogue aux transmissions de parts de groupements fonciers agricoles , l'exonération est réduite à 50 % pour la fraction de la valeur des biens supérieure à 300 000 euros. Pour l'appréciation de ce montant, il est tenu compte des donations antérieures , sauf celles passées depuis plus de quinze ans.

|

Exemple de transmission d'une exploitation agricole louée par bail à long terme d'une valeur totale de 1 000 000 euros Dans le cas d'une succession au profit de deux enfants, en supposant qu'aucune donation antérieure n'a été effectuée, la part de chaque enfant s'élève à 500 000 euros. Pour chacun d'entre eux, la fraction exonérée s'élève à (300 000 x 75 %) + (200 000 x 50%) = 325 000 euros. La fraction taxable s'élève donc à 500 000 - 325 000 = 175 000 euros. L'abattement personnel s'élevant à 100 000 euros, la part nette taxable de chaque héritier est ainsi de 75 000 euros. Source : commission des finances du Sénat |

E. EXONÉRATION PRÉVUE POUR CERTAINS IMMEUBLES

Lors de leur première mutation à titre gratuit , que ce soit une donation ou une succession, les immeubles acquis neufs entre le 1 er juin 1993 et le 31 décembre 1994, ou entre le 1 er août 1995 et le 31 décembre 1995 , et qui ont été affectés à l'habitation principale, bénéficient d'une exonération partielle de DMTG, sous certaines conditions (4° et 5° du 1 de l'article 793 et article 793 ter du code général des impôts).

Par ailleurs, les immeubles dont la propriété du titulaire n'avait pas été constatée antérieurement par un acte notarié régulier font aussi l'objet d'une exonération de DMTG à concurrence de 50 % de leur valeur, uniquement lors de leur première mutation à titre gratuit (8° du 1 de l'article 793 du code général des impôts).

F. AUTRES EXONÉRATIONS

Enfin, l'article 793 du code général des impôts prévoit également une exonération totale de DMTG sur les reversions de rentes viagères entre parents en ligne directe (5° du 1).

Une exonération totale de DMTG est aussi prévue pour la transmission, lors d'une succession, du bénéfice du contrat de travail à salaire différé défini à l'article L. 321-14 du code rural et de la pêche maritime (6° du 1). En effet, il existe une présomption de contrat de travail pour les travailleurs agricoles qui ne touche pas de rémunération salariale, mais une contrepartie en nature pour leurs activités.

Le coût de l'ensemble de ces exonérations est évalué à 59 millions d'euros en 2019 35 ( * ) .

II. LE DISPOSITIF PROPOSÉ

Le présent article vise à supprimer plusieurs exonérations de DMTG existantes en abrogeant l'article 793 du code général des impôts .

Il procède aux coordinations nécessaires en abrogeant les articles 793 bis, 793 quater et 1840 G, le 7 du IV de l'article 1727 et le 3 de l'article 1929 du code général des impôts.

Par coordination, il modifie également d'article L. 181-B du livre des procédures fiscales, l'article L. 312-7 et l'article L. 312-11 du code forestier. Enfin, il abroge les articles L. 322-16 et L. 371-11 du code rural et de la pêche.

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

L'exposé des motifs justifie l'abrogation des articles visés par la nécessité de supprimer les exonérations de DMTG relatives aux bois et forêts. Celles-ci seraient complexes et à l'origine d'une inégalité de traitement entre les héritiers qui recevraient une forêt, et ceux qui recevraient un bien d'une autre nature.

Votre rapporteur rappelle qu'historiquement ces exonérations étaient fondées sur le besoin de prévenir les démembrements de propriétés forestières à chaque décès .

Il considère que ce motif est toujours fondé, d'autant que le bénéfice de ces exonérations est conditionné à l'engagement, par l'héritier ou le donataire, d'appliquer pendant trente ans l'une des garanties de gestion durable .

Par ailleurs, si l'exposé des motifs ne traite que de la suppression des exonérations relatives aux bois et forêts, les dispositions du présent article abrogent de nombreuses autres exonérations. La disparition de certaines d'entre elles, notamment celles relatives à la transmission des biens ruraux donnés à bail à long terme ou bail cessible, serait particulièrement pénalisante pour les exploitants agricoles.

Il apparaît que l'abrogation d'autant de dispositions dépasse la volonté initiale des auteurs de la proposition de loi .

Par conséquent, votre rapporteur propose la suppression de cet article. Les amendements COM-35, COM-8 rect. et COM-16 rect. ont été adoptés en ce sens.

Décision de la commission : votre commission a supprimé cet article.

ARTICLE 10

(Art. 1135 ter du

code général des impôts)

Extension à

l'ensemble des collectivités territoriales régies par l'article

73 de la Constitution du régime dérogatoire existant à

Mayotte

en matière de droits de mutation à titre gratuit

. Commentaire : le présent article propose d'étendre à la Guadeloupe, la Guyane, la Martinique et La Réunion l'exonération temporaire de droits de mutation à titre gratuit des immeubles et droits immobiliers situés à Mayotte.

I. LE DROIT EXISTANT

La deuxième loi de finances rectificative pour 2017 a prévu l'instauration temporaire, à Mayotte, de plusieurs régimes fiscaux dérogatoires.

En particulier, l'article 1135 ter du code général des impôts dispose que sont exonérés de droits de mutation à titre gratuit les immeubles et droits immobiliers situés à Mayotte , lors de la première transmission postérieure à la reconstitution des titres de propriété y afférents, sous réserve que ces titres de propriété aient été constatés par un acte régulièrement transcrit ou publié entre le 1 er janvier 2018 et le 31 décembre 2025.

L'objectif alors poursuivi par le Gouvernement était de faciliter les démarches de régularisation foncière .

Le coût de cette dépense fiscale n'est pas chiffré dans le tome II du rapport sur les Voies et moyens annexé au projet de loi de finances pour 2020.

II. LE DISPOSITIF PROPOSÉ

Le présent article propose d' étendre ce régime dérogatoire à l'ensemble des collectivités territoriales régies par l'article 73 de la Constitution.

Ainsi, en plus de Mayotte, ce régime s'appliquerait à la Guadeloupe, la Guyane, la Martinique et La Réunion .

Le caractère temporaire du dispositif serait conservé.

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

Le régime dérogatoire applicable à Mayotte peut se justifier par une situation foncière très particulière . En effet, « le passage du droit oral coutumier au droit commun écrit n'a pas fait l'objet [à Mayotte] d'un accompagnement suffisant », ce qui a conduit à de multiples indivisions et successions non établies 36 ( * ) .

Si votre rapporteur ne mésestime pas les difficultés foncières rencontrées dans les autres collectivités territoriales régies par l'article 73 de la Constitution, leur situation ne paraît pas aussi critique .

Surtout, étendre ce régime dérogatoire aujourd'hui réservé à Mayotte risquerait de fragiliser le dispositif au plan constitutionnel , dès lors que la prolongation d'une exonération de même nature applicable en Corse a été censurée à deux reprises par le Conseil constitutionnel, au motif qu'il méconnaissait le principe d'égalité devant la loi et les charges publiques 37 ( * ) .

Il paraît donc préférable de supprimer le présent article .

Un amendement COM-36 a été adopté en ce sens.

Décision de la commission : votre commission a supprimé cet article.

* 5 Bulletin officiel des finances publiques, BOI-ENR-DMTG-10-50-20-20130121.

* 6 Article 790 B du CGI

* 7 Tome II du rapport sur les « Voies et moyens » annexé au projet de loi de finances pour 2019.

* 8 « La "rente immobilière" : mythe et réalités », rapport d'information n° 75 (2017-2018) d'Albéric de Montgfolfier, rapporteur général, fait au nom de la commission des finances et déposé le 8 novembre 2017.

* 9 Bulletin officiel des finances publiques : ENR - Mutations à titre gratuit - Successions - Liquidation des droits en cas de transmissions à titre gratuit successives entre les mêmes personnes (BOI-ENR-DMTG-10-50-50-20170213).

* 10 Article 5 de la loi n° 2012-958 du 16 août 2012 de finances rectificative pour 2012.

* 11 Article 15 de la loi n° 91-1322 du 30 décembre 1991 de finances pour 1992.

* 12 Article 8 de la loi n° 2005-1719 du 30 décembre 2005 de finances pour 2006.

* 13 Article 7 de la loi n° 2011-900 du 29 juillet 2011 de finances rectificative pour 2011.

* 14 Le lecteur est invité à se reporter au commentaire de l'article 1 er .

* 15 Bulletin officiel des finances publiques - ENR - Mutations à titre gratuit de meubles ou d'immeubles - Donations - Régimes spéciaux et exonérations - Exonérations (BOI-ENR-DMTG-20-20-20-20190502) §230.

* 16 Rapport n° 620 (2010-2011) de Philippe Marini, rapporteur général, relatif à la loi de finances rectificative pour 2011 (tome I), fait au nom de la commission des finances et déposé le 15 juin 2011, p.165.

* 17 Sur ce point, le lecteur est invité à se reporter au compte-rendu de la table ronde organisée par la commission des finances du Sénat le 3 octobre 2018, « État et perspectives de la générosité en France ».

* 18 Article publié dans Le Monde le 29 novembre 2018, « Gabriel Attal : « Il faut que les grandes fortunes françaises puissent léguer leur argent à des oeuvres ».

* 19 Article publié dans Le Figaro le 24 janvier 2019, « Héritage : vers une modification de la réserve héréditaire ? ».

* 20 Voir commentaire de l'article 1 er de la présente proposition de loi.

* 21 Cette exonération de droits de mutation à titre gratuit a été créée par l'article 8 de la loi du 21 août 2007 en faveur du travail, de l'emploi et du pouvoir d'achat (dite loi « TEPA »).

* 22 Pour une présentation plus détaillée, le lecteur est invité à se reporter au commentaire de l'article 2 de la proposition de loi.

* 23 Voir le commentaire de l'article 1 er de la présente proposition de loi.

* 24 En effet, la baisse du niveau de l'abattement de 159 325 euros à 100 000 euros intervenue sous la précédente majorité a augmenté le rendement des DMTG de 1,1 milliard d'euros d'après le Conseil des prélèvements obligatoires (0,3 milliard d'euros pour les donations et 0,8 milliard d'euros pour les successions). Cf. Benjamin Lancar et Julien Marchal, « Les prélèvements sur le capital : un panorama général », rapport particulier n° 1, Conseil des prélèvements obligatoires, p. 91.

* 25 France Stratégie, « Comment réformer la fiscalité des successions ? », 2017, p. 1.

* 26 Tome II du rapport sur les « Voies et moyens » annexé au projet de loi de finances pour 2019.

* 27 Bulletin des finances publiques : ENR - Mutations à titre gratuit - Successions - Champ d'application des droits de mutation par décès - Biens à déclarer - Cas particuliers des contrats d'assurance (BOI-ENR-DMTG-10-10-20-20-20160701), §30.

* 28 Conseil constitutionnel, Décision n° 2003-477 DC du 31 juillet 2003.

* 29 Si cet engagement doit en principe être préalable à la transmission, le législateur a permis aux héritiers de dirigeants n'ayant pas préparé leur succession de bénéficier de l'avantage fiscal via deux formes alternatives d'engagements, dits « engagement réputé acquis » (2 du b de l'article 787 B du code général des impôts) et « engagement collectif « post-mortem » (deuxième alinéa du a du même article).

* 30 Comité d'évaluation des dépenses fiscales et des niches sociales, fiche relative à la dépense fiscale n° 520110, 29 août 2011.

* 31 Article 11 de la loi n° 99-1172 du 30 décembre 1999 de finances pour 2000.

* 32 Rapport général n° 77 (1995-1996) fait au nom de la commission des finances du Sénat par Alain Lambert, rapporteur général, et déposé le 21 novembre 1995, p. 41.

* 33 Ibid.

* 34 Article 40 de la loi n° 2018-1317 du 28 décembre 2018 de finances pour 2019.

* 35 50 millions d'euros au titre de l'exonération partielle de DMTG des bois et forêts, des sommes déposées sur un compte d'investissement forestier et d'assurance (CIFA), des parts d'intérêts détenues dans un groupement forestier, des biens ruraux loués par bail à long terme, des parts de groupements fonciers agricoles et de la fraction des parts et de groupements forestiers ruraux concernées, et 9 millions d'euros au titre de l'exonération partielle de DMTG pour les propriétés non bâties qui ne sont pas de nature de bois et forêts (Voies et moyens, tome II annexé au PLF 2020, p. 131 et p. 133).

* 36 Cf. commentaire de l'article 27 sexies figurant dans le rapport n° 158 (2017-2018) d'Albéric de Montgolfier relatif au projet de loi de finances rectificative pour 2017, fait au nom de la commission des finances et déposé le 13 décembre 2017.

* 37 Décision n° 2012-662 DC du 29 décembre 2012 et décision n° 2013-685 DC du 29 décembre 2013.