III. UNE CONVENTION QUI NE PEUT RÉPONDRE À LA QUESTION DE L'HARMONISATION FISCALE

Quel que soit le mérite de la présente convention, celle-ci n'a pas vocation à harmoniser la fiscalité des deux pays, mais à organiser les règles d'impositions des opérateurs exerçant dans les deux pays, à éviter les doubles impositions, et à renforcer les moyens de lutte contre la fraude et l'évasion fiscales.

Elles ne touchent en rien aux différences notables d'imposition des sociétés entre la France et le Luxembourg qui conduisent notamment à ce que certaines sociétés ou véhicules d'investissement français se domicilient au Luxembourg, réduisant ainsi la base fiscale française, alors même qu'en l'absence de ce différentiel, ils resteraient domiciliés en France.

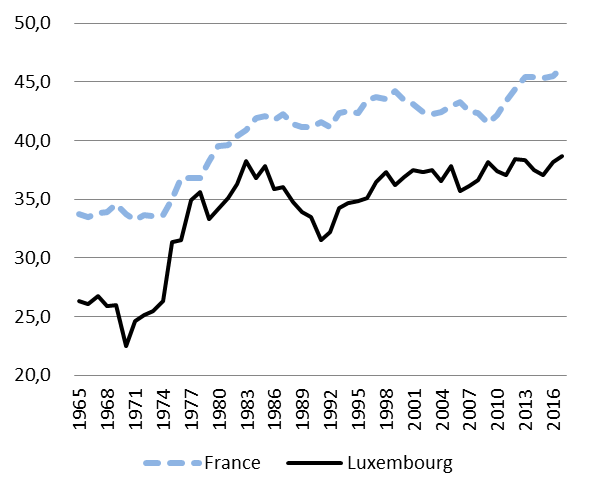

Toutes taxes confondues, en effet, les recettes fiscales s'établissent à 46,2 % du PIB en France, contre 38,7 % du PIB au Luxembourg 18 ( * ) . Comme l'illustre le graphique ci-après, le phénomène n'est pas nouveau.

Ces chiffres recouvrent en outre des moyennes qui cachent des disparités encore plus fortes s'agissant de l'imposition des sociétés. Ce phénomène est de plus accentué par l'existence de régimes préférentiels accordés à certaines entreprises, parfois intitulés « décisions anticipatives en matière fiscale » ou « ruling » qui aboutissent à des impositions particulièrement limitées.

Évolution des recettes fiscales en pourcentage

du PIB

en France et au Luxembourg

en %

Source : OCDE

A. LE LUXEMBOURG DISPOSE D'UN RÉGIME FISCAL AVANTAGEUX

Même si le Luxembourg a réduit ces dernières années ses pratiques fiscales dommageables sous l'impulsion des travaux de l'OCDE et de la Commission européenne, supprimant par exemple l'exonération des revenus des plus-values produits par certains droits, il se caractérise par un régime fiscal avantageux en particulier pour les personnes morales avec des taux d'imposition pour les revenus des sociétés plus faible que la moyenne européenne, un nombre important de régimes préférentiels dérogatoires du droit commun négociés avec des grandes entreprises et un réseau de conventions fiscales particulièrement fourni.

1. Une pratique des rescrits fiscaux contestable

En novembre 2014, une quarantaine de médias internationaux ont révélé des accords fiscaux conclus entre le Luxembourg et 340 multinationales entre 2002 et 2010 et qui auraient permis à ces entreprises d'économiser plusieurs milliards d'euros en impôts. La publication de ces informations présentée comme le « Luxembourg Leaks » ou Luxleaks repose sur une enquête de six mois au cours de laquelle 28 000 pages de documents détaillant les « décisions anticipatives en matière fiscale » prises par l'administration fiscale luxembourgeoise ont été passées au crible des journalistes du Consortium International des journalistes d'investigation (ICIJ) et des médias partenaires - Le Monde, Le Soir, Süddeutsche Zeitung, The Guardian, notamment.

Les 548 accords fiscaux publiés par l'ICIJ proviennent de l'auditeur Price Waterhouse Coopers (PWC) qui a officié en tant que conseiller en optimisation fiscale et a négocié directement avec l'administration fiscale pour le compte de ces entreprises. Ces documents confidentiels montrent en détail la pratique du ruling fiscal telle qu'elle a été utilisée par ces multinationales, au nombre desquelles on compte Apple, Amazon, Ikea, Pepsi, Axa ou encore Heinz et Gazprom.

Ces révélations avaient conduit à une mise en cause du Luxembourg et à de nombreuses initiatives pour compléter le paquet sur la transparence fiscale proposé par la Commission européenne et notamment l'adoption de la directive sur l'échange automatique d'informations sur les décisions fiscales anticipées. Cette directive a été complétée par une seconde série de mesures proposées notamment sur l'assiette commune consolidée pour l'impôt sur les sociétés (ACCIS).

En 2017, les travaux de la Commission européenne sur la planification fiscale agressive 19 ( * ) qui consiste pour une multinationale à profiter d'un système fiscal hyper avantageux offert par un État ou de l'inadéquation entre plusieurs systèmes fiscaux pour réduire ou éliminer son imposition montrent que le Luxembourg, à l'instar d'autres pays de l'Union comme la Belgique, Chypre, la Hongrie, l'Irlande, Malte ou les Pays-Bas ont des pratiques fiscales agressives qui, selon les termes du commissaire européen, Pierre Moscovici, « nuisent à l'équité, empêchent une concurrence loyale dans le marché intérieur et augmentent le fardeau des contribuables européens » 20 ( * )

2. Une fiscalité « avantageuse »

En dépit de progrès indéniables sur la transparence et sur les pratiques fiscales agressives, la fiscalité luxembourgeoise reste dans l'ensemble avantageuse plus d'ailleurs pour les personnes morales que pour les personnes physiques. Quelques exemples en témoignent.

Ainsi, s'agissant des dividendes de source luxembourgeoise, les sociétés mères (dénommées également « SOPARFI») résidentes du Luxembourg, sont exonérées d'impôt sur les sociétés, d'impôt sur la fortune et de taxe professionnelle (sur un bénéfice corrigé), à raison des dividendes reçus de filiales luxembourgeoises détenues directement à 10 % au moins, ou dans lesquelles elles détiennent une participation ayant une valeur d'acquisition d'au moins 1,2 million d'euros. Ce régime s'applique également aux établissements stables implantés au Luxembourg par des sociétés résidentes de l'UE ou résidentes d'un autre État ayant conclu une convention fiscale avec le Luxembourg. Aucune retenue à la source n'est prélevée lors de la distribution.

Pour l'imposition des sociétés non résidentes , en présence d'un établissement stable, les bénéfices de source luxembourgeoise réalisés par les établissements stables de sociétés non résidentes sont soumis à l'impôt sur les sociétés au taux de droit commun ; en revanche, en l'absence d'établissement stable, des régimes très favorables existent aussi bien pour les dividendes, que pour les intérêts ou les redevances.

Les distributions de dividendes au profit d'autres actionnaires non-résidents du Luxembourg supportent une retenue à la source au taux de 15 %, réduit, le cas échéant, par les conventions fiscales. En France, les dividendes versés au profit d'un non-résident font l'objet d'une retenue à la source de 30 %. Cette retenue à la source n'est cependant pas applicable si la société bénéficiaire est située dans un autre État membre de l'UE. Cette retenue à la source n'est pas applicable sous réserve que l'entité soit située dans un état de l'espace économique européen qu'elle soit soumise à l'impôt sur les sociétés, et qu'elle détienne depuis plus de deux ans 10% du capital de la personne morale qui distribue les dividendes.

Les intérêts versés à un non résident sont, en règle générale, exonérés d'impôt luxembourgeois. Sont exonérés entre autres les intérêts alloués ou attribués par une société luxembourgeoise à une société associée située dans un autre État membre de l'UE (Directive intérêts redevances 2003/49/CEE).

Les redevances versées à des non-résidents sont exonérées de toute retenue à la source. En France, les redevances versées à un non-résident sont soumises à une retenue à la source équivalente au taux normal de l'IS (33,1/3 % en 2018). Cette retenue à la source n'est pas applicable si la société bénéficiaire est située dans un autre État membre de l'UE sous conditions.

Depuis le 1 er janvier 2008, étaient exonérés au Luxembourg à hauteur de 80 % de leur montant net, les revenus perçus à titre de rémunération pour l'usage ou la concession de l'usage de droits d'auteur sur des logiciels informatiques, de brevets de marques de fabrique ou de commerce, de dessins ou de modèles et depuis le 1 er janvier 2009, des noms de domaine. Bénéficiaient également de ce régime de faveur les plus-values dégagées lors de la cession de ces différents droits.

Suite à l'adoption de l'approche « nexus » dans le cadre du projet « BEPS » de l'OCDE et du G20, le régime des brevets a été réformé par la loi de finances pour 2016 avec suppression du régime de propriété intellectuelle au 1 er juillet 2016 pour les nouveaux entrants et maintien du régime actuel pendant une durée de 5 ans (jusqu'au 30 juin 2021) pour les actuels bénéficiaires.

Le régime en vigueur à compter du 1 er janvier 2018 consiste en une exonération de 80 % des revenus éligibles, soit un taux d'imposition effectif de 3,6 %. Sont éligibles les revenus (y compris les plus-values) découlant d'actifs de propriété intellectuelle autres que ceux à caractère commercial dûment listés. En revanche, les actifs incorporels liés à des activités de commercialisation comme par exemple les marques ou les noms de domaine sont exclus de ce régime.

En France, et conformément aux dispositions de l'article 39 terdecies du CGI, les redevances tirées de l'exploitation de droit de propriété intellectuelle lié à des brevets, des inventions brevetables, ainsi que, sous certaines conditions, des procédés de fabrication industriels qui constituent l'accessoire indispensable de brevets ou d'inventions brevetables et des perfectionnements apportés aux brevets et inventions brevetables, sont imposés conformément au régime des plus-values à long terme, soit au taux de 15 %. Ces dispositions seront bientôt complétées par la loi de finances pour 2019, dont l'article 14 du projet de loi vise à réintégrer aux bénéfices imposables en France une quote-part des redevances de propriété intellectuelle versées à une entreprise liée établie dans une juridiction où elles sont imposées à un taux inférieur à 25 %. Cette fraction serait calculée à proportion de la différence entre le taux de 25 % et le taux d'imposition effectif auquel ces redevances ont été soumises 21 ( * ) .

* 18 Statistiques des recettes publiques, OCDE, 5 décembre 2018.

* 19 Aggressive Tax Planning Indicators - final report, 2017.

* 20 Le Point.fr du 06/03/2018.

* 21 Projet de loi de finances pour 2019 : Les conditions générales de l'équilibre financier (article liminaire et première partie de la loi de finances), Rapport général n° 147 (2018-2019) de M. Albéric de MONTGOLFIER, fait au nom de la commission des finances, déposé le 22 novembre 2018.