TROISIÈME PARTIE - EXAMEN DES ARTICLES RATTACHÉS À LA MISSION « RELATIONS AVEC LES COLLECTIVITÉS TERRITORIALES »

ARTICLE 79 (Art. L. 2113-20, L. 2336-3, L. 2336-5, L. 2336-9, L. 2334-7, L. 2334-13, L. 2335-1, L. 2335-16, L. 3334-1, L. 3334-3, L. 3662-4, L. 5211-4-2, L. 5211-28, L. 5211-29, L. 5211-30, L. 5211-32, L. 5211-32-1, L. 5211-33, L. 5214-23-1, L. 5217-12, L. 5218-1 et L. 5842-8, du code général des collectivités territoriales, art. 59 de la loi n° 2015-991 du 7 août 2015 portant nouvelle organisation territoriale de la République et art. 159 de la loi n° 2017-1837 du 30 décembre 2017 de finances pour 2018) - Répartition de la dotation globale de fonctionnement (DGF) et d'autres dotations de fonctionnement

Commentaire : le présent article modifie plusieurs dispositions relatives à la répartition de la dotation globale de fonctionnement et propose notamment une réforme de la dotation d'intercommunalité.

I. LA RÉFORME DE LA DOTATION D'INTERCOMMUNALITÉ

A. LE DROIT EXISTANT

1. Le calcul des enveloppes par catégorie

Les établissements publics de coopération intercommunale (EPCI) bénéficient d'une dotation d'intercommunalité au titre des articles L. 5211-30 à L. 5211-33 du code général des collectivités territoriales dont le montant s'élève, en 2018, à 1,5 milliard d'euros . Cette dotation est calculée en fonction de la catégorie juridique de l'EPCI. Plus précisément, on calcule une enveloppe pour chaque catégorie, en multipliant le montant prévu dans la loi par la population DGF des EPCI de la catégorie . Ce montant par habitant n'est que théorique, dans la mesure où il sert à calculer l'enveloppe de la catégorie mais ne correspond pas au montant effectivement perçu.

Montant répartis en 2018 au titre de la dotation

d'intercommunalité

- avant contribution au redressement des finances

publiques (CRFP) -

(en euros par habitant et millions d'euros)

|

Catégorie juridique |

Montant théorique par habitant |

Enveloppes (avant CRFP) |

Montant minimum par habitant |

Montant maximum par habitant |

|

Communautés urbaines et métropoles |

60,00 |

1 311 |

30,28 |

121,85 |

|

Communautés d'agglomération |

48,08 |

1 186 |

19,83 |

128,20 |

|

Communautés de communes à fiscalité professionnelle unique bonifiées |

34,06 |

563 |

10,57 |

144,87 |

|

Communautés de communes à fiscalité professionnelle unique |

24,48 |

122 |

4,09 |

73,61 |

|

Communautés de communes à fiscalité additionnelle |

20,05 |

83 |

0,20 |

94,04 |

|

Total |

3 265 |

Source : commission des finances du Sénat

Plusieurs cas particuliers doivent être soulignés.

Tout d'abord, l'enveloppe des communautés de communes (CC) à fiscalité additionnelle (FA) est majorée pour chaque habitant de ces CC qui appartiennent depuis au moins deux ans à cette catégorie . Pour ces EPCI, le montant par habitant pour le calcul de l'enveloppe est de 23,43 euros. Cette majoration de l'enveloppe bénéficie à l'ensemble de la catégorie des CC.

Par ailleurs, les communautés de communes (CC) à fiscalité professionnelle unique (FPU), qui respectent certains critères démographiques, bénéficient d'une bonification lorsqu'elles exercent au moins huit compétences parmi une liste de douze compétences prévues à l'article L. 5214-23-1 du code général des collectivités territoriales. Ces CC se répartissent une enveloppe différente de celles qui ne bénéficient pas de la bonification.

2. La répartition de la dotation d'intercommunalité

a) La dotation « spontanée »

Les EPCI qui ne sont ni des métropoles, ni des communautés urbaines, bénéficient d'une dotation de base et d'une dotation de péréquation.

La dotation de base est égale à 30 % de l'enveloppe de la catégorie. Ce montant est réparti entre chaque établissement concerné en fonction de la population DGF et du coefficient d'intégration fiscale (CIF) .

|

Le coefficient d'intégration fiscale (CIF) Le CIF sert à mesurer le degré d'intégration de l'EPCI. Il est égal au rapport entre, d'une part, les recettes de l'EPCI, minoré des transferts aux communes sauf pour les CC à FA, et, d'autre part, les mêmes recettes perçues par les communes membres. La liste des recettes prises en compte est définie à l'article L. 5211-30 du code général des collectivités territoriales et comprend l'ensemble des recettes fiscales (sauf la Tascom pour les CC à FA), ainsi que le solde au titre du fonds national de garantie individuelle des ressources (FNGIR), la dotation de compensation de la réforme de la taxe professionnelle (DCRTP) et la dotation de compensation (sauf pour les CC à FA). La redevance d'assainissement est également prise en compte, sauf pour les CC. En cas de fusion d'EPCI, le CIF de l'EPCI issu de la fusion pris en compte au titre de l'année précédente est le CIF le plus élevé des EPCI préexistants, dans la limite de 105 % de la moyenne des CIF des EPCI fusionnant, pondérés par leur population. |

La dotation de péréquation correspond à 70 % de l'enveloppe de la catégorie. Elle est répartie entre les établissements concernés en fonction du CIF, de la population et de l'écart relatif au potentiel fiscal par habitant par rapport à la moyenne de la catégorie .

Le potentiel fiscal des anciens syndicats d'agglomération nouvelle (SAN) transformés en communautés d'agglomération est diminué artificiellement - jusqu'en 2022 - afin de tenir compte du fait qu'ils avaient un potentiel fiscal par habitant considérablement plus élevé que la moyenne des CA qu'ils « rejoignaient ».

b) Les garanties

Les EPCI bénéficient de plusieurs dispositifs de garantie, calculés en fonction du montant par habitant, avant application de la contribution au redressement des finances publiques :

- les CC et les CA crées depuis au moins trois ans ne peuvent percevoir une dotation par habitant inférieure à 95 % du montant de celle perçue l'année précédente ;

- en cas de changement de catégorie ou de fusion , l'EPCI est assuré de percevoir, les deux premières années, un montant par habitant au moins égal à celui antérieur ;

- le montant par habitant des CA et CC à FPU dont le CIF est supérieur à 50 % progresse au moins autant que la dotation forfaitaire des communes ; du fait de la diminution de cette dernière, cette garantie correspond en fait à une garantie de non baisse ;

- les EPCI dont la dotation spontanée est supérieure à celle de l'année précédente ne peuvent percevoir une dotation, y compris les garanties, inférieure à celle de l'année précédente ; de même, les EPCI dont la dotation spontanée diminue par rapport à l'année précédente ne peuvent percevoir une dotation garanties incluses en baisse d'un pourcentage supérieur à celui de la diminution de la dotation spontanée ;

- les EPCI dont le potentiel fiscal par habitant est inférieur à 50 % de la moyenne de la catégorie ne peuvent percevoir un montant par habitant inférieur à celui de l'année précédente, à compter de la deuxième année d'attribution de la dotation dans la même catégorie ;

- à l'exception des CA, les EPCI créés ex nihilo perçoivent un montant par habitant au moins égal à celui de l'année précédente, à compter de la deuxième année d'attribution de la dotation dans la même catégorie.

c) L'écrêtement

Une CC qui ne change pas de catégorie ne peut bénéficier d'une attribution par habitant supérieure de plus de 20 % au montant de l'année précédente . De même, une CA qui ne change pas de catégorie ne peut bénéficier d'une attribution par habitant supérieure de plus de 30 % au montant de l'année précédente . En cas de fusion entre EPCI de même catégorie, l'écrêtement s'applique en fonction du montant par habitant le plus élevé au sein des EPCI fusionnant, dans la limite de 105 % du montant moyen de ces EPCI. En cas de fusion mixte ou de fusion suivie d'un changement de régime, l'écrêtement ne s'applique pas.

d) La contribution au redressement des finances publiques

Enfin, la contribution au redressement des finances publiques des EPCI s'applique à la dotation d'intercommunalité. Si depuis 2018 il n'y a plus de réduction de l'enveloppe, le montant est minoré de la contribution due au titre des exercices antérieurs, c'est-à-dire des années 2014 à 2017.

Montant total de la contribution au redressement des finances publiques (CRFP) des EPCI sur les exercices 2014 à 2017

(en millions d'euros)

|

Catégorie juridique |

Montant de CRF prélevé |

|

Communautés urbaines et métropoles |

689 |

|

Communautés d'agglomération |

644 |

|

Communautés de communes à fiscalité professionnelle unique |

407 |

|

Communautés de communes à fiscalité additionnelle |

65 |

|

Total |

1 805 |

Source : commission des finances du Sénat

3. La répartition 2018

La répartition de la dotation d'intercommunalité au titre de l'exercice 2018 est retracée ci-dessous.

Montant répartis en 2018 au titre de la dotation d'intercommunalité

(en euros par habitant et millions d'euros)

|

Catégorie juridique |

Montant notifié après CRFP |

Montant minimum par habitant |

Montant maximum par habitant |

|

Communautés urbaines et métropoles |

622,14 |

5,17 |

68,83 |

|

Communautés d'agglomération |

553,32 |

0,40 |

73,47 |

|

Communautés de communes à fiscalité professionnelle unique bonifiées |

241,6 |

0,02 |

99,61 |

|

Communautés de communes à fiscalité professionnelle unique |

50,87 |

0,28 |

61,36 |

|

Communautés de communes à fiscalité additionnelle |

28,24 |

0,04 |

65,86 |

|

Total |

1496,17 |

Source : commission des finances du Sénat

B. LE DISPOSITIF PROPOSÉ

Le 5° réécrit l'article L. 5211-28 du CGCT relatif à la dotation d'intercommunalité.

1. Le montant de la dotation d'intercommunalité

La dotation d'intercommunalité est perçue par les communautés urbaines et les métropoles, les communautés d'agglomération, ainsi que les communautés de communes.

Les ressources de la dotation d'intercommunalité sont prélevées sur la dotation d'aménagement.

Il est prévu qu'en 2019, la dotation d'intercommunalité est augmentée de 30 millions d'euros, financée par une minoration de la dotation de compensation des EPCI et de la dotation forfaitaire des communes .

Les EPCI dont la dotation d'intercommunalité par habitant perçue en 2018 est inférieure à 5 euros perçoivent, en 2019, un complément leur garantissant un montant minimum de dotation de 5 euros par habitant, sauf si leur potentiel fiscal par habitant est supérieur en 2019 au double du potentiel fiscal par habitant moyen des EPCI appartenant à la même catégorie. Le coût de ce complément, estimé à 29 millions d'euros, est également financé en interne à la DGF.

Dans le cas d'un changement du périmètre intercommunal entre le 1 er janvier 2018 et le 1 er janvier 2019, la dotation par habitant est recalculée au prorata de la population des communes membres.

2. La répartition de la dotation d'intercommunalité

Après le financement des différentes garanties ( cf . paragraphe 3), la dotation d'intercommunalité est répartie selon les modalités suivantes.

La dotation d'intercommunalité comprend une dotation de base (30 %) et une dotation de péréquation (70 %).

La dotation de base est calculée en fonction de la population des communes membres, pondérée par le coefficient d'intégration fiscale (CIF) de l'EPCI.

La dotation de péréquation est également calculée en fonction de la population des communes membres, pondérée par le CIF de l'EPCI lui-même multiplié par la somme :

- du rapport entre le potentiel fiscal par habitant moyen des EPCI appartenant à la même catégorie et du potentiel fiscal par habitant de l'établissement ;

- et du rapport entre le revenu par habitant moyen des établissements et du revenu par habitant de l'EPCI. Dans ce cas, la population prise en compte est la population totale.

Le critère de revenu par habitant n'est pas utilisé dans la répartition de l'actuelle dotation d'intercommunalité.

3. Les garanties et plafonnements

Un EPCI qui change de catégorie, qui est issu d'une fusion ou qui fait suite à un ou plusieurs EPCI bénéficie d'une attribution par habitant au moins égale à celle perçue l'année précédente.

Pour un EPCI créé ex nihilo , l'attribution par habitant perçue la première année correspond à l'application du droit commun, qui est garantie (à 100 %) la deuxième année.

À partir de la troisième année au sein d'une même catégorie, les EPCI bénéficient d'une garantie à hauteur de 95 % de la dotation par habitant perçue l'année précédente.

Une dotation par habitant au moins égale à celle perçue l'année précédente est garantie pour :

- les métropoles, les communautés urbaines et les communautés d'agglomération dont le CIF est supérieur à 0,40 ;

- les communautés de communes dont le CIF est supérieur à 0,50 ;

- les EPCI dont le potentiel fiscal par habitant est inférieur d'au moins 50 % au potentiel fiscal moyen par habitant des établissements appartenant à la même catégorie.

Par ailleurs, la hausse de la dotation d'intercommunalité par habitant par rapport à l'année précédente est plafonnée à 10 % .

Les garanties sont financées par la dotation d'intercommunalité, avant répartition.

En cas de changement de périmètre, la dotation par habitant utilisée pour le calcul des garanties est calculée au prorata de la population.

4. Modalités de calcul des critères utilisés

Les a), b) et c) du 6° procèdent à des coordinations.

Le d) du 6° précise que pour le calcul du coefficient fiscal moyen des métropoles et des communautés urbaines, les recettes et les dépenses de transfert de la métropole du Grand Paris ne sont pas prises en compte.

Il précise également que pour le calcul de la dotation d'intercommunalité :

- à partir de 2019, le CIF ne peut être supérieur à 0,6 ;

- le CIF des métropoles est pondéré par un coefficient égal à 1,2 - il s'agit, selon le Gouvernement, de tenir compte des compétences départementales exercées par les métropoles qui ne se traduit pas par une hausse de leur CIF en raison de l'absence d'attribution d'une ressource fiscale spécifique ;

- dans le cadre des dépenses de transfert prises en compte pour le calcul du CIF, seule la moitié de la dotation de solidarité communautaire est prise en compte pour les communautés de communes à fiscalité additionnelle ;

- la première année d'attribution de la dotation d'intercommunalité dans une catégorie, le CIF de l'EPCI est le CIF moyen de sa catégorie ; en cas de fusion d'EPCI dont un au moins est à fiscalité propre, le CIF est celui de l'EPCI à fiscalité propre préexistant ; s'il s'agit d'une fusion de plusieurs EPCI à fiscalité propre, alors le CIF retenu est le CIF le plus élevé parmi ces EPCI, dans la limite de 105 % de la moyenne des CIF des établissements pondérés par leur population ;

- la deuxième année d'attribution de la dotation dans la même catégorie, le CIF non corrigé des dépenses de transfert est pondéré par le rapport entre le CIF moyen de la catégorie à laquelle l'EPCI à fiscalité propre appartient et le CIF moyen non corrigé des dépenses de transfert.

Le II prévoit que le prélèvement sur la fiscalité des EPCI prévu dans le cadre de la répartition de la contribution au redressement des finances publiques (CRFP) est reconduit chaque année et, en cas de changement de périmètre de l'EPCI dont les recettes fiscales sont minorées à ce titre, le prélèvement est recalculé au prorata de la population des communes du nouvel EPCI.

Les III et IV procèdent à diverses coordinations ; en particulier, l'article L. 5214-23-1 du CGCT relatif à la bonification de la dotation d'intercommunalité des communautés de communes à fiscalité professionnelle unique (FPU) exerçant certaines compétences est supprimée.

Enfin, le IV corrige une erreur concernant la collectivité de Corse.

C. LES MODIFICATIONS APPORTÉES PAR L'ASSEMBLÉE NATIONALE

Outre des amendements rédactionnels, l'Assemblée nationale a adopté de nombreux amendements modifiant substantiellement l'équilibre de la réforme proposée par le Gouvernement.

À l'initiative de notre collègue députée Véronique Louwagie et plusieurs de ses collègues et avec l'avis favorable du Gouvernement, l'Assemblée nationale a adopté trois amendements identiques prévoyant qu' à partir de 2019, le montant de la dotation d'intercommunalité réparti chaque année est augmenté de 30 millions d'euros .

L'Assemblée nationale a également adopté un amendement proposé par Jean-René Cazeneuve et Christophe Jerretie, avec l'avis favorable du Gouvernement, qui prévoit que les EPCI ayant changé de catégorie au 1 er janvier 2019 ne sont pas soumis, en 2019, au plafonnement à 110 % de leur dotation d'intercommunalité par habitant. Le coût de cette mesure étant évalué à 7 millions d'euros supplémentaires, le montant de la dotation d'intercommunalité, en 2019, l'a également été - toujours financé en interne à la DGF du « bloc communal ».

Cet amendement prévoit également les modalités de calcul de la dotation d'intercommunalité des deux EPCI de Polynésie française, qui faisaient jusqu'alors référence au montant par habitant des catégories juridiques d'EPCI. Ainsi, à partir de 2019, la dotation par habitant de chaque communauté de communes ou communauté d'agglomération de Polynésie française est garantie. Lorsque les communes membres de la communauté de communes sont dispersées sur plusieurs îles et que la population est inférieure à 35 000 habitants, la dotation d'intercommunalité est calculée en multipliant la dotation par habitant perçue l'année précédente par le double de sa population.

À l'initiative du Gouvernement, l'Assemblée nationale a adopté, avec l'avis favorable de la commission des finances, un amendement qui prévoit que la garantie à 100 % de la dotation par habitant est possible dès lors que les communautés d'agglomérations, les communautés urbaines et les métropoles ont un CIF de plus de 0,35 - contre 0,40 dans le projet initial. Selon l'exposé sommaire de cet amendement, 20 des 22 métropoles ont un CIF supérieur à 0,35 (et même à 0,40) donc cette mesure est neutre pour elles. En revanche, alors que seules 73 communautés d'agglomération sur 222 auraient pu bénéficier de la garantie initiale, elles sont 137 grâce à l'abaissement du CIF à 0,35.

En outre, cet amendement minore (à 1,1) le coefficient de pondération du CIF des métropoles, fixé initialement à 1,2 .

À l'initiative de Marie Guévenoux et plusieurs de ses collègues députés et avec l'avis défavorable de la commission et l'avis favorable du Gouvernement, l'Assemblée nationale a étendu la garantie (dotation d'intercommunalité par habitant stable) dont bénéficient les EPCI au potentiel fiscal par habitant inférieur à 50 % du potentiel fiscal moyen de leur catégorie à ceux dont le potentiel fiscal par habitant est inférieur à 60 % de la moyenne de leur catégorie. L'exposé sommaire de l'amendement précise que la garantie initiale protégeait 9 des 222 communautés d'agglomération, contre 14 pour cette nouvelle garantie. Selon Sébastien Lecornu, « les communautés d'agglomération concernées sont : le Grand Narbonne, Dinan Agglomération, Lannion-Trégor Communauté, Guigamp-Paimpol Armor-Argoat Agglomération, le Grand Guéret, les Deux Baies en Montreuillois, Fécamp-Caux Littoral Agglomération, Coulommiers-Pays de Brie, Gaillac-Graulhet, les Sables-d'Olonne Agglomération, Val d'Yerres Val de Seine, La Riviera du Levant, Centre Littoral » 5 ( * ) .

Enfin, à l'initiative de Christine Pires Beaune et plusieurs de ses collègues, l'Assemblée nationale a adopté, avec un avis favorable de la commission des finances et du Gouvernement, un amendement prévoyant que le CIF des communautés de communes tient compte de la redevance d'eau potable et d'assainissement, ainsi qu'un sous-amendement du Gouvernement prévoyant que cette mesure entre en vigueur au 1 er janvier 2020, Sébastien Lecornu indiquant des difficultés techniques de mise en oeuvre dès 2019 : « il y a tellement d'autorités de gestion pour l'eau et pour l'assainissement qu'il n'est pas évident pour la DGCL et les services de l'État d'aller récupérer dans de brefs délais toutes les informations requises auprès de chaque opérateur de gestion ».

D. LA POSITION DE VOTRE COMMISSION DES FINANCES

1. Une dotation à bout de souffle

La dotation d'intercommunalité visait à l'origine à inciter financièrement les communes à se regrouper , à la suite de la loi dite « Chevènement » sur l'intercommunalité 6 ( * ) . Cet objectif a été atteint et la part de la population française couverte par un EPCI est passée de 73 % en 2002 à 94 % en 2014, avant d'atteindre 100 % dans le prolongement de la loi « NOTRe » 7 ( * ) .

Cependant, la dotation d'intercommunalité issue de ce processus ne fonctionne plus . Dans leur rapport spécial sur le projet de loi de finances pour 2017, les rapporteurs spéciaux évoquaient une dotation d'intercommunalité « fragilisée par l'évolution de la carte intercommunal » et « un système d'enveloppes imbriquées à bout de souffle ».

Tout d'abord, la contribution au redressement des finances publiques a grippé le fonctionnement des garanties : dans la mesure où ces garanties s'appliquent avant la CRFP et donc sur des montants théoriques, les résultats effectifs peuvent être totalement différents.

Par ailleurs, les EPCI changeant de catégorie peuvent provoquer des changements significatifs sur l'enveloppe de la catégorie qu'ils quittent ou rejoignent, compte tenu des mécanismes de garantie, qui ont in fine un effet très important sur les autres EPCI. De même, ces changements de catégorie, combinés à l'augmentation de la population et aux garanties, représentent un coût très important, financé par la minoration d'autres composantes de la DGF. Ainsi, d'après l'évaluation préalable du présent article, au cours des cinq dernières années, ces coûts se sont élevés à 737 millions d'euros , dont 183 millions d'euros financés par l'État et 554 millions d'euros financés au sein de la DGF.

Enfin, la rigidité de cette dotation et son organisation en enveloppes conduit à relativiser le poids des indicateurs : d'après l'évaluation préalable, la corrélation entre, d'une part, le montant par habitant et, d'autre part, le coefficient d'intégration fiscale et le potentiel fiscal n'est que de 36 %.

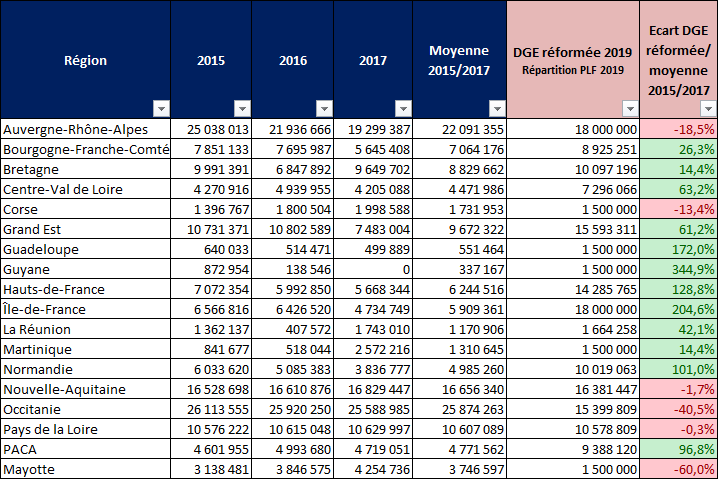

2. Une réforme qui bénéficie notamment aux communautés de communes

Les communautés de communes sont les principales bénéficiaires de la réforme . Le tableau ci-dessous retrace les effets du présent article, dans la version du texte issue de l'Assemblée nationale, pour chaque catégorie d'EPCI. Le gain moyen par habitant est de 2,6 euros. Il est de 4,8 euros par habitant pour les communautés de communes à fiscalité professionnelle unique et de 6 euros par habitant pour les communautés de communes à fiscalité additionnelle. À l'inverse, le gain des communautés d'agglomération est quasiment nul, mais supérieur à celui qu'elles auraient eu dans la version initiale du projet de loi de finances (0,3 euro par habitant).

Effets de la réforme de la dotation

d'intercommunalité

- texte issu de l'Assemblée nationale

-

(en euros)

|

Catégorie |

Population |

DI 2018 |

DI par hab. 2018 |

DI 2023 |

DI par hab. 2023 |

Évolution du montant |

Évolution par habitant |

|

CCFPU |

20 930 643 |

291 499 795 |

13,9 |

391 186 651 |

18,7 |

+ 99 686 856 |

+ 4,8 |

|

CA |

24 210 841 |

550 458 886 |

22,7 |

569 647 438 |

23,5 |

+ 19 188 552 |

+ 0,8 |

|

CCFA |

3 378 453 |

27 240 420 |

8,1 |

47 657 935 |

14,1 |

+ 20 417 515 |

+ 6,0 |

|

Métropole |

19 686 634 |

531 962 999 |

27,0 |

569 259 691 |

28,9 |

+ 37 296 692 |

+ 1,9 |

|

CU |

2 984 092 |

93 199 429 |

31,2 |

102 503 766 |

34,4 |

+ 9 304 337 |

+ 3,1 |

|

Total |

71 190 663 |

1 494 361 529 |

21,0 |

1 680 255 480 |

23,6 |

+ 185 893 951 |

+ 2,6 |

Source : commission des finances du Sénat à partir des données de la DGCL

Effets de la réforme de la dotation

d'intercommunalité

- texte issu de l'Assemblée nationale

-

(en euros)

|

Nombre d'EPCI |

EPCI gagnants |

Part des gagnants |

Montant des gains |

EPCI perdants |

Part des perdants |

Montant des pertes |

|

|

CCFPU |

816 |

667 |

81,7% |

105 927 355 |

76 |

9,3% |

6 240 500 |

|

CA |

220 |

91 |

41,4% |

53 467 263 |

52 |

23,6% |

34 278 711 |

|

CCFA |

191 |

171 |

89,5% |

20 630 477 |

1 |

0,5% |

212 963 |

|

Métropole |

22 |

10 |

45,5% |

37 296 692 |

0 |

0,0% |

- |

|

CU |

13 |

5 |

38,5% |

12 752 850 |

1 |

7,7% |

3 448 513 |

|

Total |

1262 |

944 |

74,8% |

230 074 637 |

130 |

10,3% |

44 180 686 |

Source : commission des finances du Sénat à partir des données de la DGCL

Le tableau des gagnants et des perdants de la réforme confirme ce constat . Seules 9 % des CC à FPU et 0,5 % des CC à FA sont perdantes. Au total, les trois quarts des EPCI sont gagnants. À l'inverse, 41 % « seulement » des CA sont gagnantes et 24 % d'entre elles sont perdantes.

3. Une réforme bienvenue

Vos rapporteurs spéciaux considèrent que la réforme proposée par le présent article permet d'améliorer de façon indéniable le fonctionnement de la dotation d'intercommunalité . Aussi ne souhaitent-ils pas remettre en cause un premier pas positif. Ils rappellent néanmoins que le comité des finances locales (CFL) avait proposé d'articuler la réforme autour d'une prise en charge plus étroite des charges à travers le CIF, en le nuançant de critères annexes. Ils constatent que les ajustements successivement apportés relèvent davantage de la sauvegarde catégorielle et de la création de dispositifs « amortisseurs » que de la mise en place d'une réelle équité .

Ils soulignent d'ailleurs que le dispositif fonctionne uniquement grâce aux abondements prévus chaque année. À défaut, les mécanismes de garantie ne fonctionneraient plus. En d'autres termes, le système proposé ne constitue pas une « véritable » réforme de la dotation d'intercommunalité.

Aussi, dans l'hypothèse d'une réforme de la dotation globale de fonctionnement, que vos rapporteurs spéciaux appellent de leurs voeux, il sera probablement nécessaire de remettre l'ouvrage sur le métier .

Enfin, ils observent également que cette réforme implique une redistribution de la contribution au redressement des finances publiques (CRFP). En effet, la consolidation du montant de la dotation d'intercommunalité signifie que la CRFP n'est plus répartie en fonction des recettes réelles de fonctionnement des EPCI, mais consiste en une diminution forfaitaire de la dotation d'intercommunalité. Certes, il était nécessaire de tourner la page de la CRFP et de permettre aux critères et garanties de fonctionner à nouveau. Ils regrettent néanmoins que la solution qu'ils avaient proposée en 2016 8 ( * ) pour consolider la CRFP n'ait pas été mise en oeuvre .

Outre des amendements rédactionnels , vos rapporteurs spéciaux vous proposent un amendement visant à retarder la prise en compte des redevances d'eau potable et d'assainissement dans le CIF des communautés de communes à compter du 1 er janvier 2016 - au lieu du 1 er janvier 2020 . En effet, la loi relative à la mise en oeuvre du transfert des compétences eau et assainissement aux communautés de communes 9 ( * ) a prévu que ces compétences demeuraient optionnelles pour les communautés de communes jusqu'au 1 er janvier 2026. Les communes concernées qui n'ont pas encore transféré cette compétence à leur EPCI rencontrent en effet de réelles difficultés pratiques de mise en oeuvre. Il ne paraît donc pas opportun, à ce stade, d'en tenir compte pour calculer le CIF des communautés de communes.

II. UNE HAUSSE DE 190 MILLIONS D'EUROS DE LA PÉRÉQUATION VERTICALE

Le 1° du I du présent article prévoit une augmentation de la dotation de la solidarité urbaine et de cohésion sociale (DSU) et de la dotation de solidarité rurale (DSR) à hauteur de 90 millions d'euros chacune . Il appartiendra au comité des finances locales d'aller éventuellement au-delà de ce que prévoit la loi de finances, ce qu'il n'a cependant jamais fait au cours des dernières années.

Par ailleurs, le c du 4° du I du présent article prévoit une augmentation de 10 millions d'euros de la dotation de péréquation des départements .

Les hausses de la DSR et de la dotation de péréquation des départements seraient identiques à celles de 2018. En revanche, l'augmentation de la DSU serait de 20 millions d'euros inférieure à celle de 2018.

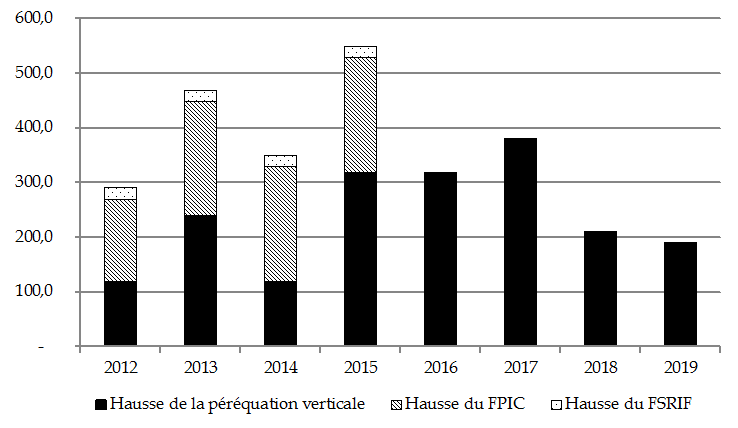

Évolution de la péréquation verticale et des fonds de péréquation du bloc communal depuis 2012

(en millions d'euros)

Source : commission des finances du Sénat

Contrairement aux années précédentes, où la hausse de la péréquation était financée pour moitié par abondement de l'enveloppe grâce à la minoration des prélèvements sur recettes « variables d'ajustement » et pour l'autre moitié, par écrêtement de la dotation forfaitaire des communes et de la dotation forfaitaire des départements , en 2019, cette augmentation se fera uniquement en interne à la DGF (cf. commentaire de l'article 23 du présent projet de loi de finances).

*

À l'exception de l'adoption d'un amendement rédactionnel de nos collègues députés Jean-René Cazeneuve et Christophe Jerretie, rapporteurs spéciaux des crédits de la mission « Relations avec les collectivités territoriales », ces dispositions n'ont pas été modifiées par l'Assemblée nationale.

III. ÉVOLUTION DES MODALITÉS DE NOTIFICATION DE LA « DOTATION PARTICULIÈRE ÉLU LOCAL » (DPEL) ET DE LA « DOTATION POUR LES TITRES SÉCURISÉS » (DTS)

A. LE DROIT EXISTANT

Inscrite à l'article L. 2335-1 du code général des collectivités territoriales, la « dotation particulière élu local » (DPEL) est « plus particulièrement destinée à compenser les dépenses obligatoires [supportées par les petites communes rurales] entraînées par les dispositions législatives relatives aux autorisations d'absence, aux frais de formation des élus locaux et à la revalorisation des indemnités des maires et des adjoints » 10 ( * ) .

Cette dotation prend la forme d' un prélèvement sur les recettes de l'État et son montant s'élevait à 65 millions d'euros en 2018 , en stabilité depuis 2012.

|

Critères d'éligibilité et

modalités de répartition

En métropole, la dotation particulière « élu local » est attribué aux communes : a) dont la population est inférieure à 1 000 habitants. La population utilisée est la population DGF ; b) dont le potentiel financier par habitant est inférieur à 1,25 fois le potentiel financier moyen par habitant des communes de métropole de moins de 1 000 habitants. Dans les départements d'outre-mer, en Polynésie française, à Wallis-et-Futuna, en Nouvelle-Calédonie et dans la collectivité territoriale de Saint-Pierre-et-Miquelon, la dotation particulière « élu local » est attribuée aux communes dont la population DGF est inférieure à 5 000 habitants sans condition liée au potentiel financier. En 2018, 21 867 communes ont bénéficié de cette dotation. La dotation particulière « élu local » est attribuée sous la forme d'une dotation forfaitaire annuelle identique pour l'ensemble des communes : elle est égale au rapport entre le montant de la dotation ouverte en loi de finances et le nombre de communes bénéficiaires l'année considérée. La dotation unitaire s'élève à 2 972 euros en 2018 . Source : DGCL, note d'information relative à la dotation particulière « élu local » pour l'exercice 2018, 11 juin 2018. |

La dotation pour les titres sécurisés (DTS) a été créée par l'article 136 de la loi de finances pour 2009 11 ( * ) . Inscrite à l'article L. 2335-16 du code général des collectivités territoriales, elle est versée aux communes équipées d'une ou de plusieurs stations d'enregistrement des demandes de passeports et de cartes nationales d'identité.

En 2018, 2 517 communes sont éligibles à cette dotation .

|

Détermination du montant de la « dotation pour titres sécurisés » (DTS) L'article 136 de la loi de finances pour 2009 prévoyait initialement un montant unitaire de dotation fixé à 5 000 euros et son indexation en fonction du taux d'évolution de la dotation globale de fonctionnement. Cette indexation a cessé de s'appliquer à compter de 2011. La dotation forfaitaire unitaire a atteint le montant de 5 030 euros entre 2011 et 2017 par an pour chaque station en fonctionnement au 1 er janvier de l'année considérée. L'article 168 e la loi du 30 décembre 2017 de finances pour 2018 modifie le dispositif précédent et prévoit qu' « à compter de 2018, cette dotation forfaitaire s'élève à 8 580 euros par an et par station en fonctionnement dans la commune au 1 er janvier de l'année en cours. Une majoration de 3 550 euros par an est attribuée aux communes pour chaque station ayant enregistré plus de 1 875 demandes de passeports et de cartes nationale d'identité au cours de l'année précédente ». La majoration de 3 550 euros a été versée en 2018 à 951 communes pour 1 772 stations qui ont dépassé le seuil de 1 875 demandes de titres recueillies en 2017. Source : DGCL, note d'information relative à la répartition de la dotation pour les titres sécurisés (DTS) 2018, 23 juillet 2018. |

Actuellement, ces deux dotations font l'objet d' une notification individuelle aux communes bénéficiaires par les préfectures .

C'est à partir de cette notification que court le délai contentieux de deux mois .

B. LE DISPOSITIF PROPOSÉ

Le présent article prévoit, à l'instar de la réforme intervenue en 2018 pour la DGF (cf. commentaire de l'article 79 bis rattaché à la présente mission), une simplification des modalités de notification de la DPEL (2° du I du présent article) et de la DTS (3° du I du présent article).

Les attributions individuelles au titre de ces deux dotations seraient constatées par arrêtés du ministre chargé des collectivités territoriales publiés au Journal officiel, ces publications valant « notification aux collectivités territoriales » .

En d'autres termes, c'est à partir de la publication de ces deux arrêtés que débutera le délai contentieux de deux mois .

*

Ces dispositions n'ont pas été modifiées par l'Assemblée nationale.

C. LA POSITION DE VOTRE COMMISSION DES FINANCES

L'évaluation préalable du présent article rappelle que « la notification des dotations de fonctionnement est lourde administrativement et chronophage pour les agents chargés de la gestion des dotations en préfecture. Ces tâches purement administratives sont répétitives et à faible valeur ajoutée ».

La mesure proposée par le présent article devrait se traduire par une simplification des modalités de notification des attributions de « dotation particulière élu local » (DPEL) et de dotation pour titres sécurisés (DTS) .

Vos rapporteurs spéciaux y sont par conséquent favorables .

IV. LE FINANCEMENT DE LA HAUSSE DE LA POPULATION ET DE LA PÉRÉQUATION DES DÉPARTEMENTS

A. LE DROIT EXISTANT

La hausse des dotations de péréquation des départements peut être financée par un écrêtement de leur dotation forfaitaire (article L. 3334-36 du code général des collectivités territoriales).

Ainsi, en 2018, l'augmentation de 10 millions d'euros des dotations de péréquation des départements a été financée à 50 % par l'État et à 50 % par les départements eux-mêmes, par une minoration de la dotation forfaitaire de certains d'entre eux. Cette même minoration permet également de financer, en interne à la DGF des départements, l'augmentation démographique.

Plus précisément, les départements dont le potentiel financier par habitant est supérieur ou égal à 0,95 fois le potentiel financer moyen par habitant est minorée, en fonction de leur population et de leur potentiel financier par habitant. Cet écrêtement est plafonné à 5 % de la dotation forfaitaire perçue par le département l'année précédente .

Comme pour le plafonnement de l'écrêtement de la dotation forfaitaire des communes, ce mécanisme conduit à ce que les départements les plus riches ne financent plus la hausse de la péréquation.

Outre les difficultés résultant de la baisse de la dotation forfaitaire à la suite de la contribution au redressement des finances publiques (CRFP), le plafonnement de la minoration à 5 % de la dotation forfaitaire protège surtout les départements dont la dotation forfaitaire est faible au regard de leurs autres ressources fiscales. Selon les évaluations préalables, les départements des Alpes-Maritimes, de Haute-Savoie, des Yvelines et du Var ont bénéficié, en 2018, de ce plafonnement.

B. LE DISPOSITIF PROPOSÉ

Le ii) du b) du 4° du I diminue, en 2019, la dotation forfaitaire de Mayotte résultant de la recentralisation du revenu de solidarité active (RSA) à Mayotte. En effet, la compensation due par le département de Mayotte à l'État implique que ce dernier prélève une part de la dotation forfaitaire de Mayotte, diminuant, en 2019, également le montant de la DGF des départements, prévu par le iii) du a) du 4° du I.

Le c) du 4° du I augmente de 10 millions d'euros la dotation nationale de péréquation (DNP) perçue par les départements, intégralement financés par une minoration de la dotation forfaitaire de certains départements 12 ( * ) - alors qu'en 2018, la moitié de la hausse de la péréquation des départements était financée par l'État ( i) et ii) du a) du 4° du I ).

Enfin, le i) du b) du 4° du I prévoit que, la minoration de la dotation forfaitaire qui finance l'augmentation des dotations de péréquation « ne peut être supérieure à 1 % des recettes réelles de fonctionnement » du budget principal de chaque département, « constatées dans le compte de gestion afférent au pénultième exercice ». Il est également prévu que la minoration ne peut excéder le montant de la dotation forfaitaire calculée pour le département. Enfin, s'agissant de département particulier, les recettes prises en compte sont affectées de coefficients (55,45 % pour la métropole de Lyon, 79,82 % pour la collectivité territoriale de Guyane et 81,58 % pour la collectivité territoriale de Martinique).

*

L'Assemblée nationale a adopté ces dispositions sans modification.

C. LA POSITION DE VOTRE COMMISSION DES FINANCES

Si on peut relever que la hausse de la péréquation départementale (10 millions d'euros) est financée par les départements eux-mêmes, cette mesure s'inscrit toutefois dans un contexte plus large : en particulier, en 2019 est créé un fonds départemental de péréquation dédié ( cf . le commentaire de l'article 81 ter dans le présent rapport), doté de 115 millions d'euros, qui tient notamment compte du reste à charge des départements.

Par ailleurs, comme pour les communes, le plafonnement de la minoration à une part de la dotation forfaitaire emporte des effets pervers, en exonérant les collectivités territoriales les plus riches de financer la hausse de la péréquation. Le plafonnement proposé (5 % des recettes réelles de fonctionnement) est le même que celui qui est désormais utilisé pour le bloc communal et permet d'éviter cet effet pervers.

Selon les évaluations préalables, aucun département ne serait plus plafonné en 2019.

V. AUTRES DISPOSITIONS

A. LA SURPONDÉRATION DES RÉSIDENCES SECONDAIRES DANS LES COMMUNES TOURISTIQUES

1. Le droit existant

La population d'une commune prise en compte pour la répartition des dotations et fonds de péréquation est soit la population « Insee », soit la population « DGF » , définie à l'article L. 2334-2 du code général des collectivités territoriales. Cette dernière correspond à la population « Insee », majorée d'un habitant par résidence secondaire et par place de caravane. Cette majoration est portée à deux habitants pour les communes éligibles l'année précédente à la dotation de solidarité urbaine et de cohésion sociale (DSU) ou à la fraction « bourg centre » de la dotation de solidarité rurale (DSR).

2. Le dispositif adopté par l'Assemblée nationale

À l'initiative de son rapporteur général, Joël Giraud (LREM, Hautes Alpes), et avec l'avis favorable du Gouvernement, l'Assemblée nationale a adopté un amendement majorant la surpondération des résidences secondaires . La population résultant de l'article L. 2334-2 serait majorée d'un habitant supplémentaire par résidence secondaire, pour le calcul de la variation de la dotation forfaitaire (III de l'article L. 2334-7). Cette majoration est réservée aux communes répondant à certains critères : leur population doit être inférieure à 3 500 habitants, leur potentiel fiscal par habitant être inférieur à 1,5 fois celui de la strate et la majoration de leur population due aux résidences secondaires, avant application de la présente disposition, doit représenter plus de 30 % de leur population DGF.

3. La position de votre commission des finances

a) De nombreuses dispositions relatives aux communes touristiques adoptées ces dernières années

À l'initiative de notre collègue député Joël Giraud, la loi de finances pour 2017 a prévu que la population prise en compte pour le calcul de la fraction « bourg centre » de la DSR soit la « population DGF » , c'est-à-dire qu'elle prenne en compte les majorations pour résidences secondaires notamment. Il s'agissait ainsi de favoriser les communes touristiques. La population DGF prise en compte était plafonnée en fonction de la « population Insee », afin de ne pas favoriser excessivement ces communes et donc de léser les autres.

Cependant, à l'initiative de notre collègue député Joël Giraud, la loi de finances pour 2018 a prévu que les communes qui ont cessé d'être éligibles à la DSR « bourg centre » en 2017, du fait du plafonnement précité, continuent à bénéficier en 2018 de la garantie perçue en 2017 .

Enfin, à l'initiative de notre collègue député Joël Giraud, la loi de finances pour 2018 prévoit également que le Gouvernement remette au Parlement, avant le 30 septembre 2018, un rapport sur la prise en compte de la fréquentation touristique dans la répartition des concours financiers et de la péréquation .

b) 7 millions d'euros pour 1 605 communes éligibles

Le dispositif prévu par le présent représente une augmentation de 7,3 millions d'euros, en 2019, de la dotation forfaitaire perçue par les communes éligibles et donc financée par les autres communes .

Au total, 1 605 communes seraient concernées, soit un gain moyen de 4 500 euros par commune environ et 10 euros par habitant DGF environ, avant application de la surpondération. En termes de gain par habitant DGF, les départements qui bénéficient le plus du dispositif sont la Gironde (22 euros par habitant des communes concernées), le Doubs (22 euros par habitant) et le Gers (19,5 euros par habitant). Le département des Hautes-Alpes compte 52 communes bénéficiaires, pour un total de 256 000 euros, soit un montant moyen par habitant des communes éligibles de 7,76 euros.

Si l'on peut comprendre l'intérêt de cet article, dont les effets sont au demeurant assez limités dans la mesure où il s'agit de 7 millions d'euros sur une DGF communale de près de 12 milliards d'euros, vos rapporteurs spéciaux soulignent tout de même que cette disposition vise, encore, à modifier à la marge les indicateurs au profit de certaines communes, sans avoir une vision globale des charges de chaque collectivité territoriale .

B. L'AMÉLIORATION DU FONCTIONNEMENT DU CFL

Le comité des finances locales (CLF) est notamment composé, à côté des parlementaires et des représentants de l'État, de maires ou de présidents d'exécutifs locaux. Dès lors, il peut parfois être difficile de concilier leurs responsabilités locales avec la nécessité d'être présent à Paris lors des réunions plénières ou dans les différents groupes de travail mis en place. Il en résulte qu'il peut être plus difficile d'atteindre le quorum en deçà duquel les délibérations du comité ne sont pas valides 13 ( * ) . Au-delà de cet aspect, l'absence de certains membres prive le comité de points de vue intéressants .

Eu égard aux missions du comité, qui joue notamment un rôle dans la définition du niveau de la dotation forfaitaire des communes et des dotations de péréquation et qui est l'un des plus importants outils de concertation entre le Gouvernement et les collectivités territoriales, vos rapporteurs spéciaux souhaitent apporter une correction à cette situation. Ils vous proposent ainsi un amendement tendant à prévoir que pour chaque membre du CFL, titulaire ou suppléant, représentant une collectivité territoriale, serait désigné un remplaçant qui pourrait participer aux réunions uniquement lorsque le membre serait absent. Ce remplaçant serait désigné en son sein par le conseil de la collectivité qu'il préside . Le remplaçant d'un membre titulaire ne prendrait part au vote que dans l'hypothèse d'une absence du membre suppléant .

Cet amendement modifie le fonctionnement du comité des finances locales, qui a notamment pour rôle de fixer le montant de la dotation forfaitaire, la part des ressources affectées à la péréquation et les sommes mises en réserve au titre du fonds de péréquation des droits de mutation à titre onéreux (article L. 1211-3 du code général des collectivités territoriales). Il se rattache donc aux modalités de répartition des concours de l'État aux collectivités territoriales au sens de l'article 34 de la loi organique n° 2011-692 du 1 er août 2001 relative aux lois de finances (LOLF). Au demeurant, les missions du CFL ont par exemple été modifiées par l'article 139 de la loi de finances pour 2012 et la composition des commissions départements de la dotation d'équipement des territoires ruraux ont été modifiées par l'article 141 de la loi de finances pour 2017.

Décision de votre commission : votre commission vous propose d'adopter cet article ainsi modifié.

ARTICLE 79 bis (nouveau) (Art. L. 1613-5-1 du code général des collectivités territoriales) - Renforcement de l'information des collectivités territoriales sur les motifs d'évolutions des attributions individuelles des composantes de la dotation globale de fonctionnement

. Commentaire : le présent article prévoit que l'arrêté du ministre chargé des collectivités territoriales notifiant les attributions individuelles de dotation globale de fonctionnement (DGF) aux collectivités territoriales et aux établissements publics de coopération intercommunale en précise les facteurs d'évolutions lorsque celles-ci sont susceptibles d'avoir un impact significatif sur l'élaboration de leurs budgets.

I. LE DROIT EXISTANT

Jusqu'en 2018, la notification des attributions individuelles de dotation globale de fonctionnement aux collectivités territoriales se faisait en plusieurs étapes :

- entre fin mars et début avril, une fois les opérations de répartition achevées, les montants revenant à chaque collectivité étaient mis en ligne sur le site internet de la direction générale des collectivités locales (DGCL) ; les collectivités territoriales disposaient ainsi de l'information nécessaire à l'élaboration du budget, mais il ne s'agissait pas d'une notification au sens juridique ;

- en avril et mai, la DGCL établissait les fiches de notification de chaque collectivité et les circulaires présentant les modalités de calcul de chaque dotation ;

- enfin, en mai ou juin les préfectures envoyaient à chaque collectivité territoriale les arrêtés fixant le montant de chaque dotation.

L'article 159 de la loi de finances pour 2018 14 ( * ) a créé un article L. 1613-5-1 au sein du code général des collectivités territoriales prévoyant que « les attributions individuelles au titre des composantes de la dotation globale de fonctionnement [...] peuvent être constatées par arrêté du ministre chargé des collectivités territoriales publié au Journal officiel ».

En d'autres termes, cet article a supprimé la phase déconcentrée de la notification .

Un arrêté 15 ( * ) du ministre chargé des collectivités territoriales est désormais publié au Journal officiel, accompagné du tableau de répartition , cet arrêté valant notification aux collectivités territoriales.

Par ailleurs, la direction générale des collectivités locales (DGCL) met désormais en ligne les montants de chaque dotation perçue par chaque collectivité territoriale ainsi que les critères de répartition de ces dotations .

II. LE DISPOSITIF ADOPTÉ PAR L'ASSEMBLÉE NATIONALE

Le présent article est issu d'un amendement de nos collègues députés Jean-René Cazeneuve et Christophe Jerretie, rapporteurs spéciaux des crédits de la mission « Relations avec les collectivités territoriales », adopté avec l'avis de sagesse du Gouvernement.

Il prévoit que l'arrêté du ministre chargé des collectivités territoriales fixant la répartition des dotations aux collectivités territoriales et prévu à l'article L. 1613-5-1 précité précise « les motifs des variations, par rapport à l'année précédente, d'attributions individuelles des composantes de la dotation globale de fonctionnement dont l'ampleur est, par leur montant, susceptible d'affecter de manière significative l'élaboration des budgets des collectivités territoriales et des établissements publics de coopération intercommunale concernés ».

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

Vos rapporteurs sont favorables à l'amélioration de l'information des collectivités territoriales.

Dans sa rédaction actuelle, le dispositif prévu par le présent article comporte néanmoins plusieurs risques :

- un report de la date de publication de l'arrêté de notification des attributions individuelles des composantes de la DGF, en raison de la quantité d'informations supplémentaires à produire ;

- un risque contentieux, en raison de l'imprécision liée au caractère « significatif » des variations constatées, qui se traduirait, en cas d'annulation probable par le juge de l'arrêté pris par le ministre chargé des collectivités territoriales, par une suspension du versement de la DGF par les directions départementales des finances publiques (DDFIP) .

Vos rapporteurs spéciaux vous proposent par conséquent d'adopter un amendement tendant à prévoir la transmission d'informations par l'administration permettant d'expliquer les principales évolutions des attributions individuelles de dotation globale de fonctionnement mais à décorréler ces informations de l'arrêté de notification afin d'en assurer la sécurité juridique .

Décision de votre commission : votre commission vous propose d'adopter cet article ainsi modifié.

ARTICLE 79 ter (nouveau) (Art. L. 2334-22-1 du code général des collectivités territoriales) - Mise en place d'un mécanisme de « sortie en sifflet » pour la troisième fraction de la dotation de solidarité rurale

. Commentaire : le présent article prévoit la mise en place d'un mécanisme de « sortie en sifflet » pour la troisième fraction de la dotation de solidarité rurale (DSR), à l'instar de ce qui existe déjà pour la première fraction destinée aux « bourgs-centres » .

I. LE DROIT EXISTANT

Créée par la loi n° 93-1436 du 31 décembre 1993 portant réforme de la dotation globale de fonctionnement (DGF) et modifiant le code des communes et le code général des impôts, la dotation de solidarité rurale (DSR) est l'une des composantes péréquatrices 16 ( * ) de la DGF des communes .

Aux termes de l'article L. 2334-20 du code général des collectivités territoriales, la DSR est attribuée « aux communes de moins de 10 000 habitants et à certains chefs-lieux d'arrondissement de moins de 20 000 habitants pour tenir compte, d'une part, des charges qu'ils supportent pour contribuer au maintien de la vie sociale en milieu rural, d'autre part, de l'insuffisance de leurs ressources fiscales ».

Outre une quote-part destinée aux communes ultramarines (83,4 millions d'euros en 2018), la DSR comprend trois fractions :

- une fraction « bourg-centre » , prévue à l'article L. 2334-21 du code général des collectivités territoriales et destinée aux communes de moins de 10 000 habitants, bureaux centralisateurs ou chefs-lieux de canton ou regroupant au moins 15 % de la population du canton, ainsi qu'à certains chefs-lieux d'arrondissement comptant entre 10 000 et 20 000 habitants (506,9 millions d'euros en 2018) ;

- une fraction « péréquation » , prévue à l'article L. 2334-22 du code général des collectivités territoriales et destinée aux communes de moins de 10 000 habitants disposant d'un potentiel financier par habitant inférieur au double du potentiel financier par habitant moyen de leur strate démographique (636,5 millions d'euros en 2018) ;

- une fraction « cible » , créée par la loi de finances pour 2011 17 ( * ) , inscrite à l'article L. 2334-22-1 du code général des collectivités territoriales et destinée aux 10 000 communes de moins de 10 000 habitants les plus défavorisées 18 ( * ) parmi celles éligibles à au moins l'une des deux premières fractions (285,5 millions d'euros en 2018).

Le montant de DSR pour 2018 s'élève donc à plus d'1,5 milliard d'euros .

S'agissant de la fraction « bourg-centre », l'article L. 2334-21 précité prévoit un dispositif de « sortie en sifflet » permettant aux communes cessant de remplir les conditions requises pour en bénéficier, de percevoir, à titre de garantie non renouvelable, une attribution égale à la moitié de celle qu'elles ont perçue l'année précédente .

II. LE DISPOSITIF ADOPTÉ PAR L'ASSEMBLÉE NATIONALE

Le présent article est issu de deux amendements identiques de nos collègues Jean-René Cazeneuve, rapporteur spécial des crédits de la mission « Relations avec les collectivités territoriales » au nom de la commission des finances, Christophe Jerretie, Christine Pires Beaune et plusieurs de leurs collègues, adoptés par l'Assemblée nationale avec l'avis favorable du Gouvernement.

Il vise à modifier l'article L. 2334-22-1 précité afin de mettre en place un dispositif de « sortie en sifflet » pour les communes cessant de remplir les conditions pour bénéficier de la troisième fraction (« cible ») de la DSR, sur le modèle du dispositif existant pour la première fraction (« bourg-centre ») .

L'année de leur sortie, ces communes continueraient ainsi de percevoir, à titre de garantie non renouvelable, 50 % de la dotation qu'elles percevaient l'année précédente .

Ce dispositif serait financé via une diminution à due concurrence des crédits « affectés par le comité des finances locales à la dotation de solidarité rurale » .

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

En 2018, 1 586 communes (contre 731 en 2017 et 719 en 2016) ont perdu leur éligibilité à la fraction « cible » de la DSR.

Le montant agrégé de la perte pour ces communes s'est élevé à 29,5 millions d'euros .

Selon les données communiquées par la direction générale des collectivités locales (DGCL) à vos rapporteurs spéciaux, en 2019, 700 à 800 communes devraient être concernées . Le montant de la garantie créée par le présent article s'élèverait donc à un montant compris entre 6 millions d'euros et 7 millions d'euros .

Vos rapporteurs spéciaux estiment que le dispositif prévu par le présent article permettra de lisser des effets de seuil dont les conséquences financières peuvent être brutales pour les communes concernées .

Il s'agit en outre d'un alignement sur le régime existant pour la première fraction de la DSR.

C'est pourquoi, sous réserve de l'adoption d'un amendement précisant que cette garantie est financée sur l'enveloppe consacrée à la DSR « cible » - à l'instar du dispositif existant pour la fraction « bourg-centre » -, vos rapporteurs spéciaux vous proposent d'adopter le présent article 79 ter .

Décision de votre commission : votre commission vous propose d'adopter cet article ainsi modifié.

ARTICLE 79 quater (nouveau) (Art. L. 2336-3 du code général des collectivités territoriales) - Relèvement du plafonnement de la contribution au titre du fonds de péréquation des ressources intercommunales et communales (FPIC) et du fonds de solidarité des communes de la région d'Île-de-France (FSRIF)

Commentaire : le présent article prévoit que la contribution au titre du FPIC et du FSRIF ne peut dépasser 14 % des recettes fiscales agrégées du contributeur - contre 13,5 % actuellement.

I. LE DROIT EXISTANT

Le Fonds de solidarité des communes de la région d'Île-de-France (FSRIF) a été créé en 1991 : ce fonds de péréquation régional est alimenté par un prélèvement sur les communes franciliennes les plus riches et est reversé aux communes franciliennes les plus en difficultés 19 ( * ) . Ces dernières années, le montant du fonds a augmenté progressivement, passant de 210 millions d'euros en 2012 à 330 millions d'euros en 2018.

Par ailleurs, à partir de 2012 a été créé le fonds national de péréquation des ressources intercommunales et communales (FPIC) : il s'agit d'un fonds de péréquation national, « alimenté par un prélèvement sur les ressources fiscales des ensembles intercommunaux et des communes n'appartenant à aucun groupement à fiscalité propre ». Le montant du FPIC est passé de 150 millions d'euros en 2012 à 1 milliard d'euros depuis 2016.

L'article L. 2336-3 du code général des collectivités territoriales (CGCT) précise que sont contributeurs au FPIC les ensembles intercommunaux et les communes isolées dont le potentiel financier agrégé par habitant est supérieur à 90 % du potentiel financier agrégé moyen par habitant 20 ( * ) (1°du I).

Le prélèvement est ensuite réparti entre les ensembles intercommunaux et les communes isolées contributeurs en fonction d'un indice synthétique de ressources et de charges multiplié par la population (2° du I).

Il est enfin prévu que la somme des prélèvements opérés au titre du FSRIF en année N-1 et du FPIC en année N « ne peut excéder, pour chaque ensemble intercommunal ou chaque commune isolée (...), 13,5 % du produit » de leurs recettes fiscales agrégées 21 ( * ) .

Ce dispositif permet de diminuer la contribution au titre du FPIC de certains contributeurs, notamment ceux qui alimentent le FSRIF. Dans la mesure où le montant du FPIC est fixé par la loi, le « manque à gagner » est financé par les autres contributeurs au FPIC.

À la création du FPIC, en 2012, ce plafonnement était fixé à 10 % des recettes fiscales, avant d'être progressivement augmenté, à 11 % en 2012, puis à 13 % de 2014 à 2017, et enfin à 13,5 % à partir de 2018.

En 2018, Paris et l'établissement public territorial (EPT) Paris Ouest La Défense ont bénéficié de ce plafonnement, conduisant à diminuer leur contribution au FPIC de 49,6 millions d'euros .

II. LE DISPOSITIF ADOPTÉ PAR L'ASSEMBLÉE NATIONALE

À l'initiative d'une part de Jean-René Cazeneuve, Christophe Jerretie, et Joël Giraud, respectivement rapporteurs spéciaux et rapporteur général, et, d'autre part, de Christine Pires-Beaune (Socialiste et républicain, Puy-de-Dôme), et avec l'avis favorable du Gouvernement, l'Assemblée nationale a adopté le présent article additionnel qui relève à 14 % des recettes fiscales le plafonnement de la contribution au titre du FSRIF et FPIC.

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

En 2018, les contributions au titre du FSRIF de Paris et de l'EPT Paris Ouest La Défense ont augmenté respectivement de 10 millions et de 6 millions d'euros. Toutes choses égales par ailleurs, leurs contributions au FPIC en 2019 seraient donc réduites de ces mêmes montants, conduisant à faire financer ces sommes par les autres contributeurs.

L'augmentation du plafond permet d'éviter ce report.

Décision de votre commission : votre commission vous propose d'adopter cet article sans modification.

ARTICLE 79 quinquies (nouveau) (Art. 59 de la loi n° 2015-991 du 7 août 2015 portant nouvelle organisation territoriale de la République) - Suppression, en 2019, de la dotation de soutien à l'investissement territorial versée par la métropole du Grand Paris

Commentaire : le présent article prévoit qu'en 2019, la métropole du Grand Paris ne verse pas la dotation de soutien à l'investissement territorial (DSIT) aux établissements publics territoriaux (EPT).

I. LE DROIT EXISTANT

Créée en 2016, la métropole du Grand Paris (MGP) est un établissement public de coopération intercommunale (EPCI) à fiscalité propre, mais, sur son territoire, les communes appartiennent également à des établissements publics territoriaux (EPT). Les EPT ont « remplacé », à compter de 2016, les EPCI qui existaient avant la création de la MGP et ont couvert les communes jusqu'alors isolées.

Un principe de « neutralité financière » a alors été retenu, d'où la création de multiples flux financiers. En particulier, s'agissant des relations financières entre la MGP et les EPT, une dotation d'équilibre 22 ( * ) a été créée : il s'agit de comparer les ressources perçues en 2015 par les EPCI préexistants et celles perçues en 2016 par les EPT. Si un EPT perçoit davantage en 2016, il verse à la MGP la différence au titre de la dotation d'équilibre ; au contraire, si un EPT perçoit moins en 2016 que ce qu'il percevait en 2015, c'est la MGP qui lui verse la différence sous la forme de cette dotation d'équilibre.

En 2017 23 ( * ) , la MGP a ainsi perçu 928 millions d'euros au titre des dotations d'équilibre versées par les EPT, les recettes totales de la MGP s'élevant à 3,46 milliards d'euros 24 ( * ) .

Parmi les ressources des EPCI prises en compte au titre de 2015, figure la dotation d'intercommunalité (54,5 millions d'euros en 2018), au même titre que les produits de taxe d'habitation, de taxes foncières. Toutefois, il a été prévu d'exclure la dotation d'intercommunalité du calcul de la dotation d'équilibre à compter de 2019, ce qui revient mécaniquement à priver les EPT de cette somme pour l'attribuer à la MGP .

Il est donc prévu que la MGP bénéficie, à compter de 2019, de 54,5 millions d'euros supplémentaires, au détriment des EPT .

Par ailleurs, le E du XI de l'article L. 5219-5 du code général des collectivités territoriales (CGCT) prévoit que la métropole du Grand Paris (MGP) institue une dotation de soutien à l'investissement territorial (DSIT), qui est financée par un prélèvement sur la cotisation sur la valeur ajoutée des entreprises (CVAE) et la cotisation foncière des entreprises (CFE).

Cette DSIT correspond à des fractions de la dynamique de ces deux impositions constatée l'année de versement de la dotation aux EPT.

Toutefois, la loi portant nouvelle organisation territoriale de la République (NOTRe) 25 ( * ) , a prévu qu' entre 2016 et 2020, par dérogation à la disposition précitée, la DSIT est prélevée annuellement sur la seule CVAE et correspond à une fraction de la dynamique de CVAE.

Ainsi, en 2017, la MGP a versé 13,9 millions d'euros aux EPT au titre de la DSIT . Cette dotation est par définition volatile : en 2018, la MGP n'a pas versé de DSIT aux EPT, en raison de la baisse de la CVAE perçue par la MGP entre 2017 et 2018.

II. LE DISPOSITIF ADOPTÉ PAR L'ASSEMBLÉE NATIONALE

À l'initiative des rapporteurs spéciaux et de Gilles Carrez, l'Assemblée nationale a adopté un amendement sous-amendé par Laurent Saint-Martin et plusieurs de ses collègues, prévoyant qu'en 2019, la MGP ne verse pas de DSIT aux EPT. Autrement dit, la MGP conserve, en 2019, toute la dynamique de CVAE et n'en restitue pas une fraction aux EPT.

Le Gouvernement a émis « un avis de sagesse favorable ou de favorable sagesse », Sébastien Lecornu, ministre auprès de la ministre de la Cohésion des territoires et des Relations avec les collectivités territoriales, chargé des Collectivités territoriales, précisant que « le report d'un an me semble la meilleure solution dans ce paysage institutionnel ».

Cet article additionnel est le pendant de l'article 79 sexies du présent projet de loi de finances, qui prévoit que la dotation d'intercommunalité (soit 55 millions d'euros) que devait percevoir la MGP pour la première fois en 2019 (par le biais de la dotation d'équilibre), continue, comme c'est le cas actuellement, d'être perçue par les EPT.

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

Cet article vise à supprimer, en 2019, la DSIT versée par la MGP aux EPT, qui, si la CVAE est dynamique en 2019, permettra de limiter les charges pesant sur son budget, alors que l'article 79 sexies la prive d'une recette qui était prévue.

Il ne s'agit pas d'une solution pérenne et les modalités de financement de la MGP devront être mises en cohérence avec le projet institutionnel des collectivités territoriales et établissements situés sur le territoire de la métropole.

La commission des finances a considéré qu'il n'était pas souhaitable de supprimer cette dotation, et a en conséquence décidé de proposer au Sénat de ne pas adopter cet article.

Décision de votre commission : votre commission vous propose de ne pas adopter cet article.

ARTICLE 79 sexies (nouveau) (Art. 59 de la loi n° 2015-991 du 7 août 2015 portant nouvelle organisation territoriale de la République) - Report du transfert de la dotation d'intercommunalité des établissements publics territoriaux à métropole du Grand Paris

Commentaire : le présent article prévoit qu'en 2019, la métropole du Grand Paris (MGP) ne perçoit pas la dotation d'intercommunalité des établissements public territoriaux (EPT), contrairement à ce qui était prévu.

I. LE DROIT EXISTANT

Lors de la création de la MGP, il a été décidé qu'à partir de 2019, la dotation d'intercommunalité perçue par les EPT bénéficierait désormais à la MGP, soit 55 millions d'euros de recettes supplémentaires pour la MGP en 2019 26 ( * ) .

Ce transfert de la dotation d'intercommunalité à la MGP à compter du 1 er janvier 2019 est prévu par le XV de l'article 59 de la loi portant nouvelle organisation territoriale de la République 27 ( * ) .

II. LE DISPOSITIF ADOPTÉ PAR L'ASSEMBLÉE NATIONALE

À l'initiative des rapporteurs spéciaux Jean-René Cazeneuve et Christophe Jerretie ainsi que de Gilles Carrez, l'Assemblée nationale a adopté le présent article additionnel, qui prévoit qu'en 2019, la MGP ne bénéficiera pas de la dotation d'intercommunalité, qui continuera donc à être perçue par les EPT. Le Gouvernement a émis un avis favorable, « par cohérence ».

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

Vos rapporteurs spéciaux prennent acte des modifications de financement de la MGP et des EPT en 2019 prévues par le présent article et l'article 79 sexies .

Décision de votre commission : votre commission vous propose d'adopter cet article sans modification.

ARTICLE 79 septies (nouveau) - Création d'une dotation au profit des communes accueillant un site « Natura 2000 »

Commentaire : le présent article crée une dotation au profit des communes accueillant un site « Natura 2000 ».

I. LE DROIT EXISTANT

L'article 162 de la loi de finances pour 2018 28 ( * ) prévoit la remise au Parlement d'un rapport sur « les modalités possibles de prise en compte dans la répartition de la dotation forfaitaire, au sein de la dotation globale de fonctionnement, des surfaces comprises dans les sites "Natura 2000" ».

Le réseau « Natura 2000 » regroupe les sites désignés au titre de la directive « Oiseaux » 29 ( * ) et de la directive « Habitats, faune, flore » 30 ( * ) . En 2018, le réseau « Natura 2000 » couvrait 13 % de la superficie terrestre, soit 6,7 millions d'hectares, répartis sur 12 221 communes .

Par ailleurs, avant sa consolidation en 2015, la dotation forfaitaire des communes, au sein de la dotation globale de fonctionnement (DGF), comptait une composante « parcs nationaux et parcs naturels marins ». Elle s'élevait à 3,5 millions d'euros en 2014.

II. DISPOSITIF ADOPTÉ PAR L'ASSEMBLÉE NATIONALE

À l'initiative des rapporteurs spéciaux de la mission « Relations avec les collectivités territoriales », nos collègues députés Christophe Jerretie (LREM, Corrèze) et Jean-René Cazeneuve (LREM, Gers), ainsi que du rapporteur général, Joël Giraud (LREM, Hautes-Alpes), après l'adoption d'un sous-amendement du Gouvernement, l'Assemblée nationale a introduit le présent article.

Celui-ci crée une dotation budgétaire « Natura 2000 », au sein de la présente mission, répartie entre les communes :

- dont la population est inférieure à 10 000 habitants ;

- dont le territoire terrestre est couvert à plus de 75 % par un site « Natura 2000 » ;

- dont le potentiel fiscal par habitant est inférieur à 1,5 fois la moyenne de la strate.

Le montant de la dotation est réparti en fonction du nombre d'hectares de la commune compris dans un site « Natura 2000 » et de la population.

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

Le présent article permet de compenser les contraintes financières liées à la présence sur le territoire de la commune d'un site « Natura 2000 » et permet de les traiter de la même façon que celles accueillant un parc national ou un parc naturel marin.

D'après le Gouvernement, le montant de cette dotation serait de 5 millions d'euros , répartis entre 1 074 communes, soit un montant moyen de 4 655 euros par commune et de 8,46 euros par habitant DGF pour les communes éligibles. Elle serait financée par les autres communes . À ce stade, le montant de la dotation n'est pas inscrit et il appartiendra au Gouvernement, lors de l'examen au Sénat, de majorer les crédits de la mission « Relations avec les collectivités territoriales » de 5 millions d'euros, et, en conséquence, de minorer de 5 millions d'euros le montant de la DGF .

Décision de votre commission : votre commission vous propose d'adopter cet article sans modification.

ARTICLE 79 octies (nouveau)

Rapport au Parlement sur le lien entre la population

d'un ensemble intercommunal et le poids de ses charges

Commentaire : le présent article prévoit la remise au Parlement d'un rapport sur le coefficient logarithmique utilisé pour le calcul du potentiel financier agrégé, afin d'évaluer la corrélation entre la population d'un ensemble intercommunal et le poids de ses charges.

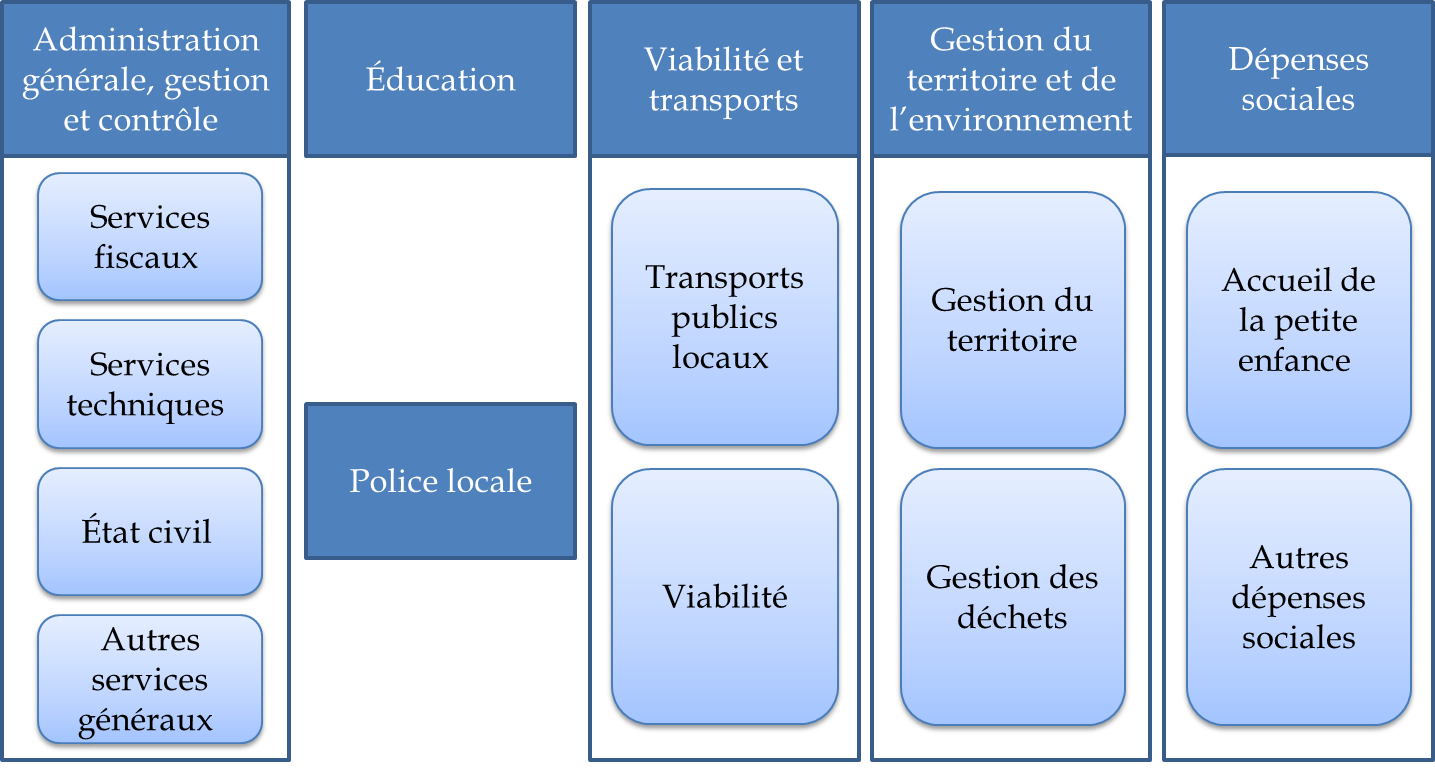

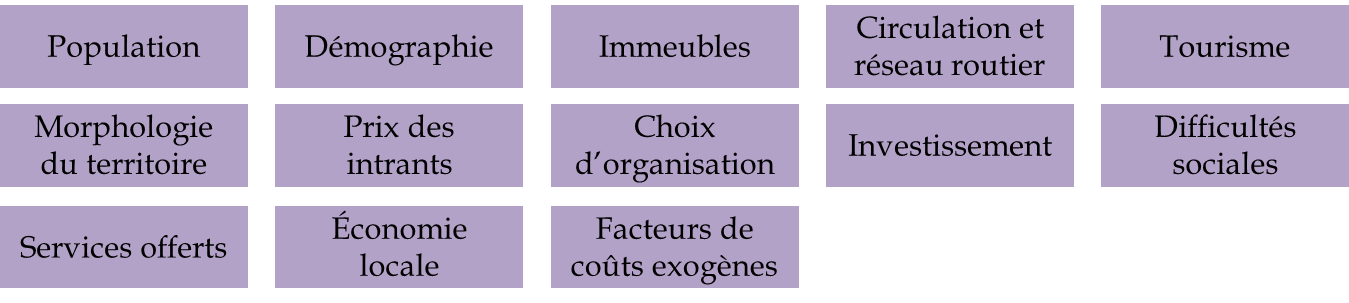

I. LA RÉPARTITION DE LA DGF ET DES FONDS DE PÉRÉQUATION FAIT INTERVENIR UNE MULTITUDE DE CRITÈRES

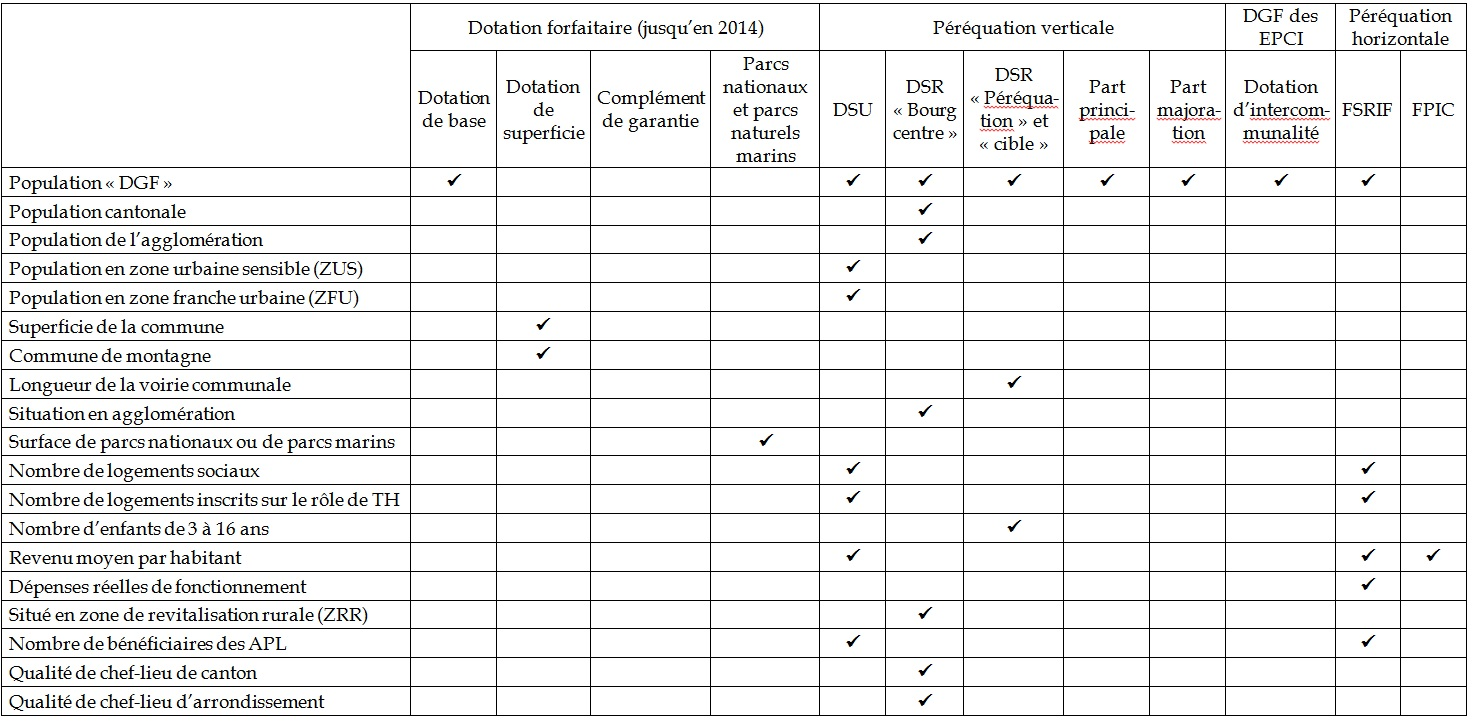

La dotation globale de fonctionnement (DGF) et les fonds de péréquation communale (fonds nationale de péréquation des ressources intercommunales et communales - FPIC - et fonds de solidarité des communes de la région d'Île-de-France - FSRIF) sont répartis en fonction d'une multitude de critères, qui visent à mesurer les ressources des collectivités territoriales (potentiels fiscal et financier notamment) ainsi que leurs charges.

Les critères de charges utilisés varient significativement, d'un dispositif à l'autre . Dans leur rapport de 2015 31 ( * ) , notre ancien collègue Jean Germain et notre collègue députée Christine Pires Beaune recensaient au total 11 critères de ressources et 19 critères de charges utilisés pour le seul secteur communal (voir tableau ci-après).

S'agissant des indicateurs de ressources, le potentiel fiscal par habitant , défini à l'article L. 2334-7 du code général des collectivités territoriales, intègre en fait une prise en compte du niveau des charges, à travers le coefficient logarithmique. Afin de tenir compte du fait que les villes plus peuplées font face à des « charges de centralité » (cf. infra ), leur population est artificiellement majorée d'un coefficient variant de 1 à 2 et croissant avec la population de la commune. Leur richesse par habitant s'en trouve donc artificiellement diminuée. De même, le potentiel fiscal agrégé par habitant défini à l'article L. 2336-2 du même code prévoit un dispositif analogue.

|

Critères utilisés pour apprécier les charges du secteur communal |

Source : commission des finances du Sénat à partir du rapport précité de Christine Pires Beaune et Jean Germain |

II. LE DISPOSITIF ADOPTÉ PAR L'ASSEMBLÉE NATIONALE

À l'initiative de notre collègue députée Christine Pires Beaune (groupe socialiste, Puy-de-Dôme), avec un avis de sagesse du Gouvernement accompagné de la suggestion de les retirer, l'Assemblée nationale a adopté le présent article, qui prévoit la remise d'un rapport au Parlement, avant le 30 septembre 2019, sur le coefficient logarithmique utilisé pour le calcul du potentiel fiscal agrégé par habitant , « afin d'évaluer le lien de corrélation entre la taille d'un ensemble intercommunal et le poids de ses charges ».

De même, nos collègues députés ont adopté un amendement quasi identique, du même auteur et avec le même avis du Gouvernement, introduisant un article 79 nonies , qui prévoit pour sa part la remise d'un rapport au Parlement, avant le 30 septembre 2019, relatif au coefficient logarithmique utilisé pour le calcul du potentiel fiscal par habitant des communes , « afin d'évaluer le lien de corrélation entre la taille de la commune et le poids de ses charges ».

Ces deux rapports visent donc à mesurer le lien entre la population d'un territoire et les charges auxquelles il fait face.

III. LA POSITION DE VOTRE COMMISSION DES FINANCES

A. L'INSUFFISANCE DES CRITÈRES DE RÉPARTITION EXISTANTS

Vos rapporteurs spéciaux ont régulièrement souligné la fragilité des outils de mesure des charges des collectivités territoriales, qui fait peser des doutes sur la pertinence de la répartition des concours financiers et de la péréquation .

Les critères utilisés pour répartir les dotations de l'État et la péréquation constituent les fondations sur lesquelles repose l'édifice des concours financiers et la péréquation. Si les critères de ressources que sont le potentiel fiscal et financier ne sont pas remis en cause dans leur ensemble, malgré des corrections sans doute nécessaires, il n'en est pas de même pour la mesure des charges, qui est l'objet du présent article.

Vos rapporteurs spéciaux regrettaient l'an dernier que nous ne dispositions « d'aucun outil permettant d'apprécier de façon juste et transparente les charges pesant sur une collectivité et donc de les comparer à celles pesant sur une autre », en veillant à distinguer les charges des dépenses, les premières étant liées aux caractéristiques d'un territoire et de sa population, les secondes faisant intervenir les choix politiques locaux.

Vos rapporteurs spéciaux soulignaient spécifiquement la difficulté à définir les « charges de centralité » pesant sur une commune du fait de sa population, sujet repris à travers le présent article par notre collègue députée Christine Pires Beaune . Il est communément admis que les charges d'une commune ne sont pas strictement proportionnelles à sa population, dans la mesure où les villes d'une taille importante produisent des services publics (théâtres, piscines, etc.) dont bénéficient leurs habitants mais également les habitants des communes voisines, qui ne participent pourtant pas à leur financement à travers la fiscalité. C'est pour cette raison qu'a été mis en place le coefficient logarithmique précité. S'il est toujours utilisé dans le calcul du potentiel fiscal par habitant, il était également utilisé dans le calcul de la dotation forfaitaire des communes 32 ( * ) : la population était pondérée par un coefficient logarithmique variant de 1 (communes de 500 habitants ou moins) à 2 (communes de plus de 200 000 habitants). Cette pondération était assise sur une étude économétrique de Guy Gilbert et Alain Guengant datant de 2004.

Vos rapporteurs rappelaient cependant que cette pondération peut être critiquée. Tout d'abord, si les charges de centralité sont avérées, elles ne peuvent occulter le fait que le coût de production des services publics est également plus important dans les zones très peu denses, les coûts fixes étant plus difficilement amortis. En d'autres termes, le lien entre charges et population forme une courbe « en U ». D'autre part, l'avènement de l'intercommunalité a pu fortement modifier la façon dont pèsent les charges de centralité, par transfert de la ville centre à l'intercommunalité ; cet argument doit cependant être fortement relativisé, les attributions de compensations ayant pu totalement compenser ce transfert. Enfin, il semble également évident qu'à population égale, une commune située dans la banlieue d'une métropole ne supporte pas les mêmes charges que celle située dans une zone rurale. Force est de constater que ces critiques sont légitimes et qu'il difficile d'y répondre de façon précise et transparente .

De même, les alternatives envisagées ne sont pas convaincantes . L'idée, régulièrement évoquée, d'un critère de centralité fondé sur le nombre d'équipements collectifs recensés dans la commune se heurte à des difficultés concernant le recueil des données, à leur fiabilité et au travail considérable qui devrait être mené pour accorder une valeur différente à chaque type d'équipement. De même, en 2015, le Gouvernement avait souhaité que la part communale de la dotation de centralité 33 ( * ) soit répartie entre les communes en fonction du rapport entre leur population et celle de l'intercommunalité, porté à la puissance 5 : la volonté de concentrer la dotation pour compenser les charges de centralité s'était heurtée à l'opacité de la définition de ce critère et aux effets absurdes qui en découlaient, notamment dans la périphérie des métropoles 34 ( * ) .

Les indices synthétiques utilisés aujourd'hui dans les différents dispositifs n'offrent qu'une solution bancale. En effet, les facteurs pris en considération ne reflètent pas parfaitement les charges à mesurer et leur pondération est rarement étayée, voire semble parfois définie en fonction de la répartition souhaitée. De même, l'instabilité des critères et de leur pondération pose question : d'une année à l'autre, l'appréciation d'une même charge semble s'expliquer par des facteurs très différents, dont certains sont introduits par des amendements examinés à des heures tardives.

B. LA NÉCESSITÉ DE LANCER UNE RÉFLEXION SUR LES CRITÈRES DE CHARGES DU BLOC COMMUNAL PERDURE