AVANT-PROPOS

Si, globalement, le système de retraites était quasiment à l'équilibre avant la survenue de la pandémie de covid-19, avec un besoin de financement d'un milliard d'euros en 2019 1 ( * ) , la situation particulière de chacun des régimes est extrêmement variable. Aussi les régimes disposant de réserves ne sont-ils pas ceux qui sont confrontés aux déficits les plus importants . La tentation d'équilibrer le système dans sa globalité en recourant aux réserves des uns pour assurer la couverture des déficits des autres peut donc être forte.

En 2020, la crise sanitaire a conduit les pouvoirs publics à prévoir des reports de versement des cotisations sociales des travailleurs indépendants non-agricoles, tandis que l'augmentation du chômage et le recours à l'activité partielle ont entraîné une forte contraction du produit des cotisations perçues par la plupart des régimes. En parallèle, les charges des régimes se sont maintenues à travers la crise. Cette double circonstance a amené les régimes de retraite disposant de réserves à y recourir afin d'assurer leur équilibre financier .

Dans ce contexte, les déficits des régimes de base des salariés du privé et des agents des collectivités locales persistent, voire croissent, tandis que les réserves des régimes complémentaires des salariés du privé et des travailleurs indépendants se sont amenuisées.

Les évènements de l'année 2020 auront finalement démontré avec éclat l'importance de la constitution de réserves pour les régimes de retraite. Celles-ci leur permettent en effet de couvrir, à la manière d'un fonds de roulement, leurs besoins temporaires de financement et, à plus long terme, d'absorber les effets des chocs économiques et des changements démographiques sur leur équilibre financier sans recourir à de brutaux ajustements paramétriques.

Par ailleurs, au travers des portefeuilles d'actifs qu'elles constituent à partir de leurs réserves, composés en partie d'actions, les caisses de retraite contribuent à abonder les marchés financiers en liquidités, à financer l'économie réelle et à soutenir la croissance économique . Les périodes de croissance étant caractérisées par l'expansion de la masse salariale globale, le produit des cotisations sociales versées aux régimes de retraite s'en trouve accru et le financement du système de retraite conforté .

En somme, les réserves des régimes de retraite ne sauraient être considérées comme des stocks superflus et improductifs, mais bien comme des provisions nécessaires au lissage du cycle économique et de la courbe démographique et utiles à l'économie .

Il n'en reste pas moins que les principaux régimes de base, comme ceux des salariés du secteur privé ou des professions agricoles, ainsi que le régime intégré (base et complémentaire) des agents des collectivités locales, ne disposent pas de réserves et doivent faire face aux mêmes difficultés que les régimes qui en détiennent.

Dans le même temps, la situation de plusieurs autres régimes, notamment des régimes complémentaires des salariés du secteur privé et des professions agricoles, semble relativement incertaine malgré des réserves parfois importantes en volume, les montants provisionnés ne leur permettant de garantir que quelques mois d'engagements de pensions . Du fait du changement démographique en cours et des incidences de la crise sanitaire, ces régimes semblent amenés à voir l'horizon de l'extinction de leurs réserves se rapprocher à défaut de modifications de leur paramétrage financier.

Les régimes dont les délais d'épuisement des réserves comptent actuellement parmi les plus longs (régime complémentaire des indépendants, régimes de base et complémentaire des avocats, certaines sections professionnelles des professions libérales) estiment, quant à eux, voir leurs réserves s'éteindre entre les années 2060 et les années 2080 . La question des modalités de leur financement à ce terme n'est pas encore tranchée.

Dans un tel contexte, la question de l'utilisation du Fonds de réserve pour les retraites est posée . Créé en 1999 pour anticiper l'évolution de la pyramide des âges et ses incidences sur l'équilibre du régime général d'assurance vieillesse, celui-ci a finalement été dédié au remboursement de la dette née des déficits de la branche vieillesse du régime général à compter de 2011 2 ( * ) .

Or, dans un contexte marqué par la faiblesse des taux d'intérêt et compte tenu de la forte performance financière des placements du FRR (4 % par an depuis 2004, 4,6 % depuis 2011 3 ( * ) ), la pertinence du choix de mettre un terme à l'abondement régulier du Fonds et de lui imposer un versement annuel de 2,1 milliards à la Cades jusqu'en 2024 et de 1,45 milliard de 2025 à 2033 4 ( * ) semble devoir être discutée au regard du coût d'opportunité du remboursement de la dette sociale et des estimations de rendement du FRR en l'absence de prélèvements depuis 2011.

D'autre part, l'ampleur des déficits cumulés par le régime général et les régimes agricoles a conduit à porter dans le débat public, à l'occasion des discussions sur le projet de loi instituant un système universel de retraite en 2020, la question du transfert au futur régime universel des réserves accumulées au fil des ans par les différents régimes d'assurance vieillesse . Les caisses de retraite disposant des réserves les plus abondantes ont ainsi exprimé une vive réticence à l'idée de renoncer au bénéfice du produit d'une gestion rigoureuse et des efforts consentis par leurs affiliés au cours des dernières années.

En outre, la constitution de ces réserves vise d'abord à assurer la pérennité des régimes de retraite au cours des prochaines décennies, qui verront croître, sous l'effet du « papy-boom », les effectifs de retraités et les montants consacrés à la couverture des engagements de pensions. Par conséquent, une mutualisation des réserves des régimes de retraite dans le but de couvrir les déficits conduirait à aggraver pour l'avenir la problématique de la « bosse démographique », en privant les régimes ayant constitué des réserves des moyens de faire face aux évolutions de la structure de la population .

En auditionnant les acteurs du secteur de l'assurance vieillesse, les rapporteurs ont examiné, au regard des enjeux économiques, sociaux et démographiques des prochaines décennies, les raisons pour lesquelles les régimes de retraite constituent des réserves et établi un état des lieux de ces provisions au 31 décembre 2019, dix ans après la crise économique et financière de 2008. Ils ont ensuite examiné les conséquences de la pandémie de covid-19 sur les modalités de l'équilibre financier des principaux régimes et l'évolution du niveau de leurs réserves qui en a découlé .

Ils en ont tiré des conclusions quant à l'absolue nécessité pour tous les régimes de retraite par répartition, de base comme complémentaires, de constituer des provisions en haut de cycle et d' opérer des choix de placement équilibrés en vue de faire face aux bouleversements qu'engendrent et continueront d'engendrer à l'avenir le vieillissement démographique et les crises économiques.

Écartant toute mutualisation des réserves des régimes de retraite comme l'intégration des régimes complémentaires aux mécanismes de péréquation inter-régimes, les rapporteurs recommandent de réserver à l'avenir l'usage des réserves à la préservation de l'équilibre financier des régimes, à l'exclusion des mesures d'action sociale et de soutien à l'économie.

Il convient de préciser que, dans l'élaboration du présent rapport, les rapporteurs ont concentré leurs travaux sur les régimes de retraite par répartition, compte tenu, d'une part, du caractère marginal, en volume, des régimes par capitalisation en France (régimes gérés par l'Erafp, la CAVP et la Banque de France) et, d'autre part, du strict équilibre maintenu en permanence, au sein de tels régimes, entre les réserves provisionnées et les engagements souscrits envers les affiliés.

I. À LA VEILLE DE LA PANDÉMIE DE COVID-19, LE SYSTÈME DE RETRAITE AFFICHAIT UNE SITUATION PATRIMONIALE RELATIVEMENT SOLIDE

A. LA CONSTITUTION DE RÉSERVES, UNE ANTICIPATION DES ÉVOLUTIONS DÉMOGRAPHIQUES

1. À court et moyen terme, les réserves des régimes de retraite répondent à une contrainte de liquidité et à un enjeu de lissage conjoncturel

a) Un objectif de liquidité

Dans un régime de retraite par répartition pur, les flux d'encaissement des cotisations sociales des actifs et de décaissement des pensions des retraités sont théoriquement équilibrés : tout déséquilibre peut trouver sa solution dans l'ajustement des paramètres financiers du régime (cotisations et/ou prestations).

Néanmoins, ces mouvements pouvant ne pas s'opérer de façon synchrone, il en résulte un besoin de financement qui rend nécessaire la constitution de réserves permettant au régime de disposer de liquidités pour faire face à ses engagements de pensions .

En l'absence de réserve, un besoin de

financement couvert en trésorerie :

l'exemple de la

CNRACL

Dans le cas de la CNRACL, à défaut de réserves disponibles à hauteur du besoin de financement du régime, celui-ci est financé par l'Acoss, les avances étant demandées trois jours ouvrés avant la date de versement et jusqu'à un jour ouvré avant celle-ci. En 2020, l'Acoss a assuré le financement de la CNRACL pour un total de 336 jours et un montant moyen quotidien de 762 millions d'euros 5 ( * ) .

Les régimes complémentaires obligatoires de retraite évitent de recourir à l'endettement pour faire face à un besoin de trésorerie. En accumulant des réserves mobilisables comme un fonds de roulement, moins coûteuses et plus certaines, les caisses assurant la gestion de ces régimes préservent leurs affiliés de modifications régulières de leurs paramètres financiers et garantissent donc leur propre stabilité.

La mutualisation de la trésorerie des organismes

de sécurité sociale

au sein de l'Acoss

Créée en 1967, l'Agence centrale des organismes de sécurité sociale, établissement public national à caractère administratif, assure, aux termes de l'article L. 225-1 du code de la sécurité sociale, la gestion des ressources et de la trésorerie du régime général de la sécurité sociale en individualisant la trésorerie de chaque branche.

En émettant des titres sur les marchés financiers, l'Acoss, devenue Urssaf Caisse nationale en 2021, lève des fonds lui permettant de verser des avances de trésorerie aux organismes de sécurité sociale confrontés à un décalage entre la perception du produit des cotisations sociales et le versement des prestations sociales. Ces avances seront accordées à taux d'intérêt nul tant que l'Eonia 6 ( * ) demeurera en territoire négatif.

Pour permettre aux organismes de sécurité sociale d'assurer la continuité du financement de leurs engagements, menacée par les mesures de report de paiement des cotisations sociales prises face à la crise économique née de la pandémie de covid-19, le décret n° 2020-237 du 25 mars 2020 portant relèvement du plafond des avances de trésorerie au régime général de sécurité sociale a porté le montant maximal des avances de trésorerie pouvant être accordées par l'Acoss aux organismes chargés de la gestion d'une branche du régime général en 2020 à 70 milliards d'euros, contre 39 milliards d'euros prévus par la LFSS pour 2020 . Le décret n° 2020-603 du 20 mai 2020 portant relèvement du plafond du recours aux ressources non permanentes des régimes obligatoires de base de sécurité sociale a finalement porté ce plafond à 95 milliards d'euros , avant que celui-ci ne soit ratifié par le Parlement en LFSS pour 2021.

b) Un objectif de stabilité face au cycle économique

À court et moyen terme, les régimes de retraite peuvent pâtir des conséquences des fluctuations du cycle d'activité . En effet, en bas de cycle, la masse salariale, donc le produit des cotisations sociales d'assurance vieillesse, se contracte sous l'effet combiné des effectifs et des salaires, tandis que les décaissements à opérer au titre du versement des pensions ne sont pas sensibles à la conjoncture économique.

L'équilibre financier des régimes de retraite s'en trouve fragilisé. Les provisions permettent de faire face à de telles situations.

La survenue de la pandémie de covid-19 et les mesures prises pour faire face à ses conséquences sur le plan économique, notamment les reports de versement de cotisations sociales accordés aux entreprises dont l'activité a subi l'incidence de la crise sanitaire , illustrent particulièrement l'utilité des réserves accumulées dans un tel contexte : celles-ci représentent alors un stock dans lequel puiser afin d'assurer le financement de dépenses exceptionnelles ou de supporter une réduction imprévue du produit des cotisations d'assurance vieillesse.

Néanmoins, la cession d'actifs en période de crise économique en vue de garantir l'équilibre d'un régime de retraite peut se traduire par une perte d'opportunité importante quant à la valorisation financière desdits actifs , dans la mesure où les chocs économiques affectent les marchés financiers.

2. À long terme, les réserves constituées par les régimes de retraite permettent d'anticiper les évolutions démographiques, tout en soutenant la croissance économique

a) Face à l'enjeu démographique, les réserves des régimes de retraite constituent une garantie de résilience

Caractérisé par le lien de solidarité qu'il établit entre les générations, le système de retraite par répartition subit l'influence des évolutions démographiques, qui affectent nécessairement son équilibre.

En effet, les périodes de fort dynamisme démographique se traduisent, dans un premier temps, par une augmentation de la population active et du produit des cotisations sociales, puis, dans un second temps, par l'accroissement du nombre de retraités et des engagements de pensions à honorer.

Or, les générations nées au cours du « baby-boom » , période de forte croissance de la natalité s'étalant de 1945 à 1960, ont commencé, durant les dernières décennies, à atteindre l'âge de la retraite, tandis que le taux de natalité s'est effondré , passant de 2,8 enfants par femme en France en 1960 à 1,84 en 2020.

Le « papy-boom »

Conséquence nécessaire du « baby-boom », de la chute du taux de natalité et de l'allongement de l'espérance de vie, le « papy-boom » est un phénomène démographique traversé par les pays industrialisés se traduisant par une forte augmentation des effectifs de retraités .

Ainsi, d'après l'Insee 7 ( * ) , la part des personnes âgées d'au moins 65 ans dans la population française a augmenté de 4,7 points entre 2000 et 2020 (20,5 % de la population en 2020) et celle des personnes âgées d'au moins 75 ans de 2,4 points. Sur la même période, la part des personnes âgées de 20 à 59 ans a reculé de 4,4 points et celle des moins de 20 ans de 1,9 point.

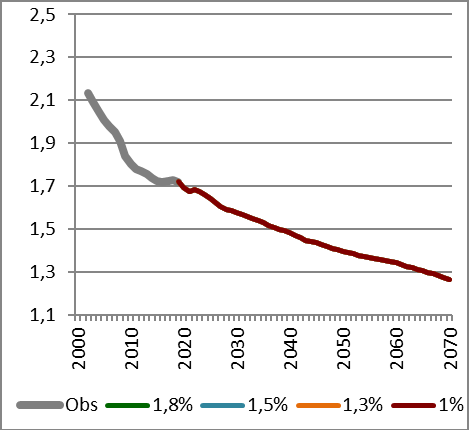

Par conséquent, le système de retraite devra, dans les années à venir, faire face à la dégradation du rapport entre le nombre de cotisants et le nombre de retraités. Ainsi, ce ratio diminuera de 1,7 à 1,6 entre 2020 et 2030 et devrait tomber à 1,3 à l'horizon 2070 toutes choses égales par ailleurs.

Un tel contexte invite donc les régimes de retraite à constituer des réserves en vue de préfinancer les charges de retraite futures. Dès lors, l'accumulation de réserves s'apparente à la mise en oeuvre d'un transfert entre les générations faisant peser sur les générations actuelles d'actifs le poids de l'effort de dégagement d'excédents - via un taux de cotisation supérieur au taux d'équilibre ou des pensions de retraite inférieures à celles que permettrait de verser le produit actualisé des cotisations - pour garantir aux générations futures un bénéfice, c'est-à-dire un taux de cotisation plus faible que celui qu'exigerait le montant des pensions de retraite à verser ou des pensions plus élevées que ce que permettrait d'accorder le produit futur des cotisations.

Rapport entre le nombre de cotisants et le nombre de retraités

Source : Conseil d'orientation des retraites, juin 2021

Projection de population par groupe d'âge d'ici 2070

|

Population

|

Moins

|

20 à 59 ans |

60 à 64 ans |

65 à 74 ans |

75 ans

|

|

|

2025 |

69,1 |

23,7 |

48,3 |

6,2 |

11 |

10,8 |

|

2030 |

70,3 |

23 |

47,4 |

6,2 |

11,2 |

12,2 |

|

2035 |

71,4 |

22,4 |

46,5 |

6,2 |

11,4 |

13,5 |

|

2040 |

72,5 |

22,2 |

46,1 |

5,6 |

11,5 |

14,6 |

|

2050 |

74 |

22,3 |

44,9 |

5,7 |

10,8 |

16,3 |

|

2060 |

75,2 |

21,7 |

44,9 |

5,5 |

10,7 |

17,2 |

|

2070 |

76,4 |

21,3 |

44,2 |

5,8 |

10,8 |

17,9 |

Source : Insee, scénario central des projections de population 2013-2070

C'est dans cette perspective qu'a été constitué, en 1999, un Fonds de réserve pour les retraites , initialement dédié à l'accumulation de réserves en vue d'assurer le financement des conséquences de la « bosse démographique » pour la branche vieillesse du régime général à partir de 2020.

Au total, la constitution de réserves par les régimes de retraite se situe au coeur même du système de retraite par répartition. De fait, l'article L. 111-2-1 du code de la sécurité sociale dispose que « la pérennité financière du système de retraite par répartition est assurée par des contributions réparties équitablement entre les générations » , c'est-à-dire en fonction des charges auxquelles chaque génération aura à faire face.

b) Les placements des régimes de retraite contribuent à soutenir la croissance économique et à améliorer leur propre situation financière

Les réserves constituées par les régimes de retraite en vue de couvrir leurs besoins de financement à long terme sont placées par ceux-ci sur les marchés financiers en contrepartie d'actifs, dont la performance financière peut générer des rendements venant accroître le montant total des réserves.

La performance des actifs admis en représentation des réserves des régimes de retraite varie fortement en fonction des choix de placement opérés entre les instruments financiers :

- les obligations , dont les rendements se sont fortement affaiblis au cours des dernières années sous l'influence des politiques de taux d'intérêt bas menées par les banques centrales pour soutenir la croissance et l'inflation ;

- les actifs de diversification , notamment des actions, dont les rendements supérieurs s'accompagnent d'un niveau de risque financier majoré ;

- les valeurs immobilières ;

- et les valeurs monétaires .

En investissant leurs réserves de long terme sur les marchés, les régimes de retraite contribuent au financement de l'économie réelle dans le cadre d'une politique de placement prévisible et stable et, partant, soutiennent la croissance économique et la création d'emplois .

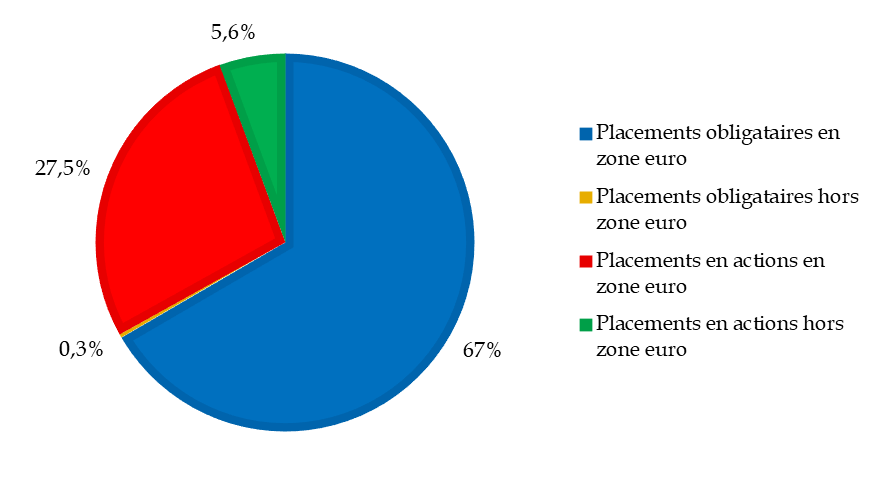

Les réserves de l'Agirc-Arrco, par exemple, sont presque exclusivement investies dans des actifs financiers français et européens. En outre, la réserve technique de financement de l'Agirc-Arrco était composée, à fin 2019, d'un tiers d'actions, dont près de 95 % de placements dans la zone euro ; par ce biais, les réserves du régime de retraite complémentaire des salariés du secteur privé apportent un précieux soutien à moyen et long terme aux entreprises françaises et européennes.

Composition du portefeuille de la strate moyen-long

terme

de la réserve technique de financement de l'Agirc-Arrco

à fin 2019

Source : Agirc-Arrco, rapport d'activité et de gestion 2019

Or, la dynamique du marché du travail contribue fortement à l'amélioration de la situation financière des régimes de retraite. En effet, les créations d'emplois viennent accroître la masse salariale globale et, partant, le produit des cotisations d'assurance vieillesse perçues par les régimes au titre des revenus d'activité.

* 1 Conseil d'orientation des retraites, rapport annuel 2020.

* 2 Loi n°2010-1594 du 20 décembre 2010 de financement de la sécurité sociale pour 2011.

* 3 Fonds de réserve pour les retraites, 2021.

* 4 Loi n°2020-992 du 7 août 2020 relative à la dette sociale et à l'autonomie.

* 5 Caisse des dépôts et consignations.

* 6 L' Euro OverNight Index Average (Eonia) est le taux de rémunération des dépôts interbancaires au jour le jour dans la zone euro. Il s'agit du taux auquel l'Acoss se finance.

* 7 Insee, Tableaux de l'économie française (2020)