PROPOSITIONS : EXONÉRER LES ÉCHANGES ENTRE PARTICULIERS, ASSURER LA JUSTE IMPOSITION DES PROFESSIONNELS

Avant le développement massif de l'économie des plateformes en ligne, la question de la fiscalité des petits compléments de revenu des particuliers ne se posait pas vraiment, en raison d'une tolérance implicite qui tenait aux limites inhérentes des moyens de contrôle et à la faiblesse des enjeux. En un mot, les règles fiscales et sociales étaient certes complexes... mais elles n'étaient tout simplement pas appliquées, ou alors très peu, et au cas par cas .

Alors que les échanges entre particuliers sont aujourd'hui devenus massifs, récurrents et standardisés via le recours à quelques plateformes, et de surcroît traçables en temps réel et souvent à l'euro près, les questions longtemps évitées se posent inévitablement, et les réponses du droit existant sont inadaptées.

Il est d'autant plus urgent de donner à l'économie collaborative un cadre adapté que les plateformes devront, d'ici quelques mois, déclarer les revenus de leurs utilisateurs à l'URSSAF et à l'administration fiscale.

Le groupe de travail de la commission des finances du Sénat sur les assiettes fiscales et les modalités de recouvrement de l'impôt à l'heure de l'économie numérique propose donc une réforme générale, fondée sur une exigence de simplicité pour les utilisateurs, de cohérence entre les règles fiscales et sociales, et d'équité entre les contribuables.

Cette réforme répond à une double nécessité :

- d'une part, « laisser vivre » les échanges entre particuliers, en fixant un seuil unique de 3 000 euros permettant, en matière fiscale, d'exonérer les petits revenus occasionnels et accessoires, et en matière sociale, de tracer la frontière entre particuliers et professionnels ;

- d'autre part, garantir l'égalité devant l'impôt et les conditions d'une juste concurrence entre professionnels , en assurant la déclaration et la juste imposition des revenus significatifs, sans distorsion de concurrence ni perte de recettes fiscales et sociales.

En liant le bénéfice du seuil de 3 000 euros à l'acceptation de la déclaration automatique des revenus, le groupe de travail fait le pari d'un cercle vertueux .

Enfin, il importe de souligner que le groupe de travail a, dans ses propositions, scrupuleusement veillé à respecter les trois règles suivantes :

- Pas d'impôt nouveau . Le groupe de travail propose, au contraire, un avantage fiscal, ciblé sur les petits compléments de revenu occasionnels, qui sont aujourd'hui en principe taxés au premier euro ;

- Pas de remise en cause des équilibres entre régimes fiscaux et entre régimes sociaux . Les propositions portent exclusivement sur les petits compléments de revenu occasionnels. Elles ne remettent nullement en cause les frontières et les paramètres qui existent entre les régimes de protection sociale, et notamment entre le régime de la micro-entreprise et le régime de droit commun des travailleurs indépendants . Elles ne modifient pas non plus les différents régimes fiscaux existants (par exemple, pour les revenus locatifs : location meublée de courte durée, location en meublé professionnel, chambres d'hôtes, revenus fonciers, etc.), mais se limitent à repousser le moment où « la question se pose ». Au-delà du seuil de 3 000 euros, ceux-ci s'appliquent de plein droit et sur l'ensemble des revenus, sans exception ;

- Pas de remise en cause des règles et obligations sectorielles . Le groupe de travail propose un régime fiscal et social applicable à l'ensemble de l'économie des plateformes en ligne, sans distinction entre les revenus ou les activités, convaincu que seule une approche globale et transversale pouvait apporter la sécurisation dont ont tant besoin les acteurs concernés - utilisateurs, plateformes, mais aussi les professions « traditionnelles ». La possible évolution des règles sectorielles, par exemple en matière de transport, d'hébergement, de restauration ou d'artisanat, dépasse le cadre du présent rapport et ne relève pas, en tout état de cause, de la compétence du groupe de travail la commission des finances. Il en va de même pour les règles applicables en matière de droit du travail, de la consommation, de la concurrence, etc.

Sur l'ensemble de ces questions, le groupe de travail, fort de sa composition pluraliste et de son fonctionnement collégial, a veillé à ne pas préempter le débat national ni les concertations nécessaires .

Tous les membres du groupe de travail demeurent convaincus qu'avec des règles claires, unifiées et équitables, dont le respect est assuré, il n'existe aucune raison d'opposer l'économie « numérique » et l'économie « traditionnelle ».

I. UN SEUIL UNIQUE DE 3 000 EUROS POUR EXONÉRER LES PETITS COMPLÉMENTS DE REVENU OCCASIONNELS ET ACCESSOIRES

A. LE CHOIX D'UN ABATTEMENT FORFAITAIRE

Actuellement, tous les revenus tirés des plateformes en ligne doivent être déclarés au premier euro et sont imposables à l'impôt sur le revenu, à de rares exceptions près. Ces règles ne sont bien souvent pas respectées et, si elles l'étaient, elles ne permettraient pas vraiment à « l'économie du partage » de se développer.

Afin de clarifier les choses et de donner un fondement légal à la non-imposition des petits compléments de revenu occasionnels et accessoires des particuliers, il est proposé d'instituer un abattement forfaitaire de 3 000 euros sur l'ensemble des revenus perçus par l'intermédiaire des plateformes en ligne .

Plus précisément, le dispositif proposé consiste à prévoir que les abattements proportionnels prévus par le régime micro-fiscal ne peuvent pas, en cumulé, être inférieurs à 3 000 euros pour les revenus perçus par l'intermédiaires de plateformes en ligne. Pour mémoire, les abattements proportionnels micro-fiscal, qui tiennent lieu de charges, sont de 71 % du revenu brut pour les ventes de biens en micro-BIC, de 50 % pour les services en micro-BIC (qui incluent notamment le transport de personnes et la location de logements meublés), de 34 % pour les services en micro-BNC, et de 30 % pour les locations non meublées en micro-foncier. Le revenu net imposable serait donc toujours établi par l'application au revenu brut de la solution la plus avantageuse pour le contribuable , c'est-à-dire soit l'abattement forfaitaire, soit l'abattement proportionnel.

Symétriquement, pour les redevables optant pour le régime réel , il serait prévu que les frais et charges déduits du revenu brut tiré des plateformes ne peuvent pas, en tout état de cause, être inférieurs à 3 000 euros.

|

Proposition n° 1 Instituer un abattement forfaitaire de 3 000 euros sur l'ensemble des revenus perçus via des plateformes en ligne et déclarés par celles-ci, permettant d'exonérer les revenus occasionnels et accessoires des particuliers. Au-delà de 3 000 euros de revenu brut annuel, l'avantage fiscal serait dégressif, et serait neutre dès lors que les revenus perçus sont significatifs. |

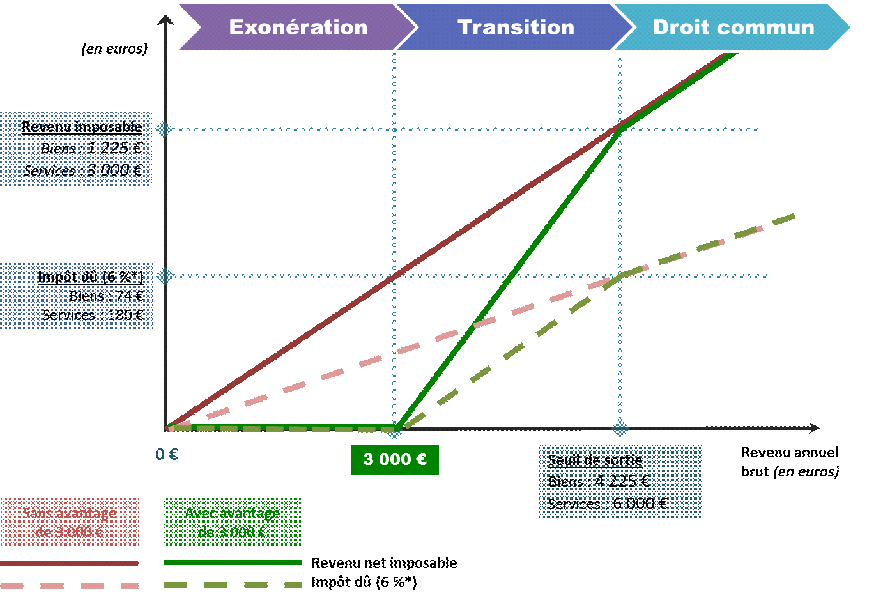

La grande vertu d'un abattement alternatif aux abattements proportionnels est que cette option permet une « sortie » progressive du dispositif, et une neutralité au-delà d'un certain montant de revenu. Comme exposé dans le schéma ci-après, on distingue donc trois situations :

? « Exonération » : si le revenu brut est compris entre 0 euro et 3 000 euros, il est totalement exonéré d'impôt sur le revenu , puisque l'abattement forfaitaire de 3 000 euros est supérieur au revenu brut. Un étudiant proposant quelques heures de babysitting par semaine ou un jeune ménage qui louerait sa poussette inutilisée seraient ainsi exonérés, et ceci sans aucune démarche à effectuer ni preuve à apporter ;

? « Transition » : si le revenu brut est supérieur à 3 000 euros, le contribuable continue à bénéficier d'une réduction d'impôt tant que l'abattement forfaitaire reste plus favorable que l'abattement proportionnel. Le seuil de sortie du dispositif est atteint lorsque l'abattement proportionnel est égal à 3 000 euros, soit un « seuil de sortie » de 4 225 euros pour les ventes de biens, 6 000 euros pour les services en BIC , 8 824 euros pour les services en BNC et 10 000 euros pour les revenus fonciers 58 ( * ) (cf. infra ) ;

? « Droit commun » : lorsque le revenu brut est supérieur aux seuils de sortie du dispositif, l'effet de la mesure est neutre , puisque les abattements de droit commun sont supérieurs à l'abattement forfaitaire proposé, et donc plus avantageux pour le contribuable.

|

L'effet de l'abattement forfaitaire de 3 000 euros sur le revenu net imposable et l'impôt dû (Exemple des ventes de biens et prestations de services BIC) |

|

Dans l'hypothèse de l'application du régime micro-fiscal, le revenu net imposable est calculé par l'application au revenu brut d'un abattement proportionnel de 71 % (ventes de biens) ou de 50 % (services BIC). Cet abattement a aujourd'hui un montant minimal de 305 euros (non représenté ici). L'avantage fiscal proposé consiste à relever le montant minimal de l'abattement à 3 000 euros pour les revenus déclarés par les plateformes. Tant que le revenu brut est inférieur à l'abattement de 3 000 euros, le contribuable est exonéré. Le « seuil d'exonération » (3 000 euros) correspond au niveau où l'abattement de 3 000 euros est égal au revenu brut annuel. Tant que le montant de 3 000 euros est plus favorable que l'abattement proportionnel, le contribuable bénéficie d'une réduction d'impôt. Le « seuil de sortie » correspond au niveau de revenu brut annuel à partir duquel l'abattement proportionnel du régime micro-fiscal devient plus favorable que l'abattement forfaitaire de 3 000 euros. Les « seuils de sortie » ci-dessus sont valables si le revenu brut perçu via des plateformes se rattache intégralement à une seule des catégories. En cas de revenus mixtes, le seuil de sortie effectif dépend de la part de chaque catégorie de revenu. * Par convention, les revenus sont imposés au taux de 6 %, équivalent au taux moyen d'imposition de l'ensemble des contribuables redevables de l'impôt sur le revenu (environ 46 % des foyers fiscaux). Le taux d'imposition effectif dépend de l'ensemble des revenus et de la composition du foyer fiscal. Source : commission des finances du Sénat |

* 58 Ces seuils sont valables si le revenu brut perçu par l'intermédiaire des plateformes se rattache intégralement à une seule des catégories. En cas de revenus mixtes, le seuil de sortie effectif dépend de la part de chaque catégorie de revenu.

Le fait que le seuil de sortie soit plus élevé pour prestations de services (en micro-BIC et a fortiori en micro-BNC) que pour les ventes de biens matériels s'explique simplement par le fait que l'abattement proportionnel applicable aux ventes de biens (71 %) est nettement plus élevé que celui qui est applicable aux services (50 % ou 34 %) ou au régime micro-foncier (30 %).